Похожие презентации:

Страховая защита личного финансового плана

1. Страховая защита личного финансового плана

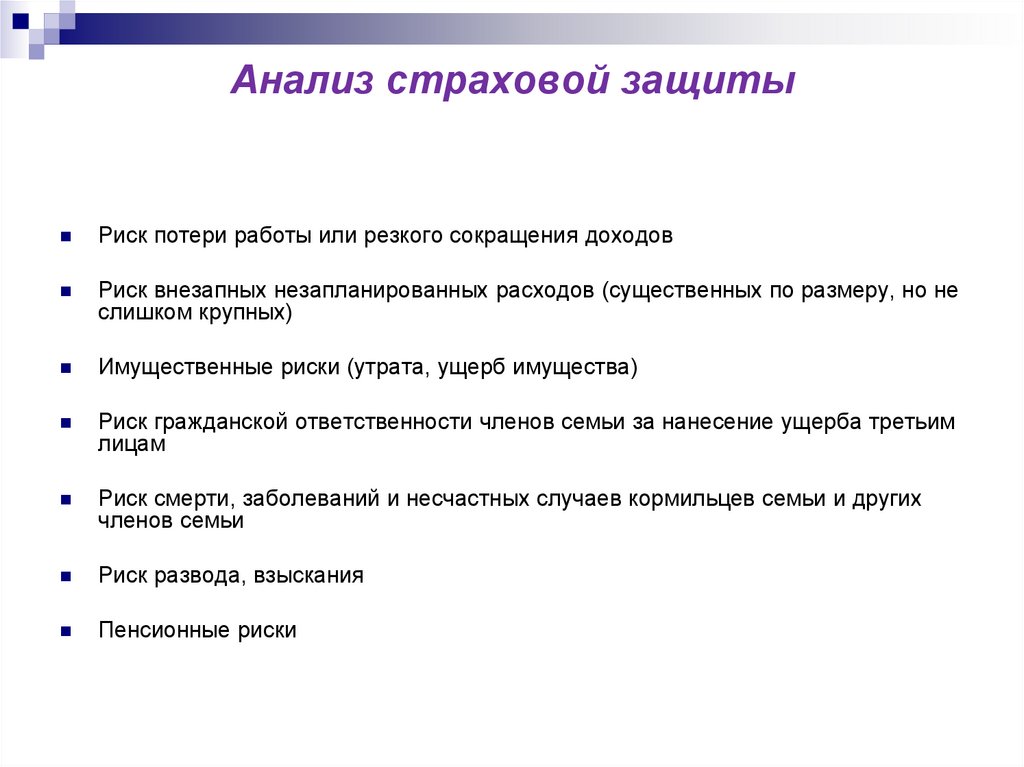

2. Анализ страховой защиты

Риск потери работы или резкого сокращения доходовРиск внезапных незапланированных расходов (существенных по размеру, но не

слишком крупных)

Имущественные риски (утрата, ущерб имущества)

Риск гражданской ответственности членов семьи за нанесение ущерба третьим

лицам

Риск смерти, заболеваний и несчастных случаев кормильцев семьи и других

членов семьи

Риск развода, взыскания

Пенсионные риски

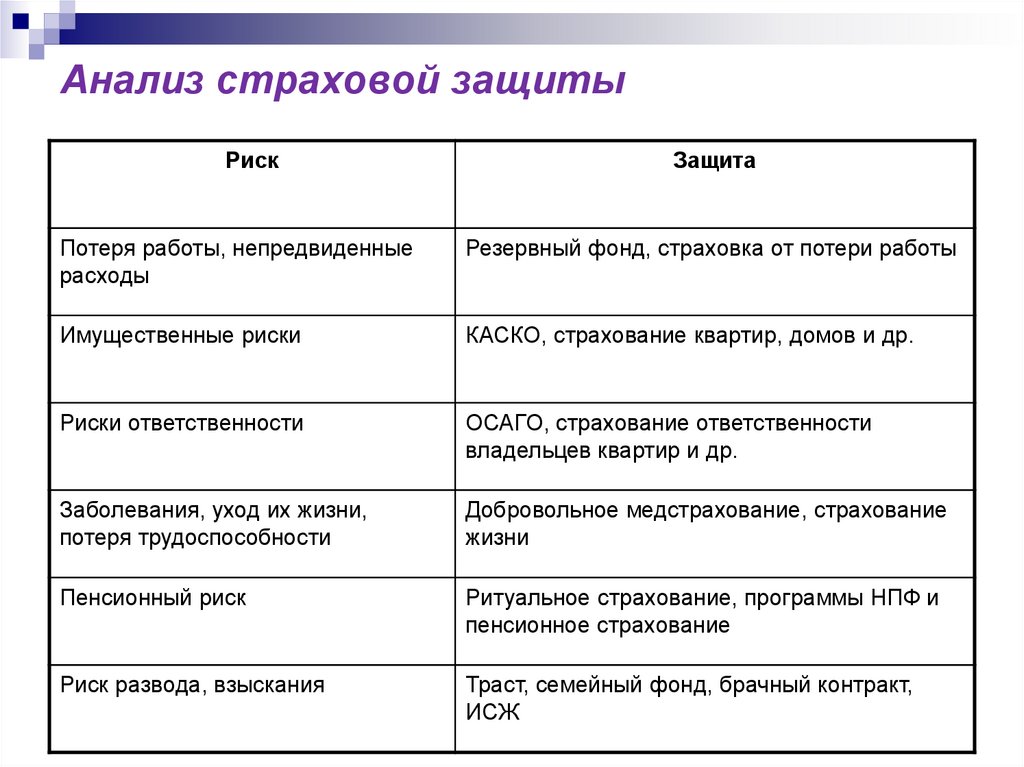

3. Анализ страховой защиты

РискЗащита

Потеря работы, непредвиденные

расходы

Резервный фонд, страховка от потери работы

Имущественные риски

КАСКО, страхование квартир, домов и др.

Риски ответственности

ОСАГО, страхование ответственности

владельцев квартир и др.

Заболевания, уход их жизни,

потеря трудоспособности

Добровольное медстрахование, страхование

жизни

Пенсионный риск

Ритуальное страхование, программы НПФ и

пенсионное страхование

Риск развода, взыскания

Траст, семейный фонд, брачный контракт,

ИСЖ

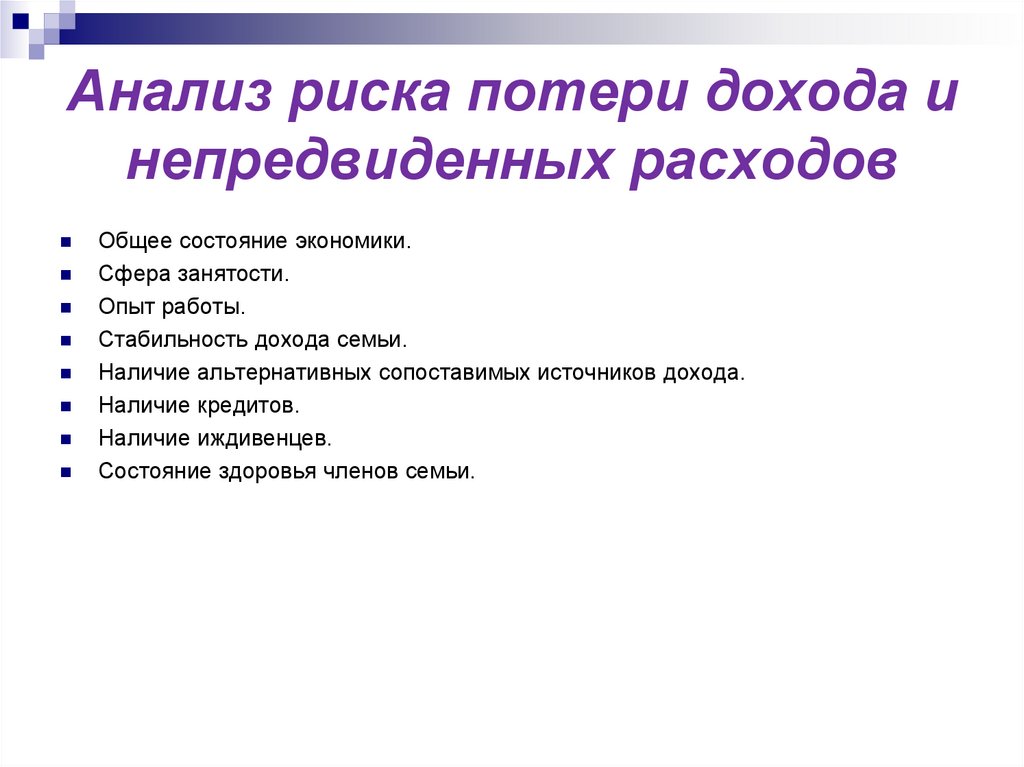

4. Анализ риска потери дохода и непредвиденных расходов

Общее состояние экономики.Сфера занятости.

Опыт работы.

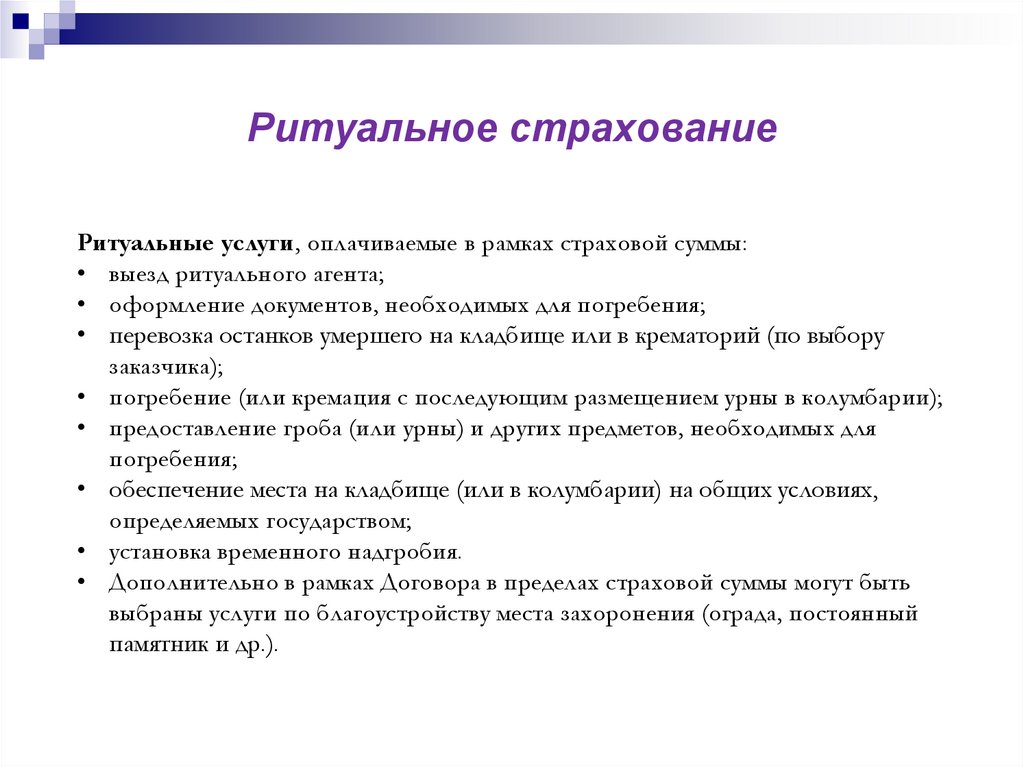

Стабильность дохода семьи.

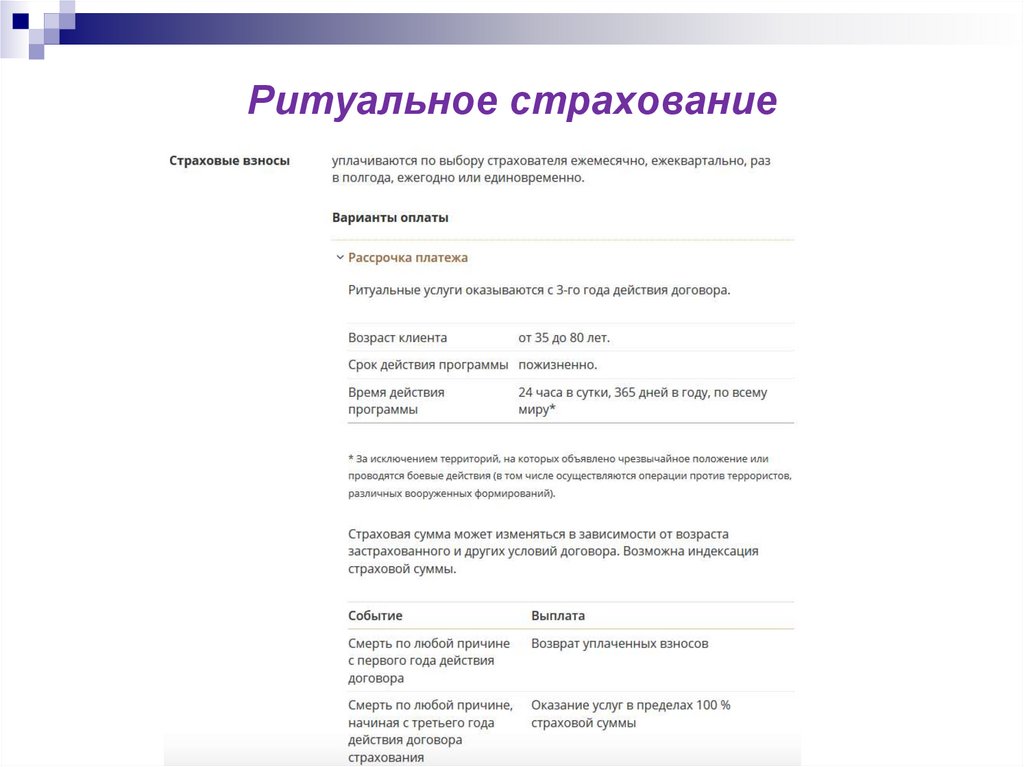

Наличие альтернативных сопоставимых источников дохода.

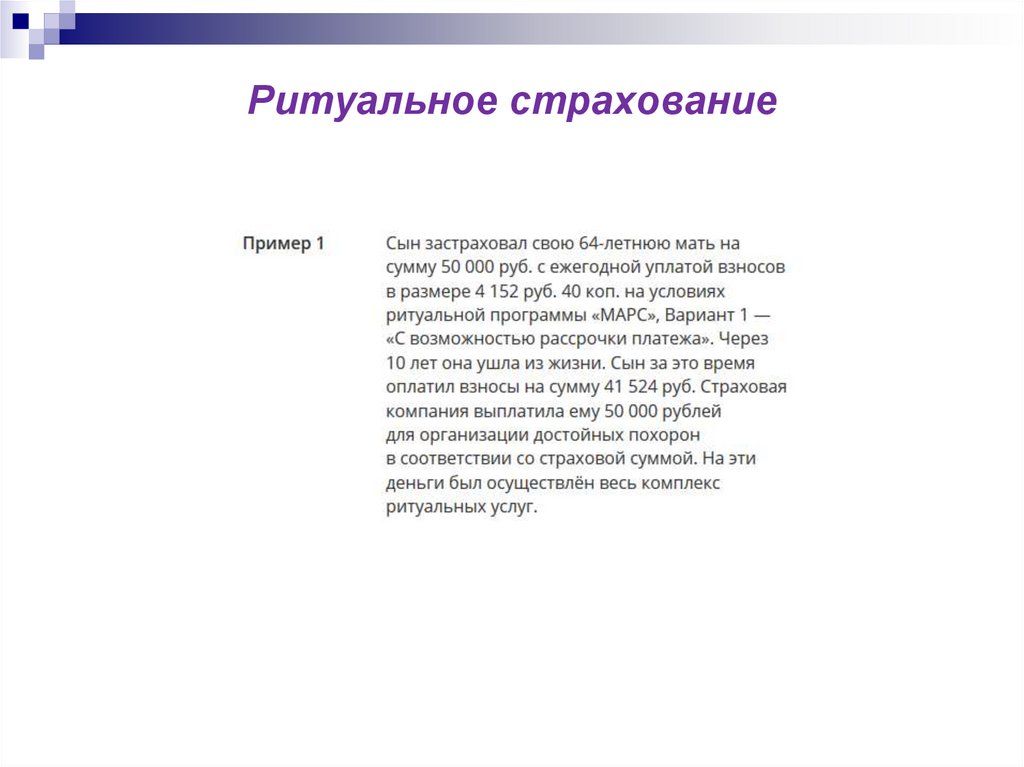

Наличие кредитов.

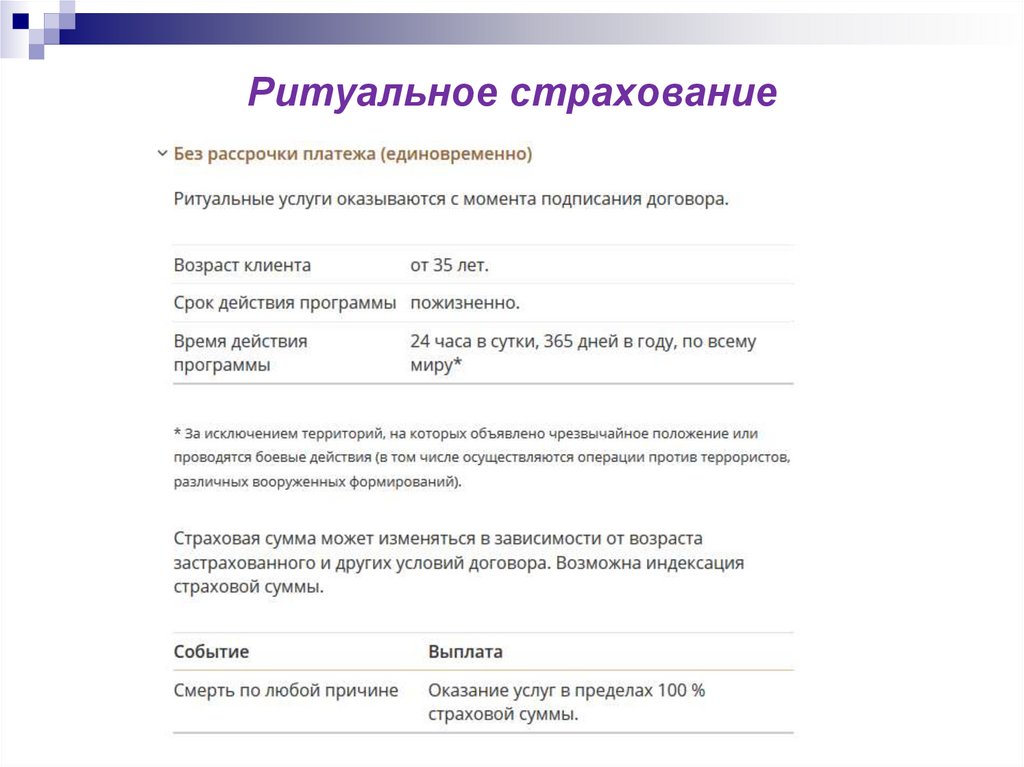

Наличие иждивенцев.

Состояние здоровья членов семьи.

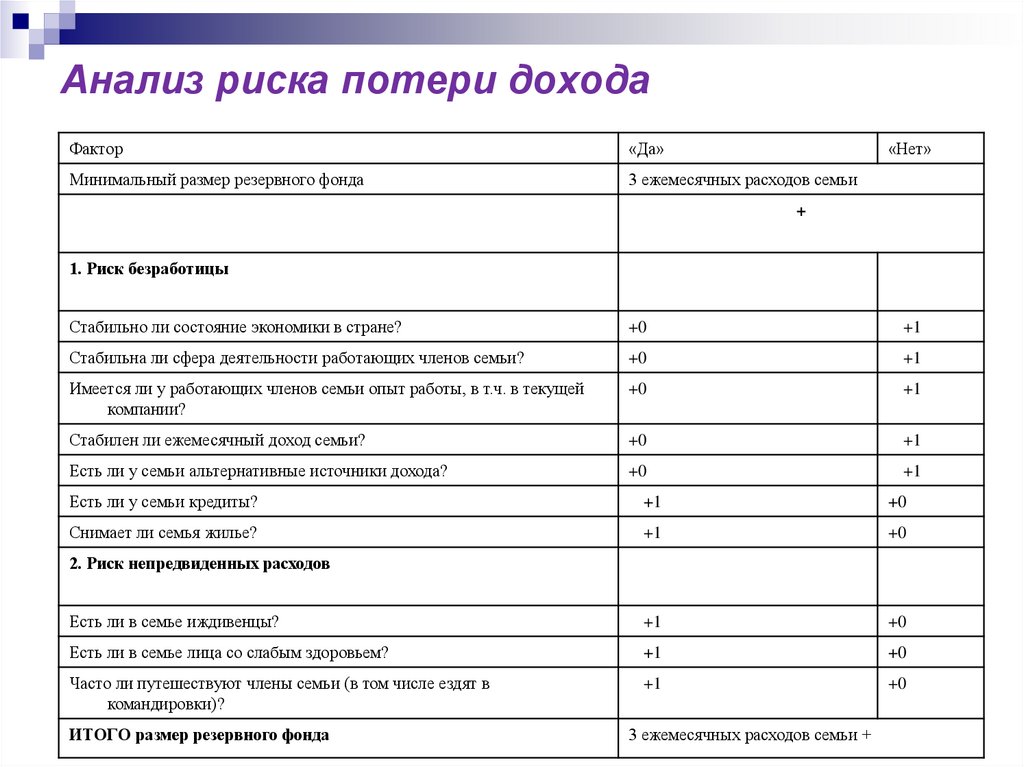

5. Анализ риска потери дохода

Фактор«Да»

«Нет»

Минимальный размер резервного фонда

3 ежемесячных расходов семьи

+

1. Риск безработицы

Стабильно ли состояние экономики в стране?

+0

+1

Стабильна ли сфера деятельности работающих членов семьи?

+0

+1

Имеется ли у работающих членов семьи опыт работы, в т.ч. в текущей

компании?

+0

+1

Стабилен ли ежемесячный доход семьи?

+0

+1

Есть ли у семьи альтернативные источники дохода?

+0

+1

Есть ли у семьи кредиты?

+1

+0

Снимает ли семья жилье?

+1

+0

Есть ли в семье иждивенцы?

+1

+0

Есть ли в семье лица со слабым здоровьем?

+1

+0

Часто ли путешествуют члены семьи (в том числе ездят в

командировки)?

+1

+0

2. Риск непредвиденных расходов

ИТОГО размер резервного фонда

3 ежемесячных расходов семьи +

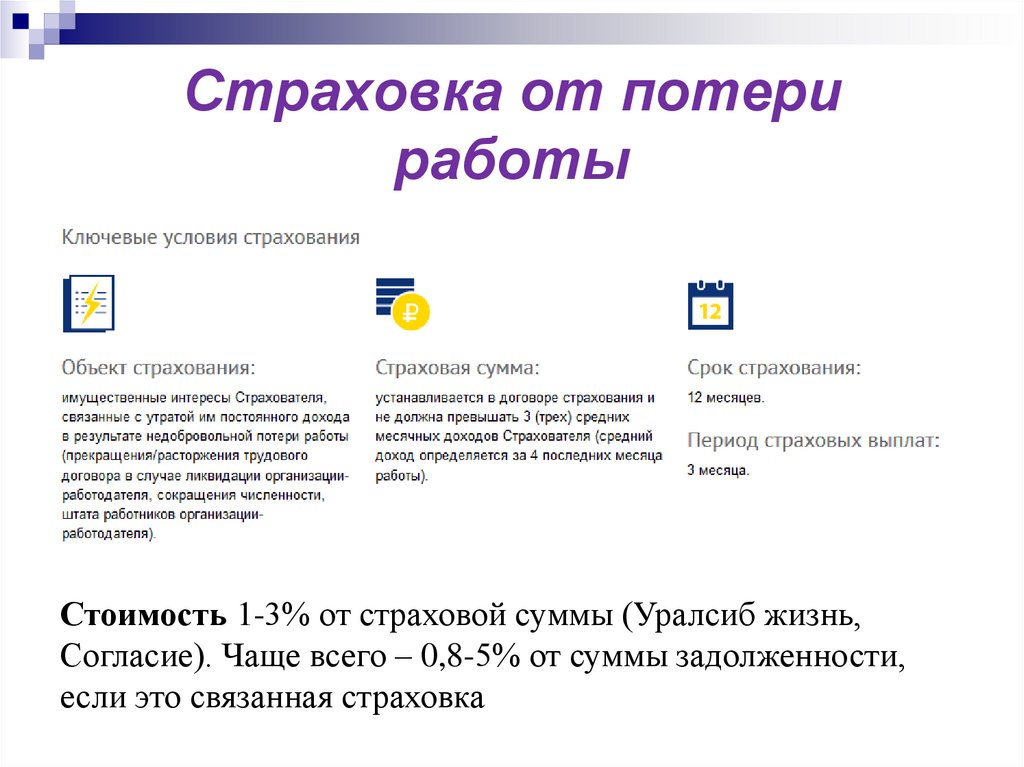

6. Страховка от потери работы

Стоимость 1-3% от страховой суммы (Уралсиб жизнь,Согласие). Чаще всего – 0,8-5% от суммы задолженности,

если это связанная страховка

7. Анализ имущественных рисков

дома, дачи, коттеджи, гаражиквартиры, комнаты и т.д.

мебель и предметы внутреннего оборудования квартиры (дома)

бытовая и электронная техника

предметы личного обихода - одежда, обувь, белье и т.д.;

книги, изделия из драгоценных металлов и камней, коллекции и т.д.

личный автотранспорт

личный авиатранспорт

катера, яхты

8. Анализ имущественных рисков

Ущерб по причине внешних воздействийвзрыв,

повреждения водой,

механические повреждения,

стихийные бедствия,

противоправные действия третьих лиц,

теракты

падение деревьев, строительных кранов, летательных аппаратов

наезд транспортных средств

ущерб от капитального ремонта или перепланировки в соседних квартирах и т.д.

Утрата по причине противоправных действий третьих лиц (угон, кража и т.д.)

Утрата по причине лишения права собственности на имущество (титул)

В силу незаконности предыдущих сделок по приватизации, продаже, наследованию и

т.д.

Из-за мошенничества продавца, риэлтора и т.д.

Из-за нарушения прав несовершеннолетних или наследников

Ошибок в процессе оформления документов по сделке и т.д.

9. Анализ имущественных рисков

Утрата/ущерб в отношении квартиры, дома и т.д.у вас нет существенных накоплений, которых хватит на то, чтобы восстановить вашу квартиру «с нуля» и

еще оплатить проживание в другой квартире, если у вас только одна недвижимость в собственности.

У вас нет кредитных программ с обязательным страхованием имущества (или они покрывают менее 50%

его стоимости)

ваш доход во многом обеспечивается сдачей недвижимости в аренду, и его ущерб может существенно

отразиться на вашей финансовой стабильности

вы желаете передать ваш семейный капитал в виде недвижимости следующему поколению, а, если с

какой-либо квартирой что-либо произойдет, страховое покрытие позволит наследникам компенсировать

эту потерю.

Ваше имущество является дорогостоящим, редким и/или ценным для вас и вашего образа жизни

Вы живете в районе с неблагоприятной криминальной обстановкой,

В вашем районе наблюдались провалы грунта и т.д.

Ваш дом старый, в нем имеется газ

Ваша квартира, где вы держите ценные вещи, не оснащена надежной дверью, сейфом и т.д.

Титульный риск:

вы приобретаете/приобрели имущество на вторичном рынке менее 3 лет назад

для вас критичны дополнительные материальные и временные расходы на поиск новой квартиры, если

сделку признают недействительной, и вам придется подыскивать новую квартиру и вновь переезжать.

Автомобиль

Вы часто используете ваш автомобиль

У вас автомобиль «угоняемой» марки

Вы живете в неблагоприятном районе с точки зрения криминальной обстановки

У вас небольшой стаж вождения

10. Анализ рисков гражданской ответственности

Ответственность автотранспорт – ОСАГО, ДСАГООтветственность по имуществу, катерам, яхтам

Ответственность по домашним животным

Ответственность по путешествиям

Ответственность иная

11. Анализ рисков ответственности

ОСАГО недостаточноЧастые поездки

Есть соседи

В доме не перекрывается стояк с водой, есть газ и т.д.

Есть домашние животные бойцовых пород

Дома дети, пожилые люди, люди с ограниченной дееспособностью и т.д.

12. Анализ рисков по здоровью

ДетямБеременным женщинам

Взрослым людям с потребностью в обращении к врачам

Пожилым членами семьи

Недовольным ОМС.

13. Анализ рисков по здоровью

ДМС – мелкие расходы, если в год вы тратите на медицину меньше, чемстоимость полиса:

Амбулаторно-поликлинические услуги

Вызов врача на дом

Стоматологические услуги

Скорая и неотложная медицинская помощь

Стационарное лечение

Услуги личного врача

14.

Анализ рисков по здоровьюСтрахование жизни – крупные расходы

Программы страхования жизни бывают накопительные, рисковые и смешанные.

Каждая программа подстраивается под индивидуальные потребности конкретного

человека, Вы сами определяете:

Срок программы (например, 10, 15, 20 лет)

Размер взносов и их периодичность (единовременно, раз в год, полгода,

квартал)

Валюту программы (рубли, доллары, евро)

Дополнительные опции, которые можно включить в программу:

Защиту от ухода из жизни

Защиту от потери трудоспособности

Защиту от травм

Защиту от опасных заболеваний

Освобождение от уплаты взносов на случай потери трудоспособности

15.

Анализ рисков по здоровьюСмерть по любой причине

Смерть от несчастного случая

Инвалидность по любой причине

Инвалидность из-за несчастного случая

Диагностирование критических заболеваний

Освобождение от уплаты взносов и т.д.

16.

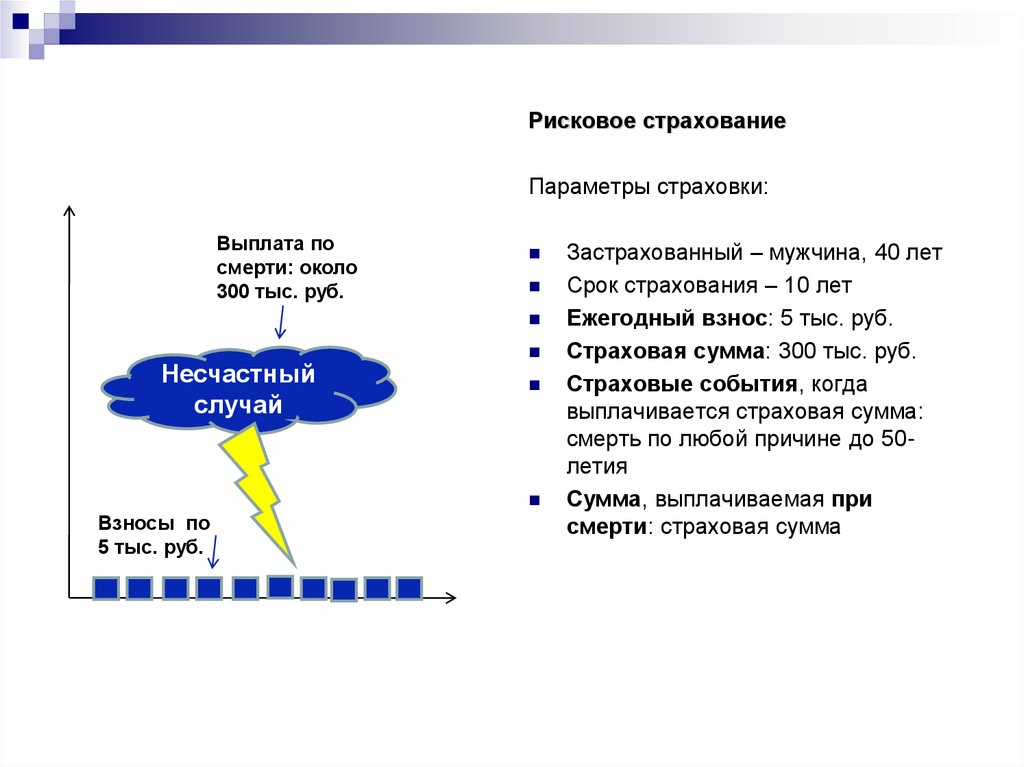

Рисковое страхованиеПараметры страховки:

Выплата по

смерти: около

300 тыс. руб.

Несчастный

случай

Взносы по

5 тыс. руб.

Застрахованный – мужчина, 40 лет

Срок страхования – 10 лет

Ежегодный взнос: 5 тыс. руб.

Страховая сумма: 300 тыс. руб.

Страховые события, когда

выплачивается страховая сумма:

смерть по любой причине до 50летия

Сумма, выплачиваемая при

смерти: страховая сумма

17.

Достоинства:Небольшой размер взносов при

существенном страховом покрытии

Ликвидность: можно в любой

момент прервать программу

Недостатки:

Вся сумма взносов сгорает по

истечении срока страхования, если

за этот период никаких страховых

событий не произошло

Жесткие требования по

медицинскому андеррайтингу: не

всех клиентов могут принять на

страхование

Данный вид страховки не

обеспечивает гарантированное

накопление определенной суммы к

окончанию срока страхования

18.

Накопительное страхованиеВыплата по

смерти: 28, 3

тыс. руб.*6 =

169,8 тыс. руб.

Несчастный

случай

Выплата по

дожитии:

около 300 тыс.

руб.

Параметры страховки:

Взносы по

28 300 руб.

Застрахованный – мужчина, 40 лет

Срок страхования – 10 лет

Ежегодный взнос: 28,3 тыс. руб.

Страховая сумма: 300 тыс. руб.

Страховые события, когда

выплачивается страховая сумма:

дожитие до 50-летия

Сумма, выплачиваемая при

смерти: сумма уплаченных к

моменту смерти взносов

19.

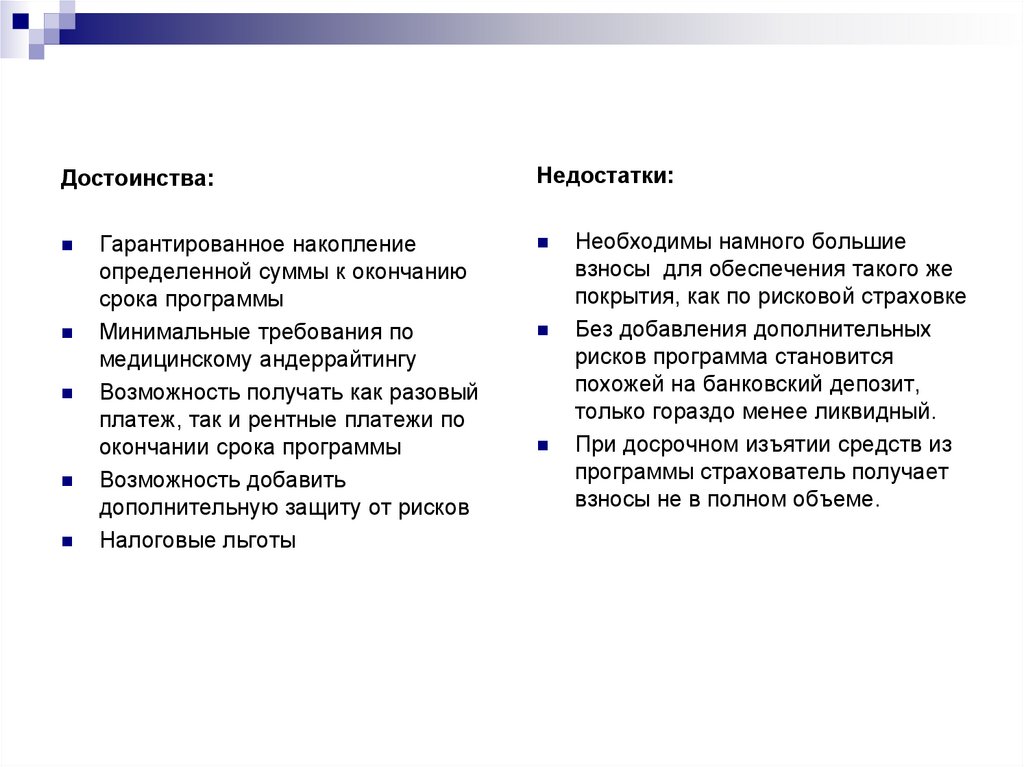

Достоинства:Гарантированное накопление

определенной суммы к окончанию

срока программы

Минимальные требования по

медицинскому андеррайтингу

Возможность получать как разовый

платеж, так и рентные платежи по

окончании срока программы

Возможность добавить

дополнительную защиту от рисков

Налоговые льготы

Недостатки:

Необходимы намного большие

взносы для обеспечения такого же

покрытия, как по рисковой страховке

Без добавления дополнительных

рисков программа становится

похожей на банковский депозит,

только гораздо менее ликвидный.

При досрочном изъятии средств из

программы страхователь получает

взносы не в полном объеме.

20.

Смешанное страхованиеВыплата по

дожитии или

смерти: около

300 тыс. руб.

Параметры страховки:

Несчастный

случай

Взносы по

30 192 руб.

Застрахованный – мужчина, 40 лет

Срок страхования – 10 лет

Ежегодный взнос: 30,192 тыс. руб.

Страховая сумма: 300 тыс. руб.

Страховые события, когда

выплачивается страховая сумма:

смерть по любой причине до 50летия ИЛИ дожитие до 50 лет

Сумма, выплачиваемая при

смерти: страховая сумма

21.

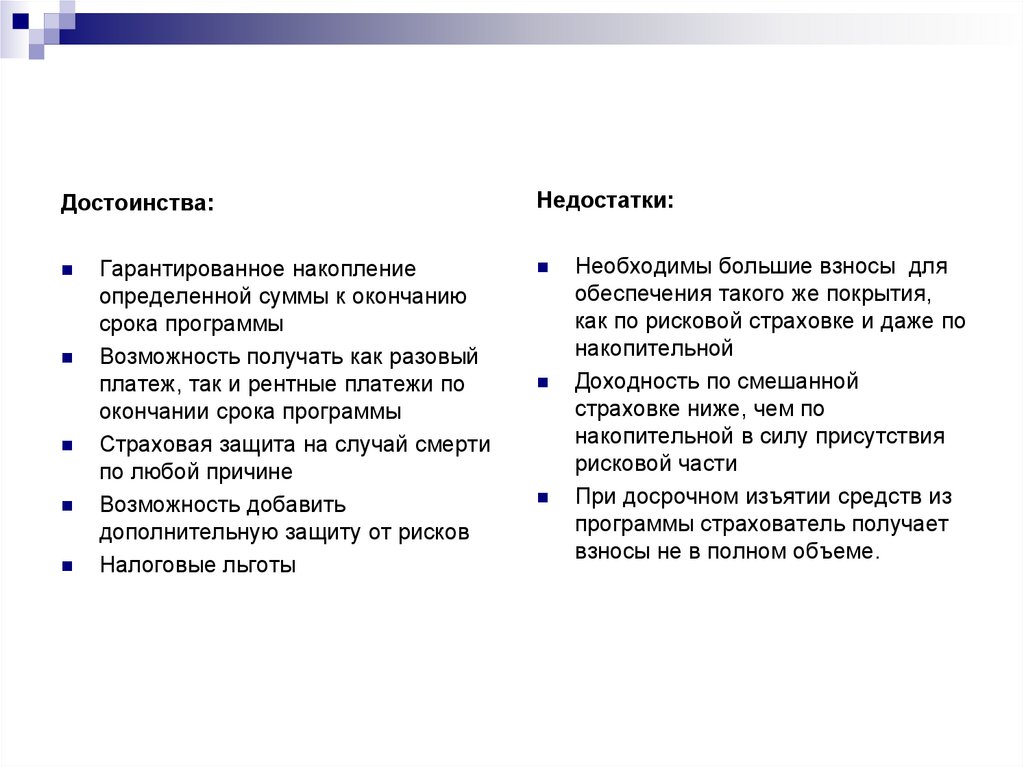

Достоинства:Гарантированное накопление

определенной суммы к окончанию

срока программы

Возможность получать как разовый

платеж, так и рентные платежи по

окончании срока программы

Страховая защита на случай смерти

по любой причине

Возможность добавить

дополнительную защиту от рисков

Налоговые льготы

Недостатки:

Необходимы большие взносы для

обеспечения такого же покрытия,

как по рисковой страховке и даже по

накопительной

Доходность по смешанной

страховке ниже, чем по

накопительной в силу присутствия

рисковой части

При досрочном изъятии средств из

программы страхователь получает

взносы не в полном объеме.

22.

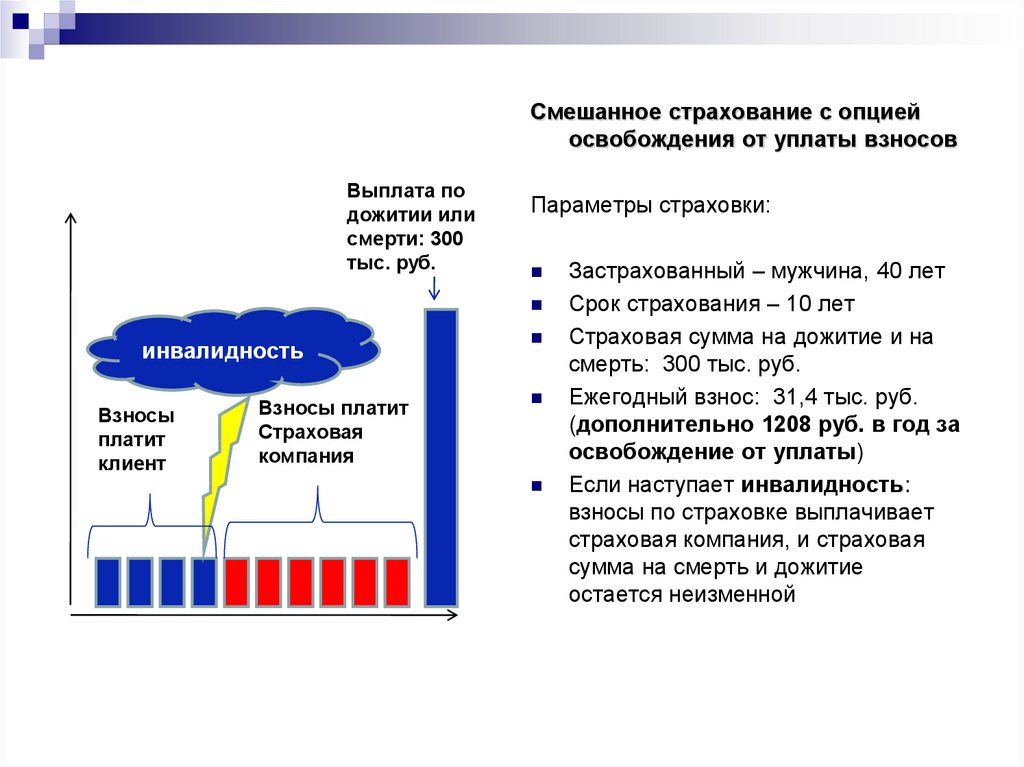

Смешанное страхование с опциейосвобождения от уплаты взносов

Выплата по

дожитии или

смерти: 300

тыс. руб.

Параметры страховки:

инвалидность

Взносы

платит

клиент

Взносы платит

Страховая

компания

Застрахованный – мужчина, 40 лет

Срок страхования – 10 лет

Страховая сумма на дожитие и на

смерть: 300 тыс. руб.

Ежегодный взнос: 31,4 тыс. руб.

(дополнительно 1208 руб. в год за

освобождение от уплаты)

Если наступает инвалидность:

взносы по страховке выплачивает

страховая компания, и страховая

сумма на смерть и дожитие

остается неизменной

23.

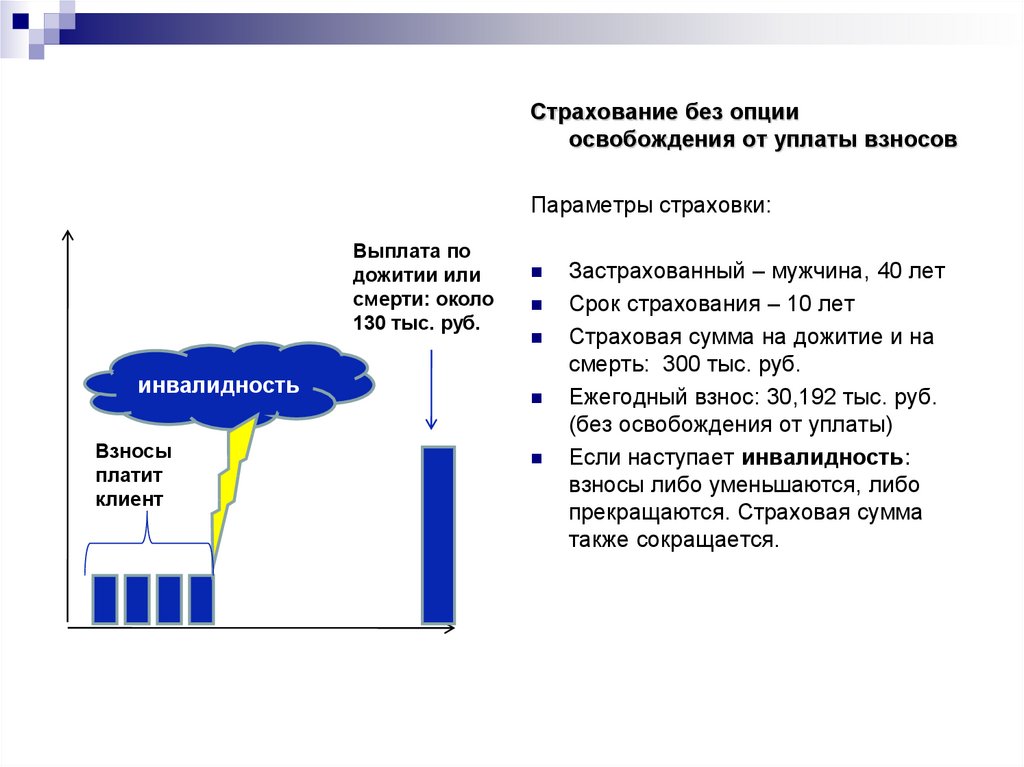

Страхование без опцииосвобождения от уплаты взносов

Параметры страховки:

Выплата по

дожитии или

смерти: около

130 тыс. руб.

инвалидность

Взносы

платит

клиент

Застрахованный – мужчина, 40 лет

Срок страхования – 10 лет

Страховая сумма на дожитие и на

смерть: 300 тыс. руб.

Ежегодный взнос: 30,192 тыс. руб.

(без освобождения от уплаты)

Если наступает инвалидность:

взносы либо уменьшаются, либо

прекращаются. Страховая сумма

также сокращается.

24. Анализ рисков по здоровью

Если крупные расходы на серьезное заболевание,инвалидность могут навредить финплану и целям

Если у клиентов нет крупных накоплений в ликвидных

инструментах

Если смерть 1 или нескольких членов семьи повлечет

недостижение важных целей

Если нет кредитных программ со страхованием жизни (или они

покрывают меньше 2-годового дохода застрахованного)

25. Анализ рисков развода, взыскания

Траст/семейный фондБрачный контракт

Инвестиционное страхование жизни (unit-linked)

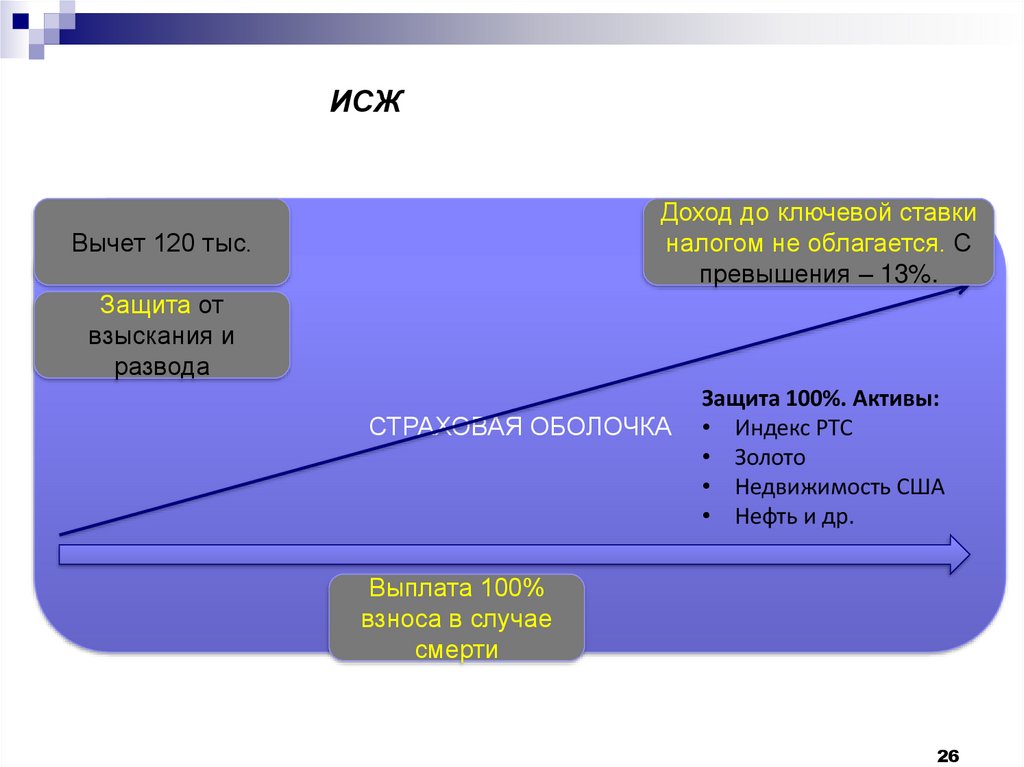

26. ИСЖ

Доход до ключевой ставкиналогом не облагается. С

превышения – 13%.

Вычет 120 тыс.

Защита от

взыскания и

развода

СТРАХОВАЯ ОБОЛОЧКА

Защита 100%. Активы:

• Индекс РТС

• Золото

• Недвижимость США

• Нефть и др.

Выплата 100%

взноса в случае

смерти

26

27. ИСЖ

Росгосстрах: базовые активы:фармацевтика и биоинжерения, фондовый

рынок США, еврооблигации

Альянс: золото, нефть, РТС, первый

эшелон, азиатские тигры

Смена стратегии, фиксация дохода,

мультивалютность

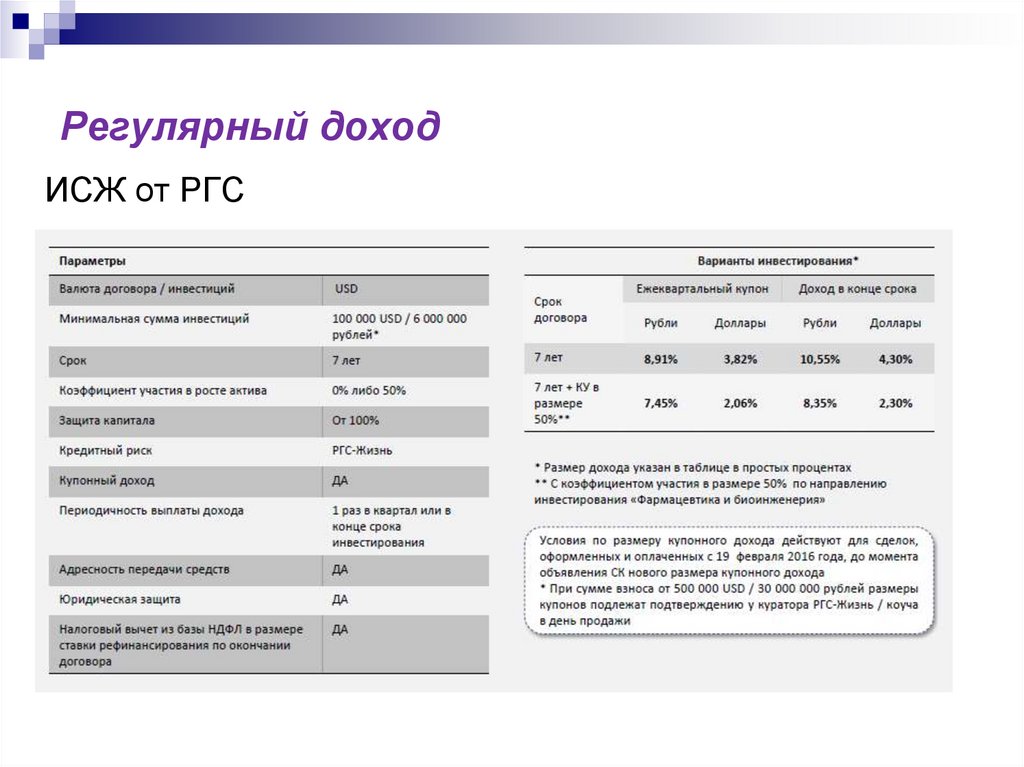

28. Регулярный доход

ИСЖ от РГС29. Зарубежный unit-linked

Гарантированная доходность, нет возможностиуправления (Fortuna)

Разовый взнос с нерегулярными пополнениями

Регулярные взносы раз в месяц/квартал/полгода/год от 5 лет

Возможность самостоятельно управлять инвестициями

внутри полиса без гарантий доходности (Investors Trust,

Custodian Life, Hansard etc.)

Разовый взнос с нерегулярными пополнениями

Регулярные взносы раз в месяц/квартал/полгода/год от 5 лет

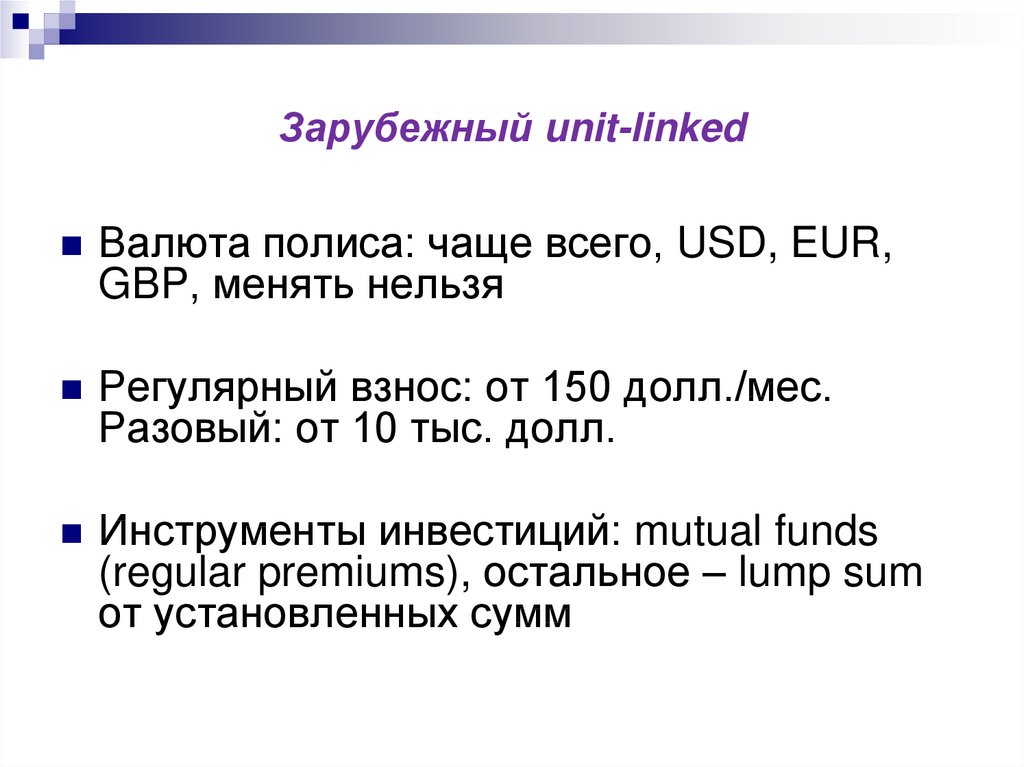

30. Зарубежный unit-linked

Валюта полиса: чаще всего, USD, EUR,GBP, менять нельзя

Регулярный взнос: от 150 долл./мес.

Разовый: от 10 тыс. долл.

Инструменты инвестиций: mutual funds

(regular premiums), остальное – lump sum

от установленных сумм

31. Зарубежный unit-linked

32. Зарубежный unit-linked

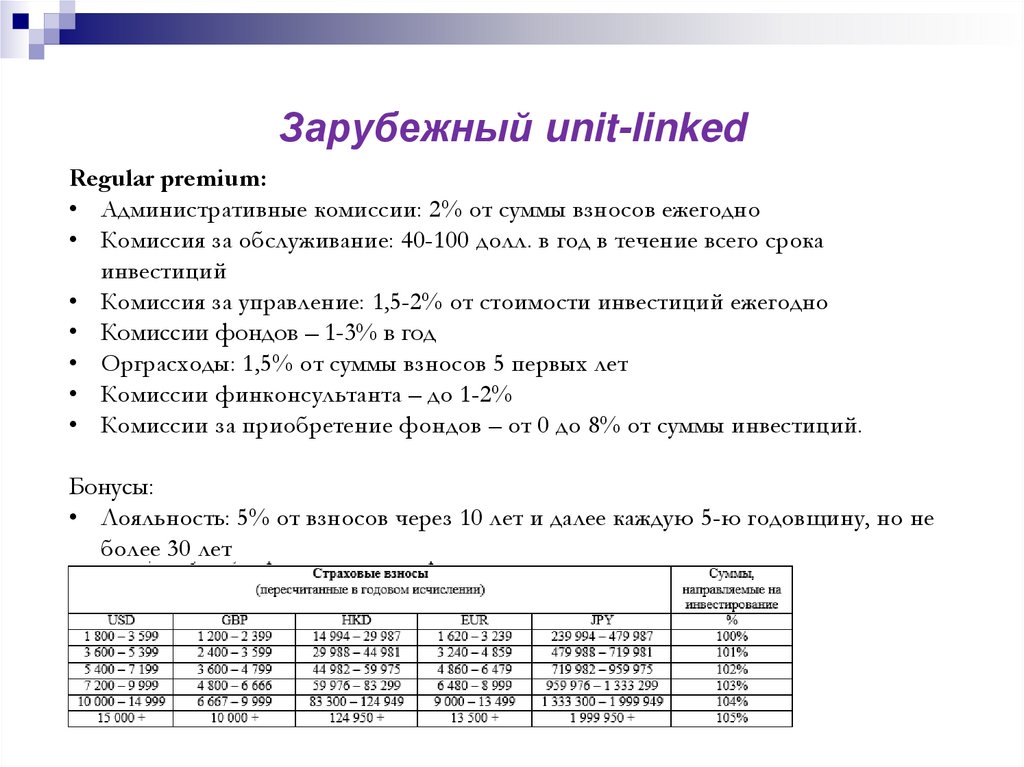

Regular premium:• Административные комиссии: 2% от суммы взносов ежегодно

• Комиссия за обслуживание: 40-100 долл. в год в течение всего срока

инвестиций

• Комиссия за управление: 1,5-2% от стоимости инвестиций ежегодно

• Комиссии фондов – 1-3% в год

• Орграсходы: 1,5% от суммы взносов 5 первых лет

• Комиссии финконсультанта – до 1-2%

• Комиссии за приобретение фондов – от 0 до 8% от суммы инвестиций.

Бонусы:

• Лояльность: 5% от взносов через 10 лет и далее каждую 5-ю годовщину, но не

более 30 лет

33. Зарубежный unit-linked

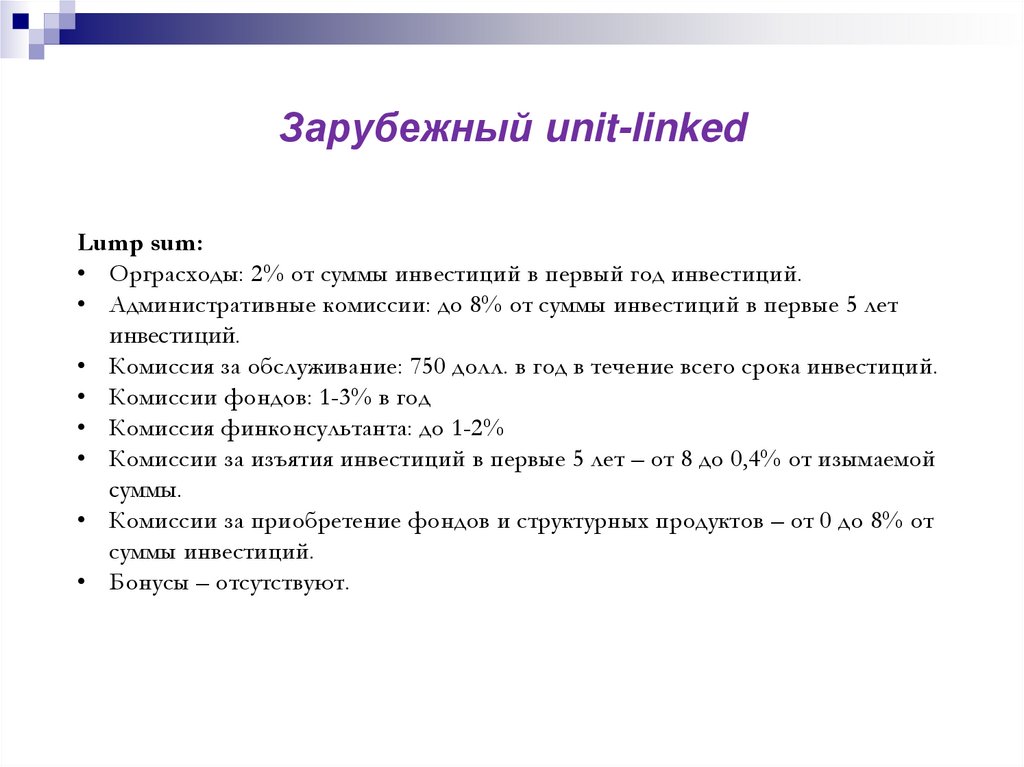

Lump sum:• Орграсходы: 2% от суммы инвестиций в первый год инвестиций.

• Административные комиссии: до 8% от суммы инвестиций в первые 5 лет

инвестиций.

• Комиссия за обслуживание: 750 долл. в год в течение всего срока инвестиций.

• Комиссии фондов: 1-3% в год

• Комиссия финконсультанта: до 1-2%

• Комиссии за изъятия инвестиций в первые 5 лет – от 8 до 0,4% от изымаемой

суммы.

• Комиссии за приобретение фондов и структурных продуктов – от 0 до 8% от

суммы инвестиций.

• Бонусы – отсутствуют.

34. Пенсионный риск

• Неожиданно короткая жизни, непредвиденные крупные расходы на похороны• Непредвиденно долгая жизнь при невероятно низкой уровне государственной

пенсии (или вообще без нее)

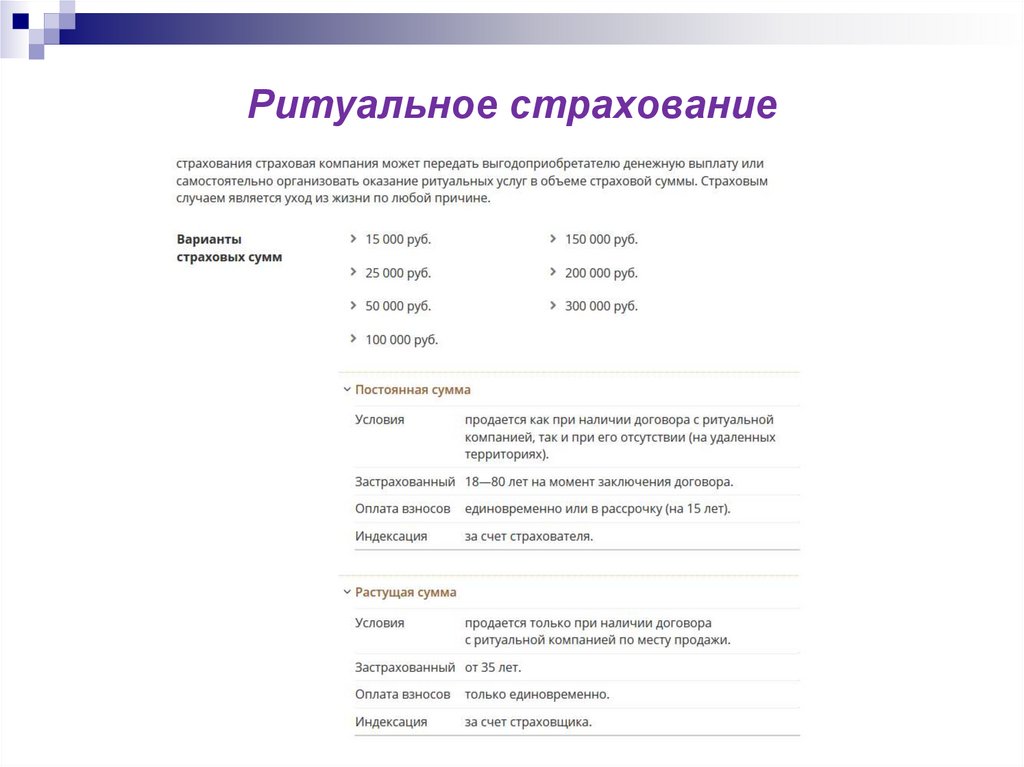

35. Ритуальное страхование

36. Ритуальное страхование

Ритуальные услуги, оплачиваемые в рамках страховой суммы:• выезд ритуального агента;

• оформление документов, необходимых для погребения;

• перевозка останков умершего на кладбище или в крематорий (по выбору

заказчика);

• погребение (или кремация с последующим размещением урны в колумбарии);

• предоставление гроба (или урны) и других предметов, необходимых для

погребения;

• обеспечение места на кладбище (или в колумбарии) на общих условиях,

определяемых государством;

• установка временного надгробия.

• Дополнительно в рамках Договора в пределах страховой суммы могут быть

выбраны услуги по благоустройству места захоронения (ограда, постоянный

памятник и др.).

37. Ритуальное страхование

38. Ритуальное страхование

39. Ритуальное страхование

40. Ритуальное страхование

41. Пенсионный риск

Увеличение государственной пенсии:Увеличение белой зарплаты, стажа и возраста выхода на пенсию

Перевод накопительной части пенсии в УК или НПФ

Самостоятельное увеличение накопительной части пенсии

Создание пожизненной гарантированной негосударственной пенсии:

Пенсионное страхование с пожизненной рентной

Добровольное пенсионное обеспечение НПФ с пожизненной выплатой

Финансы

Финансы