Похожие презентации:

Понятие и признаки налога. Принципы налогообложения. Налоговая система. Налоговое правоотношение

1.

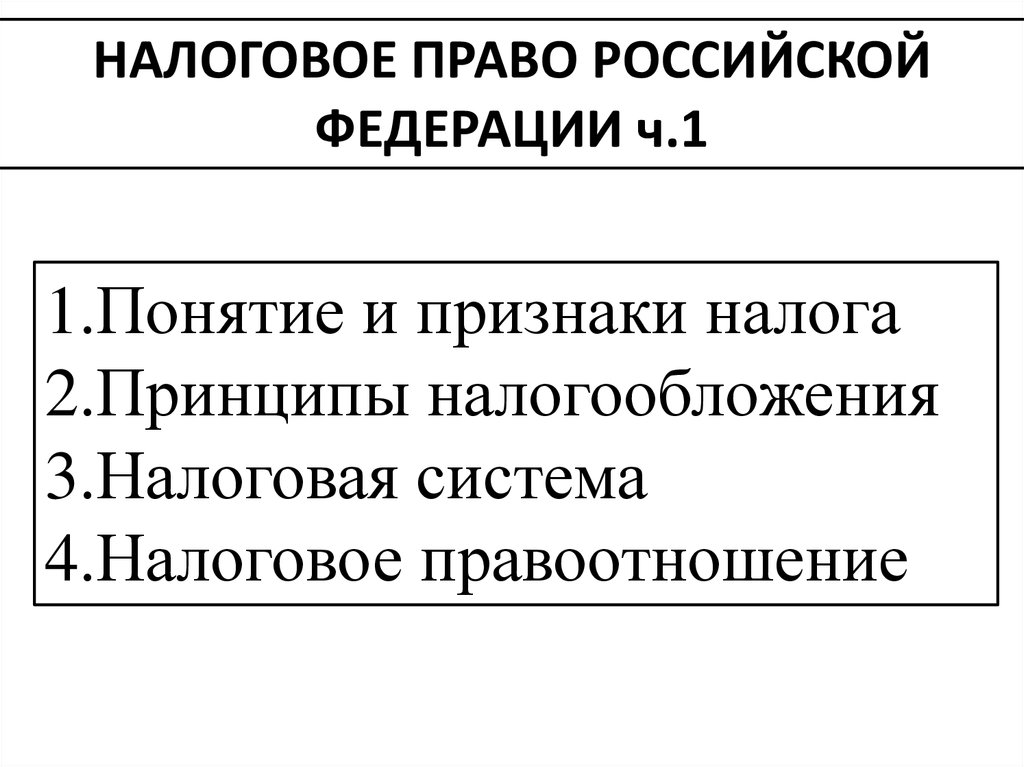

НАЛОГОВОЕ ПРАВО РОССИЙСКОЙФЕДЕРАЦИИ ч.1

1.Понятие и признаки налога

2.Принципы налогообложения

3.Налоговая система

4.Налоговое правоотношение

2.

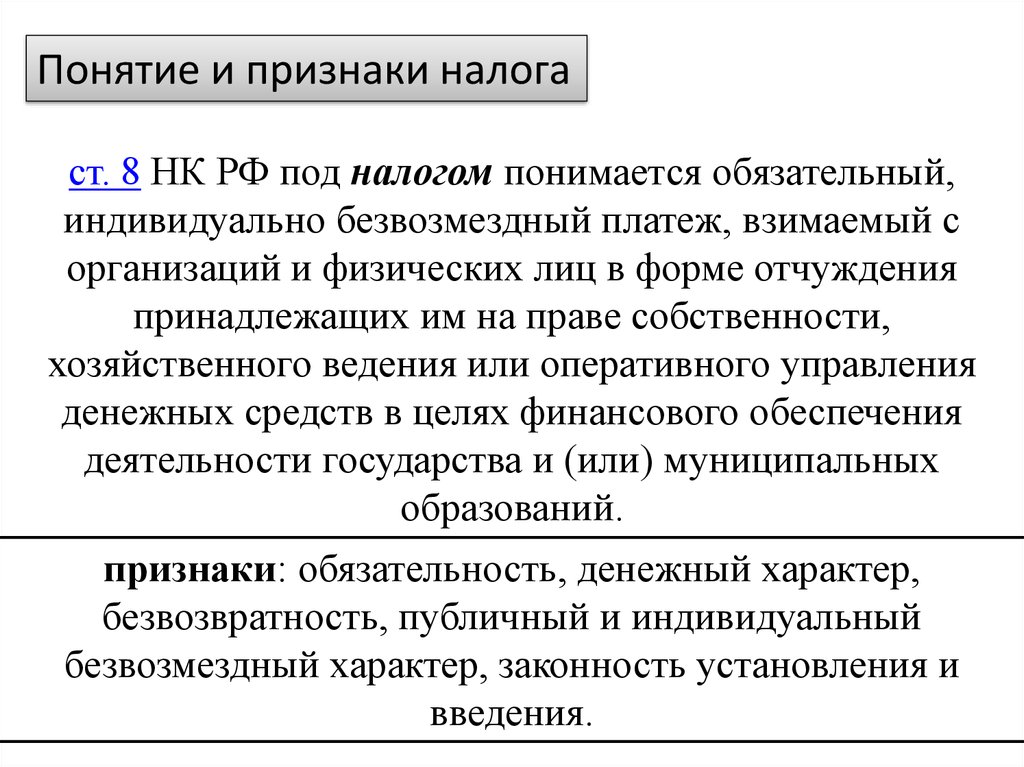

Понятие и признаки налогаст. 8 НК РФ под налогом понимается обязательный,

индивидуально безвозмездный платеж, взимаемый с

организаций и физических лиц в форме отчуждения

принадлежащих им на праве собственности,

хозяйственного ведения или оперативного управления

денежных средств в целях финансового обеспечения

деятельности государства и (или) муниципальных

образований.

признаки: обязательность, денежный характер,

безвозвратность, публичный и индивидуальный

безвозмездный характер, законность установления и

введения.

3.

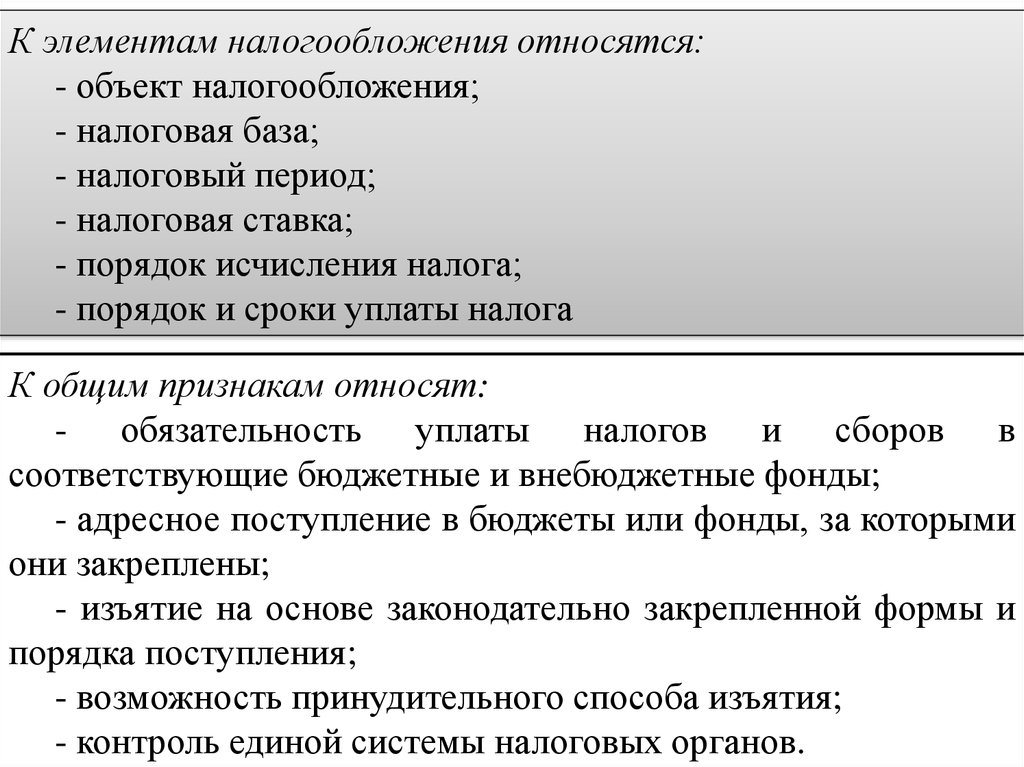

К элементам налогообложения относятся:- объект налогообложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога

К общим признакам относят:

- обязательность уплаты налогов и сборов в

соответствующие бюджетные и внебюджетные фонды;

- адресное поступление в бюджеты или фонды, за которыми

они закреплены;

- изъятие на основе законодательно закрепленной формы и

порядка поступления;

- возможность принудительного способа изъятия;

- контроль единой системы налоговых органов.

4.

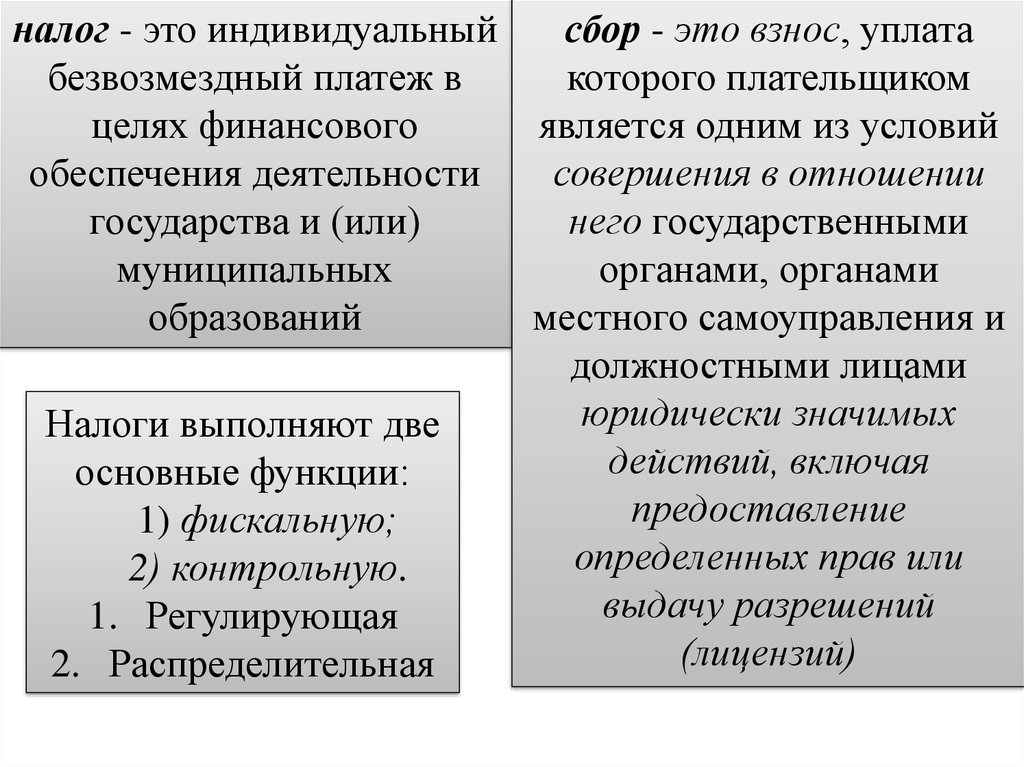

налог - это индивидуальныйсбор - это взнос, уплата

безвозмездный платеж в

которого плательщиком

целях финансового

является одним из условий

обеспечения деятельности

совершения в отношении

государства и (или)

него государственными

муниципальных

органами, органами

образований

местного самоуправления и

должностными лицами

юридически значимых

Налоги выполняют две

действий, включая

основные функции:

предоставление

1) фискальную;

определенных прав или

2) контрольную.

выдачу разрешений

1. Регулирующая

(лицензий)

2. Распределительная

5.

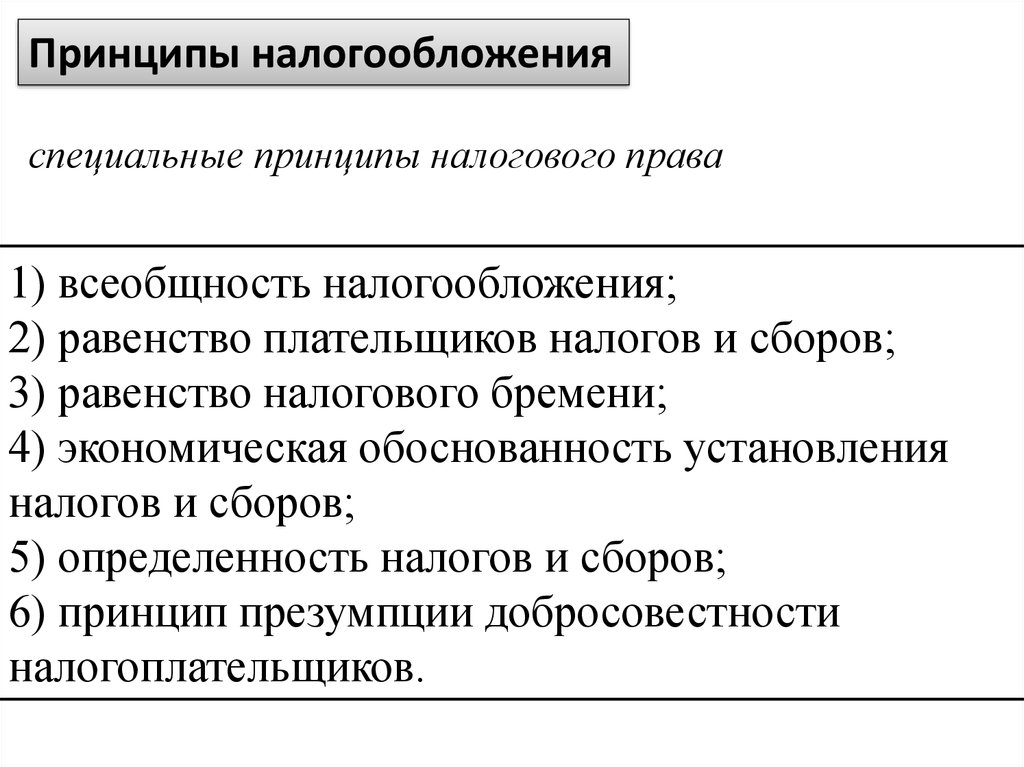

Принципы налогообложенияспециальные принципы налогового права

1) всеобщность налогообложения;

2) равенство плательщиков налогов и сборов;

3) равенство налогового бремени;

4) экономическая обоснованность установления

налогов и сборов;

5) определенность налогов и сборов;

6) принцип презумпции добросовестности

налогоплательщиков.

6.

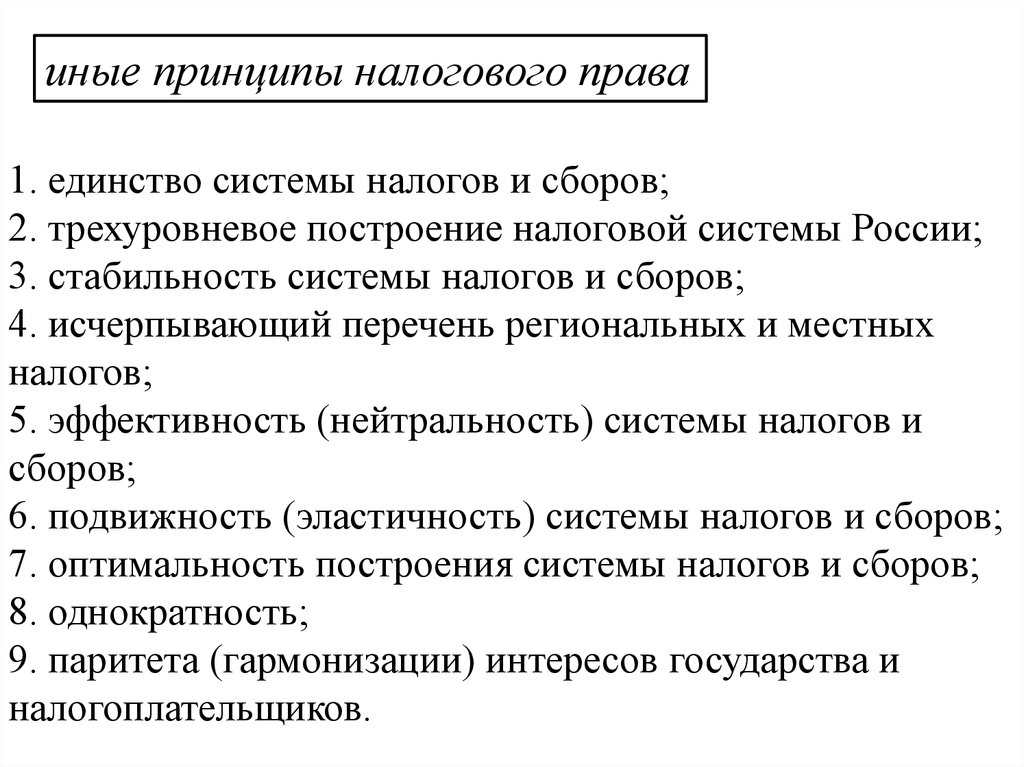

иные принципы налогового права1. единство системы налогов и сборов;

2. трехуровневое построение налоговой системы России;

3. стабильность системы налогов и сборов;

4. исчерпывающий перечень региональных и местных

налогов;

5. эффективность (нейтральность) системы налогов и

сборов;

6. подвижность (эластичность) системы налогов и сборов;

7. оптимальность построения системы налогов и сборов;

8. однократность;

9. паритета (гармонизации) интересов государства и

налогоплательщиков.

7.

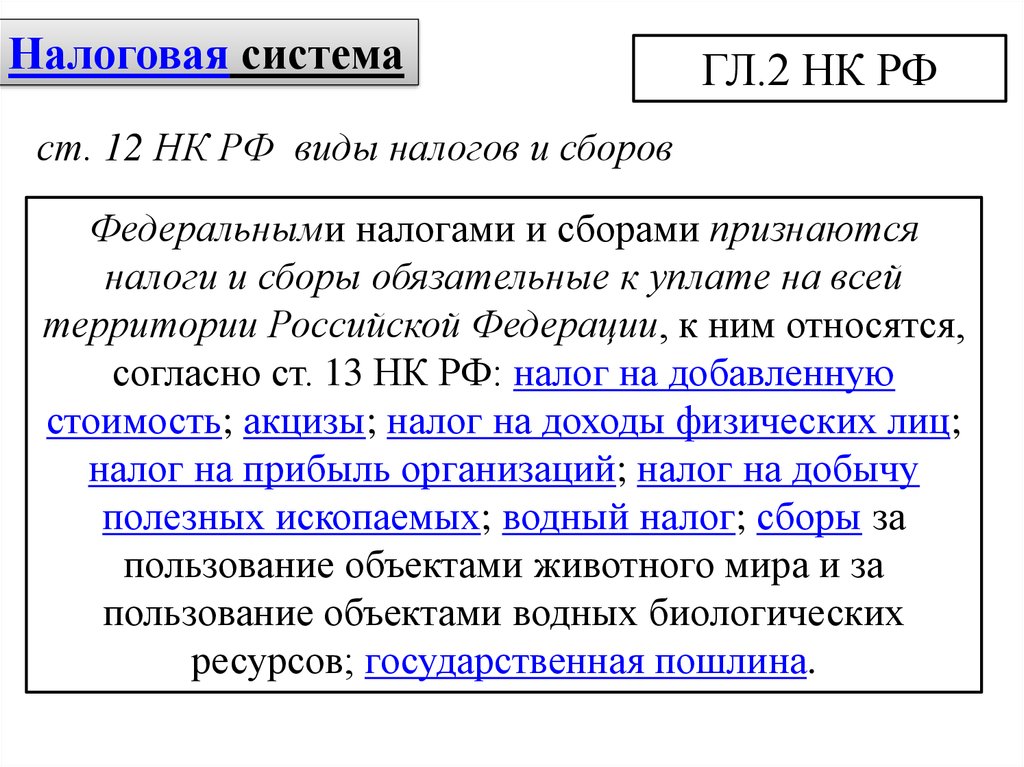

Налоговая системаГЛ.2 НК РФ

ст. 12 НК РФ виды налогов и сборов

Федеральными налогами и сборами признаются

налоги и сборы обязательные к уплате на всей

территории Российской Федерации, к ним относятся,

согласно ст. 13 НК РФ: налог на добавленную

стоимость; акцизы; налог на доходы физических лиц;

налог на прибыль организаций; налог на добычу

полезных ископаемых; водный налог; сборы за

пользование объектами животного мира и за

пользование объектами водных биологических

ресурсов; государственная пошлина.

8.

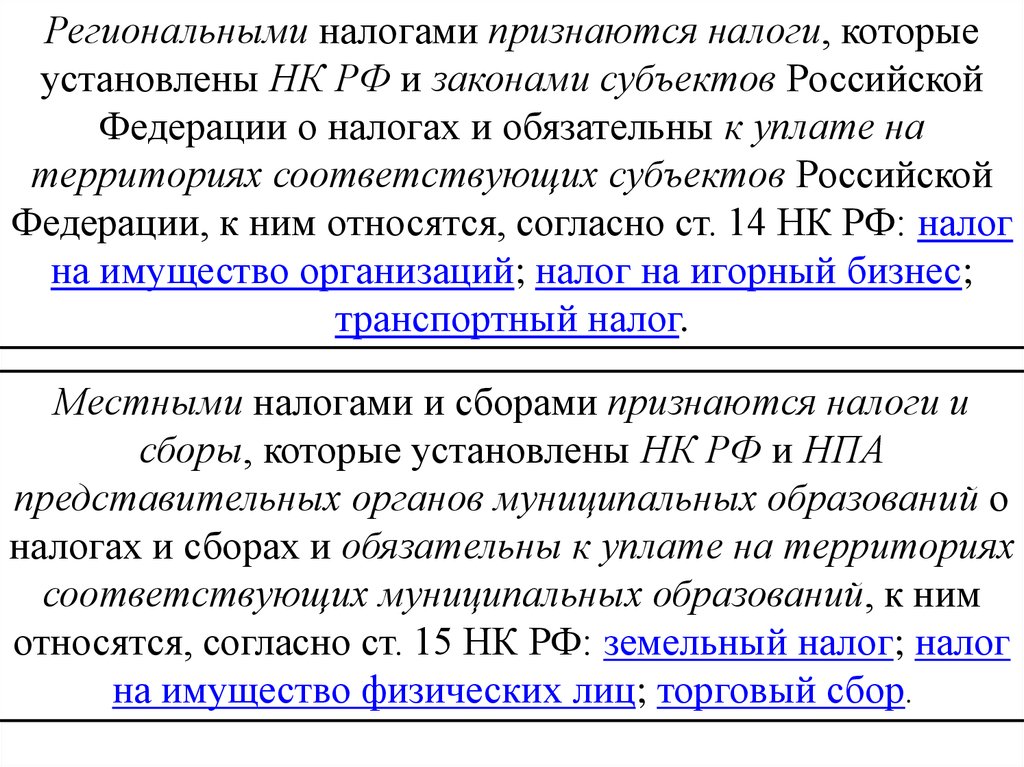

Региональными налогами признаются налоги, которыеустановлены НК РФ и законами субъектов Российской

Федерации о налогах и обязательны к уплате на

территориях соответствующих субъектов Российской

Федерации, к ним относятся, согласно ст. 14 НК РФ: налог

на имущество организаций; налог на игорный бизнес;

транспортный налог.

Местными налогами и сборами признаются налоги и

сборы, которые установлены НК РФ и НПА

представительных органов муниципальных образований о

налогах и сборах и обязательны к уплате на территориях

соответствующих муниципальных образований, к ним

относятся, согласно ст. 15 НК РФ: земельный налог; налог

на имущество физических лиц; торговый сбор.

9.

специальные налоговыережимы – это особый

порядок исчисления и

уплаты налогов и сборов в

течение определенного

периода времени,

СОДЕРЖАНИЕ В СТ. 18 НК

РФ.

Налоговая система - это взаимосвязанная

совокупность общественных отношений,

складывающихся в сфере налогообложения и

имеющих экономический, политический,

организационный и правовой характер.

10.

Налоговое правоотношениеНалоговыми правоотношениями являются

регулируемые нормами налогового права общественные

отношения, возникающие в процессе функционирования

налоговой системы государства, а также при

установлении, введении и уплате налогов и (или) сборов.

Налоговые правоотношения имеют имущественный

характер

Налоговые правоотношения являются отношениями

«власти и подчинения»

11.

По функциям права выделяют:- регулятивные;

- охранительные налоговые правоотношения.

По характеру налогово-правовых норм выделяют:

- материальные;

- процессуальные правоотношения.

По объекту налоговых отношений выделяют:

- имущественные;

- неимущественные отношения.

По структуре юридического содержания налоговых

правоотношений выделяют:

- сложные;

- простые правоотношения.

12.

Субъекты налоговых правоотношений- конкретный гражданин как постоянный субъект права не

может быть одновременно участником всех правоотношений;

- новорожденные, малолетние дети, душевнобольные лица,

будучи субъектами права, не являются субъектами

большинства правоотношений;

- правоотношения не единственная форма реализации права

ст. 9 НК РФ:

- организации и физические лица, признаваемые

налогоплательщиками и плательщиками сборов в соответствии

с НК РФ;

- организации и физические лица, признаваемые

налоговыми агентами в соответствии с НК РФ;

- налоговые органы;

- таможенные органы.

Право

Право