Похожие презентации:

История возникновения и развития налогообложения и налогового права

1.

Лекция №1. История возникновения и развитияналогообложения и налогового права. Предмет и система

налогового права. Система налогов и сборов РФ.

Учебные вопросы:

1.Генезис налогового права, его предмет, метод, система,

принципы, функции и источники. Место налогового права в

системе российского права.

2. Налог как правовая категория: понятие, признаки, функции.

Механизм установления и введения налога.

Нормативные акты:

Налоговый кодекс РФ ч.1

Учебная литература:

1.Тедеев, А. А. Налоговое право России : учебник для вузов / А. А. Тедеев, В. А. Парыгина. — 8е изд., перераб. и доп. — Москва : Издательство Юрайт, 2022. — 410 с.

2. Крохина, Ю. А. Налоговое право : учебник для вузов / Ю. А. Крохина. — 10-е изд., перераб. и

доп. — Москва : Издательство Юрайт, 2022. — 503 с.

3. Фархутдинов, Р. Д. Налоговое право : учебное пособие для вузов / Р. Д. Фархутдинов. —

Москва : Издательство Юрайт, 2022. — 177 с.

2.

• 1.Генезис налогового права, его предмет,метод, система, принципы, функции и

источники. Место налогового права в

системе российского права.

3.

• Появление налогов уходит в глубокуюдревность, а сама история налогообложения

насчитывает тысячелетия. Английский

экономист

С.

Паркинсон

писал:

"Налогообложение старо, как мир, и его

начальная форма возникла, когда какойнибудь местный вождь перегораживал устье

реки, место слияния двух рек или горный

перевал и взимал плату за проход с купцов

и путешественников"

СМ. ВИДЕО ИСТОРИЯ НАЛОГООБЛОЖЕНИЯ

Краткая история налогов в России

https://www.youtube.com/watch?v=ePeiT9ylKIQ&ab_channel=NalogTV

https://www.youtube.com/watch?v=jG8nwTC47U8

4.

Происхождение налогов. Основные этапы их развития.Институт налогообложения насчитывает тысячелетия, налоги устанавливались и взимались еще в древнем мире.

Первые государства (восточные деспотии)- древние Ассирия, Египет, Вавилон, затем Древняя Греция, Древний

Рим. В нашей стране возникновение и становление института налогообложения связано со временем княжения

Рюрика ( ок.862 г.).

Первый этап развития налогообложения — Древний мир и Средние века. На этом этапе появляются налоги,

происходит их развитие. Одной из первичных форм налогообложения являлась дань с покоренных народов.

Налоги существовали в виде бессистемных платежей, взимаемых в натуральной форме. По мере развития

товарно-денежных отношений налоги принимают денежную форму, расширяются основания их взимания.

Наряду с военной добычей, доменами и регалиями они становятся источниками доходов для содержания

государства.

Второй этап, начавшийся в конце XVII в. и продолжившийся до конца XVIII в.

Налоги становятся ведущим источником доходной части государственных бюджетов. На этом этапе

начала формироваться современная система налогообложения Становление и развитие налогового права

связана с идеями правового государства (Ш.Л. Монтескье, Дж. Локк),учением о налогах (Давида Рикардо и

Адама Смита).

Третий этап берет свое начало с XIX в., в данный период происходит уменьшение количества налогов. Венцом

финансовой науки явились налоговые реформы, проведенные после Первой мировой войны, полностью

обоснованные научными принципами налогообложения. Именно тогда была заложена конструкция современной

налоговой системы, в которой прямые налоги заняли ведущее место. В начале 80-х гг. XX в. во всех ведущих

индустриальных странах мира были проведены масштабные налоговые реформы, направленные на

гармонизацию налоговых систем западноевропейских стран, упрощение структуры налогов, сокращение

налоговых льгот и бюджетного дефицита.

Т.о., появление и развитие налогового права связаны с демократизацией общества, с идеей правового

государства. Налоговому праву как части современной правовой системы не чужды идеи социальной

справедливости, принципы демократии. Однако современные налоги не совершенны, они не в полной мере

учитывают идеи социальной справедливости, демократии. Некоторые из них ведут к социальному расслоению в

обществе.

5.

Развитие налогообложения в РоссииПервые налоги в нашем государстве появились в конце IX в. в Древней Руси. В данный период в

Древнерусском государстве существовали подданные отношения, и в качестве основного налога

выступали поборы в княжескую казну - "дань". Податные отношения этого периода были случайными,

несистемными, поэтому не носили в полном смысле этого слова финансового характера.

Второй этап связан с формированием простейших податных форм, где складываются важнейшие

черты налогов - определенная, стабильная форма платежа и его закрепления, обязательность и

систематичность, определенные гарантии.

Третий этап охватывает удельный период, характеризующийся разделением податей на ордынские и

местные (внутренние).

Четвертый этап - с момента падения монголо-татарского ига до утверждения централизованного

самодержавного государства - является периодом существования трансформирующихся податных форм,

по окончании которого в России уже существуют государственные подати .

Особую роль в становлении и развитии налоговых отношений приобрел период правления Петра I

(1672 - 1725). Петр I предпринял усилия для подъема производительных сил, видя в этом необходимые

условия укрепления финансового положения.

В период правления Екатерины II (1729 - 1796) финансовая система, в том числе и налоговая система,

продолжает совершенствоваться. Основной чертой налоговой системы XVIII в. необходимо назвать

большое значение косвенных налогов по сравнению с налогами прямыми.

В XIX в. появляются нормативные правовые акты, регулирующие систему земских сборов и

повинностей. Во второй половине XIX в. большое значение приобретают прямые налоги.

После революции 1917 г. переход на новые экономические отношения в Советской России. В 1970 1980-е годы около 90% общих доходов государственного бюджета СССР составляли платежи от

народного хозяйства. Налоги с населения составляли лишь 7 - 9% всех поступлений в бюджет.

В начале 1990-х годов была осуществлена широкомасштабная комплексная налоговая реформа. В

декабре 1991 г. была практически сформирована налоговая система современной России.

6.

Место налогового права в системе финансового права.Финансовое право является самостоятельной отраслью права. Его

существование обусловлено ролью финансов и основано на правовых нормах,

регламентирующих финансовые отношения, которые являются предметом

финансового права.

В настоящее время налоговое право следует рассматривать как подотрасль

финансового права, поскольку в современных условиях оно явно вышло за

границы финансово-правового института. Обусловлено это значительными

социально-экономическими преобразованиями в стране, которые неминуемо

повлекли и значительные изменения в механизме правового регулирования

общественных отношений, связанных с налогообложением и финансовой

деятельностью государства в целом.

В настоящее время существуют среди ученых и другие точки зрения о том, что

налоговое право уже является отраслью российского права.

Основанием выделения в рамках финансового права подотрасли налогового

права послужила прежде всего специфика регулируемых общественных

правоотношений, связанных с налогообложением. Тем не менее налоговое

право находится в самой тесной правовой связи с иными структурными

элементами системы финансового права, прежде всего бюджетным правом,

которое также рассматривается как подотрасль финансового права.

Кроме того, налоговое право взаимодействует и с иными отраслями права,

прежде всего конституционным, административным, уголовным,

гражданским и таможенным правом.

7.

Связь налогового права с другими отраслями праваПрежде всего налоговое право взаимосвязано с конституционным правом, и это главным

образом вытекает из ст. 57 Конституции РФ, в которой закреплены основополагающие его

принципы, всеобщность и законность: "Каждый обязан платить законно установленные

налоги и сборы. Законы, устанавливающие новые налоги или ухудшающие положение

налогоплательщиков, обратной силы не имеют". Рассматривая соотношение налогового и

конституционного права, необходимо отметить, что конституционное право занимает

главенствующее положение в правовой науке и влияет на налоговое право посредством

установления общеправовых принципов

Рассматривая соотношение налогового и административного права, необходимо

отметить, что административное право, так же как и конституционное, как и налоговое право,

является публичной отраслью права и руководствуется также императивным методом. Также

взаимосвязь данных отраслей отображается в административно-процессуальных формах

налогового контроля и ответственности налогоплательщиков, налоговых агентов и других

обязанных лиц.

Взаимосвязь налогового и гражданского права выражается в предмете их правового

регулирования. И в налоговом, и в гражданском праве предметом правового регулирования

выступают имущественные отношения, но отличие состоит в характере этих отношений.

Также у данных отраслей права отличаются методы правового регулирования.

Взаимодействие налогового и уголовного права выражается, во-первых, в обеспечении

защиты фискальных интересов государства, во-вторых, уголовно-правоприменительная

практика базируется на нормах налогового законодательства, что обеспечивает правильную

квалификацию преступлений в сфере налогообложения.

8.

Предмет и метод налогового права.Предмет налогового права - это общественные отношения, складывающиеся между

государством в лице его органов, наделенных специальной компетенцией, а также

налогоплательщиками и иными лицами. Согласно ст.2 НК РФ можно определить , что

предметом налогового права являются две группы отношений:

- властные отношения по установлению, введению и взиманию налогов и сборов;

-отношения, возникающие в процессе осуществления налогового контроля, обжалования актов

налоговых органов, действий (бездействия) их должностных лиц и привлечения к

ответственности за совершение налогового правонарушения.

Отношения, являющиеся предметом налогового права, характеризуются следующими

особенностями:

- имеют как имущественный (материальный), так и неимущественный (процессуальный,

процедурный) характер.

- служат формированию денежных фондов государства и муниципальных образований;

- имеют властный характер, и обязательными участниками отношений выступают государство

и муниципальные образования в лице уполномоченных органов и должностных лиц;

Т.о. преобладающим методом правового регулирования будет –императивный , т.е. метод

власти и подчинения, метод властных предписаний, метод субординации.

Однако

налоговое право характеризуется использованием и диспозитивного метода

правового регулирования (метод равенства сторон). Он, например, используется при

регулировании отношений, связанных с заключением договоров о предоставлении налогового

кредита и инвестиционного налогового кредита, выбором общего или специального налогового

режима и т.д.

9.

Система налогового права – это внутренне строение различных институтов, норм,отношений.

Налоговое право подразделяется на общую и особенную часть.

Общую часть - составляют нормы, которые могут применяться в процессе

регулирования любых налоговых отношений (ч.1. НК РФ). К числу таких

общих положений относятся:

-нормы, устанавливающие основные принципы налогообложения;

-нормы, определяющие основания возникновения, изменения и прекращения

обязанностей по уплате налогов (сборов, пошлин) и порядок их исполнения;

-нормы о правах и обязанностях налогоплательщиков, налоговых органов и

других участников налогового контроля;

-нормы, предусматривающие возникновение и реализацию ответственности в

сфере налоговых правонарушений и др.

Особенная часть налогового права (ч.2. НК РФ) включает в себя нормы,

регулирующие порядок уплаты конкретных налогов, а также специальные

налоговые режимы и страховые взносы.

• Систему налогового права следует отличать от системы налогов и

сборов!!!

Cистема налогового права.

10.

Принципы налогового права, их классификация (1).Классик экономической мысли Адам Смит в 18 веке в своем труде «Исследование о природе

и причинах богатства народов» сформулировал и обосновал четыре принципа, которые

должны быть реализованы в налоговой системе демократического государства:

справедливость, определенность, удобство, эффективность.

1. Адам Смит считал, что принципу справедливости соответствует пропорциональное

налогообложение, когда лица с разными доходами вносят в бюджет одинаковую долю своих

доходов. Пропорциональность соответствовала существовавшим во времена Адама Смита

социально-экономическим условиям.

В настоящее время принцип справедливости значительно трансформировался под влиянием

изменившихся экономических, политических и социальных обстоятельств. Он приобрел два

аспекта: справедливость по горизонтали и справедливость по вертикали.

2.Принцип определенности, который также можно назвать и принципом законности,

означает, что налог, который лицо обязано платить, должен быть определен точно, а не

произвольно. Срок уплаты способ платежа, сумма платежа — все это должно быть ясно и для

плательщика, и для другого лица.

3.Третий принцип требует, чтобы каждый налог взимался в такое время и таким способом,

какие наиболее соответствуют соображениям удобства для налогоплательщика.

4.Принцип эффективности налоговой системы означает, что правила взимания налога

должны быть таковы, чтобы налог извлекал из кармана налогоплательщика как можно

меньше сверх того, что поступает в казну. Если сбор налогов требует использования труда

большого числа чиновников, так что значительная часть собранных налогов расходуется на

их оплату, то налоговая система будет неэффективной.

11.

Принципы налогового права, их классификация (2).НК РФ Статья 3. Основные начала законодательства о налогах и сборах:

1. Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о

налогах и сборах основывается на признании всеобщности и равенства налогообложения. При

установлении налогов учитывается фактическая способность налогоплательщика к уплате налога.

2. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя

из социальных, расовых, национальных, религиозных и иных подобных критериев.

Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в

зависимости от формы собственности, гражданства физических лиц или места происхождения

капитала.

3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными.

Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных

прав.

4. Не допускается устанавливать налоги и сборы, нарушающие единое экономическое

пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие

свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или

финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом

экономической деятельности физических лиц и организаций.

5. Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные

взносы и платежи, обладающие установленными настоящим Кодексом признаками налогов или

сборов, не предусмотренные НК либо установленные в ином порядке, чем это определено НК.

6. При установлении налогов должны быть определены все элементы налогообложения. Акты

законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый

точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах

толкуются в пользу налогоплательщика (плательщика сбора, плательщика страховых взносов,

налогового агента).

12.

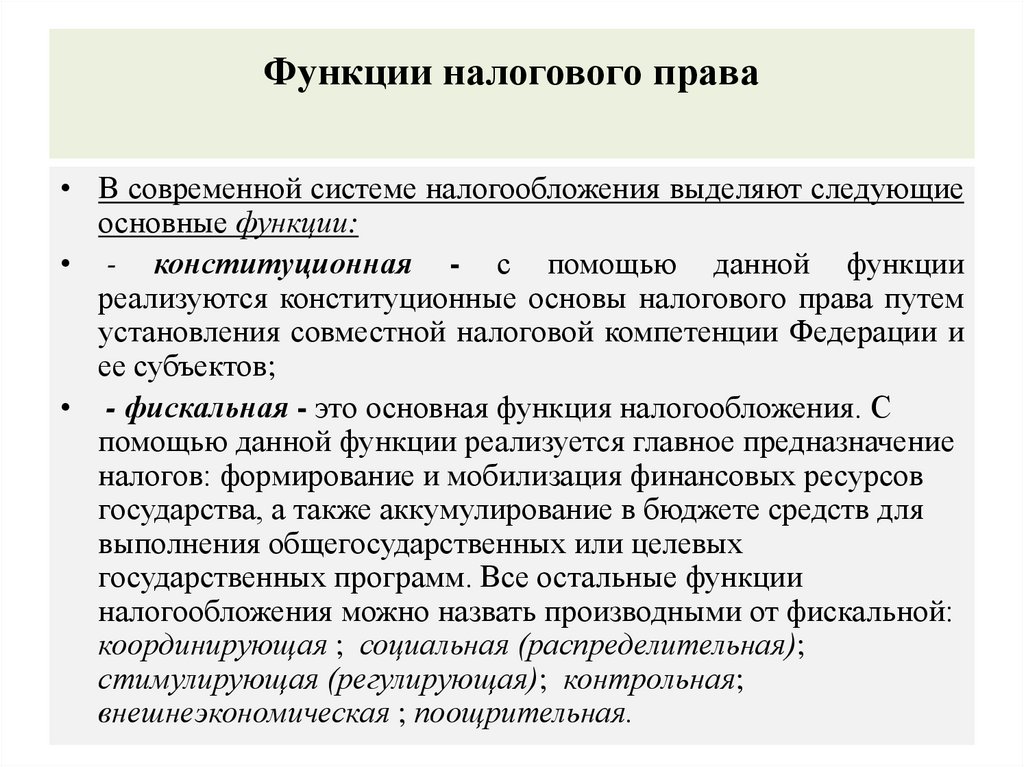

Функции налогового права• В современной системе налогообложения выделяют следующие

основные функции:

• - конституционная - с помощью данной функции

реализуются конституционные основы налогового права путем

установления совместной налоговой компетенции Федерации и

ее субъектов;

• - фискальная - это основная функция налогообложения. С

помощью данной функции реализуется главное предназначение

налогов: формирование и мобилизация финансовых ресурсов

государства, а также аккумулирование в бюджете средств для

выполнения общегосударственных или целевых

государственных программ. Все остальные функции

налогообложения можно назвать производными от фискальной:

координирующая ; социальная (распределительная);

стимулирующая (регулирующая); контрольная;

внешнеэкономическая ; поощрительная.

13.

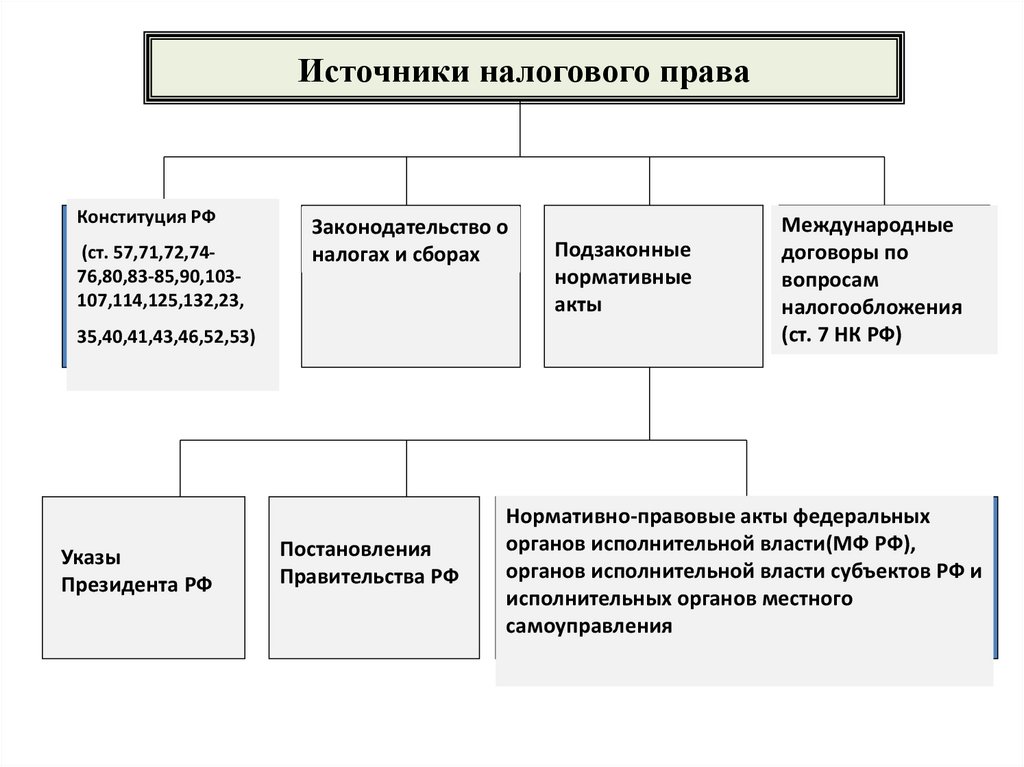

Источники налогового праваКонституция РФ

(ст. 57,71,72,7476,80,83-85,90,103107,114,125,132,23,

Законодательство о

налогах и сборах

35,40,41,43,46,52,53)

Указы

Президента РФ

Постановления

Правительства РФ

Подзаконные

нормативные

акты

Международные

договоры по

вопросам

налогообложения

(ст. 7 НК РФ)

Нормативно-правовые акты федеральных

органов исполнительной власти(МФ РФ),

органов исполнительной власти субъектов РФ и

исполнительных органов местного

самоуправления

14.

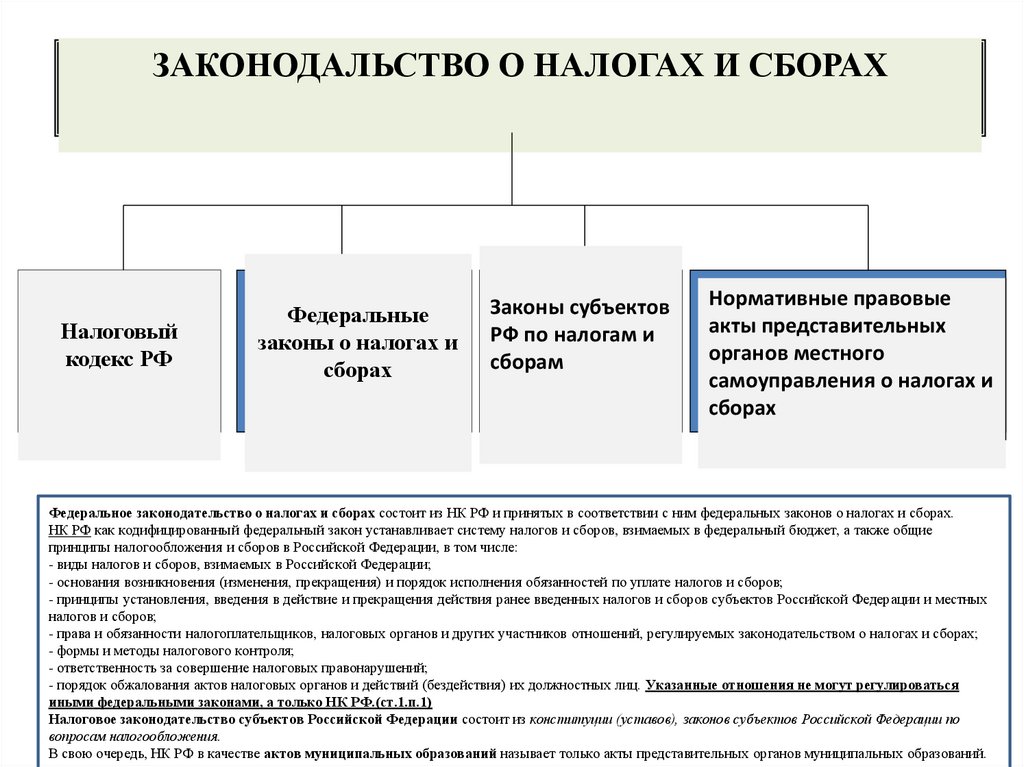

ЗАКОНОДАЛЬСТВО О НАЛОГАХ И СБОРАХНалоговый

кодекс РФ

Федеральные

законы о налогах и

сборах

Законы субъектов

РФ по налогам и

сборам

Нормативные правовые

акты представительных

органов местного

самоуправления о налогах и

сборах

Федеральное законодательство о налогах и сборах состоит из НК РФ и принятых в соответствии с ним федеральных законов о налогах и сборах.

НК РФ как кодифицированный федеральный закон устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие

принципы налогообложения и сборов в Российской Федерации, в том числе:

- виды налогов и сборов, взимаемых в Российской Федерации;

- основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

- принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов Российской Федерации и местных

налогов и сборов;

- права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

- формы и методы налогового контроля;

- ответственность за совершение налоговых правонарушений;

- порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц. Указанные отношения не могут регулироваться

иными федеральными законами, а только НК РФ.(ст.1.п.1)

Налоговое законодательство субъектов Российской Федерации состоит из конституции (уставов), законов субъектов Российской Федерации по

вопросам налогообложения.

В свою очередь, НК РФ в качестве актов муниципальных образований называет только акты представительных органов муниципальных образований.

15.

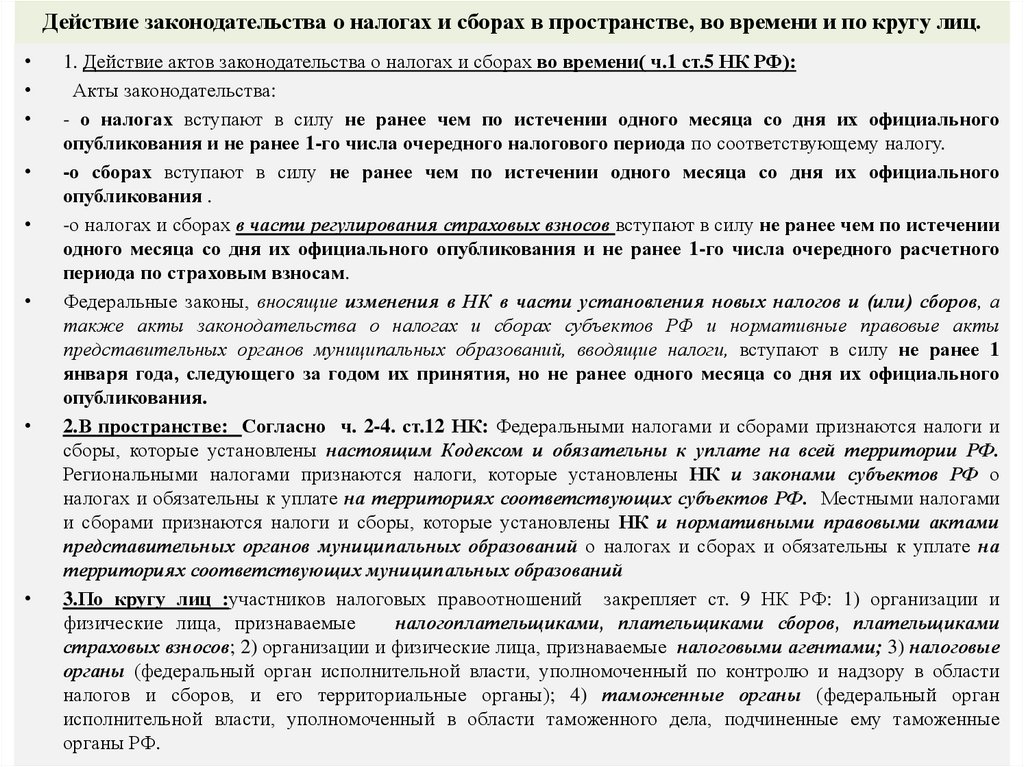

Действие законодательства о налогах и сборах в пространстве, во времени и по кругу лиц.1. Действие актов законодательства о налогах и сборах во времени( ч.1 ст.5 НК РФ):

Акты законодательства:

- о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального

опубликования и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

-о сборах вступают в силу не ранее чем по истечении одного месяца со дня их официального

опубликования .

-о налогах и сборах в части регулирования страховых взносов вступают в силу не ранее чем по истечении

одного месяца со дня их официального опубликования и не ранее 1-го числа очередного расчетного

периода по страховым взносам.

Федеральные законы, вносящие изменения в НК в части установления новых налогов и (или) сборов, а

также акты законодательства о налогах и сборах субъектов РФ и нормативные правовые акты

представительных органов муниципальных образований, вводящие налоги, вступают в силу не ранее 1

января года, следующего за годом их принятия, но не ранее одного месяца со дня их официального

опубликования.

2.В пространстве: Согласно ч. 2-4. ст.12 НК: Федеральными налогами и сборами признаются налоги и

сборы, которые установлены настоящим Кодексом и обязательны к уплате на всей территории РФ.

Региональными налогами признаются налоги, которые установлены НК и законами субъектов РФ о

налогах и обязательны к уплате на территориях соответствующих субъектов РФ. Местными налогами

и сборами признаются налоги и сборы, которые установлены НК и нормативными правовыми актами

представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на

территориях соответствующих муниципальных образований

3.По кругу лиц :участников налоговых правоотношений закрепляет ст. 9 НК РФ: 1) организации и

физические лица, признаваемые

налогоплательщиками, плательщиками сборов, плательщиками

страховых взносов; 2) организации и физические лица, признаваемые налоговыми агентами; 3) налоговые

органы (федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области

налогов и сборов, и его территориальные органы); 4) таможенные органы (федеральный орган

исполнительной власти, уполномоченный в области таможенного дела, подчиненные ему таможенные

органы РФ.

16.

• 2. Налог как правовая категория:понятие, признаки, функции. Механизм

установления и введения налога.

17.

Налог (п.1 ст. 8 ч.1 НК РФ)- обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и

физических лиц в форме отчуждения принадлежащих им на праве собственности,

хозяйственного ведения или оперативного управления денежных средств в целях

финансового обеспечения деятельности государства и (или) муниципальных

образований.

• Нормативное определение налога содержит следующие юридические

признаки:

1)Безвозвратность и индивидуальная безвозмездность;

2)обязательность;

3)денежный характер;

4)публичное предназначение.

18.

Классификация налогов1.По способу обложения (и степени переложения налогового бремени):

-прямые налоги;

-косвенные налоги.

2.По территории взимания:

-федеральные;

-региональные

-местные.

3.По правовому статусу субъекта налогообложения:

-взимаемые только с физических лиц;

-взимаемые только с организаций;

-взимаемые с физических лиц и организаций.

4.По экономическому статусу субъекта налогообложения:

--взимаемые в связи с осуществлением плательщиком предпринимательской

деятельности;

-взимаемые вне связи с осуществлением плательщиком предпринимательской

деятельности.

5.По уровню бюджета, в который поступают соответствующие налоговые платежи:

-закрепленные налоги;

-регулирующие налоги.

Возможны классификации налогов и по многим иным основаниям.

19.

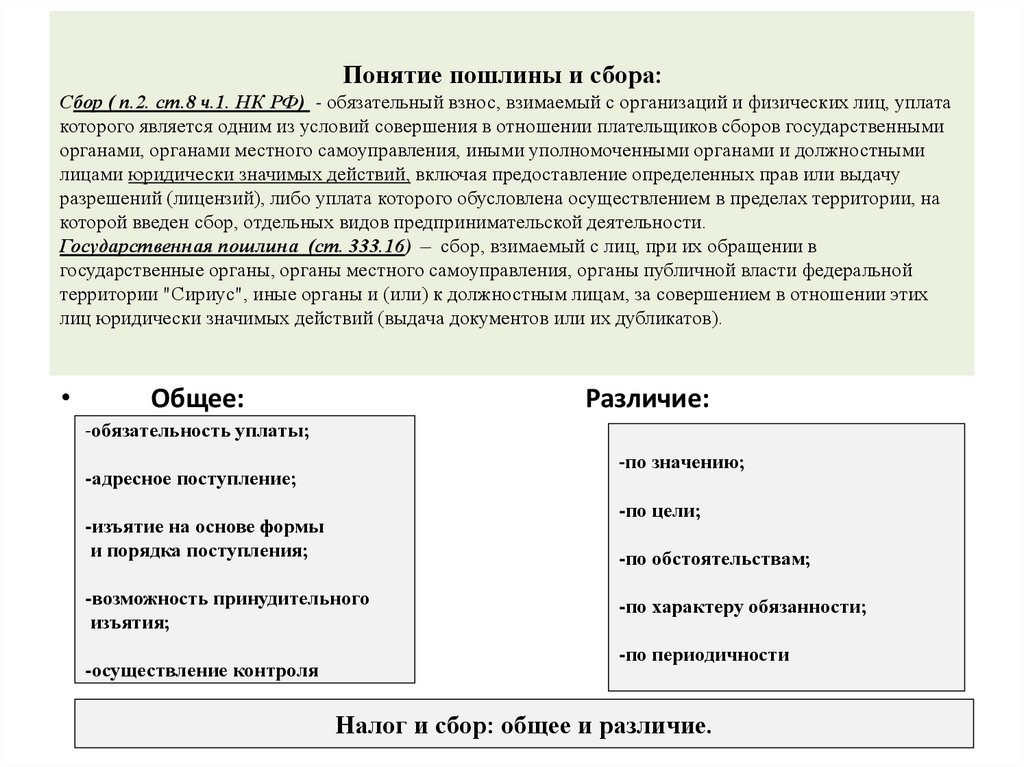

Понятие пошлины и сбора:Сбор ( п.2. ст.8 ч.1. НК РФ) - обязательный взнос, взимаемый с организаций и физических лиц, уплата

которого является одним из условий совершения в отношении плательщиков сборов государственными

органами, органами местного самоуправления, иными уполномоченными органами и должностными

лицами юридически значимых действий, включая предоставление определенных прав или выдачу

разрешений (лицензий), либо уплата которого обусловлена осуществлением в пределах территории, на

которой введен сбор, отдельных видов предпринимательской деятельности.

Государственная пошлина (ст. 333.16) – сбор, взимаемый с лиц, при их обращении в

государственные органы, органы местного самоуправления, органы публичной власти федеральной

территории "Сириус", иные органы и (или) к должностным лицам, за совершением в отношении этих

лиц юридически значимых действий (выдача документов или их дубликатов).

Общее:

Различие:

-обязательность уплаты;

-по значению;

-адресное поступление;

-по цели;

-изъятие на основе формы

и порядка поступления;

-по обстоятельствам;

-возможность принудительного

изъятия;

-осуществление контроля

-по характеру обязанности;

-по периодичности

Налог и сбор: общее и различие.

20.

Функции налоговфискальная

регулирующая

стимулирующая

распределительная

контрольная

21.

Какой налог считается≪законно установленным≫?

1. Налоги и сборы должны быть установлены

представительными органами государственной власти и

местного

самоуправления

и

облечены

в

соответствующие законодательные акты или решения

представительных органов местного самоуправления,

принятые

в

соответствии

с

установленной

правотворческой процедурой.

• 2. Должны быть чётко определены все основные

элементы налога или сбора, без которых оказывается

невозможным исчислить и уплатить этот обязательный

публично-правовой платёж.

• 3. Налог должен быть введён в действие.

22.

Физические лицаЮридические

лица

Налогоплательщики

(субъекты налога –ст.19)

Порядок

исчисления

налога-ст.52

ЭЛЕМЕНТЫ НАЛОГА:

Прибыль

Порядок и сроки

уплаты налогаст.57

Имущество

Имущество

Налоговые льготы

–ст.56

Объект

налогообложения

- ст.38

Налоговая

база –ст.53

ст.55

Доход

Стоимость

реализованных

товаров

Иное

экономическое

основание

Налоговый

период

(факультативные

условия)

Налоговая ставка

-ст.53

Общие условия установления налогов и сборов

23.

Установление налогов: федерация – регион –муниципальное образование

• Федеральные налоги: порядок установления определяется

нормами Налогового кодекса и правовыми позициями

Конституционного Суда РФ.

• Региональные и местные налоги:

• -общие условия установления налогов;

• -специальные условия: на региональный и местный уровень

передаются:

• • право установления налоговых ставок, а также порядка и сроков

уплаты региональных и местных налогов, если эти элементы

налогообложения не установлены НК;

• • право установления особенностей определения налоговой базы,

налоговых льгот, оснований и порядка их применения.

• Региональные налоги, обязательные к уплате в федеральной

территории "Сириус", устанавливаются, вводятся в действие и

прекращают действовать в указанной территории в соответствии с

НК.

24.

Налоговые льготы: понятие, формы и порядок использования.Льготами по налогам и сборам признаются предоставляемые отдельным

категориям налогоплательщиков и плательщиков сборов предусмотренные

законодательством о налогах и сборах преимущества по сравнению с другими

налогоплательщиками или плательщиками сборов, включая возможность не

уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и

условия применения льгот по налогам и сборам, не могут носить индивидуального

характера (ч.1 ст. 56 НК РФ.

Налогоплательщикам и плательщикам сборов могут предоставляться льготы

по налогам и сборам в следующих формах:

- необлагаемый минимум объекта налога (сбора);

- изъятие из обложения определенных объектов налога (сбора);

- освобождение от уплаты налога (сбора);

- понижение налоговых ставок;

- вычет из суммы налога (сбора), подлежащей к уплате;

- иные предусмотренные законодательством о налогах и сборах.

Налогоплательщики (плательщики сборов) вправе:

1) использовать льготы по налогам и сборам на основании и в порядке,

установленном законодательством о налогах и сборах;

2) отказаться от использования льгот по налогам и сборам либо приостановить

их использование на один или несколько налоговых периодов, если иное не

предусмотрено законодательством о налогах и сборах.

25.

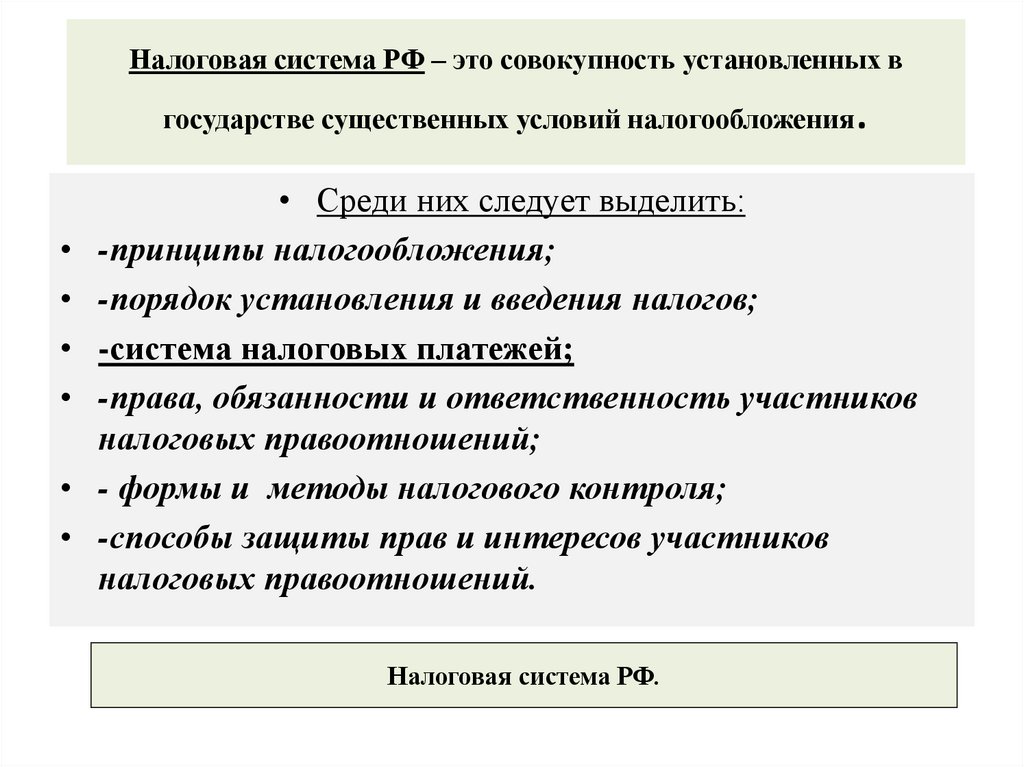

Налоговая система РФ – это совокупность установленных вгосударстве существенных условий налогообложения

.

• Среди них следует выделить:

-принципы налогообложения;

-порядок установления и введения налогов;

-система налоговых платежей;

-права, обязанности и ответственность участников

налоговых правоотношений;

- формы и методы налогового контроля;

-способы защиты прав и интересов участников

налоговых правоотношений.

Налоговая система РФ.

26.

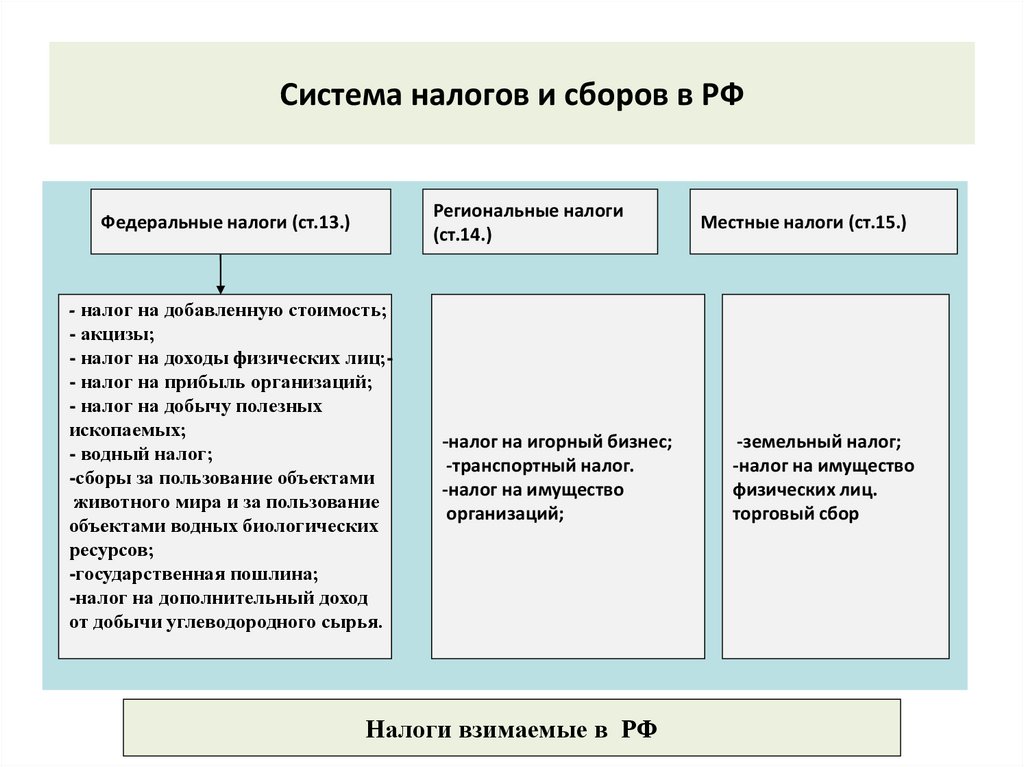

Система налогов и сборов в РФРегиональные налоги

(ст.14.)

Федеральные налоги (ст.13.)

- налог на добавленную стоимость;

- акцизы;

- налог на доходы физических лиц;- налог на прибыль организаций;

- налог на добычу полезных

ископаемых;

- водный налог;

-сборы за пользование объектами

животного мира и за пользование

объектами водных биологических

ресурсов;

-государственная пошлина;

-налог на дополнительный доход

от добычи углеводородного сырья.

-налог на игорный бизнес;

-транспортный налог.

-налог на имущество

организаций;

Налоги взимаемые в РФ

Местные налоги (ст.15.)

-земельный налог;

-налог на имущество

физических лиц.

торговый сбор

27.

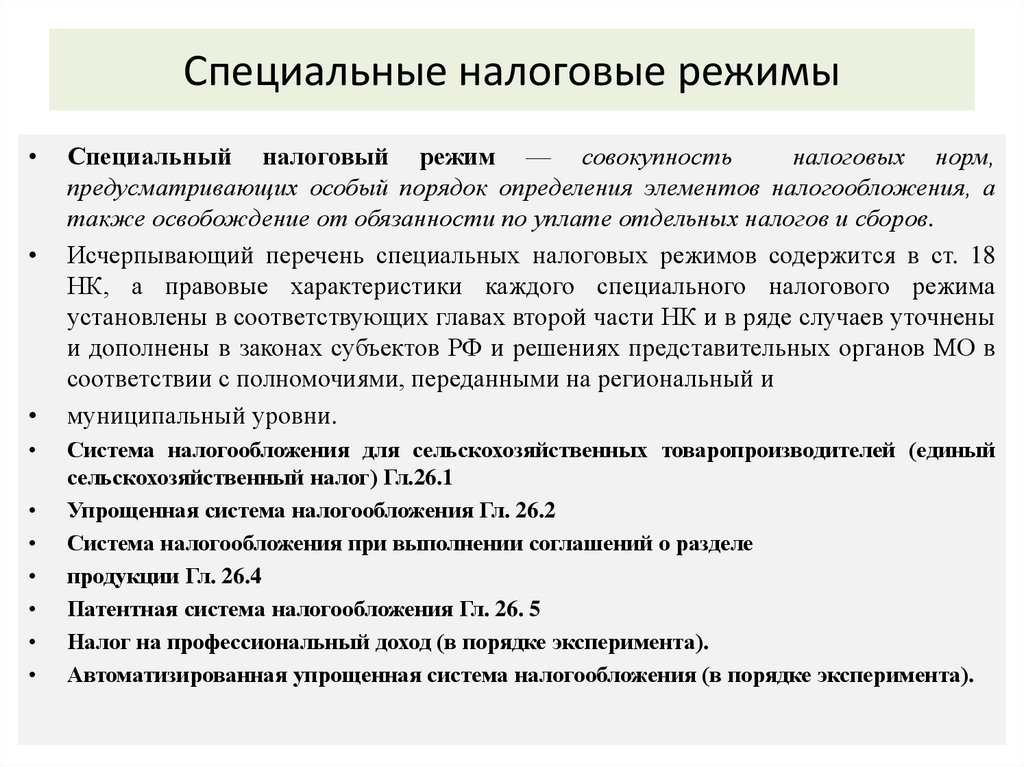

Специальные налоговые режимыСпециальный налоговый режим — совокупность

налоговых норм,

предусматривающих особый порядок определения элементов налогообложения, а

также освобождение от обязанности по уплате отдельных налогов и сборов.

Исчерпывающий перечень специальных налоговых режимов содержится в ст. 18

НК, а правовые характеристики каждого специального налогового режима

установлены в соответствующих главах второй части НК и в ряде случаев уточнены

и дополнены в законах субъектов РФ и решениях представительных органов МО в

соответствии с полномочиями, переданными на региональный и

муниципальный уровни.

Система налогообложения для сельскохозяйственных товаропроизводителей (единый

сельскохозяйственный налог) Гл.26.1

Упрощенная система налогообложения Гл. 26.2

Система налогообложения при выполнении соглашений о разделе

продукции Гл. 26.4

Патентная система налогообложения Гл. 26. 5

Налог на профессиональный доход (в порядке эксперимента).

Автоматизированная упрощенная система налогообложения (в порядке эксперимента).

28.

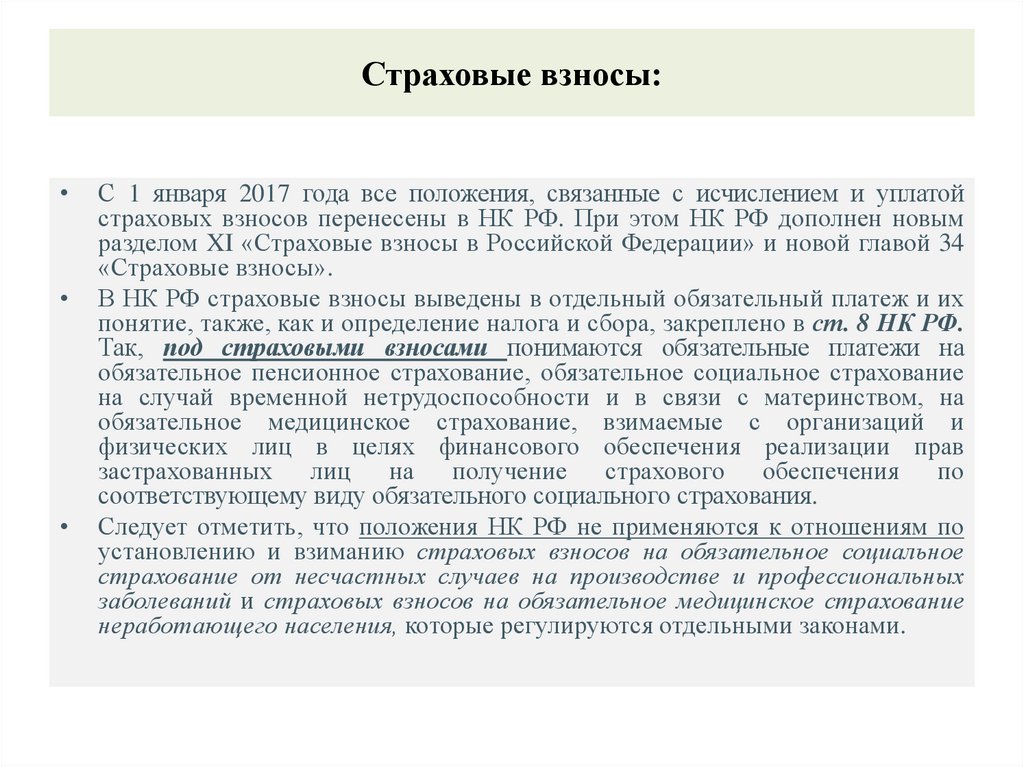

Страховые взносы:С 1 января 2017 года все положения, связанные с исчислением и уплатой

страховых взносов перенесены в НК РФ. При этом НК РФ дополнен новым

разделом XI «Страховые взносы в Российской Федерации» и новой главой 34

«Страховые взносы».

В НК РФ страховые взносы выведены в отдельный обязательный платеж и их

понятие, также, как и определение налога и сбора, закреплено в ст. 8 НК РФ.

Так, под страховыми взносами понимаются обязательные платежи на

обязательное пенсионное страхование, обязательное социальное страхование

на случай временной нетрудоспособности и в связи с материнством, на

обязательное медицинское страхование, взимаемые с организаций и

физических лиц в целях финансового обеспечения реализации прав

застрахованных лиц на получение страхового обеспечения по

соответствующему виду обязательного социального страхования.

Следует отметить, что положения НК РФ не применяются к отношениям по

установлению и взиманию страховых взносов на обязательное социальное

страхование от несчастных случаев на производстве и профессиональных

заболеваний и страховых взносов на обязательное медицинское страхование

неработающего населения, которые регулируются отдельными законами.

Право

Право