Похожие презентации:

Оценка конкурентоспособности ОАО «Керамин» на рынке Российской Федерации

1. Оценка конкурентоспособности ОАО «Керамин» на рынке Российской Федерации

студентка ВШУБ5 курс, ВВП-1

Ходова Н.Н.

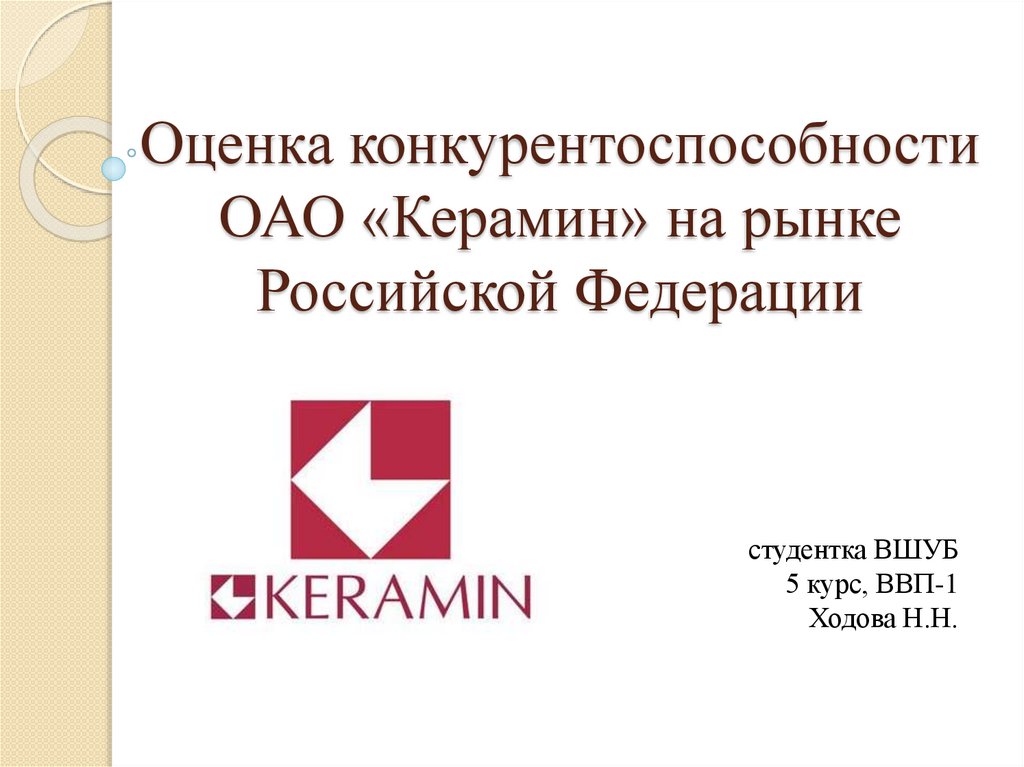

2. Производственная структура ОАО «Керамин»

ОАО "Керамин"Производство керамической плитки

адрес: ул.Серова, 22, 220024, г.Минск

завод «Стройфарфор»,

адрес: ул.Серова, 22, 220024, г.Минск

Минский керамический завод

адрес: ул.Осиповичская, 16, 220024, г.Минск

3. Динамика экономических показателей ОАО «Керамин» за 2015-2017гг

Показатели2015

1. Выручка от реализации

продукции, товаров, работ,

135539

услуг, тыс. руб.

2.Себестоимость реализованной

продукции,

товаров,

услуг, 132281

работ, тыс. руб.

4. Прибыль от реализации

продукции, товаров, работ, 3258

услуг, тыс. руб.

6.Рентабельность реализованной

2,5

продукции, %

7.Рентабельность продаж, %

2,4

Годы

2016

Темп роста,%

2016/

2017/

/2015

/2016

2017

170006

195044

125,4

114,7

153779

176653

116,25

114,9

16227

18391

198,1

113,3

10,5

10,4

320,0

99,9

9,4

9,5

291,7

101,1

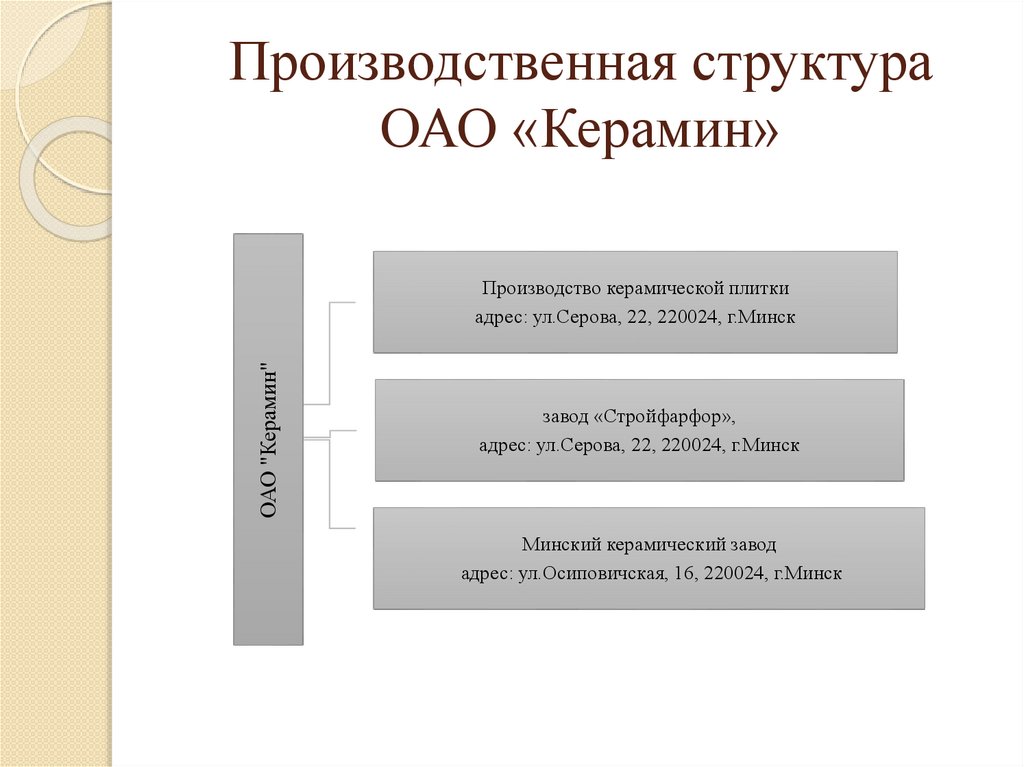

4. Структура производства керамической плитки в РБ

БрестскийКСМ

13%

Керамин

58%

Березастрой

материалы

29%

ОАО «Керамин»

Объем производства − до 18 млн.

м2 в год

РУП

«Березастройматериалы»

Объем производства – до 9 млн. м2

в год

ОАО «Брестский КСМ»

Объем производства – до 4 млн. м2

в год

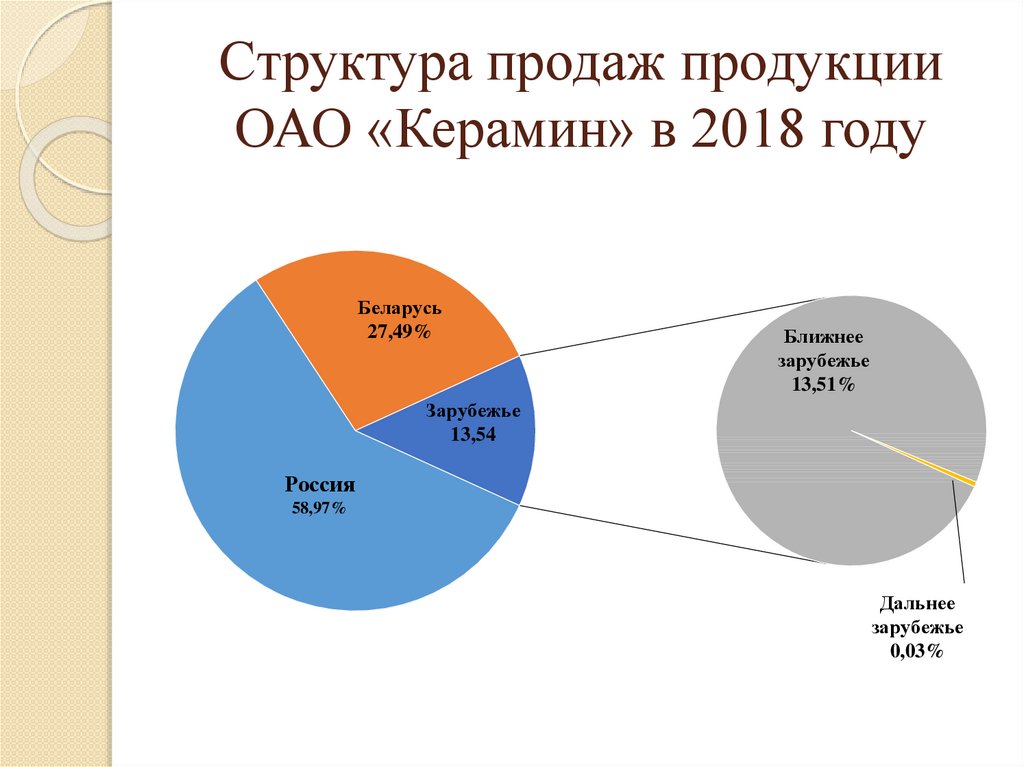

5. Структура продаж продукции ОАО «Керамин» в 2018 году

Беларусь27,49%

Ближнее

зарубежье

13,51%

Зарубежье

13,54

Россия

58,97%

Дальнее

зарубежье

0,03%

6. Рейтинг продаж коллекций керамического гранита и клинкерной плитки с использованием АВС-анализа за 2018 год

Названиеколлекции

Соль-перец

Амстердам

Раполано

Кварцит

Атлантик

Мультиколор

Керка

Шато

Камни

Бастион

Легенда

Палермо

Меркурий

Тинторетто

Моноколор

Форест

Троя

Каррара

Боско

Рива

Интарсия

Эфесо

Пьемонт

Мадейра

Ступени

Вудстоун

Продаж

и, м2

3571391

730152

312044

227743

212334

208621

196233

193859

149215

149056

114308

100461

86119

81541

70974

65788

62683

59405

58077

45174

42265

41275

41265

34646

33285

32918

Доля,

%

49,5

10,1

4,3

3,2

2,9

2,9

2,7

2,7

2,1

2,1

1,6

1,4

1,2

1,1

1,0

0,9

0,9

0,8

0,8

0,6

0,6

0,6

0,6

0,5

0,5

0,5

Накопитель Группа

ная доля, %

49,5

A

59,7

A

64,0

A

67,2

A

70,1

A

73,0

A

75,7

A

78,4

A

80,5

B

82,5

B

84,1

B

85,5

B

86,7

B

87,9

B

88,8

B

89,8

B

90,6

B

91,4

B

92,2

B

92,9

B

93,5

B

94,0

B

94,6

B

95,1

C

95,5

C

96,0

C

Лацио

Мирада

Редвуд

Ибица

Графт

Арена

Спарта

Терра

Зальцбург

Лимбург

Айвенго

Кастелло

Родос

Берг

Антик

Стрит

Олимп

Магма

Калабрия

Мэриленд

Бремен

Котто

Дерево

Пиксель

Лофт

Наварра

Наппа

30927

27669

26255

23775

21240

20904

18994

15903

13591

13432

12846

11992

11724

10112

9546

9019

3780

3366

780

692

643

270

222

167

20

4

4

Общий итог:

720879

0,4

0,4

0,4

0,3

0,3

0,3

0,3

0,2

0,2

0,2

0,2

0,2

0,2

0,1

0,1

0,1

0,1

0,0

0,0

0,0

0,0

0,0

0,0

0,0

0,0

0,0

0,0

96,4

96,8

97,2

97,5

97,8

98,1

98,4

98,6

98,8

99,0

99,1

99,3

99,5

99,6

99,7

99,9

99,9

100,0

100,0

100,0

100,0

100,0

100,0

100,0

100,0

100,0

100,0

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

C

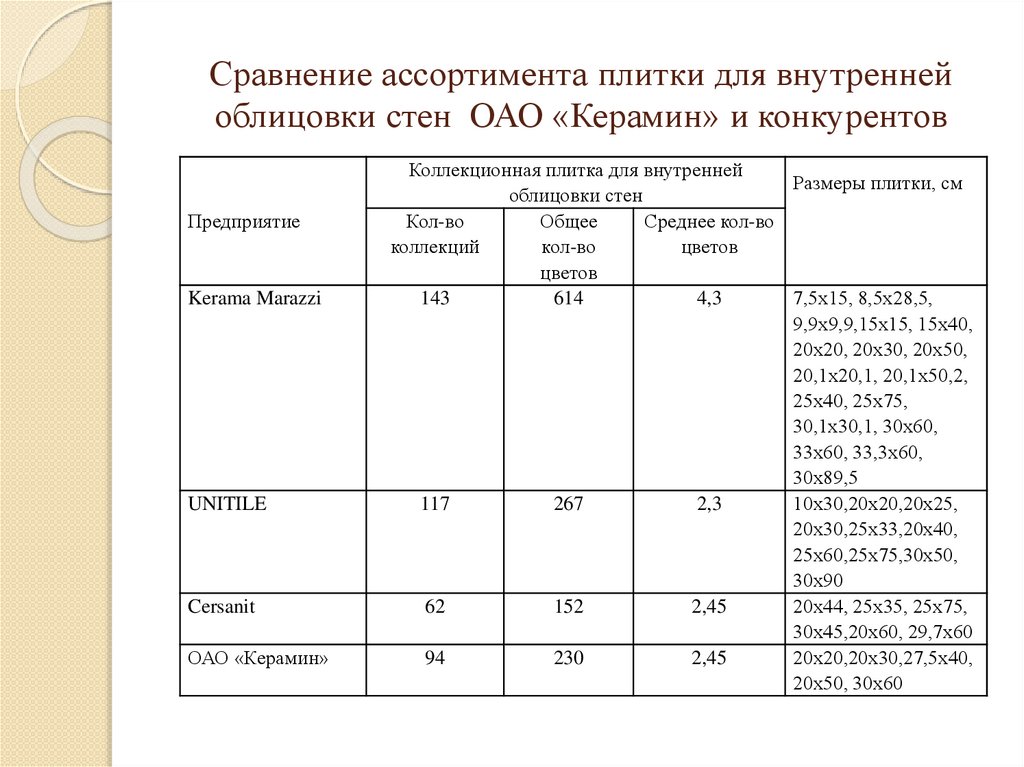

7. Сравнение ассортимента плитки для внутренней облицовки стен ОАО «Керамин» и конкурентов

ПредприятиеKerama Marazzi

UNITILE

Cersanit

ОАО «Керамин»

Коллекционная плитка для внутренней

Размеры плитки, см

облицовки стен

Кол-во

Общее

Среднее кол-во

коллекций

кол-во

цветов

цветов

143

614

4,3

7,5х15, 8,5х28,5,

9,9х9,9,15х15, 15х40,

20х20, 20х30, 20х50,

20,1х20,1, 20,1х50,2,

25х40, 25х75,

30,1х30,1, 30х60,

33х60, 33,3х60,

30х89,5

117

267

2,3

10х30,20х20,20х25,

20х30,25х33,20х40,

25х60,25х75,30х50,

30х90

62

152

2,45

20х44, 25х35, 25х75,

30х45,20х60, 29,7х60

94

230

2,45

20х20,20х30,27,5х40,

20х50, 30х60

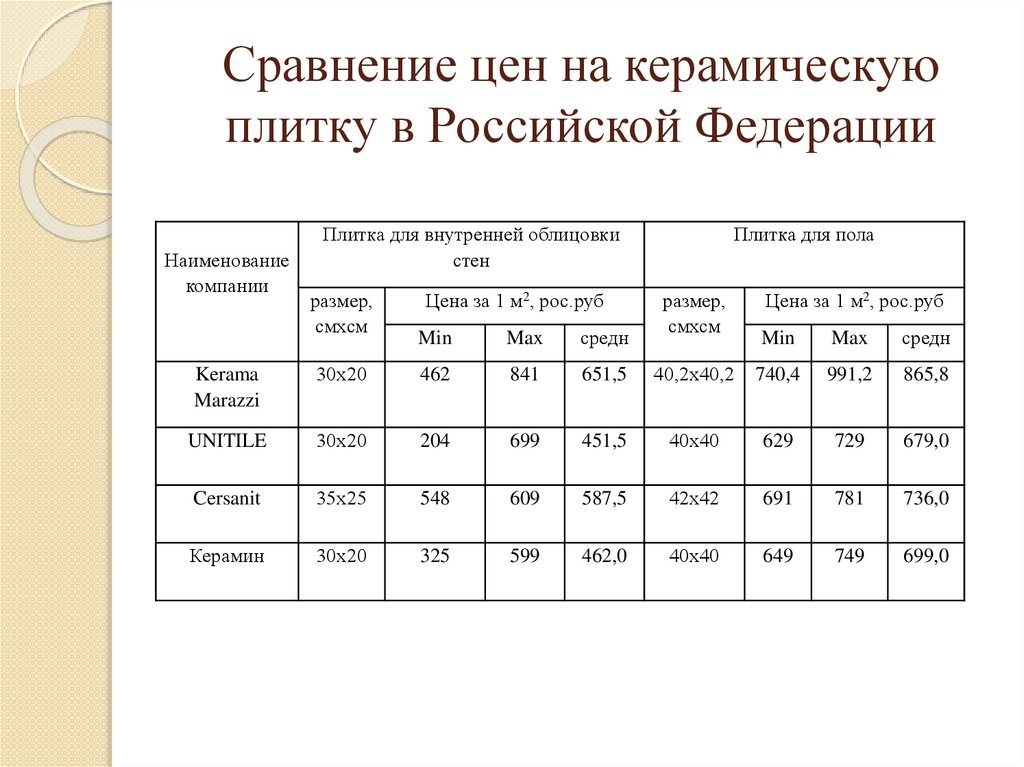

8. Сравнение цен на керамическую плитку в Российской Федерации

Наименованиекомпании

Плитка для внутренней облицовки

стен

размер,

смхсм

Цена за 1 м2, рос.руб

Min

Max

средн

Плитка для пола

размер,

смхсм

Цена за 1 м2, рос.руб

Min

Max

средн

Kerama

Marazzi

30х20

462

841

651,5

40,2х40,2

740,4

991,2

865,8

UNITILE

30х20

204

699

451,5

40х40

629

729

679,0

Cersanit

35х25

548

609

587,5

42х42

691

781

736,0

Керамин

30х20

325

599

462,0

40х40

649

749

699,0

9. Диаграмма конкурентоспособности ОАО «Керамин»

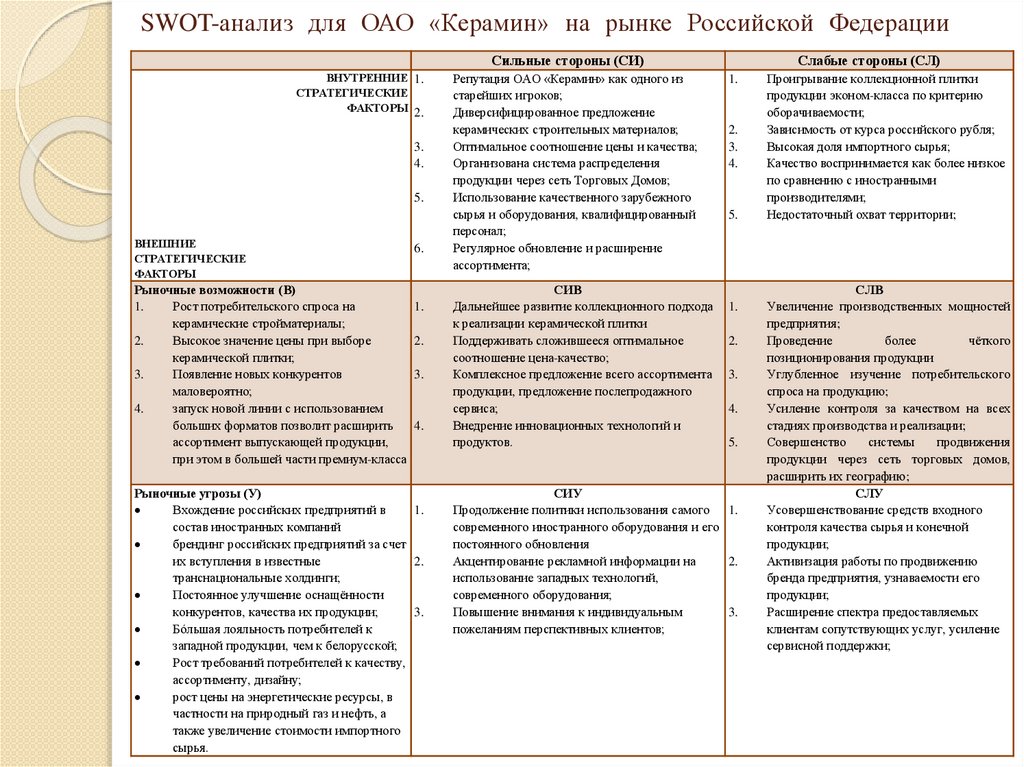

10. SWOT-анализ для ОАО «Керамин» на рынке Российской Федерации

Сильные стороны (СИ)ВНУТРЕННИЕ 1.

СТРАТЕГИЧЕСКИЕ

ФАКТОРЫ 2.

3.

4.

5.

ВНЕШНИЕ

СТРАТЕГИЧЕСКИЕ

ФАКТОРЫ

Рыночные возможности (В)

1.

Рост потребительского спроса на

керамические стройматериалы;

2.

Высокое значение цены при выборе

керамической плитки;

3.

Появление новых конкурентов

маловероятно;

4.

запуск новой линии с использованием

больших форматов позволит расширить

ассортимент выпускающей продукции,

при этом в большей части премиум-класса

6.

1.

2.

3.

4.

Рыночные угрозы (У)

Вхождение российских предприятий в

1.

состав иностранных компаний

брендинг российских предприятий за счет

их вступления в известные

2.

транснациональные холдинги;

Постоянное улучшение оснащённости

конкурентов, качества их продукции;

3.

Бόльшая лояльность потребителей к

западной продукции, чем к белорусской;

Рост требований потребителей к качеству,

ассортименту, дизайну;

рост цены на энергетические ресурсы, в

частности на природный газ и нефть, а

также увеличение стоимости импортного

сырья.

Репутация ОАО «Керамин» как одного из

старейших игроков;

Диверсифицированное предложение

керамических строительных материалов;

Оптимальное соотношение цены и качества;

Организована система распределения

продукции через сеть Торговых Домов;

Использование качественного зарубежного

сырья и оборудования, квалифицированный

персонал;

Регулярное обновление и расширение

ассортимента;

СИВ

Дальнейшее развитие коллекционного подхода

к реализации керамической плитки

Поддерживать сложившееся оптимальное

соотношение цена-качество;

Комплексное предложение всего ассортимента

продукции, предложение послепродажного

сервиса;

Внедрение инновационных технологий и

продуктов.

Слабые стороны (СЛ)

1.

2.

3.

4.

5.

1.

2.

3.

4.

5.

СИУ

Продолжение политики использования самого 1.

современного иностранного оборудования и его

постоянного обновления

Акцентирование рекламной информации на

2.

использование западных технологий,

современного оборудования;

Повышение внимания к индивидуальным

3.

пожеланиям перспективных клиентов;

Проигрывание коллекционной плитки

продукции эконом-класса по критерию

оборачиваемости;

Зависимость от курса российского рубля;

Высокая доля импортного сырья;

Качество воспринимается как более низкое

по сравнению с иностранными

производителями;

Недостаточный охват территории;

СЛВ

Увеличение производственных мощностей

предприятия;

Проведение

более

чёткого

позиционирования продукции

Углубленное изучение потребительского

спроса на продукцию;

Усиление контроля за качеством на всех

стадиях производства и реализации;

Совершенство

системы

продвижения

продукции через сеть торговых домов,

расширить их географию;

СЛУ

Усовершенствование средств входного

контроля качества сырья и конечной

продукции;

Активизация работы по продвижению

бренда предприятия, узнаваемости его

продукции;

Расширение спектра предоставляемых

клиентам сопутствующих услуг, усиление

сервисной поддержки;

11. Концепция позиционирования, основанная на дизайне продукции

Продукция ОАО «Керамин»Лучше чем продукция российских производителей

керамической плитки

Для тех, кто молод, энергичен, ценит оригинальность

дизайна

Потому что она обладает современным дизайном,

создана по итальянскимтехнологиям

И в результате потребитель удовлетворяет любые свои

желания при оформлении интерьера керамической плиткой и

самовыражается при оформлении жилья

12. Концепция позиционирования, основанная на соотношении цены и качества

Продукция ОАО «Керамин»Лучше чем продукция российских производителей

керамической плитки

Для рациональных покупателей, которым важно

соотношение цены и качества

Потому что она сочетает высокое качество и доступные

цены

И в результате покупатель получает продукцию

высокого качества по приемлемым ценам, а сэкономленные

средства может потратить на другие полезные приобретения

Экономика

Экономика