Похожие презентации:

Технический и фундаментальный анализ. Тема 10

1.

Лектор : Мауленов Аскар Онласынович, PhDТема 10. Фундаментальный и

технический анализ.

2.

Фундаментальный анализФундаментальный и технический

прогнозирования цен акций.

анализ

используется

для

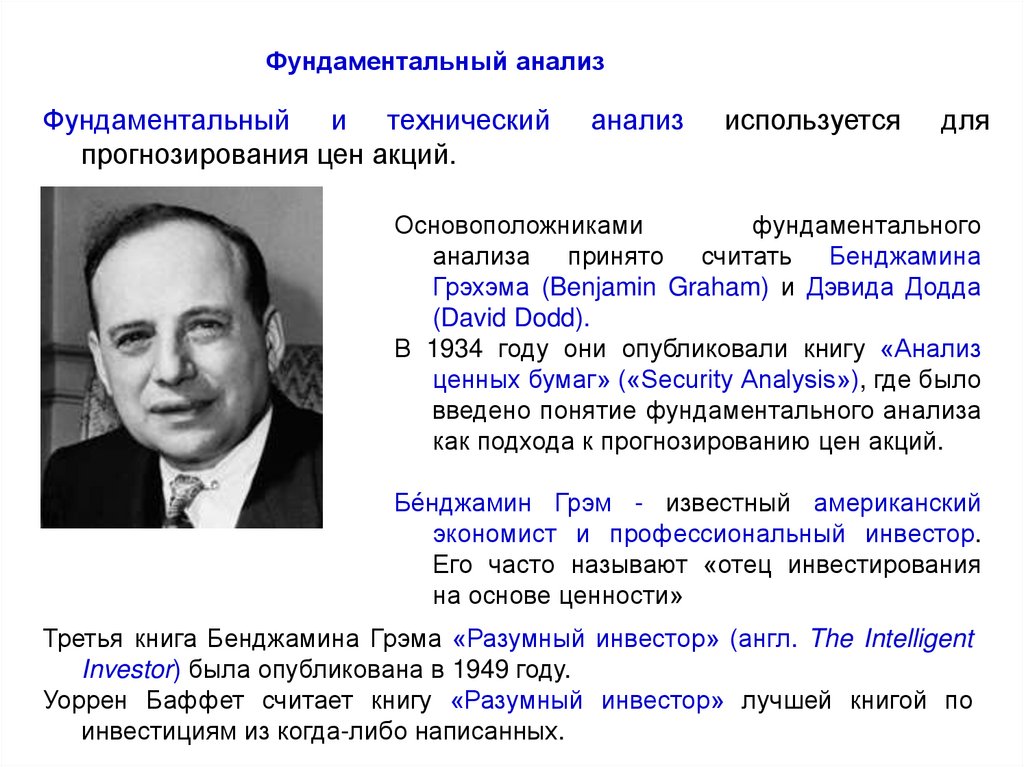

Основоположниками

фундаментального

анализа принято считать Бенджамина

Грэхэма (Benjamin Graham) и Дэвида Додда

(David Dodd).

В 1934 году они опубликовали книгу «Анализ

ценных бумаг» («Security Analysis»), где было

введено понятие фундаментального анализа

как подхода к прогнозированию цен акций.

Бе́нджамин Грэм - известный американский

экономист и профессиональный инвестор.

Его часто называют «отец инвестирования

на основе ценности»

Третья книга Бенджамина Грэма «Разумный инвестор» (англ. The Intelligent

Investor) была опубликована в 1949 году.

Уоррен Баффет считает книгу «Разумный инвестор» лучшей книгой по

инвестициям из когда-либо написанных.

3.

Фундаментальный анализФундаментальный и технический

прогнозирования цен акций.

анализ

используется

для

Грэм писал, что владелец акций должен относиться к ним, прежде всего, как к

своей доле в бизнесе. Держа это в уме, инвестор не должен беспокоиться

по поводу флуктуаций (колебаний) цен акций.

Он рекомендовал инвесторам концентрировать свои усилия на анализе

финансового состояния компаний.

Когда акции компании продаются на рынке по ценам ниже их внутренней

стоимости, существует, так называемый, запас надёжности (англ. margin

of safety), что делает их привлекательными для инвестиции.

4.

Фундаментальный анализФундаментальный и технический

прогнозирования цен акций.

анализ

используется

для

В качестве предмета исследования фундаментального анализа были

обозначены :

Состояние национальной экономики, а также международная

экономическая ситуация

Состояние отрасли в которой действует фирма

Финансовые показатели фирмы (прибыльность, ликвидность,

платежеспособность)

Прибыль фирмы (показатель EPS – прибыль на 1 акцию)

Уровень дивидендов (показатель DPS – дивиденд на 1 акцию)

Фундаментальный анализ это процесс исследования состояния

экономики, отрасли и финансового положения компании с целью

определения рыночной стоимости ее акций.

5.

Фундаментальный анализЦентральное положение фундаментального анализа основывается

на том, что внутренняя стоимость фирмы может быть соотнесена

с ее финансовыми характеристиками:

перспективами роста (роста продаж и прибыли)

структурой активов

денежными потоками, которые она будет генерировать в

будущем. (OCF – операционный денежный поток, FCF –

свободный денежный поток, )

Отклонение фундаментальной стоимости акций от рыночной

становится сигналом, что они недооценены или переоценены

рынком.

Поэтому применение фундаментального анализа направлено на

выявление недооцененных и переоцененных рынком компаний.

6.

Фундаментальный анализОбнаружив, что по тем или иным показателям компания сильно

недооценена (переоценена) : инвестор покупает (продает) ее

акции, в надежде, что спустя некоторое время их рыночная

стоимость

сравняется

с

рассчитанной

на

основе

фундаментального анализа.

Оценка общего состояния экономики может рассматриваться как

первый шаг прогнозирования динамики курса ценных бумаг.

Основные макроэкономические показатели :

1) Валовый внутренний продукт (ВВП) (Gross Domestic Product GDP)

2) Уровень безработицы (unemployment rate)

3) Инфляция (inflation)

4) Процентные ставки

5) Валютный курс

6) Дефицит бюджета

7.

Фундаментальный анализ1) Валовый внутренний продукт (ВВП) (Gross Domestic Product –

GDP)

Это мера совокупного производства продуктов и услуг в экономике

страны за определенный период времени.

Быстро растущий ВВП указывает на развивающуюся экономику,

предоставляющую фирме богатые возможности для увеличения

объема продаж.

2) Уровень безработицы (unemployment rate)

Это доля лиц, не имеющих работы, в общей численности трудовых

ресурсов.

Уровень

безработицы

показывает,

насколько

используются

потенциальные возможности экономики, степень использования

трудового потенциала.

8.

Фундаментальный анализ3) Инфляция (inflation)

Это темп роста общего уровня цен.

Высокие темпы инфляции часто ассоциируются с «перегретой»

экономикой, т.е. экономикой, в которой спрос на товары и услуги

превышает производственные мощности и оказывает давление

на уровень цен в сторону повышения.

Достижение оптимального соотношения между инфляцией и

безработицей – тема многих макроэкономических проблем.

4) Процентные ставки

Высокие процентные ставки сокращают приведенную стоимость

будущих

денежных

потоков,

уменьшая

тем

самым

привлекательность инвестиционных возможностей.

По этой причине реальные процентные ставки – ключевые факторы,

определяющие объем инвестирования в бизнесе.

9.

Фундаментальный анализФакторы определяющие уровень процентных ставок :

1) Предложение денежных средств домохозяйствами.

2) Спрос бизнеса на денежные средства для финансирования

реальных инвестиций в оборудование, запасы.

3) Чистый спрос или предложение на денежные средства со

стороны государства.

4) Ожидаемый уровень инфляции.

10.

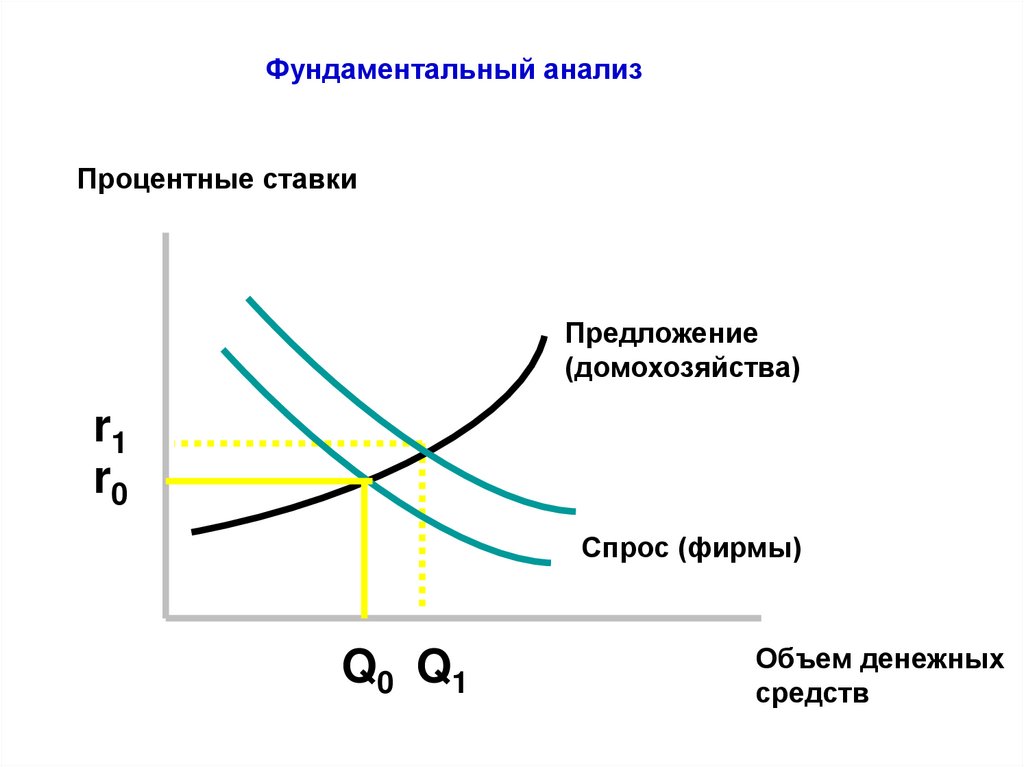

Фундаментальный анализПроцентные ставки

Предложение

(домохозяйства)

r1

r0

Спрос (фирмы)

Q0 Q1

Объем денежных

средств

11.

Фундаментальный анализКривая предложения имеет восходящую форму, поскольку чем выше

реальная процентная ставка, тем больше объем денежных

средств согласны предложить домохозяйства из своих

сбережений.

Кривая спроса имеет нисходящий характер, поскольку чем ниже

реальная процентная ставка, тем больше денег фирмы хотели

бы направить на реальные инвестиции.

Равновесие достигается в точке пересечения кривых спроса и

предложения.

12.

Технический анализ :Традиционно

начало

развития

данного

подхода относят к выходу серии работ

Чарльза Доу, опубликованных в конце 19го века.

Чарльз Генри Доу - американский журналист

сооснователь Dow Jones & Company

Доу основал «The Wall Street Journal», который

стал

одним

из

наиболее

уважаемых

финансовых изданий в мире.

Он также изобрел известный Промышленный

индекс Доу-Джонса как часть его исследования

движения рынка. Он развивал ряд принципов

для того, чтобы понять и анализировать

поведение рынка, которое позже стало

известным как теория Доу, основа для

технического анализа.

13.

Технический анализ :СТОЛБИКОВЫЕ ГРАФИКИ (BAR CHARTS)

Столбиковый график показывает цену открытия (если она

известна), максимум, минимум и цену закрытия.

Столбиковые графики — самый распространенный тип графика,

применяемый в анализе ценных бумаг.

14.

Технический анализ :В основу технического анализа положены три аксиомы, на базе

которых разрабатываются все методы прогнозирования,

относящиеся к нему.

Аксиома 1. Движения цен учитывают все.

Первая аксиома технического анализа говорит о том, что цена

является следствием и исчерпывающем отражением всех

движущих сил рынка.

Это утверждение является основным в техническом анализе. Его

суть заключается в том, что любой фактор (экономический,

политический, психологический), влияющий на цену, заранее

учтен в ней.

Поэтому считается, что бессмысленно изучать влияние выхода

новостей или изменения фундаментальных факторов.

С точки зрения первой аксиомы, изучение графика цен - все, что

требуется для прогнозирования их будущего направления.

15.

Технический анализ :Аксиома 2. Цены двигаются направленно.

Данный принцип говорит о том, что движение цен подчинено

тенденциям.

Понятие тенденции – одно из основополагающих в техническом

анализе, поскольку главной задачей всех его методов является

определение начала тенденции и ее разворота.

Поэтому правильное определение начала тенденции позволяет

рассчитывать на то, что она оборвется не мгновенно, а будет

продолжаться в течение некоторого времени, что позволит извлекать

прибыль от совершения рыночных операций.

16.

Технический анализ :Аксиома 2. Цены двигаются направленно.

17.

Технический анализ :Аксиома 2. Цены двигаются направленно.

18.

Технический анализ :Аксиома 2. Цены двигаются направленно.

19.

Технический анализ :Аксиома 2. Цены двигаются направленно.

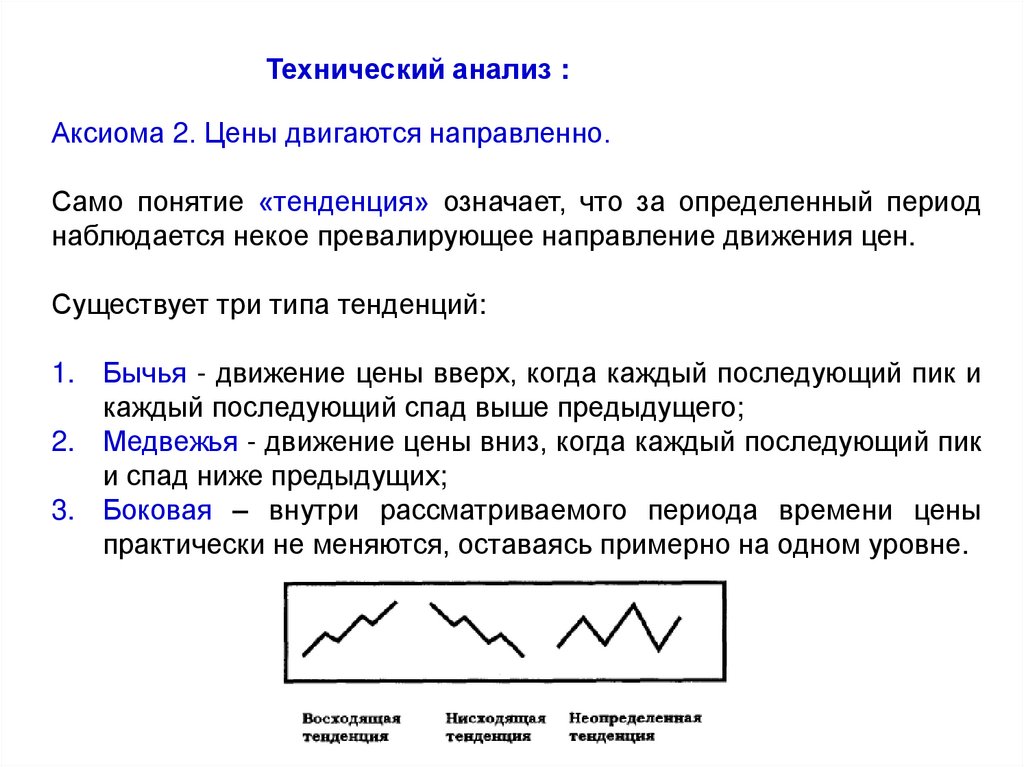

Само понятие «тенденция» означает, что за определенный период

наблюдается некое превалирующее направление движения цен.

Существует три типа тенденций:

1. Бычья - движение цены вверх, когда каждый последующий пик и

каждый последующий спад выше предыдущего;

2. Медвежья - движение цены вниз, когда каждый последующий пик

и спад ниже предыдущих;

3. Боковая – внутри рассматриваемого периода времени цены

практически не меняются, оставаясь примерно на одном уровне.

20.

Технический анализ :Аксиома 3. История повторяется.

Технический анализ направлен на исследование прошлой истории

цен,

поскольку

предполагается,

что

если

определенные

закономерности существовали ранее, то они будут наблюдаться и в

будущем.

На основе аксиом технического анализа сформировано большое

количество индикаторов и методов, предназначенных для

определения моментов покупки и продажи финансовых активов с

целью извлечения рыночной прибыли.

21.

Технический анализ :ПОДДЕРЖКА И СОПРОТИВЛЕНИЕ

Обратите внимание, как всякий

раз,

когда

цены

за

анализируемый период падали

до уровня 45,50 долл., быки (т.е.

покупатели) брали инициативу в

свои

руки,

не

допуская

дальнейшего снижения цен.

Такая

ценовая

ситуация

называется поддержкой, так как

покупатели поддерживают цену

45,50 долл.

Цены акций можно образно представить как исход схватки между

быком (покупателем) и медведем (продавцом). Быки подталкивают

цены вверх, а медведи — вниз. Фактически направление движения

цен показывает, чья берет.

22.

Технический анализ :ПОДДЕРЖКА И СОПРОТИВЛЕНИЕ

По

аналогии

с

уровнем

поддержки, сопротивление —

это уровень, при котором цены

контролируют

продавцы,

не

допускающие их дальнейшего

подъема. Обратите внимание,

как всякий раз, когда цены

приближались к отметке 51,50

долл.,

продавцы

численно

превосходили

покупателей,

препятствуя росту цен.

23.

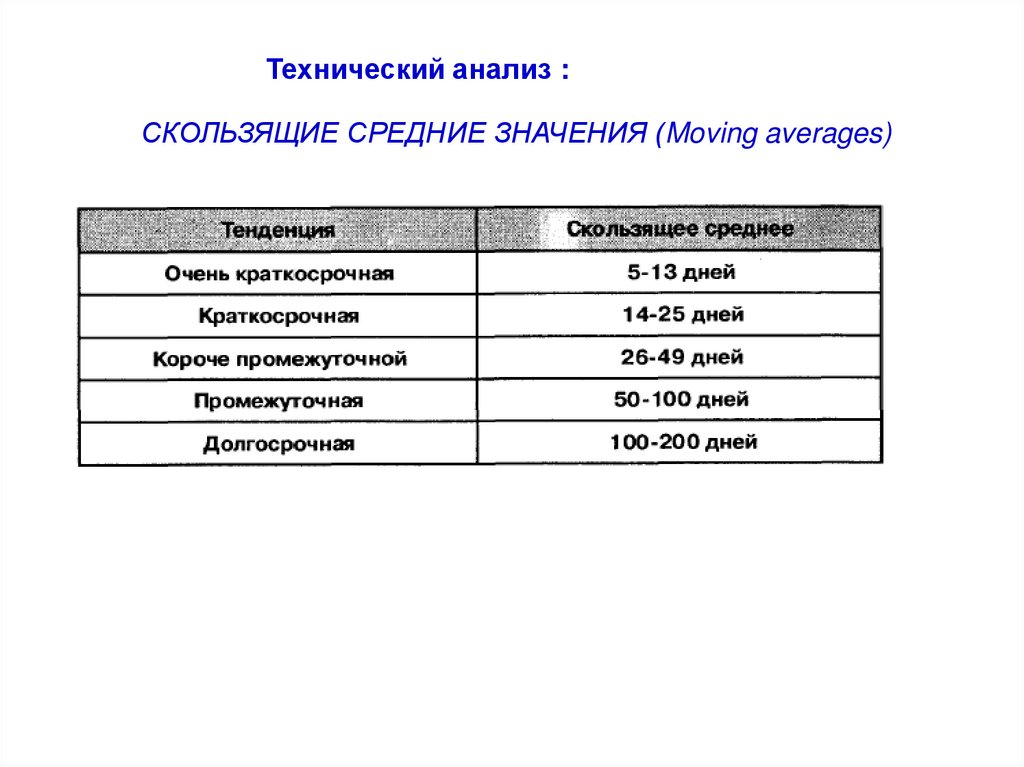

Технический анализ :СКОЛЬЗЯЩИЕ СРЕДНИЕ ЗНАЧЕНИЯ (Moving averages)

Скользящее среднее значение — это средняя цена бумаги за

определенный период. Период расчета скользящего среднего

выбирается по усмотрению аналитика (напр., он может составлять 25

дней).

24.

Технический анализ :СКОЛЬЗЯЩИЕ СРЕДНИЕ ЗНАЧЕНИЯ (Moving averages)

Если цена выше скользящего среднего — значит текущие ожидания

инвесторов (т.е. текущая цена) выше среднего уровня их ожиданий за

последние 25 дней и среди инвесторов усиливаются бычьи настроения. И

наоборот: если сегодняшняя цена ниже скользящего среднего — то текущие

ожидания ниже их среднего уровня за последние 25 дней.

Традиционно

скользящее

среднее

используется

для

наблюдения

за

изменением

цен.

Обычно

инвесторы

покупают, если цена

бумаг

поднимается

выше

скользящего

среднего, и продают,

когда она падает ниже

него.

25.

Технический анализ :СКОЛЬЗЯЩИЕ СРЕДНИЕ ЗНАЧЕНИЯ (Moving averages)

На графике курса акций компании Aflac (см. рис. 24) стрелками «покупка»

отмечены моменты, когда цены превышали свое 200дневное скользящее

среднее, а стрелкой «продажа» — момент их падения ниже скользящего

среднего. Долгосрочные тенденции обычно отслеживаются с помощью 200

дневного скользящего среднего.

26.

Технический анализ :СКОЛЬЗЯЩИЕ СРЕДНИЕ ЗНАЧЕНИЯ (Moving averages)

27.

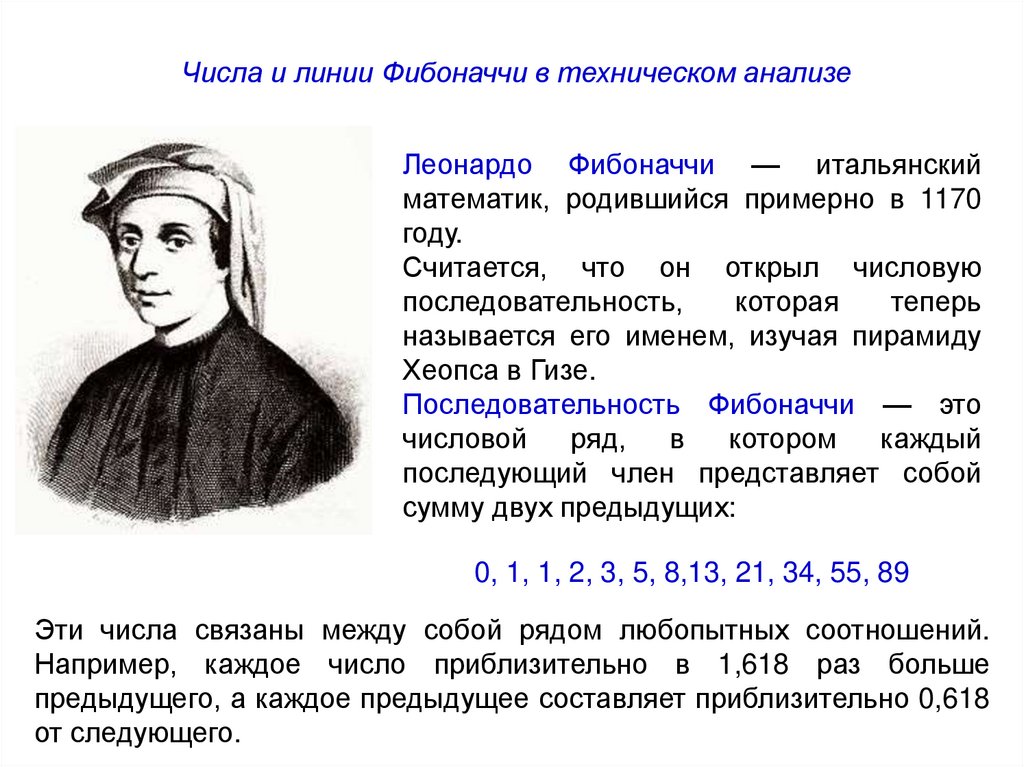

Числа и линии Фибоначчи в техническом анализеЛеонардо Фибоначчи — итальянский

математик, родившийся примерно в 1170

году.

Считается, что он открыл числовую

последовательность,

которая

теперь

называется его именем, изучая пирамиду

Хеопса в Гизе.

Последовательность Фибоначчи — это

числовой

ряд,

в

котором

каждый

последующий член представляет собой

сумму двух предыдущих:

0, 1, 1, 2, 3, 5, 8,13, 21, 34, 55, 89

Эти числа связаны между собой рядом любопытных соотношений.

Например, каждое число приблизительно в 1,618 раз больше

предыдущего, а каждое предыдущее составляет приблизительно 0,618

от следующего.

28.

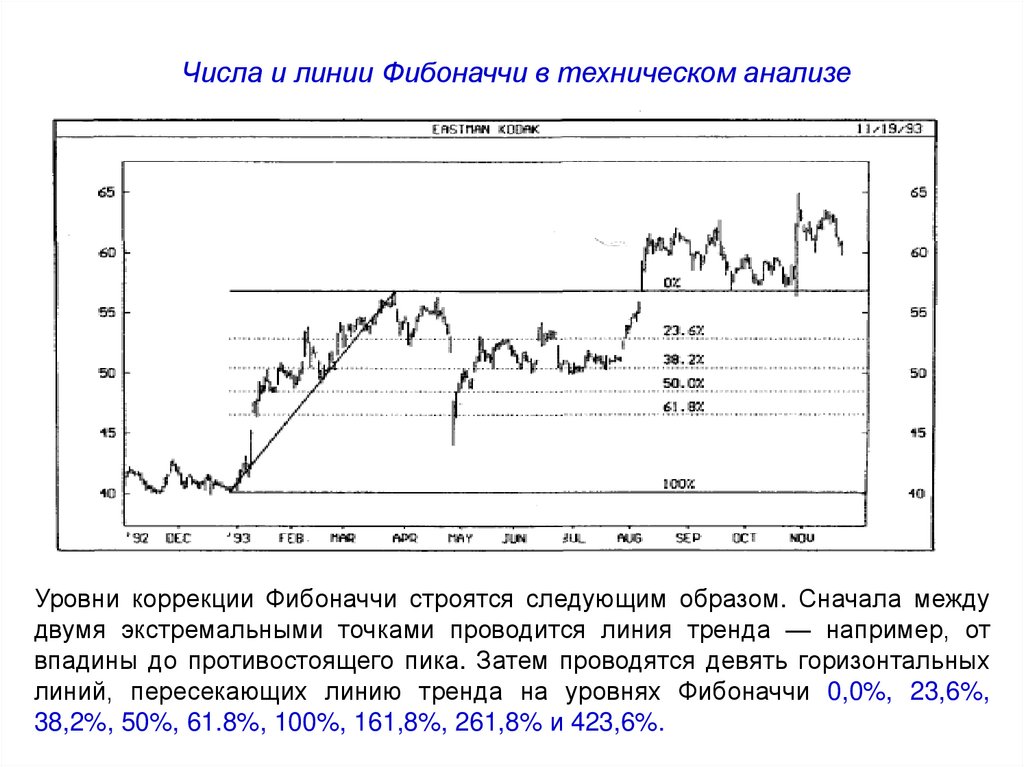

Числа и линии Фибоначчи в техническом анализеУровни коррекции Фибоначчи строятся следующим образом. Сначала между

двумя экстремальными точками проводится линия тренда — например, от

впадины до противостоящего пика. Затем проводятся девять горизонтальных

линий, пересекающих линию тренда на уровнях Фибоначчи 0,0%, 23,6%,

38,2%, 50%, 61.8%, 100%, 161,8%, 261,8% и 423,6%.

Финансы

Финансы