Похожие презентации:

Финансовый анализ: анализ состояния предприятия; анализ доходов и финансовых результатов деятельности предприятия

1. Финансовый анализ: анализ финансового состояния предприятия; анализ доходов и финансовых результатов деятельности предприятия

Выполнил: студент гр. МТП21-16-01Булатов Д.Ф.

2.

Финансовый анализ – это изучение основныхпоказателей финансового состояния и финансовых

результатов деятельности организации с целью

принятия заинтересованными лицами управленческих,

инвестиционных и прочих решений.

3.

Финансовое состояние предприятия — комплексноепонятие, характеризующее наличие, размещение и

использование средств предприятия и определяемое всей

совокупностью хозяйственных факторов.

Оно выражается: в рациональности структуры активов и

пассивов; эффективности использования имущества;

степени финансовой устойчивости; уровне ликвидности

к платежеспособности предприятия.

4. Методика Анализа финансового состояния предприятия

МЕТОДИКА АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯПРЕДПРИЯТИЯ

общая оценка финансового состояния;

структурный анализ активов и пассивов

предприятия:

анализ финансовой устойчивости;

анализ ликвидности и платежеспособности;

диагностика вероятности банкротства.

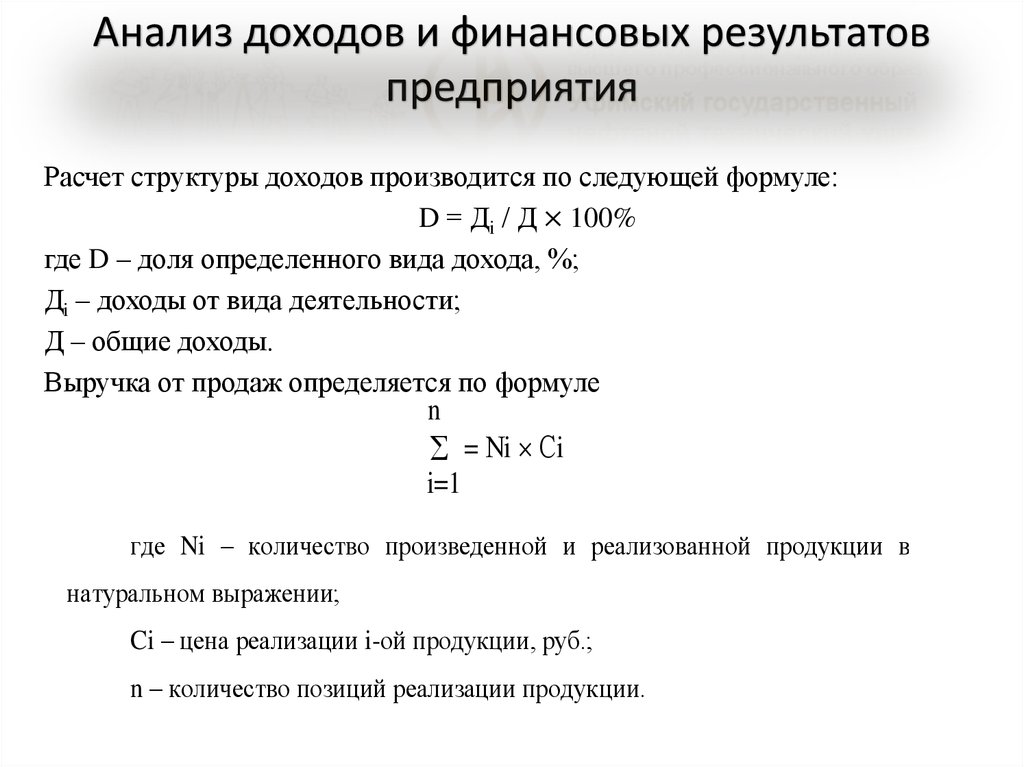

5. Анализ доходов и финансовых результатов предприятия

Расчет структуры доходов производится по следующей формуле:D = Дi / Д × 100%

где D – доля определенного вида дохода, %;

Дi – доходы от вида деятельности;

Д – общие доходы.

Выручка от продаж определяется по формуле

n

= i × Сi

i=1

где Ni – количество произведенной и реализованной продукции в

натуральном выражении;

Ci – цена реализации i-ой продукции, руб.;

n – количество позиций реализации продукции.

6.

Оценку влияния факторов на динамику доходов можно провести двумяметодами: индексным методом:

а q1 m0

I = –––––––––––

д q0 m0

методом абсолютных разниц:

Д а = q1 m0 – q0 m0

m q1 m1

I = ––––––––––

д q1 m0

m

Д = q1 m1 – q1 m0

где

I – индекс доходов в зависимости от изменения объемов выручки;

I – индекс доходов в зависимости от изменения цен на продукцию,

услуги;

q1 – выручка от продаж в отчетном периоде;

q0 – выручка от продаж в предыдущем отчетном периоде;

m0 – средняя цена в предыдущем периоде;

m1 – средняя цена в отчетном периоде.

7.

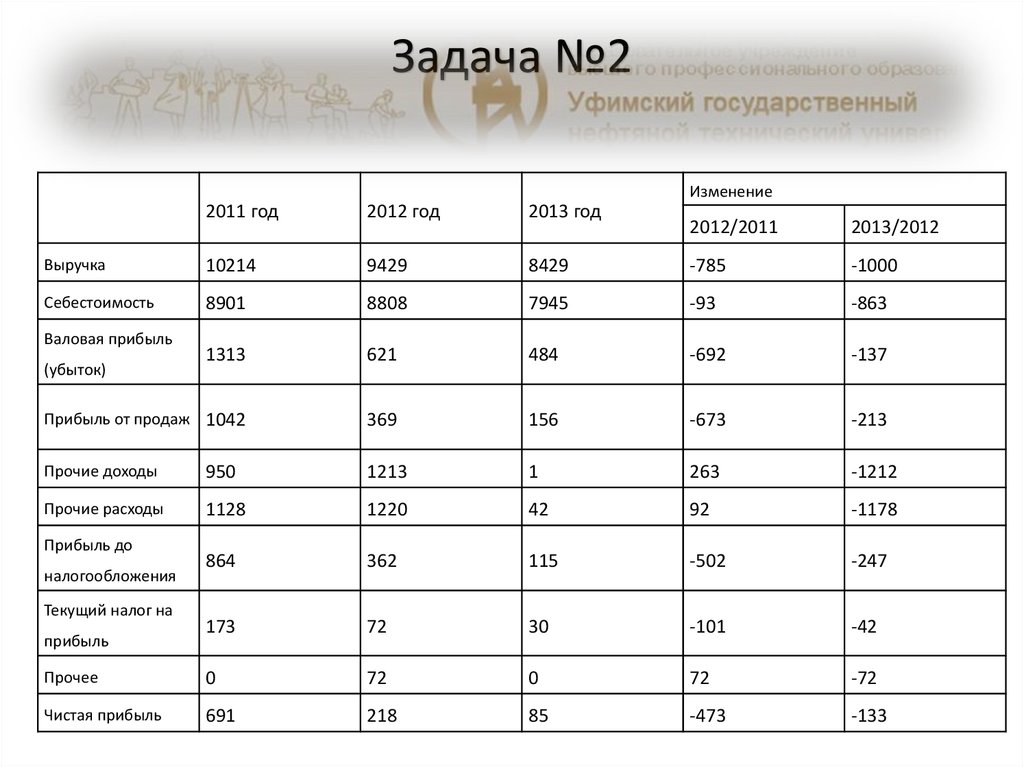

Анализ финансовых результатов выражаютсясуммой

полученной

прибыли

и

уровнем

рентабельности.

В процессе анализа финансовых результатов

предприятия используют несколько показателей:

- валовая прибыль (валовой доход);

- прибыль (убыток) от продаж;

- прибыль (убыток) до налогообложения;

- чистая прибыль (убыток) отчетного периода.

8.

При общей оценке динамики прибыли до налогообложения сравнивают сесумму, полученную в отчетном периоде, с прибылью за соответствующий

период прошлого года и находят абсолютное отклонение:

∆Pн = Рн1 − Pн0

где ∆Pн — абсолютное отклонение по прибыли до налогообложения;

Рн1 — прибыль до налогообложения за отчетный год;

Pн0 − прибыль до налогообложения за прошлый год.

Затем определяют относительное отклонение по темпу роста:

∆Тр =

где ∆Тр

—

относительное

налогообложения.

Рн1

Рн0

– 100 %

отклонение

темпа

роста

прибыли

до

9.

Влияние объема товарооборота на сумму прибыли определяется путемумножения рентабельности продаж прошлого года (Yр°) на величину

отклонения товарооборота отчетного года от товарооборота прошлого года

(N1 - N0) и деления полученного произведения на 100:

(N1 − N0) × Yр°

100

Уровень рентабельности продаж определяется по формуле

Ур =

Pп

N

× 100

где Рп — сумма прибыли от продаж.

Уровень валового дохода определяется по формуле

Уид =

где ВД — сумма валового дохода.

ВД

N

× 100

10.

Для определения влияния расходов на продажу на прибыль следует товарооборот отчетного периода умножить на величину отклонения уровняиздержек обращения отчетного года (Уио1) от прошлого (Уио0), полученное

произведение разделить на 100:

N1 × (Уио1 − Уио0)

100

Влияние объема товарооборота на сумму валового дохода определяется

умножением отклонения товарооборота отчетного года от прошлого на

уровень валового дохода прошлого года и делением на 100:

Yвд0 × (

Финансы

Финансы