Похожие презентации:

Ценная бумага

1. Ценная бумага — особого рода юридический документ, который фиксирует права его владельца, или обязательства выдавшего его лица,

Ценная бумага как экономическая категория естьтоже одна из форм существования стоимости, но

уже в качестве невещественной, или фиктивной,

ее формы.

ЦЕННАЯ БУМАГА — ОСОБОГО РОДА ЮРИДИЧЕСКИЙ ДОКУМЕНТ,

КОТОРЫЙ ФИКСИРУЕТ ПРАВА ЕГО ВЛАДЕЛЬЦА, ИЛИ ОБЯЗАТЕЛЬСТВА

ВЫДАВШЕГО ЕГО ЛИЦА, НА ОПРЕДЕЛЕННОЕ КОЛИЧЕСТВО ДЕНЕГ ИЛИ

ВЕЩЕЙ (ИМУЩЕСТВА).

2.

Рынок ценных бумаг — этоотношения между его участниками по

поводу выпуска, обращения и

гашения ценных бумаг.

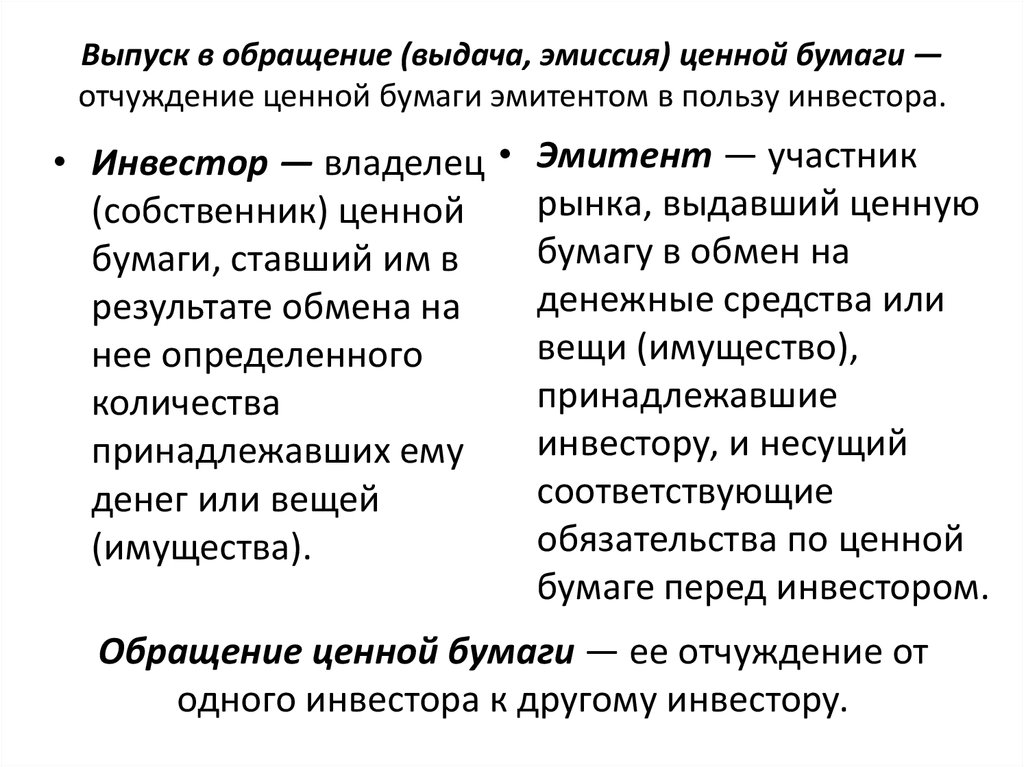

3. Выпуск в обращение (выдача, эмиссия) ценной бумаги — отчуждение ценной бумаги эмитентом в пользу инвестора.

• Инвестор — владелец • Эмитент — участникрынка, выдавший ценную

(собственник) ценной

бумагу в обмен на

бумаги, ставший им в

денежные средства или

результате обмена на

вещи (имущество),

нее определенного

принадлежавшие

количества

инвестору, и несущий

принадлежавших ему

соответствующие

денег или вещей

обязательства по ценной

(имущества).

бумаге перед инвестором.

Обращение ценной бумаги — ее отчуждение от

одного инвестора к другому инвестору.

4. Отчуждение ценной бумаги — любой рыночный (обычно купля-продажа или отдача взаймы) или нерыночный (например, дарение,

наследование, конфискация) способпередачи ценной бумаги от одного участника рынка к

другому.

• Гашение (погашение)

ценной бумаги —

отчуждение ценной

бумаги инвестором

обратно эмитенту,

сопровождающееся

прекращением

существования конкретной

ценной бумаги. Обычно

имеет место при окончании

срока действия ценной

бумаги.

• Изъятие ценной бумаги из

обращения —

отчуждение ценной

бумаги инвестором

обратно эмитенту, не

сопровождающееся

прекращением

существования конкретной

ценной бумаги, а

означающее лишь ее

временное выбытие из

сферы обращения.

5. Общерыночные функции рынка ценных бумаг:

• коммерческая. Целью любого рынка является получениеприбыли (чистого дохода) или приумножение вложенного

врынок капитала. Инвесторы на рынке ценных бумаг стремятся

увеличить свой капитал;

• оценочная (ценностная, измерительная). Любой товар на

рынке, в том числе и ценная бумага, получает свою

собственную рыночную цену;

• информационная. Информация о событиях на рынке

должна быть выявлена и доведена в установленном порядке

до всех его участников;

• регулирующая. Рынок действует по вырабатываемым им

правилам, которые его участники обязаны соблюдать

добровольно или в силу их законодательного закрепления.

6. Долговая ценная бумага — это инвестиционная ценная бумага, доход инвестора по которой представляет собой процентный доход, или

процент. Процент является рыночнойценой, которую уплачивает эмитент за привлеченный в ссуду (в

долг) капитал инвестора.

Доверительная ценная

бумага — это

инвестиционная ценная

бумага, доход инвестора по

которой представляет собой

чистый доход, создаваемый

отчужденным в

доверительное управление

капиталом за минусом

вознаграждения

управляющему этим

капиталом. Вознаграждение

управляющему — это плата

за его услуги по управлению

капиталом.

Долевая ценная бумага — это

инвестиционная ценная

бумага, доход инвестора по

которой представляет собой

часть чистого дохода,

создаваемого отчужденным

им капиталом, за минусом

той его части, которая снова

реинвестируется в капитал.

Доход инвестора по долевой

ценной бумаге есть

результат первичного

распределения созданного

капиталом чистого дохода.

7. Вопрос 3. Классификация ценных бумаг ГК РФ Статья 143. Виды ценных бумаг

1. Документарные ценные бумаги могут быть предъявительскими (ценными бумагами на

предъявителя), ордерными и именными.

2. Предъявительской является документарная ценная бумага, по которой лицом,

уполномоченным требовать исполнения по ней, признается ее владелец.

3. Ордерной является документарная ценная бумага, по которой лицом, уполномоченным

требовать исполнения по ней, признается ее владелец, если ценная бумага выдана на его

имя или перешла к нему от первоначального владельца по непрерывному ряду

индоссаментов.

4. Именной является документарная ценная бумага, по которой лицом, уполномоченным

требовать исполнения по ней, признается одно из следующих указанных лиц:

1) владелец ценной бумаги, указанный в качестве правообладателя в учетных записях,

которые ведутся обязанным лицом или действующим по его поручению и имеющим

соответствующую лицензию лицом. Законом может быть предусмотрена обязанность

передачи такого учета лицу, имеющему соответствующую лицензию;

2) владелец ценной бумаги, если ценная бумага была выдана на его имя или перешла к нему

от первоначального владельца в порядке непрерывного ряда уступок требования (цессий)

путем совершения на ней именных передаточных надписей или в иной форме в соответствии

с правилами, установленными для уступки требования (цессии).

5. Выпуск или выдача предъявительских ценных бумаг допускается в случаях,

установленных законом.

Возможность выпуска или выдачи определенных документарных ценных бумаг в качестве

именных либо ордерных может быть исключена законом.

6. Если иное не установлено настоящим Кодексом, законом или не вытекает из особенностей

фиксации прав на бездокументарные ценные бумаги, к таким ценным бумагам применяются

правила об именных документарных ценных бумагах, правообладатель которых

определяется в соответствии с учетными записями.

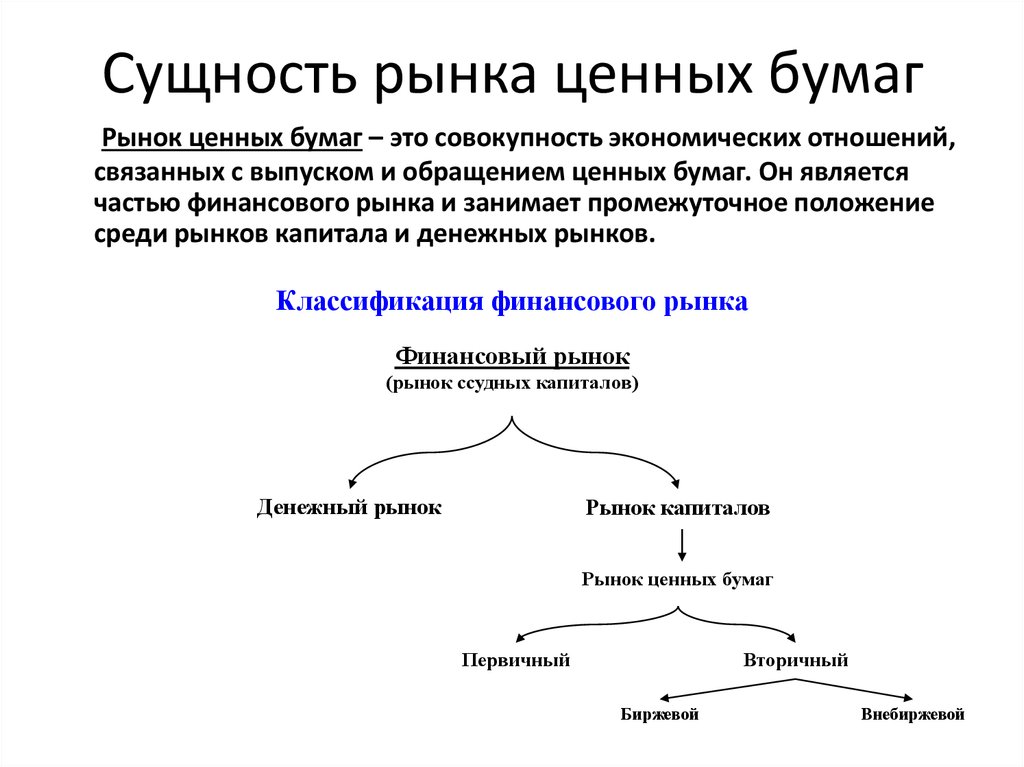

8. Сущность рынка ценных бумаг

Рынок ценных бумаг – это совокупность экономических отношений,связанных с выпуском и обращением ценных бумаг. Он является

частью финансового рынка и занимает промежуточное положение

среди рынков капитала и денежных рынков.

Классификация финансового рынка

Финансовый рынок

(рынок ссудных капиталов)

Денежный рынок

Рынок капиталов

Рынок ценных бумаг

Первичный

Вторичный

Биржевой

Внебиржевой

9.

Финансовый рынок – рынок краткосрочныхфинансовых требований (со сроком до 1 года).

Рынок капиталов – это рынок ценных бумаг со

сроком действия более 1 года.

Не все ценные бумаги происходят от денежных

капиталов, поэтому рынок ценных бумаг не

может быть отнесен полностью к финансовому

рынку. Та его часть, которая основывается на

деньгах как на капитале – называется фондовым

рынком и является составной частью

финансового рынка. Фондовый рынок образует

большую часть рынка ценных бумаг. Оставшаяся

его часть не получила специального названия,

поэтому часто понятия рынка ценных бумаг и

фондового рынка считаются синонимами.

10. Субъекты рынка ценных бумаг

Субъектами или участниками рынка ценных бумагявляются юридические и физические лица,

которые вступают между собой в определенные

экономические отношения, связанные с

выпуском и обращением ценных бумаг.

В зависимости от функционального назначения

всех участников рынка ценных бумаг можно

подразделить на: 1) эмитентов; 2) инвесторов; 3)

фондовых посредников; 4) органы регулирования

и контроля; 5) организации, обслуживающие

рынок .

11.

Эмитентом является юридическое лицо,несущее от своего имени обязательства

перед инвесторами по осуществлению

прав, закрепленных ценной бумагой, т.е. те,

кто является первым продавцом ценной

бумаги. Эмитентами могут быть:

• государство;

• акционерные общества;

• частные предприятия;

• частные лица.

12.

Инвесторы – это физические и юридические лица, имеющие временносвободные средства и желающие инвестировать их для получения

дополнительных доходов. Инвесторы приобретают ценные бумаги от

своего имени и за свой счет.

Различают:

а) институциональных (коллективных) инвесторов: К ним относятся:

– 1) государство; 2) корпоративные инвесторы (акционерные общества);

3) специализированные институты: специализированные фонды и

компании (банки, страховые компании, пенсионные фонды),

инвестиционные институты (инвестиционные компании,

инвестиционные фонды);

б) профессионалов рынка – фондовые посредники (брокеры, дилеры);

в) индивидуальных инвесторов – физические лица, использующие свои

сбережения для приобретения ценных бумаг;

г) прочих инвесторов – предприятия, организации.

13.

Основные инвестиционные стратегии ( в зависимостиот целей инвестирования):

– стратегическая – долгосрочные вложения, покупка ценных бумаг

на срок от месяца до нескольких лет с целью получения прибыли

от продажи в конце срока инвестирования;

– спекулятивная – рассчитана на краткосрочные и частые операции

купли/продажи ценных бумаг как в течение дня, так и на срок до

месяца с наибольшей прибылью от каждой сделки;

– страхование – использование ценных бумаг для страхования от

возможных убытков в бизнесе или при инвестировании на

финансовых рынках.

• В зависимости от этого инвесторов можно классифицировать на:

– стратегических инвесторов, которые предполагают получить

собственность, завладев контролем над акционерным обществом,

и рассчитывают получать доход от использования этой

собственности значительно больший, чем доход от простого

владения акциями;

– портфельных инвесторов, которые рассчитывают лишь на доход

от принадлежащих им ценных бумаг.

14.

• Фондовые посредники – это торговцы,обеспечивающие взаимоотношения между

эмитентами и инвесторами на рынке

ценных бумаг. К ним относят брокеров,

дилеров.

• Брокер – это зарегистрированный агент по

купле-продаже различных видов ценных

бумаг, имеющий лицензию на

осуществление этого вида деятельности.

• Дилер – это хозяйствующий субъект,

совершающий финансовые операции от

своего имени и за свой счет. Дилером

может быть только юридическое лицо,

являющееся коммерческой организацией.

15.

Организации, выполняющие остальные функции,кроме купли-продажи, отнесены к категории

организаций, обслуживающих рынок. Среди них:

◦ организации, обеспечивающие заключение сделок, –

организаторы торговли – биржи и торговые системы,

организующие проведение регулярных торгов по

ценным бумагам;

◦ организации, обеспечивающие исполнение сделок, –

системы расчетов и учета прав на ценные бумаги –

клиринговые системы, регистраторы и депозитарии,

обеспечивающие расчеты по заключенным сделкам,

учет и перерегистрацию прав на ценные бумаги;

◦ информационные агентства – информационноаналитические системы поддержки инвестиционных

решений: информационные агентства, рейтинговые

агентства, базы данных, предоставляющие инвесторам

развернутую и полную информацию о состоянии

эмитентов, экономической ситуации в стране,

исполнении бюджетов.

16.

Деятельность по управлению ценными бумагами – осуществлениеюридическим лицом от своего имени и за вознаграждение доверительного

управления ценными бумагами , денежными средствами,

предназначенными для инвестирования в ценные бумаги, денежными

средствами и цепными бумагами, полученными в процессе управления

ценными бумагами.

Клиринговая деятельность- деятельность по определению взаимных

обязательств ( сбор, сверка, корректировка информации по сделкам с

ценными бумагами и подготовка бухгалтерских документов по ним) и зачету

взаимных требований по поставкам ценных бумаг и расчетам по ним.

Депозитарная деятельность- оказание услуг по хранению сертификатов

ценных бумаг.

Деятельность по ведению реестра владельцев ценных бумаг- сбор,

фиксация, обработка, хранение и предоставление данных, составляющих

систему ведения реестра владельцев ценных бумаг.

Деятельность по организации торговли на рынке ценных бумагпредоставление услуг, непосредственно способствующих заключению

сделок с ценными бумагами между участниками рынка ценных бумаг.

Допускается совмещение:

◦ брокерской, дилерской, депозитарной деятельности и деятельности по

управлению ценными бумагами;

◦ клиринговой и депозитарной деятельности;

◦ деятельности по организации торговли на рынке ценных бумаг и

клиринговой деятельности;

◦ деятельности по организации торговли и депозитарной деятельности.

17.

Две группы субъектов рынка ценных бумагзанимаются его регулированием.

Это органы государственного регулирования и

саморегулируемые организации.

Выделяют четыре формы регулирования рынка ценных

бумаг :

◦ государственное регулирование (опирается на

законодательство);

◦ биржевое регулирование (основано на правилах работы

фондовых бирж, фондовых отделов товарных и валютных

бирж, фьючерсных бирж);

◦ саморегулирование (осуществляется через деятельность

различных ассоциаций профессиональных участников рынка

ценных бумаг);

◦ общественное регулирование (регулирование через

общественное мнение с помощью средств массовой

информации).

18.

Задачи рынка ценных бумаг:– мобилизация временно свободных

финансовых ресурсов для осуществления

инвестиций;

– выпуск и обращение новых видов ценных

бумаг;

– совершенствование рыночного механизма,

системы управления и ценообразования;

– уменьшение инвестиционного риска;

– создание рыночной инфраструктуры;

– обеспечение реального контроля на основе

государственного, биржевого регулирования;

– усовершенствование саморегулируемых

организаций, регулирующих деятельность

профессиональных участников рынка;

– вырабатывание портфельных стратегий и др.

19.

Функции фондового рынка можно разделить на 2группы: общерыночные (т.е. присущие каждому

финансовому рынку) и специфические.

К специфическим функциям фондового рынка

относят:

◦ использование ценных бумаг в антиинфляционной

политике, антикризисном управлении,

реструктуризации экономики, приватизации и др.;

◦ учетную функцию (проявляется в обязательном учете в

специальных списках (реестрах) всех видов ценных

бумаг, обращающихся на рынке, в регистрации

участников рынка ценных бумаг, а также в фиксации

фондовых операций, оформленных договорами куплипродажи, залога, траста, конвертации и др.).

20.

• К общерыночным функциям можно отнести:– перераспределительную (оперативное перераспределение

денежных средств между отраслями и сферами экономики,

странами и территориями, группами и слоями населения,

предприятиями и государством и т.п.);

– финансирование дефицита государственного бюджета на

неинфляционной основе; перевод сбережений из

непроизводительной в производительную форму;

– аккумулирующую (создание условий для мобилизации временно

свободных финансовых ресурсов с их последующим

использованием в интересах участников рынка и национальной

экономики в целом);

– регулирующую (создание правил торговли и участия в ней,

определение порядка разрешения споров между участниками

рынка, формирование органов контроля и управления);

– контрольную (проведение контроля за соблюдением норм

законодательства, правил торговли, этических норм участниками

рынка);

21.

◦ организацию процесса доведения финансовых активов допотребителей (проявляется через создание сети различных

институтов по реализации ценных бумаг (биржи, брокерские

конторы, инвестиционные фонды, банки и др.) и заключается в

создании нормальных условий для реализации денежных ресурсов

потребителей в обмен на интересующие их ценные бумаги);

◦ стимулирующую (мотивация юридических и физических лиц стать

субъектами фондового рынка путем предоставления им

определенных прав: на получение дохода, на участие в управлении

предприятием, возможность накопления капитала и т.п.);

◦ страхования ценовых и финансовых рисков (хеджирование)

(осуществляется посредством заключения фьючерсных и

опционных контрактов);

◦ коммерческую (получение участниками фондового рынка прибыли

от операций на нем);

◦ ценовую (установление и движение рыночных цен (курсов) на

ценные бумаги посредством сбалансирования спроса и

предложения на ценные бумаги путем проведения операций с

ними);

◦ информационную (производство и доведение до субъектов

фондового рынка информации об объектах торговли и ее

участниках);

◦ воздействия на денежное обращение (создание условий для

непрерывного движения денег в процессе совершения различных

платежей, регулирование объема денежной массы в обращении).

22.

Эмиссия- это установленнаязаконом

последовательность действий эмитента по размещению

ценных бумаг ( подготовка к выпуску ценных бумаг,

выпуск ценных бумаг, их отчуждение первым владельцам

путем заключения гражданско-правовых сделок).

Классификация эмиссии:

1. В зависимости от очередности проведения

различают первичную и дополнительную эмиссию.

Первичная эмиссия проводится при организации

акционерного общества, когда необходимо сформировать

уставный капитал. Она распространяется только на акции.

Последующая эмиссия имеет более широкий круг

целей, однако чаще всего бывает связана с

необходимостью привлечения денежных средств.

23.

2. В зависимости от формы осуществления различаютоткрытую и закрытую эмиссию.

Открытая(публичная) эмиссия предполагает наличие

неограниченного круга потенциальных инвесторов,

публичное объявление о предполагаемой эмиссии, эмитент

принимает на себя обязательство по раскрытию информации.

Закрытая (частная) эмиссия предполагает заранее

определенный круг инвесторов, эмитенту не требуется

принимать на себя обязательства по раскрытию информации.

Достоинства открытой эмиссии:

- широкие возможности привлечения инвестиционных

ресурсов;

- обеспечивает ликвидность выпускаемых ценных бумаг;

- использование рыночной оценки активов компании.

«Минусы» открытой эмиссии:

- возможность утраты контроля над компанией;

- значительные издержки по проведению открытого

размещения и поддержанию курса акций на вторичном

рынке;

- вынужденное раскрытие части конфиденциальной

информации и усиление общественного контроля

24.

3. По способу размещениявыделяют следующие виды эмиссии:

а) распределение среди учредителей (при первичной

эмиссии);

б) распределение среди акционеров (при последующих

эмиссиях);

в) подписка;

г) конвертация

Распределение среди учредителей используется

только в отношении акций при первичной эмиссии.

Производится в соответствии с письменным договором между

учредителями.

Распределение среди акционеров используется при

дополнительных выпусках акций и за счет собственных

денежных средств акционерного общества ( нераспределенная

прибыль, средства от переоценки основных фондов, остатки

фондов специального назначения по итогам предыдущего года

и т.п.).

25.

Этот вариант называют премиальной (бонусной) эмиссией, так дляакционеров она означает бесплатное получение дополнительных акций и

потенциальных доходов по ним. При этом доля отдельных акционеров в

уставном капитале не меняется, так как дополнительные акции распределяются в

соответствии с числом ранее принадлежавших данному акционеру акций.

Подписка предполагает заключение договоров купли-продажи

между инвестором и эмитентом (инвестором и андеррайтером). Может

быть как открытой, так и закрытой.

Конвертация в данном случае предполагает замену ценных бумаг

одних видов на другие в порядке и на условиях, предлагаемых эмитентом.

Для акций возможны все рассмотренные варианты эмиссии, для

облигаций- только подписка и конвертация.

4. По форме существования выпускаемых ценных

бумаг выделяют :

- эмиссию документарных ценных бумаг;

- эмиссию бездокументарных ценных бумаг.

В первом случае эмитент обязан выпустить сертификаты ценных бумаг.

5. По характеру распоряжения эмитент

может выпускать как

именные ценные бумаги, так и ценные бумаги на предъявителя.

26.

Андеррайтинг- это покупка или гарантирование покупкиценных бумаг при их первичном размещении для продажи

инвесторам.

Андеррайтер- это инвестиционный институт

(группа инвестиционных институтов), обслуживающих и

гарантирующих эмитенту первичное размещение ценных

бумаг на рынке за оговоренное вознаграждение. Обычно

функции андеррайтера выполняют банки,

инвестиционные и финансовые компании, брокерские

фирмы. Для размещения значительных выпусков ценных

бумаг формируются эмиссионные синдикаты- временные

объединения для выполнения задачи по размещению

ценных бумаг конкретного эмитента.

27.

Эмиссионные риски:1.Риск ликвидности (риски снижения

эмиссионной стоимости, увеличения

комиссионных андеррайтеру, временной риск).

2. Риск платежа ( нарушение сроков оплаты

инвесторами ценных бумаг, возможность их

оплаты не только деньгами и др.)

3. Операционный риск ( как в отношении

эмитента, так и в отношении андеррайтера).

4. Риск неразмещения.

28. Фондовая биржа представляет собой определенным образом организованную часть рынка ценных бумаг, отличительными признаками

которого являются:- постоянный и организованный по определенным

правилам характер функционирования;

- заключение сделок по массовым, заменимым

ценным товарам ( в данном случае- ценным бумагам);

- осуществление торгов без предъявления товара (в

данном случае- ценной бумаги).

Функции фондовой биржи:

1. Сводит покупателей и продавцов ценных бумаг.

2. Способствует переливу капитала между отраслями и

сферами экономики.

29.

3. Регистрация курсов ценных бумаг. Биржасвоеобразный «барометр» деловой активности.4. Обеспечение арбитража, то есть механизма

беспрепятственного разрешения споров.

5. Обеспечение гарантий исполнения сделок,

заключенных на бирже.

6. Разработка стандартов поведения участников

биржевой торговли и др.

30.

В настоящее время в мире насчитываетсяпримерно 200 фондовых бирж, каждая из

которых имеет свои особенности.

Биржи можно классифицировать по ряду

признаков:

а) по виду обращающихся активов

(торгующие корпоративными, государственными,

производными ценными бумагами);

б) по форме проведения торгов (голосовые и

электронные биржевые системы);

в) по значимости (международные,

региональные, национальные).

Финансы

Финансы