Похожие презентации:

Портфельное инвестирование

1. Портфельное инвестирование

2.

Портфельное инвестирование-процесс вложения средств в ценные бумаги

с целью получения прибыли

или иного положительного эффекта

без стратегического участия

в управлении компанией - эмитентом.

Задача портфельного инвестирования – получение

требуемой доходности при минимально возможном

риске

3. Акция

долевая эмиссионная ценная бумага,закрепляющая права ее владельца на

1. получение части прибыли АО в виде дивидендов,

2. на участие в управлении АО,

3. на часть имущества, остающегося после

ликвидации

4. Облигация

долговая эмиссионная ценная бумага,закрепляющую право ее держателя

на получение от эмитента облигации

в предусмотренный ею срок:

1. номинальной стоимости,

2. зафиксированного процента от этой стоимости

или иного имущественного эквивалента

5. Инвестиционная привлекательность ценных бумаг

ДоходностьРиск

Ликвидность

6. Производные финансовые инструменты

ОпционФьючерс

Форвард

7. Инвестиционный портфель -

совокупностьнескольких инвестиционных объектов,

которая управляется как

самостоятельный инвестиционный объект

ради достижения поставленной цели

8. В инвестиционный портфель могут одновременно входить:

Финансовыесредства

Нематериальные

активы

Объекты

реального

инвестирования

Нефинансовые

средства

Инвестиционный

портфель

Человеческий

капитал

Для создания инвестиционного портфеля достаточно инвестировать только

в один вид активов.

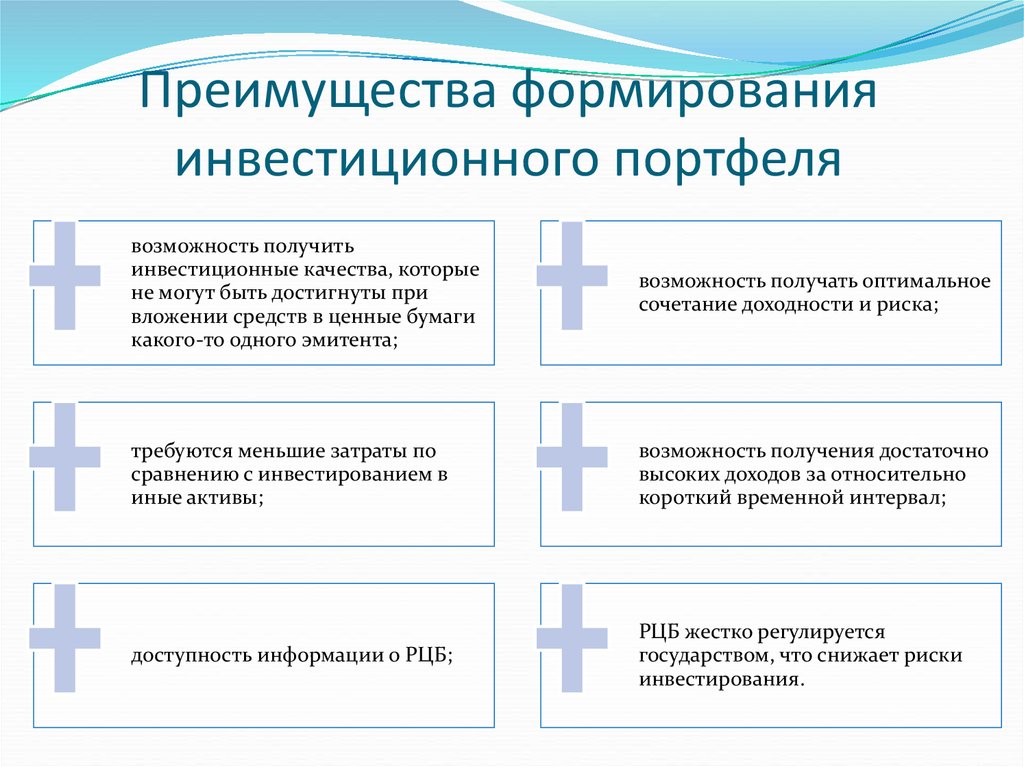

9. Преимущества формирования инвестиционного портфеля

возможность получитьинвестиционные качества, которые

не могут быть достигнуты при

вложении средств в ценные бумаги

какого-то одного эмитента;

возможность получать оптимальное

сочетание доходности и риска;

требуются меньшие затраты по

сравнению с инвестированием в

иные активы;

возможность получения достаточно

высоких доходов за относительно

короткий временной интервал;

доступность информации о РЦБ;

РЦБ жестко регулируется

государством, что снижает риски

инвестирования.

10. Диверсифицированный портфель -

инвестиционный портфель, состоящий изнескольких видов ценных бумаг или ценных

бумаг одного вида, но разных эмитентов

Формирование диверсифицированного портфеля

позволяет максимально снизить вероятность

неполучения дохода, т.е. взаимопогашает риски.

Диверсификация снижает риск в инвестиционном

деле, но не исключает его полностью (остается

риск систематический).

11.

Классификация инвестиционных портфелейОриентация на рост

курсовой стоимости

Ориентация на

текущие выплаты

Портфель роста и дохода

(комбинированный)

Портфель роста

Портфель дохода

Сбалансированного

регулярного

консервативного

Двойного назначения

среднего

агрессивного

высокого

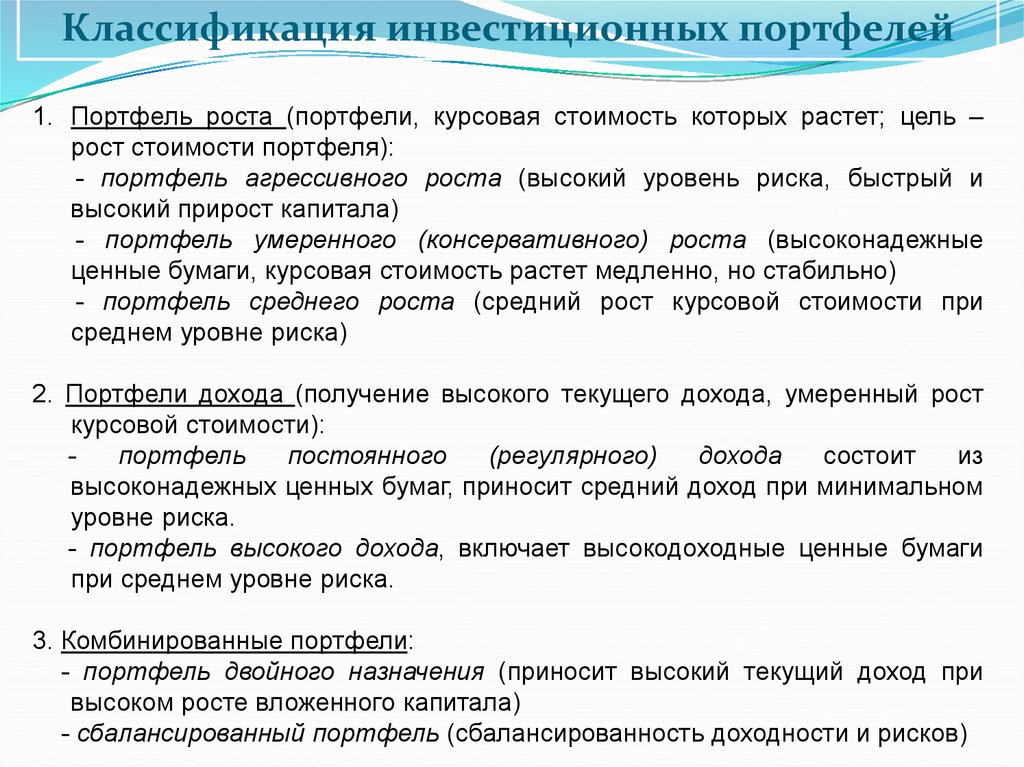

12.

Классификация инвестиционных портфелей1. Портфель роста (портфели, курсовая стоимость которых растет; цель –

рост стоимости портфеля):

- портфель агрессивного роста (высокий уровень риска, быстрый и

высокий прирост капитала)

- портфель умеренного (консервативного) роста (высоконадежные

ценные бумаги, курсовая стоимость растет медленно, но стабильно)

- портфель среднего роста (средний рост курсовой стоимости при

среднем уровне риска)

2. Портфели дохода (получение высокого текущего дохода, умеренный рост

курсовой стоимости):

портфель

постоянного

(регулярного)

дохода

состоит

из

высоконадежных ценных бумаг, приносит средний доход при минимальном

уровне риска.

- портфель высокого дохода, включает высокодоходные ценные бумаги

при среднем уровне риска.

3. Комбинированные портфели:

- портфель двойного назначения (приносит высокий текущий доход при

высоком росте вложенного капитала)

- сбалансированный портфель (сбалансированность доходности и рисков)

13.

Портфель ценных бумагПо целям:

-получение

дохода

- прирост

капитала

-сохранение

капитала

-смешанные

цели

По срокам

действия бумаг:

-краткосрочные

-среднесрочные

-долгосрочные

По характеру:

По составу:

-консервативный

-фиксированный

-меняющийся

-агрессивный

По виду ценных

бумаг:

-однопортфельные

(одного вида)

-многопортфельные

(разных видов)

-бессистемный

По

территориальному

признаку:

-иностранные

-отечественные

-региональные

-международные

По отраслевой

принадлежности:

-специализированные

-комплексные

14.

Принципы формированияпортфеля ценных бумаг:

Обеспечение безопасности вложений

Достижение приемлемой для инвестора

доходности

Обеспечение необходимого уровня

ликвидности

Достижение оптимального соотношения

между доходностью и риском

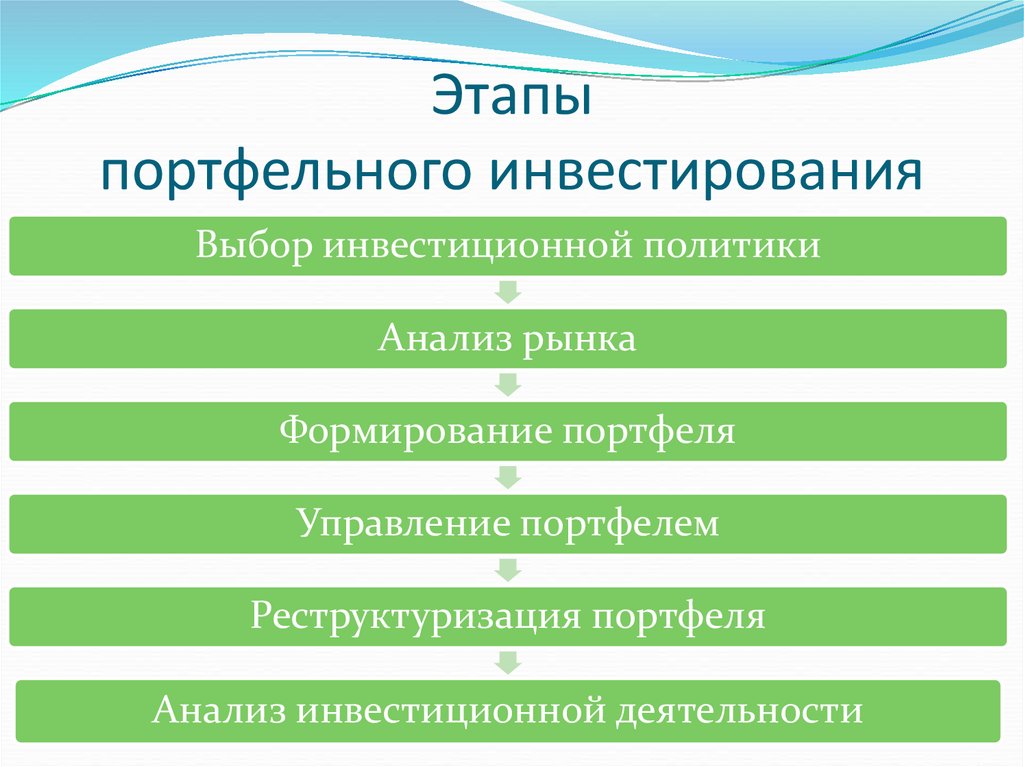

15. Этапы портфельного инвестирования

Выбор инвестиционной политикиАнализ рынка

Формирование портфеля

Управление портфелем

Реструктуризация портфеля

Анализ инвестиционной деятельности

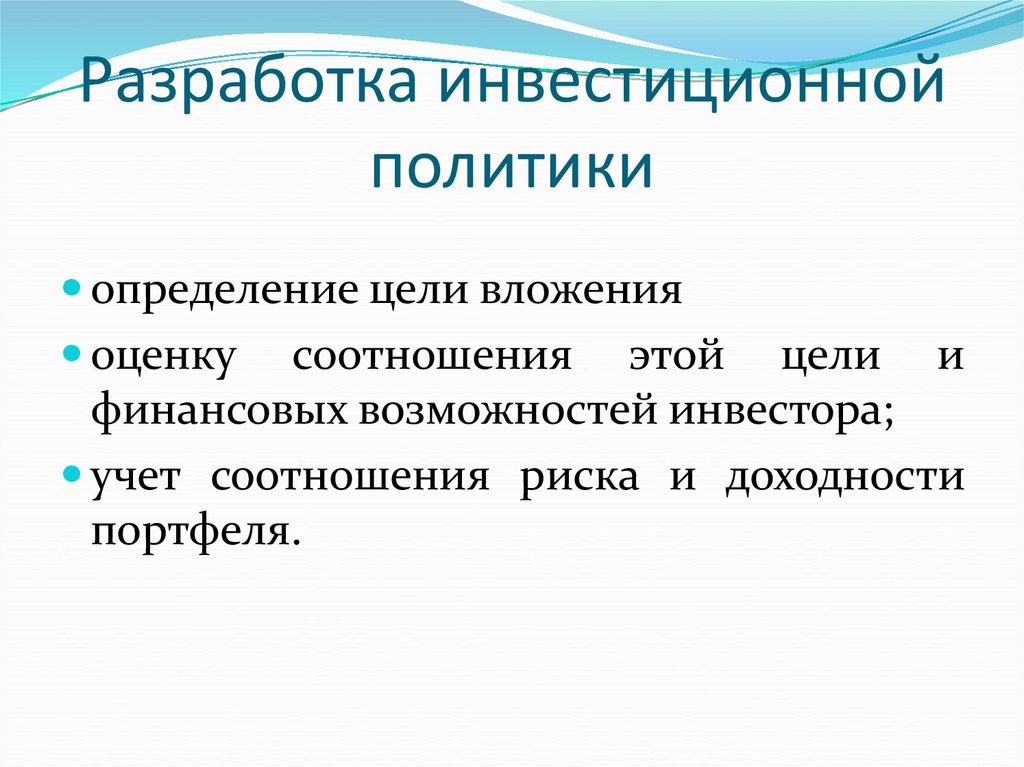

16. Разработка инвестиционной политики

определение цели вложенияоценку

соотношения этой цели и

финансовых возможностей инвестора;

учет соотношения риска и доходности

портфеля.

17.

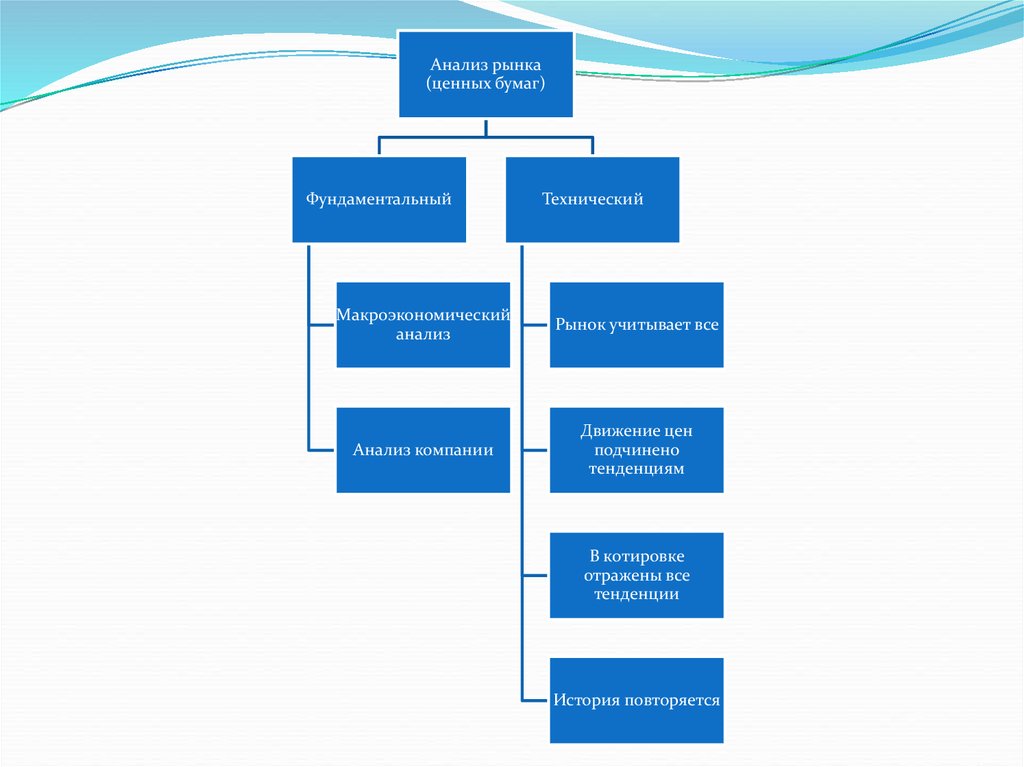

Анализ рынка(ценных бумаг)

Фундаментальный

Технический

Макроэкономический

анализ

Рынок учитывает все

Анализ компании

Движение цен

подчинено

тенденциям

В котировке

отражены все

тенденции

История повторяется

18. Управление инвестиционным портфелем

- совокупность методов, которые обеспечивают:сохранение первоначально вложенных средств;

достижение максимально возможного уровня

доходности;

снижение уровня риска.

19.

Методы управленияактивное

пассивное

20. Реструктуризация инвестиционного портфеля

- трансформацияинвестиционного портфеля,

если промежуточные результаты не

удовлетворяют инвестора.

21. Оценка инвестиционной деятельности

Проведение общей финансовой оценкиПроведение специальной оценки

инвестиционной деятельности

22. Эффективный портфель

портфель,который обеспечивает

минимальный риск

при заданной величине

ожидаемой доходности портфеля Е(rпортф)

или

максимальную доходность

при заданном уровне риска

23. Оптимальный портфель

эффективныйинвестиционный портфель,

который в наибольшей степени

соответствует

требованиям инвестора

Финансы

Финансы