Похожие презентации:

Льготы для ветеранов. Способы и последовательность защиты прав

1. Льготы для ветеранов. Способы и последовательность защиты прав.

2.

Вопросы семинара:3. О деятельности Правового центра «Точка опоры» по защите прав ветеранов

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

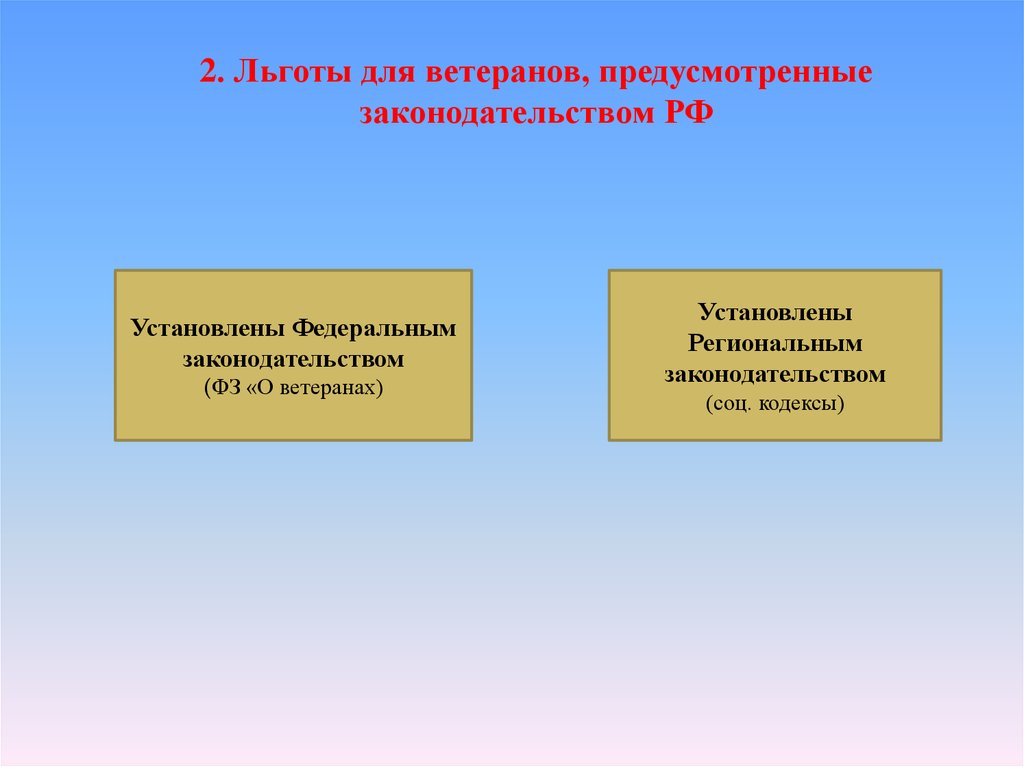

2. Льготы для ветеранов, предусмотренныезаконодательством РФ

Установлены Федеральным

законодательством

(ФЗ «О ветеранах)

Установлены

Региональным

законодательством

(соц. кодексы)

16.

Основные социальные льготыПенсионное

обеспечение

Сохранение права на

получение медицинской

помощи, внеочередное

медицинское

обслуживание

Обеспечение

жильём

Компенсация

расходов на оплату

жилых помещений и

коммунальных услуг

Единовременные

денежные

выплаты

Установлены

Федеральным

законодательством

(ФЗ «О ветеранах)

Внеочередное

социальное

обслуживание

Предоставление

дополнительного

отпуска

17.

Дополнительные социальные льготыЛекарственное

обеспечение

Льготы связанные с

компенсацией или

освобождением оплаты

проезда транспортом общего

пользования

Установлены

Региональным

законодательством

(соц. кодексы)

Стипендии

Первоочередной

приём в дошкольные

общеобразовательные

учреждения

Установление

дополнительных

выплат

18.

Организации осуществляющиесоциальные гарантии

Федеральный уровень

Министерство труда и

социальной защиты

населения

Минздрав

Региональный уровень

Пенсионные Отделения

Департамент

здравоохранения и соц.

защиты

Местный уровень

Пенсионные управления

Управление

здравоохранения и соц.

защиты населения

19.

Налоговые льготыФедеральные

(Установлены налоговым

кодексом РФ)

Региональные и

муниципальные

(Установлены законодательством

субъекта РФ)

20.

Федеральные налоговые льготыНалоговые вычеты:

Стандартный

(п.1 ст. 218 НК РФ),

другие налоговые

вычеты

Налог на

имущество

физических лиц

(ст. 407 НК РФ)

Федеральные

(Установлены Налоговым

кодексом РФ)

Земельный налог

п. 5ст. 391 НК РФ)

21.

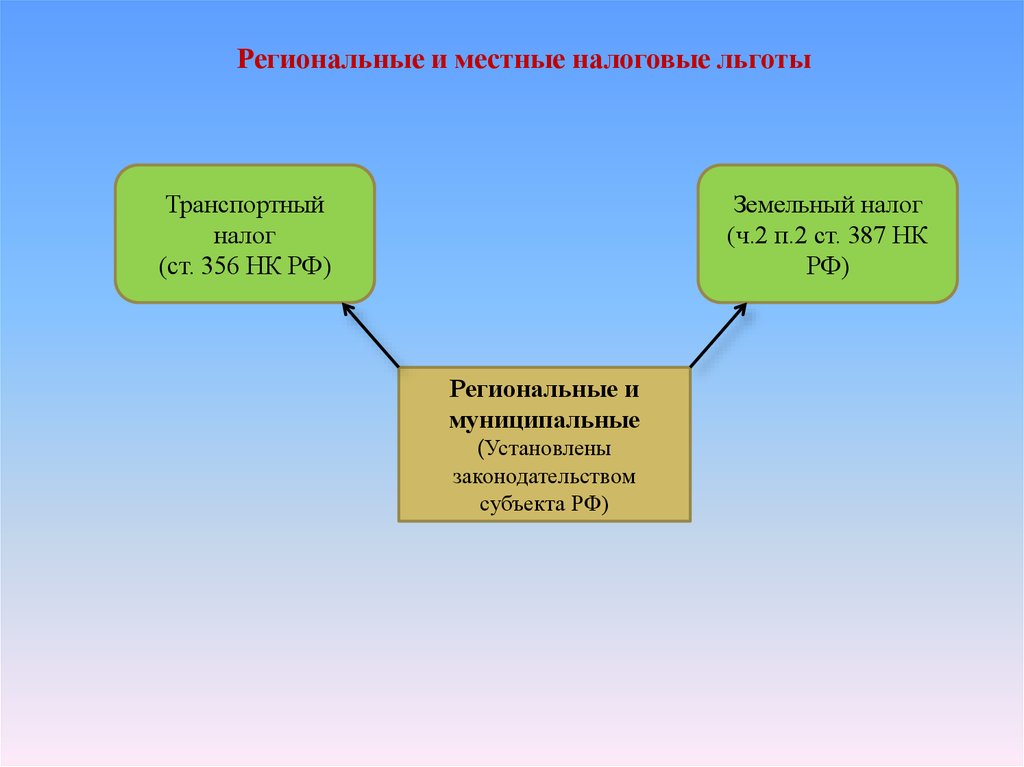

Региональные и местные налоговые льготыТранспортный

налог

(ст. 356 НК РФ)

Земельный налог

(ч.2 п.2 ст. 387 НК

РФ)

Региональные и

муниципальные

(Установлены

законодательством

субъекта РФ)

22.

Налог на имущество физ. лицНе платят (15 категорий, ст. 407 НК РФ)

•Герои а также лица, награжденные орденом Славы трех степеней;

• Инвалиды I и II групп инвалидности; пенсионеры

• Участники гражданской войны, Великой Отечественной войны, других

боевых операций по защите СССР

• Члены семей военнослужащих, потерявших кормильца, признаваемые

таковыми в соответствии с Федеральным законом от 27 мая 1998 года N 76ФЗ "О статусе военнослужащих";

•Родители и супруги военнослужащих и государственных служащих,

погибших при исполнении служебных обязанностей;

• Граждане, уволенные с военной службы или призывавшиеся на военные

сборы, выполнявшие интернациональный долг в Афганистане и других

странах, в которых велись боевые действия;

ЗА

Квартира или

комната

Творческие

мастерские и т.п.

Жилой дом

Гараж или машиноместо

Хоз. постройки не

превышающие 50 кв.м.

23.

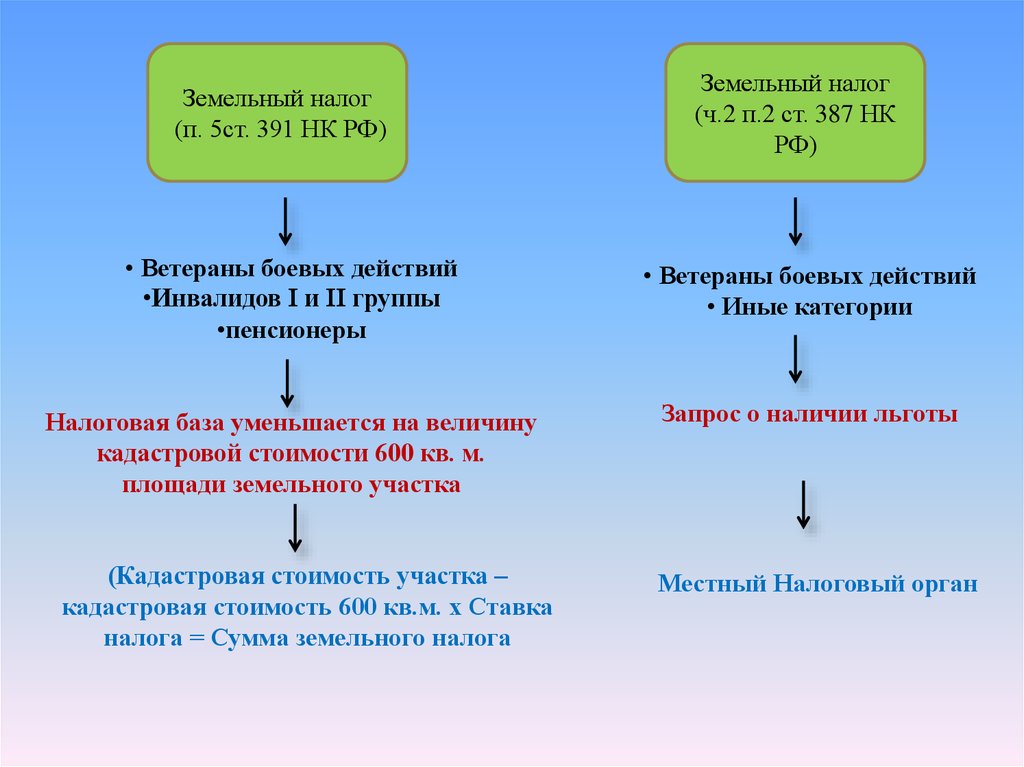

Земельный налог(п. 5ст. 391 НК РФ)

Земельный налог

(ч.2 п.2 ст. 387 НК

РФ)

• Ветераны боевых действий

•Инвалидов I и II группы

•пенсионеры

• Ветераны боевых действий

• Иные категории

Налоговая база уменьшается на величину

кадастровой стоимости 600 кв. м.

площади земельного участка

Запрос о наличии льготы

(Кадастровая стоимость участка –

кадастровая стоимость 600 кв.м. х Ставка

налога = Сумма земельного налога

Местный Налоговый орган

24.

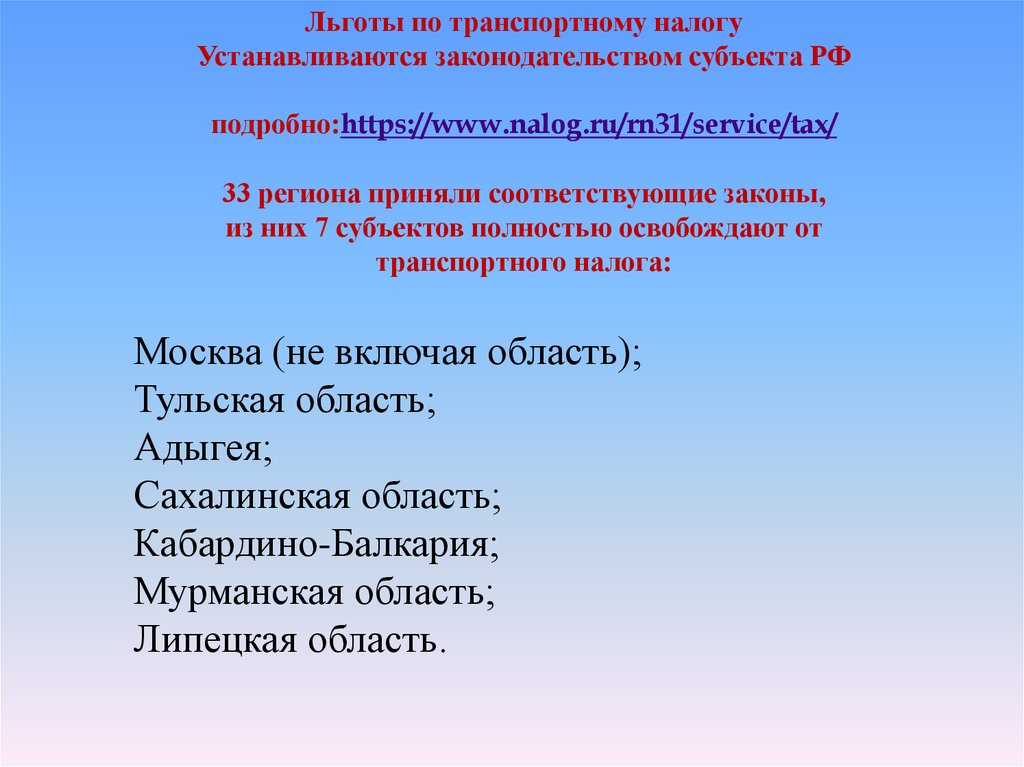

Льготы по транспортному налогуУстанавливаются законодательством субъекта РФ

подробно:https://www.nalog.ru/rn31/service/tax/

33 региона приняли соответствующие законы,

из них 7 субъектов полностью освобождают от

транспортного налога:

Москва (не включая область);

Тульская область;

Адыгея;

Сахалинская область;

Кабардино-Балкария;

Мурманская область;

Липецкая область.

25.

Некоторые категории льготников потранспортному налогу

(определяются региональной властью)

Ветераны и

инвалиды ВОВ и

лица к ним

приравненные

Герои Советского

Союза и РФ,

Социалистического

Труда

Ветераны и

инвалиды боевых

действий

Категории льготных

налогоплательщиков

Пансионеры и иные

категории

(чернобыльцы,

подразделения особого

риска и т.п.)

Имеющие трех и

более

несовершеннолетних

детей и иные

категории

26.

Льготы по транспортному налогуОсвобождение от

транспортного налога

определяется мощностью

автомобиля, л/с

Предусмотрена

пониженная налоговая

ставка

Общие условия

предоставления

27.

Алгоритм действий для получения льгот поналогооблажению (касаемо имущественного,

земельного и транспортного налогов)

(Приказ ФНС России от 14.11.2017 N ММВ-7-21/897@ "Об утверждении формы

заявления о предоставлении налоговой льготы по транспортному налогу,

земельному налогу, налогу на имущество физических лиц, порядка ее заполнения

и формата представления заявления о предоставлении налоговой льготы в

электронной форме" (Зарегистрировано в Минюсте России 30.11.2017 N 49058)

Лично обратится в ИФНС по

месту жительства

Направить заявление через

личный кабинет

налогоплательщика

Подать заявление через МФЦ

Направить заявление через

личный кабинет

Государственных Услуг

28.

Иные льготы для ветеранов, налоговые вычетыНалоговые вычеты

Стандартный

(ст. 218 НК РФ)

Социальный

(ст. 219 НК РФ)

Имущественный

(ст. 220 НК РФ)

29.

Стандартный налоговый вычетСтандартный

налоговый вычет

(ст. 218 НК РФ)

Для ветеранов

боевых действий и

иных категорий

граждан

(под пп. 1) и 2) п. 1

ст. 218 НК РФ

На ребенка

(под п. 4) п.1 ст. 218

НК РФ)

30.

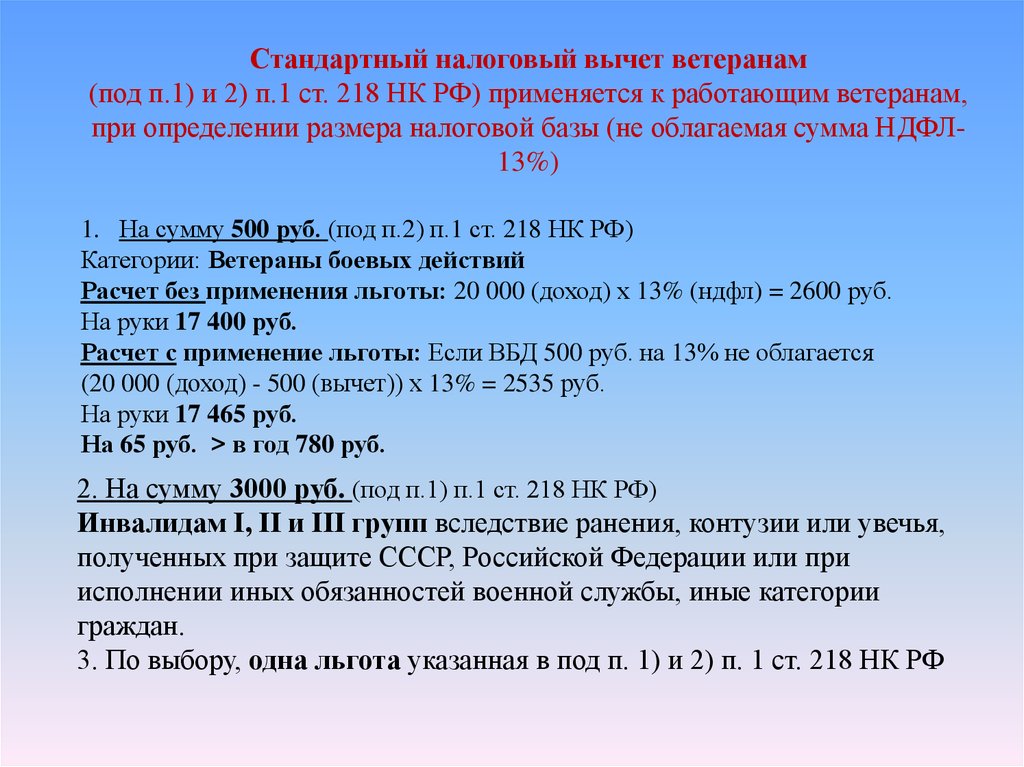

Стандартный налоговый вычет ветеранам(под п.1) и 2) п.1 ст. 218 НК РФ) применяется к работающим ветеранам,

при определении размера налоговой базы (не облагаемая сумма НДФЛ13%)

1. На сумму 500 руб. (под п.2) п.1 ст. 218 НК РФ)

Категории: Ветераны боевых действий

Расчет без применения льготы: 20 000 (доход) х 13% (ндфл) = 2600 руб.

На руки 17 400 руб.

Расчет с применение льготы: Если ВБД 500 руб. на 13% не облагается

(20 000 (доход) - 500 (вычет)) х 13% = 2535 руб.

На руки 17 465 руб.

На 65 руб. > в год 780 руб.

2. На сумму 3000 руб. (под п.1) п.1 ст. 218 НК РФ)

Инвалидам I, II и III групп вследствие ранения, контузии или увечья,

полученных при защите СССР, Российской Федерации или при

исполнении иных обязанностей военной службы, иные категории

граждан.

3. По выбору, одна льгота указанная в под п. 1) и 2) п. 1 ст. 218 НК РФ

31.

Стандартный налоговый вычет на детей(категории получателей)

родители

Опекуны,

приемные родители

Категории

получателей

усыновители

32.

Стандартный налоговый вычет на детей(под п. 4) п.1 ст. 218 НК РФ) применяется к работающим ветеранам,

при определении размера налоговой базы (не облагаемая сумма

НДФЛ-13%)

Налоговый вычет за каждый месяц налогового периода распространяется

на родителя, супруга (супругу) родителя, усыновителя (то же в отношении

опекунов, попечителей, приемных родителей), на обеспечении которых

находится ребенок, в следующих размерах:

1 400 рублей - на первого ребенка;

1 400 рублей - на второго ребенка;

3 000 рублей - на третьего и каждого последующего ребенка;

12 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до

18 лет является ребенком-инвалидом, или учащегося очной формы

обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет,

если он является инвалидом I или II группы;

33.

Стандартный налоговый вычет на детей(примерный расчет)

Иванов обратился за налоговым послаблением, предоставив

свидетельства своих детей 6 и 12 лет.

Зарплата составляет 35 тыс. руб.

Совокупный доход за год:

35 000 руб. х 12 мес. = 420 000 руб. (превышает пороговую величину в

350 000 руб.).

С января бухгалтер учтет преференцию следующим образом:

35 000 руб. — 1 400 руб. — 1 400 руб. = 32 200 руб. (ежемесячная

налогооблагаемая база);

32 200 руб. х 13% = 4 186 руб.

Если бы льготы не учитывалась, то взыскивали:

35 000 руб. х 13% = 4 550 руб. (больше на 364 руб.).

Льгота учитывается до тех пор, пока доход не превысит порогового

значения:350 000 руб. / 35 000 руб. = 10 мес. (последним месяцем

станет октябрь).

За год экономия: 364 руб. х 10 мес. = 3 640 руб.

34.

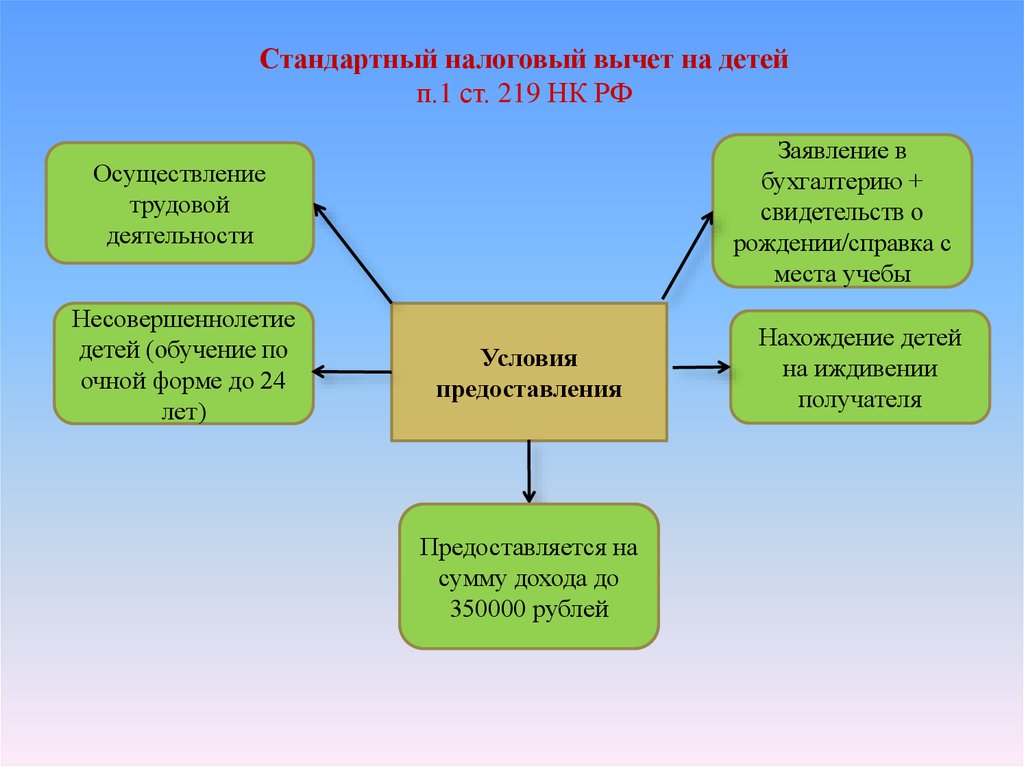

Стандартный налоговый вычет на детейп.1 ст. 219 НК РФ

Заявление в

бухгалтерию +

свидетельств о

рождении/справка с

места учебы

Осуществление

трудовой

деятельности

Несовершеннолетие

детей (обучение по

очной форме до 24

лет)

Условия

предоставления

Предоставляется на

сумму дохода до

350000 рублей

Нахождение детей

на иждивении

получателя

35.

Социальный налоговый вычет(основные моменты)

Социальный

налоговый вычет

(ст. 219 НК РФ)

На обучение, (обучение

ребенка, своё обучение)

(под п. 2) п.1 ст. 219 НК

РФ)

За медицинские

услуги (под п. 3) п.1

ст. 219 НК РФ)

36.

Социальный налоговый вычет на обучение1) образовательное учреждение должно обладать специальным статусом 2. 2)

должны быть в наличии документы, подтверждающие размер фактически

произведенных расходов на обучение, то же распространяется за обучение

своих детей в возрасте до 24 лет, но не более 50 000 руб. на каждого ребенка в

общей сумме на обоих родителей (опекуна попечителя).

3) Не распространяются на уплаченный за обучение материнский капитал.

Документы для получения социального вычета через ИФНС

базовый список:

декларация 3-НДФЛ;

справка с работы 2-НДФЛ;

заявление на социальный вычет;

платежные документы с образовательным учреждением, которые будут

подтверждать Ваши расходы;

договор с соответствующим учреждением.

Заявление в ИФНС

Порядок получения:

либо

Заявление Работодателю

37.

Социальный налоговый вычет на медицинскиеуслуги

1) лечебное учреждение должно обладать лицензией;

2) произведенное лечение должно входить в перечень, утвержденный

постановлением Правительства №201 от 19.03.2001 года

3) должны быть в наличии документы, подтверждающие оплату лечения.

Документы для получения социального вычета через ИФНС

базовый список:

декларация 3-НДФЛ;

справка с работы 2-НДФЛ;

заявление на социальный вычет;

платежные документы с медицинским учреждением, которые будут

подтверждать Ваши расходы;

договор с соответствующим учреждением.

Порядок получения:

Заявление в ИФНС

либо

Заявление Работодателю

38.

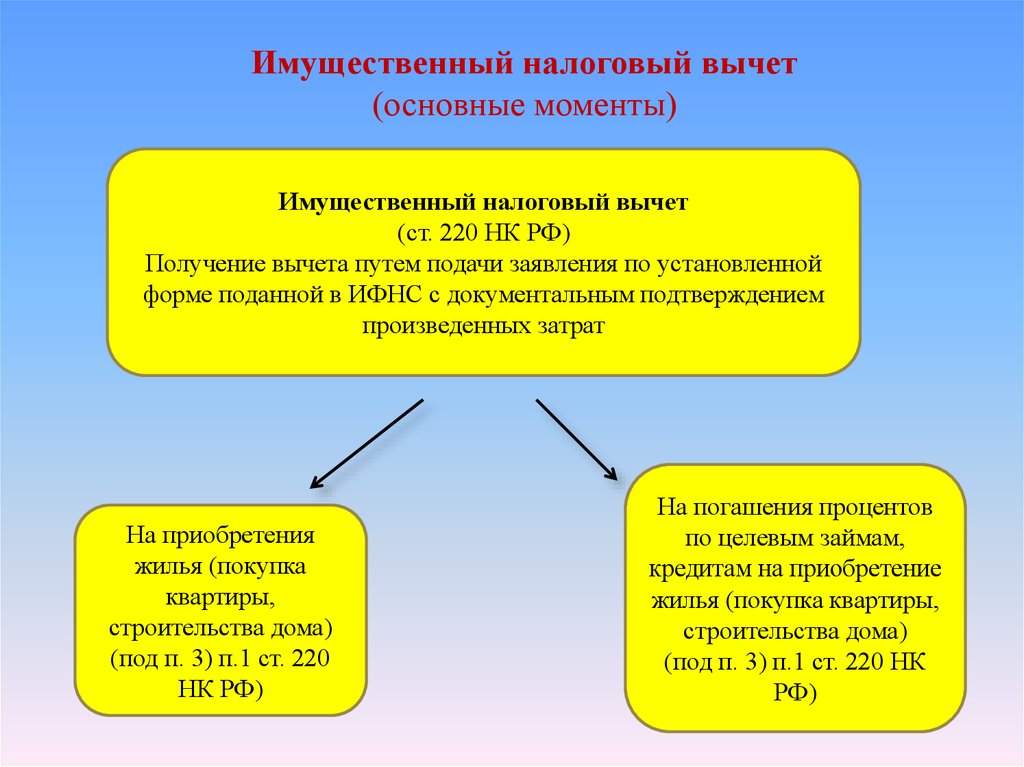

Имущественный налоговый вычет(основные моменты)

Имущественный налоговый вычет

(ст. 220 НК РФ)

Получение вычета путем подачи заявления по установленной

форме поданной в ИФНС с документальным подтверждением

произведенных затрат

На приобретения

жилья (покупка

квартиры,

строительства дома)

(под п. 3) п.1 ст. 220

НК РФ)

На погашения процентов

по целевым займам,

кредитам на приобретение

жилья (покупка квартиры,

строительства дома)

(под п. 3) п.1 ст. 220 НК

РФ)

39.

3. Последовательность действийпри защите прав

Обстоятельства

Норма закона, права

Применение нормы

закона, права исходя

из обстоятельств

40.

Способы защиты своих прав- признания права;

- восстановления положения, существовавшего до

нарушения права;

- признания недействительным акта государственного

органа или органа местного самоуправления;

- возмещения убытков;

- взыскания неустойки;

- компенсации морального вреда;

- прекращения или изменения правоотношения;

41.

Способы правильного разрешенияпроблемы, защиты своих прав

1. Самому оценить обстоятельства

определить закон подлежащий применению.

2. Обратиться за помощью к юристу.

3. Обратиться за разъяснением права в

вышестоящий орган, либо в орган общественного

контроля.

42.

Обращение гражданина за разъяснением прав ворганы общественного контроля в случае их

нарушения исполнительными органами власти на

местном уровне

Региональный уровень

Уполномоченный

по правам

человека

Общественные

приёмные

политических

партий, депутаты

ФС

человек

Местный уровень

Другие структуры

общ. контроля:

ОНФ, ОП, НКО,

правозащитные

организации,

43.

Комплексное обращение гражданина за защитойправ в случае их нарушения исполнительными

органами власти на местном уровне

Общественные

приёмные

политических

партий, депутаты

Вышестоящее

структурное

подразделение

организации

Местный уровень

Другие структуры

общ. контроля:

ОНФ, ОП, НКО,

правозащитные

организации,

Прокуратуру на том

же уровне

В суд при наличии

условий

44.

Защита прав в судебных инстанцияхПоследующие судебные инстанции

Суд второй инстанции

Другие

структуры

Обжалование решения

суда только в

вышестоящий суд

Президент

Суд первой инстанции

Основания

обращения:

Спор о праве

(нарушение прав)

Сроки обращения,

исковая давность:

Общая и

специальная

Обязанность

доказывать

обстоятельства и

нарушения права

Право

Право