Похожие презентации:

Вексельный кредит. (Тема 4)

1. Вексельный кредит

Вексель - особый видценной бумаги, письменное

долговое денежное

обязательство.

Виды векселя: простой

(соло-вексель) и переводной

вексель (тратта).

2. Вексельный кредит

Простой вексель – документустановленной законом формы,

содержащий ничем не обусловленное

обязательство векселедателя (должника)

уплатить по требованию или в

определенное время в будущем

обозначенную в векселе сумму денег

векселедержателю (кредитору).

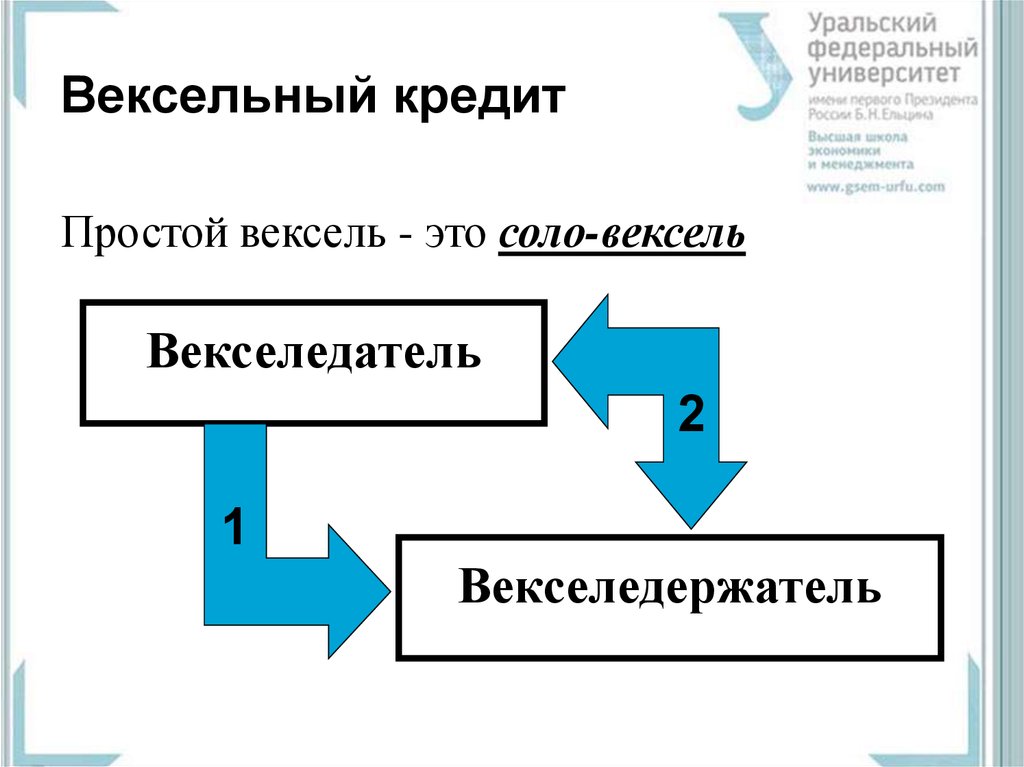

3. Вексельный кредит

Простой вексель - это соло-вексельВекселедатель

2

1

Векселедержатель

4. Вексельный кредит

5. Вексельный кредит

Тратта - долговое письменное обязательство,приказ трассанта трассату выплатить

определенную сумму ремитенту.

Трассант (нем. trassant, итал. trassante

переводящий по векселю) - лицо,

выдающее тратту.

Трассат (нем. trassate, итал. trassare

переводить по векселю) – лицо, обязанное

уплатить по векселю.

Ремитент (от лат. remitto – отсылаю, remittens

отсылающий) – получатель денег по тратте.

5

6. Вексельный кредит

ТРАССАТ(покупатель

товара)

6

ТРАССАНТ

2

(продавец

товара)

3

5

РЕМИТЕНТ

4

1

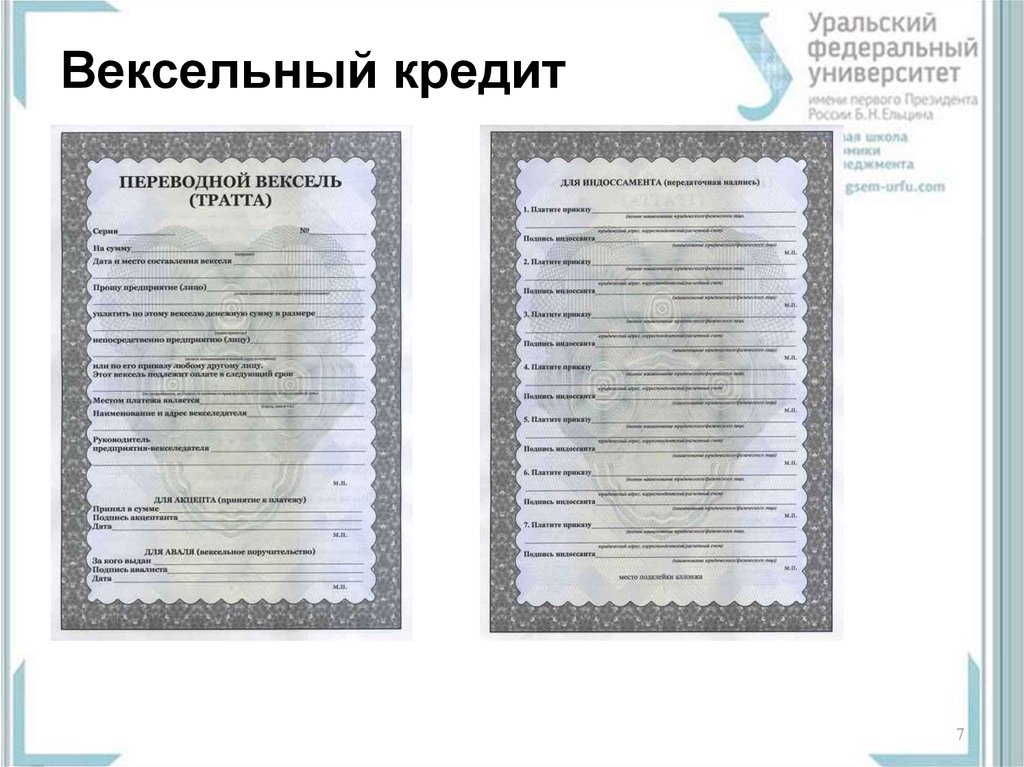

7. Вексельный кредит

78. Вексельный кредит

Индоссамент (от немецкогоIndossament) - передаточная надпись

на финансовом документе (векселе,

коносаменте, чеке и т.д.),

свидетельствующая о передаче права

получения платежа с векселедателя (в

данном случае индоссанта) третьему

лицу (индоссату)

8

9. Виды индоссамента

- именной, он же полный – содержитнаименование лица, в пользу которого

индоссируется документ;

- бланковый, он же ордерный – не содержит

наименования лица, которому переводится

документ (индоссамент до востребования);

- ограниченный – передаточная надпись,

исключающая дальнейшую индоссацию

данного документа

10. Ассоциация участников вексельного рынка (АУВЕР)

Негосударственная некоммерческаяорганизация, основанная на принципах

добровольности объединения и

равноправия участников. АУВЕР

учреждена 15 октября 1996 года по

инициативе Банка России 141 банком и

предприятием с целью упорядочения

вексельного рынка и обеспечения

возможности Банку России производить

операции с векселями.

11. Цель АУВЕР

Обеспечение условий деятельностиучастников вексельного обращения,

соблюдение профессиональной этики на

вексельном рынке, установление правил и

стандартов проведения операций с

векселями, обеспечивающих эффективную

деятельность на вексельном рынке, и

контроль за их соблюдением, защита прав

членов Ассоциации, а также координация

деятельности членов Ассоциации,

способствующей созданию и развитию

национального вексельного рынка.

11

12. Виды векселей:

а) процентные и дисконтные;б) векселя до востребования, срочные и

условно-срочные;

в) вексель в иностранной валюте и в

российских рублях.

12

13. Преимущества банковского векселя

• Заранее известная доходность• Всегда можно передать третьим лицам и

реализовать на вторичном рынке

• Можно использовать как залог при

получении кредита

• Можно использовать в качестве оплаты

• Иногда процентная ставка по векселю

выше, чем по депозиту

• Можно погасить в любом отделении

организации, выдавшей вексель

13

14. Недостатки банковского векселя

• Высокая цена• Невозможность досрочного погашения в

организации, выдавшей вексель (только с

убытком)

• Доход по векселю облагается налогом

• Сам бланк векселя можно потерять или

утратить в результате форс-мажора

• Чаще всего, процентная ставка ниже, чем

по депозиту

• Не подпадают под закон о страховании

вкладов

14

15. Учетные операции

Учетные операции – это операции попокупке банком векселей юридических

лиц. В зависимости от вида векселя

(процентный или дисконтный)

определяется принцип установления его

цены.

15

16. Лизинг

Лизинг (англ. leasing — аренда) —долгосрочная аренда (на срок от 6 месяцев

до нескольких лет) машин, оборудования,

транспортных средств, сооружений

производственного назначения,

предусматривающая возможность их

последующего выкупа арендатором.

17. Лизинг

1Производитель

основных средств

2

3

Лизингодатель

1

Лизингополучатель

4

1 –трехсторонний договор;

2 – передача основных средств лизингополучателю;

3 –оплата производителю;

4 –арендные платежи с рассрочкой в пользу лизинговой фирмы.

18. Лизинг

19. Лизинг

По Закону О финансовой аренде (лизинге) № 64ФЗ от 29.10.1998 выделяют формы лизинга:Внутренний лизинг - При осуществлении

внутреннего лизинга лизингодатель и

лизингополучатель являются резидентами

Российской Федерации.

Международный лизинг - При осуществлении

международного лизинга лизингодатель или

лизингополучатель является нерезидентом

Российской Федерации.

19

20. Факторинг

Факторинг (factoring) – формакредитования, выражающаяся в

инкассировании дебиторской

задолженности клиента, (покупка

специализированной финансовой

компанией или банком всех денежных

требований продавца к покупателю в

размере до 70-90% суммы контракта до

наступления срока их оплаты).

20

21. Факторинг

1) Поставка товара на условиях отсрочки платежа2) Уступка права требования долга по поставке банку (факторинговой компании).

3) Выплата досрочного платежа (70-90% от суммы поставленного товара)

сразу после поставки.

4) Оплата за поставленный товар.

21

5) Выплата остатка средств (от 10%).

22. Правовые основы

Гражданский кодекс РоссийскойФедерации (часть вторая)" от

26.01.1996 N 14-ФЗ

Глава 43. Финансирование под

уступку

денежного требования

"

22

Финансы

Финансы