Похожие презентации:

Планування заходів щодо залучення інвестицій

1. Тема: “Планування заходів щодо залучення інвестицій“

ПЛАН:1. Структура і характеристика необхідних

інвестицій при бізнес-плануванні

2. Показники оцінки ефективності

інвестицій

3. Джерела фінансування інвестицій при

розробці бізнес-плану

2.

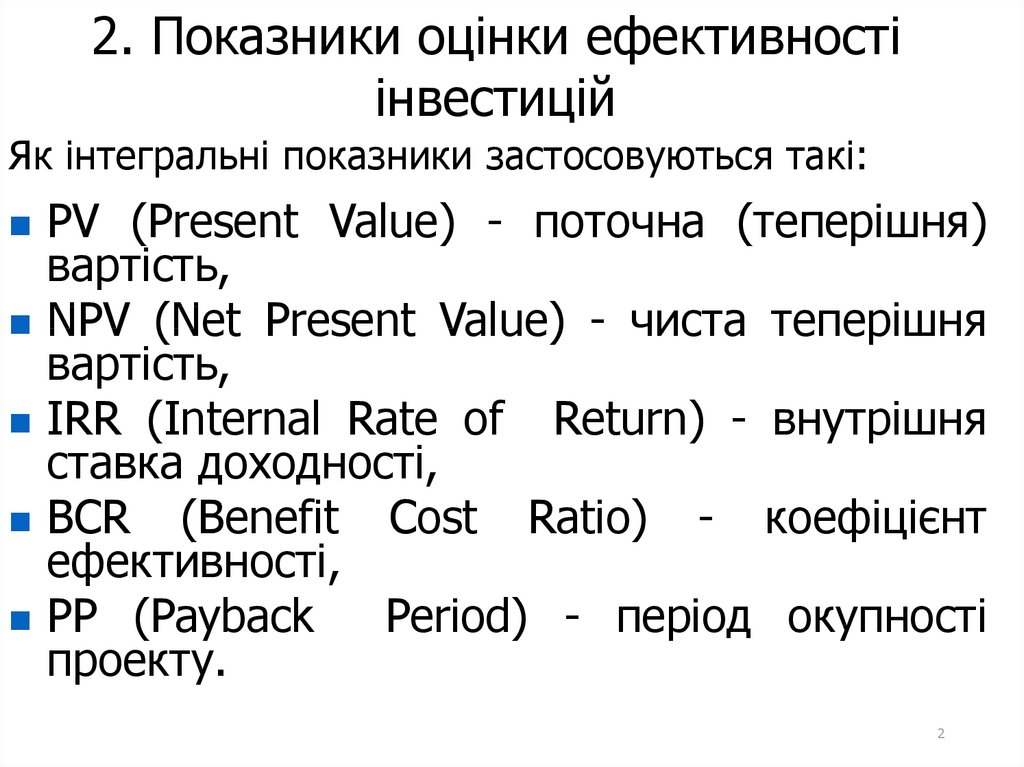

2. Показники оцінки ефективностіінвестицій

Як інтегральні показники застосовуються такі:

PV (Present Value) - поточна (теперішня)

вартість,

NPV (Net Present Value) - чиста теперішня

вартість,

IRR (Internal Rate of Return) - внутрішня

ставка доходності,

BCR (Benefit Cost Ratio) - коефіцієнт

ефективності,

PP (Payback

Period) - період окупності

проекту.

2

3. Показник PV розраховується так:

TDt

t 1

(1 r )

PV

t

де Dt - сума надходження коштів в t-ий період.

r – ставка дисконту, яка характеризує альтернативну

вартість володіння грошима.

Такий розрахунок допомагає врахувати фактор часу при

оцінюванні майбутніх надходжень, оскільки відомо, що

вартість певної суми коштів, яка буде отримана в

майбутньому, дещо менша порівняно з такою ж сумою,

наявною в даний момент. Показник PV допомагає

формалізувати в кількісному виразі цю різницю.

3

4. Показник NPV – це різниця дисконтованих на один момент часу показників доходів й витрат. Величина чистої теперішньої вартості

визначається таким співвідношенням:T

NPV

t 1

Dt C t

1 r

t

де Dt - сума надходження коштів (грошові потоки) в t-ий

період.

Ct – сума витрачання коштів в t -й період.

r – ставка дисконту, яка характеризує альтернативну

вартість володіння грошима.

4

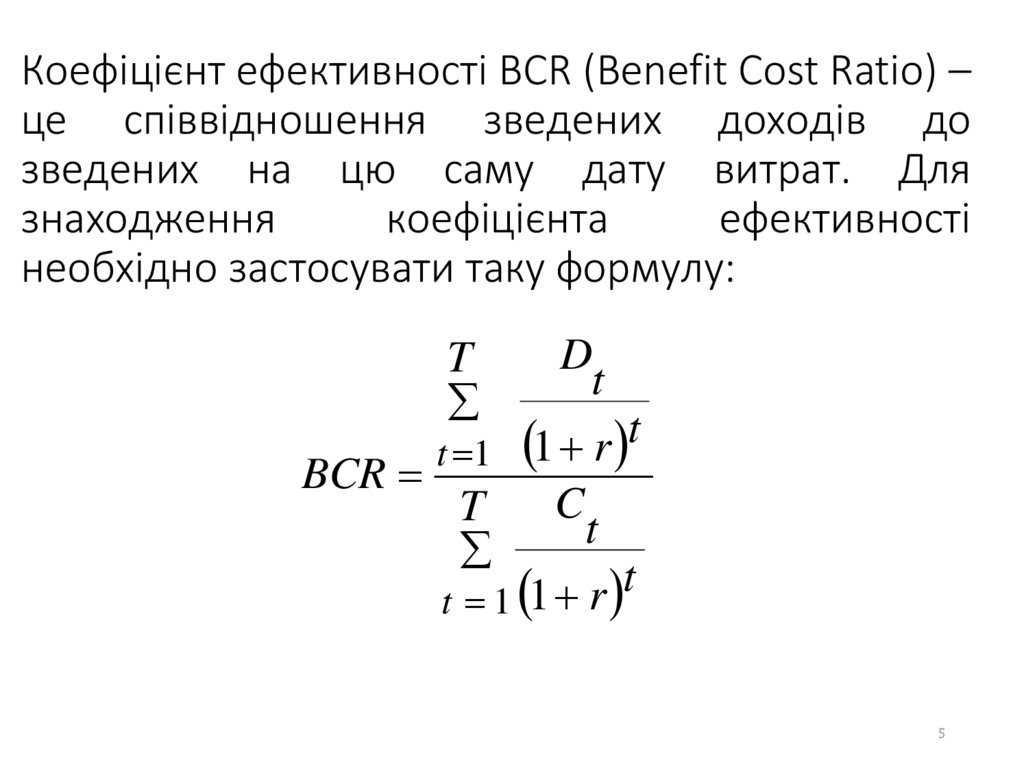

5. Коефіцієнт ефективності BCR (Benefit Cost Ratio) – це співвідношення зведених доходів до зведених на цю саму дату витрат. Для

знаходженнякоефіцієнта

ефективності

необхідно застосувати таку формулу:

D

t

t

t 1 1 r

BCR

C

T

t

t

t 1 1 r

T

5

6. Приклад. Розглядається інвестиційний проект, який передбачає вкладення 1 000 тис. грн. в організацію певного бізнесу. Від

реалізації цього проекту очікуєтьсяотримувати позитивні грошові потоки протягом 5 років.

Суми надходжень наведені в табл.:

№ року

Сума грошового потоку, тис. грн.

1

200

2

300

3

400

4

300

5

200

Ставка дисконту дорівнює 10%.

Оцінити доцільність реалізації проекту з наведеними

вище параметрами, шляхом обчислення відповідних

показників ефективності.

6

7. Найчастіше оцінка ефективності інвестиційного проекту починається з обчислення показника NPV. Оскільки інвестиції в наш проект

здійснюютьсяодноразово на початку його реалізації (присвоїмо

цьому періоду номер 0), то формула для обчислення

NPV може бути дещо спрощена:

T

Dt

NPV

I

t

t 1 1 r

де І – сума інвестицій у проект.

7

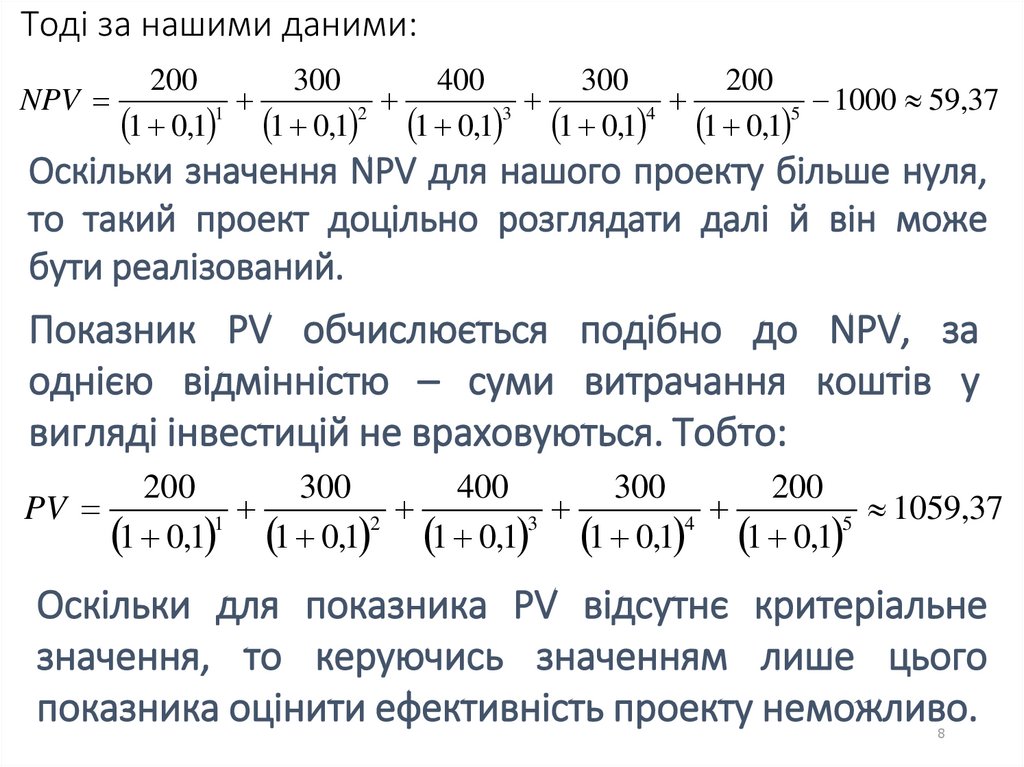

8. Тоді за нашими даними:

NPV200

300

400

300

200

1000 59,37

1

2

3

4

5

1 0,1 1 0,1 1 0,1 1 0,1 1 0,1

Оскільки значення NPV для нашого проекту більше нуля,

то такий проект доцільно розглядати далі й він може

бути реалізований.

Показник PV обчислюється подібно до NPV, за

однією відмінністю – суми витрачання коштів у

вигляді інвестицій не враховуються. Тобто:

200

300

400

300

200

PV

1059,37

1

2

3

4

5

1 0,1 1 0,1 1 0,1 1 0,1 1 0,1

Оскільки для показника PV відсутнє критеріальне

значення, то керуючись значенням лише цього

показника оцінити ефективність проекту неможливо.

8

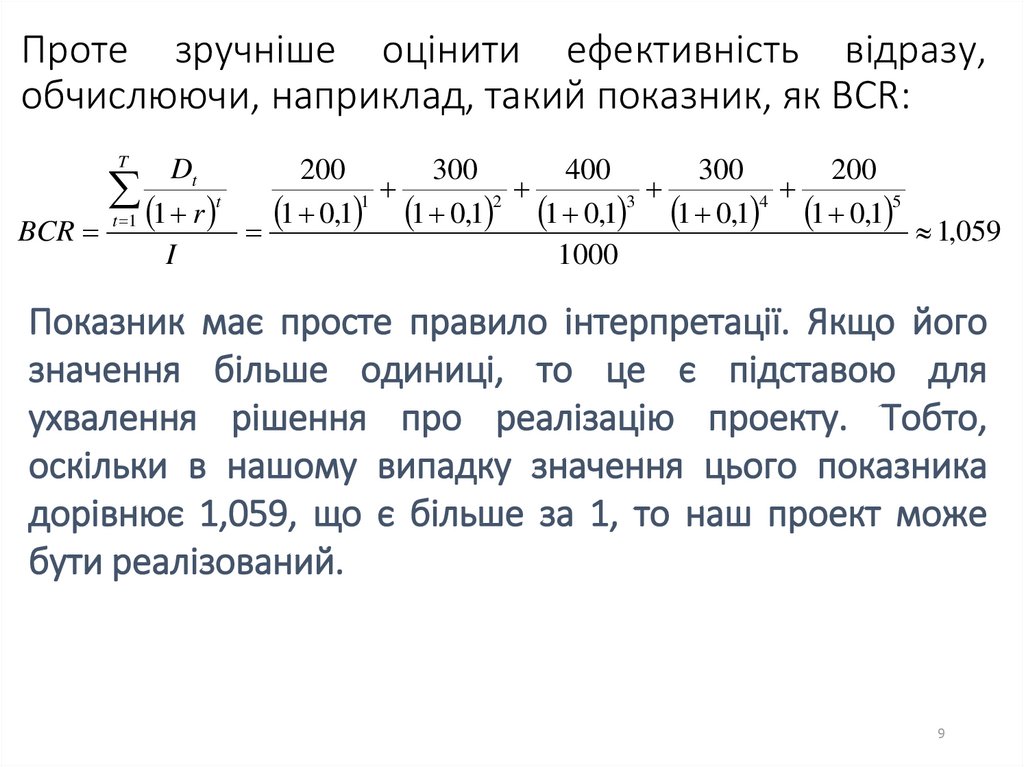

9. Проте зручніше оцінити ефективність відразу, обчислюючи, наприклад, такий показник, як BCR:

TDt

200

300

400

300

200

t

1

2

3

4

5

1 0,1 1 0,1 1 0,1 1 0,1 1 0,1

t 1 1 r

BCR

1,059

I

1000

Показник має просте правило інтерпретації. Якщо його

значення більше одиниці, то це є підставою для

ухвалення рішення про реалізацію проекту. Тобто,

оскільки в нашому випадку значення цього показника

дорівнює 1,059, що є більше за 1, то наш проект може

бути реалізований.

9

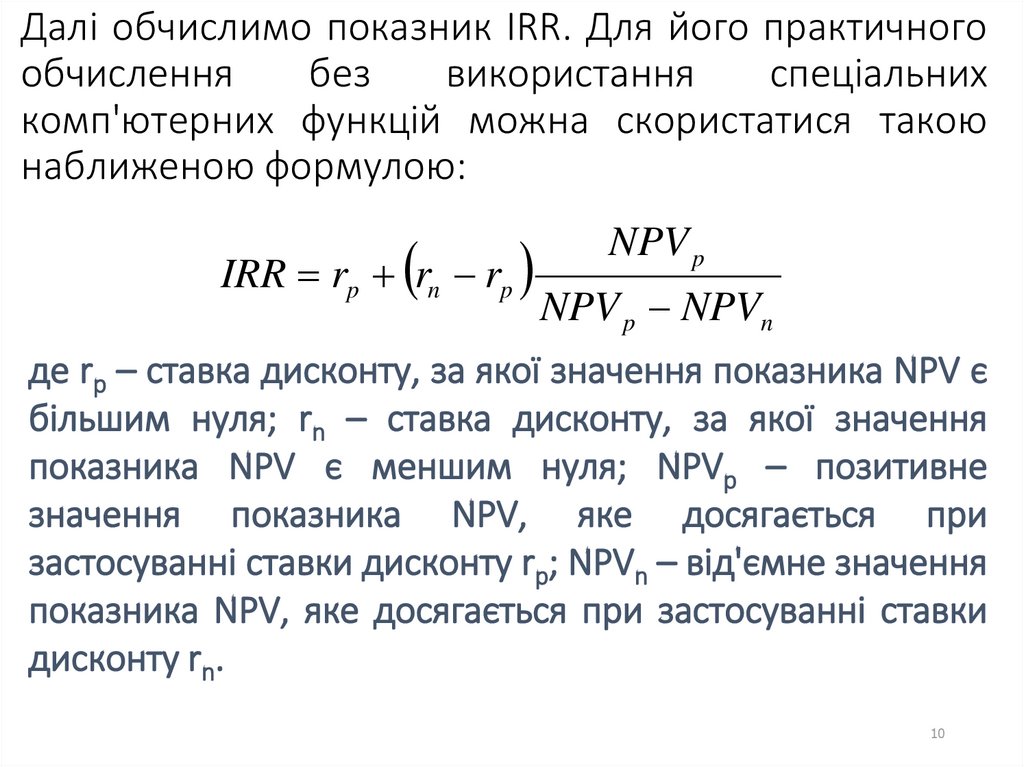

10. Далі обчислимо показник IRR. Для його практичного обчислення без використання спеціальних комп'ютерних функцій можна

скористатися такоюнаближеною формулою:

IRR rp rn rp

NPV p

NPV p NPVn

де rp – ставка дисконту, за якої значення показника NPV є

більшим нуля; rn – ставка дисконту, за якої значення

показника NPV є меншим нуля; NPVp – позитивне

значення показника NPV, яке досягається при

застосуванні ставки дисконту rp; NPVn – від'ємне значення

показника NPV, яке досягається при застосуванні ставки

дисконту rn.

10

11. Як показали отримані раніше результати, при значенні ставки дисконту 10% показник NPV є позитивним. Отже, для нашого прикладу

rp = 0,1 та NPVp = 59,37. Оберемо значення ставкидисконту, за якої показник NPV буде гарантовано від'ємним,

на рівні 20%. Обчислимо значення NPVn, що досягається за

ставки дисконту 20%:

NPVn

200

300

400

300

200

1000 168,47

1

2

3

4

5

1 0,2 1 0,2 1 0,2 1 0,2 1 0,2

Підставимо відповідні значення в формулу для обчислення

IRR.

59,37

IRR 0,1 0,2 0,1

0,126

59,37 ( 168,47)

Таким чином, за результатами наближеного обчислення

значення показника IRR становить 12,6%. Більш точне

значення цього показника, що обчислюється за допомогою

ітеративних процедур спеціальними функціями, становить

12,26%.

11

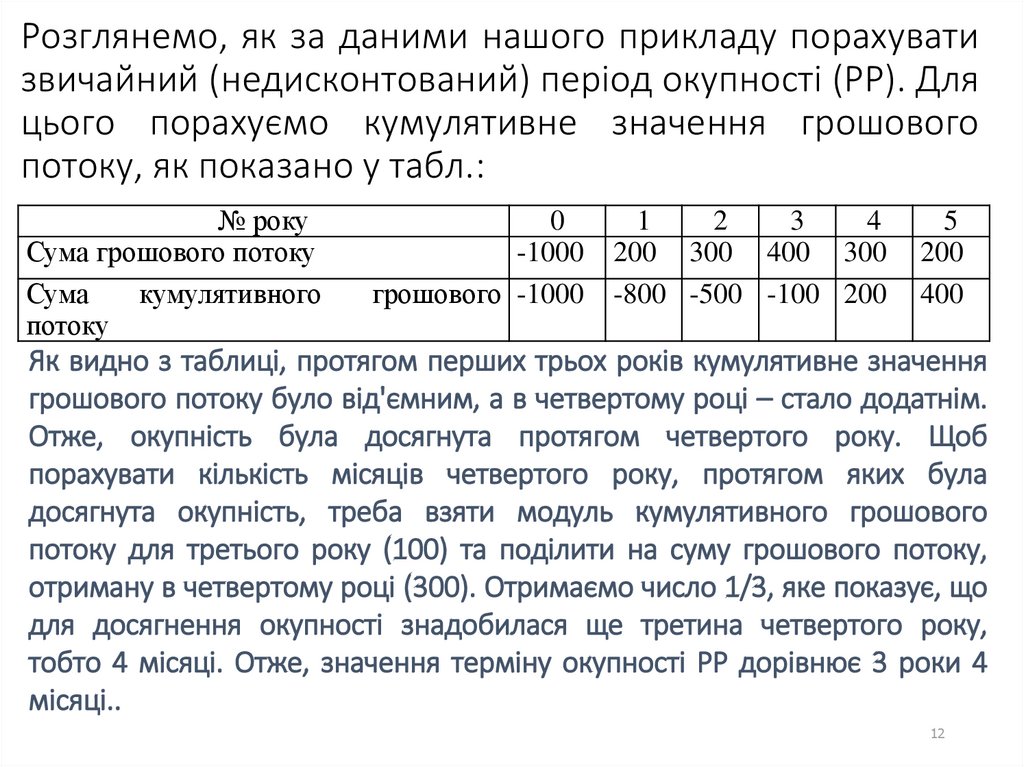

12. Розглянемо, як за даними нашого прикладу порахувати звичайний (недисконтований) період окупності (РР). Для цього порахуємо

кумулятивне значення грошовогопотоку, як показано у табл.:

№ року

Сума грошового потоку

Сума

кумулятивного

потоку

0

-1000

грошового -1000

1

2

3

4

200 300 400 300

-800 -500 -100 200

5

200

400

Як видно з таблиці, протягом перших трьох років кумулятивне значення

грошового потоку було від'ємним, а в четвертому році – стало додатнім.

Отже, окупність була досягнута протягом четвертого року. Щоб

порахувати кількість місяців четвертого року, протягом яких була

досягнута окупність, треба взяти модуль кумулятивного грошового

потоку для третього року (100) та поділити на суму грошового потоку,

отриману в четвертому році (300). Отримаємо число 1/3, яке показує, що

для досягнення окупності знадобилася ще третина четвертого року,

тобто 4 місяці. Отже, значення терміну окупності РР дорівнює 3 роки 4

місяці..

12

Финансы

Финансы