Похожие презентации:

Методи оцінювання ефективності інвестиційних проектів

1. МЕТОДИ ОЦІНЮВАННЯ ЕФЕКТИВНОСТІ ІНВЕСТИЦІЙНИХ ПРОЕКТІВ

2. ПЛАН:

1. Загальна характеристика методівоцінки ефективності інвестиційних

проектів.

2. Традиційні методи оцінки

ефективності.

3. Методи, що враховують вартість

грошей у часі(NPV, PI, DPP, IRR).

3. 1. Загальна характеристика методів оцінки ефективності інвестиційних проектів.

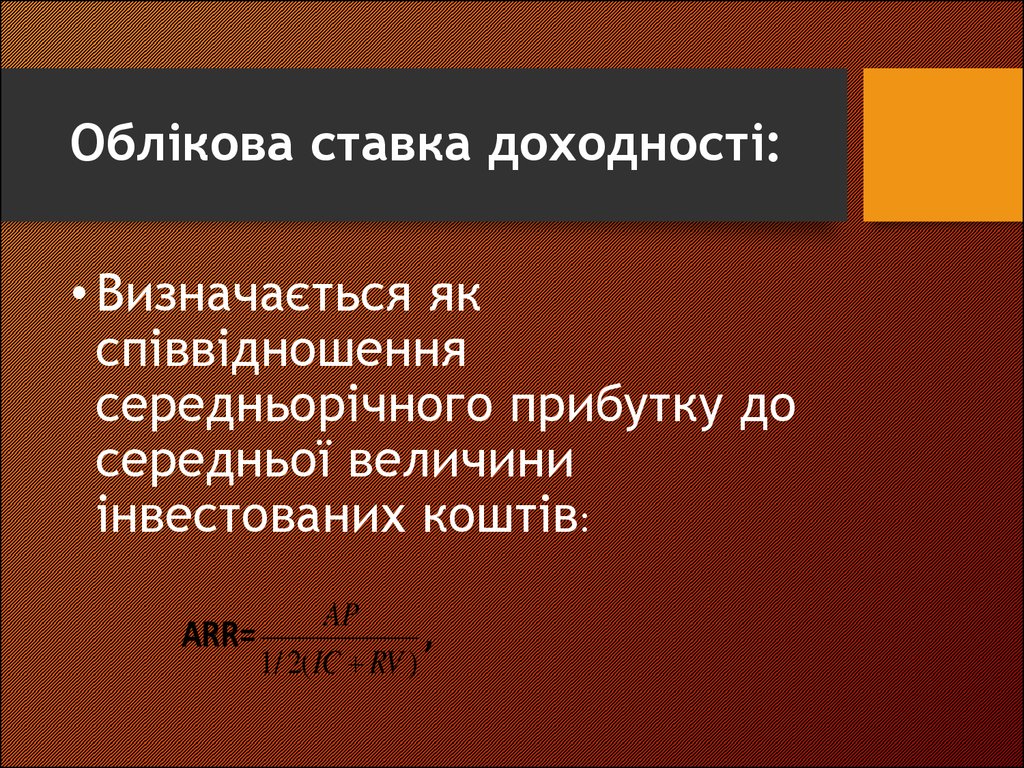

4. Класифікації показників оцінювання ефективності інвестиційних проектів:

показники бюджетної ефективності, щовідображають фінансові результати реалізації

проекту для бюджетів усіх рівнів,

показники соціально-економічної

(народногосподарської) ефективності, що

враховують наслідки реалізації інвестиційного

проекту для суспільства в цілому;

показники комерційної ефективності проекту

(фінансово-економічна оцінка), які враховують

фінансові результати реалізації проекту для

його безпосередніх учасників.

5. Показники економічної ефективності інвестицій бувають:

•Формалізовані•Неформалізовані

6. ФОРМАЛІЗОВАНІ

засновані на використанніматематичного апарату для

розрахунку показників

ефективності, що забезпечує

високий рівень об’єктивності та

достовірності прийнятих на їх

основі інвестиційних рішень.

7. НЕФОРМАЛІЗОВАНІ

базуються на використанніевристичних підходів, результат

яких в значній мірі зумовлюється

якістю організації роботи

експертів, спрямованої на

усунення об’єктивного

суб’єктивізму їх індивідуальних

оцінок.

8. Всі формалізовані методи побудовані на таких базових припущеннях :

• первинні інвестиції при реалізації будь-якогопроекту генерують грошовий потік, елементи

якого в агрегованій формі (за сальдо грошового

потоку) являють собою або чисті надходження,

або чисті видатки грошових коштів. Зауважимо,

що в окремих випадках як спрощення

інвестиційному аналізу замість грошового потоку

використовується послідовність прогнозних

значень чистого проектного прибутку;

• даний умовний грошовий потік розглядається як

потік постнумерандо, чисті надходження чисті

видатки якого припадають на кінець періоду;

9. Всі формалізовані методи побудовані на таких базових припущеннях (принципах)(ПРОДОВЖЕННЯ):

• аналіз здійснюється за однакові базові періоди будьякої тривалості (рік, квартал, місяць тощо), враховуючипри цьому узгодженість величин елементів грошового

потоку, відсоткової ставки та тривалості аналізованого

періоду;

• інвестований капітал, як і грошовий потік приводиться

до одного (базового) моменту часу, зазвичай, до періоду

здійснення перших інвестицій.

• ефективність використання інвестованого капіталу

оцінюється на основі порівняння грошового потоку, який

формується в процесі реалізації проекту, та початкових

вкладень. Проект вважається ефективним, якщо цей

потік достатній для відшкодування всієї суми

інвестиційних витрат та забезпечує очікува ну віддачу

від вкладеного капіталу.

10. Статичні або традиційні методи представляють :

•облікова ставкадоходності

•та недисконтований

період окупності

11. Облікова ставка доходності:

• Визначається якспіввідношення

середньорічного прибутку до

середньої величини

інвестованих коштів:

AP

ARR=

,

1/ 2( IC RV )

12. Недоліки періоду окупності:

• є ігнорування зміни вартостігрошей у часі

• та грошових потоків за

межами терміну окупності.

13. Концепція вартості грошей у часі:

•інфляція•ризики

•перевага особистих

витрат

•інвестиційні можливості

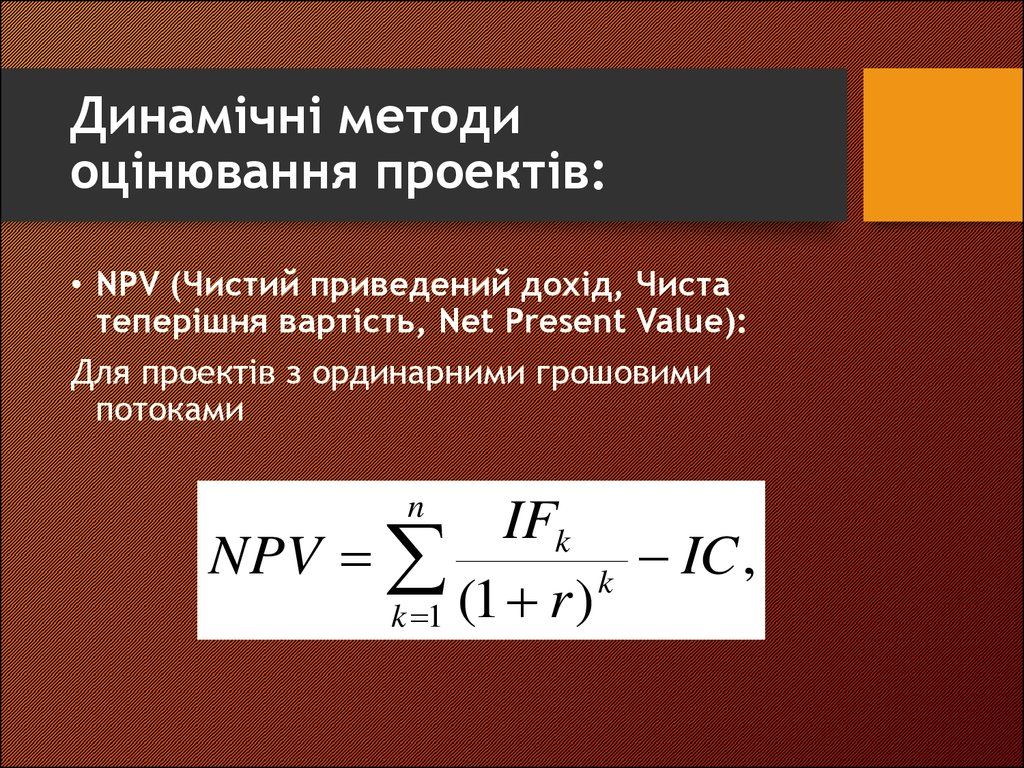

14. Динамічні методи оцінювання проектів:

• NPV (Чистий приведений дохід, Чистатеперішня вартість, Net Present Value):

Для проектів з ординарними грошовими

потоками

n

IFk

NPV

IC

,

k

k 1 (1 r )

15. Чиста теперішня вартість

• Для проектів з неординарними грошовимипотоками:

OF j

IFk

NPV

,

k

j

k 1 (1 r )

j 0 (1 r )

n

m

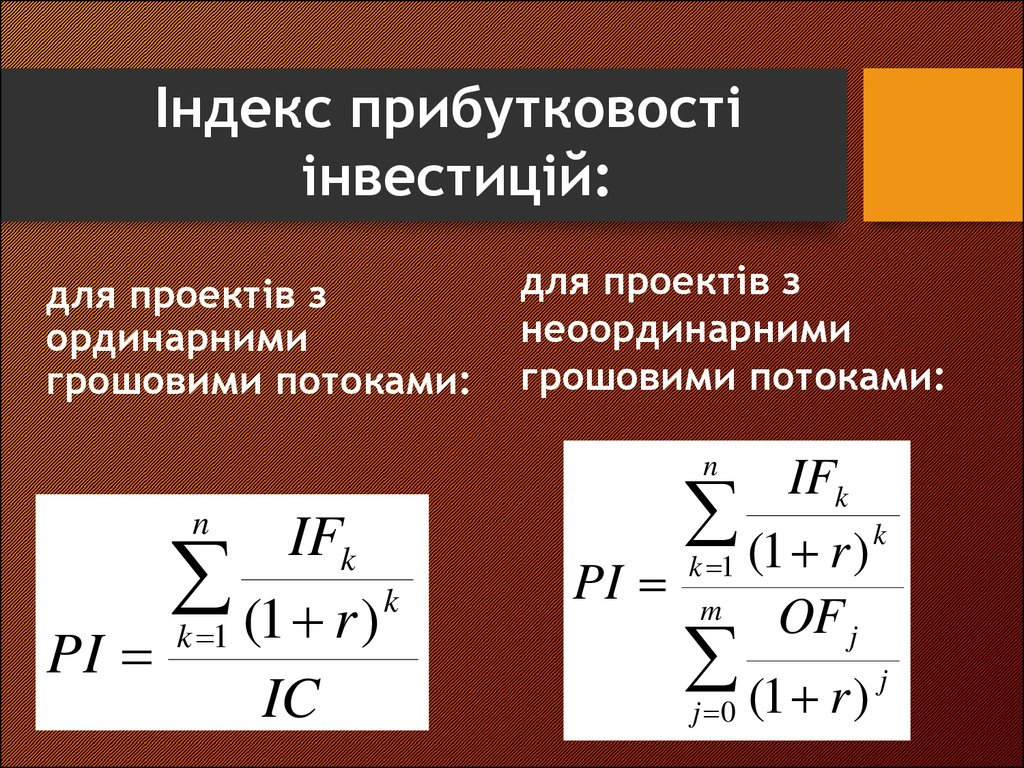

16. для проектів з ординарними грошовими потоками:

Індекс прибутковостіінвестицій:

для проектів з

ординарними

грошовими потоками:

для проектів з

неоординарними

грошовими потоками:

n

n

IFk

k

k 1 (1 r )

PI

IC

IFk

k

k 1 (1 r )

PI m

OF j

(1 r )

j 0

j

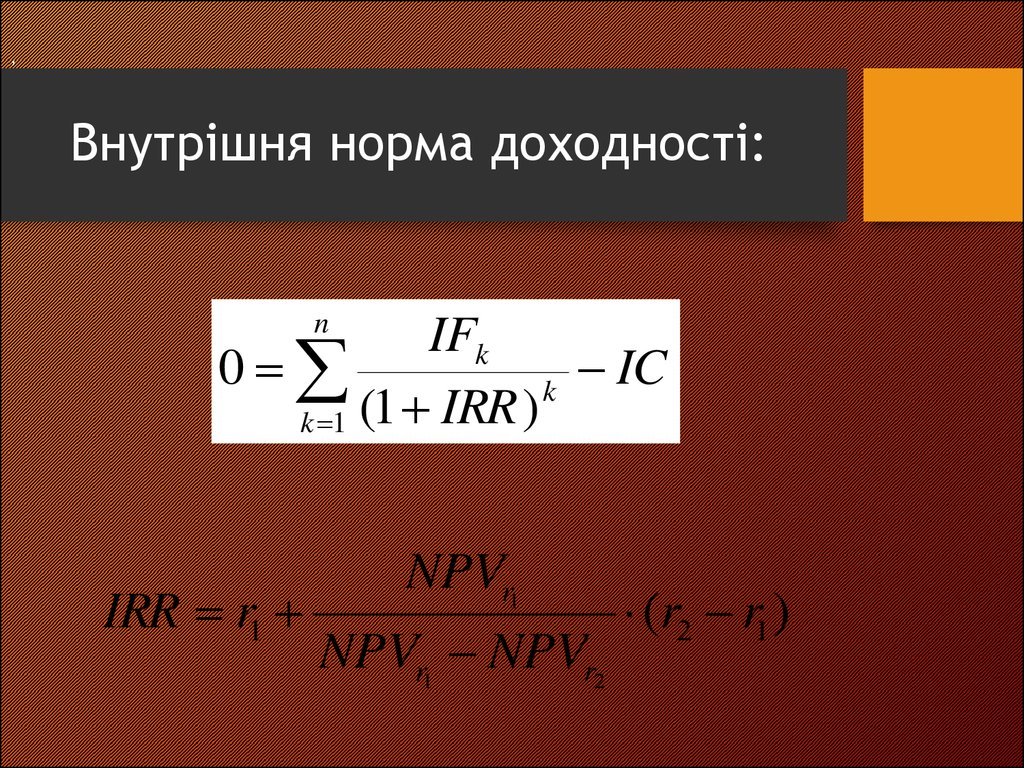

17. Внутрішня норма доходності:

,Внутрішня норма доходності:

n

IFk

0

IC

k

k 1 (1 IRR )

IRR r1

NPVr1

NPVr1 NPVr2

(r2 r1 )

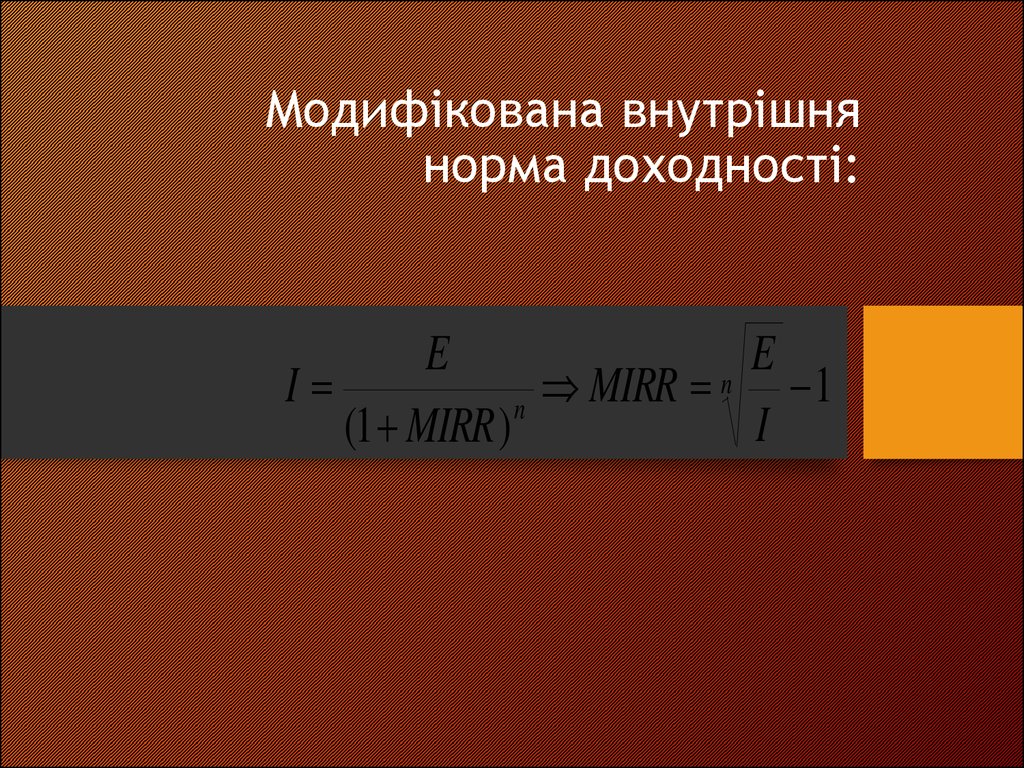

18. Модифікована внутрішня норма доходності:

EE

n

I

MIRR

1

n

I

(1 MIRR )

19. ЯКИЙ ЖЕ МЕТОД ОБРАТИ?!

•Метод має враховувати зміну вартості грошей у часі.•Метод має враховувати ризиковість проекту і давати

змогу розрахувати значення альтернативної вартості

капіталу, яка відображає процентну ставку на ринках

капіталу для інвестиції з таким самим рівнем ризику.

•Метод має враховувати повну тривалість економічного

життя інвестиційного проекту.

20. ЯКИЙ ЖЕ МЕТОД ОБРАТИ?!

•Отриманий результат має бути об’єктивним, щозабезпечується наявністю простого правила з прийняття

рішення.

•Метод має концентруватися більшою мірою на грошових

потоках, а не на балансовому прибутку — у такому разі

інвестиційна привабливість проекту не постраждає від

особливостей організації бухгалтерського обліку на окремому

підприємстві.

21. ПРИКЛАД 1

Інвестор має два бізнес-проекти:проект А вимагає інвестиційні витрати в обсязі

400 тис. грн. і забезпечує протягом трьох

років грошові потоки по доходам (в кінці

кожного року) в розмірі 220 тис. грн.;

проект В вимагає інвестиційні витрати в обсязі

200 тис. грн. і забезпечує протягом трьох

років грошові потоки по доходам в розмірі 130

тис. грн..

Обидва проекти характеризуються середнім

рівнем ризику і будуть оцінюватися по

вартості капіталу, що становить 12%.

22. ПРИКЛАД 1

220220

220

NPVА

400 528,4 400 128,4

1

2

3

(1 0.12) 1.12 1.12

220

220

220

1

2

3

528,4

1

.

12

1

.

12

1

.

12

PI А

1,32

400

400

23. ПРИКЛАД 1

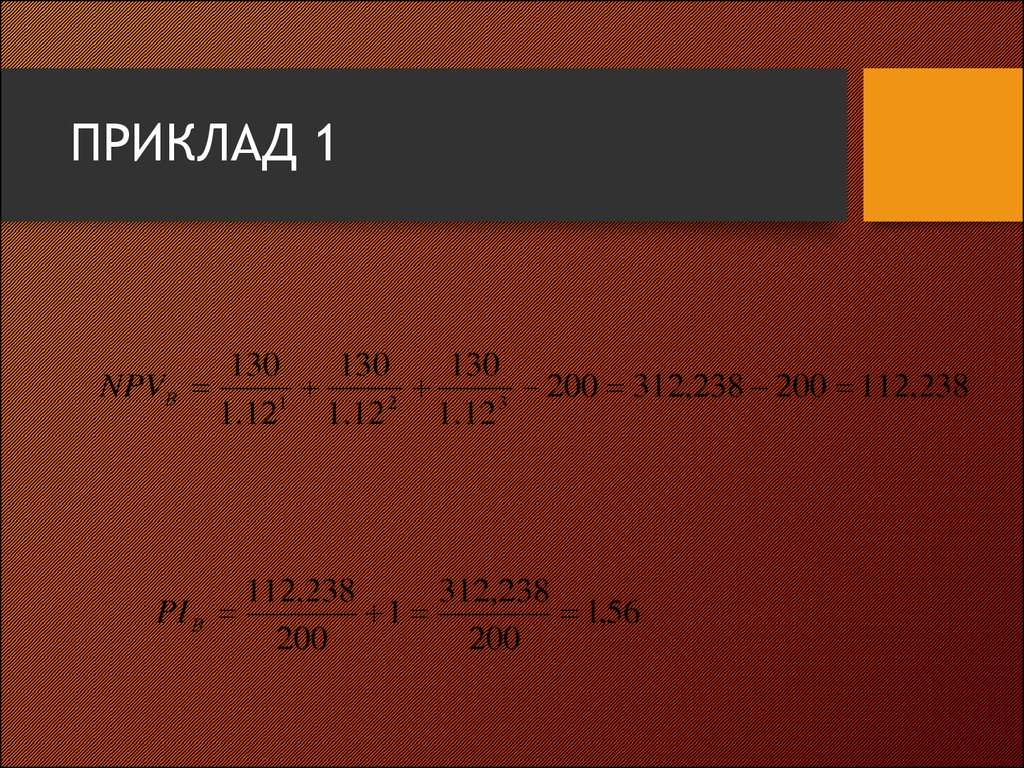

NPVВ130

130

130

200 312,238 200 112,238

1

2

3

1.12 1.12

1.12

112,238

312,238

PI В

1

1,56

200

200

24. ПРИКЛАД 1

Якщо метою фірми є підвищеннябагатства акціонерів, а показником,

який відображує рівень

ефективності бізнес-проекту є NPV,

то перевагу слід надати проекту А.

Якщо метою фірми є оптимізація

використання коштів, то перевага

надається проекту з більш високим

рівнем PI, відповідно необхідно

прийняти проект В.

Финансы

Финансы