Похожие презентации:

Модели анализа банкротства (несостоятельности) экономического субъекта

1.

Тема«Модели анализа банкротства

(несостоятельности)

экономического субъекта»

Автор: Ефременко Юлия Петровна

1

2. Модель Альтмана или Z-счета Альтмана

МОДЕЛЬ АЛЬТМАНА ИЛИ Z-СЧЕТААЛЬТМАНА

Двухфакторная модель Альтмана

Превышение значения Z нулевую отметку

свидетельствует о потенциальном банкротстве

предприятия.

3.

Пятифакторная модель АльтманаZ = 1.2*X1+1.4*X2+3.3*X3+0.6*X4+X5

Где Х1 — разность текущих активов и текущих пассивов /

общая сумма всех активов;

Х2 — нераспределенная прибыль / общая сумма всех

активов;

Х3 — прибыль до уплаты процентов и налогов / общая

сумма всех активов;

Х4 — балансовая стоимость капитала / заемный капитал;

Х5 — выручка от реализации / общая сумма активов.

Если Z < 1,81 - высокая вероятность банкротства от 80 до

100%;

Если 2,77 <= Z < 1,81 - средняя вероятность от 35 до 50%;

Если 2,99 < Z < 2,77 - вероятность банкротства не велика

от 15 до 20%;

Если Z <= 2,99 - вероятность банкротства до 10%.

4.

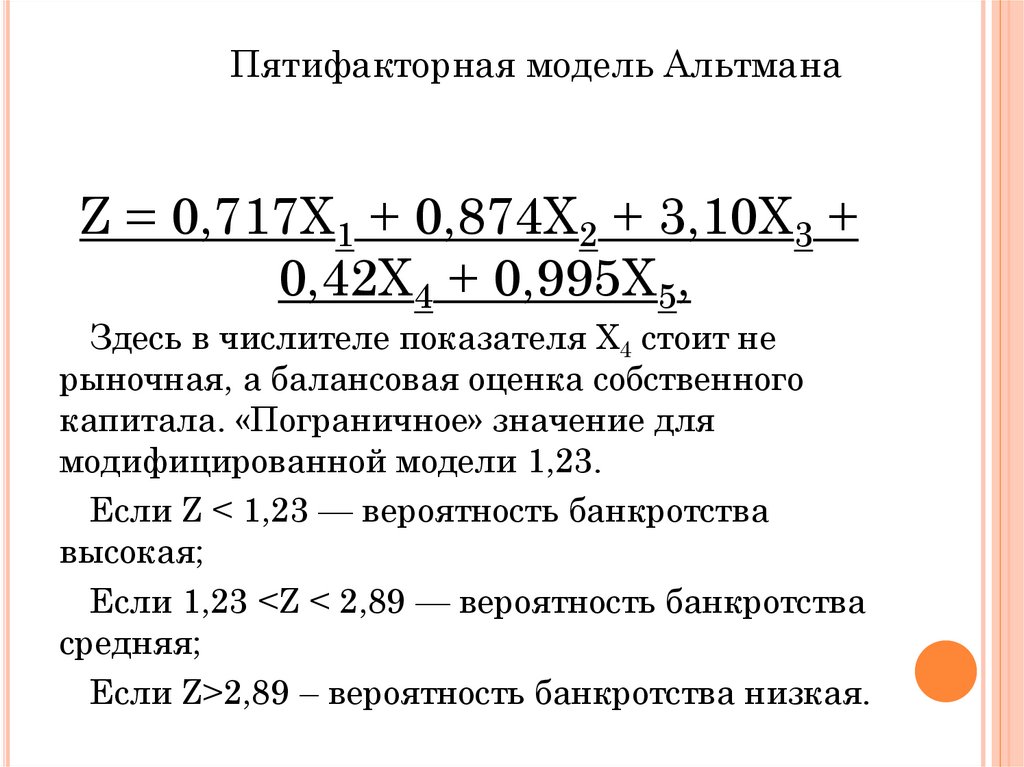

Пятифакторная модель АльтманаZ = 0,717Х1 + 0,874Х2 + 3,10Х3 +

0,42Х4 + 0,995Х5,

Здесь в числителе показателя Х4 стоит не

рыночная, а балансовая оценка собственного

капитала. «Пограничное» значение для

модифицированной модели 1,23.

Если Z < 1,23 — вероятность банкротства

высокая;

Если 1,23 <Z < 2,89 — вероятность банкротства

средняя;

Если Z>2,89 – вероятность банкротства низкая.

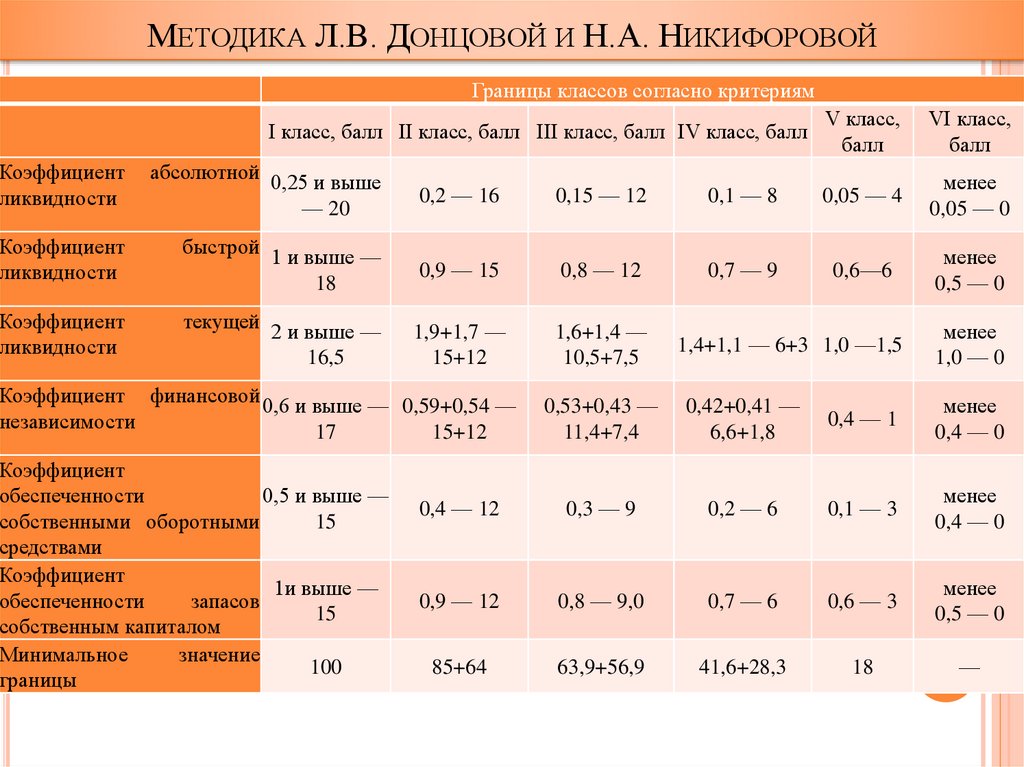

5. Методика Л.В. Донцовой и Н.А. Никифоровой

МЕТОДИКА Л.В. ДОНЦОВОЙ И Н.А.НИКИФОРОВОЙ

В работе Л.В. Донцовой и Н.А. Никифоровой

предложена

методика,

заключающаяся

в

классификации предприятий по степени риска исходя

из фактического уровня показателей финансовой

устойчивости и рейтинга каждого показателя.

Система

показателей и их рейтинговая оценка,

выраженная в баллах, представлена в таблицах на

следующем слайде

6. Методика Л.В. Донцовой и Н.А. Никифоровой

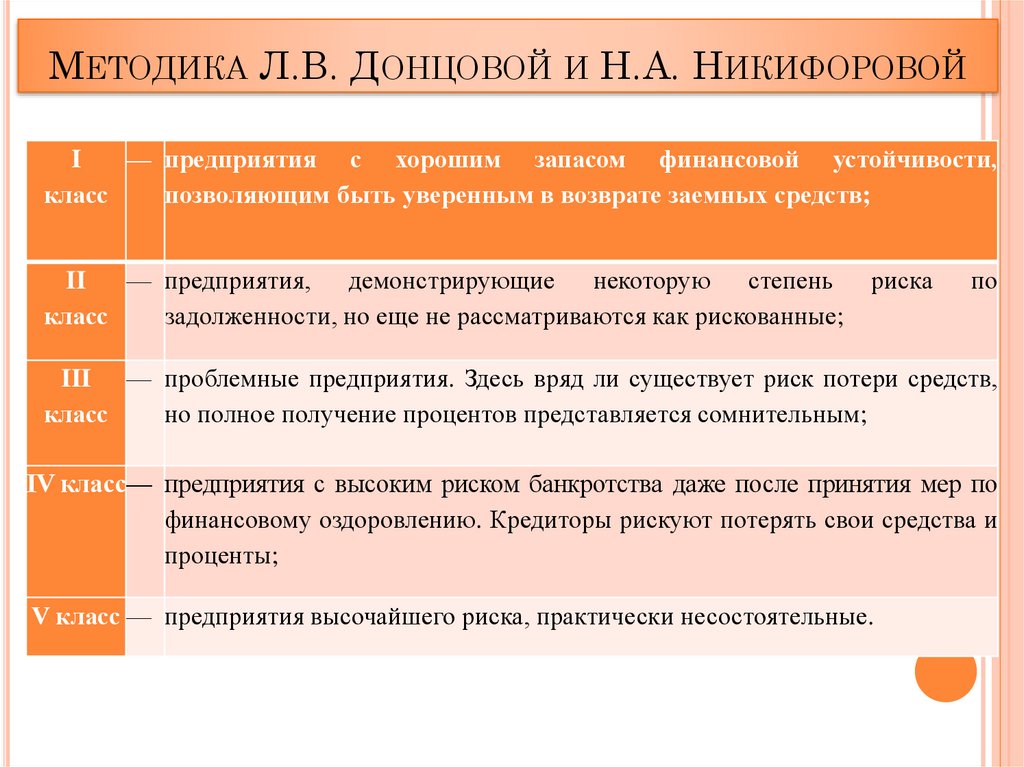

МЕТОДИКА Л.В. ДОНЦОВОЙ И Н.А. НИКИФОРОВОЙI

— предприятия с хорошим запасом финансовой устойчивости,

класс

позволяющим быть уверенным в возврате заемных средств;

II

— предприятия, демонстрирующие некоторую степень

класс

задолженности, но еще не рассматриваются как рискованные;

риска

по

III — проблемные предприятия. Здесь вряд ли существует риск потери средств,

класс

но полное получение процентов представляется сомнительным;

IV класс— предприятия с высоким риском банкротства даже после принятия мер по

финансовому оздоровлению. Кредиторы рискуют потерять свои средства и

проценты;

V класс — предприятия высочайшего риска, практически несостоятельные.

7. Методика Л.В. Донцовой и Н.А. Никифоровой

МЕТОДИКА Л.В. ДОНЦОВОЙ И Н.А. НИКИФОРОВОЙГраницы классов согласно критериям

I класс, балл II класс, балл III класс, балл IV класс, балл

V класс,

балл

VI класс,

балл

Коэффициент

ликвидности

абсолютной 0,25 и выше

— 20

0,2 — 16

0,15 — 12

0,1 — 8

0,05 — 4

менее

0,05 — 0

Коэффициент

ликвидности

быстрой 1 и выше —

18

0,9 — 15

0,8 — 12

0,7 — 9

0,6—6

менее

0,5 — 0

Коэффициент

ликвидности

текущей 2 и выше —

16,5

1,9+1,7 —

15+12

1,6+1,4 —

10,5+7,5

Коэффициент финансовой 0,6 и выше — 0,59+0,54 —

независимости

17

15+12

Коэффициент

обеспеченности

0,5 и выше —

собственными оборотными

15

средствами

Коэффициент

1и выше —

обеспеченности

запасов

15

собственным капиталом

Минимальное

значение

100

границы

1,4+1,1 — 6+3 1,0 —1,5

менее

1,0 — 0

0,53+0,43 —

11,4+7,4

0,42+0,41 —

6,6+1,8

0,4 — 1

менее

0,4 — 0

0,4 — 12

0,3 — 9

0,2 — 6

0,1 — 3

менее

0,4 — 0

0,9 — 12

0,8 — 9,0

0,7 — 6

0,6 — 3

менее

0,5 — 0

85+64

63,9+56,9

41,6+28,3

18

—

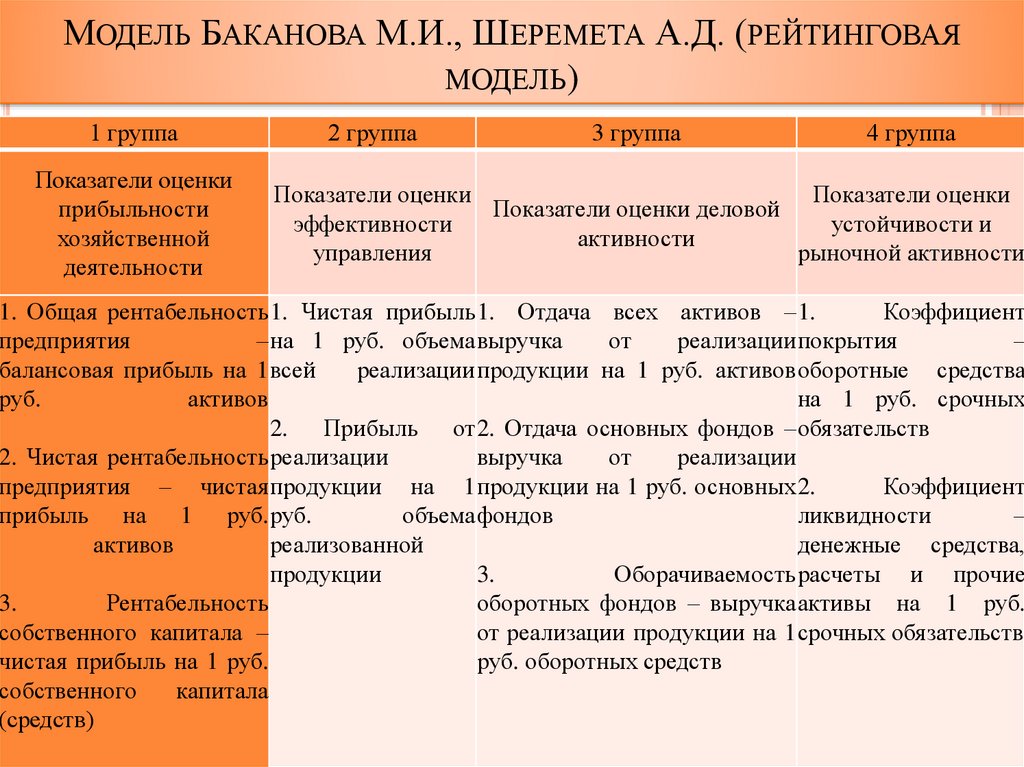

8. Модель Баканова М.И., Шеремета А.Д. (рейтинговая модель)

МОДЕЛЬ БАКАНОВА М.И., ШЕРЕМЕТА А.Д.(РЕЙТИНГОВАЯ МОДЕЛЬ)

Главная цель, преследуемая установлением рейтинга в

данном случае, – это определение близости или

удаления от угрозы банкротства.

Исходные

показатели для рейтинговой оценки

Баканова М.И., Шеремета А.Д. объединены в 4 группы

9. Модель Баканова М.И., Шеремета А.Д. (рейтинговая модель)

МОДЕЛЬ БАКАНОВА М.И., ШЕРЕМЕТА А.Д. (РЕЙТИНГОВАЯМОДЕЛЬ)

1 группа

Показатели оценки

прибыльности

хозяйственной

деятельности

2 группа

3 группа

4 группа

Показатели оценки

Показатели оценки

Показатели оценки деловой

эффективности

устойчивости и

активности

управления

рыночной активности

1. Общая рентабельность 1. Чистая прибыль 1. Отдача всех активов – 1.

Коэффициент

предприятия

– на 1 руб. объема выручка

от

реализации покрытия

–

балансовая прибыль на 1 всей

реализации продукции на 1 руб. активов оборотные средства

руб.

активов

на 1 руб. срочных

2. Прибыль от 2. Отдача основных фондов – обязательств

2. Чистая рентабельность реализации

выручка

от

реализации

предприятия – чистая продукции на 1 продукции на 1 руб. основных 2.

Коэффициент

прибыль на 1 руб. руб.

объема фондов

ликвидности

–

активов

реализованной

денежные средства,

продукции

3.

Оборачиваемость расчеты и прочие

3.

Рентабельность

оборотных фондов – выручка активы на 1 руб.

собственного капитала –

от реализации продукции на 1 срочных обязательств

чистая прибыль на 1 руб.

руб. оборотных средств

собственного

капитала

(средств)

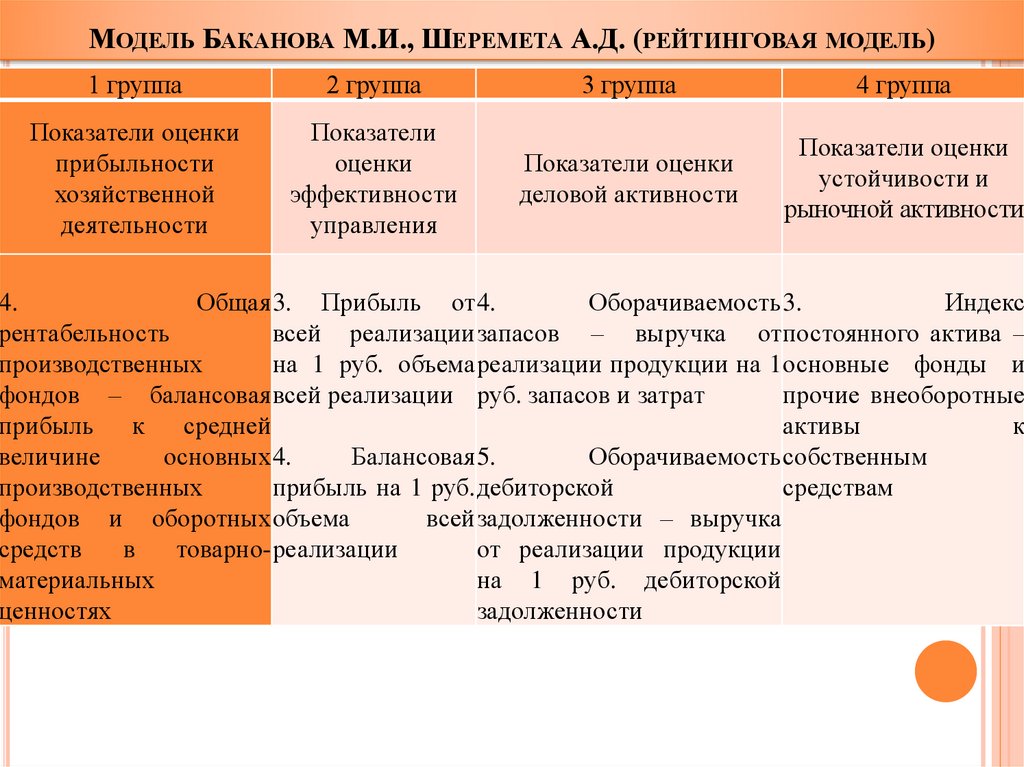

10. Модель Баканова М.И., Шеремета А.Д. (рейтинговая модель)

МОДЕЛЬ БАКАНОВА М.И., ШЕРЕМЕТА А.Д. (РЕЙТИНГОВАЯ МОДЕЛЬ)1 группа

2 группа

3 группа

4 группа

Показатели оценки

прибыльности

хозяйственной

деятельности

Показатели

оценки

эффективности

управления

Показатели оценки

деловой активности

Показатели оценки

устойчивости и

рыночной активности

4.

Общая 3. Прибыль от 4.

Оборачиваемость 3.

Индекс

рентабельность

всей реализации запасов – выручка от постоянного актива –

производственных

на 1 руб. объема реализации продукции на 1 основные фонды и

фондов – балансовая всей реализации руб. запасов и затрат

прочие внеоборотные

прибыль

к

средней

активы

к

величине

основных 4.

Балансовая 5.

Оборачиваемость собственным

производственных

прибыль на 1 руб. дебиторской

средствам

фондов и оборотных объема

всей задолженности – выручка

средств

в

товарно- реализации

от реализации продукции

материальных

на 1 руб. дебиторской

ценностях

задолженности

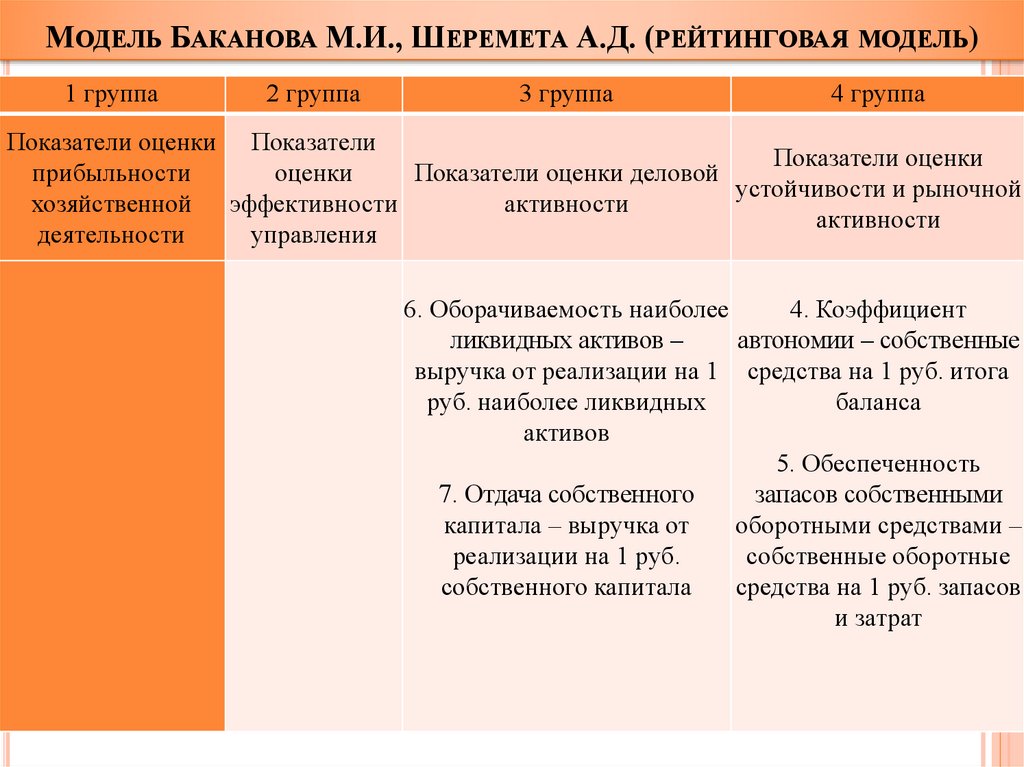

11. Модель Баканова М.И., Шеремета А.Д. (рейтинговая модель)

МОДЕЛЬ БАКАНОВА М.И., ШЕРЕМЕТА А.Д. (РЕЙТИНГОВАЯ МОДЕЛЬ)1 группа

2 группа

3 группа

4 группа

Показатели оценки Показатели

Показатели оценки

прибыльности

оценки

Показатели оценки деловой

устойчивости и рыночной

хозяйственной эффективности

активности

активности

деятельности

управления

6. Оборачиваемость наиболее

4. Коэффициент

ликвидных активов –

автономии – собственные

выручка от реализации на 1 средства на 1 руб. итога

руб. наиболее ликвидных

баланса

активов

5. Обеспеченность

7. Отдача собственного

запасов собственными

капитала – выручка от

оборотными средствами –

реализации на 1 руб.

собственные оборотные

собственного капитала

средства на 1 руб. запасов

и затрат

Финансы

Финансы