Похожие презентации:

Аналіз строкових депозитів

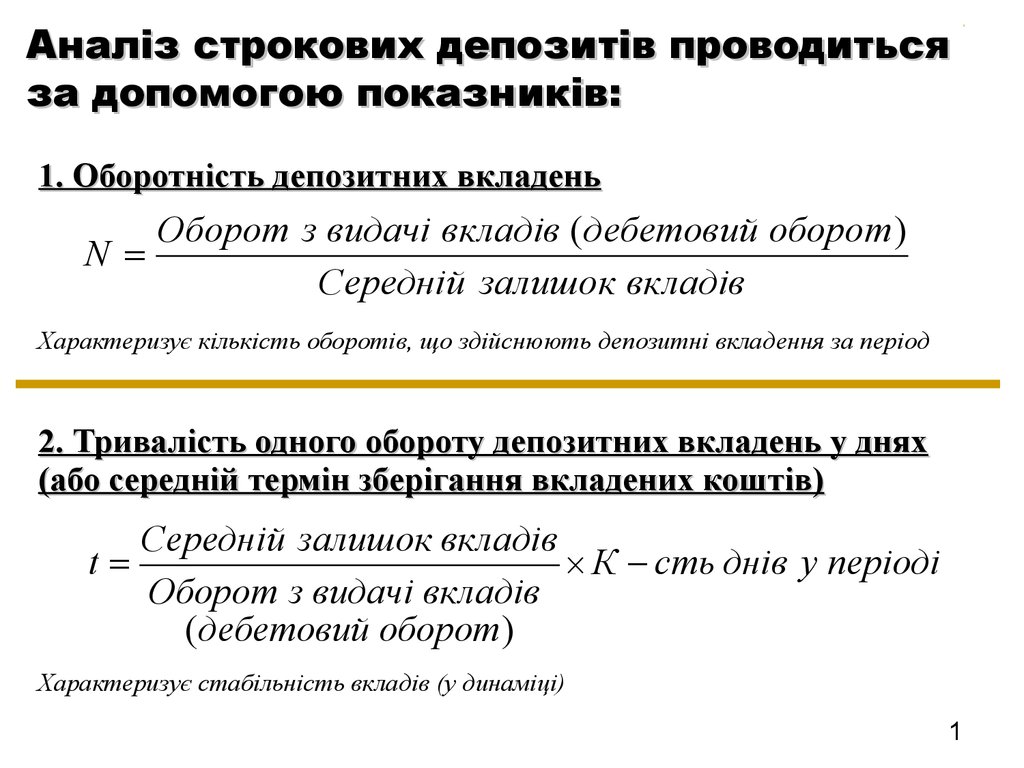

1. Аналіз строкових депозитів проводиться за допомогою показників:

1. Оборотність депозитних вкладеньОборот з видачі вкладів (дебетовий оборот )

N

Середній залишок вкладів

Характеризує кількість оборотів, що здійснюють депозитні вкладення за період

2. Тривалість одного обороту депозитних вкладень у днях

(або середній термін зберігання вкладених коштів)

Середній залишок вкладів

t

К сть днів у періоді

Оборот з видачі вкладів

(дебетовий оборот )

Характеризує стабільність вкладів (у динаміці)

1

2.

3. Рівень осідання депозитних вкладеньРосід.

Залишок на кінець Залишок на початок

Оборот з надходженн я депозитів

Дозволяє простежити загальну тенденцію депозитів

4. Середній термін використання депозитів

t вик.

Депозиті Строк використан ня депозиту

Депозитів

Характеризує середній «вік» депозитів

5. Коефіцієнт нестабільності депозитів

K нест.

Сума достроково вилучених депозитів

Загальна сума депозитів

Характеризує рівень достроково вилучених строкових депозитів

2

3.

6. Коефіцієнт використання депозитівК вик .

Середні залишки за кредитними вкладеннями

Середні залишки за залученими вкладеннями

Показує, який процент від загального обсягу залучених ресурсів розміщений у

кредити

Квик.>75% - ризикована агресивна кредитна політика

Квик.<65% - пасивна кредитна політика банку

7. Рівень диверсифікації депозитів

Рдиверс.

Сума великих депозитів

Депозити , всього

>10% власного капіталу банку – великий депозит

Сума всіх великих депозитів не повинна перевищувати розмір капіталу банку

3

4.

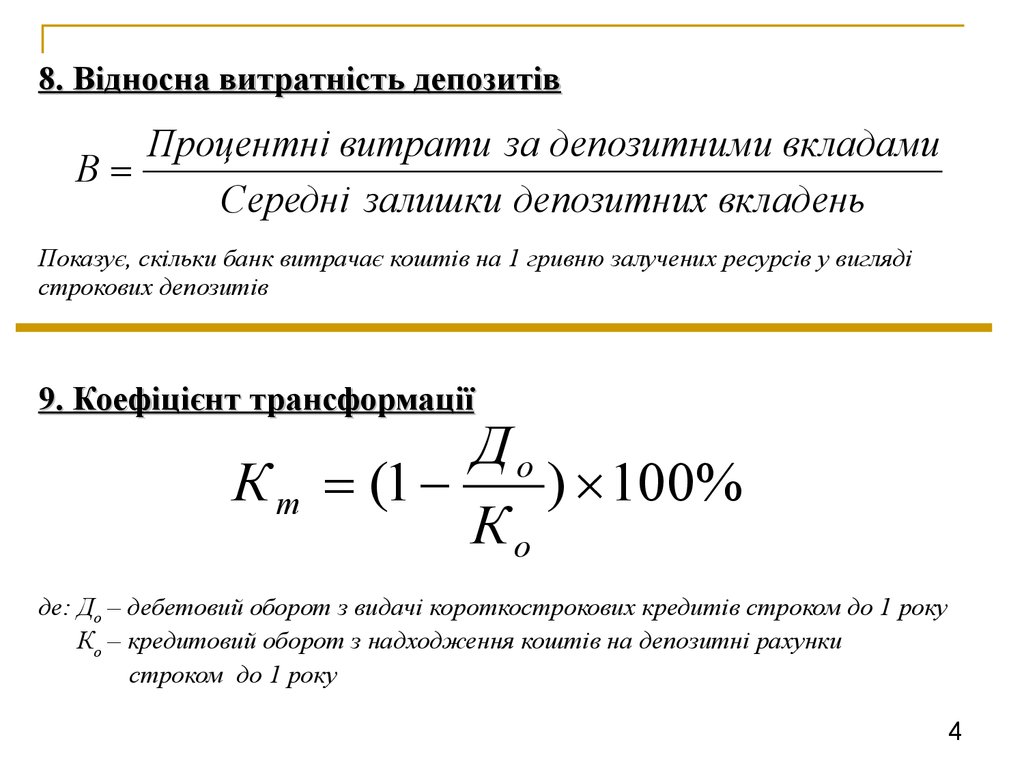

8. Відносна витратність депозитівПроцентні витрати за депозитними вкладами

В

Середні залишки депозитних вкладень

Показує, скільки банк витрачає коштів на 1 гривню залучених ресурсів у вигляді

строкових депозитів

9. Коефіцієнт трансформації

До

К т (1

) 100%

Ко

де: До – дебетовий оборот з видачі короткострокових кредитів строком до 1 року

Ко – кредитовий оборот з надходження коштів на депозитні рахунки

строком до 1 року

4

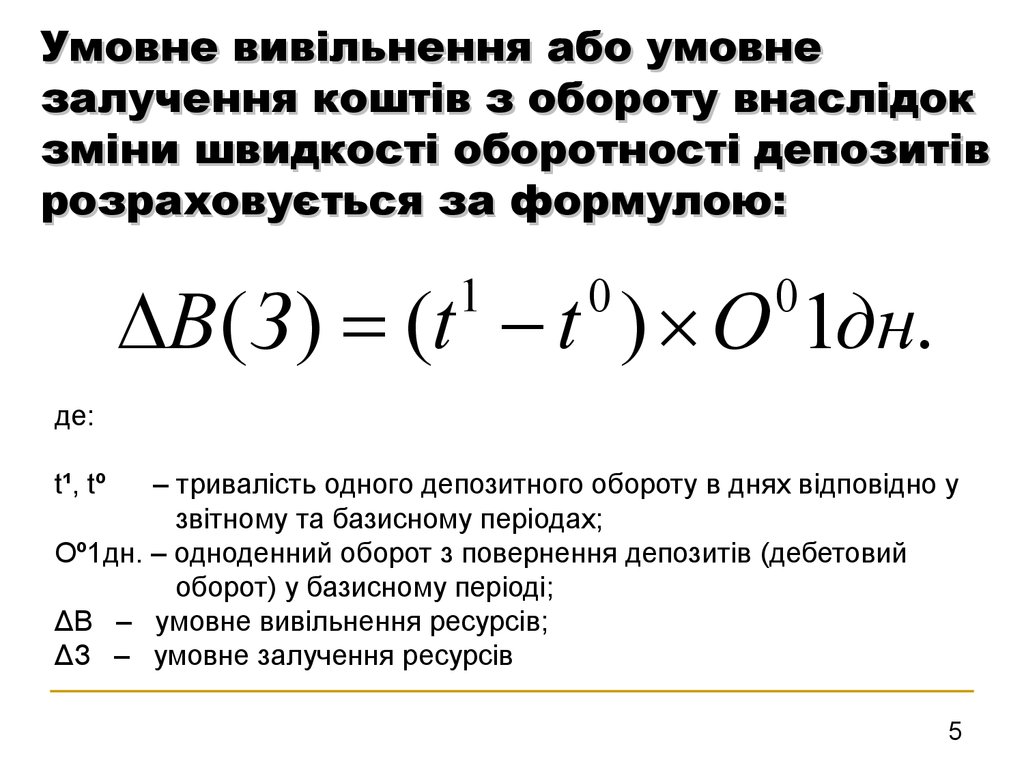

5. Умовне вивільнення або умовне залучення коштів з обороту внаслідок зміни швидкості оборотності депозитів розраховується за формулою:

В ( З ) (t t ) О 1дн.1

0

0

де:

t¹, tº

– тривалість одного депозитного обороту в днях відповідно у

звітному та базисному періодах;

Оº1дн. – одноденний оборот з повернення депозитів (дебетовий

оборот) у базисному періоді;

ΔВ – умовне вивільнення ресурсів;

ΔЗ – умовне залучення ресурсів

5

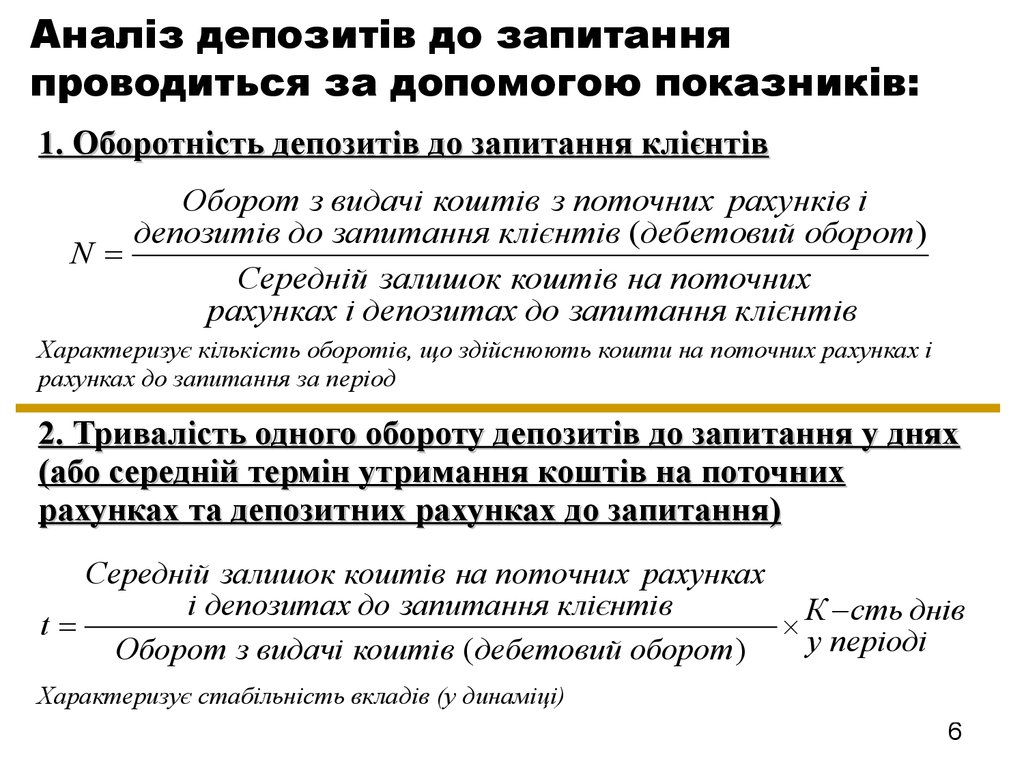

6. Аналіз депозитів до запитання проводиться за допомогою показників:

1. Оборотність депозитів до запитання клієнтівОборот з видачі коштів з поточних рахунків і

депозитів до запитання клієнтів (дебетовий оборот )

N

Середній залишок коштів на поточних

рахунках і депозитах до запитання клієнтів

Характеризує кількість оборотів, що здійснюють кошти на поточних рахунках і

рахунках до запитання за період

2. Тривалість одного обороту депозитів до запитання у днях

(або середній термін утримання коштів на поточних

рахунках та депозитних рахунках до запитання)

Середній залишок коштів на поточних рахунках

і депозитах до запитання клієнтів

t

К сть днів

у періоді

Оборот з видачі коштів (дебетовий оборот )

Характеризує стабільність вкладів (у динаміці)

6

7.

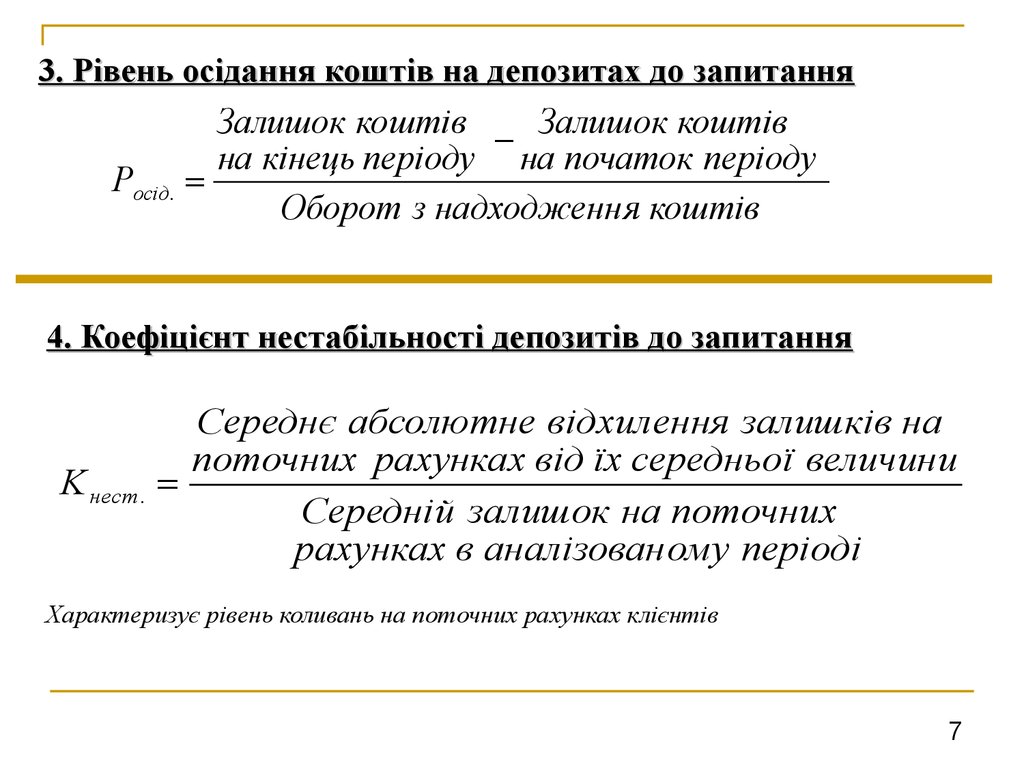

3. Рівень осідання коштів на депозитах до запитанняРосід.

Залишок коштів Залишок коштів

на кінець періоду на початок періоду

Оборот з надходженн я коштів

4. Коефіцієнт нестабільності депозитів до запитання

K нест.

Середнє абсолютне відхилення залишків на

поточних рахунках від їх середньої величини

Середній залишок на поточних

рахунках в аналізован ому періоді

Характеризує рівень коливань на поточних рахунках клієнтів

7

8.

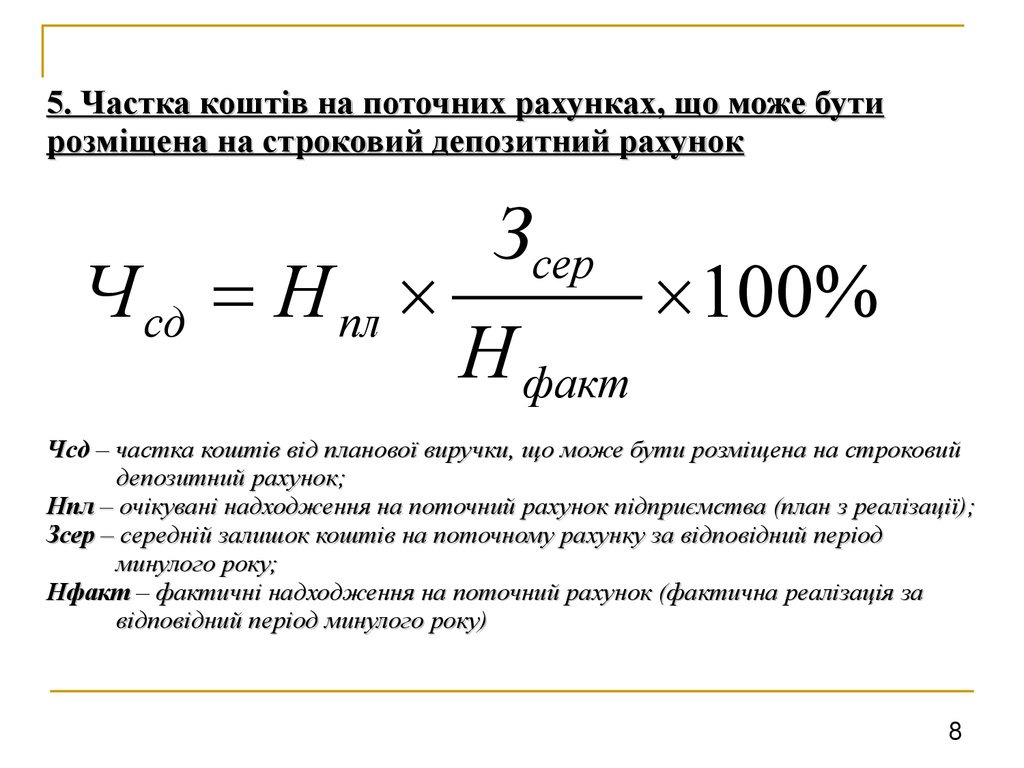

5. Частка коштів на поточних рахунках, що може бутирозміщена на строковий депозитний рахунок

Ч сд Н пл

Зсер

Н факт

100%

Чсд – частка коштів від планової виручки, що може бути розміщена на строковий

депозитний рахунок;

Нпл – очікувані надходження на поточний рахунок підприємства (план з реалізації);

Зсер – середній залишок коштів на поточному рахунку за відповідний період

минулого року;

Нфакт – фактичні надходження на поточний рахунок (фактична реалізація за

відповідний період минулого року)

8

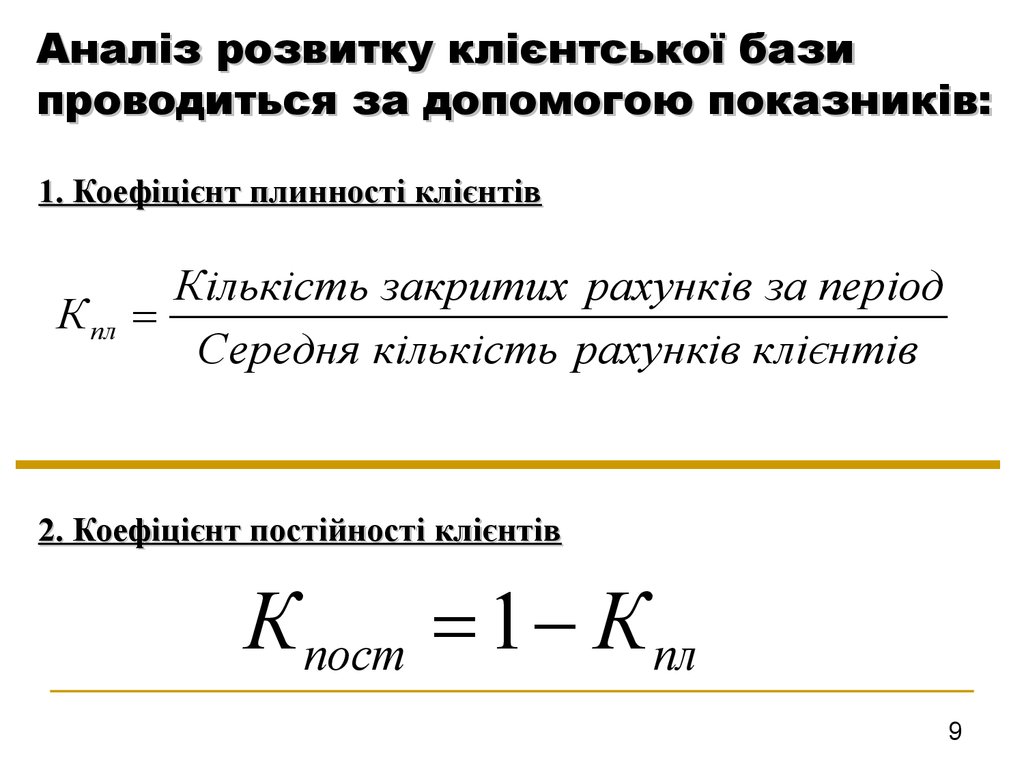

9. Аналіз розвитку клієнтської бази проводиться за допомогою показників:

1. Коефіцієнт плинності клієнтівКількість закритих рахунків за період

К пл

Середня кількість рахунків клієнтів

2. Коефіцієнт постійності клієнтів

К пост 1 К пл

9

10.

3. Коефіцієнт залучення клієнтівК залуч

Кількість відкритих рахунків за період

Середня кількість рахунків клієнтів

4. Коефіцієнт розширення клієнтської бази

К розшир

Кількість відкритих рахунків Кількість закритих рахунків

Середня кількість рахунків клієнтів

10

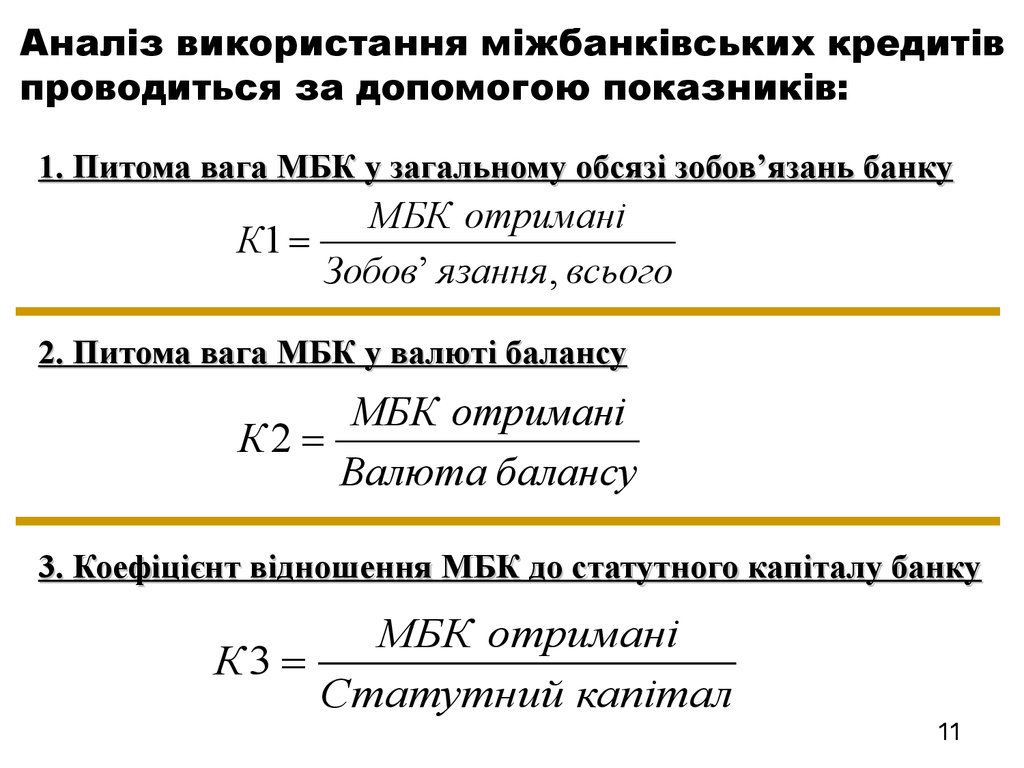

11. Аналіз використання міжбанківських кредитів проводиться за допомогою показників:

1. Питома вага МБК у загальному обсязі зобов’язань банкуМБК отримані

К1

Зобов’ язання , всього

2. Питома вага МБК у валюті балансу

МБК отримані

К2

Валюта балансу

3. Коефіцієнт відношення МБК до статутного капіталу банку

МБК отримані

К3

Статутний капітал

11

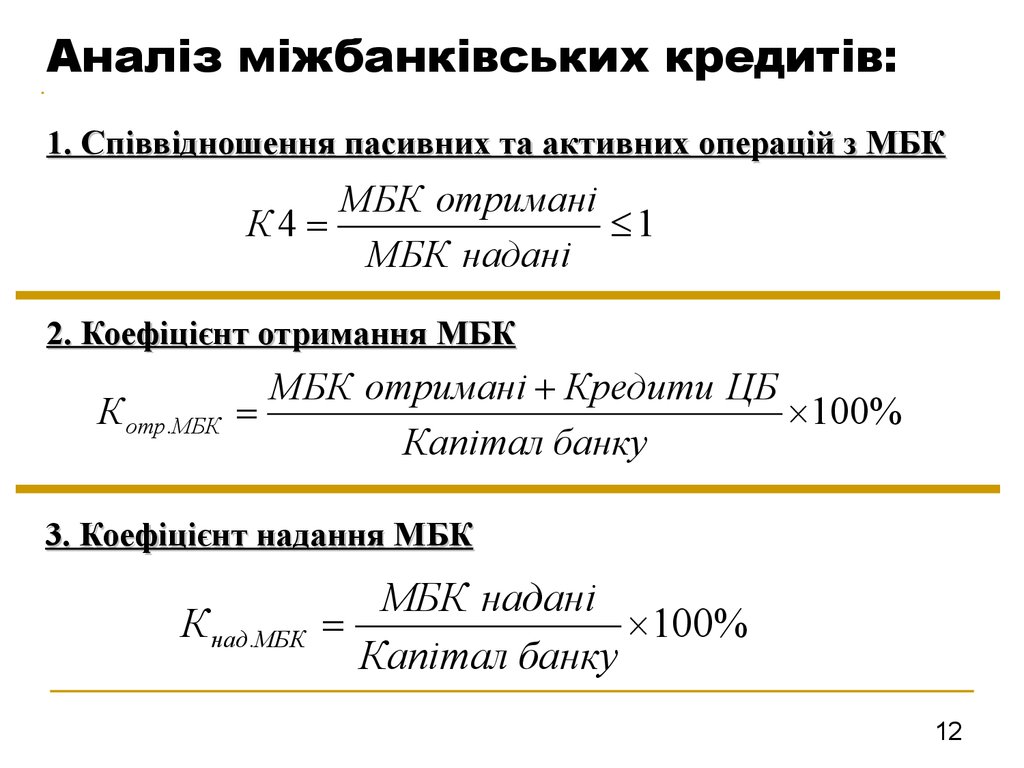

12. Аналіз міжбанківських кредитів:

1. Співвідношення пасивних та активних операцій з МБКМБК отримані

К4

1

МБК надані

2. Коефіцієнт отримання МБК

К отр.МБК

МБК отримані Кредити ЦБ

100%

Капітал банку

3. Коефіцієнт надання МБК

К над.МБК

МБК надані

100%

Капітал банку

12

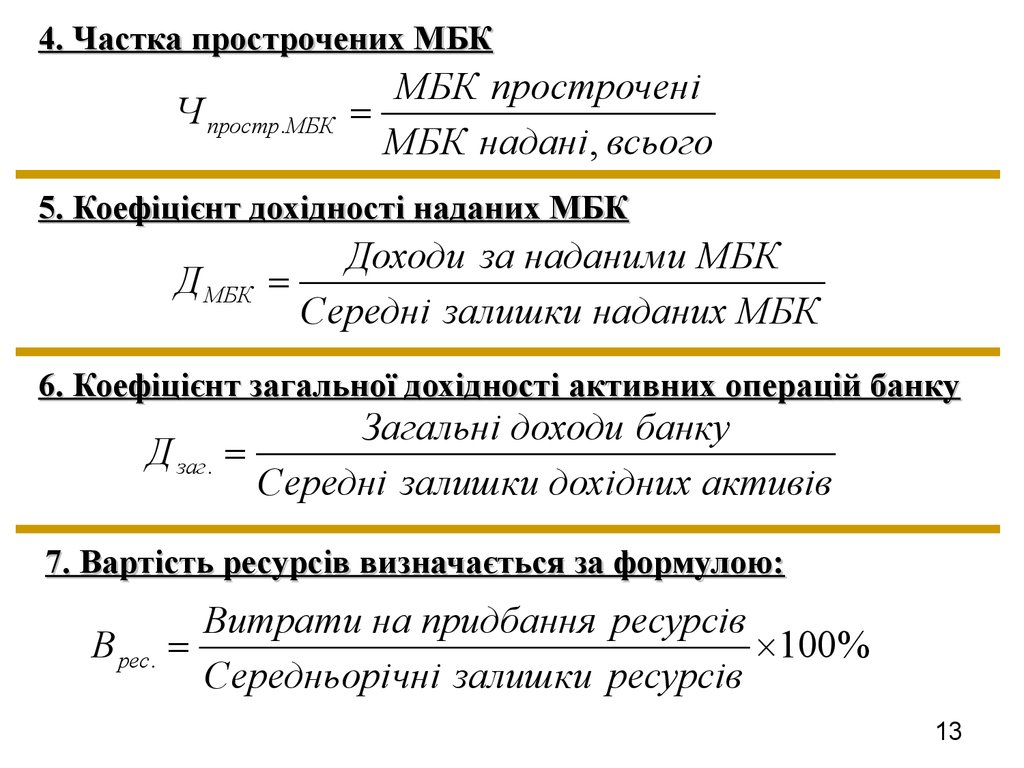

13.

4. Частка прострочених МБКЧ простр.МБК

МБК прострочені

МБК надані, всього

5. Коефіцієнт дохідності наданих МБК

Д МБК

Доходи за наданими МБК

Середні залишки наданих МБК

6. Коефіцієнт загальної дохідності активних операцій банку

Д заг .

Загальні доходи банку

Середні залишки дохідних активів

7. Вартість ресурсів визначається за формулою:

В рес.

Витрати на придбання ресурсів

100%

Середньорічні залишки ресурсів

13

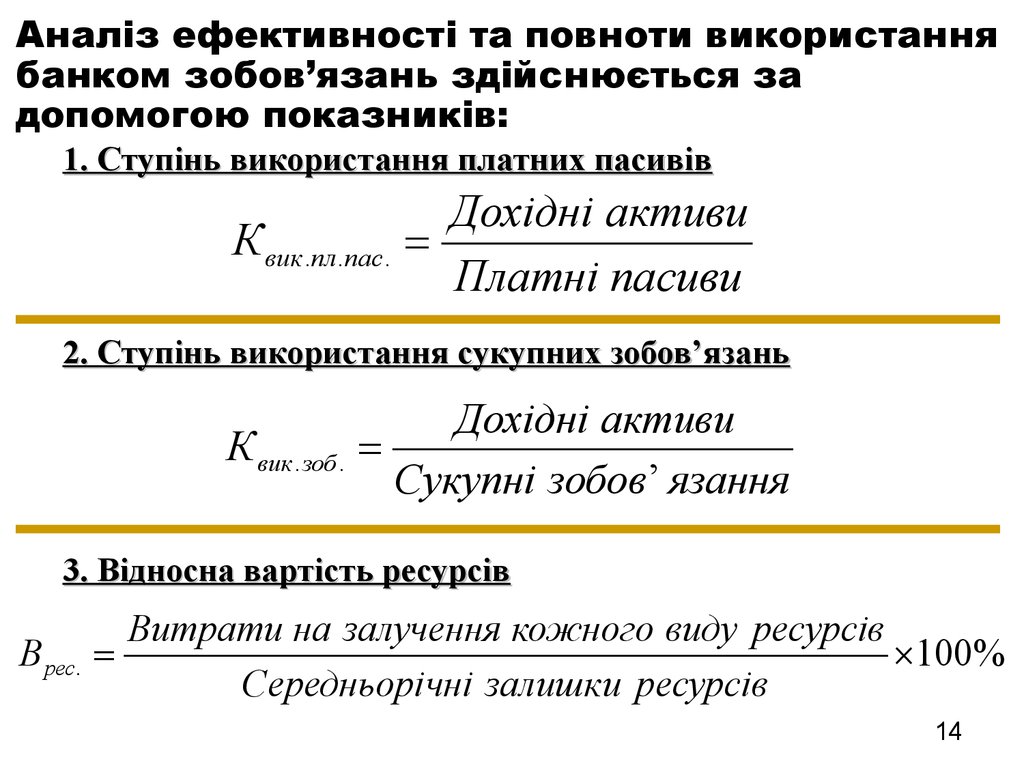

14. Аналіз ефективності та повноти використання банком зобов’язань здійснюється за допомогою показників:

1. Ступінь використання платних пасивівК вик .пл.пас.

Дохідні активи

Платні пасиви

2. Ступінь використання сукупних зобов’язань

К вик . зоб .

Дохідні активи

Сукупні зобов’ язання

3. Відносна вартість ресурсів

Витрати на залучення кожного виду ресурсів

В рес.

100%

Середньорічні залишки ресурсів

14

Экономика

Экономика Финансы

Финансы