Похожие презентации:

Банковская система

1.

БАНКОВСКАЯСИСТЕМА

2.

Банк — финансовый институт (финансовокредитнаяорганизация),

занимающийся

различными

операциями

со

временно

свободными деньгами предприятий и граждан,

которые впоследствии предоставляет в долг на

условиях определённой платы.

Банк

— это юридическое лицо, которое

производит разнообразные виды операций с

деньгами и ценными бумагами, оказывает

финансовые

услуги

правительству,

юридическим и физическим лицам.

3.

ФУНКЦИИ БАНКОВвзятие на хранение вкладов и депозитов;

произведение расчётов между клиентами;

выдача кредитов за счёт свободных денег;

покупка и продажа валюты и ценных бумаг.

4.

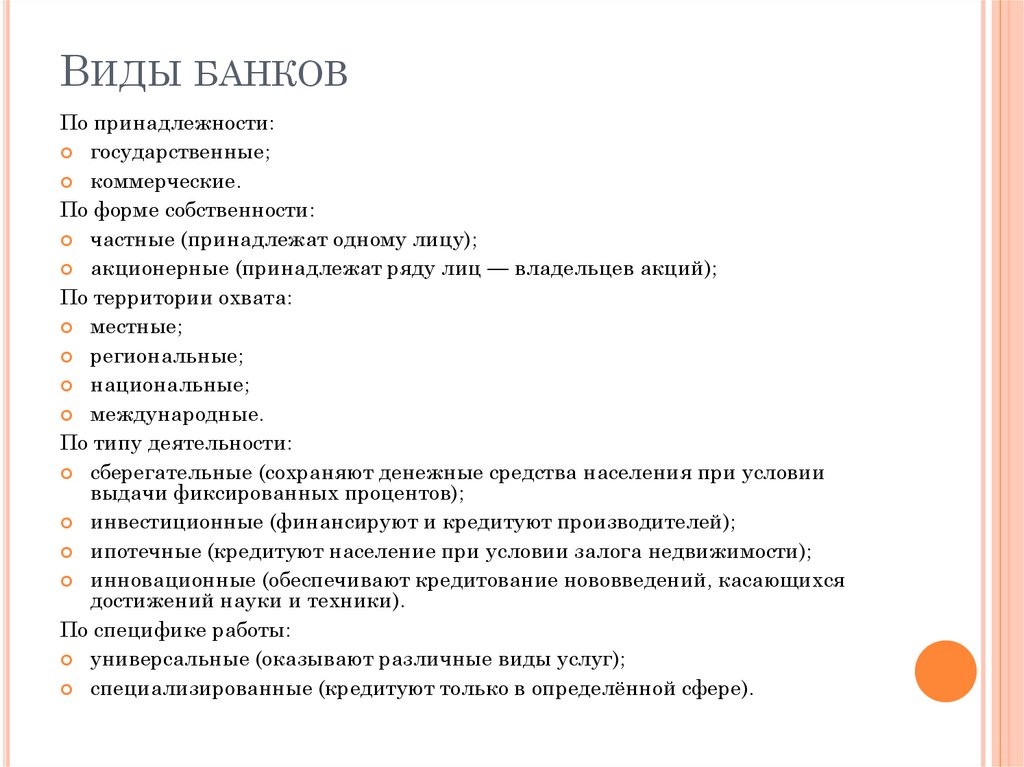

ВИДЫ БАНКОВПо принадлежности:

государственные;

коммерческие.

По форме собственности:

частные (принадлежат одному лицу);

акционерные (принадлежат ряду лиц — владельцев акций);

По территории охвата:

местные;

региональные;

национальные;

международные.

По типу деятельности:

сберегательные (сохраняют денежные средства населения при условии

выдачи фиксированных процентов);

инвестиционные (финансируют и кредитуют производителей);

ипотечные (кредитуют население при условии залога недвижимости);

инновационные (обеспечивают кредитование нововведений, касающихся

достижений науки и техники).

По специфике работы:

универсальные (оказывают различные виды услуг);

специализированные (кредитуют только в определённой сфере).

5.

Вид СФКИИнвестиционные банки

Основные функции

Помощь фирмам в размещении ценных бумаг, консалтинг на рынке ценных

бумаг, долгосрочное инвестирование и кредитование бизнес-сектора. Наиболее

крупные присваивают корпорациям и государствам инвестиционные рейтинги.

Сберегательные банки

Выполняют сейчас все банковские функции, делая акцент на привлечении

сбережений мелких вкладчиков и выдаче потребительских кредитов.

Ипотечные банки

Банки, специализирующиеся на выдаче ипотечных кредитов (кредитов под залог

недвижимости).

Сельскохозяйственные банки

Банки, специализирующиеся, прежде всего, на выдаче кредитов сельскому

хозяйству и инвестирующие в него.

Внешнеторговые банки

Банки, специализирующиеся на обслуживании экспортно-импортных операций.

Кредитные союзы

Кооперативы, учредителями которых являются физические лица, обычно

хорошо знающие друг друга по работе, месту жительства. Их уставный капитал

образуется за счет паевых взносов учредителей. Средства кооператива

расходуются на выдачу кредитов, чаще всего потребительских, хотя выдача

кредитов на развитие бизнеса не исключена (однако процент будет более

высоким). Процент за кредит зависит от цели. Как правило, самый низкий

процент устанавливается на кредиты, выдаваемые на лечение. Оптимальное

число вкладчиков составляет 3не более 200 человек, иначе кооператив

становится плохо управляемым. Обычно вкладчиков не более 30-40 человек. Все

пайщики кооператива должны иметь возможность вернуть кредит Законных

средств воздействия на должников мало, однако «отказники» составляют не

более 2%. Часть средств кооператива резервируется.

6.

Банковская система – система экономическихинститутов,

аккумулирующих

временно

свободные денежные средства и предоставляющих

их в кредит другим экономическим субъектам, а

также совокупность связей и отношений по поводу

аккумуляции

и

распределения

временно

свободных денежных средств, возникающих

между этими экономическими институтами,

бизнес-сектором и государством.

7.

Банковская система нашей страны имеет следующуюструктуру.

1. Центральный банк – «банк банков», выполняющий

по отношению к банковской и денежной системам

регулирующие и контролирующие функции.

2. Коммерческие банки – экономические институты,

занимающиеся выполнением следующих функций

в совокупности:

аккумуляцией

временно свободных денежных

средств физических и юридических лиц,

предоставлением кредитов,

посредничеством в денежных расчетах.

3. Небанковские кредитные институты (НБКО) или

специализированные

финансово-кредитные

организации (СФКИ) – экономические институты,

специализирующиеся на выполнении отдельных

банковских функций, а также тех функций на

рынке ссудных капиталов, которые коммерческим

банкам не присущи.

8.

9.

ЦЕНТРАЛЬНЫЙ БАНКЦентральный

банк

—

организация,

отвечающая за денежно-кредитную политику и

обеспечение работы платёжной системы, а

также в ряде случаев за регулирование и

надзор в финансовом секторе в национальной

экономике или группе стран.

Различаются несколько первичных целей

центрального банка:

ценовая стабильность,

содействие

сбалансированному

экономическому росту,

сохранение устойчивого валютного курса,

финансовая стабильность.

10.

В соответствии с Федеральным законом РФ «ОЦентральном банке Российской Федерации (Банке

России)» ЦБ РФ является юридическим лицом.

Уставный капитал и иное имущество Банка России

являются федеральной собственностью

ФУНКЦИИ ЦЕНТРОБАНКА РФ

Выпуск

новых

денег

(эмиссия)

с

целью

регулирования денежного обращения;

проведение всех денежных операций государства

(бюджет, займы);

выдача кредитов коммерческим банкам;

сохранение валютного и золотого запасов страны;

предоставление

лицензий

коммерческим

организациям.

11.

Коммерческий банк — это кредитноеучреждение,

осуществляющее

банковские

операции для юридических и физических лиц

(расчётные,

платёжные

операции,

привлечение вкладов, предоставление ссуд, а

также операции на рынке ценных бумаг и

посреднические операции).

12.

13.

14.

Пассивные операции коммерческих банковПассивные операции коммерческих банков – операции, посредством которых банки образуют

ресурсы капитала.

Пассивные операции можно разделить на две группы:

операции по образованию собственного капитала,

операции по образованию заемного капитала.

Собственный капитал банков образуется за счет паевых взносов учредителей (если банк

является ООО или ОДО) или за счет продажи акций (если КБ – акционерное общество), а

также за счет капитализации прибыли. Первоначально собственный капитал составлял

бОльшую долю средств банка, однако сейчас удельный вес его снижается и сейчас достиг 3 –

8% ресурсов банков.

Заемный капитал банков образуется за счет получения кредитов у Центрального банка и

коммерческих банков, а также за счет приема вкладов (депозитов).

Депозиты (вклады) в коммерческие банки бывают двух видов – до востребования и срочные.

*Депозиты до востребования (текущие депозиты) – вклады на неопределенный срок, средства с

которых могут быть в любой момент изъяты вкладчиком.

На текущие депозиты начисляется минимальный процент (составляющий доход вкладчика),

поскольку у банка нет данных о том, какое время он может ими пользоваться. Бизнес – сектор

использует текущие депозиты для хранения своих денежных средств и безналичных расчетов.

Население использует для хранения денежных средств, безналичных расчетов (например,

перечисления заработной платы, пенсий, пособий...), в том числе с помощью чеков и дебетных

карт (они выдаются именно при наличии средств на текущем счете).

*Срочные депозиты – вклады на четко определенный срок (от 1 месяца до 3 лет).

На срочные вклады выплачиваются повышенные проценты, т.к. банк знает, что большая часть

средств будет взята в срок, поэтому может уменьшить процент резервирования. Вклад можно

потребовать у банка и раньше срока, но в этом случае процент по нему будет равен проценту

по текущему депозиту.

15.

Схематично пассивные операции коммерческих банков можнопредставить следующим образом:

Операции по образованию

Операции по образованию

собственного капитала

заемного капитала

Формирование

Капитализация

Прием срочных и

Займы у Центрального

уставного капитала

прибыли

текущих депозитов

банка и коммерческих

банка

банков

16.

Активные операции коммерческих банков.Активные операции коммерческих банков – это

операции по размещению собственных и

заемных

ресурсов

коммерческого

банка,

которые

он

проводит

по

собственной

инициативе и /или инициативе клиента.

17.

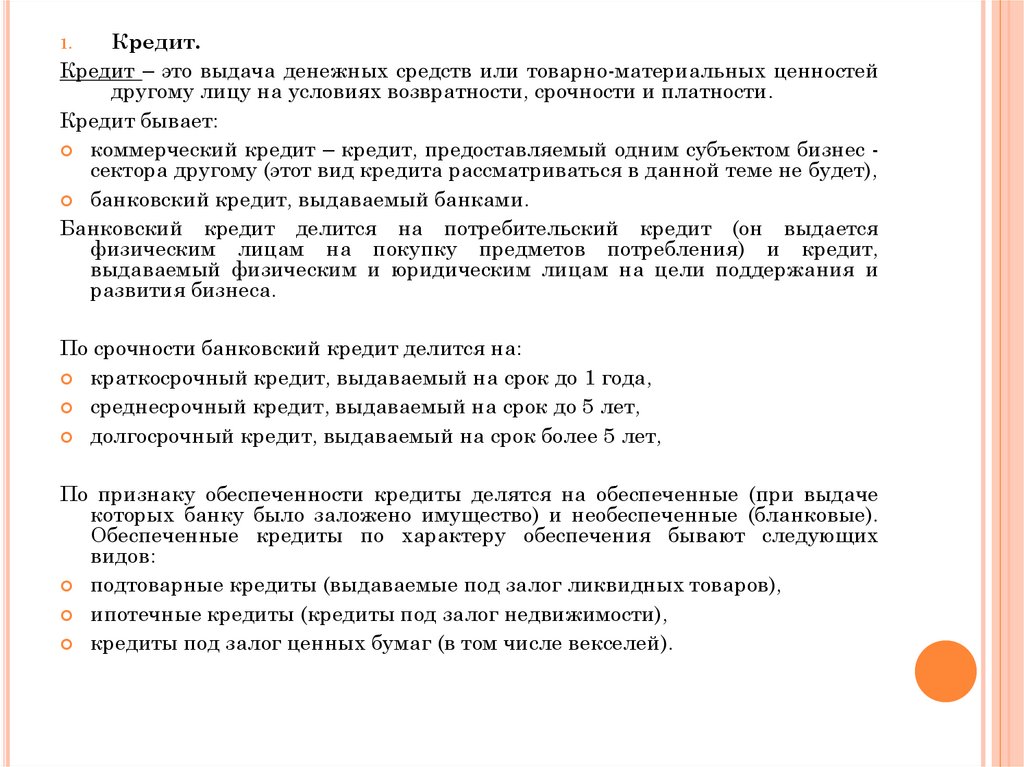

Кредит.Кредит – это выдача денежных средств или товарно-материальных ценностей

другому лицу на условиях возвратности, срочности и платности.

Кредит бывает:

коммерческий кредит – кредит, предоставляемый одним субъектом бизнес сектора другому (этот вид кредита рассматриваться в данной теме не будет),

банковский кредит, выдаваемый банками.

Банковский кредит делится на потребительский кредит (он выдается

физическим лицам на покупку предметов потребления) и кредит,

выдаваемый физическим и юридическим лицам на цели поддержания и

развития бизнеса.

1.

По срочности банковский кредит делится на:

краткосрочный кредит, выдаваемый на срок до 1 года,

среднесрочный кредит, выдаваемый на срок до 5 лет,

долгосрочный кредит, выдаваемый на срок более 5 лет,

По признаку обеспеченности кредиты делятся на обеспеченные (при выдаче

которых банку было заложено имущество) и необеспеченные (бланковые).

Обеспеченные кредиты по характеру обеспечения бывают следующих

видов:

подтоварные кредиты (выдаваемые под залог ликвидных товаров),

ипотечные кредиты (кредиты под залог недвижимости),

кредиты под залог ценных бумаг (в том числе векселей).

18.

19.

Потребительский кредит.Процедура его выдачи включает в себя следующие этапы:

1) Покупатель выбирает товар и оплачивает его авансовую стоимость, определенную банком.

2) Покупатель заполняет в магазине досье, в котором указывает характеристики товара и сведение

о себе.

3) В банке досье превращается в кредитную заявку, которая рассматривается, как правило, в

короткие сроки (обычно не более 48 часов). В рассмотрение заявки входит проверка «черных

списков» из базы данных, которыми банки нередко делятся друг с другом и проверка

платежеспособности клиента. Если платежеспособность клиента вызывает у банка некоторые

сомнения, то банк может поставить дополнительные условия выдачи кредита – например,

поручительство.

4) Если решение по кредитной заявке положительное, то банк переводит на счет продавца сумму,

равную стоимости товара за минусом оплаченной покупателем авансовой стоимости.

Кредитная карта

Дебетная карта

1. Средства на карте принадлежат банку, который их на 1. Средства на карте принадлежат владельцу карты. Они

нее перевел.

переведены на карточный счет либо самим владельцем,

либо

(обычно)

его

работодателем,

перечислившем

заработную плату.

2. Карта обычно покупается.

2.

Карта

обычно

выдается

или

покупается

за

незначительную сумму.

3. Часто требуется поручительство или залог имущества.

3. Ни поручительства, ни залога имущества не требуется.

Финансы

Финансы