Похожие презентации:

Правовое регулирование деятельности на рынке ценных бумаг

1.

ПРАВОВОЕРЕГУЛИРОВАНИЕ

ДЕЯТЕЛЬНОСТИ НА

РЫНКЕ

ЦЕННЫХ БУМАГ

2. Вопросы для изучения

1.Понятие

и

источники

регулирования

деятельности

на

рынке ценных бумаг

2. Объекты рынка ценных бумаг

3. Участники рынка ценных бумаг.

Профессиональная деятельность на

рынке ценных бумаг

4. Эмиссия и обращение ценных бумаг

3. 1. Понятие и источники регулирования деятельности на рынке ценных бумаг

Функции рынка ценных бумаг как части финансового рынка :• – аккумулятивно-распределительная – посредством выпуска и продажи ЦБ

происходит привлечение временно свободных денежных средств в те отрасли и

сферы экономики (в том числе государственный сектор), которые нуждаются в

дополнительных источниках финансирования;

• – инвестиционная – посредством выпуска и обращения ЦБ происходит

привлечение и вложение инвестиций;

• – коммерческая – ЦБ выступают как особый товар и посредством совершения

сделок с этим товаром участники рынка ценных бумаг извлекают прибыль;

• – информационная – с помощью рынка ценных бумаг его участники получают

информацию о сложившемся уровне цен, о событиях, влияющих на ситуацию

на рынке ЦБ и т.д.

4. 1. Понятие и источники регулирования деятельности на рынке ценных бумаг

Рынок ценных бумаг (РЦБ) представляетсферу

общественных

отношений,

возникающих при эмиссии и обращении

эмиссионных

ценных

бумаг,

при

обращении иных ценных бумаг в случаях,

предусмотренных

федеральными

законами, а также в ходе создания и

деятельности

профессиональных

участников рынка ценных бумаг.

ст. 1 Федерального закона «О рынке ценных бумаг» от 22 апреля 1996 г.

5. 1. Понятие и источники регулирования деятельности на рынке ценных бумаг

Виды рынков ценных бумаг:а) первичный рынок (на нем происходит передача ценных бумаг от

лиц, выпустивших ценные бумаги, к их первым владельцам) и

вторичный рынок (на нем происходит передача ценных бумаг от

первых владельцев к последующим);

б) организованный рынок (на нем осуществляются организованные

торги ценными бумагами) и неорганизованный (на нем не

применяются правила организованных торгов и он не

упорядочивается посредством деятельности организаторов

торговли);

в)

рынок корпоративных (частных) ценных бумаг – акций,

опционов эмитентов и рынок публичных ценных бумаг –

государственных и муниципальных ценных бумаг.

6.

7. 1 Понятие и источники регулирования деятельности на рынке цб

Понятие1

и

источники

регулирования

деятельности

на

рынке

Основные источники регулирования деятельности на рынке

ценных бумаг

Закон о рынке ценных бумаг;

ГК РФ, КоАП РФ, УК РФ, НК РФ, БК РФ.

Федеральные законы:

«О защите прав и законных интересов инвесторов на

рынке ценных бумаг» от 5 марта 1999 г. № 46-ФЗ,

«Об ипотечных ценных бумагах» от 11 ноября 2003 г. № 152ФЗ,

«Об акционерных обществах» от 26 декабря 1995 г № 208ФЗ,

«О клиринге и клиринговой деятельности» от 7 февраля

2011 г. № 7-ФЗ,

«Об особенностях эмиссии и обращения государственных

и муниципальных ценных бумаг» от 29 июля 1998 г. № 136ФЗ

ц

8. 1. Понятие и источники регулирования деятельности на рынке цб

В сфере правового регулирования рынка ценных бумаг значительное местозанимают

Указы Президента РФ, например Указ Президента РФ «Об утверждении

Концепции развития рынка ценных бумаг в Российской Федерации» от 01.07.1996 №

1008

Постановления Правительства РФ например, «Об утверждении Правил

отнесения акций российских организаций, обращающихся на организованном рынке

ценных бумаг, к акциям высокотехнологичного (инновационного) сектора

экономики» от 22.02.2012 № 156.

Среди подзаконных актов уполномоченных государственных органов

следует выделить акты Банка России, на который в настоящее время возложены

функции по регулированию, контролю и надзору в сфере финансового рынка, а также

не утратившие силу акты ранее действовавшего регулятора отношений на рынке

ценных бумаг – Федеральной службы по финансовым рынкам.

Например, Положение Центрального Банка РФ «О стандартах эмиссии ценных

бумаг, порядке государственной регистрации выпуска (дополнительного выпуска)

эмиссионных ценных бумаг, государственной регистрации отчетов об итогах выпуска

(дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспектов

ценных бумаг» от 11.08.2014 № 428-П.

Например, Приказ ФСФР «О Порядке допуска ценных бумаг к организованным

торгам» от 30.07.2013 г. № 13-62/пз-н.

9. 1. Понятие и источники регулирования деятельности на рынке цб

В.С.Белых

отмечает,

что

законодательство о рынке ценных

бумаг является составной частью

предпринимательского

законодательства, а потому обладает

такими

признаками,

как

комплексный

характер,

особый

субъектный

состав

и

сфера

регулирования.

10. 2. Объекты рынка ценных бумаг

На рынке ценных бумаг отношения между его участникамискладываются по поводу особого рода объектов – финансовых

инструментов.

Законом о рынке ценных бумаг к ним отнесены ценные бумаги и

производные финансовые инструменты (ст. 2).

Основным объектом рынка ценных бумаг являются ценные бумаги,

понятие которых закреплено в ст. 142 ГК РФ.

Ценными бумагами являются документы, соответствующие

установленным

законом

требованиям

и

удостоверяющие

обязательственные и иные права, осуществление или передача

которых возможны только при предъявлении таких документов

(документарные ценные бумаги).

Ценными бумагами признаются обязательственные и иные права,

которые закреплены в решении о выпуске или ином акте лица,

выпустившего ЦБ в соответствии с требованиями закона, и

осуществление и передача которых возможны только с соблюдением

правил учета этих прав в соответствии со ст. 149 ГК РФ

(бездокументарные ЦБ).

11. 2. Объекты рынка ценных бумаг

По способу выпуска все ценные бумаги подразделяются наэмиссионные и неэмиссионные.

Эмиссионная ценная бумага – это любая ценная бумага,

в том числе бездокументарная, которая характеризуется

одновременно следующими признаками: закрепляет

совокупность имущественных и неимущественных прав,

подлежащих удостоверению, уступке и безусловному

осуществлению с соблюдением установленных Законом о

рынке ценных бумаг формы и порядка; размещается

выпусками; имеет равные объем и сроки осуществления

прав внутри одного выпуска вне зависимости от времени

приобретения ценной бумаги.

12.

Эмиссионные ценные бумаги по способу легитимациизаконного владельца подразделяются на именные и

предъявительские ценные бумаги.

Именные эмиссионные ЦБ – информация о

владельцах которых должна быть доступна эмитенту в

форме реестра владельцев ценных бумаг, переход прав

на которые и осуществление закрепленных ими прав

требуют обязательной идентификации владельца.

Эмиссионные ЦБ на предъявителя – ценные бумаги,

переход

прав

на

которые

и

осуществление

закрепленных ими прав не требуют идентификации

владельца.

13. 2. Объекты рынка ценных бумаг

Закон о рынке ценных бумаг, также как и ГК РФ, закрепляетдве возможные формы выпуска эмиссионных ценных

бумаг.

При

документарной

форме

эмиссионных

ЦБ

владелец

устанавливается на основании предъявления оформленного надлежащим

образом сертификата ЦБ или, в случае депонирования такового, на основании

записи по счету депо.

Причем следует отметить, что сертификат ЦБ не является

тождественным понятию «ценная бумага».

Сертификат ЦБ является документом, выпускаемым эмитентом,

который лишь удостоверяет совокупность прав на указанное в нем количество

ЦБ.

В случае бездокументарной формы эмиссионных ЦБ владелец

устанавливается на основании записи в реестре владельцев ценных бумаг или,

в случае депонирования ценных бумаг, на основании записи по счету депо.

Исходя из ст. 128 ГК РФ документарные ценные бумаги относятся к

объектам

гражданских

прав

как

разновидность

вещей,

бездокументарные ценные бумаги также являются объектами

гражданских прав и отнесены к иному имуществу.

14. 2. Объекты рынка ценных бумаг

Закон о рынке ценных бумаг в ст. 2 закрепляетосновные виды эмиссионных ценных бумаг: акции,

облигации, опционы эмитента и российские

депозитарные расписки.

Анализ положений Закона о рынке ценных

бумаг показывает, что акция, опцион эмитента и

российская депозитарная расписка, являются

именными ценными бумагами и могут выпускаться

только в бездокументарной форме.

Что же касается облигаций, то форма их выпуска

будет зависеть от того, именные они или

предъявительские.

В

первом

случае

форма

выпуска

будет

бездокументарная, в последнем – документарная.

15. 2. Объекты рынка ценных бумаг

Ценная бумага, не отвечающая признакам эмиссионнойценной бумаги, является неэмиссионной ценной

бумагой.

Следует отметить, что основная часть отношений на

рынке ЦБ складывается по поводу эмиссионных ЦБ, тем

не менее и неэмиссионные ценные бумаги также могут

выступать в качестве объектов на рынке ЦБ, в т.ч.

инвестиционные паи паевых инвестиционных фондов, а

также ипотечные сертификаты участия.

16. 2. Объекты рынка ценных бумаг

На рынке ценных бумаг происходит также и обращение производных финансовыхинструментов (ст. 2 Закона о рынке ценных бумаг).

В отличие от ценных бумаг, которые являются объектами

гражданских прав, производные финансовые инструменты не

являются таковыми, а представляют собой гражданско-правовые

договоры, связанные с передачей ценных бумаг.

Как правило, цель заключения договора, являющегося

производным финансовым инструментом, состоит в снижении

риска неблагоприятного для одной из сторон такого договора

изменения ситуации на рынке определенного товара и

переложении данного риска на другую сторону за

вознаграждение.

17.

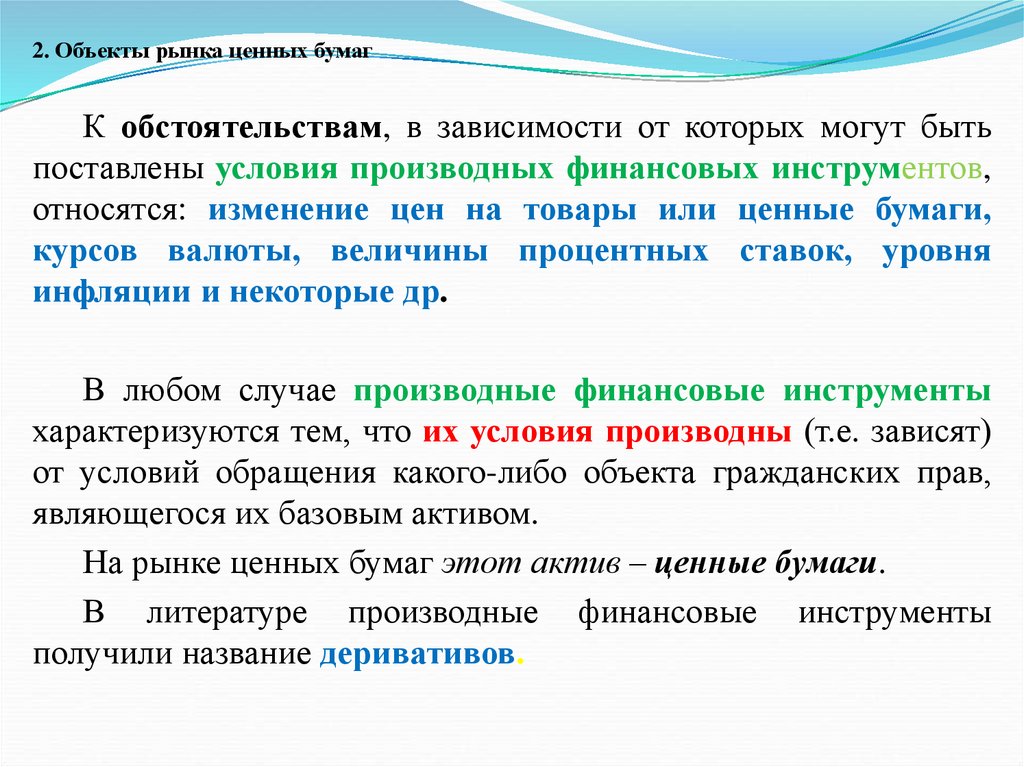

2. Объекты рынка ценных бумагК обстоятельствам, в зависимости от которых могут быть

поставлены условия производных финансовых инструментов,

относятся: изменение цен на товары или ценные бумаги,

курсов валюты, величины процентных ставок, уровня

инфляции и некоторые др.

В любом случае производные финансовые инструменты

характеризуются тем, что их условия производны (т.е. зависят)

от условий обращения какого-либо объекта гражданских прав,

являющегося их базовым активом.

На рынке ценных бумаг этот актив – ценные бумаги.

В литературе производные финансовые инструменты

получили название деривативов.

18.

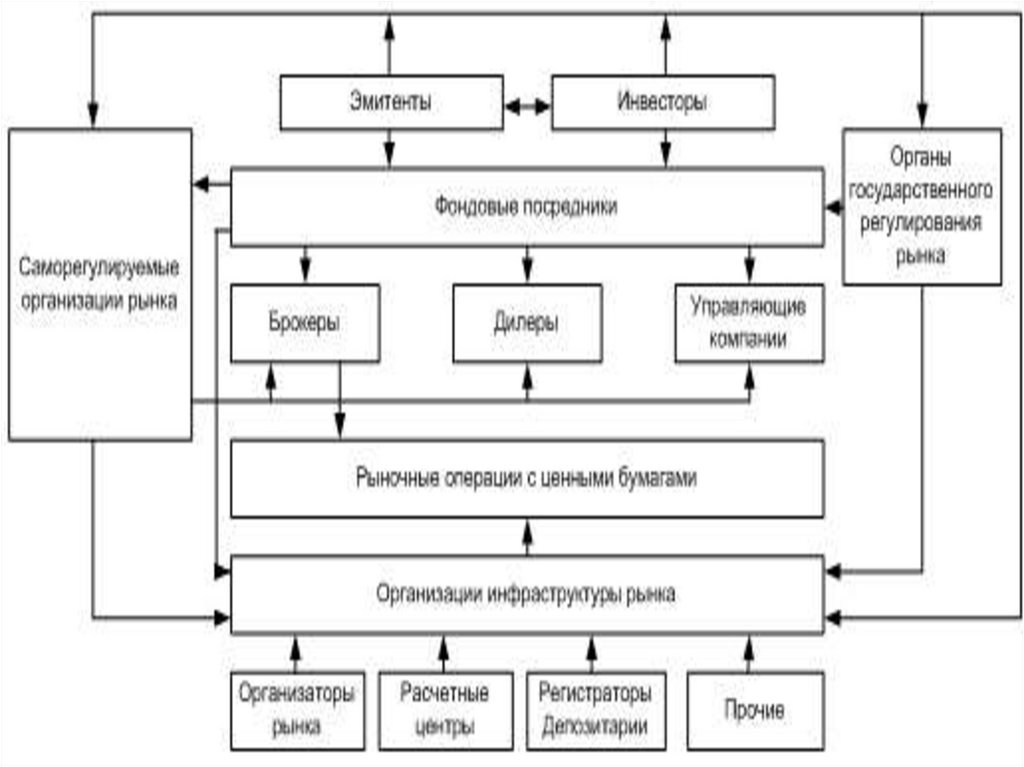

19. 3. Участники рынка цб. Профессиональная деятельность на рынке цб

Участники3.

1)

2)

3)

4)

5)

6)

7)

рынка

цб.

Профессиональная

деятельность

на

рынке

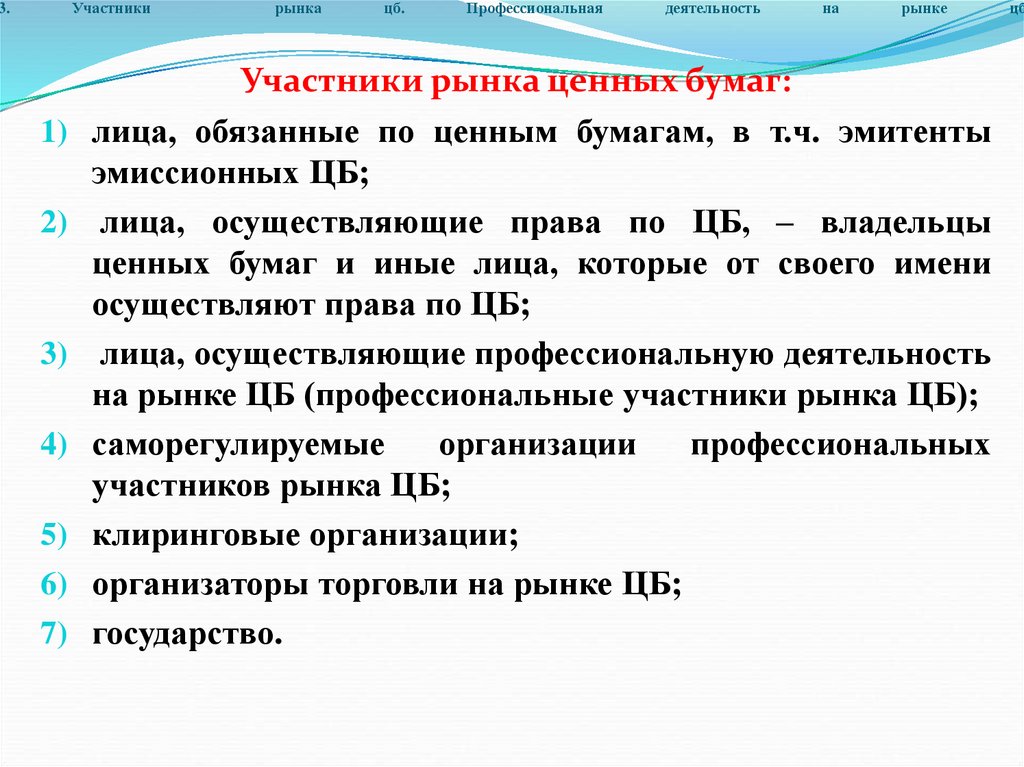

Участники рынка ценных бумаг:

лица, обязанные по ценным бумагам, в т.ч. эмитенты

эмиссионных ЦБ;

лица, осуществляющие права по ЦБ, – владельцы

ценных бумаг и иные лица, которые от своего имени

осуществляют права по ЦБ;

лица, осуществляющие профессиональную деятельность

на рынке ЦБ (профессиональные участники рынка ЦБ);

саморегулируемые

организации

профессиональных

участников рынка ЦБ;

клиринговые организации;

организаторы торговли на рынке ЦБ;

государство.

цб

20.

21. 3. Участники рынка цб. Профессиональная деятельность на рынке цб

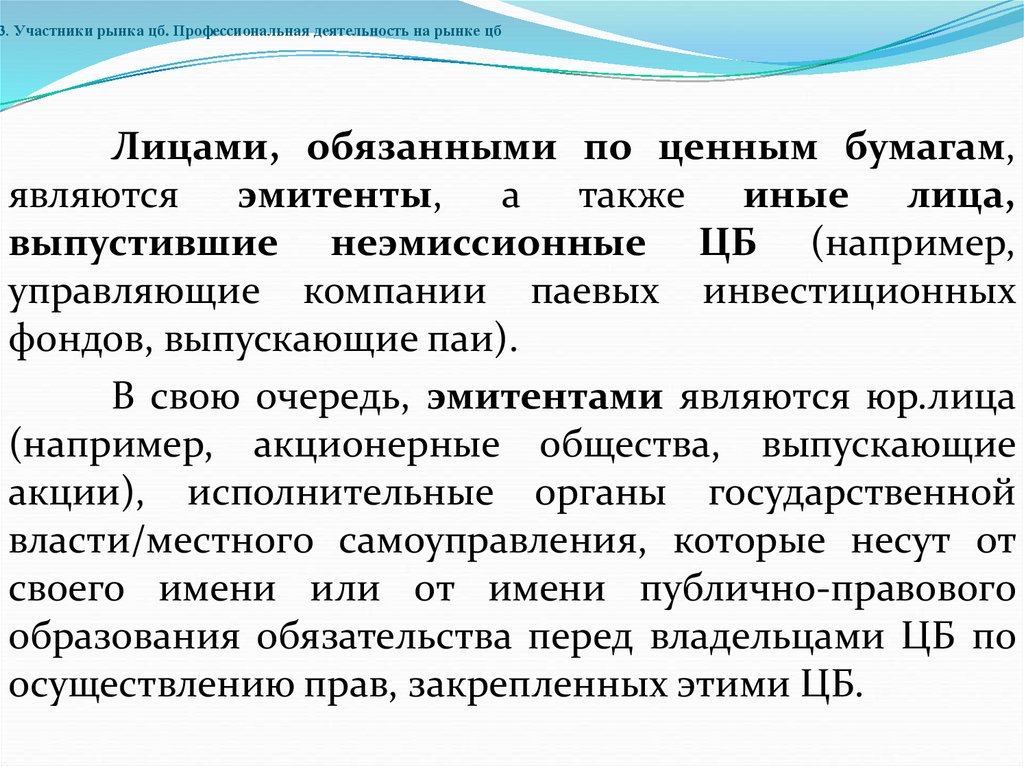

Лицами, обязанными по ценным бумагам,являются эмитенты, а также иные лица,

выпустившие неэмиссионные ЦБ (например,

управляющие компании паевых инвестиционных

фондов, выпускающие паи).

В свою очередь, эмитентами являются юр.лица

(например, акционерные общества, выпускающие

акции), исполнительные органы государственной

власти/местного самоуправления, которые несут от

своего имени или от имени публично-правового

образования обязательства перед владельцами ЦБ по

осуществлению прав, закрепленных этими ЦБ.

22. 3. Участники рынка цб. Профессиональная деятельность на рынке цб

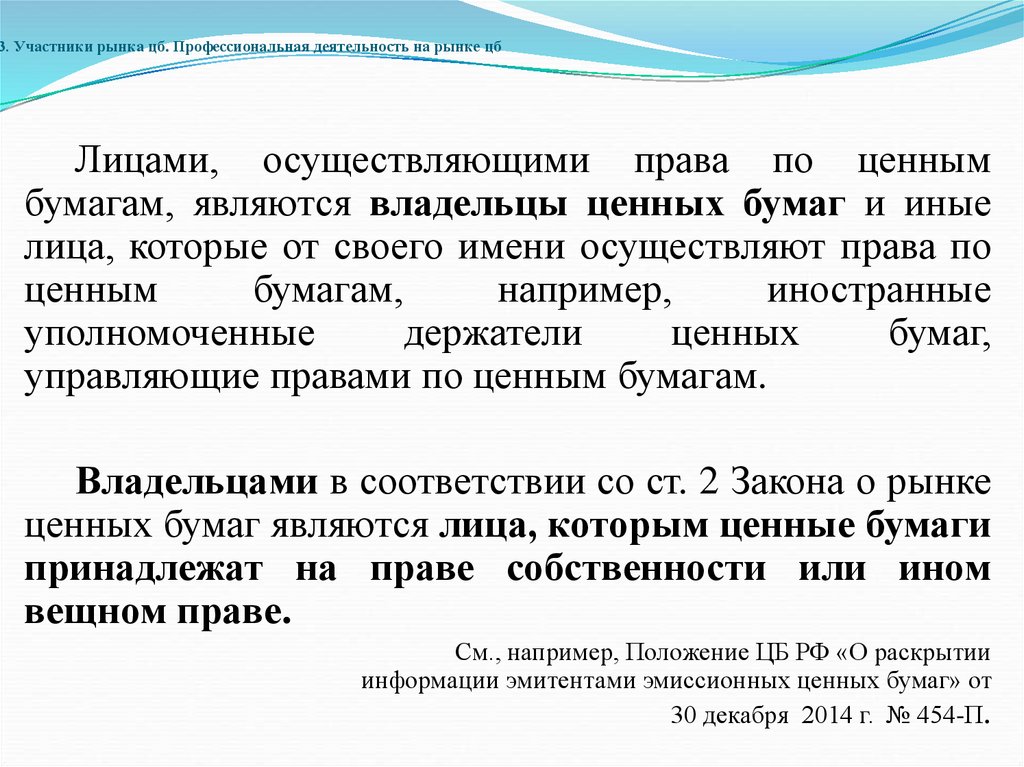

Лицами, осуществляющими права по ценнымбумагам, являются владельцы ценных бумаг и иные

лица, которые от своего имени осуществляют права по

ценным

бумагам,

например,

иностранные

уполномоченные

держатели

ценных

бумаг,

управляющие правами по ценным бумагам.

Владельцами в соответствии со ст. 2 Закона о рынке

ценных бумаг являются лица, которым ценные бумаги

принадлежат на праве собственности или ином

вещном праве.

См., например, Положение ЦБ РФ «О раскрытии

информации эмитентами эмиссионных ценных бумаг» от

30 декабря 2014 г. № 454-П.

23. 3. Участники рынка ЦБ. Профессиональная деятельность на рынк еЦБ

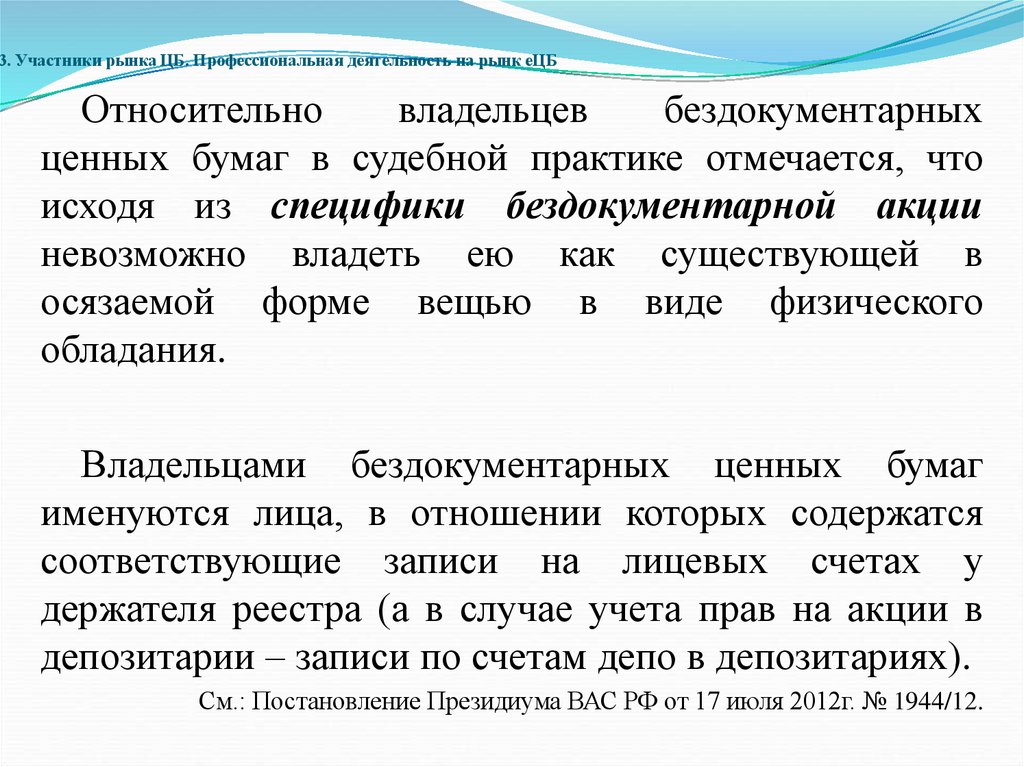

Относительновладельцев

бездокументарных

ценных бумаг в судебной практике отмечается, что

исходя из специфики бездокументарной акции

невозможно владеть ею как существующей в

осязаемой форме вещью в виде физического

обладания.

Владельцами бездокументарных ценных бумаг

именуются лица, в отношении которых содержатся

соответствующие записи на лицевых счетах у

держателя реестра (а в случае учета прав на акции в

депозитарии – записи по счетам депо в депозитариях).

См.: Постановление Президиума ВАС РФ от 17 июля 2012г. № 1944/12.

24. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Близким по смыслу и содержанию к понятию «владелецценных бумаг» является понятие «инвестор на рынке ценных

бумаг». Так, под инвесторами в соответствии со ст. 1

Федерального закона «О защите прав и законных интересов

инвесторов на рынке ценных бумаг» понимаются физические и

юридические лица, объектом инвестирования которых

являются эмиссионные ценные бумаги.

Среди инвесторов на рынке ценных бумаг законодательством особо

выделены квалифицированные инвесторы, к которым отнесены, в частности:

o

профессиональные участники рынка ценных бумаг;

o

кредитные организации;

o

страховые организации;

o

негосударственные пенсионные фонды;

o

Банк России;

o

государственная корпорация «Банк развития и внешнеэкономической

деятельности (Внешэкономбанк)»;

o

Международный валютный фонд, Европейский банк реконструкции и

развития.

Иные лица, в том числе и физические, могут быть признаны

квалифицированными инвесторами, если они отвечают требованиям,

установленным Законом о рынке ЦБ и принятыми в соответствии с ним

нормативными актами Банка России.

25. Отличительные признаки квалифицированного инвестора

весомое имущественное положение и доходы,профессиональный

статус,

который

обусловлен

осуществлением предпринимательской деятельности или

государственных функций

на рынке ЦБ,

наличием

профессиональных познаний или опыта инвестирования на

финансовом рынке.

Значение

выделения

категории

«квалифицированные инвесторы» заключается в том, что

они могут приобретать ЦБ или производные финансовые

инструменты,

специально

предназначенные

для

квалифицированных

инвесторов,

в

соответствии

с

нормативными актами Банка России.

См.:

Указание

Банка

России

«О

признании

лиц

квалифицированными инвесторами и порядке ведения реестра лиц,

признанных квалифицированными инвесторами» от 29 апреля 2015

г. № 3629-У.

26. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Профессиональные участник рынка ценныхбумаг:

брокеры,

дилеры,

форекс-дилеры,

управляющие ценными бумагами,

депозитарии,

регистраторы

27.

Профессиональными участниками на рынкеценных бумаг – это юр.лица, созданные:

– в организационно-правовой форме хозяйственного

общества;

– в иной организационно-правовой форме (п. 1 ст.

10.1-1 Закона о рынке ЦБ), которые осуществляют

свою деятельность на основании лицензии,

выданной Банком России (в случаях, предусмотренных

федеральными законами).

28. 3. Участники рынка ценных бумаг. Профессиональная деятельность на рынке ценных бумаг

В зависимости от функций различныхпрофессиональных участников рынка ценных

бумаг они подразделяются на группы:

а)

профессиональные

участники,

деятельность

которых

связана

с

совершением сделок с ценными бумагами

(брокеры,

дилеры,

форекс-дилеры,

управляющие);

б)

профессиональные

участники,

образующие учетную систему рынка

ценных бумаг (депозитарии, регистраторы).

29. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Брокерской деятельностьюпризнается деятельность по исполнению поручения

клиента (в том числе эмитента эмиссионных ЦБ при их

размещении) на совершение гражданско-правовых

сделок с ценными бумагами и/или на заключение

договоров,

являющихся

производными

финансовыми инструментами, осуществляемая на

основании возмездных договоров с клиентом

(договоров о брокерском обслуживании).

30.

Брокерскаядеятельность

осуществляется

брокером от имени и за счет клиента или от имени

брокера и за счет клиента, но в любом случае брокер

действует в интересах клиента, выполняя его

поручения.

Профессиональный участник рынка ценных бумаг,

осуществляющий брокерскую деятельность, именуется

брокером.

Брокер

вправе предоставлять клиенту в заем

денежные средства и/или ценные бумаги для

совершения сделок купли-продажи ценных бумаг при

условии предоставления клиентом обеспечения.

Такие

сделки

именуются

маржинальными

сделками.

31. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Дилерская деятельность - это деятельностьпо совершению сделок купли-продажи ЦБ от

своего имени и за свой счет путем

публичного объявления цен покупки и/или

продажи

определенных

ЦБ

с

обязательством покупки и/или продажи

этих

ЦБ

по

объявленным

лицом,

осуществляющим

такую

деятельность,

ценам.

Кроме цены дилер имеет право объявить иные существенные условия

договора купли-продажи ценных бумаг: минимальное и максимальное

количество покупаемых и/или продаваемых ценных бумаг, а

также срок, в течение которого действуют объявленные цены.

32. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Отличие брокерской деятельности от дилерскойзаключается в том, что брокер как посредник совершает

гражданско-правовые

сделки

с

финансовыми

инструментами в интересах клиента, с которым у него

заключен договор о брокерском обслуживании. Дилерская

же деятельность осуществляется от имени и за счет

дилера и в интересах дилера.

Дилерская

и

брокерская

деятельность

могут

совмещаться

одним

лицом,

поэтому

сделки,

осуществляемые по поручению клиентов, во всех случаях

подлежат приоритетному исполнению по сравнению с

дилерскими операциями самого брокера (п. 2 ст. 3 Закона о

рынке ценных бумаг).

33. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Лица, осуществляющие брокерскую и (или)дилерскую деятельность на рынке ЦБ также могут

выступать в качестве финансового консультанта,

оказывающего эмитенту услуги по подготовке

проспекта ЦБ.

Подготавливая и подписывая проспект ЦБ,

финансовый консультант подтверждает тем самым

достоверность и полноту всей информации,

содержащейся в проспекте ЦБ, за исключением части,

подтверждаемой аудитором и (или) оценщиком.

Однако деятельность финансового консультанта

не является профессиональной деятельностью на

рынке ЦБ.

34. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Деятельностью форекс-дилера признается деятельность по заключению отсвоего имени и за свой счет с физ.лицами, не являющимися

индивидуальными предпринимателями, не на организованных торгах:

• договоров,

которые

являются

производными

финансовыми

инструментами, обязанность сторон по которым зависит от изменения

курса соответствующей валюты и (или) валютных пар и условием

заключения которых является предоставление форекс-дилером физ.лицу,

не являющемуся индивидуальным предпринимателем, возможности

принимать на себя обязательства, размер которых превышает размер

предоставленного этим физ.лицом форекс-дилеру обеспечения;

• двух и более договоров, предметом которых является иностранная валюта

или валютная пара, срок исполнения обязательств по которым совпадает,

кредитор по обязательству в одном из которых является должником по

аналогичному обязательству в другом договоре и условием заключения

которых является предоставление форекс-дилером физ.лицу, не

являющемуся

индивидуальным

предпринимателем,

возможности

принимать на себя обязательства, размер которых превышает размер

предоставленного этим физ.лицом форекс-дилеру обеспечения.

См.:

ст. 4.1. «Деятельность форекс-дилера»

Закона о РЦБ

35. 3. Участники рынка ЦБ.. Профессиональная деятельность на рынке ЦБ

Форекс-дилер вправе осуществлять свою деятельностьтолько после вступления в

саморегулируемую

организацию форекс-дилеров.

Слово «форекс», производные от него слова и сочетания с

ним в фирменном наименовании могут использоваться

только форекс-дилерами.

Деятельность форекс-дилера по заключению договоров

является исключительной.

Форекс-дилер не вправе совмещать свою деятельность с

иной профессиональной деятельностью на рынке

ценных бумаг, а также с другой деятельностью.

Размер собственных средств форекс-дилера должен

составлять не менее ста миллионов рублей.

36.

Размер собственных средств форекс-дилера долженсоставлять не менее 100 миллионов рублей

В случае, если размер находящихся на номинальном

счете (счетах) форекс-дилера денежных средств физ.лиц, не

являющихся индивидуальными предпринимателями,

превышает 150 млн. рублей, размер собственных средств

такого форекс-дилера должен быть увеличен на сумму,

составляющую 5% от размера находящихся на указанном

номинальном счете (счетах) денежных средств физ.лиц, не

являющихся индивидуальными предпринимателями,

который превышает 150 млн. рублей.

Порядок определения размера находящихся на

номинальном счете (счетах) форекс-дилера денежных

средств физ.лиц, не являющихся индивидуальными

предпринимателями, в целях расчета собственных средств

форекс-дилера, а также сроки указанного расчета

устанавливаются нормативными актами Банка России.

37.

Фо́рекс (Forex, иногда FX, от англ. FOReign EXchange —«зарубежный обмен») — рынок межбанковского обмена

валюты по свободным ценам (котировка формируется без

ограничений или фиксированных значений). Поэтому

обычно используется сочетание «рынок Форекс» (англ. Forex

market, FX-market). Термин Форекс принято использовать для

обозначения взаимного обмена валюты, а не всей

совокупности валютных операций.

• Считается, что ежедневный оборот на рынке Форекс

составлял:

• в 1977 году — 5 млрд.$.

• в 1987 году — 600 млрд. $.

• в 2005—2006 годах объём дневного оборота на рынке

FOREX колебался, по разным оценкам, от 2 до 4.5 трлн $.

• в 2013 году — 5,3 трлн $.

38.

Форекс основывается на принципе свободнойконвертации валюты, который предполагает

отсутствие государственного вмешательства при

заключении валютообменных сделок (нет

официального валютного курса, нет ограничений на

направление, цены и объёмы сделок), и на гарантиях

свободы подобных операций.

Поправки, регулирующие рынок Форекс в России,

вступили в силу в 2 этапа: с 1 октября 2015 года и с 1

января 2016 года. Начиная с 1 октября новые компании

не смогли начать вести деятельность на рынке Форекс, а

те компании, которые уже вели свою деятельность

ранее должны получить соответствующие лицензии.

Компании, у которых не было лицензий на 1 января 2016

года, не смогли вести свою деятельность на территории

РФ.

39.

Наначало

2016

года

ни

одна

компания,

предоставляющая услуги по торговле валютой на рынке

Форекс,

не

соответствовала

требованиям

законодательства.

Получить лицензию Банка России к этому моменту

успела только одна компания, еще несколько подали

соответствующие заявки.

Однако лицензия - не единственное условие,

позволяющее работать на Форексе.

Помимо этого компании должны были вступить в

саморегулируемую организацию (СРО).

Возникло противоречие, так как регулятор требовал

вступить в СРО с 1 января, а закон, определяющий

порядок аккредитации СРО в Банке России, начал

действовать только с 11 января.

В этой связи многие игроки рынка, чтобы не нарушать

требования российского законодательства, были

вынуждены действовать через офшорные компании.

40. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Деятельность по управлению ценными бумагами – этодеятельность по доверительному управлению ЦБ, денежными

средствами, предназначенными для совершения сделок с ЦБ и/или

заключения договоров, являющихся производными финансовыми

инструментами.

Профессиональный участник рынка ЦБ, осуществляющий

деятельность по управлению ЦБ, именуется управляющим.

Управляющий

действует

на

основании

договора

доверительного управления с клиентом. Управляющий при

осуществлении своей деятельности обязан указывать, что он

действует в качестве управляющего.

От доверительного управления ЦБ, которое может

осуществляться только на основании лицензии, следует

отграничивать

доверительное

управление

правами,

удостоверяемыми ЦБ (ст. 5 Закона о рынке ЦБ).

Функции доверительного управления правами может

выполнять юр.лицо и индивидуальный предприниматель, а также

физ.лицо, не имеющее статуса индивидуального предпринимателя.

41. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Депозитарнаядеятельность

заключается в оказании услуг клиентам по

хранению сертификатов ценных бумаг и/или

учету и переходу прав на ЦБ.

Профессиональный участник рынка ЦБ,

осуществляющий

депозитарную

деятельность, именуется депозитарием.

Лицо,

пользующееся

услугами

депозитария по хранению ЦБ и/или учету

прав

на

ценные

бумаги,

именуется

депонентом.

42.

Договормежду

депозитарием

и

депонентом,

регулирующий их отношения в процессе депозитарной

деятельности, именуется депозитарным договором

(договором о счете депо).

Депозитарный договор:

заключается в письменной форме;

должен содержать ряд существенных условий, в том

числе однозначное определение предмета договора:

предоставление услуг по хранению сертификатов ЦБ

и/или учету прав на ЦБ; срок действия договора;

размер и порядок оплаты услуг депозитария,

предусмотренных

договором;

обязанности

депозитария (ст. 7 Закона о рынке ЦБ).

43.

Депозитарий имеет право регистрироваться вреестре владельцев ЦБ или у другого депозитария в

качестве номинального держателя (т.е. держателя ЦБ,

законным владельцем которых является другое лицо

–

клиент

депозитария)

в

соответствии

с

депозитарным договором.

Депозитарий не имеет права распоряжаться

ЦБ, управлять ими или совершать с ними какие-либо

операции. В связи с тем, что находящиеся на

хранении у депозитария ЦБ не являются его

собственностью, на них не может быть обращено

взыскание по его обязательствам.

44. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Деятельностью по ведению реестра владельцевценных бумаг является сбор, фиксация, обработка,

хранение данных, составляющих реестр владельцев ЦБ, и

предоставление информации из реестра владельцев ЦБ.

Лица, осуществляющие деятельность по ведению

реестра владельцев ЦБ, именуются держателями

реестра (регистраторами).

Регистратор не вправе совершать сделки с

ценными бумагами эмитента, реестр владельцев которых

он ведет.

Договор на ведение реестра заключается только с

одним юр.лицом.

Регистратор может вести реестры владельцев ЦБ

неограниченного числа эмитентов или лиц, обязанных

по ЦБ.

45.

Обязанности держателя реестраоткрывать лицевые и иные счета в реестре;

проводить операции в реестре только по распоряжению

зарегистрированных лиц, если иное не установлено

федеральными законами и нормативными актами Банка

России;

предоставлять зарегистрированному лицу, на лицевом счете

которого учитывается более 1 процента голосующих акций

эмитента, информацию из реестра об имени (наименовании)

зарегистрированных лиц и о количестве акций каждой

категории (каждого типа), учитываемых на их лицевых счетах;

информировать зарегистрированных лиц по их требованию о

правах, закрепленных ЦБ и др. (ст. 8 Закона о рынке ЦБ).

Реестр владельцев ЦБ – формируемая на определенный момент

времени система записей о лицах, которым открыты лицевые

счета, записей о ЦБ, учитываемых на указанных счетах, записей

об обременении ЦБ и иных записей в соответствии с

законодательством РФ.

46. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Допускаетсясовмещение

брокерской

деятельность, дилерской деятельности, деятельности

по управлению ЦБ и депозитарной деятельности.

Осуществление деятельности по ведению

реестра владельцев ЦБ не допускает ее

совмещения с другими видами профессиональной

деятельности на рынке ЦБ.

Наделение регистратора правом осуществлять

параллельно, например, брокерскую или дилерскую

деятельность может осложнить удостоверение им прав

владельцев ценных бумаг, создать предпосылки для

манипулирования с лицевыми счетами владельцев ЦБ или

использования чужих ЦБ для собственных брокерских или

дилерских операций.

47. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

В соответствии с Федеральным законом «О саморегулируемых организациях всфере финансового рынка» от 13 июля 20145 г. № 223-ФЗ для ряда финансовых

организаций, в том числе профессиональных участников рынка ЦБ (брокеров,

дилеров,

форекс-дилеров,

управляющих,

депозитариев,

регистраторов)

предусмотрено обязательное членство в саморегулируемых организациях.

Решение о внесении сведений о некоммерческой организации в единый реестр

СРО в сфере финансового рынка принимается Банком России.

Реестр саморегулируемых организаций в сфере финансового рынка является

открытым и размещен на официальном сайте Банка России.

Основными целями создания СРО профессиональных участников рынка ЦБ

являются обеспечение условий деятельности его участников, разработка базовых

и внутренних стандартов, контроль за соблюдением членами саморегулируемых

организаций требований федеральных законов, нормативных правовых актов

Российской Федерации, нормативных актов Банка России, базовых стандартов,

внутренних стандартов и иных внутренних документов СРО, в том числе путем

проведения плановых и внеплановых проверок и др.

В случае нарушения профессиональным участником рынка ЦБ требования об

обязательном членстве в СРО Банком России может быть аннулирована лицензия

на осуществление профессиональной деятельности на рынке ценных бумаг (ст.

39.1 Закона о рынке ценных бумаг).

Офиальный сайт Банка России в сети Интернет. URL: http://www.cbr.ru

48. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Клиринговая организация – этоюридическое

лицо,

имеющее

право

осуществлять клиринговую деятельность на

основании лицензии

(п. 6 ст. 2 Федерального закона «О клиринге, клиринговой

деятельности и центральном контрагенте»

Клиринговая деятельность – это деятельность

по оказанию клиринговых услуг в соответствии

с утвержденными клиринговой организацией

правилами клиринга, зарегистрированными

Банком России.

49.

Клиринг – определение подлежащих исполнению обязательств,возникших из договоров, в том числе в результате осуществления

неттинга обязательств, и подготовка документов (информации),

являющихся основанием прекращения и (или) исполнения таких

обязательств.

Значение клиринговых организаций как участников рынка ЦБ

заключается в том, что посредством клиринговой деятельности

производятся выявление, сверка, погашение и окончательные

расчеты между участниками сделок с финансовыми инструментами.

Примеры организаций, получивших лицензии на осуществление

клиринговой деятельности:

ПАО «Клиринговый центр МФБ»;

АО АКБ «Национальный Клиринговый Центр».

См.: официальный сайт Банка России в

[Электронный ресурс] URL: http://www.cbr.ru

сети

Интернет.

В соответствии с ст. 2 Федерального закона «О клиринге, клиринговой

деятельности и центральном контрагенте»

неттинг –

это полное или частичное прекращение

обязательств, допущенных к клирингу, зачетом и (или)

иным способом, установленным правилами клиринга.

50. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

Обеспечение организации торгов сфинансовыми инструментами осуществляется

такими

участниками

рынка

ЦБ

как

организаторы

торговли

–

это

лица,

оказывающие

услуги

по

проведению

организованных торгов на товарном и (или)

финансовом рынках на основании лицензии

биржи или лицензии торговой системы

(п. 6 ст. 2 Федерального закона «Об организованных

торгах» от 21 ноября 2011 г. № 325-ФЗ)

Правила организованных торгов и вносимые в них

изменения подлежат регистрации в Банке России.

Цель организатора торговли на рынке ЦБсостоит в

создании условий и возможностей для совершения сделок

другими участниками рынка ценных бумаг (брокерами,

дилерами, управляющими и др.).

51.

Пример организаторов торговли:ПАО «Московская Биржа ММВБ-РТС»,

ПАО «Санкт-Петербургская биржа».

См.: официальный сайт Банка России

в сети Интернет.

[Электронный ресурс] URL:

http://www.cbr.ru

52.

53. 3. Участники рынка ЦБ. Профессиональная деятельность на рынке ЦБ

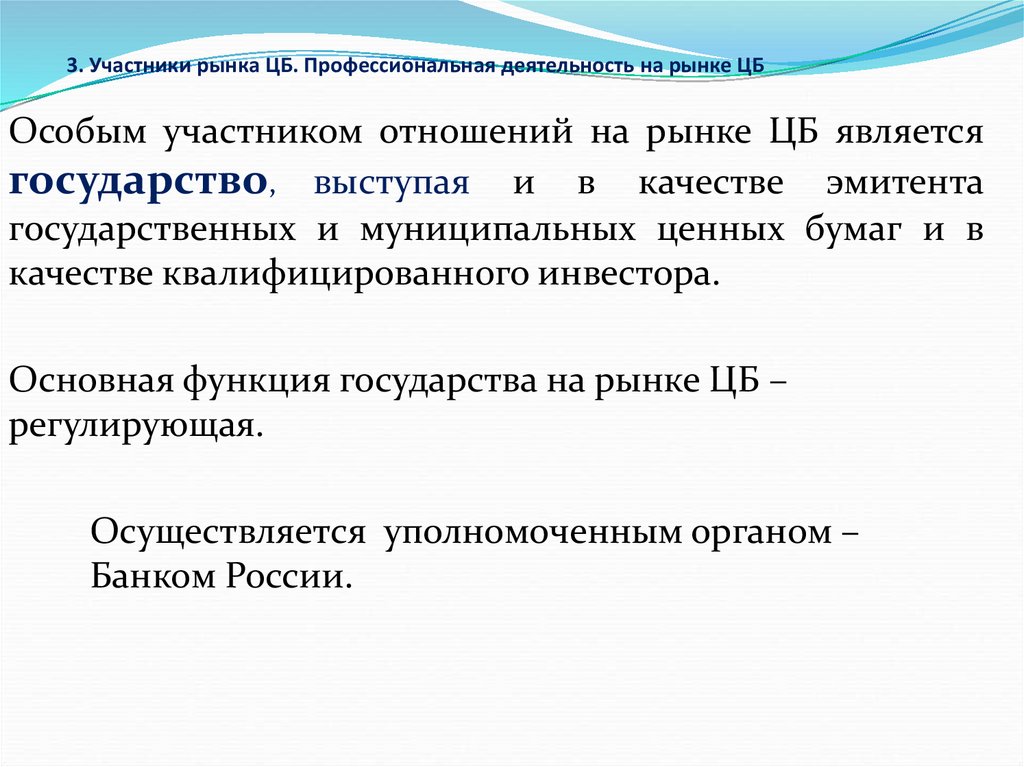

Особым участником отношений на рынке ЦБ являетсягосударство, выступая и в качестве эмитента

государственных и муниципальных ценных бумаг и в

качестве квалифицированного инвестора.

Основная функция государства на рынке ЦБ –

регулирующая.

Осуществляется уполномоченным органом –

Банком России.

54.

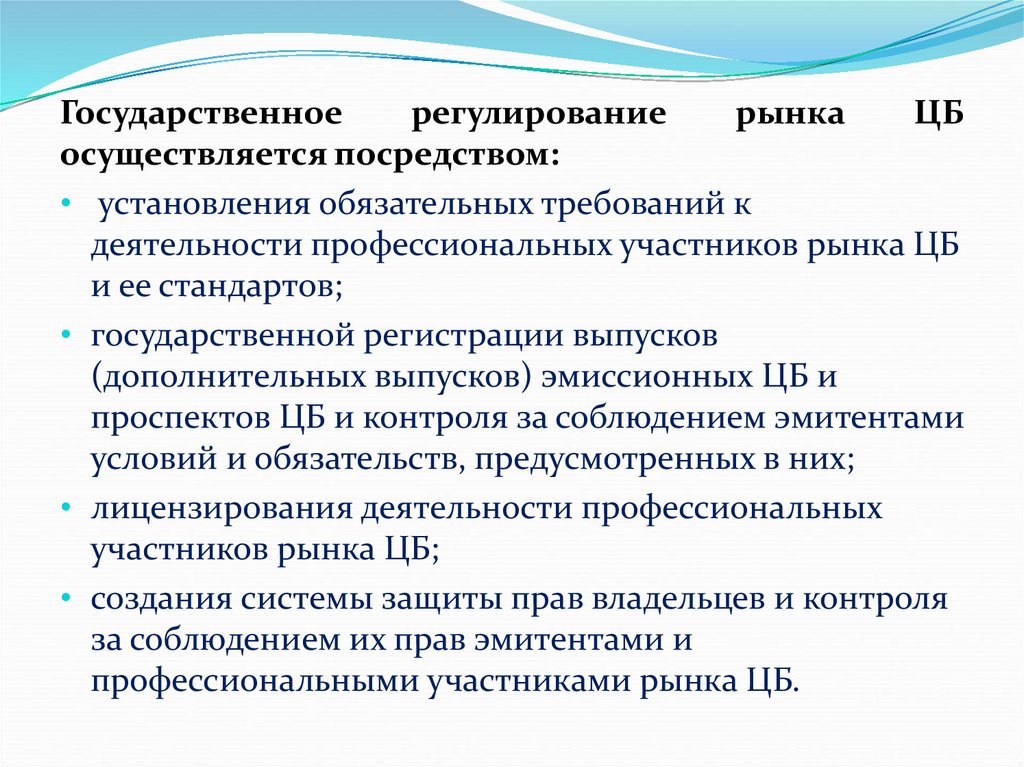

Государственноерегулирование

рынка

ЦБ

осуществляется посредством:

• установления обязательных требований к

деятельности профессиональных участников рынка ЦБ

и ее стандартов;

• государственной регистрации выпусков

(дополнительных выпусков) эмиссионных ЦБ и

проспектов ЦБ и контроля за соблюдением эмитентами

условий и обязательств, предусмотренных в них;

• лицензирования деятельности профессиональных

участников рынка ЦБ;

• создания системы защиты прав владельцев и контроля

за соблюдением их прав эмитентами и

профессиональными участниками рынка ЦБ.

55.

56. Деятельность по инвестиционному консультированию

Деятельностьюпо

инвестиционному

консультированию признается оказание консультационных

услуг в отношении ЦБ, сделок с ними и (или) заключения

договоров,

являющихся

производными

финансовыми

инструментами, путем предоставления индивидуальных

инвестиционных рекомендаций.

Не является деятельностью по инвестиционному

консультированию

предоставление

профессиональным

участником рынка ценных бумаг, управляющей компанией

инвестиционного фонда, паевого инвестиционного фонда и

негосударственного

пенсионного

фонда,

кредитной

организацией, негосударственным пенсионным фондом,

страховой организацией, страховым брокером информации о

своих услугах и (или) выпущенных (эмитированных) ими

финансовых инструментах при условии, что предоставляемая

информация не содержит индивидуальной инвестиционной

рекомендации.

57.

Инвестиционноеконсультирование

осуществляется на основании договора (договор

об инвестиционном консультировании).

Профессиональный участник рынка ЦБ,

осуществляющий деятельность по инвестиционному

консультированию, именуется инвестиционным

советником.

Инвестиционным советником может быть

юр.лицо, которое создано в соответствии с

законодательством РФ, или индивидуальный

предприниматель,

являющиеся

членами

саморегулируемой организации в сфере финансового

рынка, объединяющей инвестиционных советников,

и включенные в единый реестр инвестиционных

советников.

58. 4. Эмиссия и обращение ценных бумаг

4. Эмиссия и обращение ценных бумагЭмиссия ценных бумаг –

установленная Законом о

рынке

ценных

бумаг

последовательность

действий

эмитента

по

размещению эмиссионных

ценных бумаг (ст. 2).

59.

Этапы эмиссии:1)

принятие решения о размещении эмиссионных ЦБ или иного

решения, являющегося основанием для размещения

эмиссионных ЦБ;

2)

утверждение решения о выпуске (дополнительном выпуске)

эмиссионных ЦБ;

3)

государственная регистрация выпуска (дополнительного

выпуска) эмиссионных ЦБ или присвоение выпуску

(дополнительному

выпуску)

эмиссионных

ЦБ

идентификационного номера;

4)

размещение эмиссионных ЦБ (то есть отчуждение ЦБ первым

владельцам);

5)

государственная регистрация отчета об итогах выпуска

(дополнительного

выпуска)

эмиссионных

ЦБ

или

представление

уведомления

об

итогах

выпуска

(дополнительного выпуска) эмиссионных ЦБ.

Государственная регистрация выпуска (дополнительного

выпуска) эмиссионных ЦБ, размещаемых путем подписки, должна

сопровождаться регистрацией проспекта ЦБ, за исключением

определенных случаев, предусмотренных ст. 22 Закона о рынке ЦБ.

60. 4. Эмиссия и обращение ценных бумаг

Приучреждении

акционерного

общества размещение акций осуществляется

до государственной регистрации их выпуска, а

государственная регистрация отчета об итогах

выпуска

акций

–

одновременно

с

государственной регистрацией выпуска акций.

См.: Постановление Пленума ВАС РФ «О некоторых

вопросах практики применения Федерального

закона «О государственной регистрации выпусков

акций, размещенных до вступления в силу

Федерального закона «О рынке ценных бумаг» без

государственной регистрации» от 17.12.2009 № 90.

61. 4. Эмиссия и обращение ценных бумаг

Выпуск(дополнительный

выпуск)

эмиссионных ценных бумаг может быть

признан

несостоявшимся

после

его

государственной регистрации или присвоения

ему идентификационного номера и до

государственной регистрации отчета об

итогах выпуска (дополнительного выпуска)

эмиссионных ЦБ, а в случае, если процедура

эмиссии

ЦБ

не

предусматривает

государственную регистрацию отчета об

итогах их выпуска (дополнительного выпуска),

– до начала размещения эмиссионных ЦБ.

62.

• Основаниямидля

признания

выпуска

(дополнительного выпуска) эмиссионных ценных

бумаг несостоявшимся, в частности, являются:

нарушение эмитентом в ходе эмиссии ценных бумаг

требований законодательства РФ, которое не может быть

устранено иначе, чем посредством изъятия из обращения

эмиссионных ценных бумаг выпуска; обнаружение в

документах недостоверной или вводящей в заблуждение

информации, повлекшей за собой существенное

нарушение прав и (или) законных интересов инвесторов

или владельцев эмиссионных ценных бумаг.

Признание

выпуска

(дополнительного

выпуска)

эмиссионных

ценных

бумаг

несостоявшимся

осуществляется по решению Банка России или по

решению регистрирующего органа.

63. 4. Эмиссия и обращение ценных бумаг

Выпуск(дополнительный

выпуск)

эмиссионных ценных бумаг может быть

признан недействительным на основании

решения суда по иску Банка России,

регистрирующего органа или органа,

осуществляющего

государственную

регистрацию юридических лиц, а также по

иску участника (акционера) эмитента или

владельца эмиссионных ценных бумаг

эмитента того же вида, категории (типа), что

и эмиссионные ценные бумаги выпуска

(дополнительного выпуска).

64.

Основаниями для признания выпуска(дополнительного выпуска) эмиссионных ЦБ

недействительным являются, в частности:

нарушение эмитентом в ходе эмиссии ЦБ

требований законодательства РФ, которое не

может быть устранено иначе, чем посредством

изъятия из обращения эмиссионных ЦБ

выпуска;

обнаружение в документах недостоверной или

вводящей в заблуждение информации,

повлекшей за собой существенное нарушение

прав и (или) законных интересов инвесторов

или владельцев эмиссионных ЦБ.

65.

Признание выпуска (дополнительного выпуска)эмиссионных ценных бумаг несостоявшимся или

недействительным влечет за собой аннулирование

его государственной регистрации, изъятие из

обращения эмиссионных ценных бумаг данного

выпуска и возвращение владельцам таких

эмиссионных ценных бумаг денежных средств или

иного имущества, полученных эмитентом в счет их

оплаты.

См.: Информационное письмо Президиума ВАС РФ

«Обзор практики разрешения споров, связанных с

отказом в государственной регистрации выпуска акций

и признанием выпуска акций недействительным» от

23.04.2001 № 63.

66. 4. Эмиссия и обращение ценных бумаг

ОбращениеЦБ

осуществляется

путем

заключения гражданско-правовых сделок, среди

которых можно отметить

куплю-продажу ценных бумаг,

дарение, залог,

внесение ценных бумаг в качестве вклада в уставный

капитал

и др.

На гражданско-правовые сделки с ЦБ в полной мере

распространяются положения о ЦБ и гражданско-правовых сделках,

предусмотренные ГК РФ, с учетом особенностей, установленных

Законом о рынке ЦБ.

Законом о рынке ЦБ установлены ограничения на обращение ЦБ.

Так, совершение сделок, влекущих за собой переход прав

собственности на эмиссионные ЦБ, допускается только после

государственной регистрации их выпуска или присвоения их выпуску

идентификационного номера.

67. 4. Эмиссия и обращение ценных бумаг

Переход прав собственности на эмиссионные ЦБзапрещается до их полной оплаты, а в случае, если процедура

эмиссии ЦБ предусматривает государственную регистрацию

отчета об итогах их выпуска (дополнительного выпуска), –

также до государственной регистрации указанного отчета.

Права, закрепленные эмиссионной ЦБ, переходят к их

приобретателю с момента перехода прав на эту ЦБ.

Право на предъявительскую документарную ЦБ

переходит к приобретателю:

в случае нахождения ее сертификата у владельца – в момент

передачи этого сертификата приобретателю;

в случае хранения сертификатов предъявительских

документарных ценных бумаг и/или учета прав на такие ценные

бумаги в депозитарии – в момент осуществления приходной

записи по счету депо приобретателя.

68.

Право на именную бездокументарную ценнуюбумагу переходит к приобретателю:

в случае учета прав на ценные бумаги у лица,

осуществляющего депозитарную деятельность, – с

момента внесения приходной записи по счету депо

приобретателя;

в случае учета прав на ценные бумаги в реестре – с

момента внесения приходной записи по лицевому

счету приобретателя.

69.

Спасибо завнимание!!!!!!!

Финансы

Финансы