Похожие презентации:

Тема 1. Понятие рынка ценных бумаг и его инструментов

1. ИТ в анализе рынка ценных бумаг

К.Э.Н. Мельников Виталий Андреевич2. Тема 1. Понятие рынка ценных бумаг и его инструментов

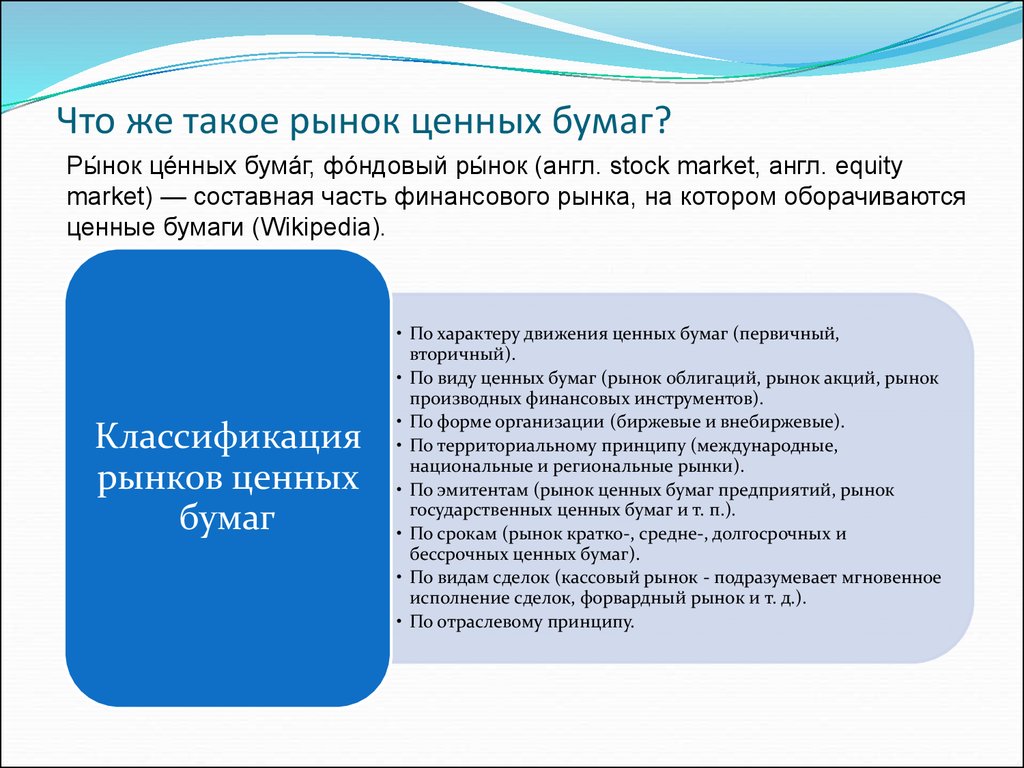

3. Что же такое рынок ценных бумаг?

Ры́нок це́нных бума́г, фо́ндовый ры́нок (англ. stock market, англ. equitymarket) — составная часть финансового рынка, на котором оборачиваются

ценные бумаги (Wikipedia).

Классификация

рынков ценных

бумаг

• По характеру движения ценных бумаг (первичный,

вторичный).

• По виду ценных бумаг (рынок облигаций, рынок акций, рынок

производных финансовых инструментов).

• По форме организации (биржевые и внебиржевые).

• По территориальному принципу (международные,

национальные и региональные рынки).

• По эмитентам (рынок ценных бумаг предприятий, рынок

государственных ценных бумаг и т. п.).

• По срокам (рынок кратко-, средне-, долгосрочных и

бессрочных ценных бумаг).

• По видам сделок (кассовый рынок - подразумевает мгновенное

исполнение сделок, форвардный рынок и т. д.).

• По отраслевому принципу.

4. Первичный и вторичный рынки ценных бумаг

Первичный рынок ценных бумаг — это рынок, на котором происходитпервичное размещение ценных бумаг.

Первичное размещение бывает двух видов — частное и публичное.

Частное размещение (англ. private placement). В этом случае пакет ценных

бумаг продается ограниченному числу лиц (как правило, одному-двум

институциональным инвесторам). Особенностью частного размещения

является закрытый характер сделки. Никаких требований по раскрытию

финансовой документации не предъявляется.

Публичное размещение (англ. public offering) или IPO (initial public offering

(англ.)). Публичное размещение происходит с помощью посредников. Ими

могут выступать как биржи, так и институциональные брокеры

5.

Первичный и вторичныйрынки ценных бумаг

Вторичный рынок ценных бумаг — это рынок, на котором происходит

обращение ценных бумаг. На этом рынке уже не аккумулируются новые

финансовые средства для эмитента, а только перераспределяются

ресурсы среди последующих инвесторов.

Являясь механизмом перепродажи, он позволяет инвесторам свободно

покупать и продавать бумаги. При отсутствии вторичного рынка или его

слабой организации последующая перепродажа ценных бумаг была бы

невозможна или затруднена, что оттолкнуло бы инвесторов от покупки всех

или части бумаг. В итоге общество осталось бы в проигрыше, так как

многие, особенно новейшие, начинания не получили бы необходимой

финансовой поддержки.

6. Инструменты торгуемые на рынке ценных бумаг

Виды ценных бумаг в РФгосударственная облигация;

облигация; вексель;

чек;

депозитный сертификат;

сберегательный сертификат;

банковская сберегательная книжка на предъявителя;

коносамент;

акция;

приватизационные ценные бумаги;

7.

ОблигацииОблигация — это ценная бумага, удостоверяющая единичное долговое

обязательство эмитента (государства или любого другого юридического

лица) на возврат его номинальной стоимости через определенный срок в

будущем на условиях, устраивающих его держателя.

• Государственная

Виды

облигация

облигаций

• Простая облигация

8. Акции

Акция — в соответствии с законом РФ «О рынке ценных бумаг» — это «эмиссионная ценнаябумага, закрепляющая права ее владельца (акционера) на получение части прибыли

акционерного общества в виде дивидендов, участие в управлении акционерным обществом и

часть имущества, остающегося после его ликвидации».

Экономическое определение — это ценная бумага, удостоверяющая единичный вклад в

уставный капитал коммерческого товарищества с вытекающими из этого правами для ее

владельца.

9.

Вексель.Вексель - ценная бумага, удостоверяющая письменное денежное обязательство должника о

возврате долга, форма и обращение которого регулируются специальным законодательством

— вексельным правом;

Простой вексель - это ценная бумага, удостоверяющая безусловное обязательство (обещание)

должника уплатить указанную в нем сумму денег векселедержателю через определенный срок

времени;

Переводной вексель — это ценная бумага, удостоверяющая предложение должнику уплатить

указанную в ней сумму денег обозначенному в ней лицу через определенный срок

10.

Чек.Чек - ценная бумага, удостоверяющая письменное поручение чекодателя банку уплатить

чекополучателю указанную в ней сумму денег в течение срока ее действия. Чек представляет

собой разновидность переводного векселя, который выписывается только банком

11.

Банковский сертификат.Банковский сертификат — ценная бумага, представляющая собой свободно обращающееся

свидетельство о денежном вкладе (депозитном — для юридических лиц, сберегательном — для

физических лиц) в банке с обязательством последнего о возврате этого вклада и процентов по

нему через установленный срок в будущем.

12.

Коносамент.Коносамент - ценная бумага, представляющая собой документ стандартной формы, принятой в

международной практике, на перевозку груза, удостоверяющий его погрузку, перевозку и

право на получение.

13.

Закладная.Закладная - это именная ценная бумага, удостоверяющая права ее владельца в соответствии с

договором об ипотеке (залоге недвижимости), на получение денежного обязательства или

указанного в ней имущества.

14.

Инвестиционный пайИнвестиционный пай - именная ценная бумага, удостоверяющая долю его владельца в праве

собственности на имущество, составляющее паевой инвестиционный фонд.

15.

Сравнительные характеристики ценных бумаг16.

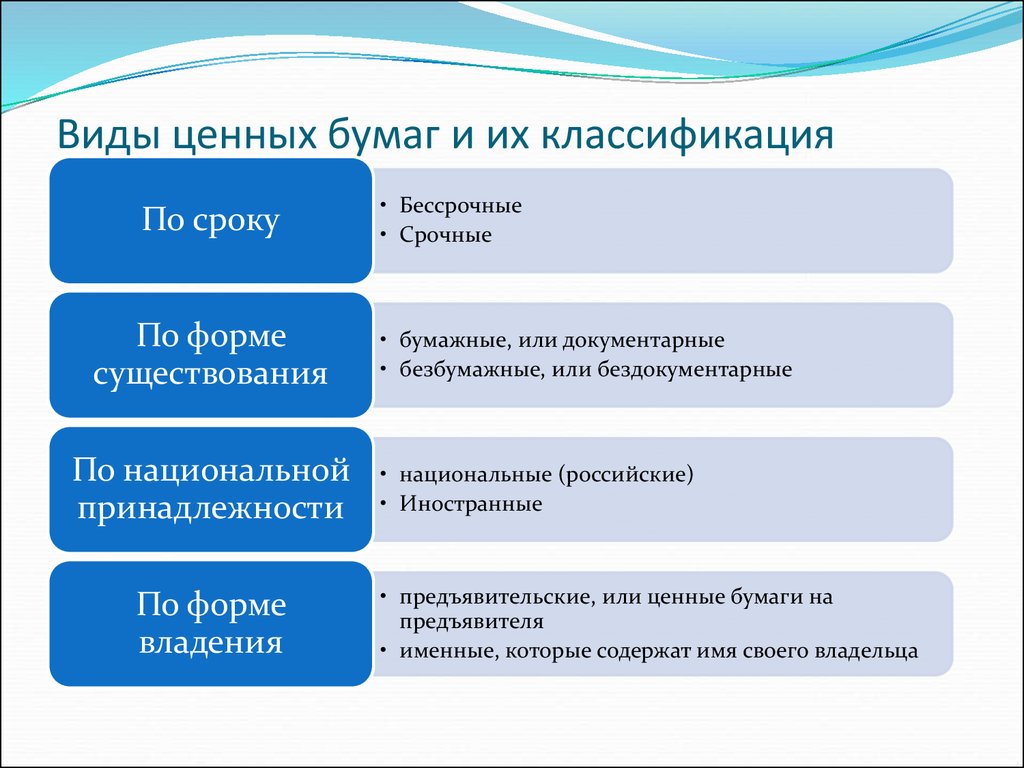

Виды ценных бумаг и их классификацияПо сроку

По форме

существования

По национальной

принадлежности

По форме

владения

• Бессрочные

• Срочные

• бумажные, или документарные

• безбумажные, или бездокументарные

• национальные (российские)

• Иностранные

• предъявительские, или ценные бумаги на

предъявителя

• именные, которые содержат имя своего владельца

17.

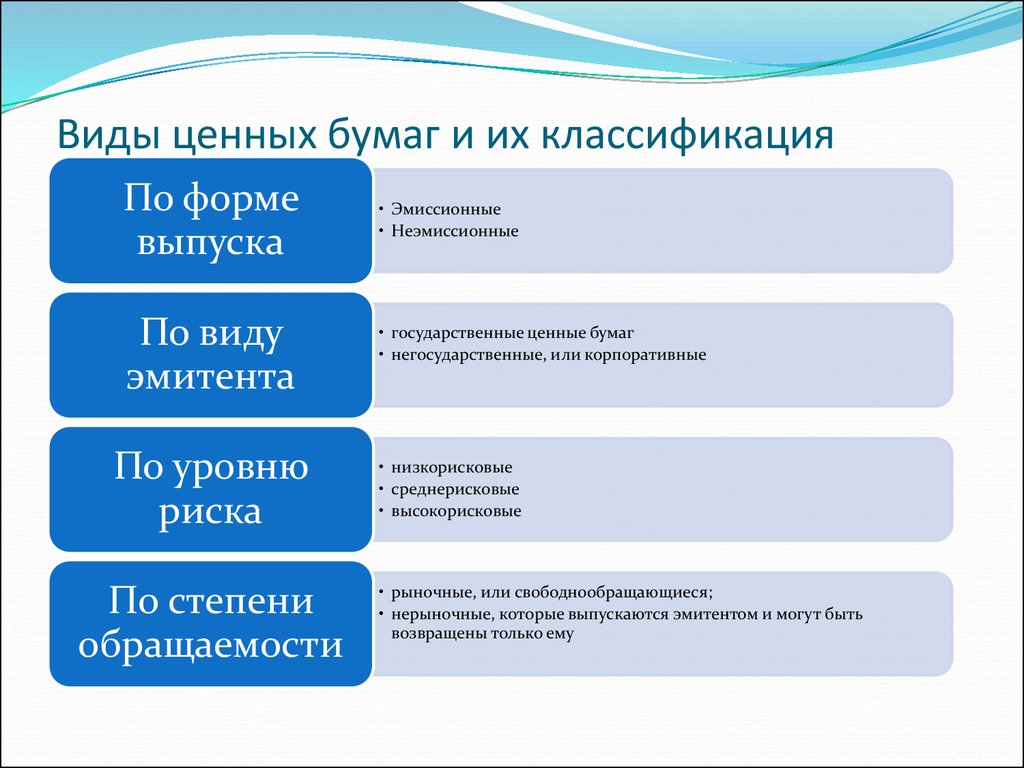

Виды ценных бумаг и их классификацияПо форме

выпуска

По виду

эмитента

По уровню

риска

По степени

обращаемости

• Эмиссионные

• Неэмиссионные

• государственные ценные бумаг

• негосударственные, или корпоративные

• низкорисковые

• среднерисковые

• высокорисковые

• рыночные, или свободнообращающиеся;

• нерыночные, которые выпускаются эмитентом и могут быть

возвращены только ему

18.

Виды ценных бумаг и их классификацияПо форме

привлечения

капитала

По виду номинала

По форме

обслуживания

капитала

По наличию

начисляемого

дохода

• долевые, или владельческие, которые отражают долю в уставном

капитале общества

• долговые, которые представляют собой форму займа капитала

(денежных средств)

• с постоянным номиналом

• с переменным номиналом

• Инвестиционные (капитальные) ценные бумаги являются объектом

для вложения денег как капитала, т. е. с целью получения дохода

• Неинвестиционные ценные бумаги обслуживают денежные расчеты

на товарных или других рынках.

• бездоходные

• с начисляемым доходом

19. Виды анализа

Анализ финансовых рынковделится на

Фундаментальный

Технический

20. Тема 2. Формирование портфеля ценных бумаг и управление им

21. Определение портфеля ценных бумаг

Портфельценных

бумаг

• совокупность, набор

ценных бумаг, в котором,

по представлению

приобретающего их

инвестора, рационально

сочетаются доходность,

ликвидность, надежность

22. Портфельное инвестирование, типы портфелей инвесторов

Типы целейинвестирования

• Консервативный

• Умеренноагрессивный

• Агрессивный

23. Портфельное инвестирование, типы портфелей инвесторов

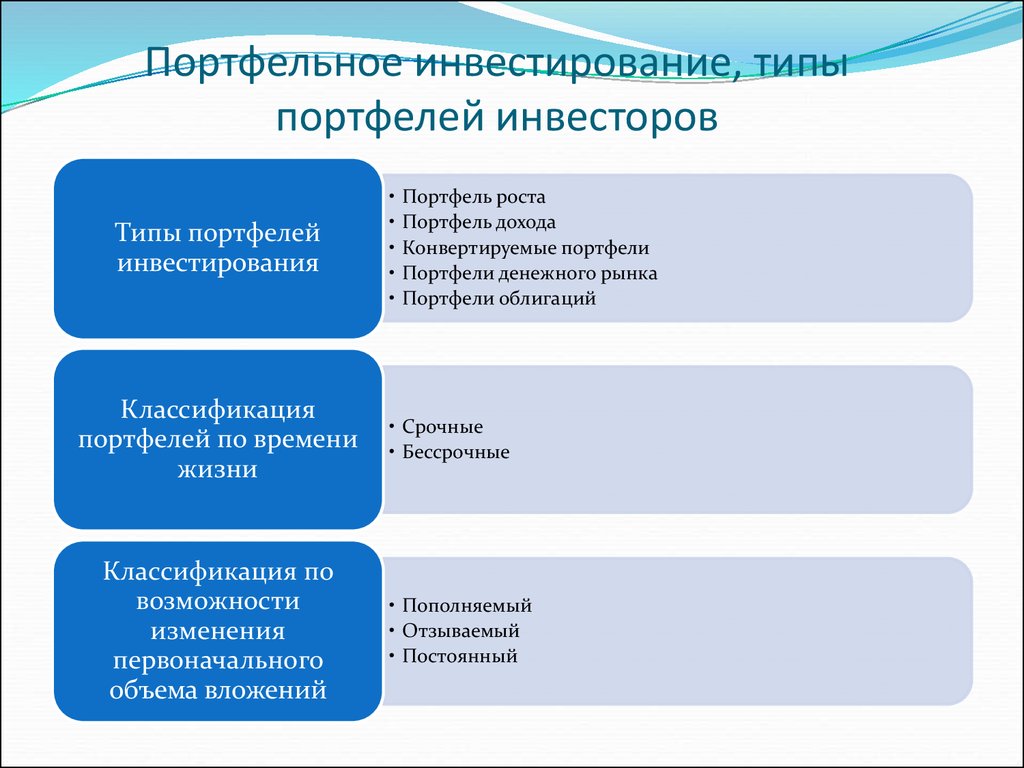

Типы портфелейинвестирования

Классификация

портфелей по времени

жизни

Классификация по

возможности

изменения

первоначального

объема вложений

Портфель роста

Портфель дохода

Конвертируемые портфели

Портфели денежного рынка

Портфели облигаций

• Срочные

• Бессрочные

• Пополняемый

• Отзываемый

• Постоянный

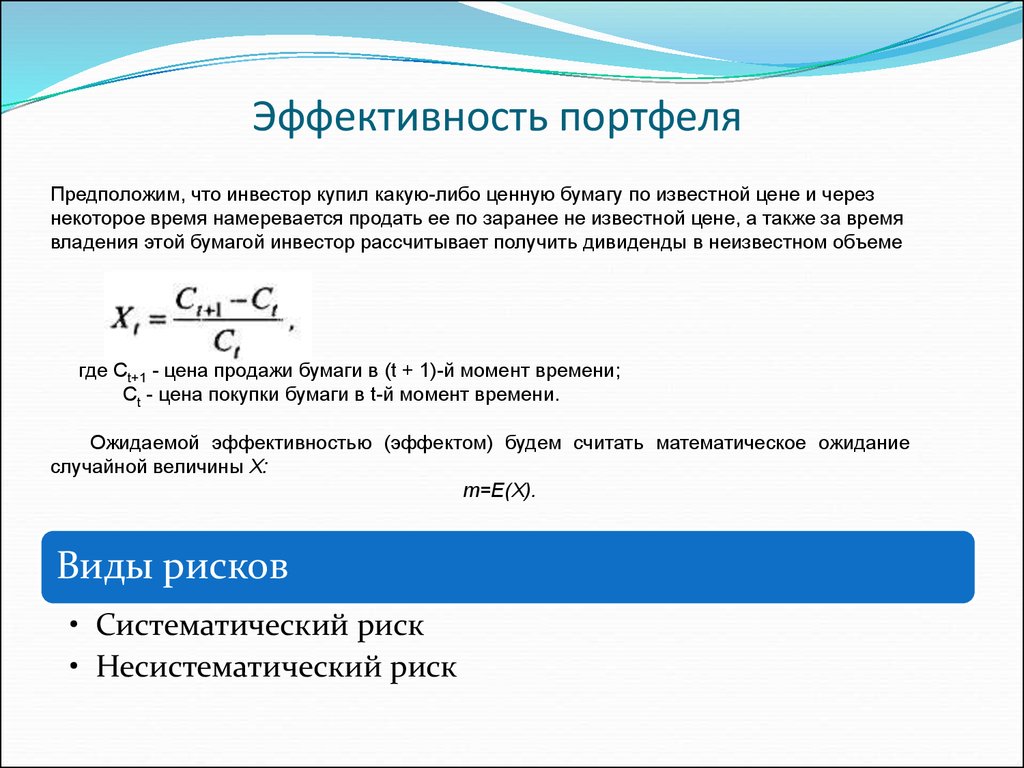

24. Эффективность портфеля

Предположим, что инвестор купил какую-либо ценную бумагу по известной цене и черезнекоторое время намеревается продать ее по заранее не известной цене, а также за время

владения этой бумагой инвестор рассчитывает получить дивиденды в неизвестном объеме

где Сt+1 - цена продажи бумаги в (t + 1)-й момент времени;

Сt - цена покупки бумаги в t-й момент времени.

Ожидаемой эффективностью (эффектом) будем считать математическое ожидание

случайной величины X:

m=Е(Х).

Виды рисков

• Систематический риск

• Несистематический риск

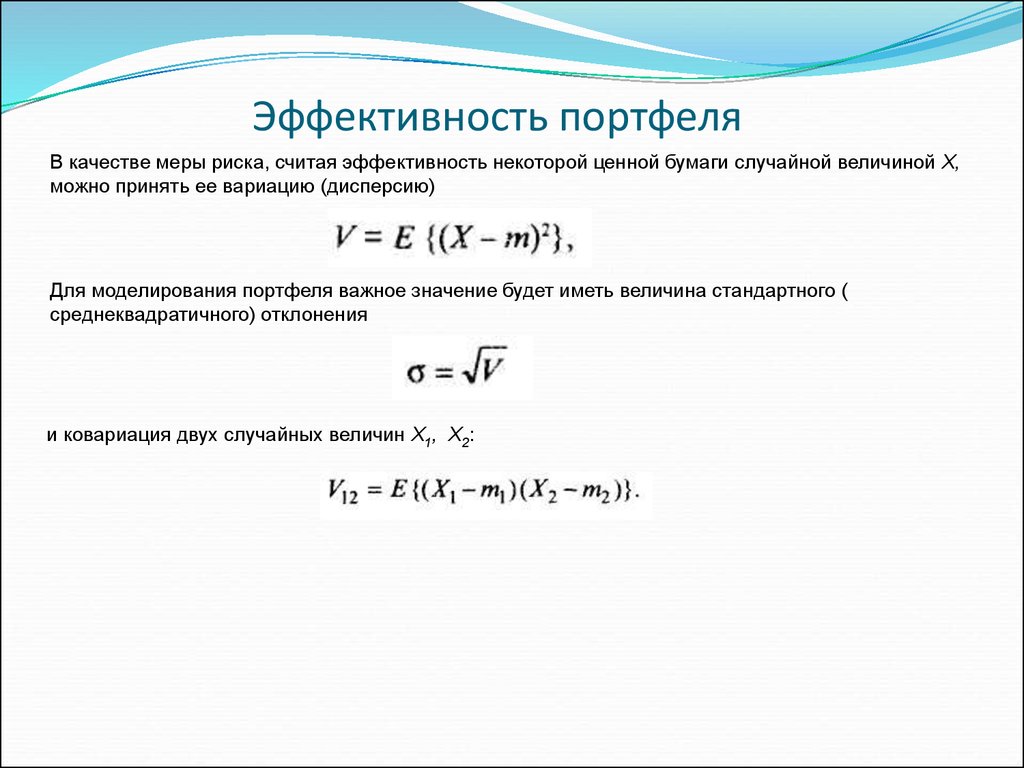

25. Эффективность портфеля

В качестве меры риска, считая эффективность некоторой ценной бумаги случайной величиной X,можно принять ее вариацию (дисперсию)

Для моделирования портфеля важное значение будет иметь величина стандартного (

среднеквадратичного) отклонения

и ковариация двух случайных величин X1, X2:

26. Эффективность портфеля

Портфели, лежащие правее, имеют больший риск. Портфели, которым соответствуют точки,находящиеся выше, имеют больший эффект. Очевидно, что опытный инвестор будет

действовать при выборе из двух портфелей Xi и Xj следующим образом: он выберет Xj, если

выполняются одно из условий:

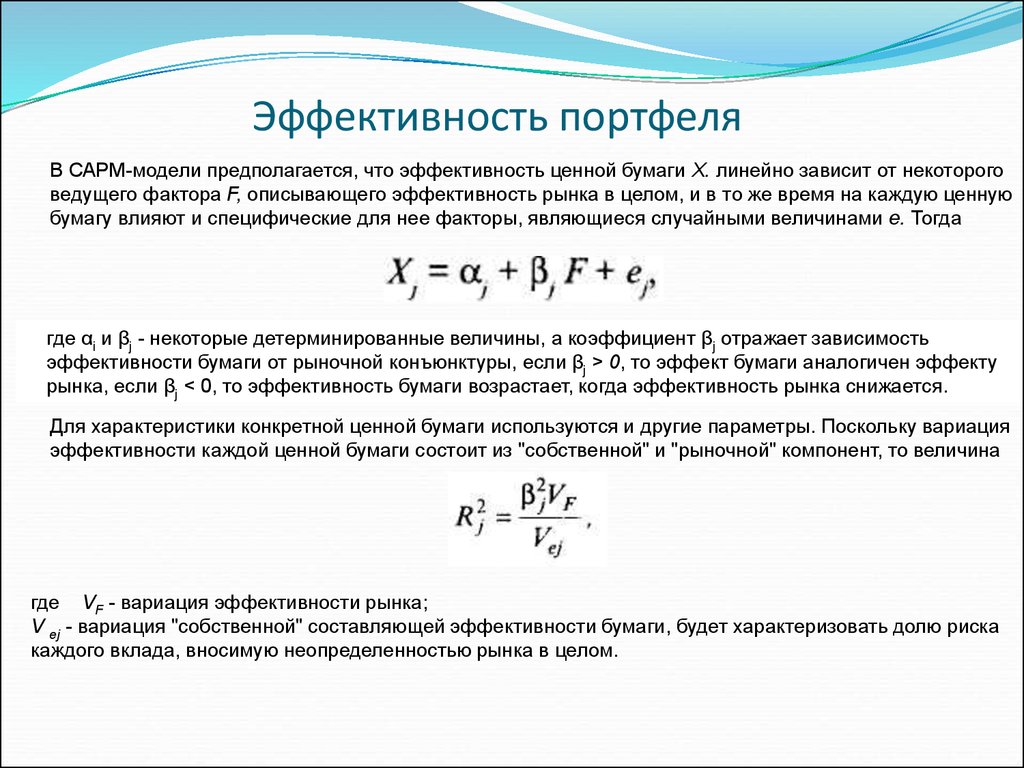

27. Эффективность портфеля

В САРМ-модели предполагается, что эффективность ценной бумаги X. линейно зависит от некотороговедущего фактора F, описывающего эффективность рынка в целом, и в то же время на каждую ценную

бумагу влияют и специфические для нее факторы, являющиеся случайными величинами е. Тогда

где αi и βj - некоторые детерминированные величины, а коэффициент βj отражает зависимость

эффективности бумаги от рыночной конъюнктуры, если βj > 0, то эффект бумаги аналогичен эффекту

рынка, если βj < 0, то эффективность бумаги возрастает, когда эффективность рынка снижается.

Для характеристики конкретной ценной бумаги используются и другие параметры. Поскольку вариация

эффективности каждой ценной бумаги состоит из "собственной" и "рыночной" компонент, то величина

где VF - вариация эффективности рынка;

V ej - вариация "собственной" составляющей эффективности бумаги, будет характеризовать долю риска

каждого вклада, вносимую неопределенностью рынка в целом.

28. Хеджирование портфеля ценных бумаг

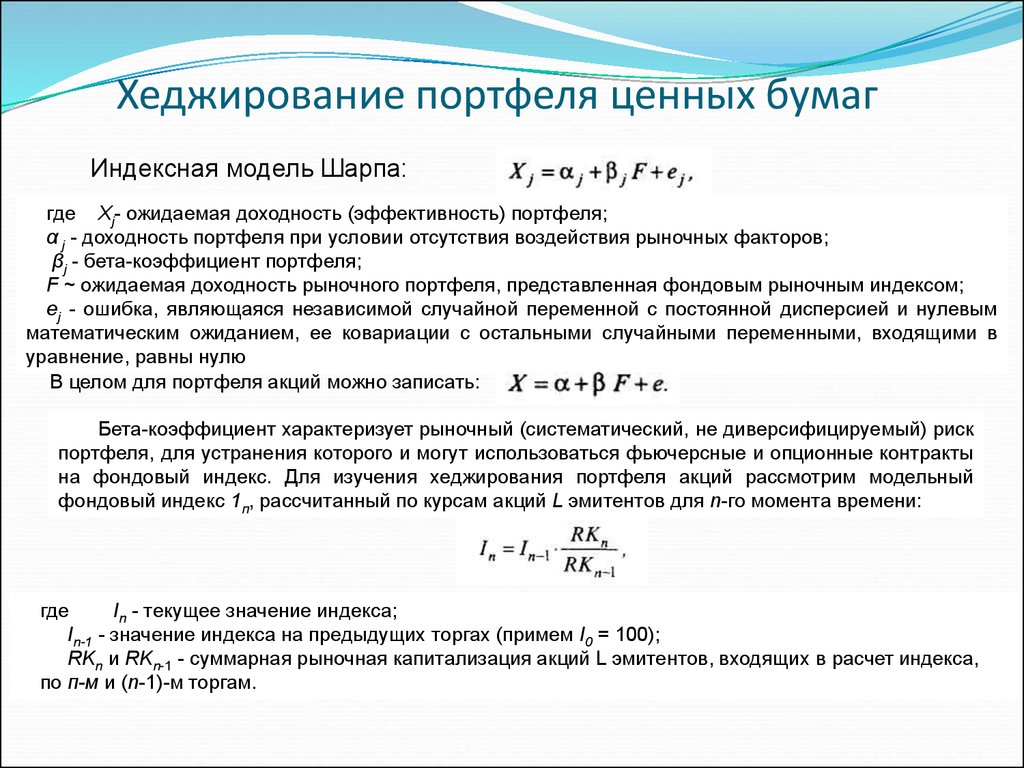

Индексная модель Шарпа:где Xj- ожидаемая доходность (эффективность) портфеля;

α j - доходность портфеля при условии отсутствия воздействия рыночных факторов;

βj - бета-коэффициент портфеля;

F ~ ожидаемая доходность рыночного портфеля, представленная фондовым рыночным индексом;

еj - ошибка, являющаяся независимой случайной переменной с постоянной дисперсией и нулевым

математическим ожиданием, ее ковариации с остальными случайными переменными, входящими в

уравнение, равны нулю

В целом для портфеля акций можно записать:

Бета-коэффициент характеризует рыночный (систематический, не диверсифицируемый) риск

портфеля, для устранения которого и могут использоваться фьючерсные и опционные контракты

на фондовый индекс. Для изучения хеджирования портфеля акций рассмотрим модельный

фондовый индекс 1п, рассчитанный по курсам акций L эмитентов для n-го момента времени:

где

In - текущее значение индекса;

In-1 - значение индекса на предыдущих торгах (примем I0 = 100);

RKn и RKn-1 - суммарная рыночная капитализация акций L эмитентов, входящих в расчет индекса,

по п-м и (n-1)-м торгам.

29. Хеджирование портфеля ценных бумаг

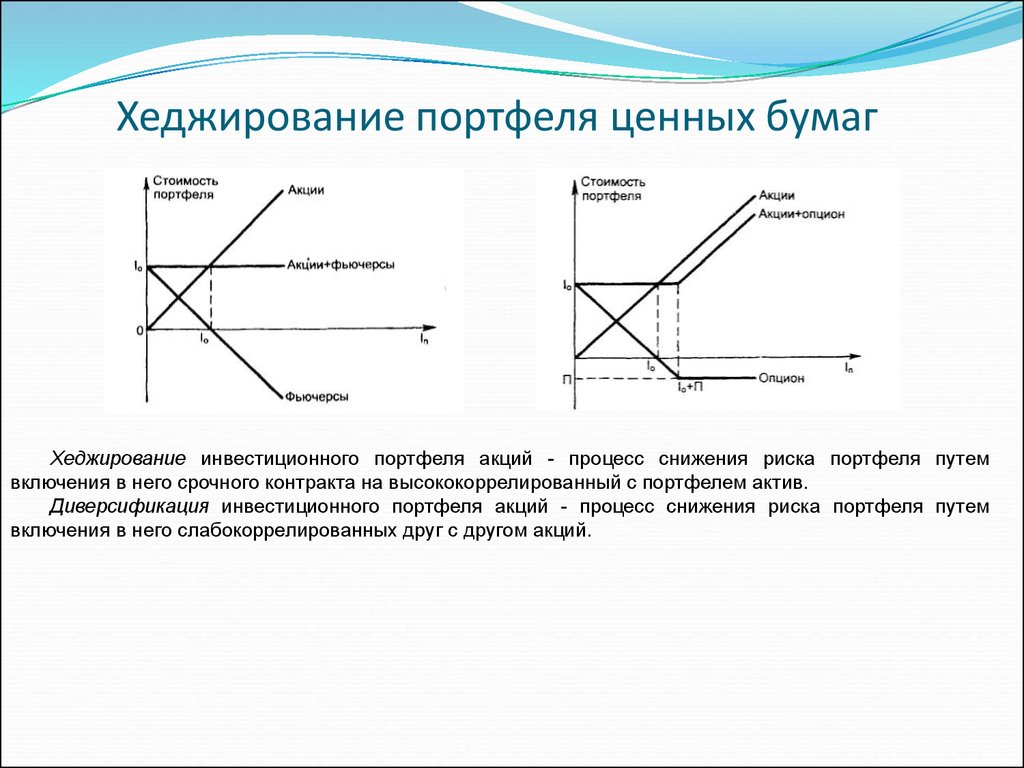

Хеджирование инвестиционного портфеля акций - процесс снижения риска портфеля путемвключения в него срочного контракта на высококоррелированный с портфелем актив.

Диверсификация инвестиционного портфеля акций - процесс снижения риска портфеля путем

включения в него слабокоррелированных друг с другом акций.

30. Портфель облигаций. Иммунизация портфеля облигаций

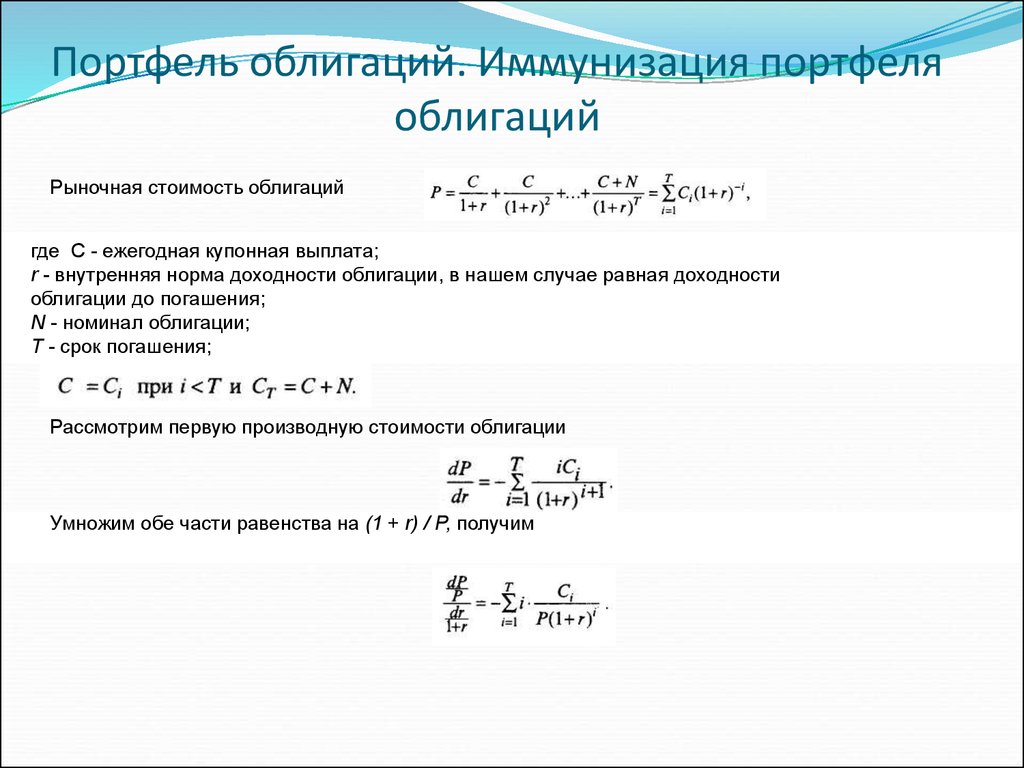

Рыночная стоимость облигацийгде С - ежегодная купонная выплата;

r - внутренняя норма доходности облигации, в нашем случае равная доходности

облигации до погашения;

N - номинал облигации;

T - срок погашения;

Рассмотрим первую производную стоимости облигации

Умножим обе части равенства на (1 + r) / P, получим

31. Портфель облигаций. Иммунизация портфеля облигаций

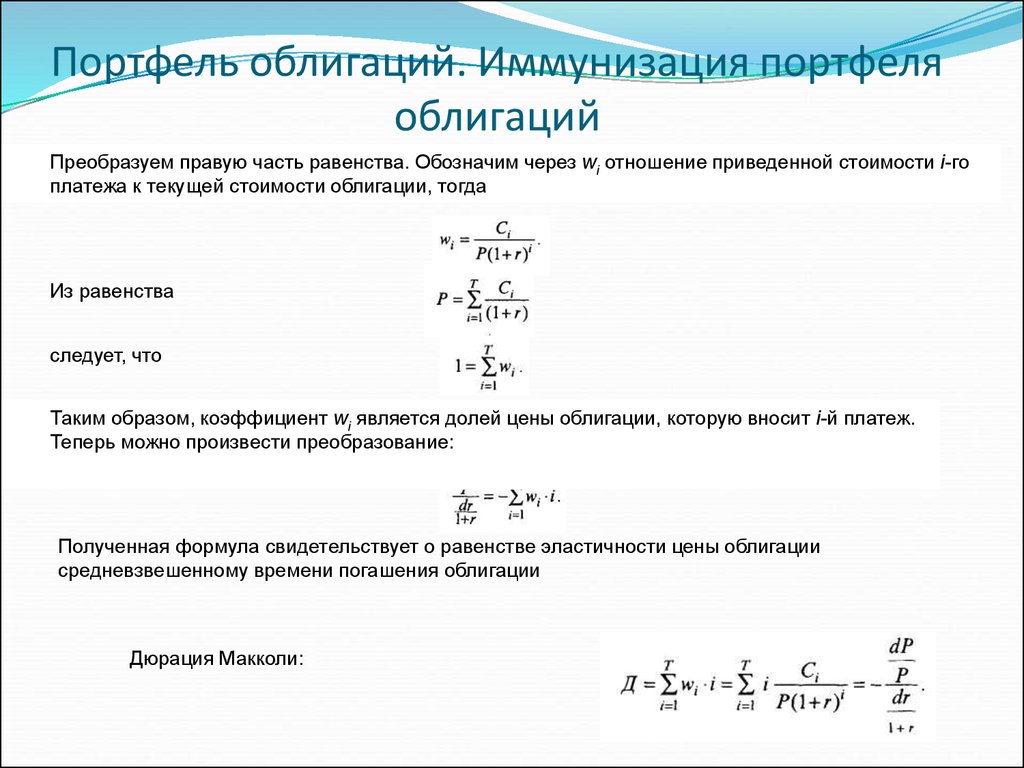

Преобразуем правую часть равенства. Обозначим через wi отношение приведенной стоимости i-гоплатежа к текущей стоимости облигации, тогда

Из равенства

следует, что

Таким образом, коэффициент wi является долей цены облигации, которую вносит i-й платеж.

Теперь можно произвести преобразование:

Полученная формула свидетельствует о равенстве эластичности цены облигации

средневзвешенному времени погашения облигации

Дюрация Макколи:

Финансы

Финансы