Похожие презентации:

зарплата-16

1. Зарплата - 2016

Медведева МаринаВладимировна. К.э.н., аудитор

2. ПП № 1265 от 26.11.15 г.

• В 16 г. лимиты по взносам различные:• ФСС - 718000 руб.

• ПФ - 796000 руб. Сверх этой суммы попрежнему платят 10% в ПФ.

• ФОМС лимит сняли. Со всей суммы ЗП

теперь уплачиваем 5,1%.

3. Письмо МТ от 5.09.14 № 17-3/10/В-434

Письмо МТ от 5.09.14 № 173/10/В-434• При реорганизации, кроме

присоединения (в т.ч. ЗАО в ООО),

лимит взносов (796 т.р. И 718 т.р.)

обнуляется.

• ПФ № АД-30-26/16030 и ФСС № 17-0310/08/47380 от 9.12.14 – новая карточка

по СВ.

4. № 406-ФЗ от 1.12.14 г.

• С 15 г. сроки сдачи отчетов:• 4-ФСС на бумаге 20-е число след.м-ца,

в эл.виде – 25-е число след.м-ца.

• РСВ-1 на бумаге осталось 15-е число

второго месяца.

• В эл.виде – 20-е число второго месяца.

• С 15 года сняли льготы для СМИ,

инвалидов и с/х товаропроизводителей.

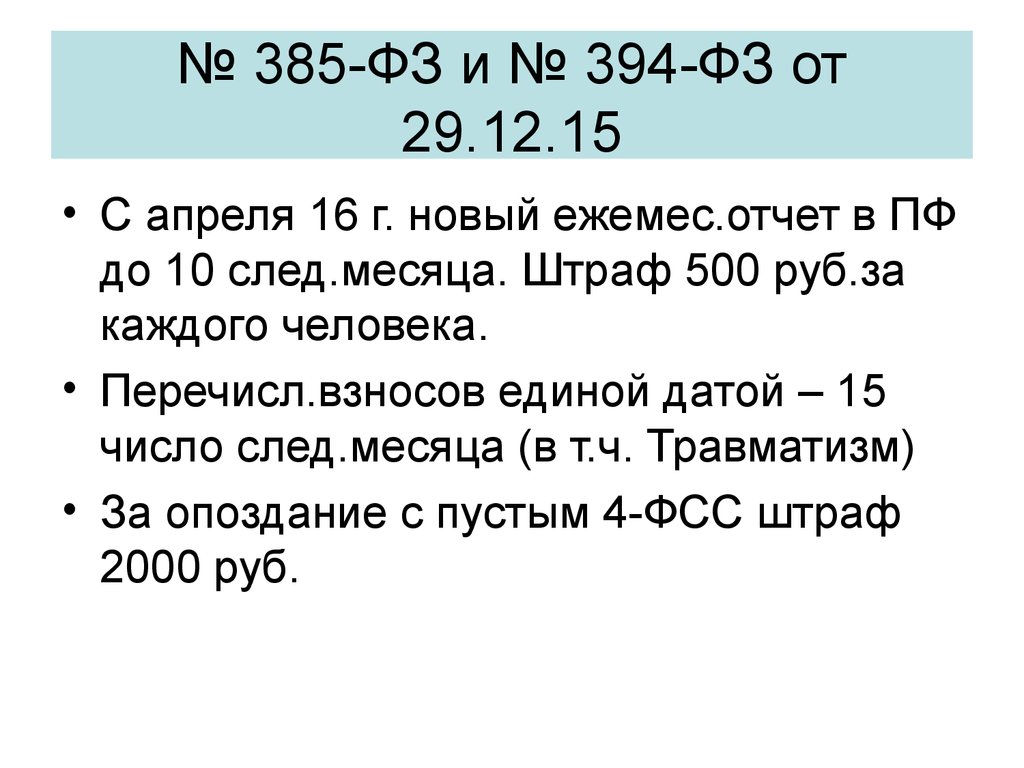

5. № 385-ФЗ и № 394-ФЗ от 29.12.15

• С апреля 16 г. новый ежемес.отчет в ПФдо 10 след.месяца. Штраф 500 руб.за

каждого человека.

• Перечисл.взносов единой датой – 15

число след.месяца (в т.ч. Травматизм)

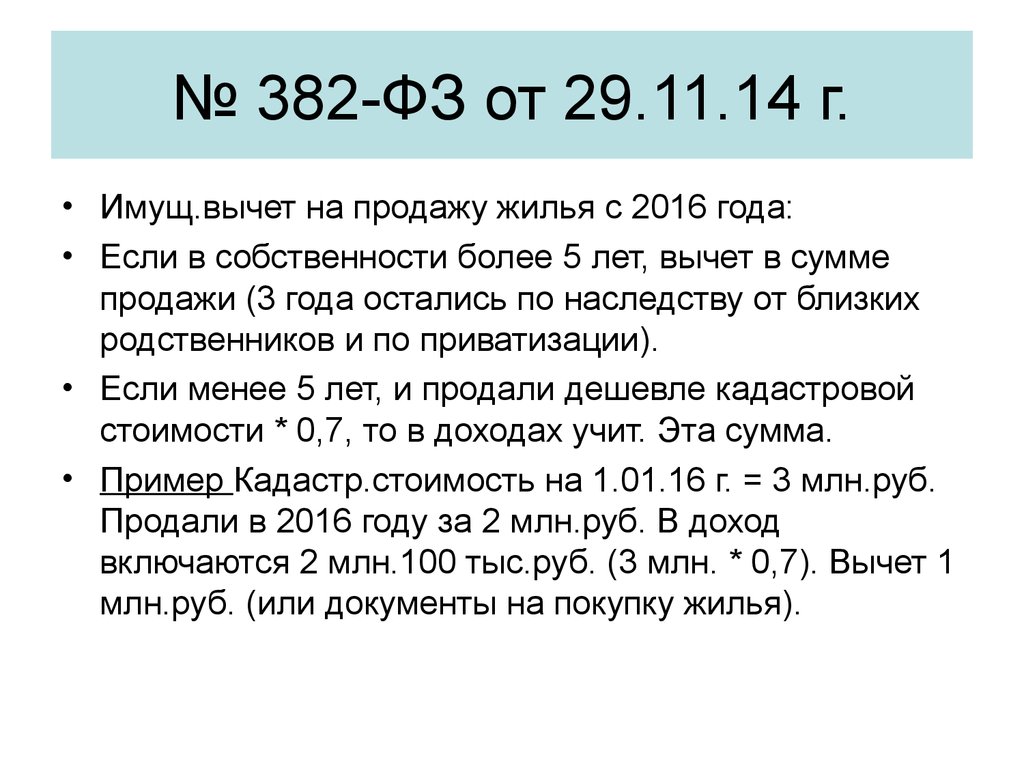

• За опоздание с пустым 4-ФСС штраф

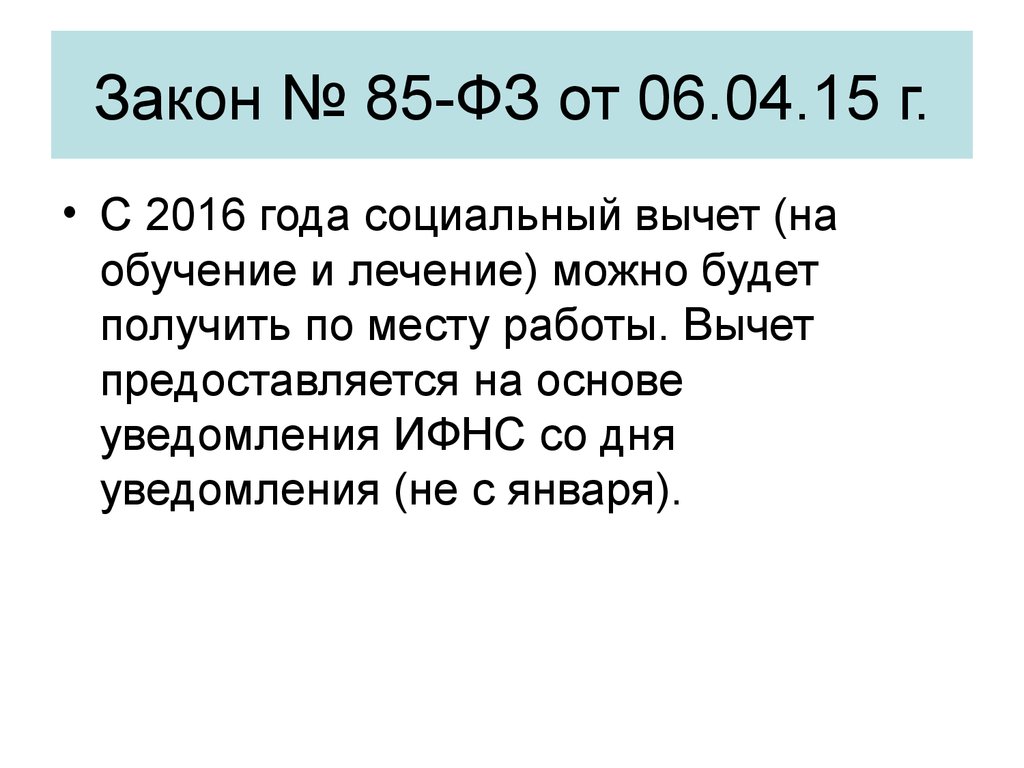

2000 руб.

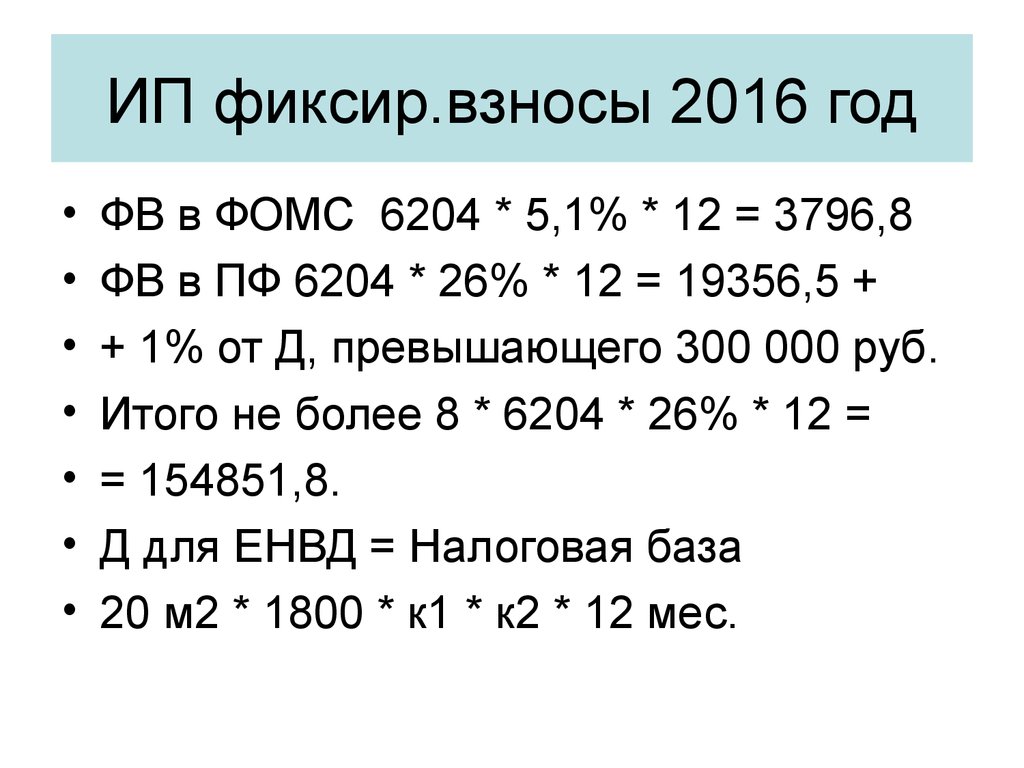

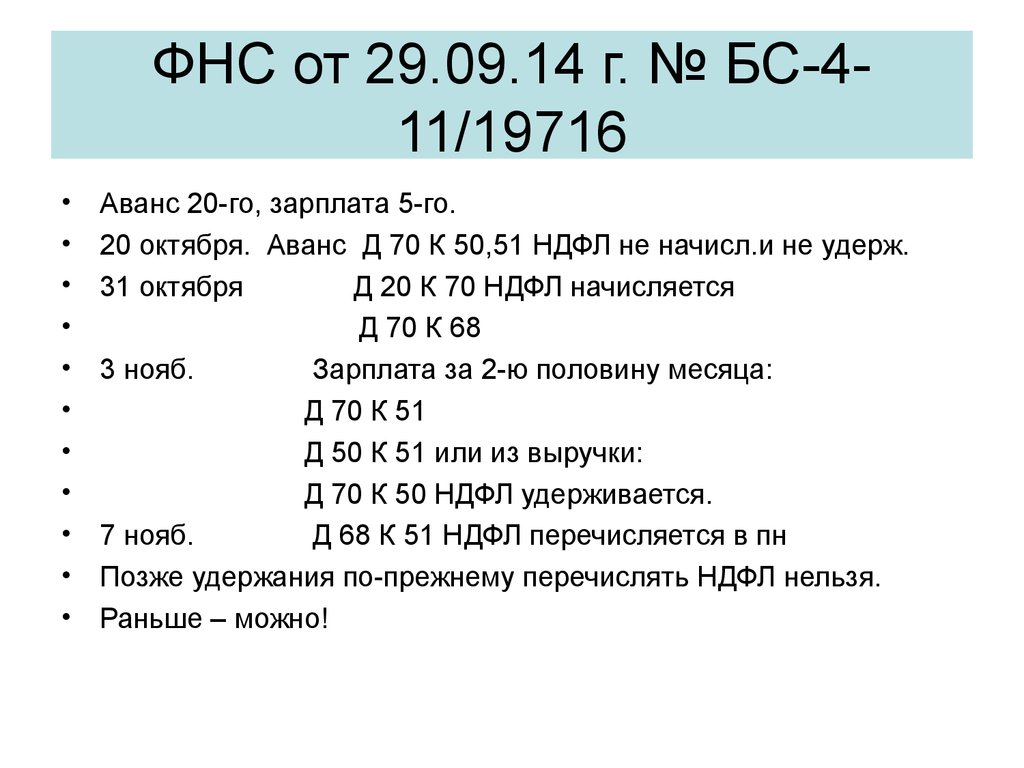

6. ИП фиксир.взносы 2016 год

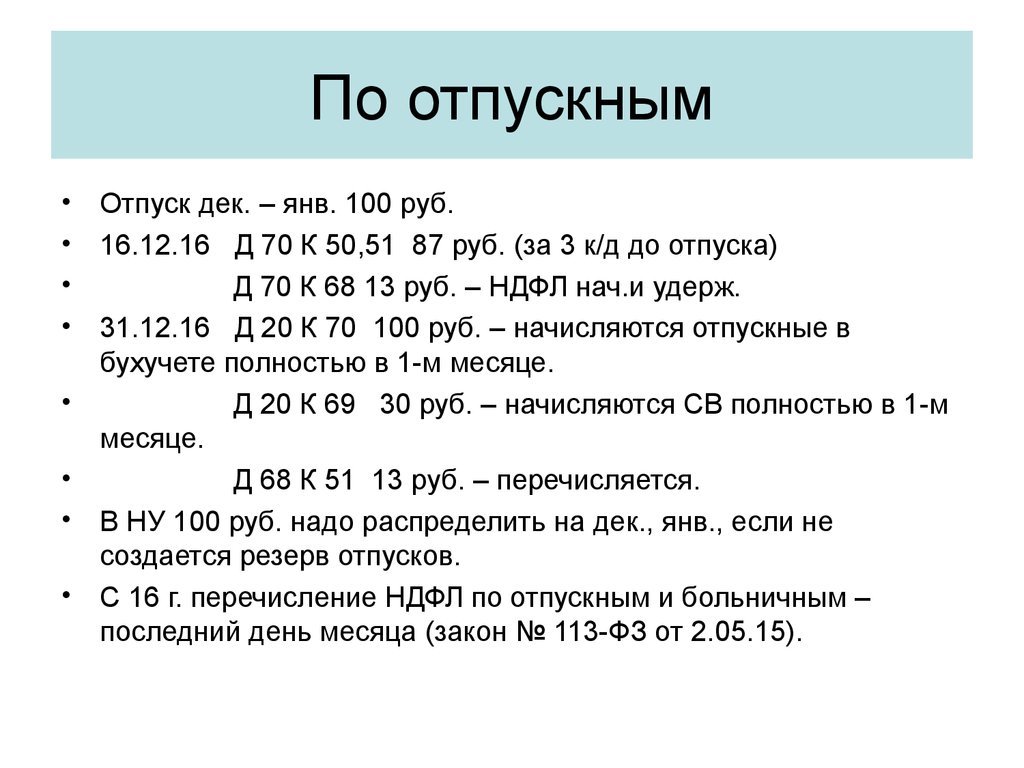

ФВ в ФОМС 6204 * 5,1% * 12 = 3796,8

ФВ в ПФ 6204 * 26% * 12 = 19356,5 +

+ 1% от Д, превышающего 300 000 руб.

Итого не более 8 * 6204 * 26% * 12 =

= 154851,8.

Д для ЕНВД = Налоговая база

20 м2 * 1800 * к1 * к2 * 12 мес.

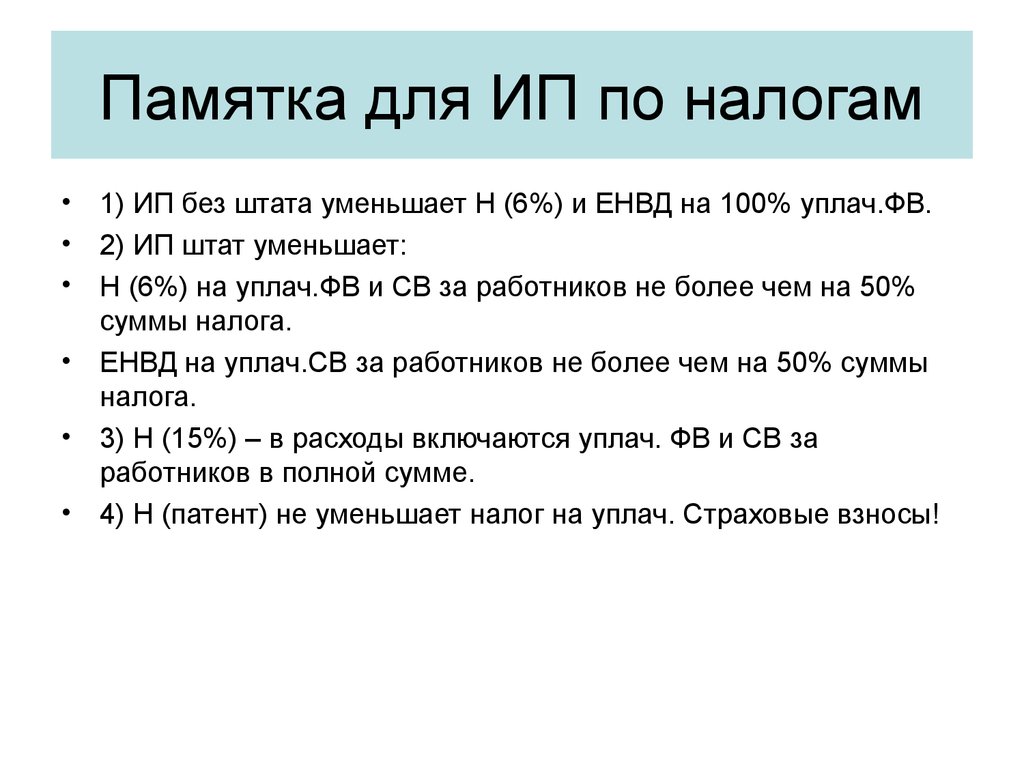

7. Памятка для ИП по налогам

1) ИП без штата уменьшает Н (6%) и ЕНВД на 100% уплач.ФВ.

2) ИП штат уменьшает:

Н (6%) на уплач.ФВ и СВ за работников не более чем на 50%

суммы налога.

• ЕНВД на уплач.СВ за работников не более чем на 50% суммы

налога.

• 3) Н (15%) – в расходы включаются уплач. ФВ и СВ за

работников в полной сумме.

• 4) Н (патент) не уменьшает налог на уплач. Страховые взносы!

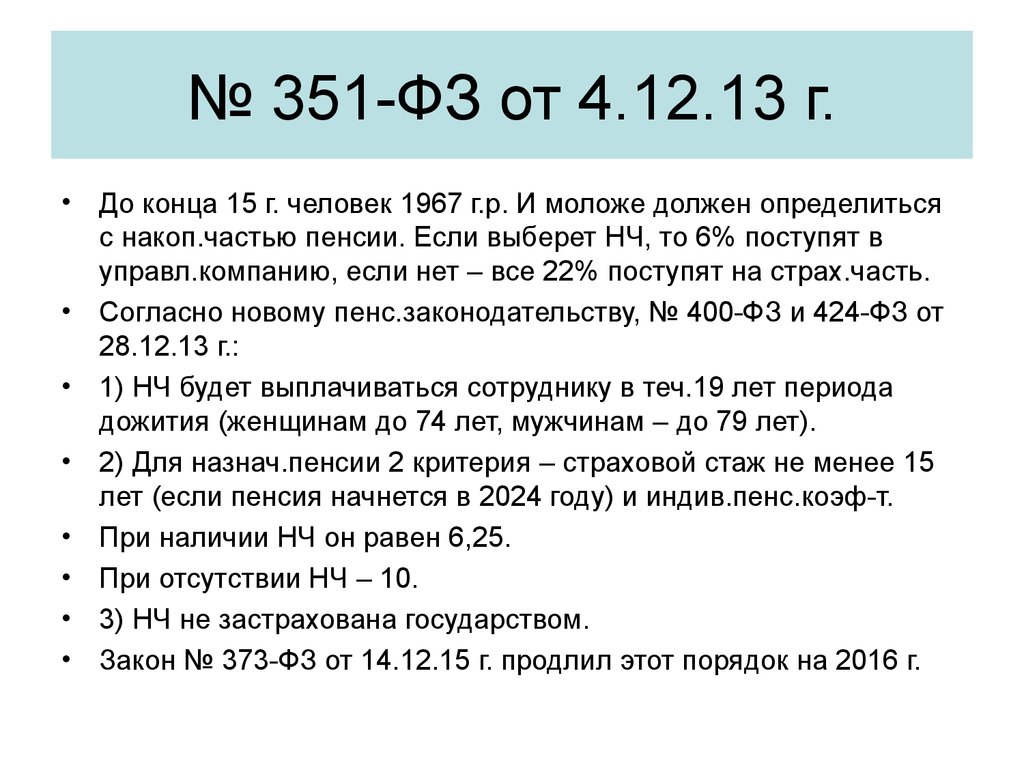

8. № 351-ФЗ от 4.12.13 г.

• До конца 15 г. человек 1967 г.р. И моложе должен определитьсяс накоп.частью пенсии. Если выберет НЧ, то 6% поступят в

управл.компанию, если нет – все 22% поступят на страх.часть.

• Согласно новому пенс.законодательству, № 400-ФЗ и 424-ФЗ от

28.12.13 г.:

• 1) НЧ будет выплачиваться сотруднику в теч.19 лет периода

дожития (женщинам до 74 лет, мужчинам – до 79 лет).

• 2) Для назнач.пенсии 2 критерия – страховой стаж не менее 15

лет (если пенсия начнется в 2024 году) и индив.пенс.коэф-т.

• При наличии НЧ он равен 6,25.

• При отсутствии НЧ – 10.

• 3) НЧ не застрахована государством.

• Закон № 373-ФЗ от 14.12.15 г. продлил этот порядок на 2016 г.

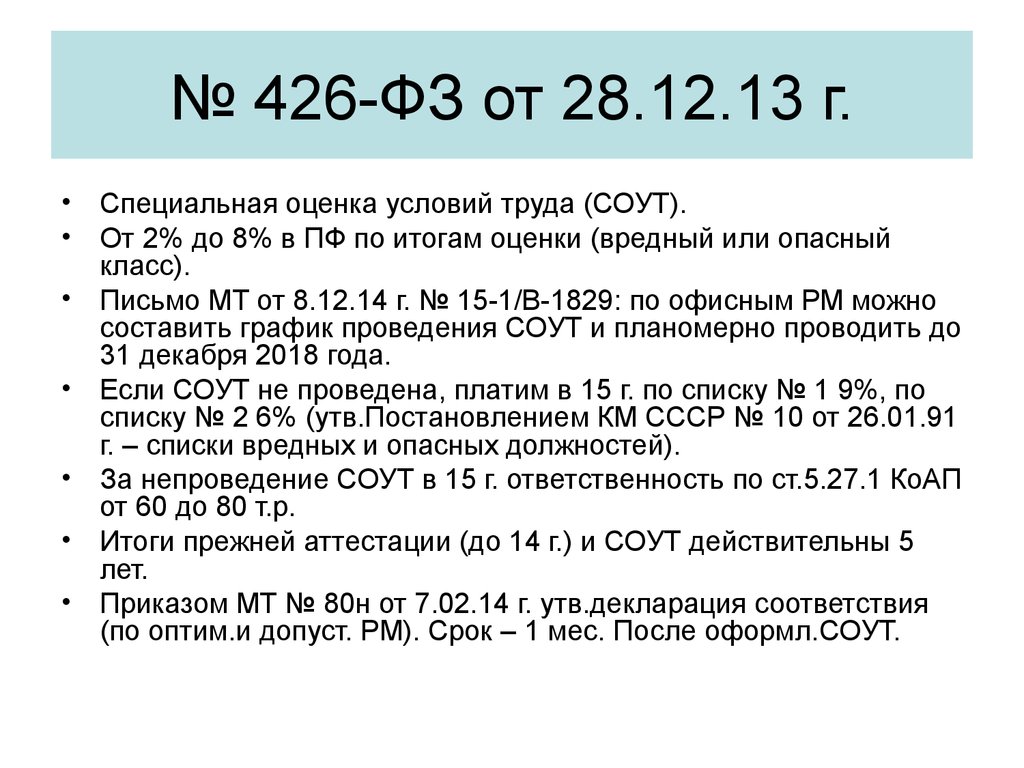

9. № 426-ФЗ от 28.12.13 г.

Специальная оценка условий труда (СОУТ).

От 2% до 8% в ПФ по итогам оценки (вредный или опасный

класс).

Письмо МТ от 8.12.14 г. № 15-1/В-1829: по офисным РМ можно

составить график проведения СОУТ и планомерно проводить до

31 декабря 2018 года.

Если СОУТ не проведена, платим в 15 г. по списку № 1 9%, по

списку № 2 6% (утв.Постановлением КМ СССР № 10 от 26.01.91

г. – списки вредных и опасных должностей).

За непроведение СОУТ в 15 г. ответственность по ст.5.27.1 КоАП

от 60 до 80 т.р.

Итоги прежней аттестации (до 14 г.) и СОУТ действительны 5

лет.

Приказом МТ № 80н от 7.02.14 г. утв.декларация соответствия

(по оптим.и допуст. РМ). Срок – 1 мес. После оформл.СОУТ.

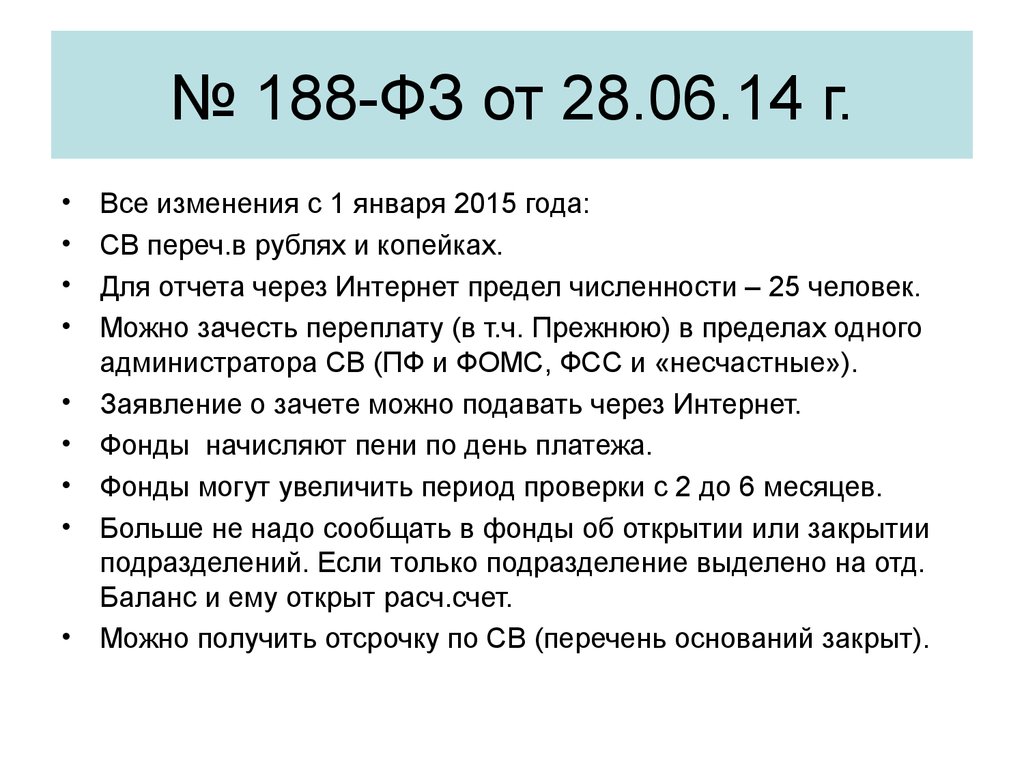

10. № 188-ФЗ от 28.06.14 г.

Все изменения с 1 января 2015 года:

СВ переч.в рублях и копейках.

Для отчета через Интернет предел численности – 25 человек.

Можно зачесть переплату (в т.ч. Прежнюю) в пределах одного

администратора СВ (ПФ и ФОМС, ФСС и «несчастные»).

Заявление о зачете можно подавать через Интернет.

Фонды начисляют пени по день платежа.

Фонды могут увеличить период проверки с 2 до 6 месяцев.

Больше не надо сообщать в фонды об открытии или закрытии

подразделений. Если только подразделение выделено на отд.

Баланс и ему открыт расч.счет.

Можно получить отсрочку по СВ (перечень оснований закрыт).

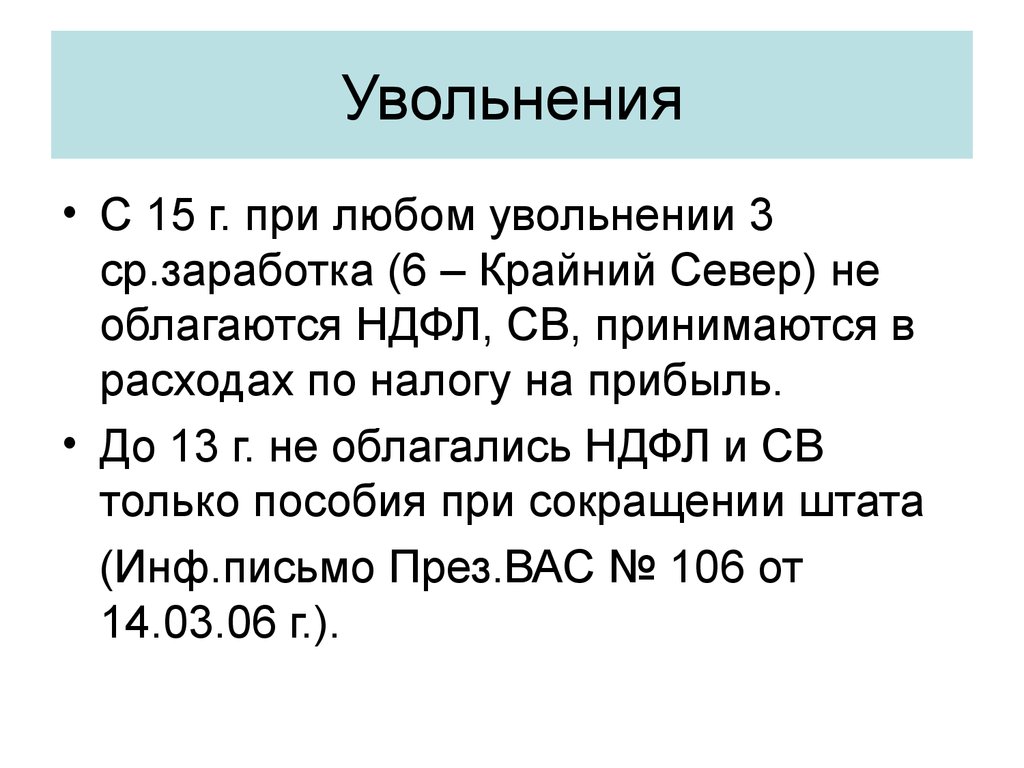

11. Увольнения

• С 15 г. при любом увольнении 3ср.заработка (6 – Крайний Север) не

облагаются НДФЛ, СВ, принимаются в

расходах по налогу на прибыль.

• До 13 г. не облагались НДФЛ и СВ

только пособия при сокращении штата

(Инф.письмо През.ВАС № 106 от

14.03.06 г.).

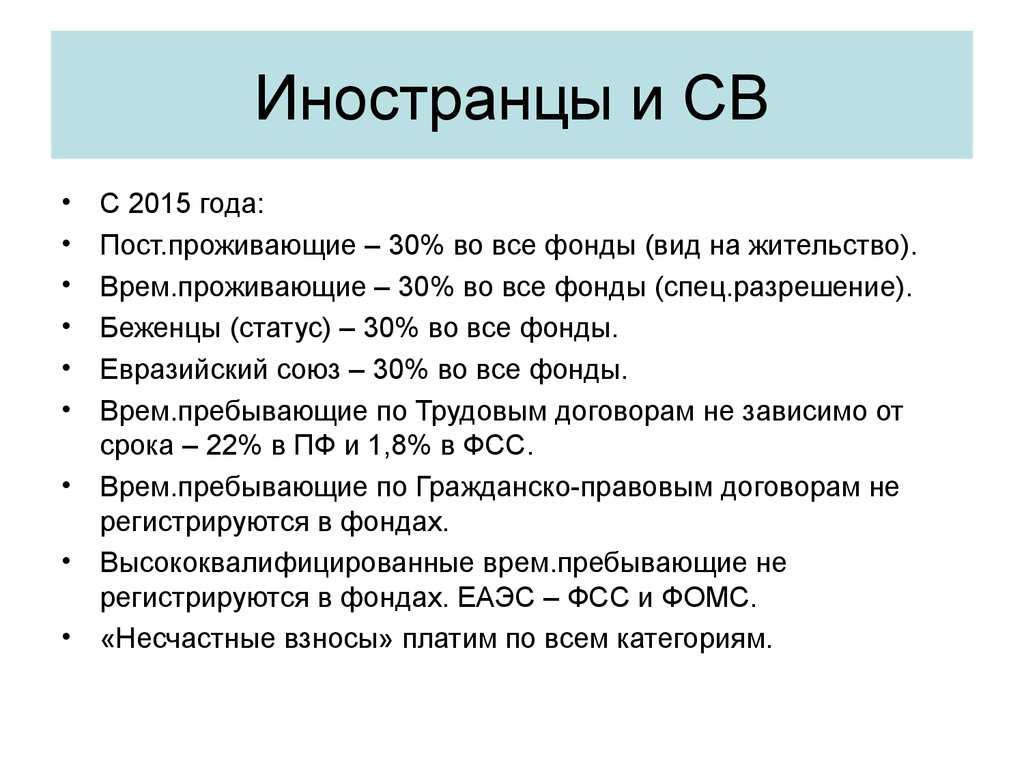

12. Иностранцы и СВ

С 2015 года:

Пост.проживающие – 30% во все фонды (вид на жительство).

Врем.проживающие – 30% во все фонды (спец.разрешение).

Беженцы (статус) – 30% во все фонды.

Евразийский союз – 30% во все фонды.

Врем.пребывающие по Трудовым договорам не зависимо от

срока – 22% в ПФ и 1,8% в ФСС.

• Врем.пребывающие по Гражданско-правовым договорам не

регистрируются в фондах.

• Высококвалифицированные врем.пребывающие не

регистрируются в фондах. ЕАЭС – ФСС и ФОМС.

• «Несчастные взносы» платим по всем категориям.

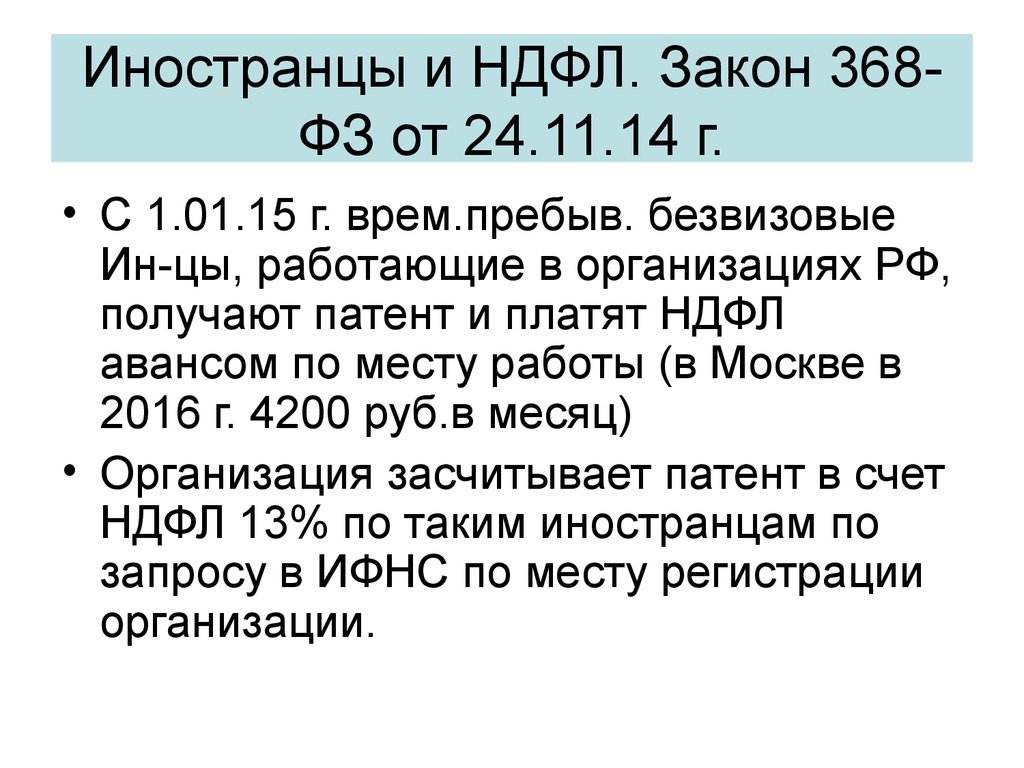

13. Иностранцы и НДФЛ. Закон 368-ФЗ от 24.11.14 г.

Иностранцы и НДФЛ. Закон 368ФЗ от 24.11.14 г.• С 1.01.15 г. врем.пребыв. безвизовые

Ин-цы, работающие в организациях РФ,

получают патент и платят НДФЛ

авансом по месту работы (в Москве в

2016 г. 4200 руб.в месяц)

• Организация засчитывает патент в счет

НДФЛ 13% по таким иностранцам по

запросу в ИФНС по месту регистрации

организации.

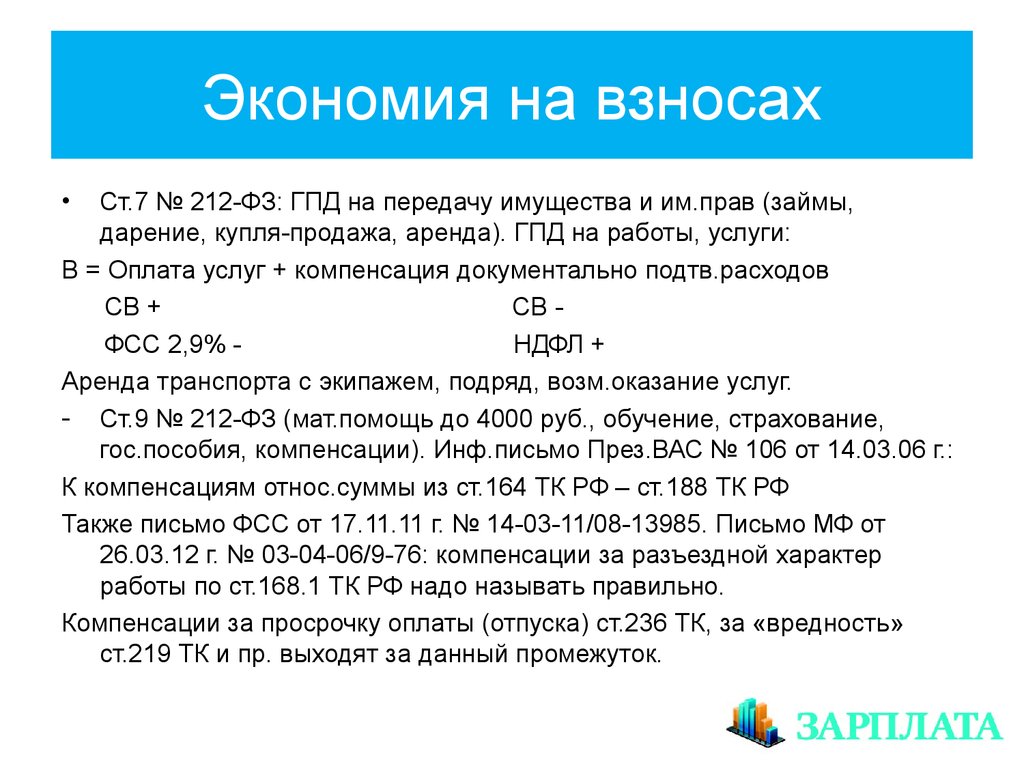

14. Экономия на взносах

Ст.7 № 212-ФЗ: ГПД на передачу имущества и им.прав (займы,

дарение, купля-продажа, аренда). ГПД на работы, услуги:

В = Оплата услуг + компенсация документально подтв.расходов

СВ +

СВ ФСС 2,9% НДФЛ +

Аренда транспорта с экипажем, подряд, возм.оказание услуг.

- Ст.9 № 212-ФЗ (мат.помощь до 4000 руб., обучение, страхование,

гос.пособия, компенсации). Инф.письмо През.ВАС № 106 от 14.03.06 г.:

К компенсациям относ.суммы из ст.164 ТК РФ – ст.188 ТК РФ

Также письмо ФСС от 17.11.11 г. № 14-03-11/08-13985. Письмо МФ от

26.03.12 г. № 03-04-06/9-76: компенсации за разъездной характер

работы по ст.168.1 ТК РФ надо называть правильно.

Компенсации за просрочку оплаты (отпуска) ст.236 ТК, за «вредность»

ст.219 ТК и пр. выходят за данный промежуток.

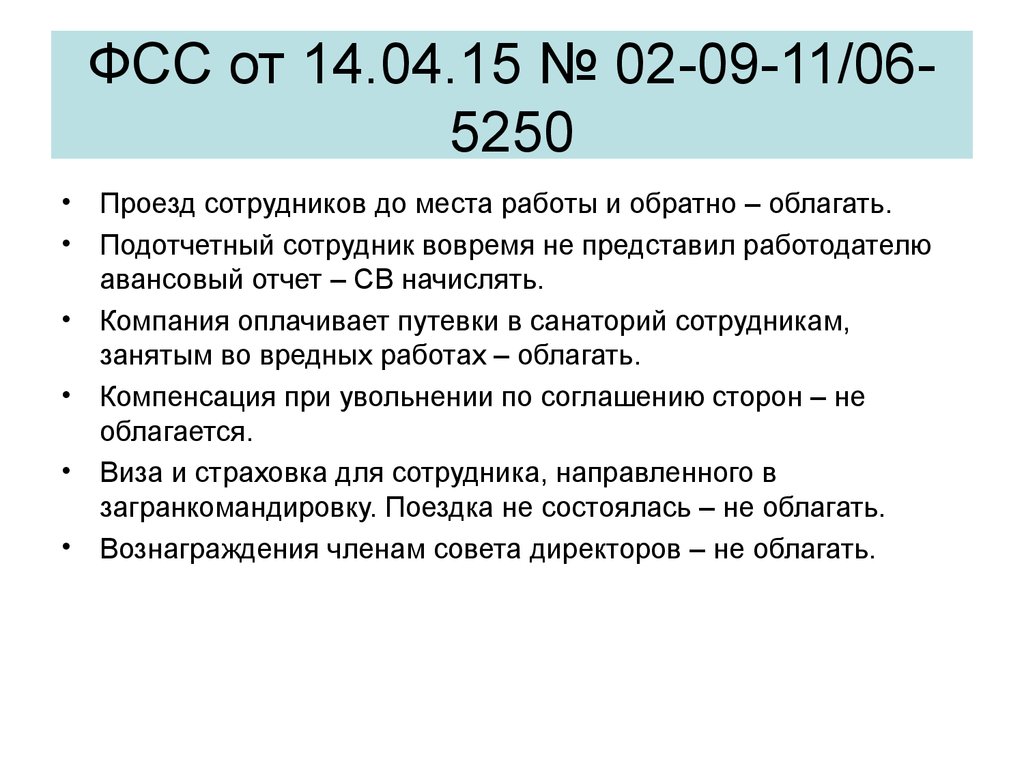

15. ФСС от 14.04.15 № 02-09-11/06-5250

ФСС от 14.04.15 № 02-09-11/065250Проезд сотрудников до места работы и обратно – облагать.

Подотчетный сотрудник вовремя не представил работодателю

авансовый отчет – СВ начислять.

Компания оплачивает путевки в санаторий сотрудникам,

занятым во вредных работах – облагать.

Компенсация при увольнении по соглашению сторон – не

облагается.

Виза и страховка для сотрудника, направленного в

загранкомандировку. Поездка не состоялась – не облагать.

Вознаграждения членам совета директоров – не облагать.

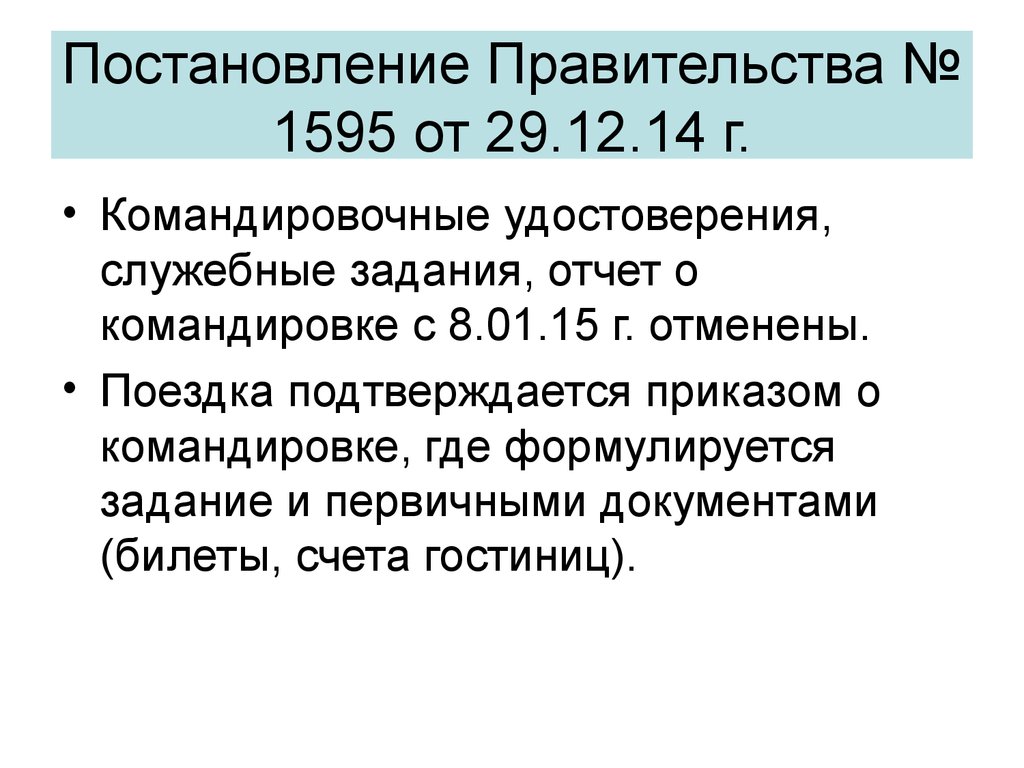

16. Постановление Правительства № 1595 от 29.12.14 г.

• Командировочные удостоверения,служебные задания, отчет о

командировке с 8.01.15 г. отменены.

• Поездка подтверждается приказом о

командировке, где формулируется

задание и первичными документами

(билеты, счета гостиниц).

17. Командировочные расходы.

• Письмо МФ от 20.04.15 № 03-03-06/22368 и МТ от 10.04.15 №831-6-1: если командировка на личной машине, оформляется

служебная записка с датами начала и окончания поездки, к

авансовому отчету прилагаются чеки на бензин, парковку, проезд

по платным дорогам.

• ФНС от 21.05.10 № ШС-37-3/2199: если командировка на личной

машине, возместить можно только 1200 – 1500 руб. в месяц, в

зависимости от объема двигателя.

• ПП № 771 от 29.07.15 г. Если командировка на служебной

машине – дополнительно к авансовому отчету и первичке –

путевой лист.

• Роструд от 19.10.15 г. № 2450-6-1: если потерял билеты, кто-то

подвез и т.п. – на письме или служ.записке – штамп

приним.стороны.

• МТ от 05.09.13 № 14-2/3044898-4415: если дорога или работа в

командировке выпала на выходной, оплата из двойного оклада.

Либо предоставляется дополнительный день отдыха.

18. Однодневные суточные

• МФ от 07.10.13 № 03-03-06/1/41508 При однодневныхзагранкомандировках не обл.суточные в пределах

1250 руб.

• Определение ВАС от 29.04.14 № ВАС-5275/14

Однодневные суточные не облаг. СВ.

• МФ от 26.05.14 № 03-03-06/1/24916 Однодневные

суточные принимаются в расходах по НП и не обл.

НДФЛ.

• ПП ВАС от 18.10.13 № 11031/13 Компенсация по ст.

236 ТК не облаг. СВ.

• ФСС от 2.07.13 № 15-03-14/05-6357 Однодневные

суточные обл. СВ.

19. Глава 34 НК «Страховые взносы»

Контроль за СВ с 1 января 2017 года – у ФНС, травматизм – у

ФСС.

Проверки – по правилам НК (допрос сотрудников, блокировка

счета). Налоговая и Фонды – совместные проверки.

Недоимку за 16-й год будут взыскивать налоговики. Сведения о

недоимке в ИФНС передадут фонды. До конца 2016 года

необходимо свериться с Фондами, чтобы в ИФНС попали

правильные данные.

Разные взносы нельзя будет зачесть между собой (ПФ и

ФОМС). Переплату в фонды можно будет только вернуть. До

конца 16 года нужно рассчитаться по СВ в ноль.

КБК будут новые. По НК – если ошибиться в КБК, достаточно

уточнить платеж. Отдельные ПП. Срок – 15-е.

20. Отчетность в 2017 году

• Расчет по СВ – ежеквартально в ИФНС, не позднее30-го числа месяца, след.за отчетным кварталом.

• Ежемесячный СЗВ-М – до 15-го след.месяца и

годовой отчет о стаже – раз в год не позднее 1 марта

слд.года. Впервые отчет не позднее 1 марта 2018

года (сведения о стаже, дату приема и увольнения) –

в ПФР.

• Расчет по взносам на травматизм – ежеквартально,

те же сроки, что у 4-ФСС (расчет взносов на

травматизм, сведения о медосмотрах и спецоценке)

– в ФСС.

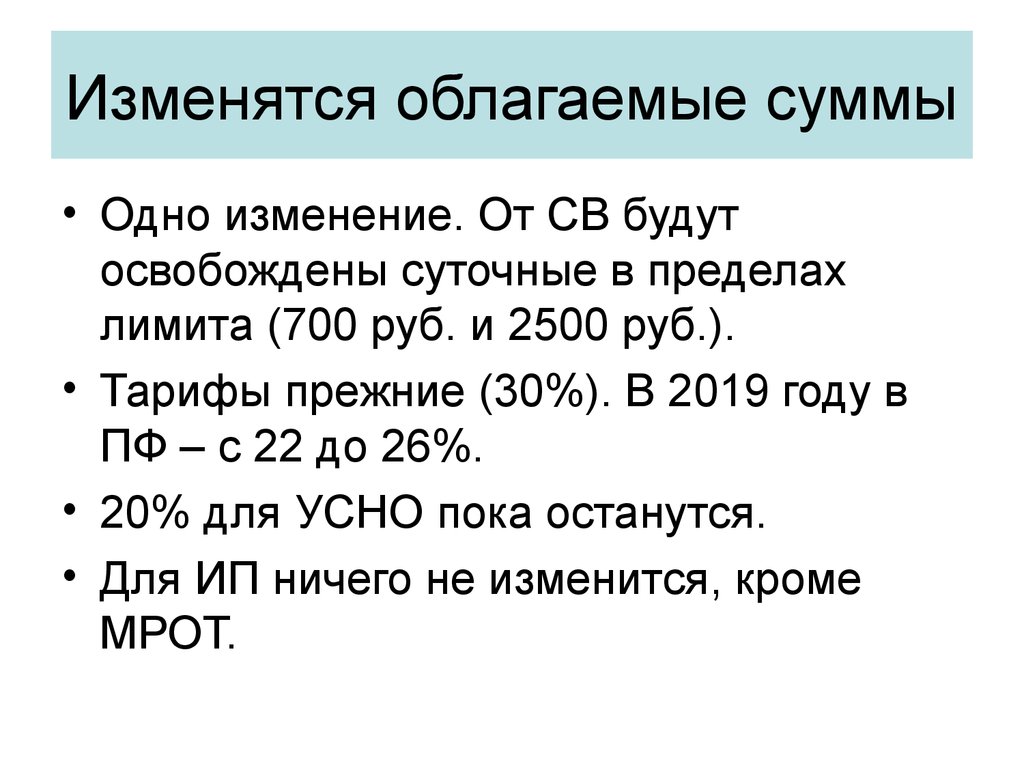

21. Изменятся облагаемые суммы

• Одно изменение. От СВ будутосвобождены суточные в пределах

лимита (700 руб. и 2500 руб.).

• Тарифы прежние (30%). В 2019 году в

ПФ – с 22 до 26%.

• 20% для УСНО пока останутся.

• Для ИП ничего не изменится, кроме

МРОТ.

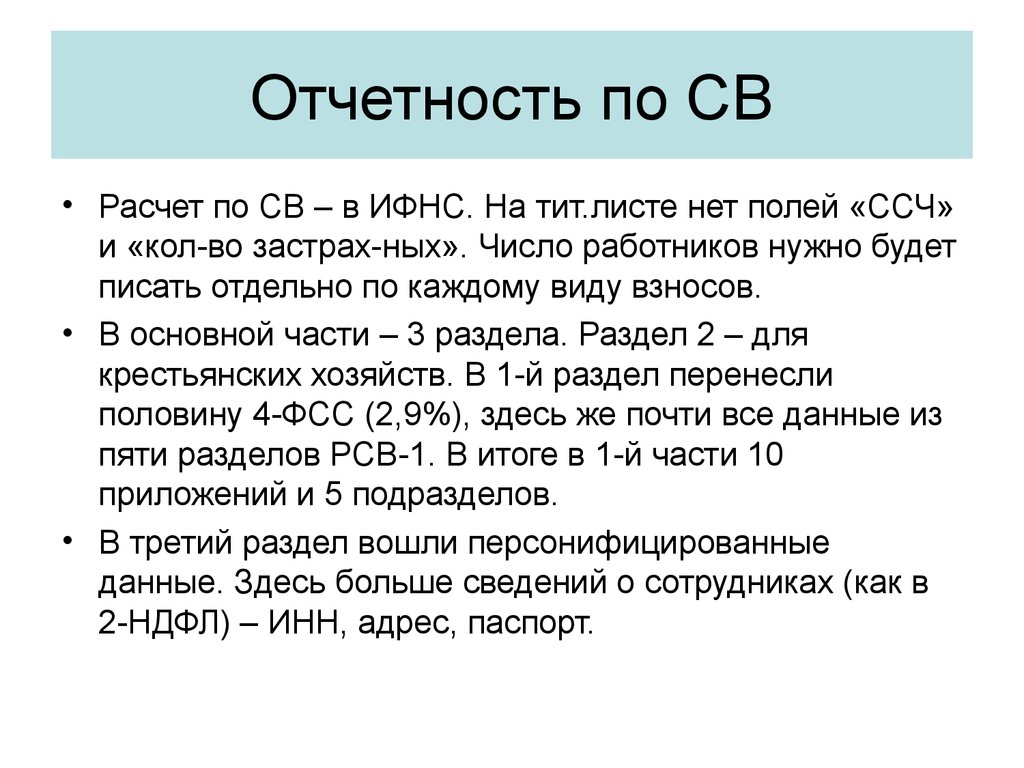

22. Отчетность по СВ

• Расчет по СВ – в ИФНС. На тит.листе нет полей «ССЧ»и «кол-во застрах-ных». Число работников нужно будет

писать отдельно по каждому виду взносов.

• В основной части – 3 раздела. Раздел 2 – для

крестьянских хозяйств. В 1-й раздел перенесли

половину 4-ФСС (2,9%), здесь же почти все данные из

пяти разделов РСВ-1. В итоге в 1-й части 10

приложений и 5 подразделов.

• В третий раздел вошли персонифицированные

данные. Здесь больше сведений о сотрудниках (как в

2-НДФЛ) – ИНН, адрес, паспорт.

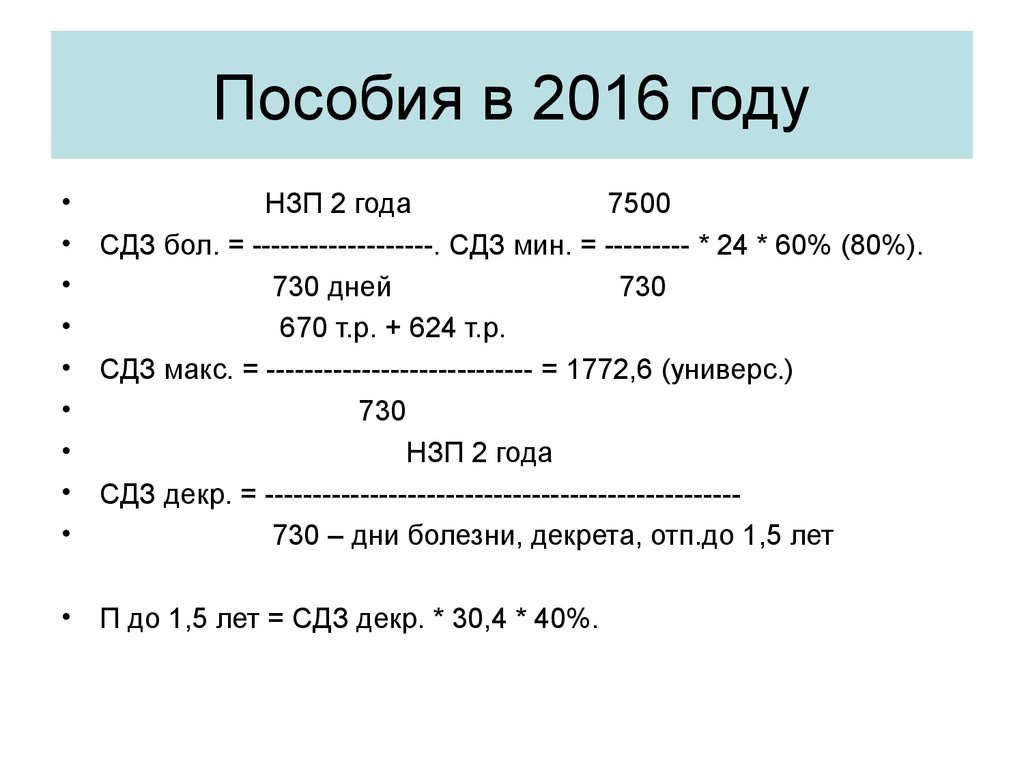

23. Пособия в 2016 году

НЗП 2 года

7500

СДЗ бол. = -------------------. СДЗ мин. = --------- * 24 * 60% (80%).

730 дней

730

670 т.р. + 624 т.р.

СДЗ макс. = ---------------------------- = 1772,6 (универс.)

730

НЗП 2 года

СДЗ декр. = -------------------------------------------------730 – дни болезни, декрета, отп.до 1,5 лет

П до 1,5 лет = СДЗ декр. * 30,4 * 40%.

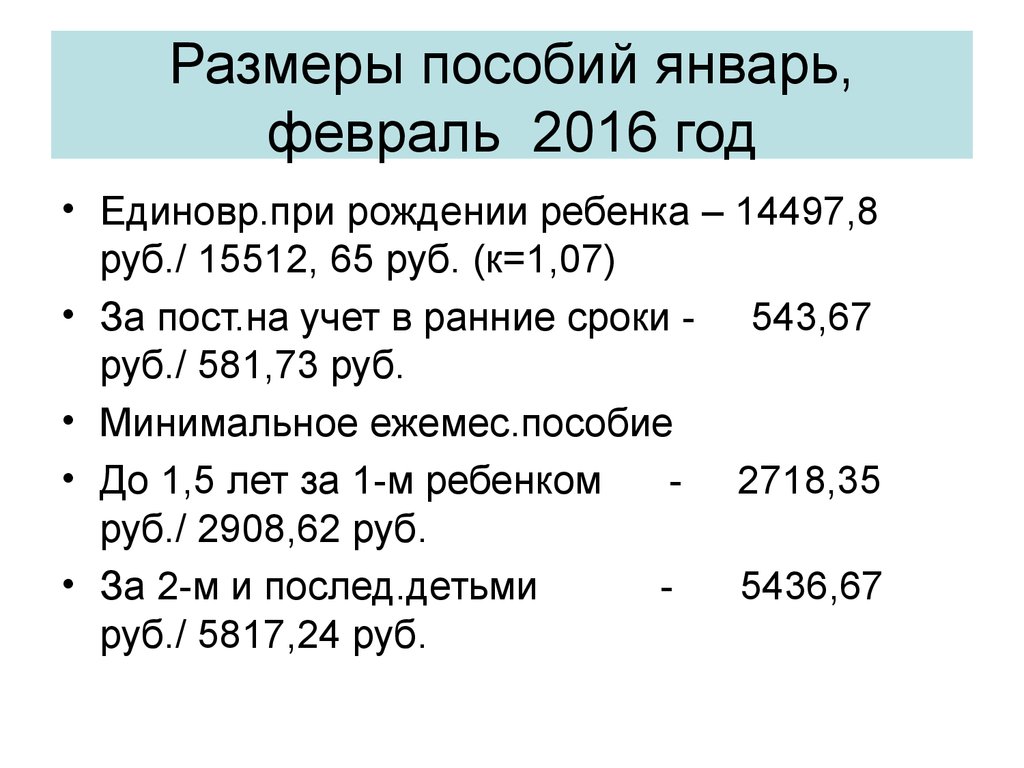

24. Размеры пособий январь, февраль 2016 год

• Единовр.при рождении ребенка – 14497,8руб./ 15512, 65 руб. (к=1,07)

• За пост.на учет в ранние сроки - 543,67

руб./ 581,73 руб.

• Минимальное ежемес.пособие

• До 1,5 лет за 1-м ребенком

- 2718,35

руб./ 2908,62 руб.

• За 2-м и послед.детьми

5436,67

руб./ 5817,24 руб.

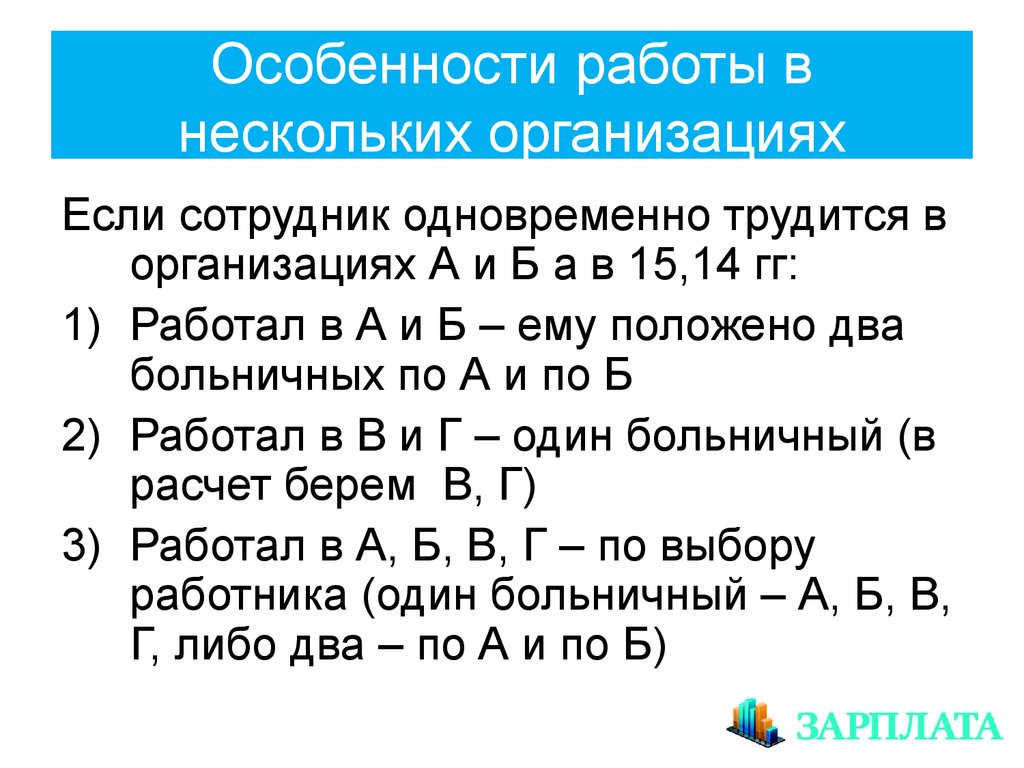

25. Особенности работы в нескольких организациях

Если сотрудник одновременно трудится ворганизациях А и Б а в 15,14 гг:

1) Работал в А и Б – ему положено два

больничных по А и по Б

2) Работал в В и Г – один больничный (в

расчет берем В, Г)

3) Работал в А, Б, В, Г – по выбору

работника (один больничный – А, Б, В,

Г, либо два – по А и по Б)

26. МФ от 11.06.14 № 03-04-05/28141

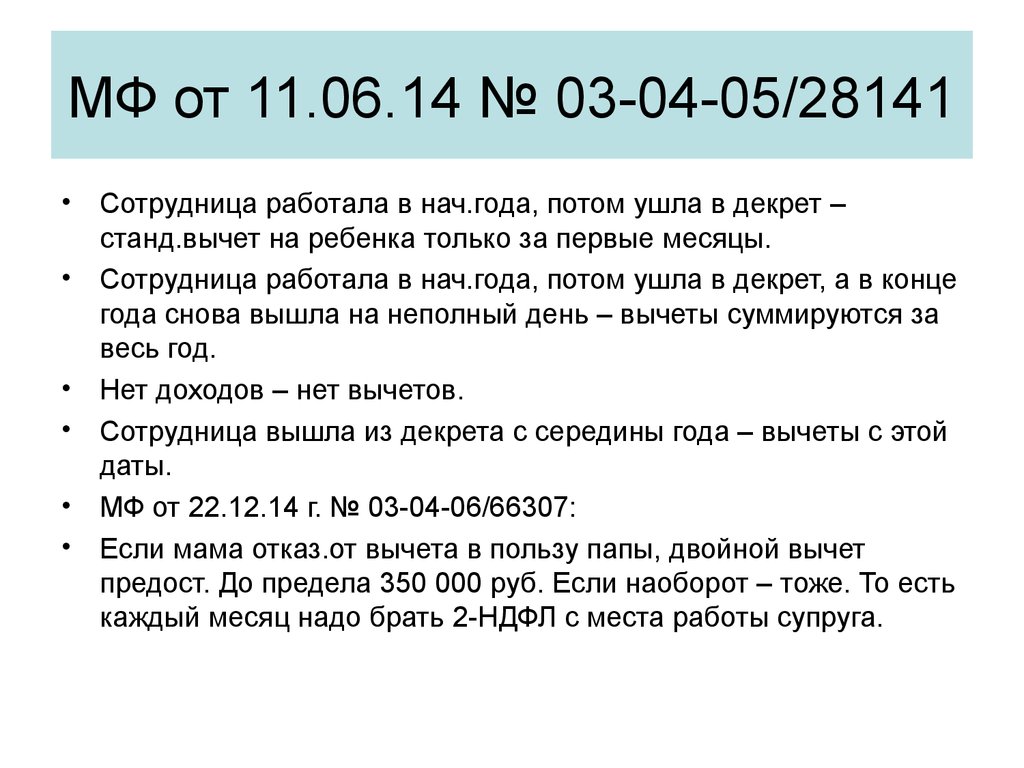

Сотрудница работала в нач.года, потом ушла в декрет –

станд.вычет на ребенка только за первые месяцы.

Сотрудница работала в нач.года, потом ушла в декрет, а в конце

года снова вышла на неполный день – вычеты суммируются за

весь год.

Нет доходов – нет вычетов.

Сотрудница вышла из декрета с середины года – вычеты с этой

даты.

МФ от 22.12.14 г. № 03-04-06/66307:

Если мама отказ.от вычета в пользу папы, двойной вычет

предост. До предела 350 000 руб. Если наоборот – тоже. То есть

каждый месяц надо брать 2-НДФЛ с места работы супруга.

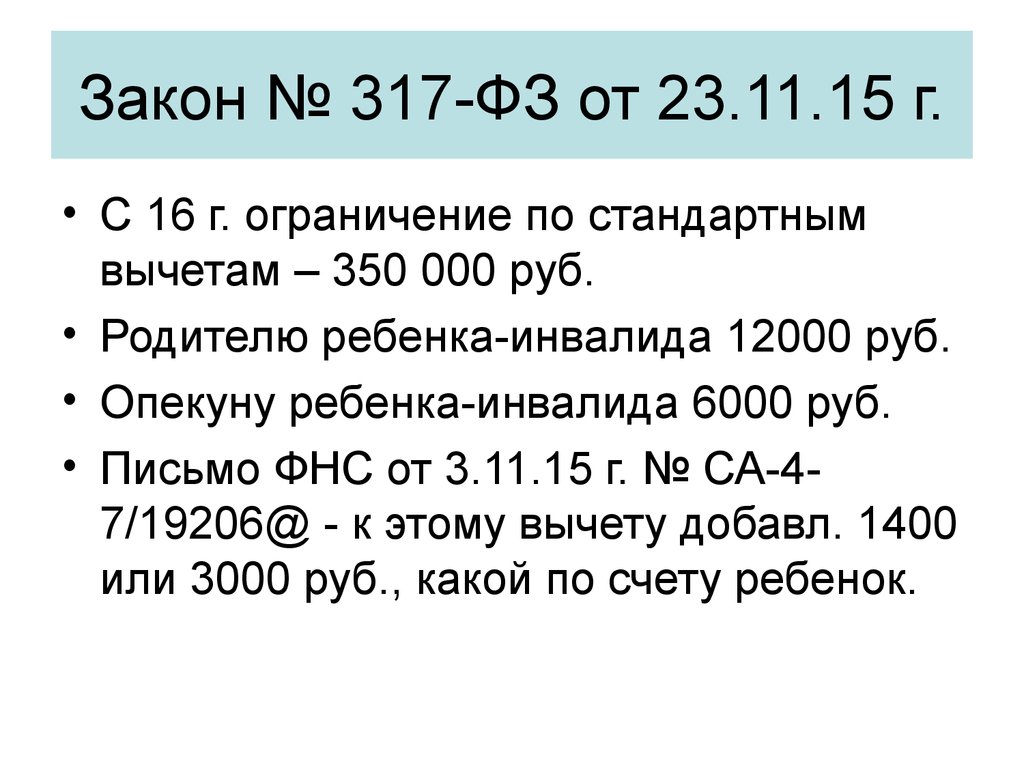

27. Закон № 317-ФЗ от 23.11.15 г.

• С 16 г. ограничение по стандартнымвычетам – 350 000 руб.

• Родителю ребенка-инвалида 12000 руб.

• Опекуну ребенка-инвалида 6000 руб.

• Письмо ФНС от 3.11.15 г. № СА-47/19206@ - к этому вычету добавл. 1400

или 3000 руб., какой по счету ребенок.

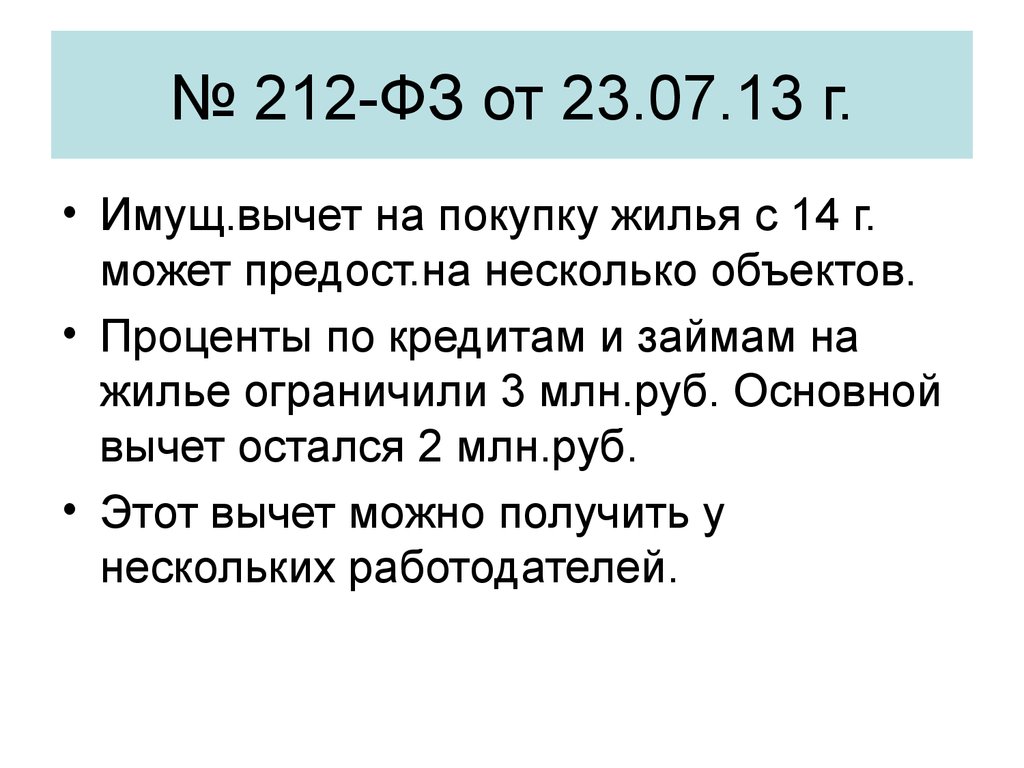

28. № 212-ФЗ от 23.07.13 г.

• Имущ.вычет на покупку жилья с 14 г.может предост.на несколько объектов.

• Проценты по кредитам и займам на

жилье ограничили 3 млн.руб. Основной

вычет остался 2 млн.руб.

• Этот вычет можно получить у

нескольких работодателей.

29. № 382-ФЗ от 29.11.14 г.

• Имущ.вычет на продажу жилья с 2016 года:• Если в собственности более 5 лет, вычет в сумме

продажи (3 года остались по наследству от близких

родственников и по приватизации).

• Если менее 5 лет, и продали дешевле кадастровой

стоимости * 0,7, то в доходах учит. Эта сумма.

• Пример Кадастр.стоимость на 1.01.16 г. = 3 млн.руб.

Продали в 2016 году за 2 млн.руб. В доход

включаются 2 млн.100 тыс.руб. (3 млн. * 0,7). Вычет 1

млн.руб. (или документы на покупку жилья).

30. Закон № 85-ФЗ от 06.04.15 г.

• С 2016 года социальный вычет (наобучение и лечение) можно будет

получить по месту работы. Вычет

предоставляется на основе

уведомления ИФНС со дня

уведомления (не с января).

31. ФНС от 29.09.14 г. № БС-4-11/19716

ФНС от 29.09.14 г. № БС-411/19716Аванс 20-го, зарплата 5-го.

20 октября. Аванс Д 70 К 50,51 НДФЛ не начисл.и не удерж.

31 октября

Д 20 К 70 НДФЛ начисляется

Д 70 К 68

3 нояб.

Зарплата за 2-ю половину месяца:

Д 70 К 51

Д 50 К 51 или из выручки:

Д 70 К 50 НДФЛ удерживается.

7 нояб.

Д 68 К 51 НДФЛ перечисляется в пн

Позже удержания по-прежнему перечислять НДФЛ нельзя.

Раньше – можно!

32. По отпускным

Отпуск дек. – янв. 100 руб.

16.12.16 Д 70 К 50,51 87 руб. (за 3 к/д до отпуска)

Д 70 К 68 13 руб. – НДФЛ нач.и удерж.

31.12.16 Д 20 К 70 100 руб. – начисляются отпускные в

бухучете полностью в 1-м месяце.

Д 20 К 69 30 руб. – начисляются СВ полностью в 1-м

месяце.

Д 68 К 51 13 руб. – перечисляется.

В НУ 100 руб. надо распределить на дек., янв., если не

создается резерв отпусков.

С 16 г. перечисление НДФЛ по отпускным и больничным –

последний день месяца (закон № 113-ФЗ от 2.05.15).

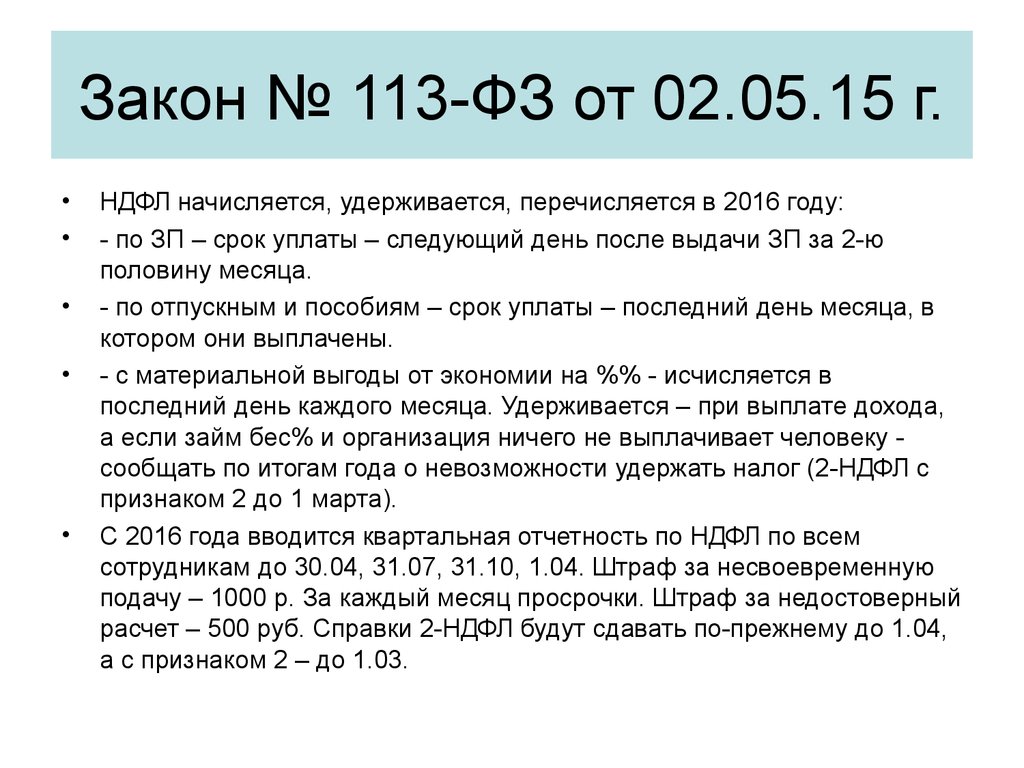

33. Закон № 113-ФЗ от 02.05.15 г.

НДФЛ начисляется, удерживается, перечисляется в 2016 году:

- по ЗП – срок уплаты – следующий день после выдачи ЗП за 2-ю

половину месяца.

- по отпускным и пособиям – срок уплаты – последний день месяца, в

котором они выплачены.

- с материальной выгоды от экономии на %% - исчисляется в

последний день каждого месяца. Удерживается – при выплате дохода,

а если займ бес% и организация ничего не выплачивает человеку сообщать по итогам года о невозможности удержать налог (2-НДФЛ с

признаком 2 до 1 марта).

С 2016 года вводится квартальная отчетность по НДФЛ по всем

сотрудникам до 30.04, 31.07, 31.10, 1.04. Штраф за несвоевременную

подачу – 1000 р. За каждый месяц просрочки. Штраф за недостоверный

расчет – 500 руб. Справки 2-НДФЛ будут сдавать по-прежнему до 1.04,

а с признаком 2 – до 1.03.

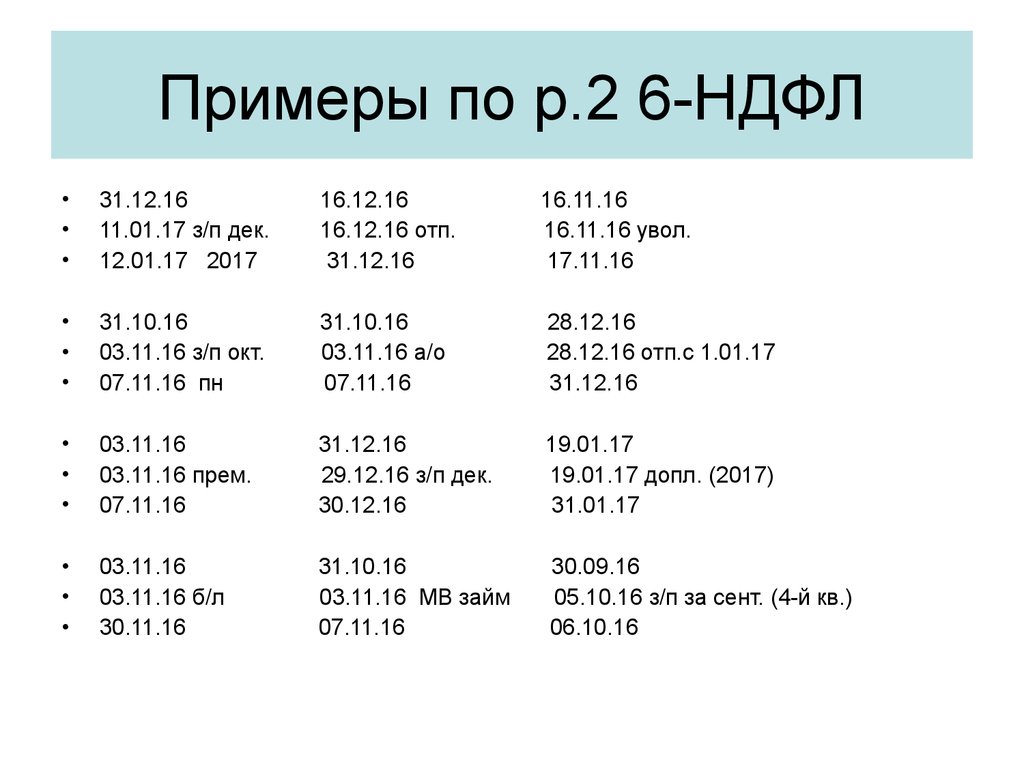

34. Примеры по р.2 6-НДФЛ

31.12.16

11.01.17 з/п дек.

12.01.17 2017

16.12.16

16.12.16 отп.

31.12.16

16.11.16

16.11.16 увол.

17.11.16

31.10.16

03.11.16 з/п окт.

07.11.16 пн

31.10.16

03.11.16 а/о

07.11.16

28.12.16

28.12.16 отп.с 1.01.17

31.12.16

03.11.16

03.11.16 прем.

07.11.16

31.12.16

29.12.16 з/п дек.

30.12.16

19.01.17

19.01.17 допл. (2017)

31.01.17

03.11.16

03.11.16 б/л

30.11.16

31.10.16

03.11.16 МВ займ

07.11.16

30.09.16

05.10.16 з/п за сент. (4-й кв.)

06.10.16

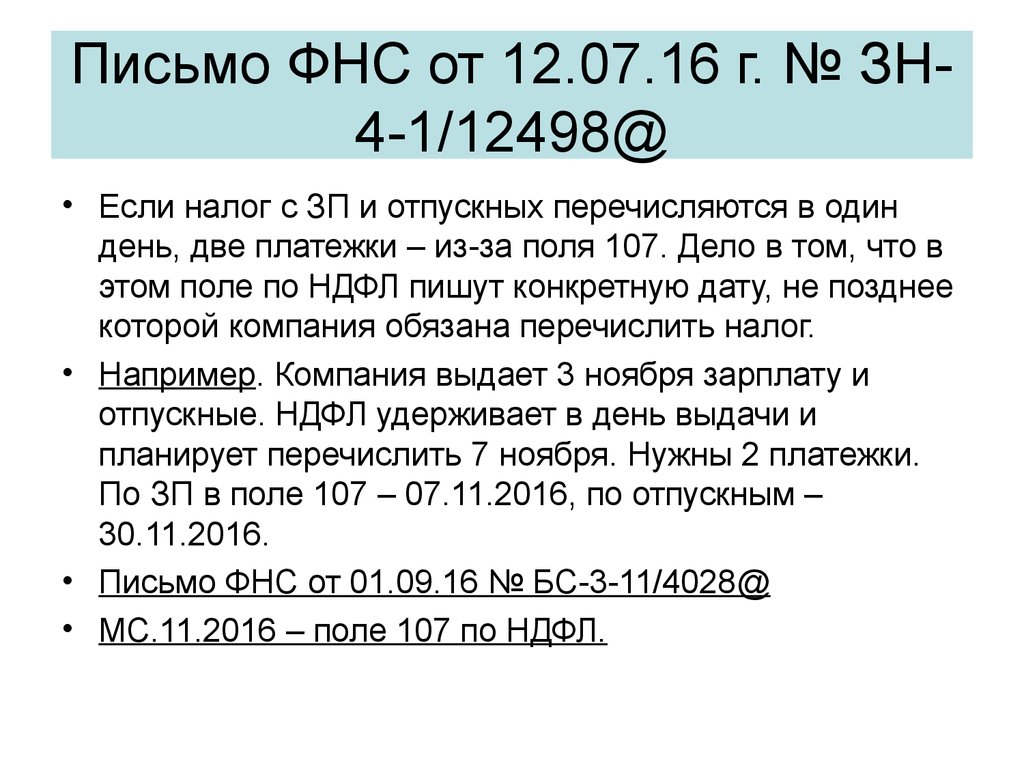

35. Письмо ФНС от 12.07.16 г. № ЗН-4-1/12498@

Письмо ФНС от 12.07.16 г. № ЗН4-1/12498@• Если налог с ЗП и отпускных перечисляются в один

день, две платежки – из-за поля 107. Дело в том, что в

этом поле по НДФЛ пишут конкретную дату, не позднее

которой компания обязана перечислить налог.

• Например. Компания выдает 3 ноября зарплату и

отпускные. НДФЛ удерживает в день выдачи и

планирует перечислить 7 ноября. Нужны 2 платежки.

По ЗП в поле 107 – 07.11.2016, по отпускным –

30.11.2016.

• Письмо ФНС от 01.09.16 № БС-3-11/4028@

• МС.11.2016 – поле 107 по НДФЛ.

36. № 272-ФЗ от 03.07.16 г.

• С 3 окт.2016 года:• ЗП за истекший месяц выдается не

позднее 15-го числа.

• Компенсация за просрочку ЗП

увеличивается до 1/150 учетной ставки

ЦБ.

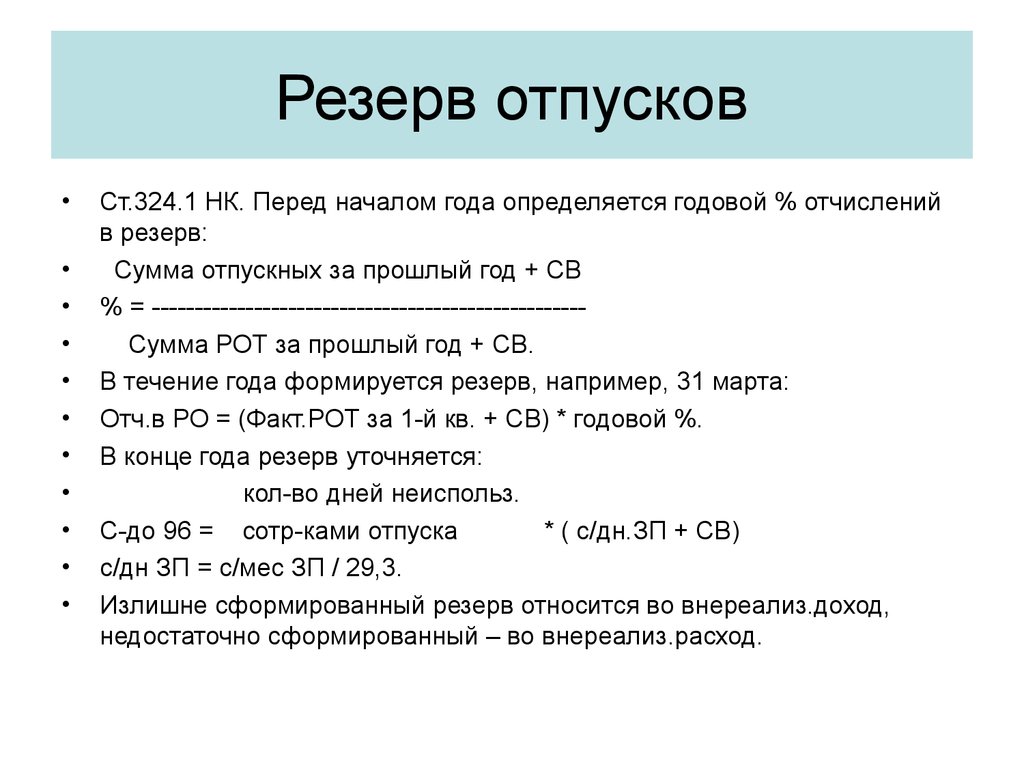

37. Резерв отпусков

Ст.324.1 НК. Перед началом года определяется годовой % отчислений

в резерв:

Сумма отпускных за прошлый год + СВ

% = --------------------------------------------------Сумма РОТ за прошлый год + СВ.

В течение года формируется резерв, например, 31 марта:

Отч.в РО = (Факт.РОТ за 1-й кв. + СВ) * годовой %.

В конце года резерв уточняется:

кол-во дней неиспольз.

С-до 96 = сотр-ками отпуска

* ( с/дн.ЗП + СВ)

с/дн ЗП = с/мес ЗП / 29,3.

Излишне сформированный резерв относится во внереализ.доход,

недостаточно сформированный – во внереализ.расход.