Похожие презентации:

Федеральные налоги и сборы

1.

ФЕДЕРАЛЬНЫЕ НАЛОГИ ИСБОРЫ

2.

Федеральные налоги – устанавливаются НКРФ и распространяют свое действие на все

субъекты РФ. Обязательны к уплате на

территории всей страны.

3.

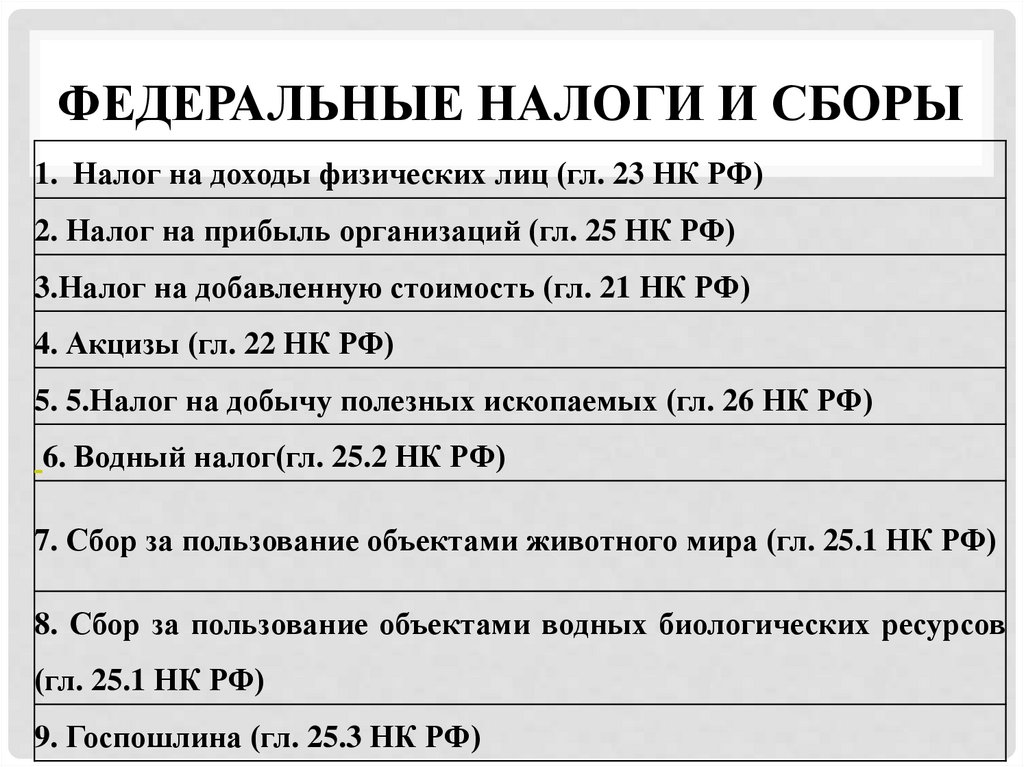

ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ1. Налог на доходы физических лиц (гл. 23 НК РФ)

2. Налог на прибыль организаций (гл. 25 НК РФ)

3.Налог на добавленную стоимость (гл. 21 НК РФ)

4. Акцизы (гл. 22 НК РФ)

5. 5.Налог на добычу полезных ископаемых (гл. 26 НК РФ)

6. Водный налог(гл. 25.2 НК РФ)

7. Сбор за пользование объектами животного мира (гл. 25.1 НК РФ)

8. Сбор за пользование объектами водных биологических ресурсов

(гл. 25.1 НК РФ)

9. Госпошлина (гл. 25.3 НК РФ)

4.

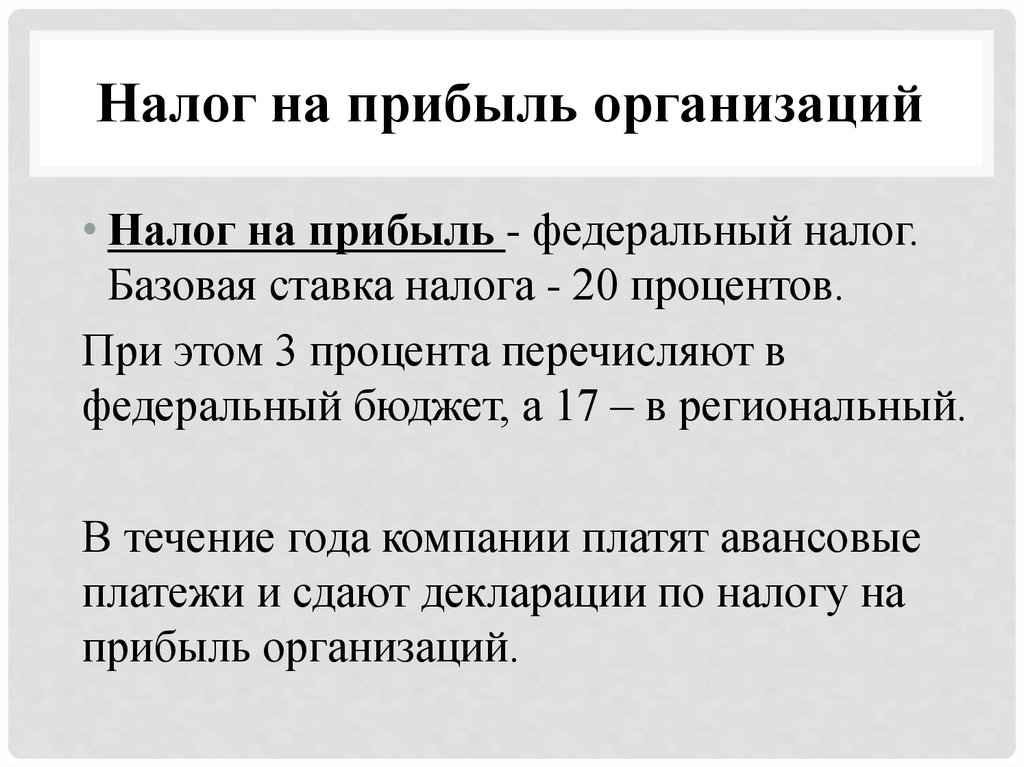

Налог на прибыль организаций• Налог на прибыль - федеральный налог.

Базовая ставка налога - 20 процентов.

При этом 3 процента перечисляют в

федеральный бюджет, а 17 – в региональный.

В течение года компании платят авансовые

платежи и сдают декларации по налогу на

прибыль организаций.

5.

НАЛОГ НА ПРИБЫЛЬ– это прямойналог, его величина прямо зависит от

конечных

финансовых

деятельности организации.

результатов

6.

• Налог начисляется на прибыль, которуюполучила организация, то есть на разницу

между доходами и расходами.

• Прибыль – результат вычитания суммы

расходов из суммы доходов организации –

является объектом налогообложения.

7.

ПЛАТЕЛЬЩИКИ НАЛОГА1. Все российские юридические лица (ООО, ЗАО,

ОАО и пр.)

2. Иностранные юридические лица, которые

работают

в

России

через

постоянные

представительства или просто получают доход от

источника в РФ.

8.

3.Иностранные

признаваемые

налоговыми

организации,

резидентами

Российской Федерации в соответствии с

международным договором по вопросам

налогообложения, - для целей применения

этого международного договора

9.

4.Иностранные

организации,

фактического

управления

Российская

Федерация,

местом

которыми

если

является

иное

не

предусмотрено международным договором по

вопросам налогообложения

10.

КТО НЕ ПЛАТИТ НАЛОГИ1)

Налогоплательщики,

применяющие

специальные налоговые режимы (ЕСХН,

УСН)

или

являющиеся

плательщиком

налога на игорный бизнес;

2) Участники проекта «Инновационный

центр «Сколково».

11.

• Обязанность заплатить налог возникаеттолько

тогда,

когда

есть

объект

налогообложения. Если объекта нет, нет и

оснований для уплаты налога.

12.

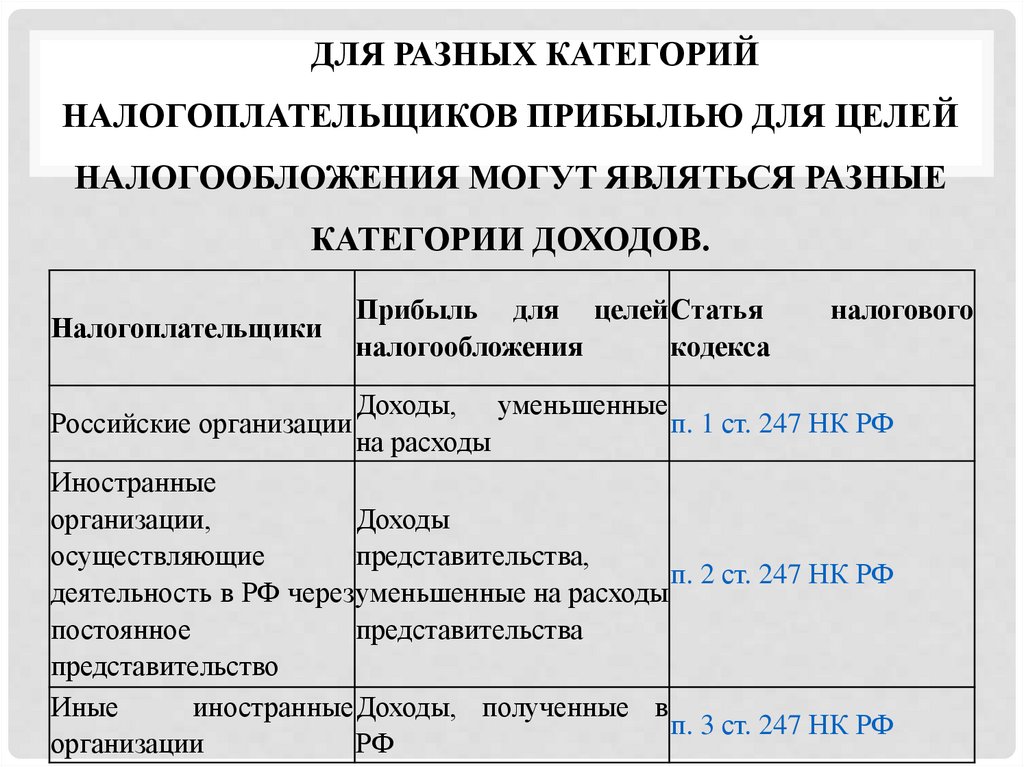

ДЛЯ РАЗНЫХ КАТЕГОРИЙНАЛОГОПЛАТЕЛЬЩИКОВ ПРИБЫЛЬЮ ДЛЯ ЦЕЛЕЙ

НАЛОГООБЛОЖЕНИЯ МОГУТ ЯВЛЯТЬСЯ РАЗНЫЕ

КАТЕГОРИИ ДОХОДОВ.

Налогоплательщики

Прибыль для целей Статья

налогообложения

кодекса

налогового

Доходы, уменьшенные

Российские организации

п. 1 ст. 247 НК РФ

на расходы

Иностранные

организации,

Доходы

осуществляющие

представительства,

п. 2 ст. 247 НК РФ

деятельность в РФ через уменьшенные на расходы

постоянное

представительства

представительство

Иные

иностранные Доходы, полученные в

п. 3 ст. 247 НК РФ

организации

РФ

13.

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ• Доходы - это выручка по основному виду

деятельности (доходы от реализации), а также

суммы, полученные от прочих видов деятельности.

• Например, от сдачи имущества в аренду,

проценты

по

банковским

вкладам

и

пр.

(внереализационные доходы).

• При налогообложении прибыли все доходы

учитываются без НДС и акцизов.

14.

ДОХОДЫ ОТ РЕАЛИЗАЦИИ ТОВАРОВ (РАБОТ,УСЛУГ) ВНЕРЕАЛИЗАЦИОННЫЕ

ДОХОДЫ

• Доходом от реализации признаются

выручка от реализации товаров (работ,

услуг) как собственного производства,

так и ранее приобретенных, выручка

от реализации имущественных прав.

15.

• Выручка от реализации определяетсяисходя из всех поступлений, связанных с

расчетами

за

реализованные

товары

(работы, услуги) или имущественные права,

выраженные

в

денежной

натуральной формах.

и

(или)

16.

• Внереализационными доходами признаютсядоходы, не указанные в статье 249 НК РФ, в

частности такие как:

• -от долевого участия в других организациях;

• -в

виде

положительной

курсовой разницы;

(отрицательной)

17.

• -от сдачи имущества (включая земельныеучастки) в аренду (субаренду);

• -в

виде

договорам

процентов,

займа,

кредита,

счета, банковского вклада;

• и т.д.

полученных

по

банковского

18.

• Доходыпервичных

определяются

документов

на

основании

и

других

документов, подтверждающих полученные

налогоплательщиком доходы, и документов

налогового учета.

19.

• Некоторыедоходы

налогообложения.

освобождены

Их

предусмотрен ст. 251 НК РФ.

от

перечень

20.

Для

большинства

видов

хозяйственной

деятельности определен перечень наиболее часто

встречаемых

доходов,

не

учитываемых

при

налогообложении:

в виде имущества, имущественных прав, которые

получены в форме залога или задатка;

в виде взносов в уставный капитал организации;

21.

в виде имущества или средств, которое получено по

договорам кредита или займа; При этом не включается в

доход выгода от экономии на процентах по договору

беспроцентного займа либо займа, процентная ставка по

которому ниже ставки рефинансирования Банка России;

22.

• ввиде

капитальных

неотделимых

(полученного

имущества,

вложений

улучшений

в

безвозмездное

произведенных

в

форме

арендованного

пользование)

арендатором

(ссудополучателем);

• других доходов, предусмотренных ст. 251 НК

РФ.

23.

РАСХОДЫ.• Расходы - это обоснованные и документально

подтвержденные затраты предприятия.

• Они делятся на расходы, связанные с производством и

реализацией

стоимость

(зарплата

сырья

и

сотрудников,

материалов,

покупная

амортизация

основные средств и пр.), и на внереализационные

расходы (отрицательная курсовая разница, судебные

и арбитражные сборы и пр.).

24.

• Существуетзакрытый

перечень

расходов,

который нельзя учитывать по налогообложению

прибыли.

дивиденды,

Это,

в

частности,

взносы

погашение кредитов и пр.

в

начисленные

уставный

капитал,

25.

• Расходамиобоснованные

подтвержденные,

(понесенные)

затраты.

признаются

и

документально

осуществленные

налогоплательщиком

26.

Прямые ст. 318 НК РФ

Материальные расходы (пп.1 и 4 п.1 ст. 254 НК РФ)

Суммы

начисленной

амортизации

по

основным

средствам, используемым при производстве товаров,

работ, услуг ст. 256-259 НК РФ

Расходы на оплату труда персонала, участвующего в

процессе

производства

товаров,

оказания услуг (ст. 255 НК РФ)

выполнения

работ,

27.

• Косвенные. ст. 318 НК РФ• К косвенным расходам относятся все иные

суммы

расходов,

за

исключением

внереализационных расходов, осуществляемых

налогоплательщиком

(налогового) периода.

в

течение

отчетного

28.

расходы на содержание переданного по договору

аренды (лизинга) имущества;

расходы

в

виде

процентов

по

долговым

обязательствам;

расходы на организацию выпуска собственных ценных

бумаг;

расходы в виде отрицательной курсовой разницы,

возникающей от переоценки имущества в виде валютных

ценностей;

29.

• расходыв

виде

отрицательной

(положительной) разницы, образующейся

вследствие

отклонения

курса

продажи

(покупки) иностранной валюты;

• расходы на ликвидацию выводимых из

эксплуатации основных средств и т.д.

30.

ПОРЯДОК РАСЧЕТА НАЛОГА• Для того, чтобы рассчитать за налоговый

период налог на прибыль, необходимо

определить

налоговую

базу

(то

есть

прибыль, подлежащую налогообложению)

и

умножить

её

налоговую ставку.

на

соответствующую

31.

Размер налога = Ставка налога* Налоговаябаза

Расчет налоговой базы должен содержать (cт. 315

НК РФ):

- Период, за который определяется налоговая база;

- Сумма доходов от реализации, полученных в

отчетном (налоговом) периоде;

32.

-Сумма

расходов,

произведенных

в

отчетном

(налоговом) периоде, уменьшающих сумму доходов

от реализации;

- Прибыль (убыток) от реализации;

- Сумма внереализационных доходов;

- Прибыль (убыток) от внереализационных операций;

Итого налоговая база за отчетный (налоговый)

период.

33.

НАЛОГОВЫЙ ПЕРИОД. ОТЧЕТНЫЙПЕРИОД

• Налоговый период – это период, по

окончании которого завершается процесс

формирования

налоговой

базы,

окончательно определяется сумма налога к

уплате. (cт. 285 НК РФ)

34.

• Поналогу

на

прибыль

организаций

налоговым периодом признается календарный

год.

Отчетный период

- Квартал;

- Полугодие;

- 9 месяцев;

- Год.

35.

ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГА ИАВАНСОВЫХ ПЛАТЕЖЕЙ

Квартальные авансовые платежи уплачиваются не

позднее срока, установленного для подачи налоговых

деклараций за соответствующий отчетный период.

Уплата налога по истечении налогового периода не

позднее срока, установленного для подачи налоговых

деклараций за соответствующий налоговый период.

36.

• Ежемесячныеавансовые

платежи

уплачиваются не позднее 28–го числа

месяца, следующего за истекшим месяцем.

• В основном все налогоплательщики налога

на прибыль уплачивают авансовые платежи

ежемесячно.

Финансы

Финансы Право

Право