Похожие презентации:

Основы перестрахования (Тема 7)

1.

МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИРоссийская академия народного хозяйства и государственной

службы при Президенте Российской Федерации

Северо-Западный институт управления

Кафедра безопасности

ДИСЦИПЛИНА

«СТРАХОВАНИЕ»

ТЕМА № 7: «Основы перестрахования»

АВТОР: кандидат военных наук,

доцент ОТРЕШКО Зураб Алексеевич

(otresko-za@ranepa.ru

+79117562949)

СПб, 2021

2.

УЧЕБНЫЕ ВОПРОСЫ:1. Необходимость, сущность и роль перестрахования

2. Формы перестрахования

3. Методы перестрахования

3.

ЛитератураНормативно – правовые акты

•Закон РФ №4015-1 от 27 ноября 1992 г. "Об организации страхового дела в

Российской Федерации" (ред. от 22.04.2010).

•Гражданский кодекс Российской Федерации (с изм. и доп.)

•Федеральный закон «Об обязательном пенсионном страховании в Российской

Федерации» (03.07.2007)

•Федеральный закон от 24 июля 1998 г. N 125-ФЗ «Об обязательном социальном

страховании от несчастных случаев на производстве и профессиональных заболеваний»

(с изменениями от 17 июля 1999 г., 2 января 2000 г.)

•Федеральный закон Российской Федерации от 23 декабря 2003 г. N 177-ФЗ «О

страховании вкладов физических лиц в банках Российской Федерации» (22.06.2006)

4.

• Закон Российской Федерации «О медицинском страховании граждан вРоссийской Федерации» (22.06.2006)

• Статьи 7 и 13 федерального закона «Об аудиторской деятельности»

(22.06.2006)

• Статьи 21 и 22 федерального закона «О лизинге» (22.06.2006)

• Закон «Об обязательном страховании гражданской ответственности

владельцев транспортных средств» (23.06.2003)

• Тарифы по обязательному страхованию автогражданской

ответственности (07.05.2003)

• Правила обязательного страхования гражданской ответственности

владельцев транспортных средств (07.05.2003)

• Поправки в Закон об ОСАГО (01.03.2008)

• Глава 48 «Страхование» Гражданского Кодекса РФ (17.12.1999)

5.

Рекомендуемая литератураОсновная

1. Шахов В.В. Страхование: - М.: Страховой полис, ЮНИТИ, 2004. – 311 с.

2. Шахов В.В. Введение в страхование: - М.: Финансы и статистика, 2003.

– 288 с.

6.

Дополнительная1. Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2004. – 256 с.

2. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: - М.: ИНФРА – М, 2006. – 312

с.

3. Гинзбург А.И. Страхование. – СПб.: Питер, 2004. – 176 с.

4. Скамай Л.Г. Страхование. – М.: ИНФРА – М, 2004. – 160 с.

5. Гвозденко А.А. Основы страхования. - М.: Финансы и статистика, 2005. –

304 с.

6. Чернова Г.В. Основы экономики страховой организации по рисковым

видам страхования. – СПб.: Питер. 2005. – 240 с.

7. Шахов В.В., Медведев В.Г., Миллерман А.С. Теория и управление рисками в

страховании. – М.: Финансы и статистика, 2003. – 224 с.

8. Гурков И.М., Исаев И.В. Страхование грузов и ответственности

перевозчика. – СПб.: ВЫБОР, 2003. – 264 с.

7.

Журналы:Финансы

Страховое дело

Страховое ревю

Справочно-правовые системы и Интернет ресурсы

«Консультант плюс»

«Гарант»

Интернет ресурсы: http://

www. allinsurance. ru,

www. ingos. ru

www. iic. ru

www.reso.ru/main.htm.

8.

1 учебный вопрос:Необходимость, сущность и роль

перестрахования

9.

Задача обеспечения финансовой устойчивости требуетот страховщика соблюдения целого ряда условий:

•наличия свободного от обязательств собственного

капитала, необходимая величина которого повышается с

ростом объема страховых операций;

•не заключения договоров на страховые суммы,

превышающие возможности страховщика гарантировать

выполнение своих обязательств;

•формирования сбалансированного по объектам,

размерам страховых сумм, страховым рискам и регионам

страхового портфеля;

•недопущения превышения страховых выплат над

страховыми премиями.

10.

Однако каждой отдельно взятой страховой организации оченьредко удается в одиночку решить все эти проблемы.

Недостаточная величина собственного капитала может не

позволить увеличивать объемы страховых операций, а также не

дать возможность удовлетворять потребности страхователей,

желающих иметь страховое обеспечение на крупные суммы.

Узкий круг потенциальных клиентов, специализация на

небольшом числе видов страхования или ограничение

масштабов деятельности сравнительно небольшим регионом

могут не позволить страховщику сформировать сбалансированный страховой портфель, позволяющий обеспечить

перераспределение средств между группами страхователей или

в территориальном разрезе, если это окажется необходимым.

11.

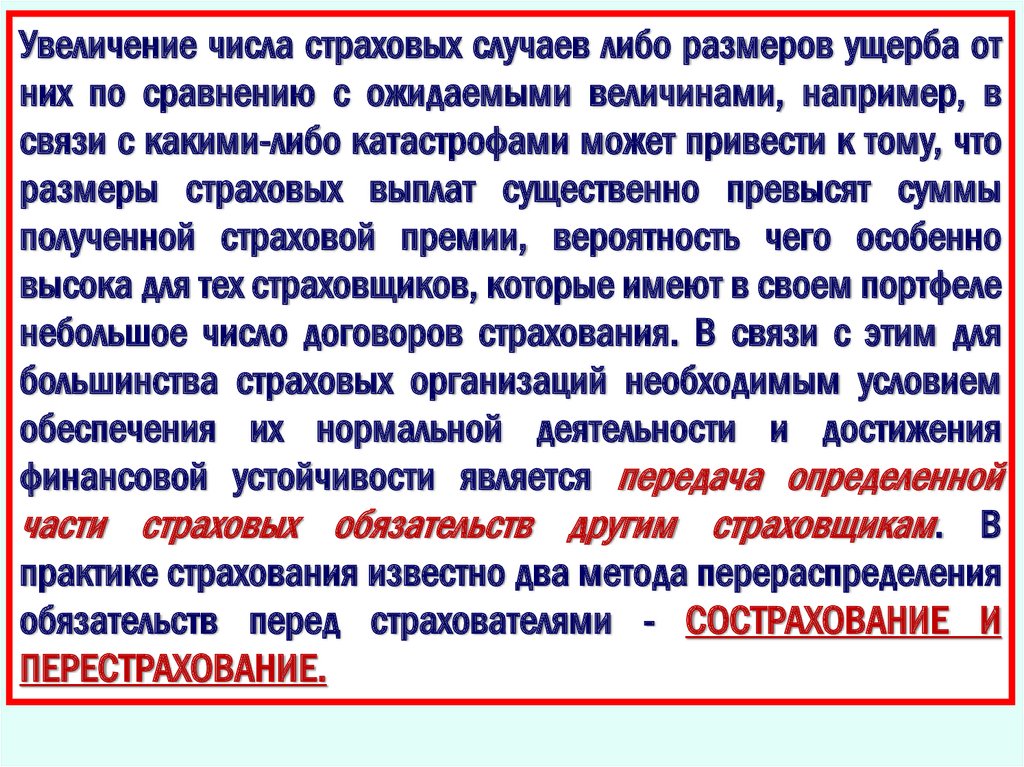

Увеличение числа страховых случаев либо размеров ущерба отних по сравнению с ожидаемыми величинами, например, в

связи с какими-либо катастрофами может привести к тому, что

размеры страховых выплат существенно превысят суммы

полученной страховой премии, вероятность чего особенно

высока для тех страховщиков, которые имеют в своем портфеле

небольшое число договоров страхования. В связи с этим для

большинства страховых организаций необходимым условием

обеспечения их нормальной деятельности и достижения

финансовой устойчивости является передача определенной

части страховых обязательств другим страховщикам. В

практике страхования известно два метода перераспределения

обязательств перед страхователями - СОСТРАХОВАНИЕ И

ПЕРЕСТРАХОВАНИЕ.

12.

СТРАХОВАТЕЛЬСТРАХОВАНИЕ

Страховщик (перестрахователь или цедент)

ПЕРЕСТРАХОВАНИЕ (ЦЕССИЯ)

Перестраховщик (цессионарий)

ПЕРЕСТРАХОВАНИЕ (РЕТРОЦЕССИЯ)

Второй перестраховщик

и т. д.

Третий перестраховщик

и т. д.

Схема перестрахования и ретроцессии

13.

В законе РФ «О страховании» дается определениеперестрахования: «Перестрахование - это страхование

одним страховщиком (перестрахователем) на

определенных условиях риска исполнения всех или

части своих обязательств перед страхователем,

выгодоприобретателем или другим лицом у другого

страховщика (перестраховщика)».

При использовании данного метода страховщик

первоначально заключает договор страхования со

страхователем, по которому принимает на себя все

обязательства по страховым выплатам и получает от

страхователя причитающуюся страховую премию.

14.

Но часть этих обязательств может быть передана одному илинескольким перестраховщикам путем заключения договора

перестрахования между перестрахователем (который в таком

договоре именуется также цедентом) и перестраховщиком.

При этом перестрахователь уплачивает перестраховщику и

часть полученной от страхователя страховой премии как плату

за согласие перестраховщика принять на себя долю

обязательств.

При наступлении страхового случая страхователь или иной

выгодоприобретатель предъявляет требования по страховым

выплатам только к страховщику, который и осуществляет все

расчеты по договору страхования. А страховщик, в свою

очередь, требует от перестраховщиков, чтобы те перечислили

ему причитающиеся с них суммы.

15.

Однако каждой отдельно взятой страховой организации оченьредко удается в одиночку решить все эти проблемы.

Недостаточная величина собственного капитала может не

позволить увеличивать объемы страховых операций, а также не

дать возможность удовлетворять потребности страхователей,

желающих иметь страховое обеспечение на крупные суммы.

Узкий круг потенциальных клиентов, специализация на

небольшом числе видов страхования или ограничение

масштабов деятельности сравнительно небольшим регионом

могут не позволить страховщику сформировать сбалансированный страховой портфель, позволяющий обеспечить

перераспределение средств между группами страхователей или

в территориальном разрезе, если это окажется необходимым.

16.

Однако каждой отдельно взятой страховой организации оченьредко удается в одиночку решить все эти проблемы.

Недостаточная величина собственного капитала может не

позволить увеличивать объемы страховых операций, а также не

дать возможность удовлетворять потребности страхователей,

желающих иметь страховое обеспечение на крупные суммы.

Узкий круг потенциальных клиентов, специализация на

небольшом числе видов страхования или ограничение

масштабов деятельности сравнительно небольшим регионом

могут не позволить страховщику сформировать сбалансированный страховой портфель, позволяющий обеспечить

перераспределение средств между группами страхователей или

в территориальном разрезе, если это окажется необходимым.

17.

При перестраховании страхователь имеет дело только с однойстраховой организацией, которая обязана выполнить все

обязательства по договору страхования независимо от своих

взаимоотношений с перестраховщиками. В свою очередь

перестраховщики формально не имеют никаких обязательств

перед страхователем, а отвечают только по претензиям

цедента.

Таким образом, сущность перестрахования состоит в перераспределении обязательств по возмещению ущерба,

принятых на себя страховщиком по договорам страхования,

между двумя или несколькими организациями с целью

обеспечения финансовой устойчивости страховщика.

18.

Следует иметь в виду, что и перестраховщики могут аналогичным образом перестраховывать принятые на себяобязательства.

В этом случае заключенный договор будет именоваться

договором ретроцессии;

лицо, передающее обязательства в дальнейшее перестрахование, - ретроцедентом, а лицо, принимающее на себя

такие обязательства, - ретроцессионарием.

Цель заключения договора ретроцессии - дальнейшее

перераспределение рисков и сбалансирование уже

обязательств перестраховщика с целью обеспечения его

финансовой устойчивости.

19.

С помощью перестрахования страховщики могутсформировать у себя более сбалансированный

страховой портфель.

Формирование такого портфеля означает, что страховая

организация имеет достаточно большое число

договоров страхования однородных объектов, не

сконцентрированных на небольшой территории, с

идентичным кругом страховых рисков и с существенно

не различающимися между собой страховыми

суммами.

20.

Наличие сбалансированного страхового портфеля очень важно,поскольку повышает возможности руководствоваться при проведении страховых операций законом больших чисел, т.е. с

увеличением числа договоров страхования однородных объектов с

идентичными страховыми суммами и страховыми рисками увеличивается предсказуемость будущих результатов деятельности

страховщика. Напротив, отсутствие у страховщика достаточно большого числа застрахованных однородных видов имущества или других

объектов, включение в число страховых рисков событий, могущих

повлечь за собой причинение катастрофических убытков,

концентрация застрахованных объектов на небольшой территории,

наличие договоров страхования с резко различающимися между

собой страховыми суммами серьезно нарушает оптимальные пропорции, создающие основу для финансовой устойчивости при

проведении страховых операций. Все это может привести страховщика к значительным убыткам.

21.

Для формирования более сбалансированногострахового портфеля страховщики могут как

передавать обязательства по определенному

кругу своих договоров в перестрахование, так и

принимать на себя обязательства по договорам

перестрахования с целью расширения и

дифференциации страхового портфеля.

При этом передача риска в перестрахование

носит название «активное перестрахование», а

прием риска в перестрахование - «пассивное

перестрахование».

22.

Напрактике

активное

и

пассивное

перестрахование может проводиться одной и той

же организацией, которая в этом случае будет

выступать как цедент и перестраховщик (а в

договорах ретроцессии - также ретроцедентом и

ретроцессионарием).

Однако существуют и специализированные

перестраховочные общества, которые не

занимаются непосредственно заключением договоров страхования. Такие общества могут быть

только

перестраховщиками,

ретроцессионариями и ретроцедентами.

23.

С помощью перестрахования сокращается риск возникновенияу страховщика убытков от проведения страховых операций.

Такие убытки возникают в связи с тем, что размеры страховых

выплат за конкретный финансовый год превышают величину

полученной страховой премии.

Причины, которые могут привести к такому превышению,

самые разные:

•отсутствие

у

страховщика

крупного

и

хорошо

сбалансированного портфеля договоров страхования,

позволяющего использовать закон больших чисел при расчете

размеров тарифных ставок и ожидаемых страховых выплат;

•неожиданный рост в текущем году числа страховых случаев;

24.

• увеличение размеров страховых выплат, приходящихся наодин страховой случай, по сравнению со средними

значениями за предыдущие годы;

• необходимость

осуществления

страховых

выплат

одновременно по многим договорам страхования за

последствия одного страхового случая, носящего

катастрофический характер и происходящего не каждый год

(например, стихийных бедствий), что называется в практике

страхования кумуляцией рисков;

• профессиональные ошибки, допущенные, например, при

расчете величины тарифных ставок.

25.

Во всех подобных случаях перестрахование является одним изспособов, помогающих компенсировать колебания размеров

страховых выплат по годам.

Перестрахование также способствует увеличению возможностей

страховщика заключать договоры страхования на высокие

страховые суммы.

В целях обеспечения своей финансовой устойчивости страховщики

не могут заключать договоры страхования на суммы, превышающие

определенный процент от их собственного капитала. Если капитал,

которым располагает страховщик, не позволяет ему принимать

полностью на себя обязательства по договорам страхования, он

может их часть передать в перестрахование. Это особенно важно в

условиях конкуренции на страховом рынке, когда от способности

страховщика предоставлять страховую защиту любому страхователю

от тех рисков и на те суммы, в которых он заинтересован, во многом

зависят результаты его деятельности.

26.

Заключение договоров перестрахования позволяет страховщикамрегулировать соотношение между размерами собственного капитала и

объемом страховых операций. В целях обеспечения своей финансовой

устойчивости каждый страховщик должен обладать собственным

капиталом в размере не ниже чем установленный процент от принятых

им на себя обязательств по договорам страхования. Если величина

собственного капитала страховщика не отвечает предъявляемым

требованиям, то он обязан либо увеличить свой капитал, либо

уменьшить объем страховых операций. Быстро нарастить величину

капитала возможно далеко не всегда, отказ же от заключения новых

договоров и, тем более, расторжение действующих приводят к потере

клиентов, которые могут уже не вернуться, когда страховщик сможет

принять их на страхование. В такой ситуации передача части

ответственности страховщика в перестрахование уменьшает объем его

страховых обязательств, а, следовательно, позволяет выполнить

указанное соотношение без отказа от договоров страхования.

27.

Наличие возможности заключить договор перестрахованияпозволяет страховщикам более смело заниматься операциями

по новым видам страхования. Проводя такие операции, страховщик без наличия необходимого опыта работы и

статистической базы для расчета размеров тарифных ставок

рискует понести значительные убытки. Перестраховщики же,

принимая на себя значительную часть обязательств

страховщика, снижают его возможные потери, позволяя тем

самым накапливать необходимый опыт по проведению новых

видов страхования, что в конечном итоге способствует

развитию страховых операций.

28.

2 учебный вопрос:Формы перестрахования

29.

Передача рисков в перестрахование можетосуществляться от случая к случаю или

происходить регулярно на основе постоянных

договорных отношений. В связи с этим, исходя из

взятых на себя перестрахователем и

перестраховщиком обязательств, а также

особенностей

взаимоотношений

сторон,

различают ФАКУЛЬТАТИВНОЕ И ОБЛИГАТОРНОЕ

перестрахование.

30.

ФАКУЛЬТАТИВНОЕ ПЕРЕСТРАХОВАНИЕ является первойформой заключения договоров, с которой началась

история перестрахования.

Ее суть состоит в том, что страховщик, заключив

договор страхования, каждый раз решает, будет ли он

его перестраховывать, какую часть застрахованных

обязательств он оставит на своей ответственности, с

кем и на каких условиях заключит договор перестрахования. Перестраховщики со своей стороны также

вправе согласиться или отказаться от заключения

договора, настаивать на своих условиях приема рисков

в перестрахование.

31.

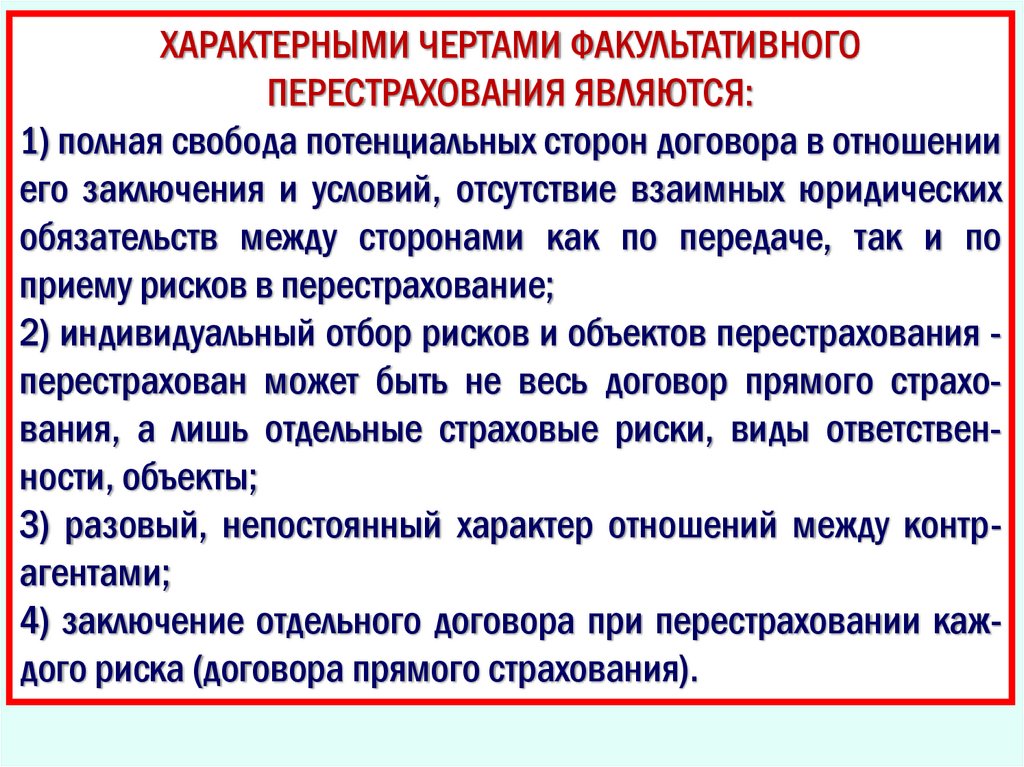

ХАРАКТЕРНЫМИ ЧЕРТАМИ ФАКУЛЬТАТИВНОГОПЕРЕСТРАХОВАНИЯ ЯВЛЯЮТСЯ:

1) полная свобода потенциальных сторон договора в отношении

его заключения и условий, отсутствие взаимных юридических

обязательств между сторонами как по передаче, так и по

приему рисков в перестрахование;

2) индивидуальный отбор рисков и объектов перестрахования перестрахован может быть не весь договор прямого страхования, а лишь отдельные страховые риски, виды ответственности, объекты;

3) разовый, непостоянный характер отношений между контрагентами;

4) заключение отдельного договора при перестраховании каждого риска (договора прямого страхования).

32.

Факультативное перестрахование даетвозможность перестраховщикам получить

полную информацию о принимаемом на

перестрахование объекте и степени

страхового риска, корректировать в каждом

случае условия договора. Но, с другой

стороны, им сложнее сформировать

стабильный страховой портфель.

33.

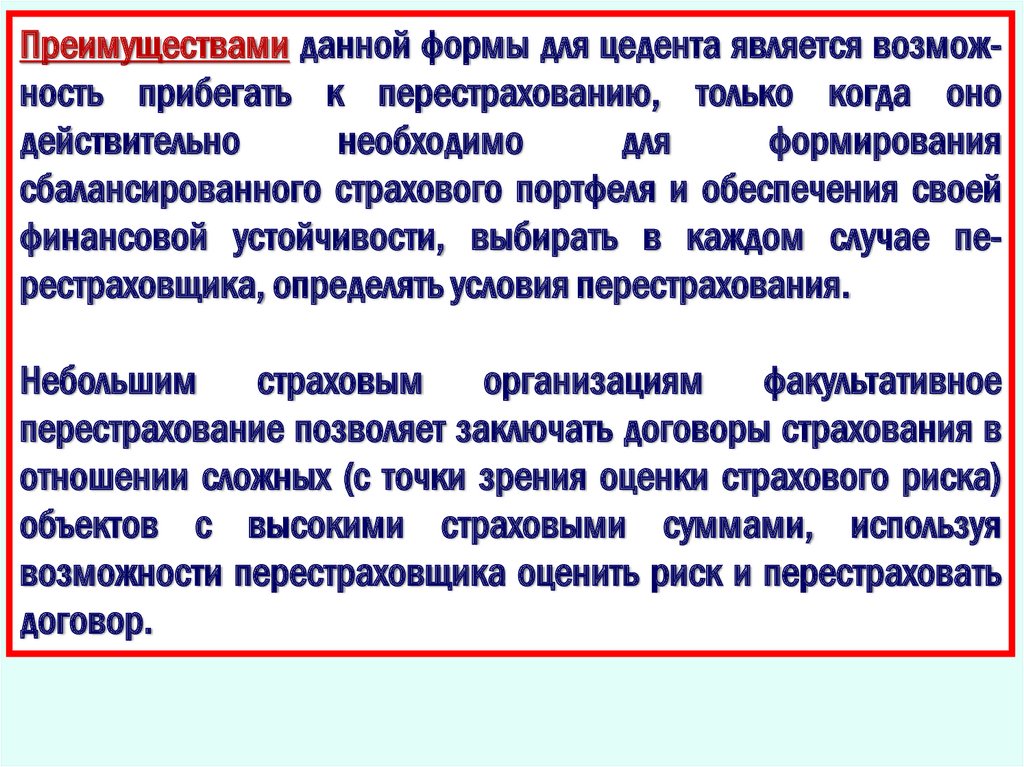

Преимуществами данной формы для цедента является возможность прибегать к перестрахованию, только когда онодействительно

необходимо

для

формирования

сбалансированного страхового портфеля и обеспечения своей

финансовой устойчивости, выбирать в каждом случае перестраховщика, определять условия перестрахования.

Небольшим

страховым

организациям факультативное

перестрахование позволяет заключать договоры страхования в

отношении сложных (с точки зрения оценки страхового риска)

объектов с высокими страховыми суммами, используя

возможности перестраховщика оценить риск и перестраховать

договор.

34.

НЕДОСТАТКИ1. Поскольку и перестраховщики могут отказать в

перестраховании, у страховщика при заключении договора

страхования нет гарантии того, что они его смогут

перестраховать на приемлемых условиях и достаточно быстро.

Поэтому, прежде чем заключать договор страхования,

страховщики нередко вынуждены согласовывать с

перестраховщиками возможность его перестрахования.

2. Еще одним недостатком факультативного перестрахования

являются достаточно высокие расходы на заключение данных

договоров. Такие расходы связаны с поиском потенциальных

перестраховщиков, ведением переписки и переговоров,

подготовке условий.

35.

3. Поскольку заключенные договоры факультативногоперестрахования

обычно

автоматически

не

пролонгируются на новый срок, по окончании срока их

действия перестрахователь должен снова проводить работу

по их заключению, а в случае отказа перестраховщика

возобновить договор - искать новых перестраховщиков, что

также ведет к увеличению накладных расходов.

4. Цедент вынужден предоставлять перестраховщикам при

проведении таких операций достаточно полную

информацию о заключенных договорах страхования,

подлежащих перестрахованию, что может привести к

получению конкурентами сведений, составляющих коммерческую тайну перестрахователя.

36.

Эти недостатки приводят к тому, что в настоящеевремя факультативное перестрахование в

странах с развитым страховым рынком играет

вспомогательную роль.

В то же время в России факультативное

перестрахование все еще занимает ведущее

место.

37.

Сущность облигаторного (договорного) перестрахования,являющегося в настоящее время ведущей формой

перестрахования в странах с развитым страховым рынком,

состоит в том, что перестрахователь обязан передавать в

оговоренном размере перестраховщику свои обязательства по

всем тем договорам страхования, которые соответствуют условиям заключенного договора перестрахования. С другой

стороны, и перестраховщик несет обязанность принимать в

перестрахование все предложенные ему обязательства

цедента, соответствующие условиям заключенного договора

перестрахования.

Таким образом, в отличие от факультативного перестрахования,

договорные отношения между перестрахователем и

перестраховщиком носят обязательный характер.

38.

Преимущества данной формы состоят в следующем.Страховщик получает гарантию того, что все

заключенные

им

договоры

страхования,

соответствующие условиям соглашения с перестраховщиком, будут автоматически перестрахованы.

Следовательно, отпадает необходимость каждый раз

искать перестраховщика и согласовывать с ним условия

договора. К тому же и пролонгирование договора

перестрахования на новый срок обычно происходит

автоматически, если ни одна из сторон не заявит о желании расторгнуть его.

39.

Все это, в свою очередь, приводит к снижениюнакладных расходов по перестрахованию, а также к

отсутствию

необходимости

предоставлять

перестраховщику подробную информацию о каждом

заключаемом договоре страхования, что способствует

сохранению коммерческой тайны страховщика.

С другой стороны, перестраховщику облигаторное

перестрахование дает гарантию постоянных связей с

цедентами и, следовательно, наличия в портфеле

достаточно большого числа перестрахованных

договоров, что расширяет масштаб его бизнеса.

40.

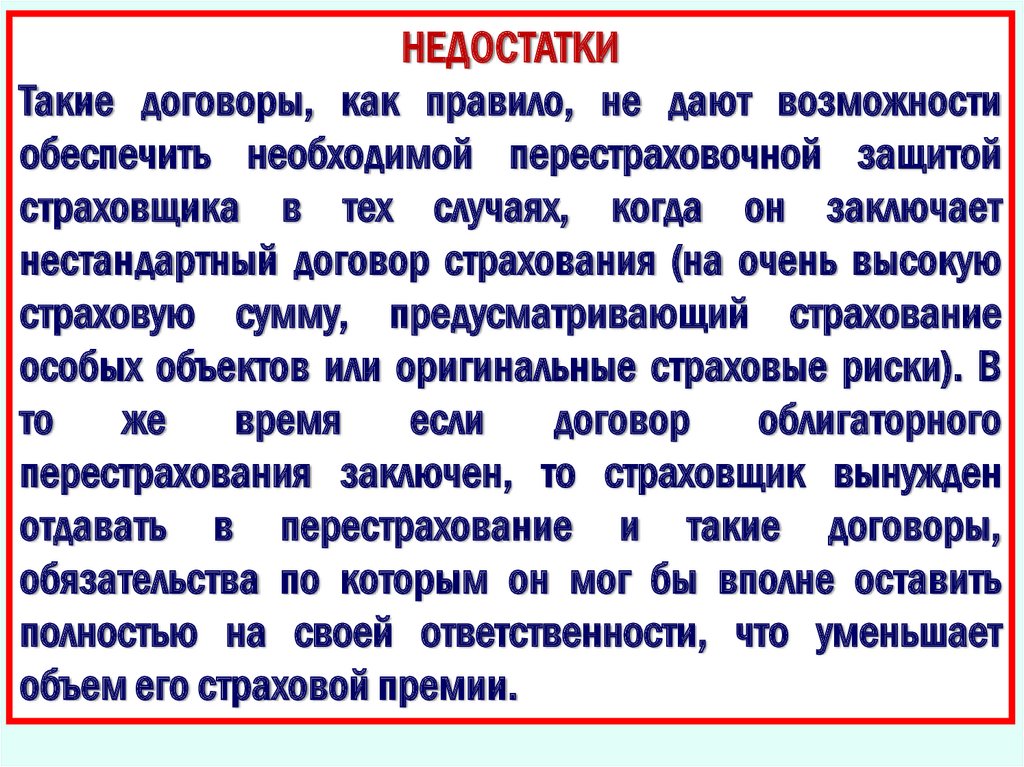

НЕДОСТАТКИТакие договоры, как правило, не дают возможности

обеспечить необходимой перестраховочной защитой

страховщика в тех случаях, когда он заключает

нестандартный договор страхования (на очень высокую

страховую сумму, предусматривающий страхование

особых объектов или оригинальные страховые риски). В

то

же

время

если

договор

облигаторного

перестрахования заключен, то страховщик вынужден

отдавать в перестрахование и такие договоры,

обязательства по которым он мог бы вполне оставить

полностью на своей ответственности, что уменьшает

объем его страховой премии.

41.

3 учебный вопрос:Методы перестрахования

42.

При заключении договоровперестрахования выделяют два метода:

•Пропорциональное перестрахование;

•Непропорциональное перестрахование.

43.

Особенность пропорциональногоперестрахования состоит в том, что страховые

суммы, страховые взносы и страховые выплаты

здесь распределяются между перестрахователем

и перестраховщиком пропорционально, т. е. в

соответствии с принятыми ими на свою

ответственность долями.

При этом величина обязательств, приходящихся

на каждую из сторон договора, определяется

исходя из распределения между ними страховых

сумм.

44.

Условиямидоговоров

пропорционального

перестрахования

предусматривается,

что

перестрахователь оставляет на своей ответственности

(собственном удержании) определенную, часть

страховых сумм и передает остальные в перестрахование.

Договор

пропорционального

перестрахования практически всегда предусматривает

уплату

перестраховщиком

перестрахователю

комиссионного вознаграждения, а нередко - и

тантьемы (процента от прибыли). В пропорциональном

перестраховании, в свою очередь, выделяют квотное

перестрахование и перестрахование по методу

эксцедента сумм.

45.

Квотное перестрахование является наиболее простымметодом

перестрахования.

По

его

условиям

перестрахователъ обязуется передать в перестрахование

оговоренную часть страховой суммы по всем договорам,

заключенным им по определенным видам страхования, а

перестраховщик, в свою очередь, обязан перестраховать

эту часть. За принятие договоров в перестрахование цедент

перечисляет перестраховщику часть полученных от

страхователя страховых взносов, соответствующую

соотношению между страховой суммой, принятой на себя

перестраховщиком, и общей страховой суммой по договору

страхования (за вычетом комиссии, уплачиваемой

перестраховщиком перестрахователю).

46.

Принаступлении

страхового

случая

перестраховщик обязан возместить страховую

выплату, произведенную цедентом, в той же

пропорции. В то же время условия договора

квотного перестрахования могут ограничивать

максимальную страховую сумму, которую будет

принимать на свою ответственность перестраховщик.

47.

К положительным сторонам квотного перестрахованияотносится следующее:

1) наличие у цедента возможности установить такую

долю своего участия в обязательствах по договорам

страхования, которая соответствует его финансовым

возможностям;

2) простота технического оформления условий

договора, а потому минимальные затраты на его

заключение.

Обычно к такому перестрахованию страховщики

прибегают в тех случаях, когда они только начинают

свою деятельность или приступают к освоению нового

вида страхования.

48.

В этих случаях квотное перестрахование защищаетстраховщиков от неожиданных изменений в величине

убыточности страховой суммы из-за небольшого числа

договоров страхования.

Такие договоры заключают также, когда объем

операций страховщика превышает его финансовые

возможности, а договоры страхования заключаются на

относительно одинаковые страховые суммы.

Наконец, к данному методу перестрахования прибегают

для получения перестраховочной защиты по договорам

страхования, которые характеризуются резкими

колебаниями в уровне убыточности.

49.

Основным недостатком квотного перестрахованияявляется необходимость для цедента перестраховывать

даже договоры страхования, заключенные на такие

невысокие страховые суммы, которые могли бы быть

полностью оставлены на его ответственности, что

позволило бы сохранить у себя и соответствующую

часть страховой премии.

Этот недостаток приводит к тому, что более распространенным

методом

пропорционального

перестрахования является ДОГОВОР ЭКСЦЕДЕНТА

СУММ.

50.

Договор эксцедента сумм предусматривает, что цедент передает, а перестраховщик принимает в перестрахование только тедоговоры страхования, страховая сумма по которым

превышает оговоренную величину (размер собственного

удержания, или приоритет цедента).

При этом в договорах, передаваемых в перестрахование,

перестрахователь оставляет на своей ответственности ту же

оговоренную

сумму

собственного

удержания,

а

перестраховщик принимает на себя обязательства по

оставшейся части страховой суммы (эксцеденту), но в пределах

установленного лимита.

Максимальная величина перестраховываемой суммы

устанавливается в размере, кратном величине приоритета

цедента, который носит название линии.

51.

Если страховщик заключает договорыстрахования

на

страховые

суммы,

превышающие лимит ответственности

перестраховщика, то он может заключить

аналогичные договоры перестрахования с

другими перестраховщиками (договоры

второго эксцедента, третьего эксцедента и т.

д.).

52.

ОСНОВНЫМ ПРЕИМУЩЕСТВОМ ДОГОВОРА ЭКСЦЕДЕНТА СУММДЛЯ СТРАХОВЩИКА является то, что он дает возможность

установить величину собственного удержания в размере,

соответствующем его финансовым возможностям, и оставлять

полностью на своей ответственности все договоры страхования,

страховые суммы по которым не превышают сумму такого

удержания. Во-вторых, данный метод позволяет страховщику

сформировать сбалансированный страховой портфель с точки

зрения страховых сумм, т. е. ответственность страховщика по

каждому договору страхования, перестрахованному таким

методом, не будет превышать определенной величины. При этом в

зависимости от характера договоров страхования страховщик

может устанавливать различную величину собственного

удержания по отдельным видам страхования, группам

страхователей, объектам, страховым рискам или другим признакам.

53.

В то же время при таком методе перестрахованиясущественно увеличиваются затраты на

обработку каждого договора страхования,

передаваемого в перестрахование, поскольку

необходимо рассчитывать доли страховых сумм,

страховых премий и страховых выплат,

приходящиеся на каждую из сторон договора.

54.

Вотличие

от

пропорционального,

в

НЕПРОПОРЦИОНАЛЬНОМ ПЕРЕСТРАХОВАНИИ страховые

суммы, страховые взносы и страховые выплаты

распределяются между цедентом и перестраховщиком

непропорционально

между

собой.

Такое

перестрахование

проводится

на

основе

распределения размеров страховых выплат между

участниками договора и ограничивает их величину,

приходящуюся на каждого из них. При этом,

обязанность перестраховщика произвести страховую

выплату наступает лишь в том случае, если ее размеры

превысят оговоренный предел (приоритет страховщика).

55.

Величина перестраховочной премии устанавливается здесь впроцентах от годовой страховой премии, полученной цедентом

по переданному в перестрахование портфелю договоров.

Размер

данного

процента

определяется

методом

экстраполяции, т. е. на основе анализа данных прошлых лет,

позволяющих определить предполагаемый объем обязательств

перестраховщика. Поскольку в начале периода действия

договора перестрахования размер страховой премии, которую

получит страховщик, неизвестен, цедент обычно уплачивает

перестраховочную премию авансом, а окончательный расчет

между сторонами производится после того, как становится

известна

величина

страховой

премии,

полученной

страховщиком. Иногда же стороны договариваются об

установлении фиксированной величины перестраховочной

премии, не подлежащей в дальнейшем перерасчету.

56.

В целом размеры перестраховочной премии в такихдоговорах ниже, чем в договорах пропорционального

перестрахования, поскольку перестраховщик участвует

в оплате далеко не всех страховых выплат,

производимых страховщиком. Ниже в таких договорах

и уровень накладных расходов, поскольку здесь

отсутствует необходимость производить расчеты сумм,

подлежащих оплате сторонами по каждому договору

страхования и страховому случаю. В то же время

перестраховщик

в

непропорциональном

перестраховании обычно не уплачивает комиссии и

тантьемы.

57.

Основной целью данного перестрахования является защитастраховщиков от крупных убытков, которые могут быть

вызваны, например, необходимостью производить большое

число выплат за последствия одного события (кумуляция

рисков) или осуществлением крупной страховой выплаты по

одному объекту. При этом чаще всего непропорциональное

перестрахование используется страховщиками в сочетании с

договорами пропорционального перестрахования, для того

чтобы обеспечить дополнительную защиту в отношении той

части страховых сумм, которые остаются на их

ответственности

по

договорам

пропорционального

перестрахования.

58.

В договорах с рабочим покрытием предел ответственностистраховщика, после которого наступает ответственность

перестраховщика при страховом случае (приоритет

страховщика), устанавливается на сравнительно невысоком

уровне. В результате перестраховщику достаточно часто

приходится возмещать убытки, а потому и величина

перестраховочной премии сравнительно высока. Если же

величина приоритета страховщика устанавливается на

высоком уровне, то такие договоры относят к договорам с

катастрофическим

покрытием.

По

их

условиям

перестраховщикам приходится производить страховые

выплаты лишь в редких случаях, когда размеры страховых

выплат, производимых страховщиками, особенно высоки.

59.

Договоры непропорционального перестрахования принимают насвою ответственность в основном только специализированные

перестраховочные организации. Это обусловлено тем, что

проведение таких операций требует высокой профессиональной

подготовки.

Договоры непропорционального перестрахования подразделяются

на договоры эксцедента убытка и эксцедента убыточности. Договор

эксцедента убытка служит для защиты страховых портфелей по

отдельным видам или договорам страхования от наиболее крупных и

непредвиденных убытков. По его условиям на перестраховщика

возлагается обязанность производить страховую выплату в случае,

когда подлежащая оплате страховщиком сумма страхового

возмещения (обеспечения) превышает оговоренный предел

(приоритет цедента). При этом размер такой выплаты составляет

разницу между всей суммой страховой выплаты и величиной

приоритета цедента, но не может быть выше установленного лимита.

60.

В договорах эксцедента убытка должны быть установленыобъекты, на которые распространяется договор (например,

строения, принадлежащие промышленным предприятиям), и

страховые случаи, при наступлении которых действует

ответственность перестраховщика (например, пожары).

Все расчеты по договору эксцедента убытка производятся исходя из последствий одного страхового случая. В то же время в

течение срока действия договора может произойти несколько

страховых случаев, по которым страховые выплаты превысят

приоритет цедента. Поэтому в договоре перестрахования

устанавливается число таких случаев, за последствия которых

несет ответственность перестраховщик, или их число не

ограничивается.

61.

Договор эксцедента убыточности имеет целью оградитьстраховщика от колебаний в результатах деятельности

по итогам проведения операций в целом или по

определенному виду страхования за соответствующий

период. По его условиям чаще всего перестраховщик

обязан произвести выплаты в пользу цедента в том

случае, если величина уровня выплат, определяемая как

соотношение между страховыми выплатами и

страховой премией за год по данным договорам

страхования, превысит установленный предел

(приоритет). При этом величина ответственности

перестраховщика

лимитируется

определенным

процентом уровня выплат или абсолютной суммой.

62.

Договоры страхования эксцедента убыточности целесообразнозаключать страховщикам в случаях, когда результаты их

деятельности по каким-либо видам страхования резко

колеблются по годам. Такой метод перестрахования

применяется достаточно редко.

При его использовании должно быть обеспечено соблюдение

следующих требований:

а) наличие абсолютного доверия перестраховщика к цеденту;

б) заключение страховщиком предварительно других договоров

перестрахования;

в) допуск перестраховщика к контролю за андеррайтерской политикой страховщика;

г) проведение страховщиком политики в области установления

тарифных ставок, согласованной с перестраховщиком;

63.

д)четкое определение условий договоров прямого

страхования, обеспечиваемых перестрахованием (субъекты,

объекты страхования, страховые риски, территория действия

страхового обеспечения);

е) установление приоритета цедента на уровне, при котором и

он понесет ущерб, если страховые операции окажутся убыточными;

ж) распространение перестраховочной защиты в основном

только на договоры страхования, страховые выплаты по

которым производятся в сравнительно короткие сроки, а не

растягиваются на ряд лет.

64.

Договоры перестрахованияПропорциональные

Эксцедентные

Непропорциональные

Квотноэксцедентные

Договоры

эксцедента убытка

Квотные

Виды договоров перестрахования

Договоры

эксцедента

убыточности

Право

Право