Похожие презентации:

Перестрахование. Роль перестрахования

1.

Доклад на темуПерестрахование

Подготовила:

Болдырева А. А.

студент курса экономического

факультета

1

2.

Перестрахование - система экономическихстраховых отношений между страховыми

организациями (страховщиками) по поводу

заключенных со страхователями договоров

страхования.

2

3.

34.

Значение перестрахования в современном мировом страховом хозяйствесвязано с выполнением им следующих основных функций:

1) предоставление дополнительной финансовой емкости (капитала) для принятия прямым

страховщиком рисков на страхование;

2) вторичное перераспределение принятого на страхование риска (рисков);

3) обеспечение сбалансированности результатов деятельности страховщика за каждый

отчетный год;

4) защита годового баланса страховщика;

5) участие в налоговом планировании прямого страховщика;

6) предоставление условий для накопления активов прямым страховщиком;

7) влияние на улучшение показателей платежеспособности прямого страховщика;

8) предоставление ликвидных активов для быстрого урегулирования убытков прямым

страховщиком при наступлении страховых случаев с застрахованными рисками.

4

5.

Роль перестрахования1. С помощью перестрахования страховщики могут сформировать у себя более

сбалансированный страховой портфель. Формирование портфеля означает, что

страховая организация имеет достаточно большое число договоров страхования

однородных объектов, не сконцентрированных на небольшой территории, с

идентичным кругом страховых рисков и с существенно не различающимися между

собой страховыми суммами

2. С помощью перестрахования сокращается риск возникновения у страховщика

убытков от проведения страховых операций из-за превышения размера страховых

выплат над величиной полученной страховой премии.

3. Перестрахование способствует увеличению возможностей страховщика заключать

договоры страхования на высокие страховые суммы.

4. Заключение договоров перестрахования позволяет страховщикам регулировать

соотношение между размерами собственного капитала и объемом страховых

операций в целях обеспечения своей финансовой устойчивости.

5. Наличие возможности заключить договор перестрахования позволяет

страховщикам более смело заниматься операциями по новым видам страхования.

5

6.

67.

• Перестрахователь, цедент — страховщик, заключившийс перестраховщиком договор перестрахования

• Перестраховщик - страховщик, принявший в

перестрахование риск

• Ретроцессия — частичная передача риска другому

страховщику (перестраховщику)

• Собственное удержание - уровень суммы, в пределах

которой страховая компания оставляет на своей

ответственности определенную долю страхуемых рисков,

передавая в перестрахование суммы, превышающие

данный уровень

7

8.

• Андеррайтер - специалист, занимающийся вперестраховании приемом рисков

• Бордеро - перечень подпадающих под перестрахование

рисков по условиям перестраховочных договоров,

высылаемый перестрахователем перестраховщику

• Взаимность, или ресипросити - требование при

размещении перестраховочных договоров, согласно

которому перестрахователь размещает свои

перестраховочные договоры против адекватной взаимности со стороны перестраховщика

8

9.

• Взаимность, или ресипросити - требование приразмещении перестраховочных договоров, согласно

которому перестрахователь размещает свои

перестраховочные договоры против адекватной взаимности со стороны перестраховщика

• Емкость перестраховочного договора - максимальная

совокупная сумма риска, падающая на собственное

удержание компании, принявшей риск на страхование, и

покрываемая лимитом ответственности

перестраховщиков по перестраховочному договору

9

10.

• Емкость рынка - общая сумма ответственности,принимаемая страховыми компаниями, участвующими в

страховании

• Стоимость перестрахования - причитающаяся на долю

страховщика премия и расходы компании, которые она

будет нести по ведению дела в связи с передачей рисков в

перестрахование

• Активное перестрахование - заключается при принятии

иностранных рисков для покрытия или продажи страховых

гарантий

10

11.

• Пассивное перестрахование - передача рисковиностранным перестраховщикам или приобретение

страховых гарантий

• Кумуляция в перестраховании - участие страхового

общества в ряде перестраховочных и ретроцессионных

договоров, в которые включены одни и те же риски

• Слип - высылаемый перестрахователем потенциальным

перестраховщикам документ при факультативном

перестраховании, содержащий основные условия

страхования, характеристику подлежащего

перестрахованию риска, страховую сумму, ставку премии,

собственное удержание

11

12.

1213.

Формыперестрахования

факультивно

облигаторное

факультивное

облигаторное

13

14.

Факультативное перестрахованиеПреимущества факультативной формы

Недостатки факультативной формы

Для перестраховщика: дает возможность

получить полную информацию о

принимаемом на перестрахование

объекте и степени страхового риска

Для перестраховщика: сложнее

сформировать стабильный страховой

портфель.

Для цедента: формирование

сбалансированного страхового портфеля и

обеспечения своей финансовой

устойчивости

Для цедента: у страховщика при

заключении договора страхования нет

гарантии того, что они его смогут

перестраховать на приемлемых условиях

и достаточно быстро

14

15.

Облигаторное перестрахованиеЭто договор перестрахования, по которому страховщик (цедент) должен

передать, а перестраховщик принять все риски по данному виду страхования

Договор облигаторного перестрахования заключается на неопределенный

срок с правом взаимного расторжения. Такой договор наиболее выгоден для

цедента, поскольку все заранее определенные риски автоматически

получают покрытие у перестраховщика

15

16.

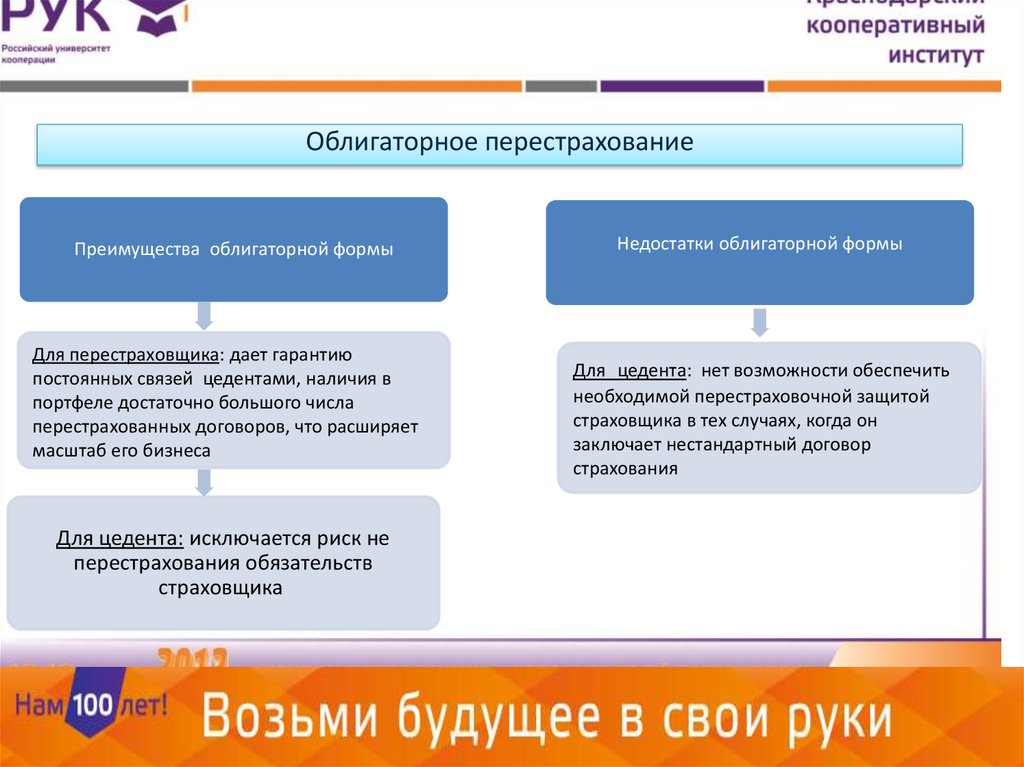

Облигаторное перестрахованиеПреимущества облигаторной формы

Для перестраховщика: дает гарантию

постоянных связей цедентами, наличия в

портфеле достаточно большого числа

перестрахованных договоров, что расширяет

масштаб его бизнеса

Недостатки облигаторной формы

Для цедента: нет возможности обеспечить

необходимой перестраховочной защитой

страховщика в тех случаях, когда он

заключает нестандартный договор

страхования

Для цедента: исключается риск не

перестрахования обязательств

страховщика

16

17.

Факультативно-облигаторное перестрахованиеЭта форма дает цеденту свободу принятия решений: в

отношении каких рисков и в каком размере следует их

передать цессионарию.

Перестраховщику эта форма договора может быть невыгодна

и небезопасна, поскольку перестрахователь, произведя

селекцию рисков в страховом портфеле, может передать в

перестрахование самые небезопасные риски.

17

18.

Разновидностью факультативно-облигаторногоперестрахования является так называемый “открытый

ковер”. В данном случае перестрахователь может передавать

риски без каких-либо ограничений и без четко

определенного собственного удержания, что невозможно по

эксцедентному договору.

18

19.

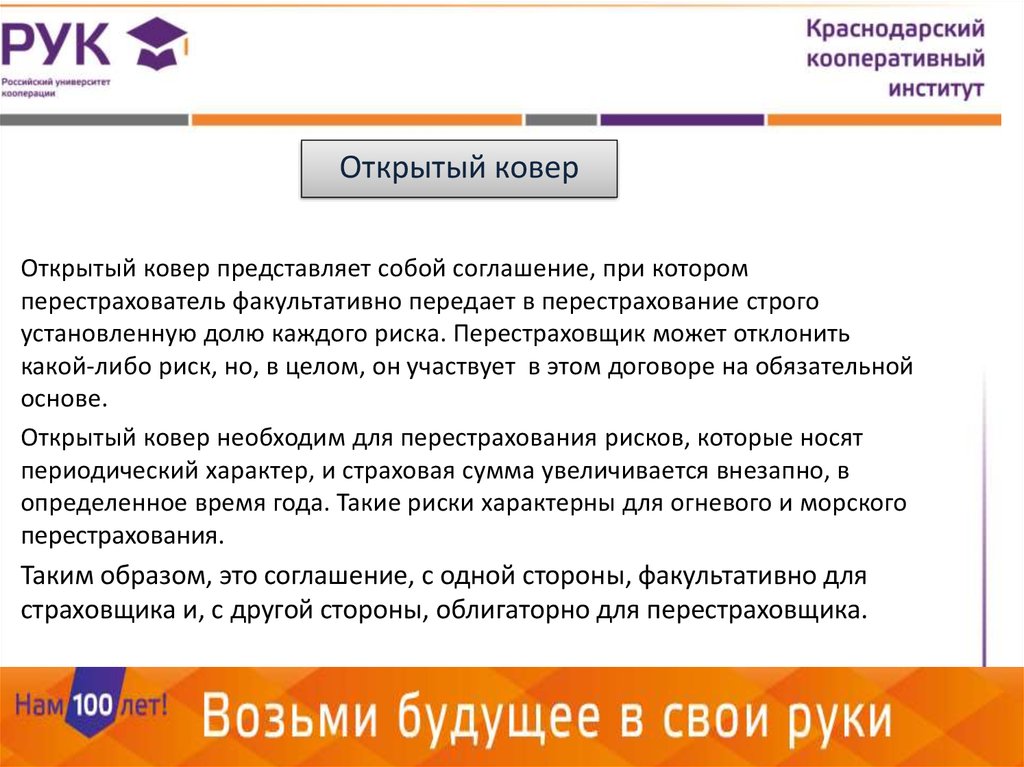

Открытый коверОткрытый ковер представляет собой соглашение, при котором

перестрахователь факультативно передает в перестрахование строго

установленную долю каждого риска. Перестраховщик может отклонить

какой-либо риск, но, в целом, он участвует в этом договоре на обязательной

основе.

Открытый ковер необходим для перестрахования рисков, которые носят

периодический характер, и страховая сумма увеличивается внезапно, в

определенное время года. Такие риски характерны для огневого и морского

перестрахования.

Таким образом, это соглашение, с одной стороны, факультативно для

страховщика и, с другой стороны, облигаторно для перестраховщика.

19

20.

Сострахование - это совместное страхование несколькимистраховщиками одного и того же объекта.

20

21.

При состраховании страхователю может выдаватьсясовместный или раздельные страховые полисы, исходя

из долей риска, принятых каждым страховщиком. Доли

ответственности каждого страховщика определяются

пропорционально полученной им премии.

При совместном страховании какого-либо объекта страховые компании

подписывают один договор страхования, в котором

наряду с условиями страхования содержатся условия,

определяющие права и обязанности

каждого страховщика по страхованию данного объекта.

21

22.

Для управления пулом (рисками, находящимися в ответственностистрахового пула) его участниками создается временное (на период

действия договора) бюро, которое выступает в качестве

представителя пула.

Данное бюро не является, как правило, юридическим лицом.

Также дела пула может вести

специально привлекаемая управляющая компания (часто в таком

качестве выступают страховые брокеры).

Таким образом, сострахование является одной формой обеспечен

ия устойчивой страховой защиты, которая

использует принцип сотрудничества между страховщиками.

22

Право

Право