Похожие презентации:

Региональные налоги

1. Региональные налоги

2. Региональные налоги

Налог на имущество организацийТранспортный налог

3. Налог на имущество организаций

4. Налог на имущество организаций

30 глава НК РФ «Налог на имуществоорганизаций»

регионального закона о налоге

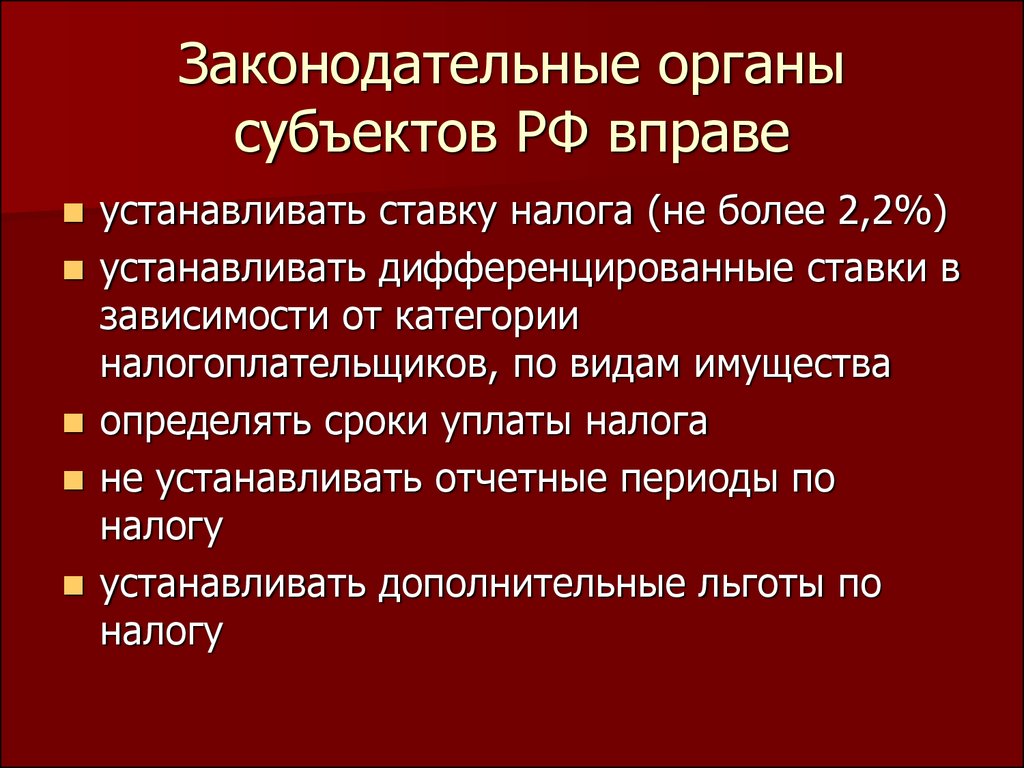

5. Законодательные органы субъектов РФ вправе

устанавливать ставку налога (не более 2,2%)устанавливать дифференцированные ставки в

зависимости от категории

налогоплательщиков, по видам имущества

определять сроки уплаты налога

не устанавливать отчетные периоды по

налогу

устанавливать дополнительные льготы по

налогу

6. Налогоплательщики

российские организациииностранные организации,

осуществляющие деятельность в России

через постоянные представительства

иностранные организации, не имеющие

постоянного представительства в

России

7. Освобождены от уплаты налога

плательщики единогосельскохозяйственного налога

организации, применяющие

упрощенную систему налогообложения

плательщики ЕНВД

соглашений о разделе продукции

8. Объект налогообложения

дляроссийских организаций

– движимое и недвижимое имущество,

учитываемое на балансе в качестве

объектов основных средств, не

зависимо от того находятся эти

объекты на территории Российской

Федерации или за ее пределами

9. С 1 января 2013 г.

Движимоеимущество, принятое с

01.01.2013 года на учет в качестве

основных средств, освобождается

от обложения налогом на

имущество

10.

С 1 января 2015 г.Не являются объектом налогообложения ОС,

включенные в 1 или во 2 амортизационную

группу в соответствии с Классификацией ОС,

утв. Постановлением Правительства РФ от

01.01.2002 г. N 1.

К 1 и 2 амортизационным группам относятся

объекты ОС со сроком полезного

использования соответственно от 1 до 2-х

лет включительно и свыше 2-х, но не более

3-х лет.

11. Объект налогообложения

дляиностранных организаций,

осуществляющих деятельность в

ФР через постоянные

представительства

– движимое и недвижимое имущество,

относящееся к объектам основных

средств

12. Объект налогообложения

дляиностранных организаций, не

имеющих постоянного

представительства в России

– недвижимое имущество,

принадлежащее на праве

собственности, находящееся на

территории РФ

13. Не признаются объектами налогообложения

земельные участкииные объекты природопользования

14. Налоговая база

определяетсяналогоплательщиками

самостоятельно

налоговой базой может быть

среднегодовая или кадастровая

стоимость имущества

15. НАЛОГОВАЯ СТАВКА

2,2%16. Налоговый период

Налоговый период – календарный годОтчетный период (может не

устанавливаться в соответствии с

Законом субъекта)

– первый квартал

– полугодие

– девять месяцев

17. От уплаты налога освобождаются

организации и учреждения уголовноисполнительной системырелигиозные организации

общероссийские общественные организации

инвалидов, если среди их членов инвалиды

и их законные представители составляют не

менее 80%

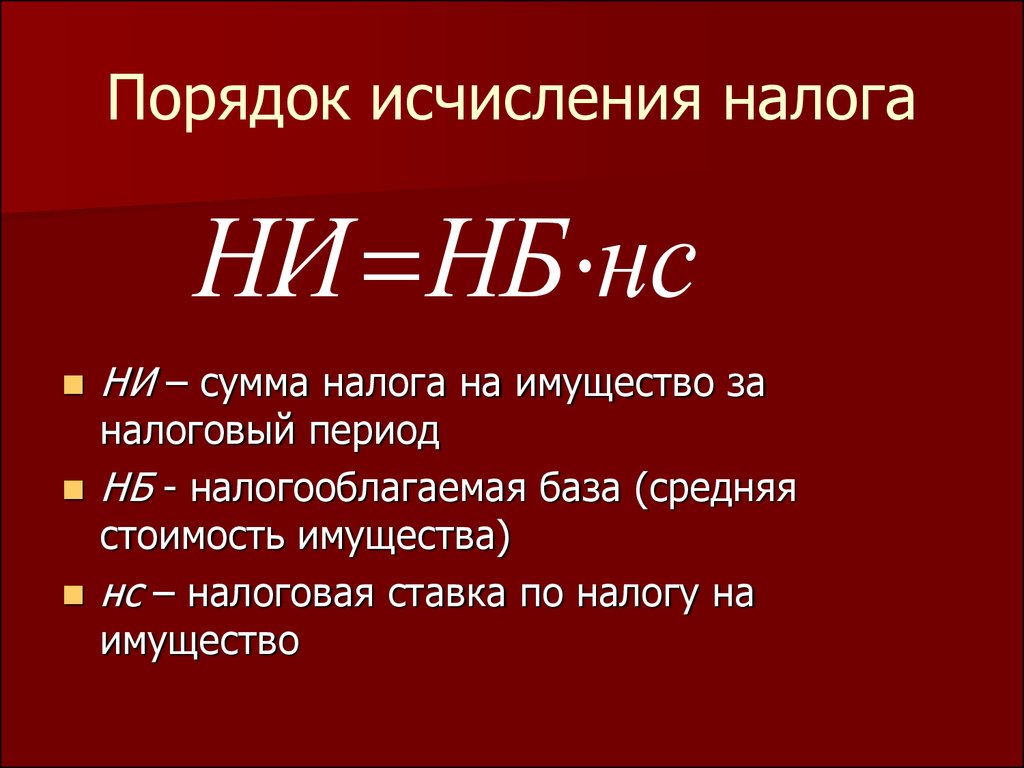

18. Порядок исчисления налога

НИ НБ нсНИ – сумма налога на имущество за

налоговый период

НБ - налогооблагаемая база (средняя

стоимость имущества)

нс – налоговая ставка по налогу на

имущество

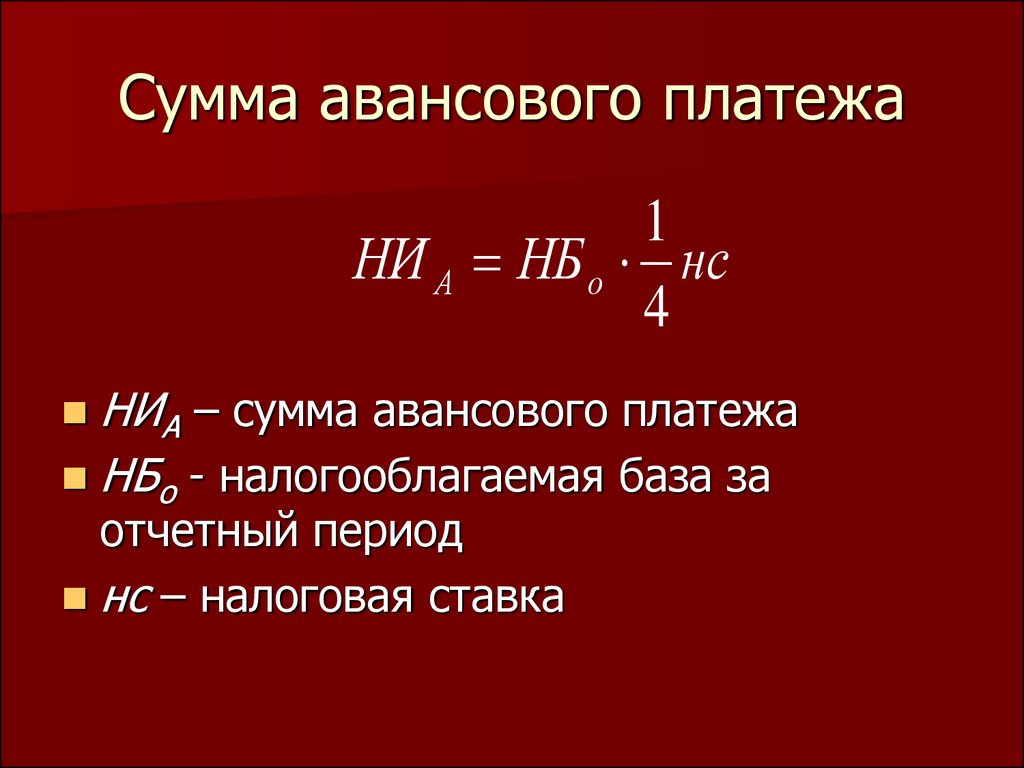

19. Сумма авансового платежа

1НИ А НБ о нс

4

НИА – сумма авансового платежа

НБо - налогооблагаемая база за

отчетный период

нс – налоговая ставка

20. Сумма налога по итогам налогового периода

определяетсякак разница между

суммой налога, исчисленной по

приведенной формуле и суммами

авансовых платежей по налогу,

исчисленных в течение налогового

периода

21. Уплата авансовых платежей

производитсяв сроки,

установленные законами субъектов

РФ

22. Налоговая декларация

налоговые расчеты по авансовымплатежам

– не позднее 30 календарных дней с даты

окончания отчетного периода

налоговые декларации по итогам

налогового периода

– не позднее 30 марта года, следующего за

истекшим налоговым периодом

23. Транспортный налог

24.

Глава 28 «Транспортный налог» НК РФ25. Налогоплательщики

лица, на которых в соответствии сзаконодательством Российской

Федерации зарегистрированы

транспортные средства, признаваемые

объектом налогообложения

26. Объект налогообложения

автомобилимотоциклы

мотороллеры

автобусы

другие самоходные машины и механизмы на

пневматическом и гусеничном ходу

самолеты

вертолеты

теплоходы

27. Объект налогообложения

яхтыпарусные суда

катера

снегоходы

мотосани

моторные лодки

гидроциклы

несамоходные (буксируемые суда)

другие водные и воздушные транспортные

средства

28. Не являются объектом налогообложения

весельные и моторные лодки с двигателеммощностью не свыше 5 лошадиных сил

автомобили легковые, специально оборудованные

для использования инвалидами, а также автомобили

легковые с мощностью двигателя до 100 лошадиных

сил (до 73,55 кВт), полученные (приобретенные)

через органы соц.защиты насления в установленном

законом порядке

промысловые морские и речные суда

пассажирские и грузовые морские, речные и

воздушные суда, находящиеся в собственности

организаций и индивидуальных предпринимателей,

основным видом деятельности которых является

осуществление пассажирских и грузовых перевозок

29. Не являются объектом налогообложения

трактора, комбайны и специальные машины,зарегистрированные на

сельскохозяйственных товаропроизводителей

и используемые при сельскохозяйственных

работах для производства

сельскохозяйственной продукции

транспортные средства, находящиеся в

розыске, при условии подтверждения факта

их угона (кражи) документом, выдаваемым

уполномоченным органом

самолеты и вертолеты санитарной авиации и

медицинской службы

30. Налоговая база

в отношении транспортных средств,имеющих двигатели

– мощность двигателя транспортного

средства в лошадиных силах

31. Налоговая база

в отношении воздушных транспортныхсредств, для которых определяется тяга

реактивного двигателя

– паспортная статическая тяга реактивного

двигателя воздушного транспортного

средства на взлетном режиме в земных

условиях в килограммах силы

32. Налоговая база

в отношении водных несамоходных(буксируемых) транспортных средств

– валовая вместимость в регистровых тоннах

33. Налоговая база

в отношении других водных ивоздушных транспортных средств

– единица транспортного средства

34. Налоговый период

Налоговый период– календарный год

Отчетный период только для

юридических лиц

– I квартал

– II квартал

– III квартал

35. Налоговые ставки

могут быть увеличены (уменьшены)законами субъектов РФ не более чем в

десять раз

допускается установление

дифференцированных налоговых ставок

– по категориям транспортных средств

– с учетом количества лет, прошедших с года

выпуска транспортных средств

– с учетом экологического класса

36. Порядок исчисления налога

Организации исчисляют сумму транспортногоналога (авансовых платежей) самостоятельно

Налоговые органы исчисляют сумму налога,

подлежащую уплате физическими лицами на

основании сведений, которые

представляются органами, осуществляющими

государственную регистрацию транспортных

средств

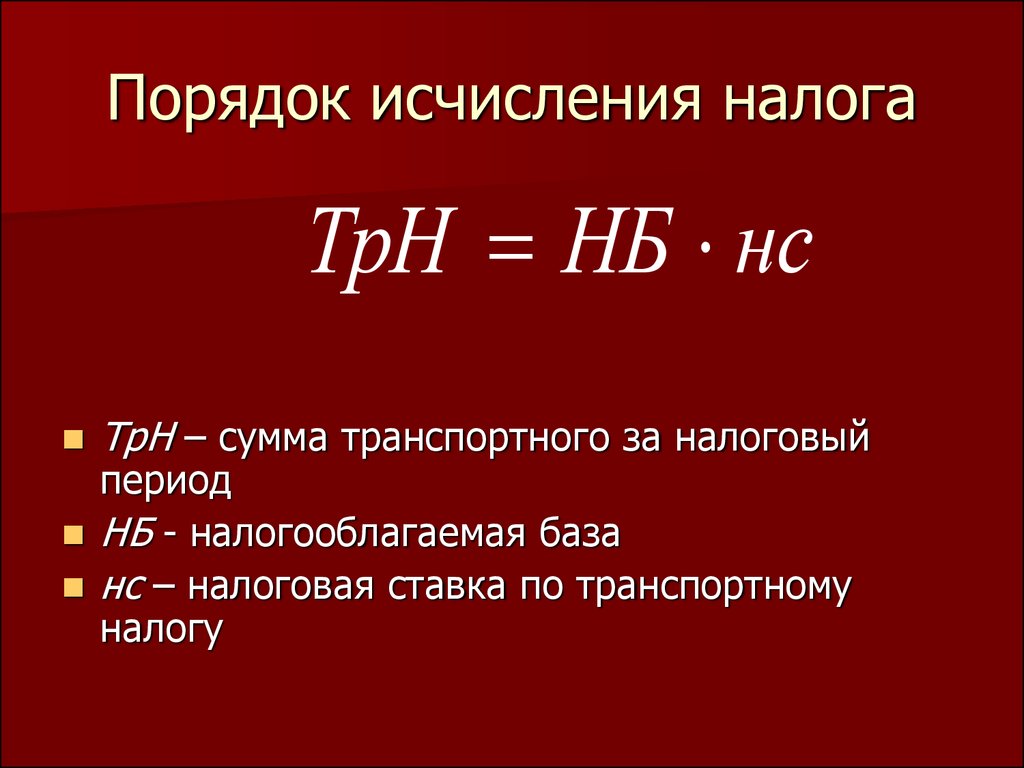

37. Порядок исчисления налога

ТрН НБ нсТрН – сумма транспортного за налоговый

период

НБ - налогооблагаемая база

нс – налоговая ставка по транспортному

налогу

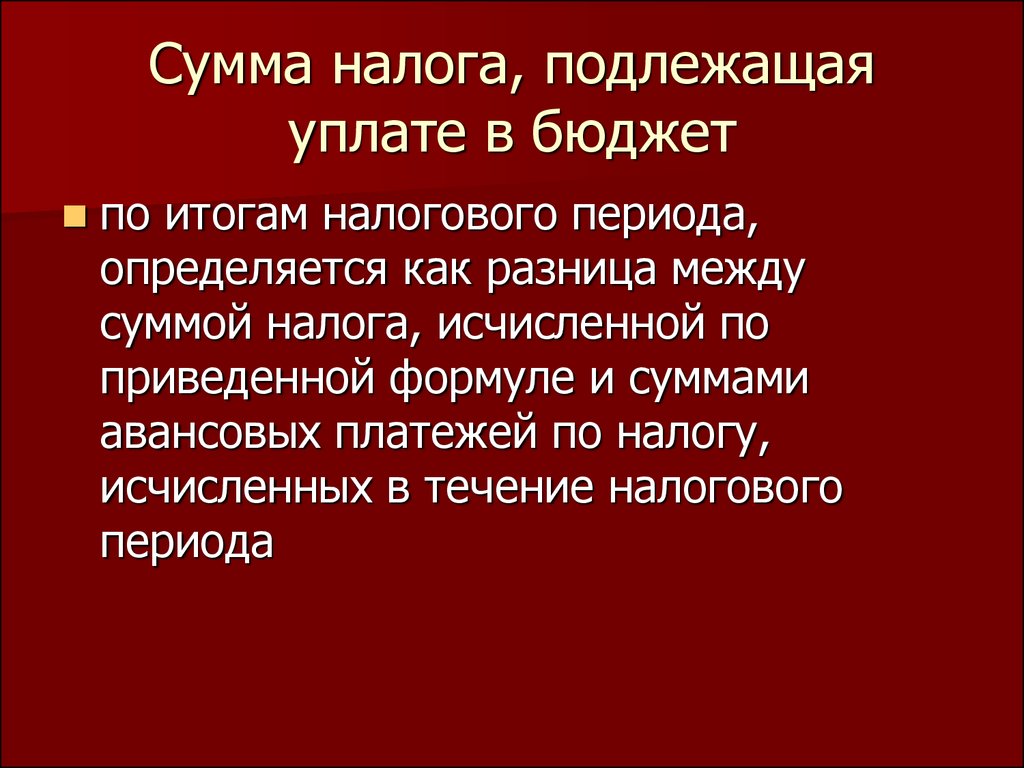

38. Сумма налога, подлежащая уплате в бюджет

по итогам налогового периода,определяется как разница между

суммой налога, исчисленной по

приведенной формуле и суммами

авансовых платежей по налогу,

исчисленных в течение налогового

периода

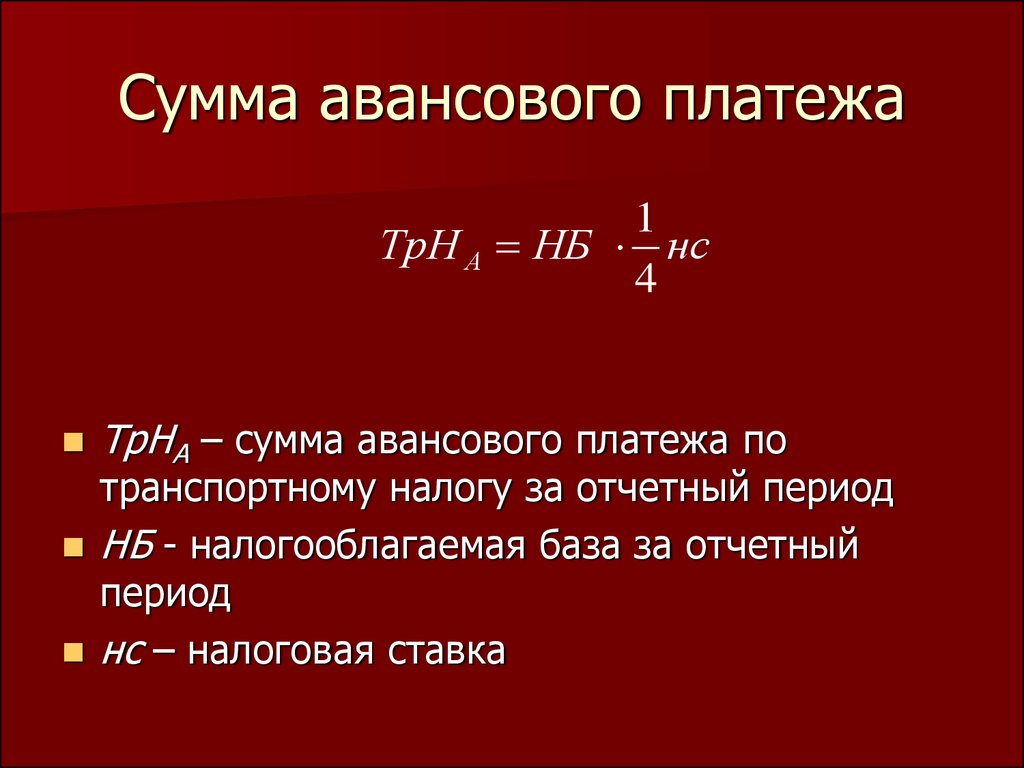

39. Сумма авансового платежа

1ТрН А НБ нс

4

ТрНА – сумма авансового платежа по

транспортному налогу за отчетный период

НБ - налогооблагаемая база за отчетный

период

нс – налоговая ставка

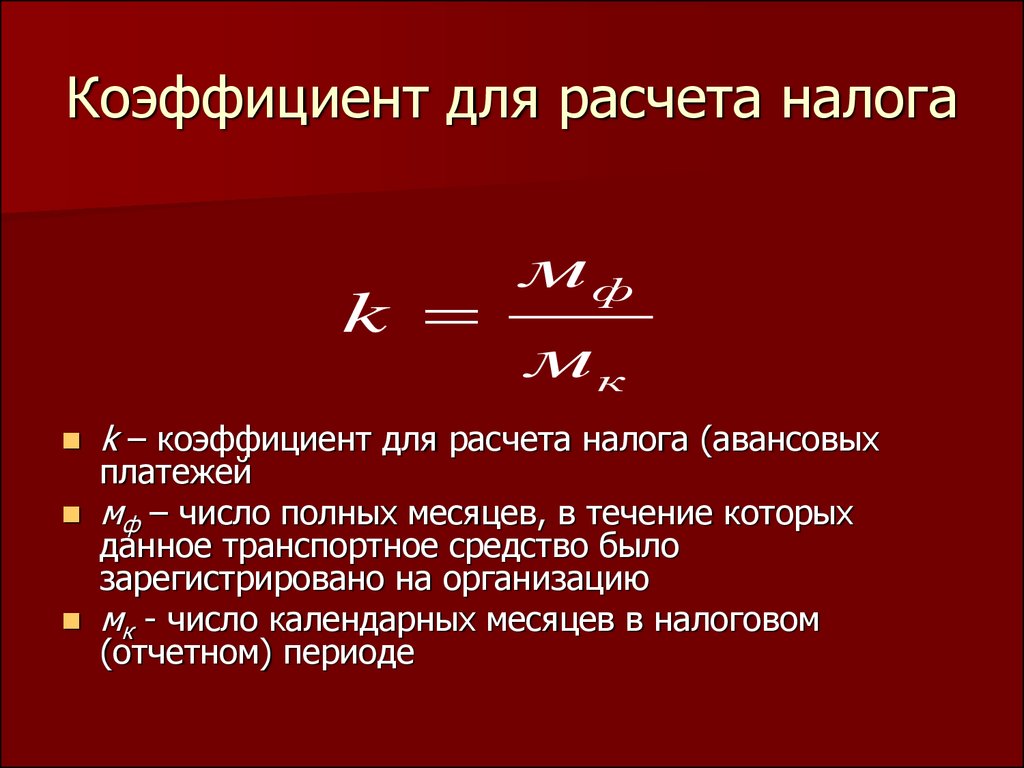

40. Коэффициент для расчета налога

kмф

мк

k – коэффициент для расчета налога (авансовых

платежей

мф – число полных месяцев, в течение которых

данное транспортное средство было

зарегистрировано на организацию

мк - число календарных месяцев в налоговом

(отчетном) периоде

41. Количество месяцев эксплуатации

Заполный месяц принимается

только тот месяц, в течение

которого собственник владеет (или

владел) транспортным средством

более 15 дней

42. Налоговая декларация

Представляется не позднее 1 февралягода, следующего за истекшим налоговым

периодом

43. Уплата налога физическими лицами

Физическиелица, уплачивают

транспортный налог не позднее 1го декабря года, следующего за

истекшим налоговым периодом

Финансы

Финансы