Похожие презентации:

Региональные налоги. Налог на имущество организаций. Налог на игорный бизнес. Транспортный налог

1. Региональные налоги

Налог на имущество организацийНалог на игорный бизнес

Транспортный налог

2. Налог на имущество организаций

3. Налог на имущество организаций

30 глава НК РФ «Налог на имуществоорганизаций»

регионального закона о налоге

4. Законодательные органы субъектов РФ вправе

устанавливать ставку налога (не более 2,2%)устанавливать дифференцированные ставки в

зависимости от категории

налогоплательщиков, по видам имущества

определять сроки уплаты налога

не устанавливать отчетные периоды по

налогу

устанавливать дополнительные льготы по

налогу

5. Налогоплательщики

российские организациииностранные организации,

осуществляющие деятельность в России

через постоянные представительства

иностранные организации, не имеющие

постоянного представительства в

России

6. Освобождены от уплаты налога

плательщики единогосельскохозяйственного налога

организации, применяющие

упрощенную систему налогообложения

плательщики ЕНВД

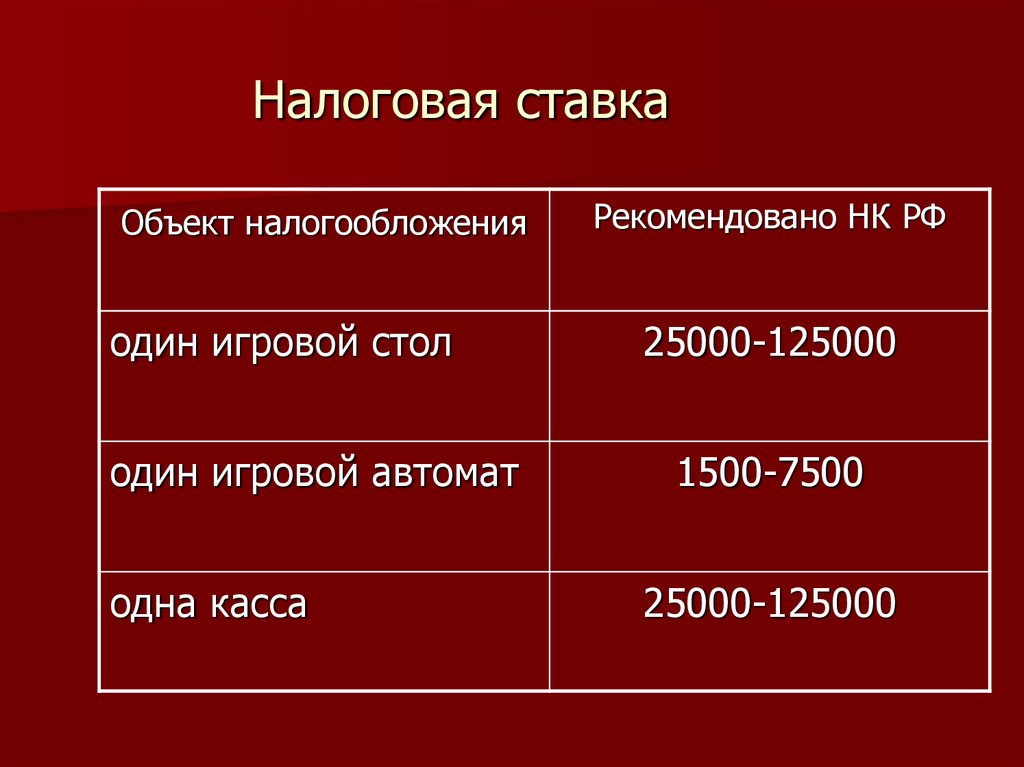

организации, применяющие систему

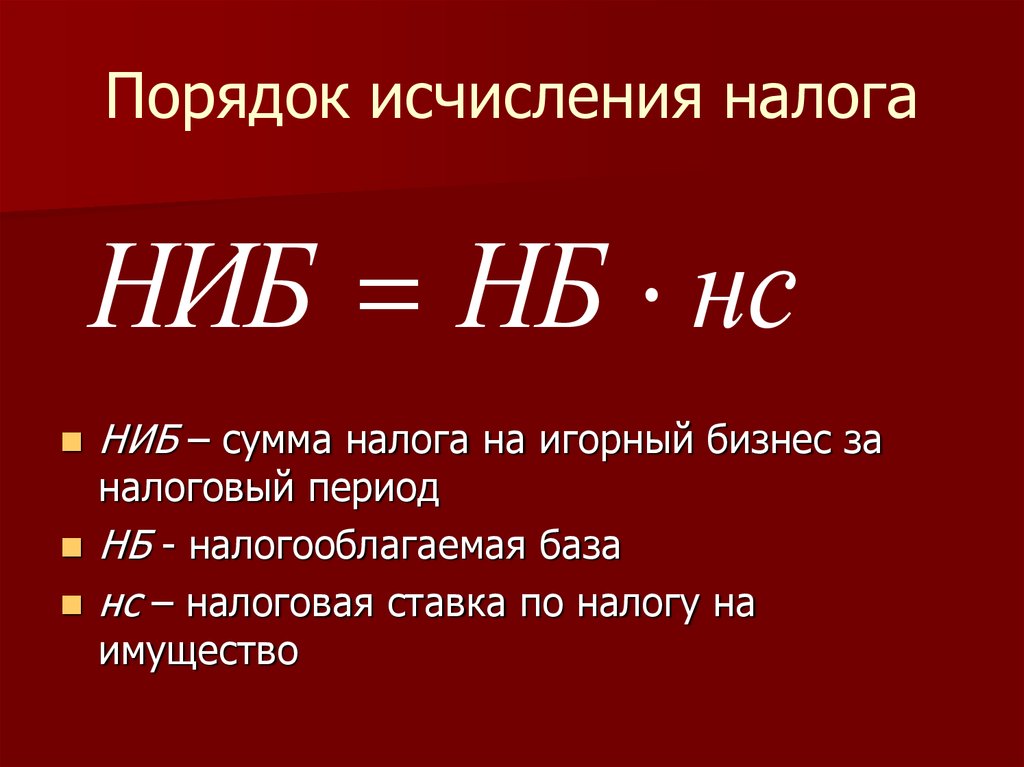

налогообложения при выполнении

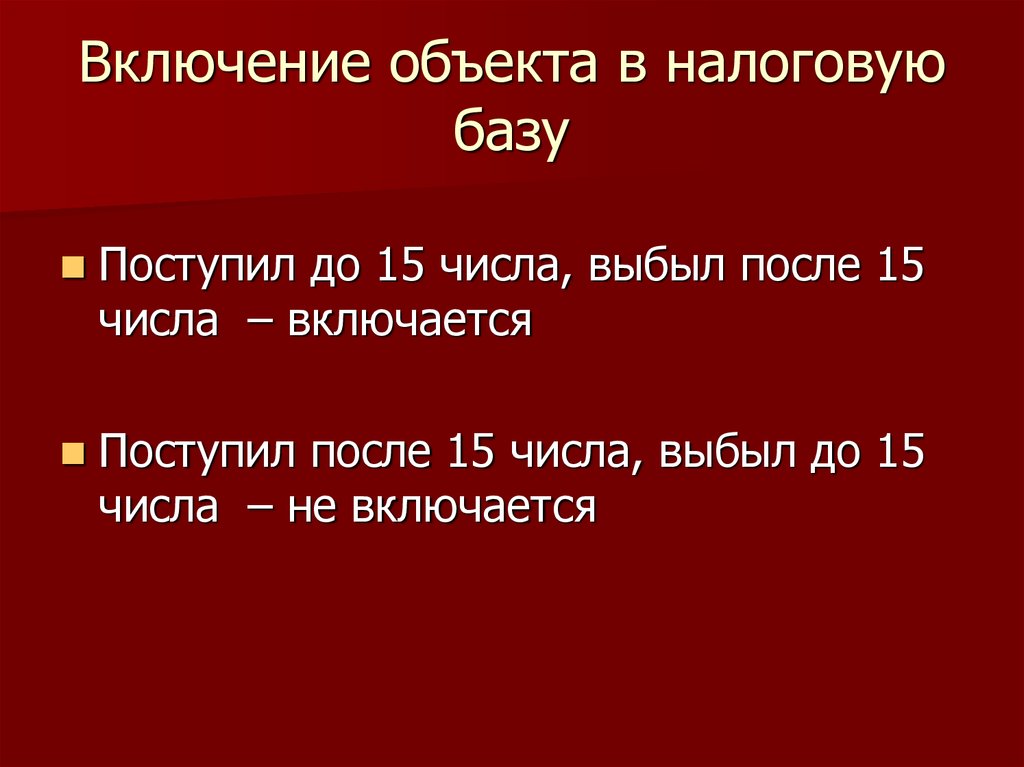

соглашений о разделе продукции

7. Не признаются плательщиками налога

организаторы XXII Олимпийских зимнихигр 2014 года в Сочи

организаторы XI Паралимпийских

зимних игр 2014 года в городе Сочи

маркетинговые партнеры

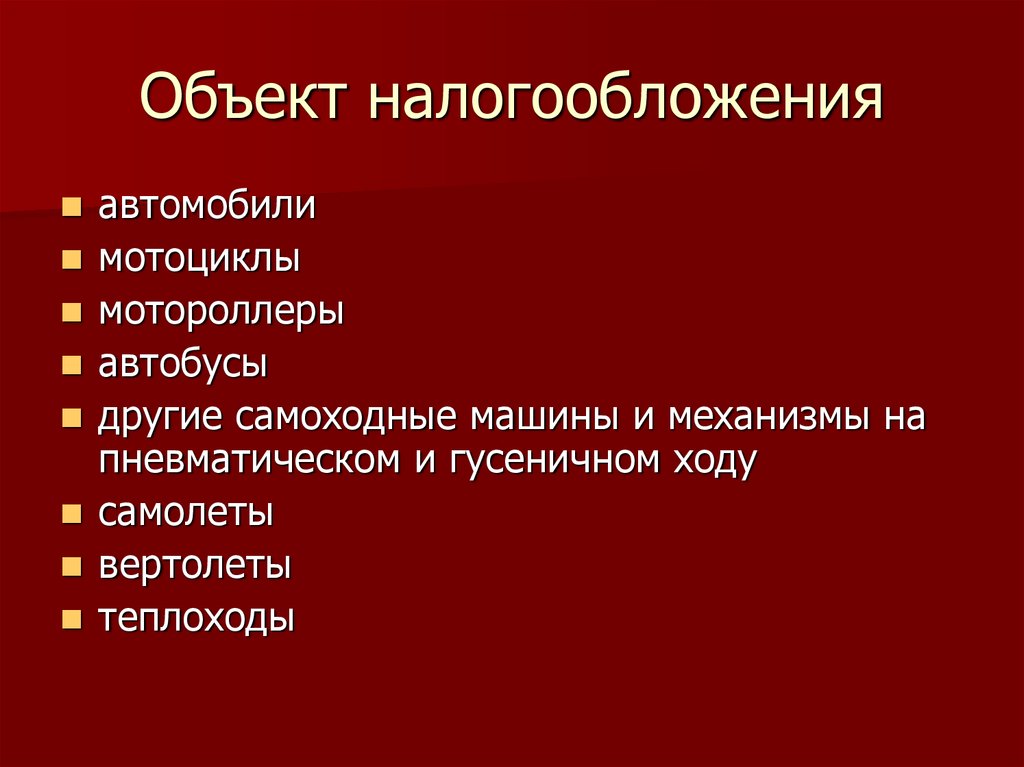

Международного олимпийского

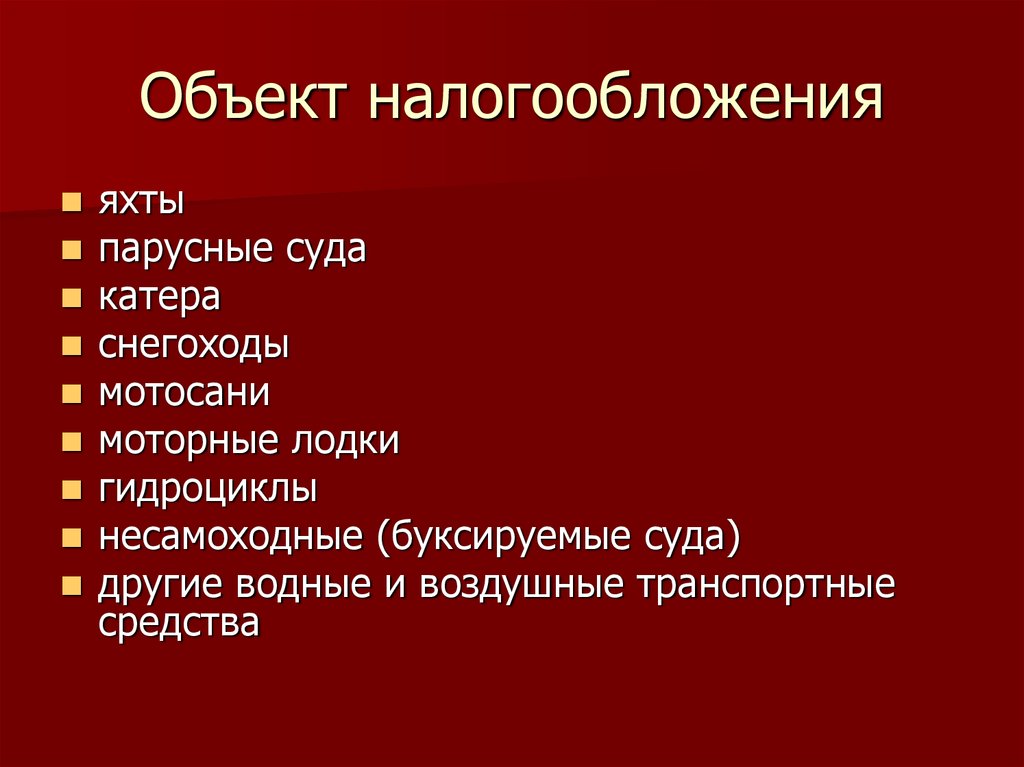

комитета

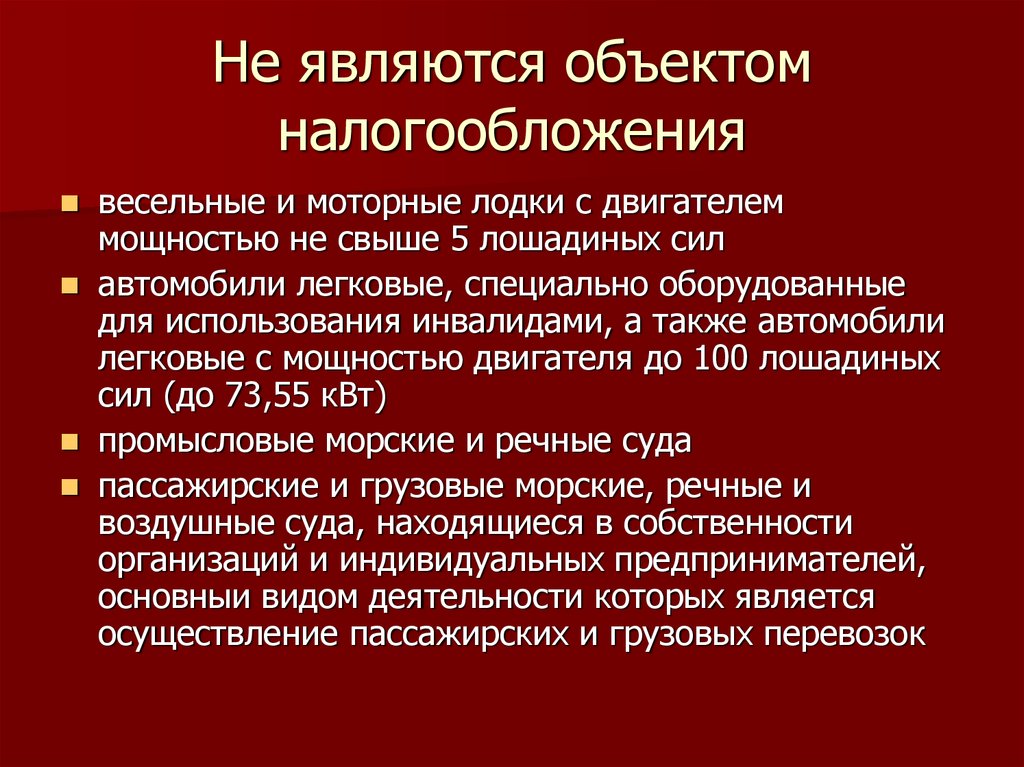

8. Объект налогообложения

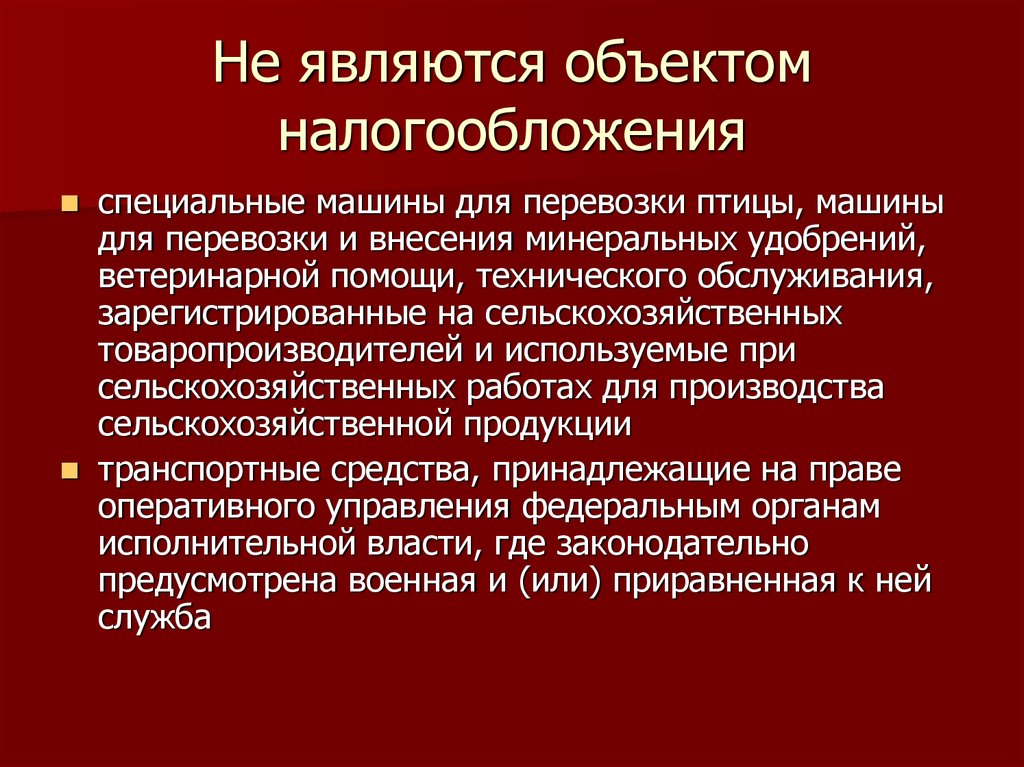

для российских организаций– движимое и недвижимое имущество, учитываемое

на балансе в качестве объектов основных средств,

не зависимо от того находятся эти объекты на

территории Российской Федерации или за ее

пределами;

– имущество, переданное во временное владение, в

пользование, распоряжение, доверительное

управление, внесенное в совместную деятельность

9. Не признаются объектами налогообложения

земельные участкииные объекты природопользования

10. Налоговая база

определяется налогоплательщикамисамостоятельно

для организаций осуществляющих

деятельность на территории РФ –

среднегодовая стоимость имущества

для организаций не осуществляющих

деятельность на территории РФ –

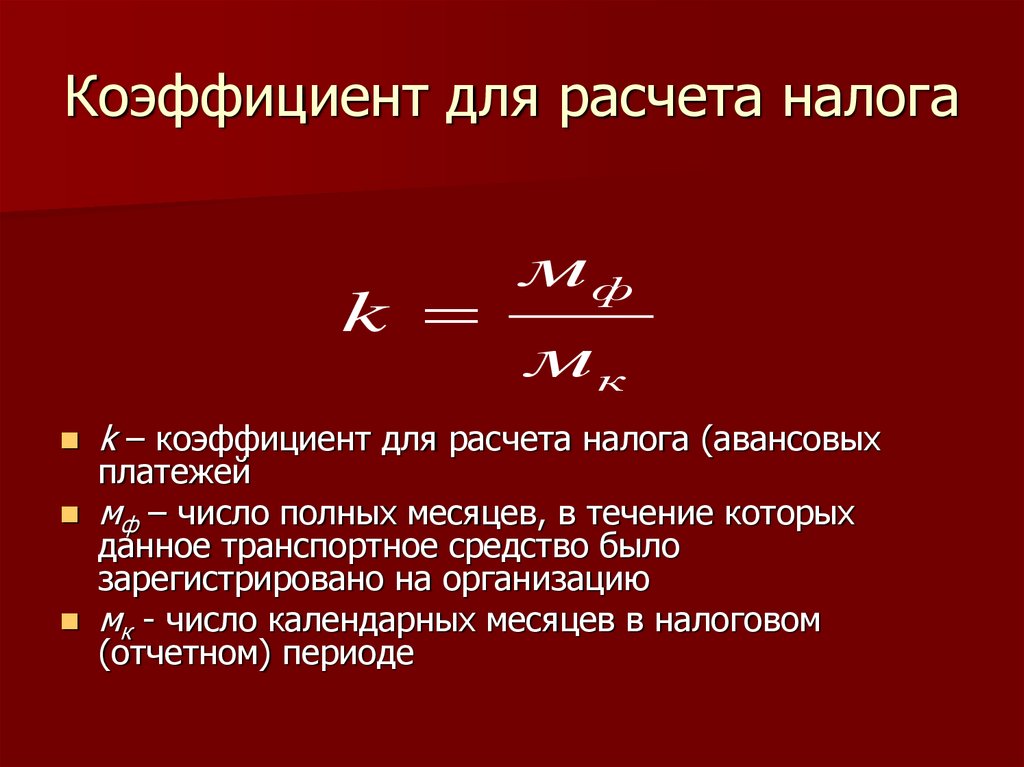

инвентаризационная стоимость

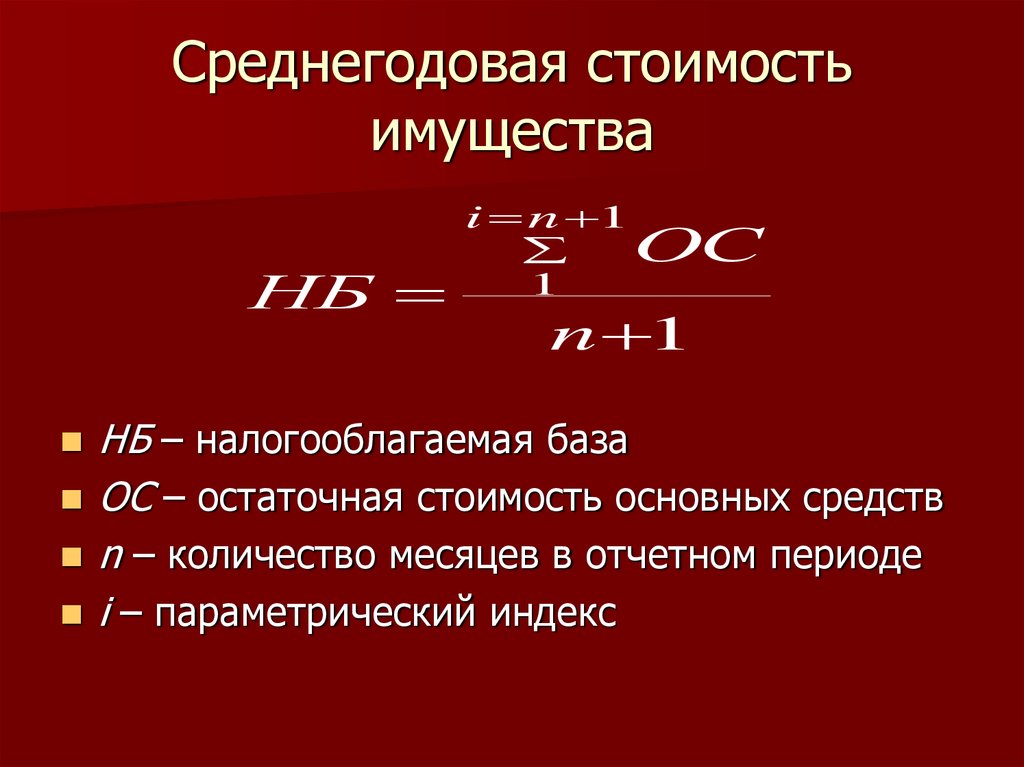

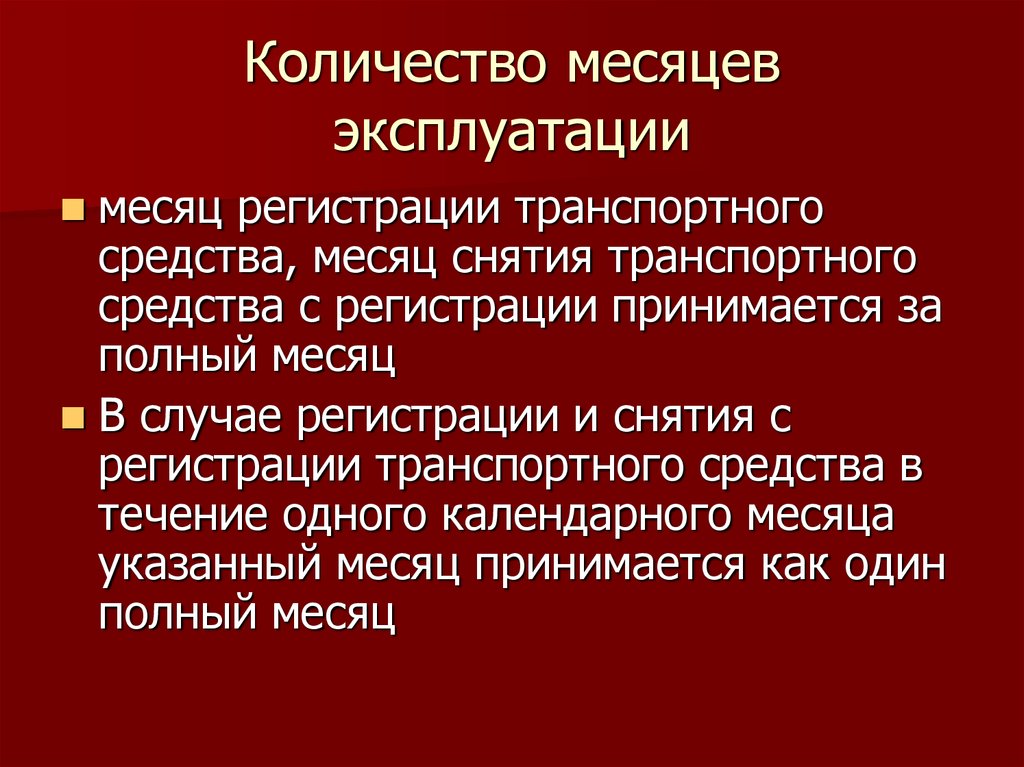

11. Среднегодовая стоимость имущества

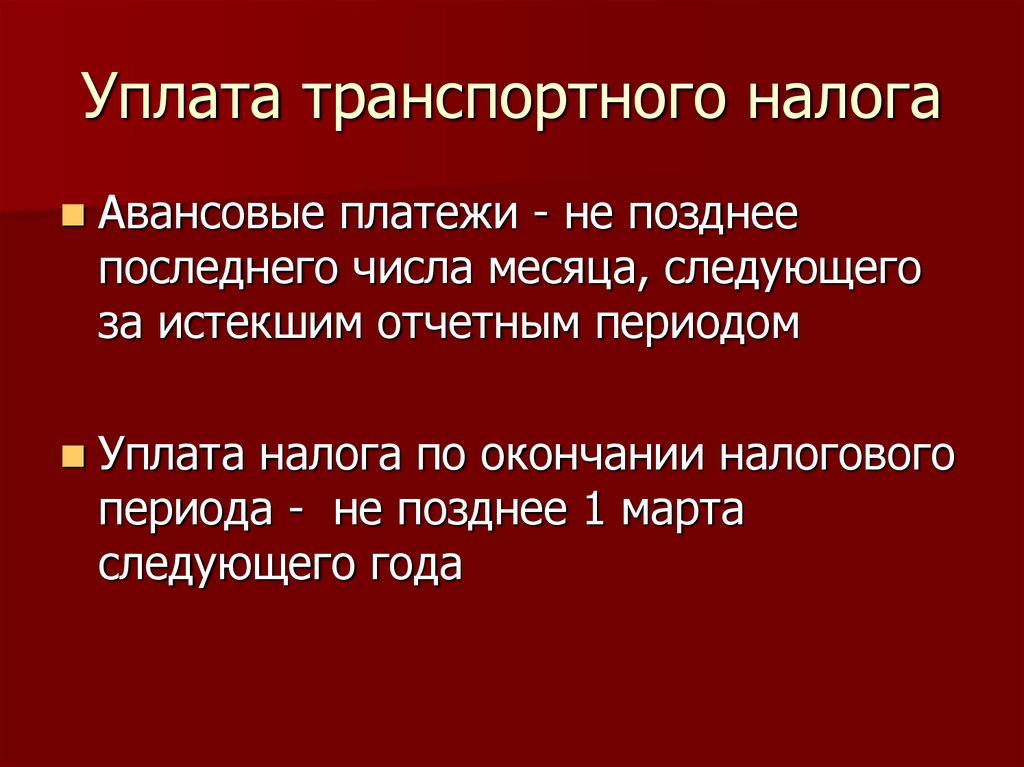

НБi n 1

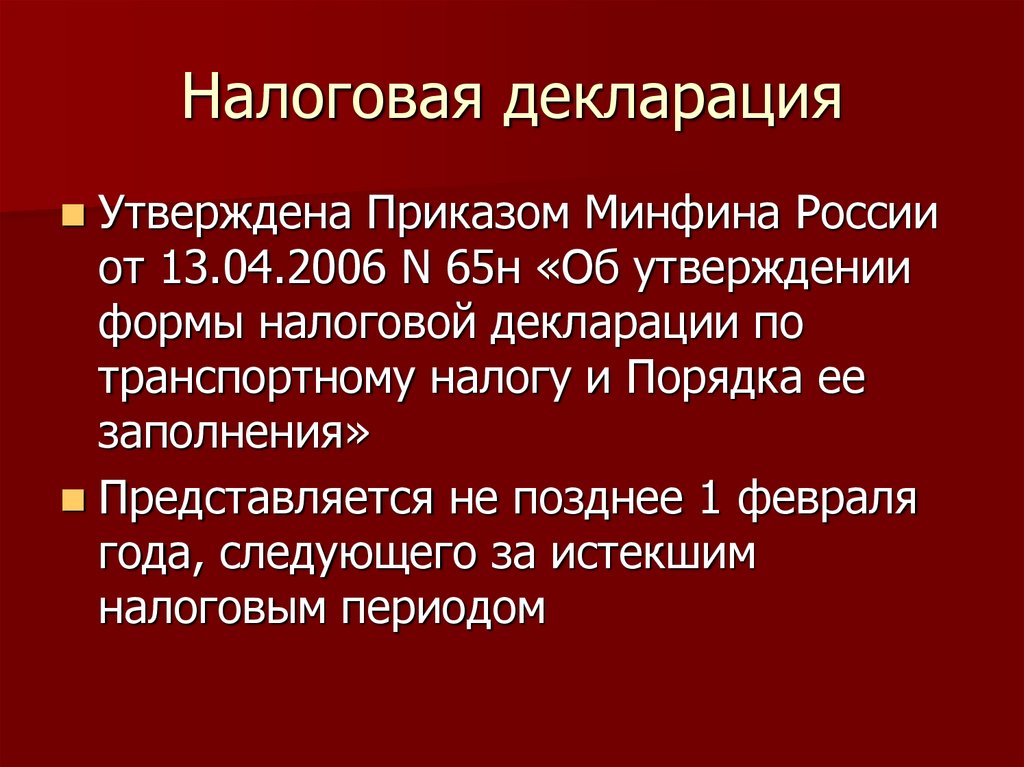

ОС

1

n 1

НБ – налогооблагаемая база

ОС – остаточная стоимость основных средств

n – количество месяцев в отчетном периоде

i – параметрический индекс

12. Налоговый период

Налоговый период – календарный годОтчетный период (может не

устанавливаться в соответствии с

Законом субъекта)

– первый квартал

– полугодие

– девять месяцев

13. Налоговые ставки

0,5 процента - в отношении объектов жилищногофонда и инженерной инфраструктуры жилищнокоммунального комплекса, содержание которых

финансируется за счет средств бюджетов субъектов

РФ или местных бюджетов

0,1 процента - в отношении объектов социальнокультурной сферы, используемых для нужд культуры

и искусства, образования, физической культуры и

спорта, здравоохранения и социального обеспечения,

содержание которых финансируется за счет средств

бюджетов субъектов РФ или местных бюджетов

2,2 процента – для другого имущества

14. Налоговые льготы

Дляобъектов транспортной

инфраструктуры

– Право уменьшить базу по налогу на

сумму законченных капитальных

вложений в строительство,

реконструкцию или модернизацию

отдельных объектов

15. От уплаты налога освобождаются

организации и учреждения уголовно-исполнительной системырелигиозные организации

общероссийские общественные организации инвалидов, если

среди их членов инвалиды и их законные представители

составляют не менее 80%

организации, принадлежащие общероссийским общественным

организациям инвалидов, если среднесписочная численность

инвалидов составляет не менее 50%, а их доля в фонде оплаты

труда - не менее 25%

организации, основным видом деятельности которых является

производство фармацевтической продукции, занимающиеся

производством ветеринарных иммунобиологических препаратов

организации, признаваемые управляющими компаниями или

получившие статус участников проекта в соответствии с

Федеральным законом «Об инновационном центре «Сколково»

16. Льготы на виды имущества

объекты, признаваемые памятниками истории икультуры федерального значения

ядерные установки, используемые для научных

целей, пункты хранения ядерных материалов и

радиоактивных веществ, а также хранилища

радиоактивных отходов

ледоколы, суда с ядерными энергетическими

установками и суда атомно-технологического

обслуживания

железнодорожные пути общего пользования,

федеральные автомобильные дороги общего

пользования, магистральные трубопроводы, линии

энергопередачи, а также сооружения, являющиеся

неотъемлемой технологической частью указанных

объектов

17. Льготы на виды имущества

космические объектыимущество специализированных протезноортопедических предприятий

имущество коллегий адвокатов, адвокатских бюро и

юридических консультаций

имущество государственных научных центров

имущество, учитываемого на балансе организации

резидентов особой экономической зоны,

расположенного на территории данной особой

экономической зоны, в течение пяти лет с момента

постановки на учет указанного имущества;

суда, зарегистрированных в Российском

международном реестре судов

18. Механизм расчета налога

исчисление налоговой базы: расчетсреднегодовой стоимости имущества

расчет авансовых платежей по налогу по

окончании отчетных периодов и расчет

налога по итогам налогового периода

исполнение порядка уплаты суммы налога в

бюджет по месту нахождения организации,

обособленного подразделения с балансом

или объекта недвижимого имущества

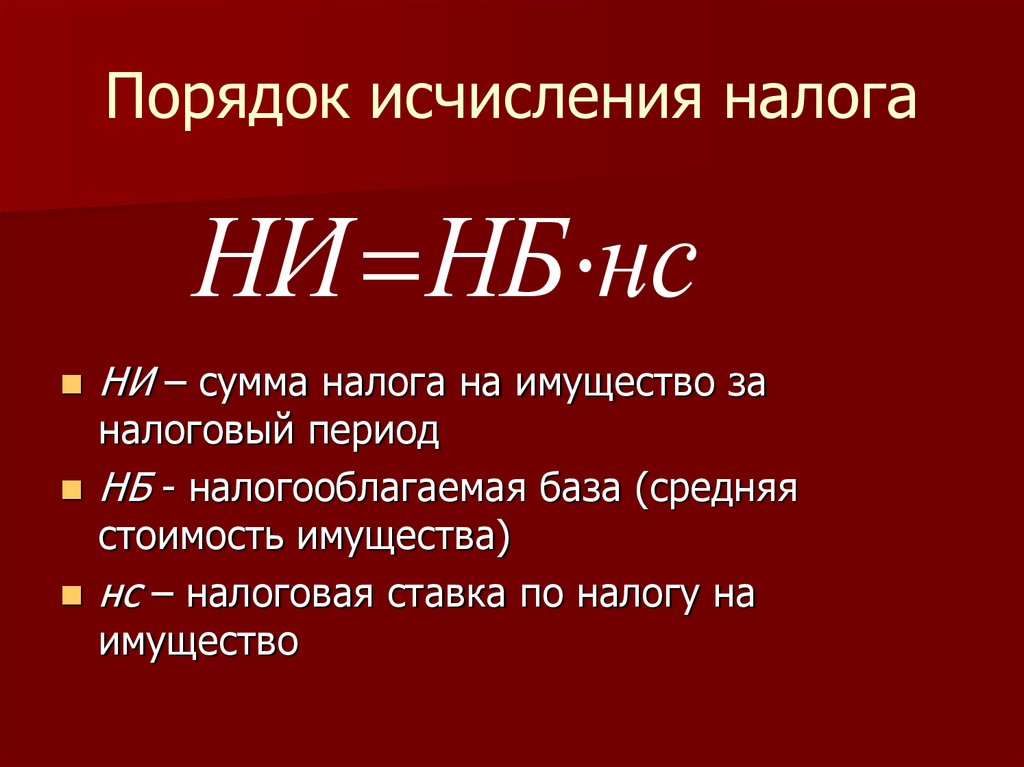

19. Порядок исчисления налога

НИ НБ нсНИ – сумма налога на имущество за

налоговый период

НБ - налогооблагаемая база (средняя

стоимость имущества)

нс – налоговая ставка по налогу на

имущество

20. Сумма налога по итогам налогового периода

определяется как разница междусуммой налога, исчисленной по

приведенной формуле и суммами

авансовых платежей по налогу,

исчисленных в течение налогового

периода

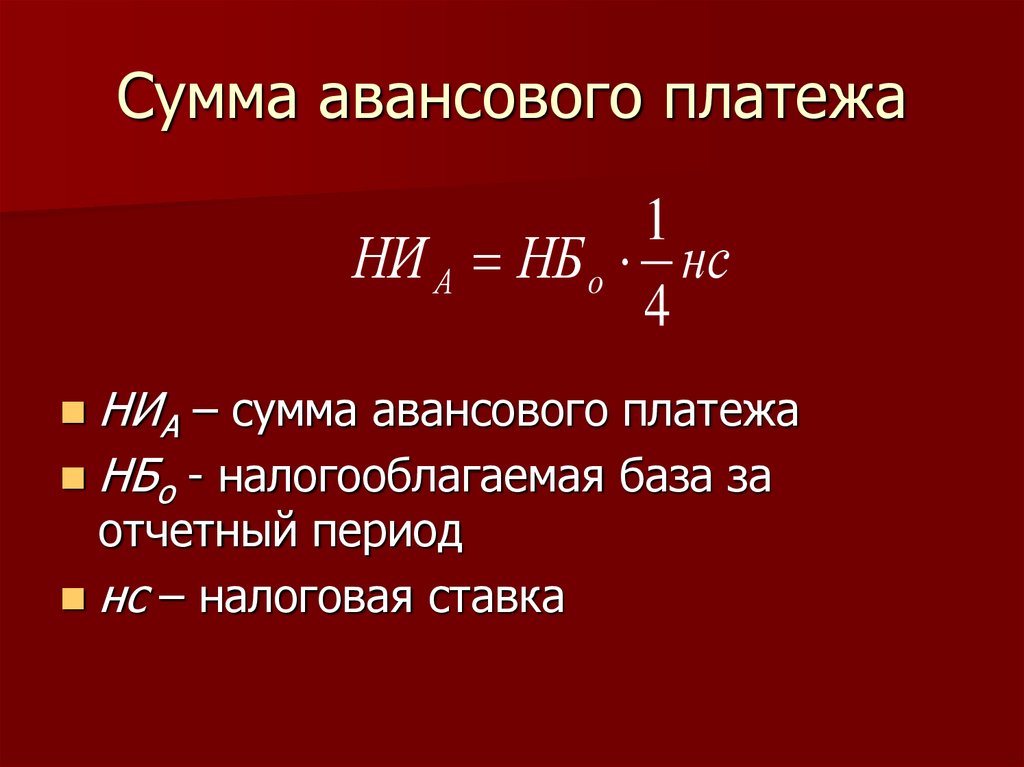

21. Сумма авансового платежа

1НИ А НБ о нс

4

НИА – сумма авансового платежа

НБо - налогооблагаемая база за

отчетный период

нс – налоговая ставка

22. Уплата налога

непозднее 15 апреля года,

следующего за истекшим

налоговым периодом

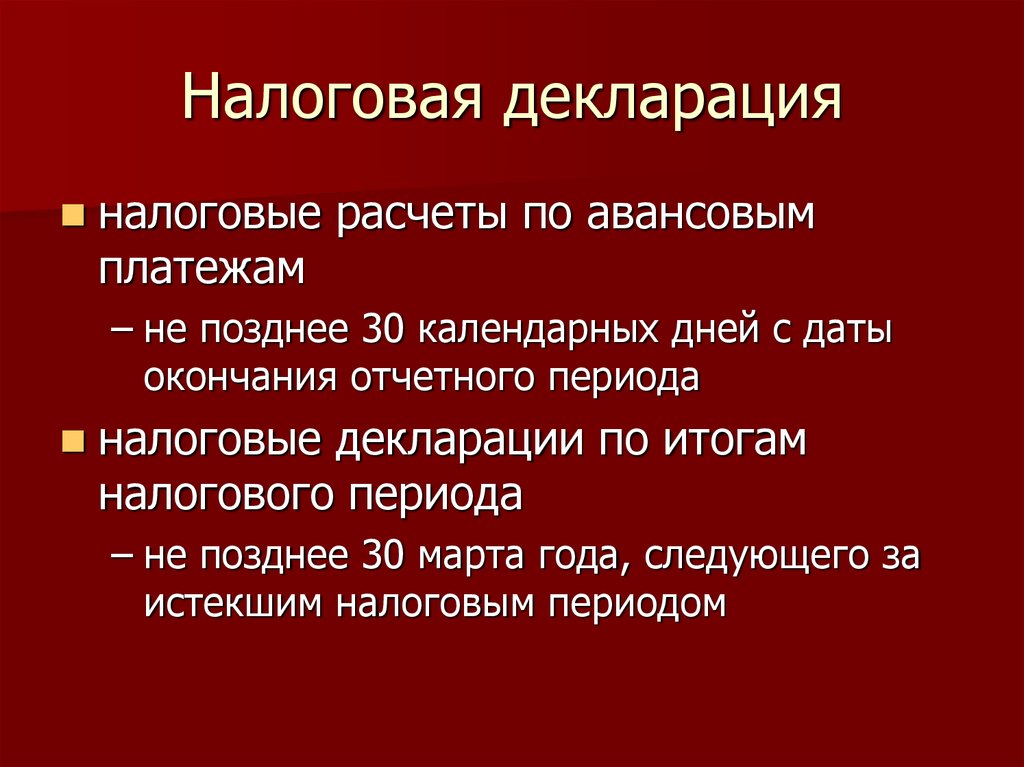

23. Налоговая декларация

налоговые расчеты по авансовымплатежам

– не позднее 30 календарных дней с даты

окончания отчетного периода

налоговые декларации по итогам

налогового периода

– не позднее 30 марта года, следующего за

истекшим налоговым периодом

24. Налог на игорный бизнес

Глава 29 НК РФ «Налог на игорныйбизнес»

25. Налогоплательщики

ОрганизацииИндивидуальные предприниматели

осуществляющие предпринимательскую

деятельность в сфере игорного бизнеса

26. Объект налогообложения

игровой столигровой автомат

касса тотализатора

касса букмекерской конторы

27. Регистрация объекта в налоговом органе

по месту установкине позднее чем за два дня до даты его

установки

основание - заявление

налогоплательщика

выдается свидетельство о регистрации

объекта налогообложения

28. Налоговая база

НБ nноНБ – налогооблагаемая база

nно – количество объектов

налогообложения

29. Налоговый период

календарныймесяц

30. Налоговая ставка

Объект налогообложенияодин игровой стол

один игровой автомат

одна касса

Рекомендовано НК РФ

25000-125000

1500-7500

25000-125000

31. Порядок исчисления налога

НИБ НБ нсНИБ – сумма налога на игорный бизнес за

налоговый период

НБ - налогооблагаемая база

нс – налоговая ставка по налогу на

имущество

32. Включение объекта в налоговую базу

Поступил до 15 числа, выбыл после 15числа – включается

Поступил после 15 числа, выбыл до 15

числа – не включается

33. Сроки уплаты налога

не позднее 20-го числа месяца,следующего за истекшим налоговым

периодом

по месту регистрации в налоговом

органе объектов налогообложения

34. Налоговая декларация

в налоговый орган по месту регистрацииобъектов налогообложения

налогоплательщики, отнесенные к категории

крупнейших - в налоговый орган по месту

учета в качестве крупнейших

налогоплательщиков

не позднее 20-го числа месяца, следующего

за истекшим налоговым периодом

35. Транспортный налог

36. Налогоплательщики

лица, на которых в соответствии сзаконодательством Российской

Федерации зарегистрированы

транспортные средства, признаваемые

объектом налогообложения

37. Не признаются налогоплательщиками

лица, являющиеся организаторами XXIIОлимпийских зимних игр и XI

Паралимпийских зимних игр 2014 года в

городе Сочи

лица, являющиеся маркетинговыми

партнерами Международного

олимпийского комитета

38. Объект налогообложения

автомобилимотоциклы

мотороллеры

автобусы

другие самоходные машины и механизмы на

пневматическом и гусеничном ходу

самолеты

вертолеты

теплоходы

39. Объект налогообложения

яхтыпарусные суда

катера

снегоходы

мотосани

моторные лодки

гидроциклы

несамоходные (буксируемые суда)

другие водные и воздушные транспортные

средства

40. Не являются объектом налогообложения

весельные и моторные лодки с двигателеммощностью не свыше 5 лошадиных сил

автомобили легковые, специально оборудованные

для использования инвалидами, а также автомобили

легковые с мощностью двигателя до 100 лошадиных

сил (до 73,55 кВт)

промысловые морские и речные суда

пассажирские и грузовые морские, речные и

воздушные суда, находящиеся в собственности

организаций и индивидуальных предпринимателей,

основныи видом деятельности которых является

осуществление пассажирских и грузовых перевозок

41. Не являются объектом налогообложения

специальные машины для перевозки птицы, машиныдля перевозки и внесения минеральных удобрений,

ветеринарной помощи, технического обслуживания,

зарегистрированные на сельскохозяйственных

товаропроизводителей и используемые при

сельскохозяйственных работах для производства

сельскохозяйственной продукции

транспортные средства, принадлежащие на праве

оперативного управления федеральным органам

исполнительной власти, где законодательно

предусмотрена военная и (или) приравненная к ней

служба

42. Не являются объектом налогообложения

транспортные средства, находящиеся врозыске, при условии подтверждения

факта их угона (кражи) документом,

выдаваемым уполномоченным органом

самолеты и вертолеты санитарной

авиации и медицинской службы

суда, зарегистрированные в Российском

международном реестре судов

43. Налоговая база

в отношении транспортных средств,имеющих двигатели

– мощность двигателя транспортного

средства в лошадиных силах

44. Налоговая база

в отношении воздушных транспортныхсредств, для которых определяется тяга

реактивного двигателя

– паспортная статическая тяга реактивного

двигателя воздушного транспортного

средства на взлетном режиме в земных

условиях в килограммах силы

45. Налоговая база

в отношении водных несамоходных(буксируемых) транспортных средств

– валовая вместимость в регистровых тоннах

46. Налоговая база

в отношении других водных ивоздушных транспортных средств

– единица транспортного средства

47. Налоговый период

Налоговый период– календарный год

Отчетный период только для

юридических лиц

– I квартал

– II квартал

– III квартал

48. Налоговые ставки

В рублях с каждой лошадиной силы– автомобилей легковых

- автомобилей грузовых

– автобусов

- мотоциклов и мотороллеров

– других самоходных транспортных средств, машин

и механизмов на пневматическом и гусеничном

ходу

– снегоходов, мотосаней

– катеров, моторных лодок и других водных

транспортных средств

– яхт и других парусно-моторных судов

– Гидроциклов

– самолетов, вертолетов и иных воздушных судов,

имеющих двигатели.

49. Налоговые ставки

В рублях с каждой с каждойрегистровой тонны валовой

вместимости

– несамоходных (буксируемых) судов, для

которых определяется валовая

вместимость

50. Налоговые ставки

В рублях с каждого килограмма силытяги для

– самолетов, имеющих реактивные двигатели

В рублях с единицы транспортного

средства для

– других водных и воздушных транспортных

средств, не имеющих двигателей

51. Налоговые ставки

могут быть увеличены (уменьшены)законами субъектов РФ не более чем в

десять раз

допускается установление

дифференцированных налоговых ставок

– по категориям транспортных средств

– с учетом количества лет, прошедших с года

выпуска транспортных средств

– с учетом экологического класса

52. Налоговые льготы

Для участников Великой Отечественной войны,инвалидов I и II группы в отношении одного

легкового автомобиля мощностью не свыше 150

лошадиных сил или одного мотоцикла (мотороллера)

Для Героев Советского Союза, Героев

Социалистического Труда, Героев Российской

Федерации, граждан, награжденных орденом Славы

трех степеней, в отношении одного

автотранспортного средства или одного мотоцикла

(мотороллера)

Для категории граждан, подвергшихся воздействию

радиации вследствие Чернобыльской катастрофы в

отношении одного автотранспортного средства или

одного мотоцикла (мотороллера)

53. Налоговые льготы

для сельскохозяйственныхтоваропроизводителей в отношении грузовых

автомобилей

– используемых при сельскохозяйственных работах

для производства сельскохозяйственной

продукции и перевозки сельскохозяйственных

грузов

– удельный вес доходов которых от реализации

сельскохозяйственной продукции в общей сумме

их доходов в текущем налоговом периоде

составляет 70 и более процентов

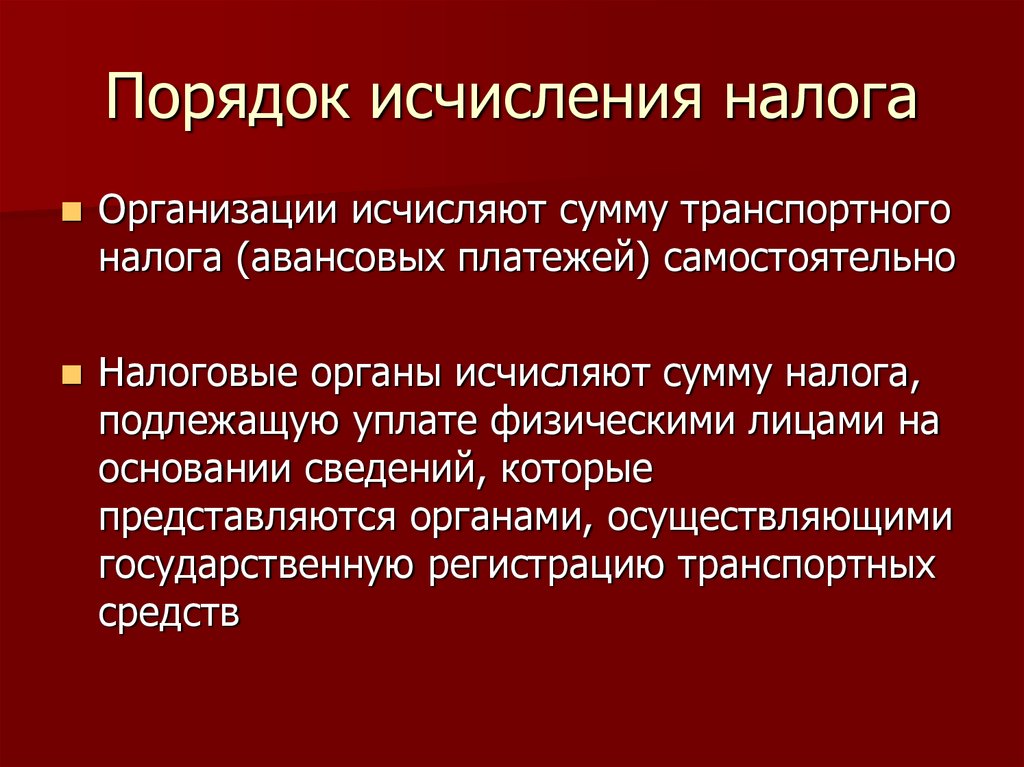

54. Порядок исчисления налога

Организации исчисляют сумму транспортногоналога (авансовых платежей) самостоятельно

Налоговые органы исчисляют сумму налога,

подлежащую уплате физическими лицами на

основании сведений, которые

представляются органами, осуществляющими

государственную регистрацию транспортных

средств

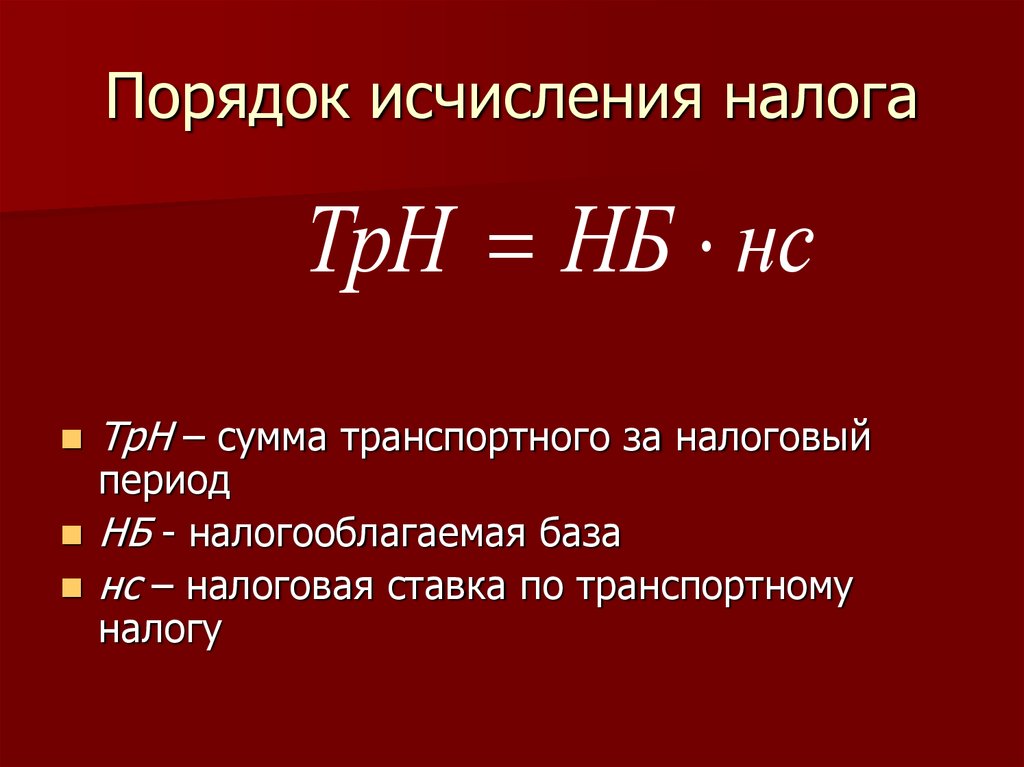

55. Порядок исчисления налога

ТрН НБ нсТрН – сумма транспортного за налоговый

период

НБ - налогооблагаемая база

нс – налоговая ставка по транспортному

налогу

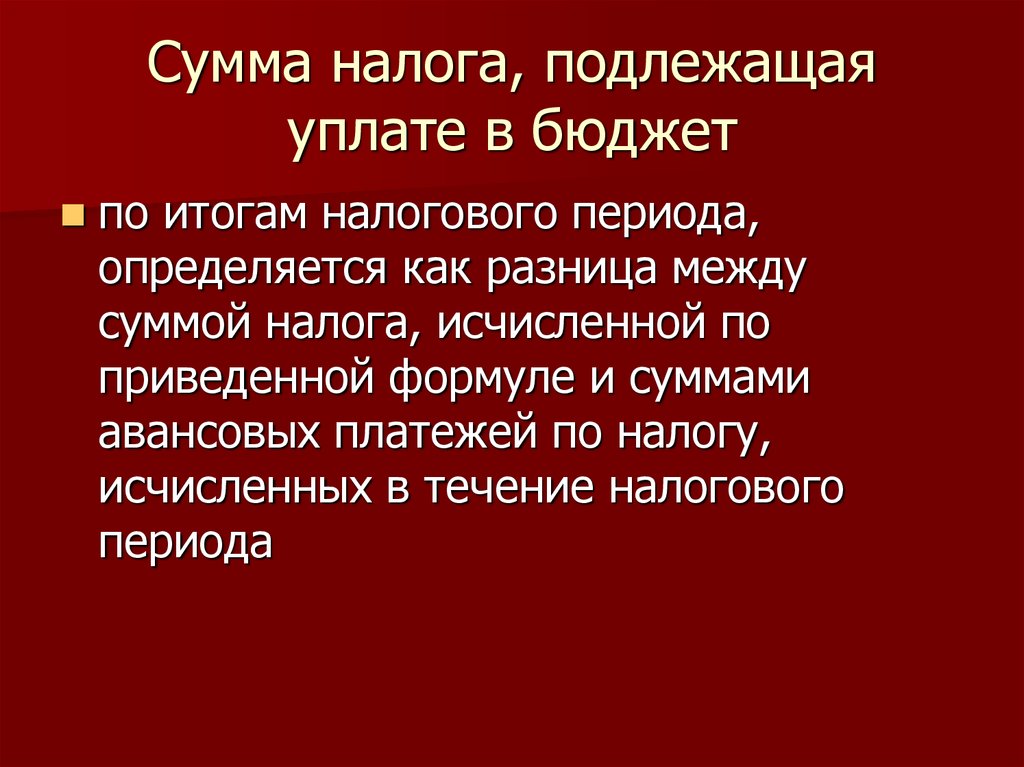

56. Сумма налога, подлежащая уплате в бюджет

по итогам налогового периода,определяется как разница между

суммой налога, исчисленной по

приведенной формуле и суммами

авансовых платежей по налогу,

исчисленных в течение налогового

периода

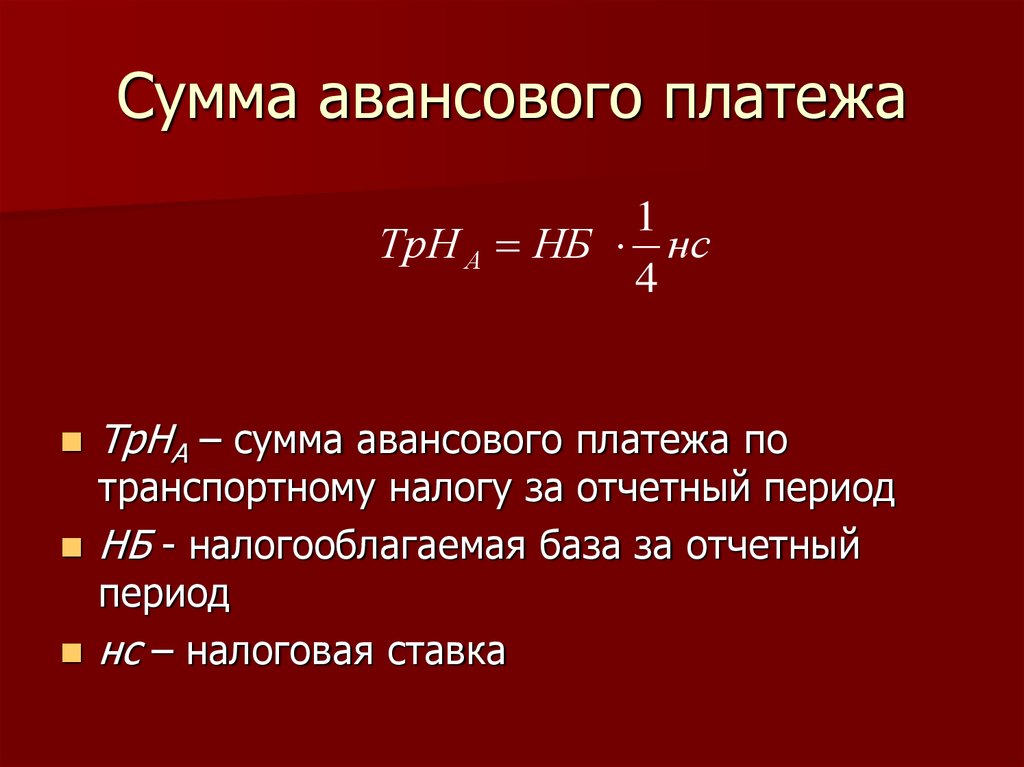

57. Сумма авансового платежа

1ТрН А НБ нс

4

ТрНА – сумма авансового платежа по

транспортному налогу за отчетный период

НБ - налогооблагаемая база за отчетный

период

нс – налоговая ставка

58. Коэффициент для расчета налога

kмф

мк

k – коэффициент для расчета налога (авансовых

платежей

мф – число полных месяцев, в течение которых

данное транспортное средство было

зарегистрировано на организацию

мк - число календарных месяцев в налоговом

(отчетном) периоде

59. Количество месяцев эксплуатации

месяц регистрации транспортногосредства, месяц снятия транспортного

средства с регистрации принимается за

полный месяц

В случае регистрации и снятия с

регистрации транспортного средства в

течение одного календарного месяца

указанный месяц принимается как один

полный месяц

60. Уплата транспортного налога

Авансовые платежи - не позднеепоследнего числа месяца, следующего

за истекшим отчетным периодом

Уплата налога по окончании налогового

периода - не позднее 1 марта

следующего года

61. Налоговая декларация

Утверждена Приказом Минфина Россииот 13.04.2006 N 65н «Об утверждении

формы налоговой декларации по

транспортному налогу и Порядка ее

заполнения»

Представляется не позднее 1 февраля

года, следующего за истекшим

налоговым периодом

62. Уплата налога физическими лицами

Налоговое уведомление о подлежащейуплате сумме транспортного налога

вручается физическим лицам не

позднее 3 октября года, следующего за

истекшим налоговым периодом

Физические лица, уплачивают

транспортный налог не позднее 3

ноября года, следующего за истекшим

налоговым периодом

Финансы

Финансы