Похожие презентации:

Госпошлина при регистрации ИП

1.

2. ООО или ИП?

3. Госпошлина при регистрации ИП - 800 РУБ., при открытии ООО – 4000 руб. Индивидуальному предпринимателю, в отличие от ООО, не нужен юридический а

Госпошлина при регистрации ИП - 800 РУБ., при открытии ООО – 4000 руб.Индивидуальному предпринимателю, в отличие от ООО, не нужен юридический

адрес. Предприниматель регистрируется строго по месту жительства.

Участник ООО рискует только своим вкладом в УК, а предприниматель почти всем

своим имуществом.

После регистрации ИП может вести деятельность в любом регионе России, что не

приводит к созданию обособленных подразделений, которые бывают только у

организаций. Встать на учет в другой налоговой нужно будет сделать только в том

регионе, где его деятельность переведена на ЕНВД (в течение 5 дней) или где он

купит патент.

После уплаты налогов ИП может тратить полученные от предпринимательства деньги

как хочет, ведь у него один кошелек и для личных нужд, и для предпринимательских.

Участник ООО законно может снимать деньги организации только получая

дивиденды. То есть заплатив дополнительные 13 % НДФЛ с той суммы, которая уже

была обложена налогом на прибыль, УСНО или ЕНВД.

Для ИП административные штрафы за многие правонарушения в среднем в 10 раз

меньше, чем для организаций. Организация должна обязательно вести как

бухгалтерский, так и налоговый учет.

4. Если у ИП появляются наемные работники, то он обязан встать на учет в Фонд социального страхования и в Пенсионный фонд, где ему присвоят рег

Если у ИП появляются наемные работники, то он обязан встать на учет вФонд социального страхования и в Пенсионный фонд, где ему присвоят

регистрационные номера ИП – работодателя. У ИП появится необходимость

сдавать ежеквартальные отчеты в фонды а также ежемесячный отчет СЗВ-М

в Пенсионный фонд, сдавать ежеквартальный отчет 6-НДФЛ в налоговую,

также соблюдать сроки выплаты аванса и заработной платы, сроки выплаты

страховых взносов, НДФЛ за работников.

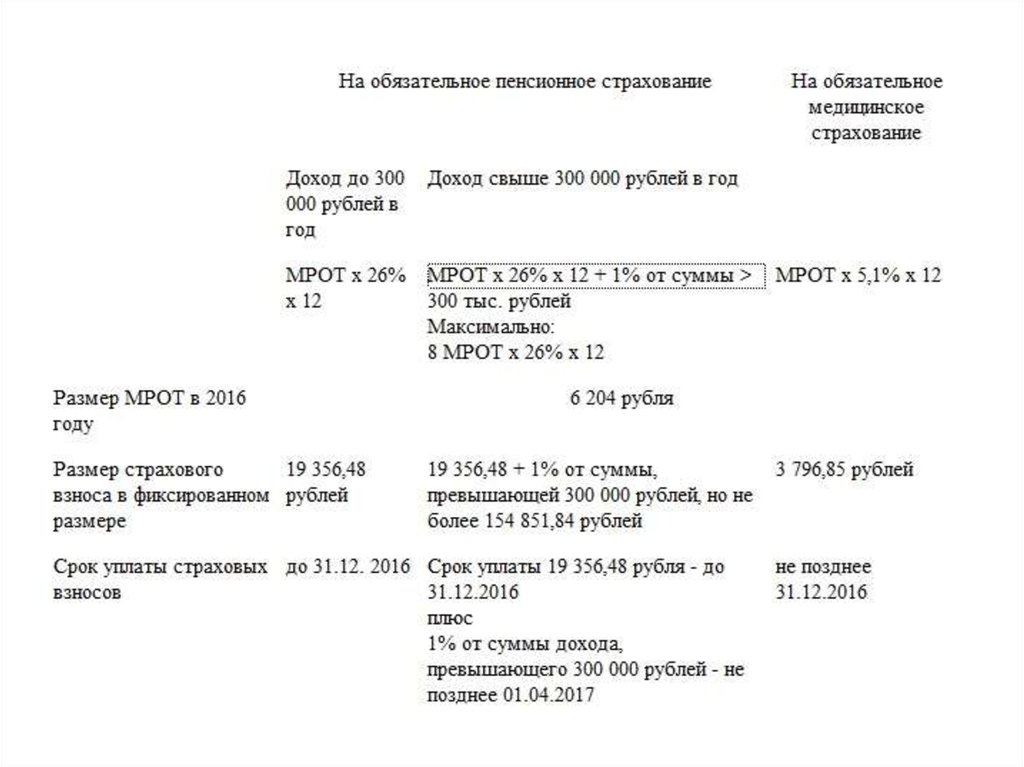

ИП платит взносы в ПФР за себя даже при нулевом доходе, например если

не ведет деятельность + 1% от выручки, превышающей 300 000

нарастающим итогом с начала года.

Как определяется доход, из которого исчисляется 1% для расчета взносов? У

выплачивающих НДФЛ (Общая система налогообложения), применяющих

упрощенную систему налогообложения и единый сельскохозяйственный налог

учитываются фактически полученные ими доходы от осуществления

предпринимательской деятельности. У "вмененщиков" базой для исчисления 1% от

суммы доходов, превышающей 300 000 рублей, будет вмененный доход, у

"патентщиков" - потенциально возможный к получению доход. У использующих

несколько режимов налогообложения доходы по разным режимам суммируются.

5.

6.

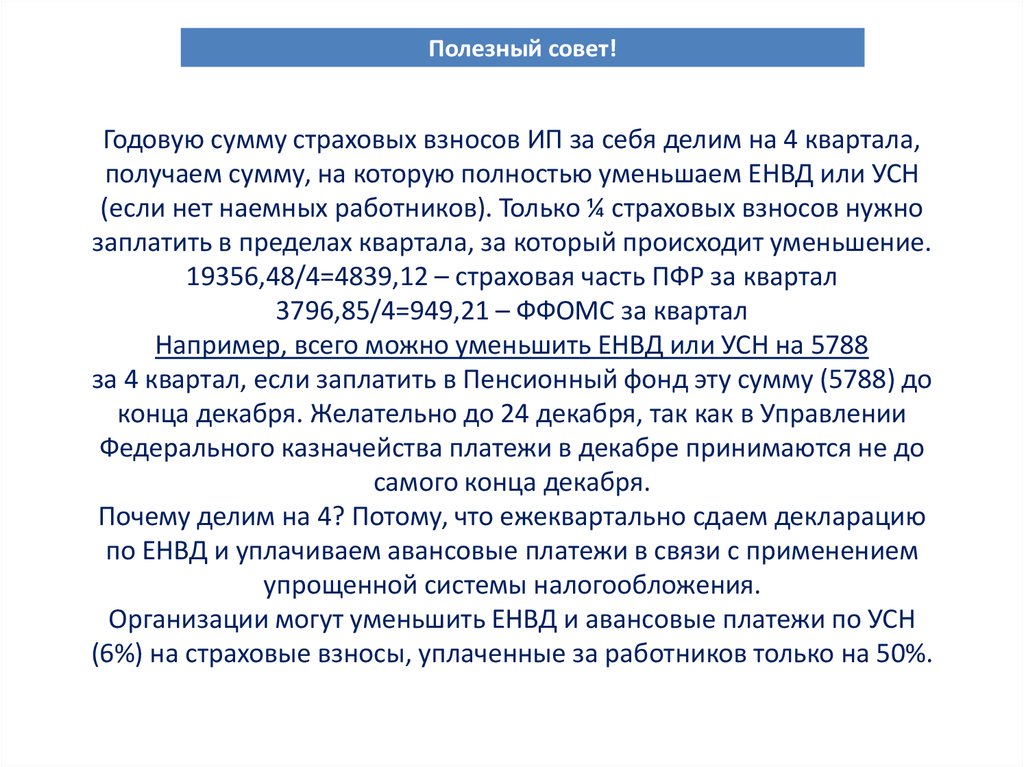

Полезный совет!Годовую сумму страховых взносов ИП за себя делим на 4 квартала,

получаем сумму, на которую полностью уменьшаем ЕНВД или УСН

(если нет наемных работников). Только ¼ страховых взносов нужно

заплатить в пределах квартала, за который происходит уменьшение.

19356,48/4=4839,12 – страховая часть ПФР за квартал

3796,85/4=949,21 – ФФОМС за квартал

Например, всего можно уменьшить ЕНВД или УСН на 5788

за 4 квартал, если заплатить в Пенсионный фонд эту сумму (5788) до

конца декабря. Желательно до 24 декабря, так как в Управлении

Федерального казначейства платежи в декабре принимаются не до

самого конца декабря.

Почему делим на 4? Потому, что ежеквартально сдаем декларацию

по ЕНВД и уплачиваем авансовые платежи в связи с применением

упрощенной системы налогообложения.

Организации могут уменьшить ЕНВД и авансовые платежи по УСН

(6%) на страховые взносы, уплаченные за работников только на 50%.

7.

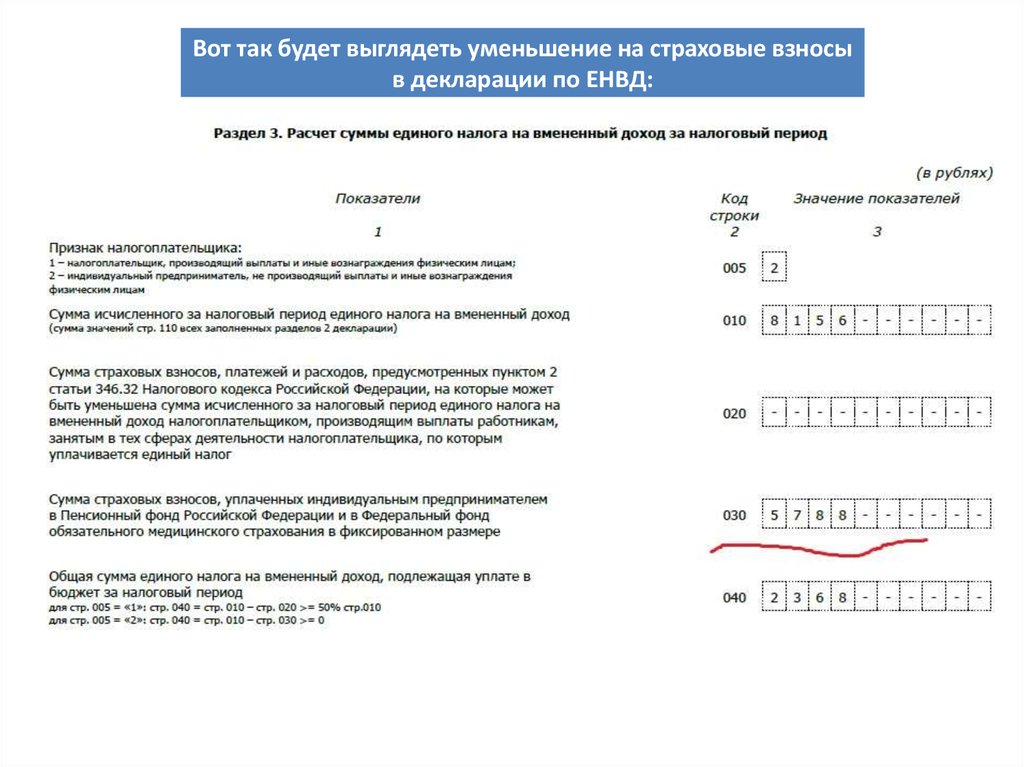

Вот так будет выглядеть уменьшение на страховые взносыв декларации по ЕНВД:

.

8.

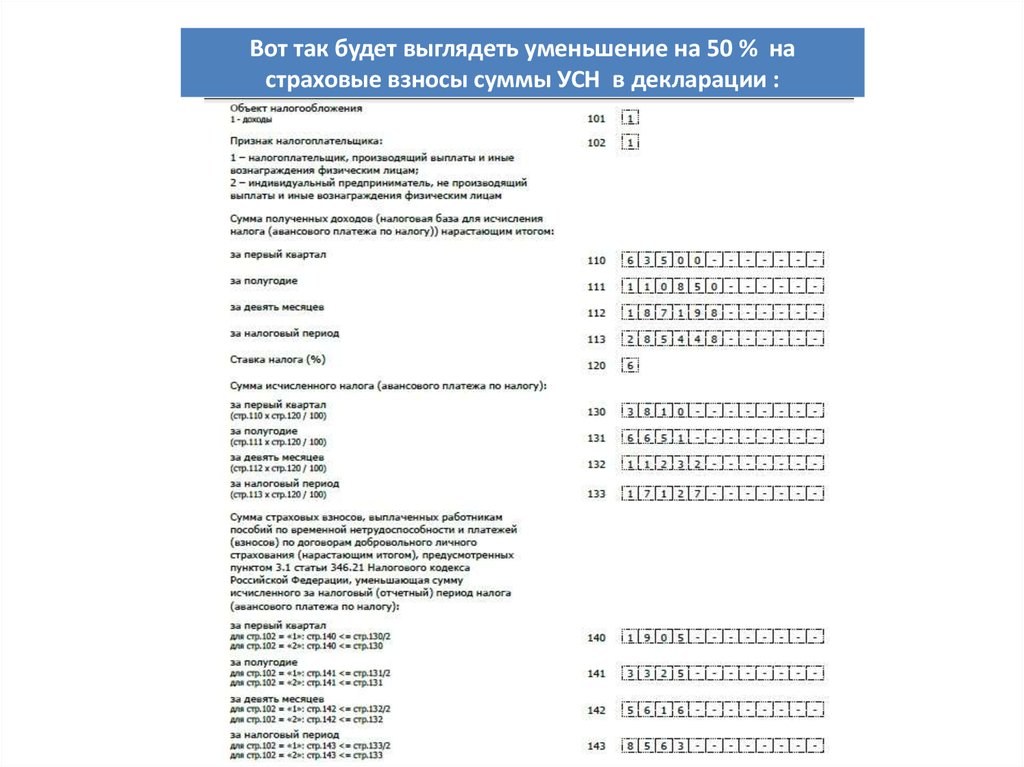

Вот так будет выглядеть уменьшение на 50 % настраховые взносы суммы УСН в декларации :

.

9. Выбор системы налогообложения

10. Общую систему налогообложения (ОСН) любая российская организация по умолчанию применяет с момента создания. На ОСН организация уплачивает

Общую систему налогообложения (ОСН) любая российская организацияпо умолчанию применяет с момента создания.

На ОСН организация уплачивает:

- НДС;

- налог на прибыль;

- налог на имущество с балансовой стоимости основных средств или с кадастровой

стоимости недвижимости;

- транспортный налог;

- земельный налог.

ИП на Общей системе налогообложения уплачивает вместо налога на прибыль, НДФЛ.

Общую систему налогообложения необходимо применять, если вашим покупателям

нужен входящий НДС от поставщиков, т.е. ваши покупатели также применяют общую

систему налогообложения. Если ваши покупатели – плательщики ЕНВД, УСН, то

целесообразнее проводить продажи через фирму или ИП, находящихся на

упрощенной системе налогообложения.

11. Расчет НДС производится по методу начисления. Это значит, что проводка «НДС с выручки» ставится всегда в момент отгрузки товаров, работ, ус

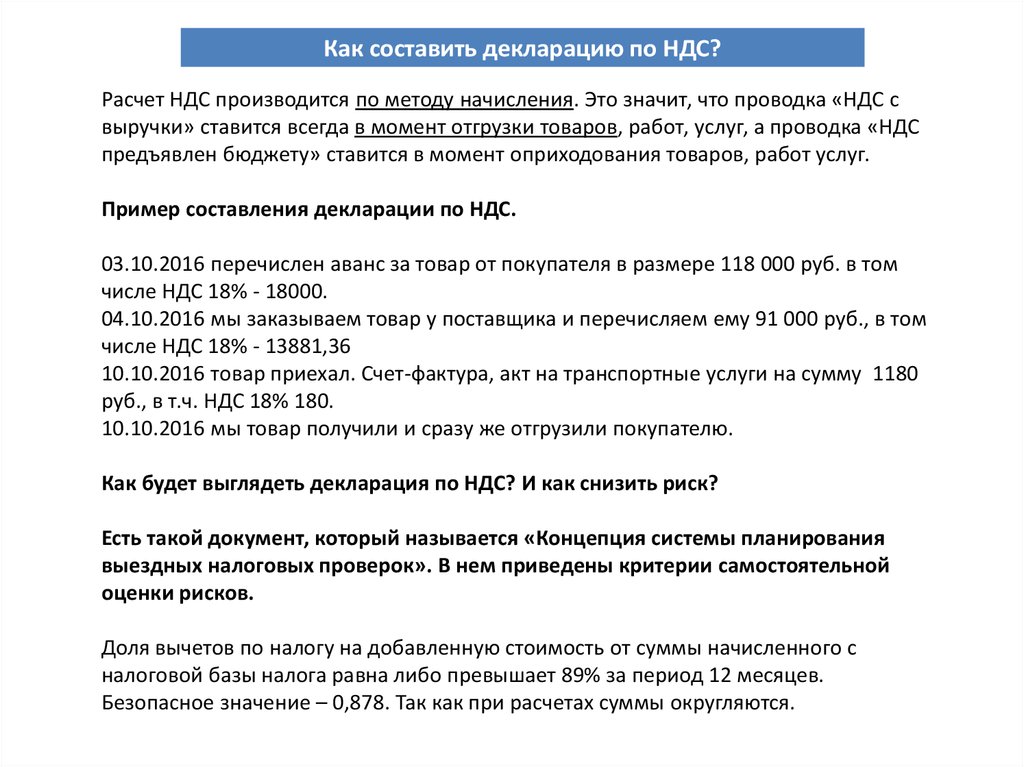

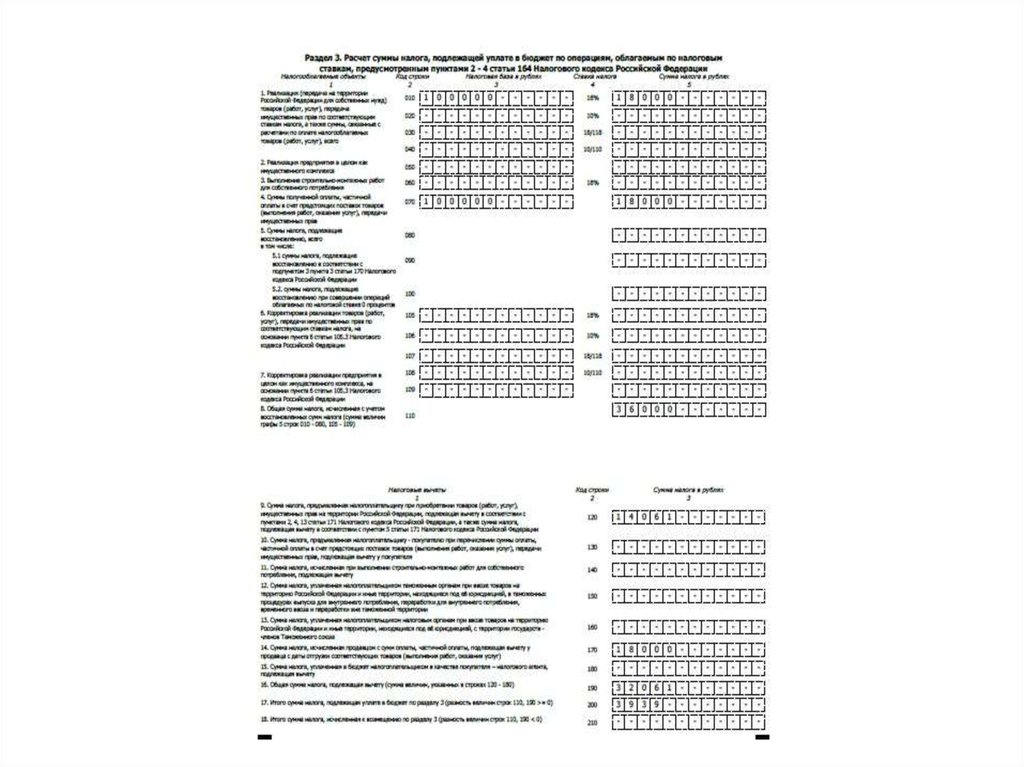

Как составить декларацию по НДС?Расчет НДС производится по методу начисления. Это значит, что проводка «НДС с

выручки» ставится всегда в момент отгрузки товаров, работ, услуг, а проводка «НДС

предъявлен бюджету» ставится в момент оприходования товаров, работ услуг.

Пример составления декларации по НДС.

03.10.2016 перечислен аванс за товар от покупателя в размере 118 000 руб. в том

числе НДС 18% - 18000.

04.10.2016 мы заказываем товар у поставщика и перечисляем ему 91 000 руб., в том

числе НДС 18% - 13881,36

10.10.2016 товар приехал. Счет-фактура, акт на транспортные услуги на сумму 1180

руб., в т.ч. НДС 18% 180.

10.10.2016 мы товар получили и сразу же отгрузили покупателю.

Как будет выглядеть декларация по НДС? И как снизить риск?

Есть такой документ, который называется «Концепция системы планирования

выездных налоговых проверок». В нем приведены критерии самостоятельной

оценки рисков.

Доля вычетов по налогу на добавленную стоимость от суммы начисленного с

налоговой базы налога равна либо превышает 89% за период 12 месяцев.

Безопасное значение – 0,878. Так как при расчетах суммы округляются.

12.

Пример составления декларации по НДС, если междуотгрузкой покупателю и поступлением предоплаты

прошло более 5 дней.

Не позднее пяти календарных дней со дня получения аванса надо составить в

двух экземплярах авансовый счет-фактуру. Один экземпляр этого счета-фактуры

передается покупателю, а второй - регистрируется в книге продаж (п. 3 ст. 168 НК

РФ).

В программе 1с субсчет 76.АВ "НДС по авансам и предоплатам" предназначен

для обобщения информации о расчетах по суммам налога на добавленную

стоимость с предварительных оплат.

Аналитический учет ведется по покупателям и заказчикам, от которых поступила

предварительная оплата под предстоящую отгрузку товаров, продукции,

выполнения работ и оказания услуг (субконто "Контрагенты") и документам

поступления предварительной оплаты (субконто "Счета-фактуры выданные").

Каждый покупатель и заказчик - элемент справочника "Контрагенты".

13.

14.

Реализация без НДС 100 000НДС с полученных авансов

НДС с реализации 18000

18000

Общая сумма НДС с реализации

36000

НДС с покупок (входящий)

НДС с полученных авансов, который

подлежит вычету у продавца в момент отгрузки

14061

Общая сумма НДС , подлежащая вычету

18000

32061

НДС к уплате: 36000-31756 = 4244.

Критерий оценки рисков (доля вычетов по НДС)= 32061/36000=0,89.

Если сдадите такую декларацию – ждите письма с налоговой.

Если допустим, товар у вас есть в запасе и вы его отгрузили в течение четырех

дней с момента получения аванса от покупателя, то счета-фактуры на

полученный аванс составлять не нужно. И доля вычетов будет следующая:

14061/18000=0,781 С рисками все в порядке. Вы укладываетесь в норму.

15. Еще один пример составления декларации по НДС + данные бухгалтерии

Счет 62- это расчеты с покупателями,т.е. наша реализация. 227463,78 – это

сумма с НДС. 227463,78*100/118=192765,92

Это наша реализация для декларации по НДС

и налога на прибыль.

Счет 68.2- это НДС.

90.3 – счет НДС с реализации

(34697,86)

76.АВ – НДС с авансов полученных.

19.3 (НДС по приобретенным

ценностям)

16.

17.

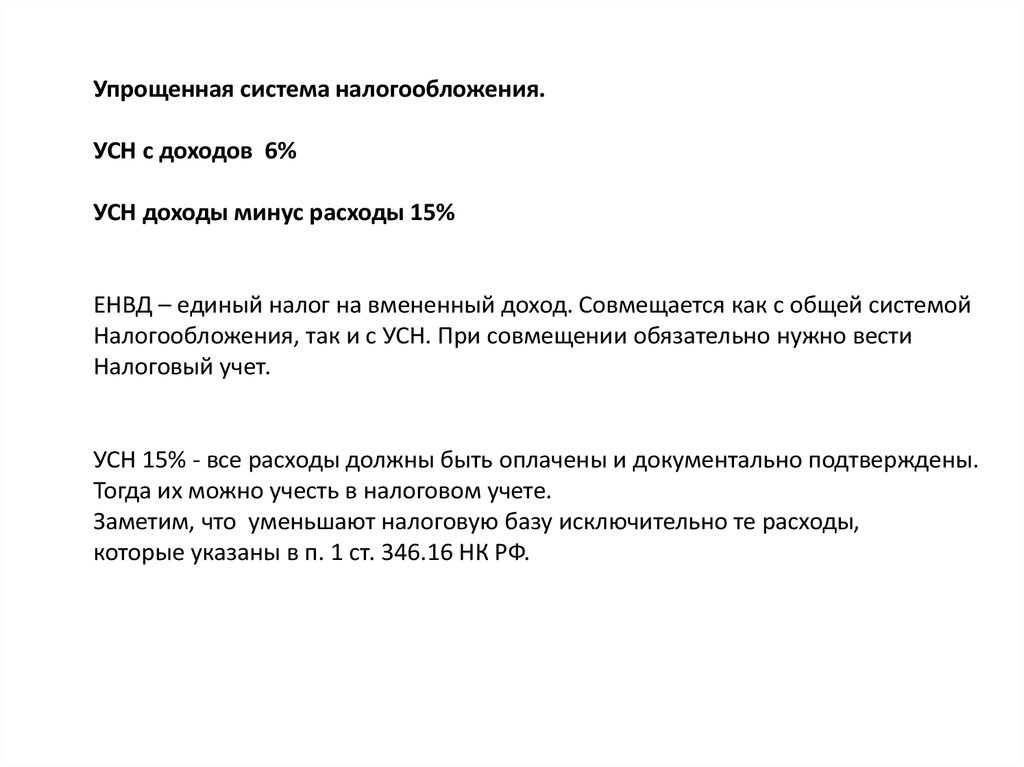

Упрощенная система налогообложения.УСН с доходов 6%

УСН доходы минус расходы 15%

ЕНВД – единый налог на вмененный доход. Совмещается как с общей системой

Налогообложения, так и с УСН. При совмещении обязательно нужно вести

Налоговый учет.

УСН 15% - все расходы должны быть оплачены и документально подтверждены.

Тогда их можно учесть в налоговом учете.

Заметим, что уменьшают налоговую базу исключительно те расходы,

которые указаны в п. 1 ст. 346.16 НК РФ.

18.

Первоначальной задачей послеоткрытия фирмы является постановка

бухгалтерского и налогового учета.

19.

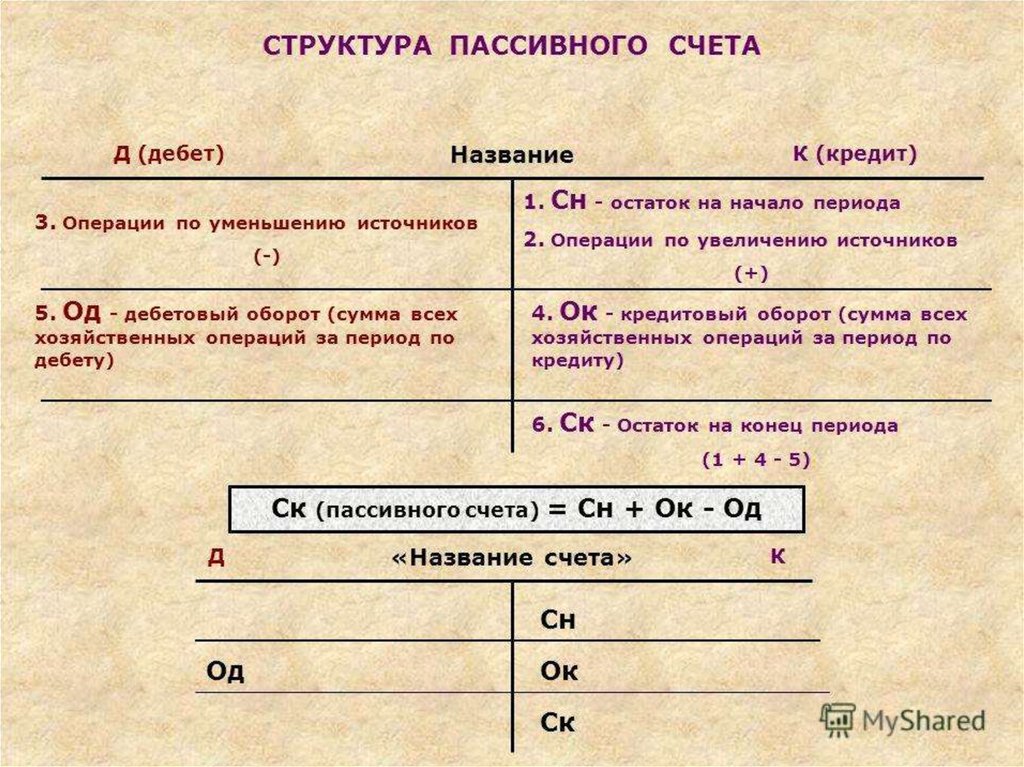

Учет в любой организации начинается с обработки первичнойдокументации и заканчивается отчетом.

Чтобы лучше понять смысл и принцип расчета оборотно-сальдовой

ведомости, необходимо знать, что все счета бухгалтерского учета

делятся на активные и пассивные, бывают также и активнопассивные счета.

Активные счета в остатках (сальдо) всегда отражаются по дебету. На

активных счетах отражается имущество, денежные средства и

наши дебиторы (кто нам должен).

Остатки (сальдо) по пассивным счетам всегда отражаются по

кредиту. Пассивные счета отражают источники наших активов.

20.

Строение счетов, независимо от их вида одинаково.Счет – это двухсторонняя таблица, левая сторона, которой дебет, а

правая –кредит.

21.

22.

23.

24.

25. Чтобы понять, что творится у вас в бухгалтерии, сначала необходимо в 1с сформировать ОБОРОТНО-САЛЬДОВУЮ ВЕДОМОСТЬ за определенный период.

26. На основании оборотно-сальдовой ведомости составляется Баланс и Отчет о финансовых результатах. Активы предприятия – это его ресурсы, ко

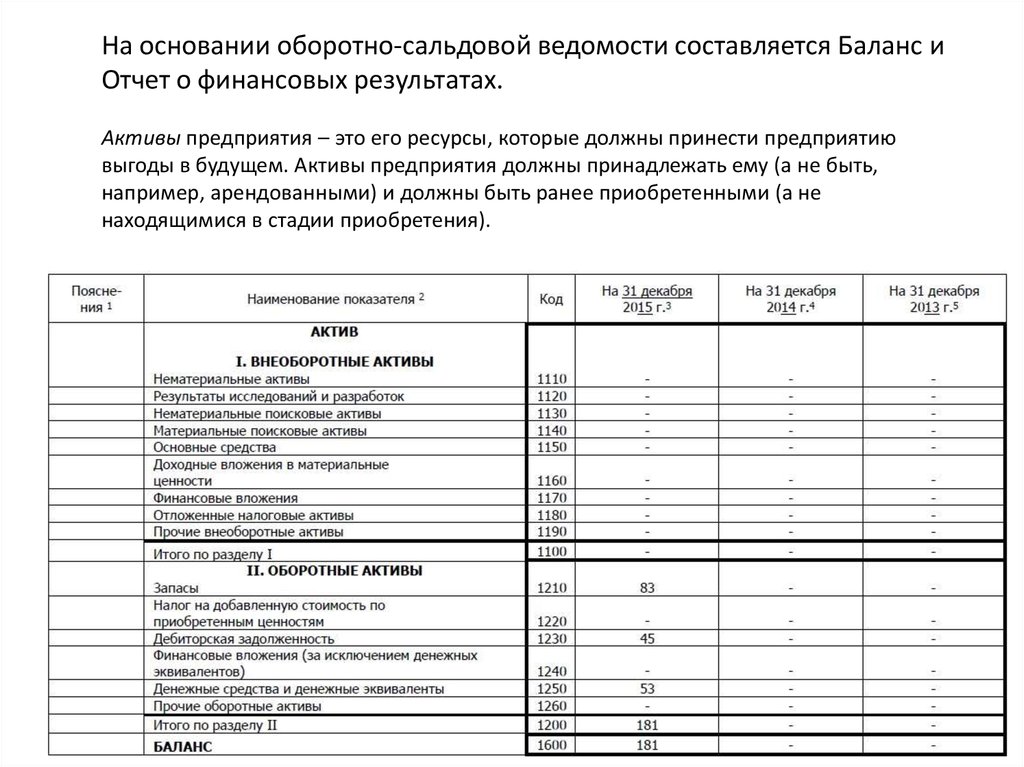

На основании оборотно-сальдовой ведомости составляется Баланс иОтчет о финансовых результатах.

Активы предприятия – это его ресурсы, которые должны принести предприятию

выгоды в будущем. Активы предприятия должны принадлежать ему (а не быть,

например, арендованными) и должны быть ранее приобретенными (а не

находящимися в стадии приобретения).

27.

Обязательства предприятия трактуются как источники приобретения активов,заимствованные на время у других лиц предприятия.

Собственный капитал предприятия рассматривается как остаток активов после

вычета из них суммы всех обязательств. Иногда собственный капитал называют

чистыми (т. е. освобожденными от долгов) активами. Собственный капитал

складывается из инвестиций владельцев предприятия и величины прибыли,

получаемой в результате хозяйственной деятельности и реинвестированной в

предприятие.

28.

Отчет о финансовых результатах предприятия дает представление обэффективности деятельности предприятия за конкретный промежуток времени.

Структурно отчет о прибыли оформляется в виде таблицы, в которой производится

последовательное вычитание из выручки предприятия всех издержек, включая

финансовые и налоги, так, что в конечном cчете получается чистая прибыль

предприятия.

29.

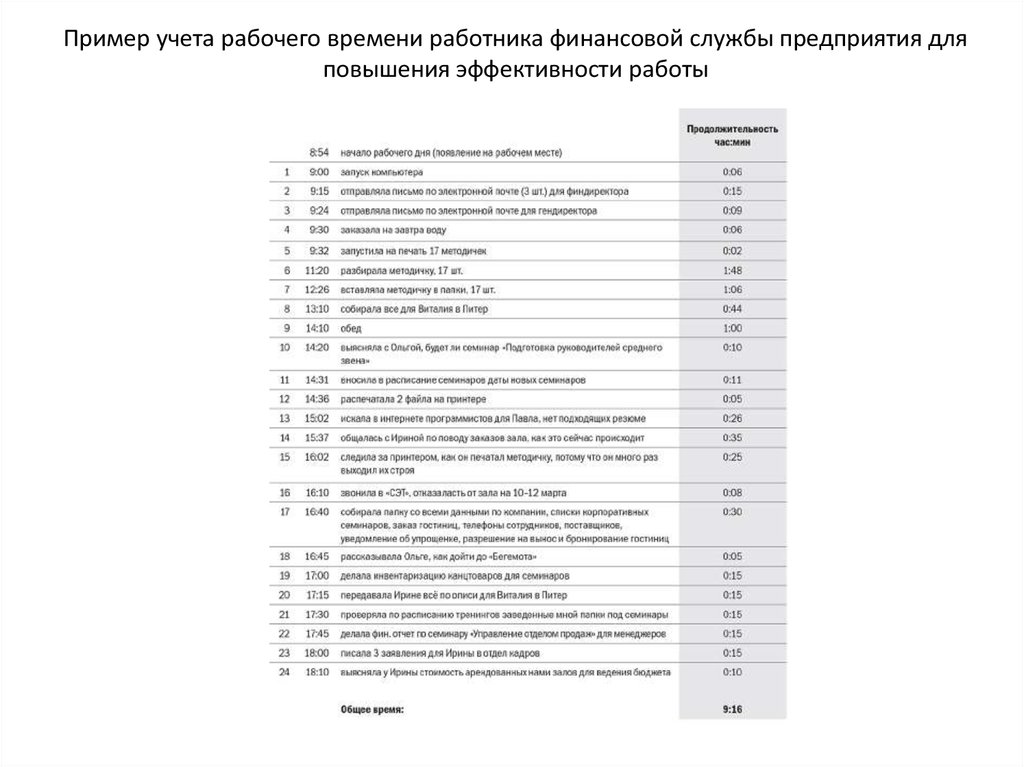

Пример учета рабочего времени работника финансовой службы предприятия дляповышения эффективности работы

30.

Пример расчета бюджета рабочего времени31.

Эффективное управлениематериальнопроизводственными

запасами

32.

33.

Инвентаризация.Остатки на складе должны

соответствовать данным

бухгалтерского учета

34.

Денежные потоки. Бюджет.35.

Ссылки на ресурсы36.

Типовой план счетовhttp://www.consultant.ru/cons/cgi/online.cgi?req=doc&base=LAW&n=107972&dst=0&

profile=0&mb=LAW&div=LAW&BASENODE=&SORTTYPE=0&rnd=228224.163639914&ts

=282741891010162167747173334&SEARCHPLUS=%EF%EB%E0%ED%20%F1%F7%E5%F

2%EE%E2&SRD=true#0

Справочная информация (календари бухгалтера, формы отчетов и др.)

http://www.consultant.ru/cons/cgi/online.cgi?req=card&page=inf1&rnd=228224.23086

14380#0

Проверка контрагентов на сайте налоговой https://egrul.nalog.ru/

http://fss.ru/

http://www.pfrf.ru/ http://www.gks.ru/

http://minfin.ru/ru/

https://xn--b1ab2a0a.xn--b1aew.xn--p1ai/

http://fssprus.ru/

http://roszdravnadzor.ru/services/t4

http://plan.genproc.gov.ru/plan2016/

https://my.arbitr.ru/#index

http://akot.rosmintrud.ru/ot/organizations/

http://rkn.gov.ru/

https://rosreestr.ru/site/

http://www.banki.ru/

http://gost.ru/wps/portal/

http://fedresurs.ru/

37.

https://vk.com/prof_glavbuhПрисылайте вопросы.

Финансы

Финансы Право

Право