Похожие презентации:

Региональные налоги РФ

1. Региональные налоги РФ

2.

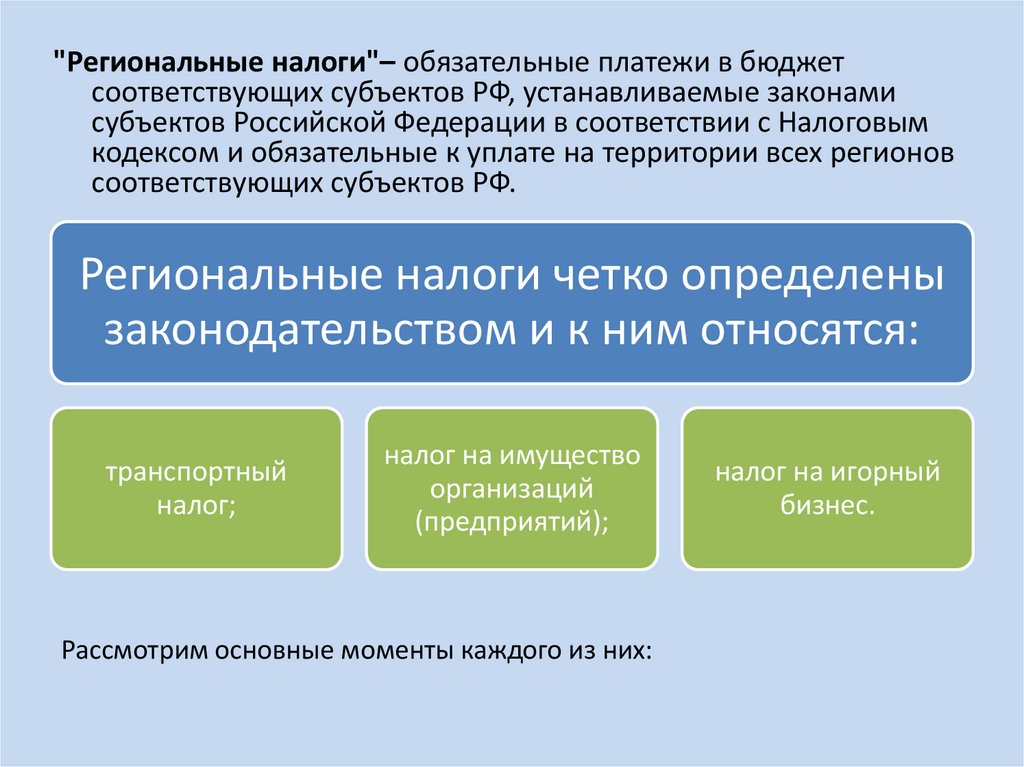

"Региональные налоги"– обязательные платежи в бюджетсоответствующих субъектов РФ, устанавливаемые законами

субъектов Российской Федерации в соответствии с Налоговым

кодексом и обязательные к уплате на территории всех регионов

соответствующих субъектов РФ.

Региональные налоги четко определены

законодательством и к ним относятся:

транспортный

налог;

налог на имущество

организаций

(предприятий);

Рассмотрим основные моменты каждого из них:

налог на игорный

бизнес.

3. Транспортный налог

Транспортный налог является одним изрегиональных налогов и устанавливается НК и

законами субъектов Российской Федерации «О

транспортном налоге».

Законодательные органы каждого региона РФ

самостоятельно определяют ставку

транспортного налога в пределах,

установленных НК, а также устанавливают

порядок и сроки его уплаты.

Налоговые ставки, указанные в разделе

«Региональные налоги» Налогового Кодекса к

статье главы 28 «Транспортный налог» могут

быть увеличены (уменьшены) законами

субъектов РФ, но не более чем в десять раз.

При установлении данного вида регионального

налога субъекты РФ могут также

предусматривать налоговые льготы и порядок

их использования налогоплательщиком.

4. Транспортный налог

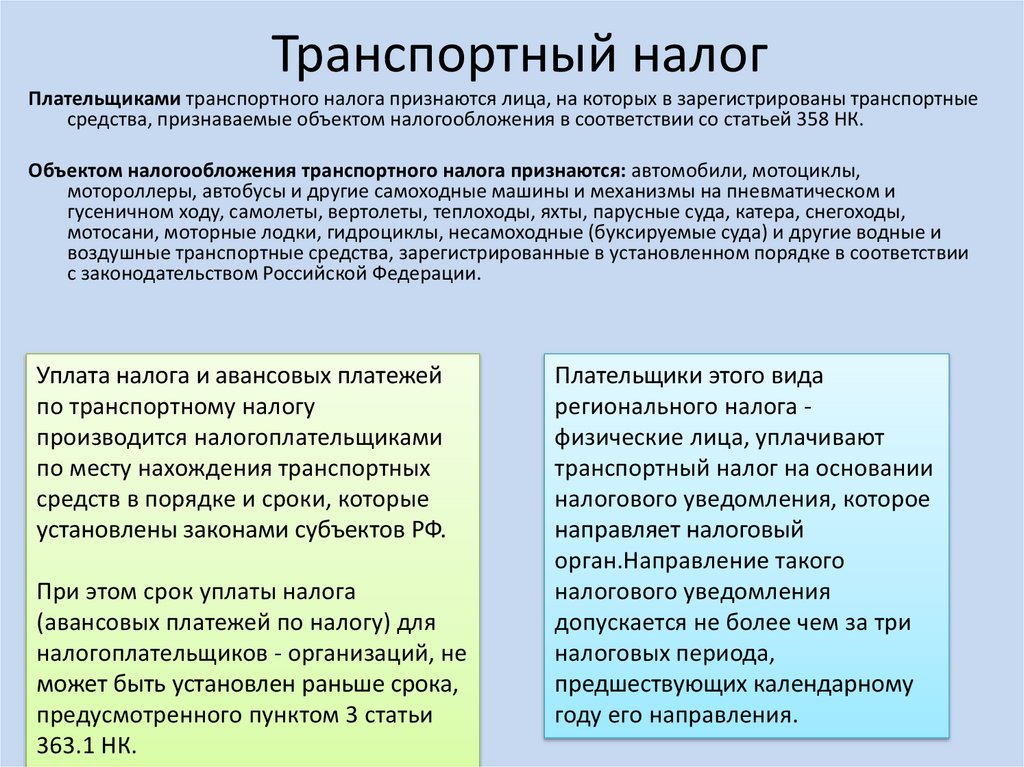

Плательщиками транспортного налога признаются лица, на которых в зарегистрированы транспортныесредства, признаваемые объектом налогообложения в соответствии со статьей 358 НК.

Объектом налогообложения транспортного налога признаются: автомобили, мотоциклы,

мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и

гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы,

мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и

воздушные транспортные средства, зарегистрированные в установленном порядке в соответствии

с законодательством Российской Федерации.

Уплата налога и авансовых платежей

по транспортному налогу

производится налогоплательщиками

по месту нахождения транспортных

средств в порядке и сроки, которые

установлены законами субъектов РФ.

При этом срок уплаты налога

(авансовых платежей по налогу) для

налогоплательщиков - организаций, не

может быть установлен раньше срока,

предусмотренного пунктом 3 статьи

363.1 НК.

Плательщики этого вида

регионального налога физические лица, уплачивают

транспортный налог на основании

налогового уведомления, которое

направляет налоговый

орган.Направление такого

налогового уведомления

допускается не более чем за три

налоговых периода,

предшествующих календарному

году его направления.

5. Глава 29. НАЛОГ НА ИГОРНЫЙ БИЗНЕС Статья 364-371.

Глава 29. НАЛОГ НА ИГОРНЫЙ БИЗНЕС.

Статья 364-371

6. Игорный бизнес - предпринимательская деятельность по организации и проведению азартных игр, связанная с извлечением

организациями доходов ввиде выигрыша и (или) платы за проведение азартных игр

• Игорный бизнес существует в России в двух формах:

казино и букмекерские конторы. Работа казино в России

разрешена исключительно в специальных игорных

зонах.

• Казино. Как правило, это помещения с игровыми столами

и автоматами. Тотализаторы и букмекерские конторы.

Ставки на спорт и игры также относятся к игорному

бизнесу. Букмекеры принимают денежные ставки на

различные спортивные события. Бизнес основан на

прогнозировании исхода игры.

7.

• Сейчас в России существуют пять игорных зон:»«Сибирская монета» (Алтай), «Приморье» (Дальний

Восток),

«Янтарная»

(Калининградская

область),

«Красная Поляна» (Сочи) и в Крыму.

• Все шесть игорных зон ежегодно платят в бюджеты РФ

порядка одного миллиарда рублей налогов и прочих

отчислений и обеспечивают работой более 7,5 тыс.

человек.

• Игровые точки в других областях России считаются

нелегальными и подлежат ликвидации. Все казино и

букмекерские конторы должны обладать специальным

разрешением (лицензией) для ведения деятельности,

иначе они также подлежат закрытию.

8.

9.

• Нелегальным игорный бизнес считается при отсутствииразрешения для его организации. Согласно статье 171.2

Уголовного кодекса РФ, проведение азартных игр и

тотализатора без лицензии наказывается:

• Штрафными санкциями в размере до 500 тысяч рублей;

• Тюремным сроком до 5 лет.

• Игорная зона «Приморье» в бухте Муравьиной была

открыта осенью 2015 года. В этой зоне работает только

одно игорное заведение Tigre de Cristal. Инфраструктура

«Приморья» находится в процессе развития, в 2020 году в

ней должны быть открыты еще два объекта. Эту игорную

зону в основном посещают туристы из Китая. Сумма

налоговых поступлений за 2019г. составила 103 млн руб.

10. Налогоплательщиками налога на игорный бизнес признаются организации, осуществляющие предпринимательскую деятельность в сфере

игорного бизнеса.Статья 366. Объекты налогообложения

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) процессинговый центр букмекерской конторы;

4) процессинговый центр тотализатора;

5) процессинговый центр интерактивных ставок

тотализатора;

• 6) процессинговый центр интерактивных ставок

букмекерской конторы;

• 7) пункт приема ставок тотализатора;

• 8) пункт приема ставок букмекерской конторы.

11. Налоговые ставки игорного бизнеса устанавливаются законами субъектов Российской Федерации в следующих пределах:

• 1) за один игровой стол - от 50 000 до 250 000 рублей;• 2) за один игровой автомат - от 3 000 до 15 000 рублей;

• 3) за один процессинговый центр букмекерской конторы - от 50

000 до 250 000 рублей;

• процессинговый центр букмекерской конторы - часть игорного

заведения, в которой организатор азартных игр проводит учет

ставок, принятых от участников данного вида азартных игр,

фиксирует результаты азартных игр, рассчитывает суммы

подлежащих выплате выигрышей, осуществляет представление

информации о принятых ставках и о выигрышах в пункты приема

ставок букмекерской конторы;

• игровое поле - специальное место на игровом столе,

оборудованное в соответствии с правилами азартной игры, где

проводится азартная игра с любым количеством участников

азартной игры и только с одним работником организатора

азартной игры, участвующим в указанной игре;

12.

• 4) за один процессинговый центр тотализатора - от 50 000 до 250 000рублей;

• 5) за один процессинговый центр интерактивных ставок тотализатора

- от 2 500 000 до 3 000 000 рублей;

• 6) за один процессинговый центр интерактивных ставок

букмекерской конторы - от 2 500 000 до 3 000 000 рублей;

• 7) за один пункт приема ставок тотализатора - от 10 000 до 14 000

рублей;

• 8) за один пункт приема ставок букмекерской конторы - от 10 000 до

14 000 рублей.

• пункт приема ставок букмекерской конторы - территориально

обособленная часть игорного заведения, в которой организатор

азартных игр заключает пари с участниками данного вида азартных

игр и осуществляет представление информации о принятых ставках,

выплаченных и невыплаченных выигрышах в процессинговый центр

букмекерской конторы.

13.

В случае, если налоговые ставки не определены законами субъектов

Российской Федерации, налогообложение производится по следующим

налоговым ставкам:

1) за один игровой стол - 50 000 рублей;

2) за один игровой автомат - 3 000 рублей;

3) за один процессинговый центр букмекерской конторы - 50 000 рублей;

4) за один процессинговый центр тотализатора - 50 000 рублей;

5) за один процессинговый центр интерактивных ставок тотализатора - 2 500

000 рублей;

6) за один процессинговый центр интерактивных ставок букмекерской

конторы - 2 500 000 рублей;

7) за один пункт приема ставок тотализатора - 10 000 рублей;

8) за один пункт приема ставок букмекерской конторы - 10 000 рублей.

14.

Сумма

налога

исчисляется

налогоплательщиком

самостоятельно как произведение налоговой базы,

установленной по каждому объекту налогообложения, и

ставки налога, установленной для каждого объекта

налогообложения, начиная с даты выдачи налоговым

органом свидетельства о регистрации объекта (объектов)

налогообложения.

В случае, если один игровой стол имеет более одного

игрового поля, ставка налога по указанному игровому столу

увеличивается кратно количеству игровых полей

.

15. объект налогообложения подлежит регистрации в налоговом органе по месту установки (месту нахождения) этого объекта

налогообложения.Регистрация проводится налоговым органом на основании заявления

налогоплательщика о регистрации объекта (объектов) налогообложения с

выдачей свидетельства о регистрации объекта (объектов) налогообложения.

Заявление о регистрации объекта (объектов) налогообложения должно быть

представлено в налоговый орган не позднее чем за пять дней до даты

установки каждого объекта налогообложения (открытия пункта приема

ставок букмекерской конторы или пункта приема ставок тотализатора,

процессингового центра тотализатора или процессингового центра

букмекерской конторы, процессингового центра интерактивных ставок

тотализатора или процессингового центра интерактивных ставок

букмекерской конторы).

16. Налоговым периодом признается календарный месяц.

Налоговымпериодом

признается

календарный

месяц.

• Налоговая

декларация

за

истекший

налоговый

период

представляется налогоплательщиком в налоговый орган по месту

регистрации объектов налогообложения, если иное не предусмотрено

настоящим пунктом, не позднее 20-го числа месяца, следующего за

истекшим налоговым периодом. Налоговая декларация заполняется

налогоплательщиком с учетом изменения количества объектов

налогообложения за истекший налоговый период.

• Налогоплательщики, в соответствии со статьей 83 настоящего Кодекса

отнесенные к категории крупнейших, представляют налоговые

декларации в налоговый орган по месту учета в качестве крупнейших

налогоплательщиков.

17.

Глава 30. НАЛОГ НА ИМУЩЕСТВООРГАНИЗАЦИЙ

Статья 372-386.

18. Налог на имущество организаций

Законодательные органы субъектов РФ,устанавливая данный региональный

налог определяют налоговую ставку в

пределах, установленных

соответствующей главой НК, а также

порядок и сроки уплаты налога.

При установлении налога на имущество

организаций субъекты РФ могут также

предусматривать налоговые льготы и

основания для их применения

налогоплательщиками.

Налогоплательщиками налога признаются организации, имеющие имущество,

признаваемое объектом налогообложения в соответствии со статьей 374 НК.

В целях настоящей главы иностранные организации ведут учет объектов

налогообложения в порядке, установленном в Российской Федерации для

ведения бухгалтерского учета.

19.

• Объектами налогообложения для российскихорганизаций

признается

недвижимое

имущество (в том числе имущество,

переданное во временное владение, в

пользование, распоряжение, доверительное

управление,

внесенное

в

совместную

деятельность

или

полученное

по

концессионному соглашению), учитываемое

на балансе в качестве объектов основных

средств в порядке, установленном для

ведения бухгалтерского учета.

20. Налог на имущество организаций

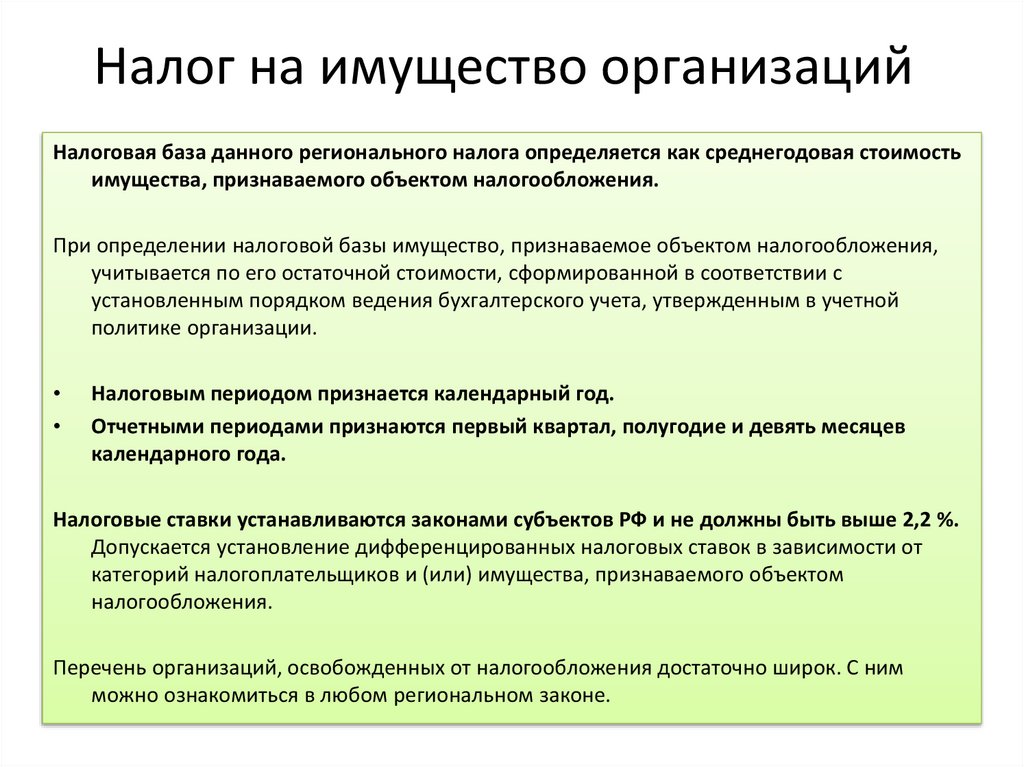

Налоговая база данного регионального налога определяется как среднегодовая стоимостьимущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения,

учитывается по его остаточной стоимости, сформированной в соответствии с

установленным порядком ведения бухгалтерского учета, утвержденным в учетной

политике организации.

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев

календарного года.

Налоговые ставки устанавливаются законами субъектов РФ и не должны быть выше 2,2 %.

Допускается установление дифференцированных налоговых ставок в зависимости от

категорий налогоплательщиков и (или) имущества, признаваемого объектом

налогообложения.

Перечень организаций, освобожденных от налогообложения достаточно широк. С ним

можно ознакомиться в любом региональном законе.

21.

• Средняястоимость

имущества,

признаваемого объектом налогообложения,

за отчетный период определяется как частное

от деления суммы, полученной в результате

сложения величин остаточной стоимости

имущества на 1-е число каждого месяца

отчетного периода и 1-е число месяца,

следующего за отчетным периодом, на

количество месяцев в отчетном периоде,

увеличенное на единицу.

22.

• Налогоплательщики представляют налоговыерасчеты по авансовым платежам по налогу не

позднее 30 календарных дней с даты

окончания соответствующего отчетного

периода.

• Налоговые декларации по итогам налогового

периода представляются

налогоплательщиками не позднее 30 марта

года, следующего за истекшим налоговым

периодом.

Финансы

Финансы