Похожие презентации:

Региональные налоги

1. Тема 6. Региональные налоги

1.Налог на имущество организаций.

2.

Транспортный налог.

2. 1 Налог на имущество организаций

Данный налог является региональным и вводитсяв действие законом субъекта РФ (региональным

законом) на территории конкретного субъекта РФ. С

момента введения в действие данный налог

обязателен к уплате на территории конкретного

субъекта РФ.

В случае, если в конкретном субъекте РФ

отсутствует закон о введении на территории

данного субъекта РФ налога на имущество

организаций, этот налог в данном субъекте РФ не

уплачивается.

3.

Налогоплательщик:1) российские организации;

2) иностранные организации, осуществляющие

деятельность в Российской Федерации через

постоянное представительство или имеющие в

собственности недвижимость на территории РФ.

4.

Объектом налога признается движимое инедвижимое имущество, учитываемое на балансе в

качестве объектов основных средств. В свою

очередь, к основным средствам относятся средства

труда (внеоборотные активы), имеющие срок

полезного использования более 12 месяцев (здания,

сооружения, оборудование, транспортные средства,

вычислительная техника, инструмент со сроком

службы более 12 месяцев и т.п.).

5.

Объектами налогообложения для иностранныхорганизаций, осуществляющих деятельность в

Российской

Федерации

через

постоянные

представительства,

признаются

движимое

и

недвижимое имущество, относящееся к объектам

основных средств, имущество, полученное по

концессионному соглашению.

Объектами налогообложения для иностранных

организаций, не осуществляющих деятельности в

Российской

Федерации

через

постоянные

представительства, признаются находящееся на

территории

Российской

Федерации

и

принадлежащее

указанным

иностранным

организациям на праве собственности недвижимое

имущество и полученное по концессионному

соглашению недвижимое имущество.

6.

Не признаются налогоплательщиками:организации, являющиеся организаторами XXII Олимпийских

зимних игр и XI Паралимпийских зимних игр 2014 года в городе

Сочи, а также лица, являющиеся маркетинговыми партнерами

Международного олимпийского комитета, в отношении имущества,

используемого ими исключительно в связи с организацией и (или)

проведением XXII Олимпийских зимних игр и XI Паралимпийских

зимних игр 2014 года в городе Сочи и развитием города Сочи как

горноклиматического курорта.

FIFA (Federation Internationale de Football Association) и

дочерние организации FIFA.

конфедерации, национальные футбольные ассоциации (в том

числе Российский футбольный союз), Организационный комитет

"Россия-2018", дочерние организации Организационного комитета

"Россия-2018", производители медиаинформации FIFA, поставщики

товаров (работ, услуг) FIFA, в отношении имущества, используемого

ими только в целях осуществления мероприятий, предусмотренных

указанным Федеральным законом.

7.

Не признаются объектами налогообложения:1)

земельные

участки

и

иные

объекты

природопользования (водные объекты и другие

природные ресурсы);

2)

имущество,

принадлежащее

на

праве

оперативного управления федеральным органам

исполнительной власти, в которых законодательно

предусмотрена военная и (или) приравненная к ней

служба, используемое этими органами для нужд

обороны,

гражданской

обороны,

обеспечения

безопасности и охраны правопорядка в Российской

Федерации;

3) объекты, признаваемые объектами культурного

наследия (памятниками истории и культуры) народов

Российской Федерации федерального значения в

установленном

законодательством

Российской

Федерации порядке;

8.

4) ядерные установки, используемые для научныхцелей, пункты хранения ядерных материалов и

радиоактивных веществ и хранилища радиоактивных

отходов;

5) ледоколы, суда с ядерными энергетическими

установками

и

суда

атомно-технологического

обслуживания;

6) космические объекты;

7) суда, зарегистрированные в Российском

международном реестре судов;

8) объекты основных средств, включенные в первую

или во вторую амортизационную группу в

соответствии с Классификацией основных средств,

утвержденной Правительством Российской Федерации

(амортизация – до 3-х лет).

9.

Освобождениеот

налогообложения

отдельных

организаций:

1) учреждения уголовно-исполнительной системы — в

отношении имущества, используемого для осуществления

возложенных на них функций;

2) религиозные организации — в отношении имущества,

используемого ими для осуществления религиозной

деятельности;

3) общероссийские общественные организации инвалидов

(в том числе союзы общественных организаций инвалидов),

среди членов которых инвалиды составляют не менее 80% —

в отношении имущества, используемого ими для

осуществления их уставной деятельности;

4) организации, основным видом деятельности которых

является производство фармацевтической продукции — в

отношении имущества, используемого ими для производства

ветеринарных препаратов, предназначенных для борьбы с

эпидемиями;

10.

5) организации в отношении объектов,признаваемых памятниками истории и культуры

федерального значения;

6) организации в отношении ядерных установок,

используемых для научных целей;

7) организации в отношении ледоколов и судов с

ядерными энергетическими установками;

8) организации в отношении железнодорожных

путей общего пользования, федеральных автодорог

общего

пользования,

магистральных

трубопроводов, линий электропередач;

9) организации в отношении космических

объектов;

11.

10) имущество специализированных протезноортопедических предприятий;11) имущество коллегий адвокатов, адвокатских

бюро и юридических консультаций;

12) имущество государственных научных

центров;

13) организации, признаваемые управляющими

компаниями в соответствии с Федеральным законом

от 28.09.2010 г. № 244-ФЗ «Об инновационном

центре «Сколково».

12.

Налоговая база определяется как:1) среднегодовая стоимость основных средств,

признаваемых объектом налога. При этом для целей

налогообложения налогом на имущество организаций

берется остаточная стоимость основных средств, по

которой они учитываются в бухгалтерском балансе.

Средняя стоимость имущества, признаваемого

объектом налогообложения, за отчетный период

определяется как частное от деления суммы,

полученной в результате сложения величин остаточной

стоимости имущества (без учета имущества, налоговая

база в отношении которого определяется как его

кадастровая стоимость) на 1-е число каждого месяца

отчетного периода и 1-е число месяца, следующего за

отчетным периодом, на количество месяцев в отчетном

периоде, увеличенное на единицу.

13.

2) Налоговая база в отношении отдельныхобъектов недвижимого имущества:

административно-деловые и торговые центры и

помещения в них;

нежилые помещения под офисы;

торговые объекты;

пункты питания и бытового обслуживания;

объекты недвижимого имущества иностранных

организаций;

жилые дома и жилые помещения, не учитываемые на

балансе в качестве объектов основных средств

определяется как их кадастровая стоимость по

состоянию на 1 января года налогового периода.

14.

Налоговая ставка если базой являетсясреднегодовая

стоимость

имущества

устанавливается законами субъектов РФ и не может

превышать

2,2%

среднегодовой

стоимости

налогооблагаемого имущества.

Налоговая ставка если базой является

кадастровая

стоимость

имущества

устанавливается законами субъектов РФ и в 2016 г.

не может превышать 2,0% кадастровой стоимости

налогооблагаемого имущества.

15.

Региональные власти вправе устанавливатьразные

ставки

для

отдельных

категорий

организаций (например, в пределах отрасли), а

также по некоторым видам имущества.

В случае, если законом субъекта РФ данный

налог введен, однако ставка налога не установлена,

то применяется максимальная ставка.

16.

Налоговым периодом признается календарныйгод.

Промежуточными

отчетными

периодами

являются I квартал, полугодие и девять месяцев

календарного года, по истечении которых

уплачиваются промежуточные авансовые платежи.

Законодательные органы субъекта РФ при

введении налога на территории данного субъекта

РФ вправе не устанавливать промежуточные

отчетные периоды, а ограничиться только

налоговым периодом.

17.

Сумма авансового платежа по налогуисчисляется по итогам каждого отчетного периода в

размере

одной

четвертой

произведения

соответствующей налоговой ставки и средней

стоимости имущества, определенной за отчетный

период.

18. 2 Транспортный налог

Данный налог является региональным и вводитсяна территории конкретного субъекта РФ по

решению региональных властей. Региональные

власти в соответствии с гл. 28 НК РФ

устанавливают ставки этого налога, а также

порядок и сроки его уплаты и льготы по налогу.

19.

Налогоплательщиками являются юридическиеи физические лица, на которых зарегистрированы

транспортные средства признаваемые объектами

налогообложения.

Регистрация

транспортных

средств осуществляется ГАИ (ГИБДД).

20.

Не признаются налогоплательщиками:лица, являющиеся организаторами XXII Олимпийских зимних

игр и XI Паралимпийских зимних игр 2014 года в городе Сочи, а

также

лица,

являющиеся

маркетинговыми

партнерами

Международного олимпийского комитета, в отношении транспортных

средств, принадлежащих им на праве собственности и используемых

исключительно в связи с организацией и (или) проведением XXII

Олимпийских зимних игр и XI Паралимпийских зимних игр 2014

года в городе Сочи и развитием города Сочи как горноклиматического

курорта.

FIFA (Federation Internationale de Football Association) и

дочерние организации FIFA

конфедерации, национальные футбольные ассоциации (в том

числе Российский футбольный союз), Организационный комитет

"Россия-2018", дочерние организации Организационного комитета

"Россия-2018", производители медиаинформации FIFA, поставщики

товаров (работ, услуг) FIFA, в отношении транспортных средств,

принадлежащих им на праве собственности и используемых только в

целях осуществления мероприятий, предусмотренных указанным

Федеральным законом.

21.

Объектомналога

являются

следующие

транспортные

средства,

зарегистрированные

в

установленном порядке:

1) автомобили легковые и грузовые;

2) мотоциклы;

3) мотороллеры (разновидность мотоцикла с

колесами малого диаметра);

4) автобусы;

5) самоходные машины и механизмы на

пневматическом и гусеничном ходу;

6) снегоходы и мотосани;

7) теплоходы, яхты, парусные суда, катера;

8) моторные лодки, гидроциклы, несамоходные

(буксируемые суда);

9) самолеты и вертолеты;

10) другие водные и воздушные транспортные

средства.

22.

Не являются объектом налога:1) весельные лодки, а также моторные лодки с двигателем

мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для

использования инвалидами, а также автомобили легковые с

мощностью двигателя до 100 лошадиных сил (до 73,55 кВт),

полученные (приобретенные) через органы социальной

защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные

суда, находящиеся в собственности (на праве хозяйственного

ведения или оперативного управления) организаций и

индивидуальных предпринимателей, основным видом

деятельности которых является осуществление пассажирских

и (или) грузовых перевозок;

23.

5) тракторы, самоходные комбайны всех марок,специальные автомашины (молоковозы, скотовозы,

специальные машины для перевозки птицы, машины

для перевозки и внесения минеральных удобрений,

ветеринарной помощи, технического обслуживания),

зарегистрированные

на

сельскохозяйственных

товаропроизводителей

и

используемые

при

сельскохозяйственных работах для производства

сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве

оперативного управления федеральным органам

исполнительной

власти,

где

законодательно

предусмотрена военная и (или) приравненная к ней

служба;

7) транспортные средства, находящиеся в розыске,

при условии подтверждения факта их угона (кражи)

документом, выдаваемым уполномоченным органом;

24.

8) самолеты и вертолеты санитарной авиации имедицинской службы;

9) суда, зарегистрированные в Российском

международном реестре судов;

10) морские стационарные и плавучие

платформы, морские передвижные буровые

установки и буровые суда.

25.

Налоговая база определяется:1) в отношении транспортных средств, имеющих

двигатели как мощность двигателя транспортного средства в

лошадиных силах;

1.1) в отношении воздушных транспортных средств, для

которых определяется тяга реактивного двигателя, - как

паспортная статическая тяга реактивного двигателя

(суммарная паспортная статическая тяга всех реактивных

двигателей) воздушного транспортного средства на взлетном

режиме в земных условиях в килограммах силы;

2) в отношении водных несамоходных (буксируемых)

транспортных средств, для которых определяется валовая

вместимость, - как валовая вместимость в регистровых

тоннах;

3) в отношении водных и воздушных транспортных

средств, не указанных ранее как единица транспортного

средства.

26.

Налоговая база определяется:1) в отношении транспортных средств, имеющих

двигатели как мощность двигателя транспортного

средства в лошадиных силах;

1.1) в отношении воздушных транспортных средств,

для которых определяется тяга реактивного двигателя, как паспортная статическая тяга реактивного

двигателя на взлетном режиме в земных условиях в

килограммах силы;

2) в отношении водных несамоходных (буксируемых)

транспортных средств, для которых определяется

валовая вместимость, - как валовая вместимость в

регистровых тоннах;

3) в отношении водных и воздушных транспортных

средств, не указанных ранее как единица транспортного

средства.

27.

Ставки налога устанавливают региональныевласти на основе базовых ставок, приведенных в ст.

361 гл. 28 НК РФ.

Региональные власти вправе увеличивать или

уменьшать базовые ставки, приведенные в НК РФ,

но не более, чем в 10 раз.

Базовые ставки, приведенные в НК РФ, зависят от

вида транспортного средства, а также его мощности.

Чем больше мощность двигателя транспортного

средства, тем больше необходимо заплатить налог с

каждой лошадиной силы, и наоборот.

28.

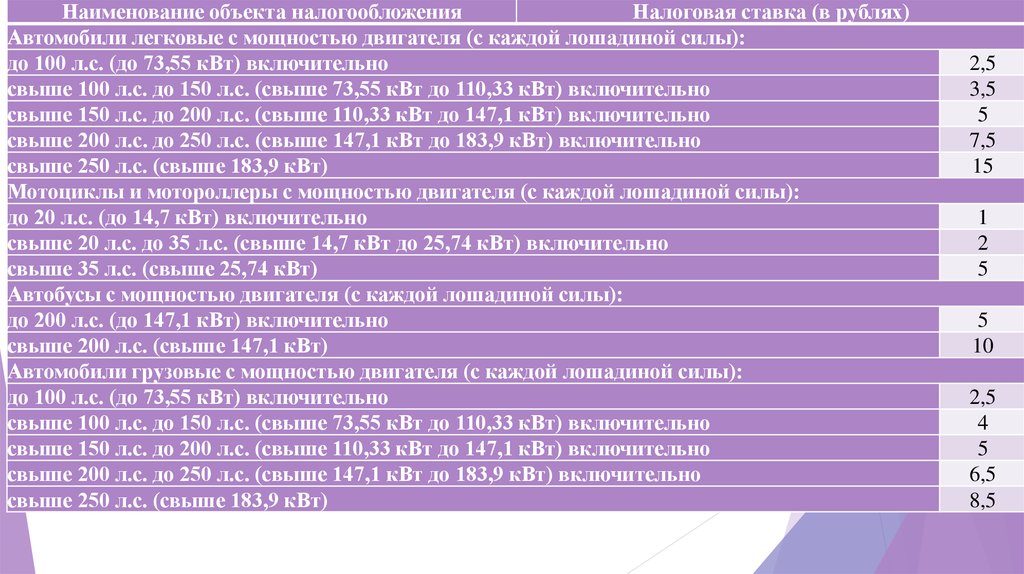

Наименование объекта налогообложенияНалоговая ставка (в рублях)

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы):

до 20 л.с. (до 14,7 кВт) включительно

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно

свыше 35 л.с. (свыше 25,74 кВт)

Автобусы с мощностью двигателя (с каждой лошадиной силы):

до 200 л.с. (до 147,1 кВт) включительно

свыше 200 л.с. (свыше 147,1 кВт)

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно

свыше 250 л.с. (свыше 183,9 кВт)

2,5

3,5

5

7,5

15

1

2

5

5

10

2,5

4

5

6,5

8,5

29.

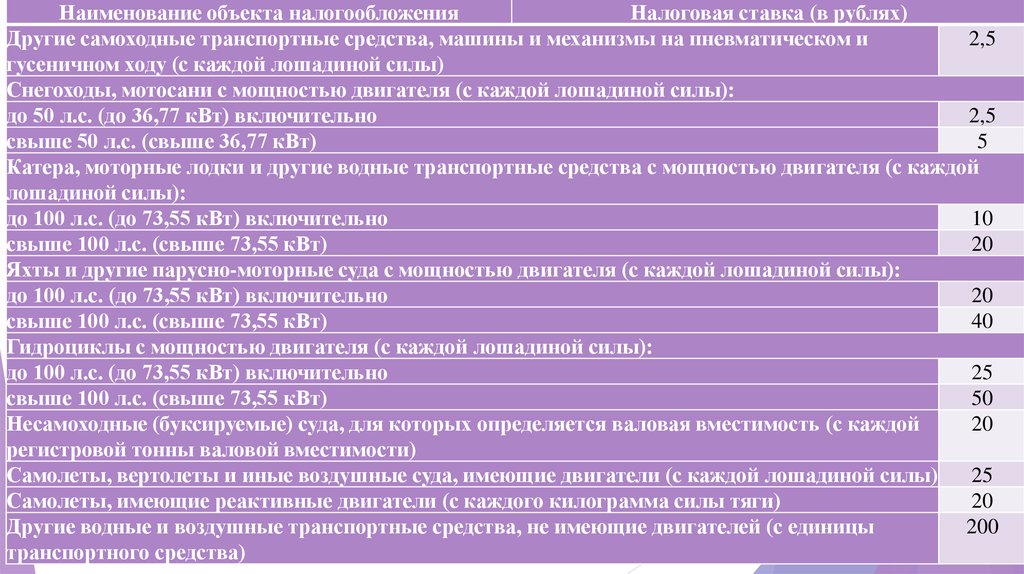

Наименование объекта налогообложенияНалоговая ставка (в рублях)

Другие самоходные транспортные средства, машины и механизмы на пневматическом и

2,5

гусеничном ходу (с каждой лошадиной силы)

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы):

до 50 л.с. (до 36,77 кВт) включительно

2,5

свыше 50 л.с. (свыше 36,77 кВт)

5

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой

лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

10

свыше 100 л.с. (свыше 73,55 кВт)

20

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

20

свыше 100 л.с. (свыше 73,55 кВт)

40

Гидроциклы с мощностью двигателя (с каждой лошадиной силы):

до 100 л.с. (до 73,55 кВт) включительно

25

свыше 100 л.с. (свыше 73,55 кВт)

50

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой

20

регистровой тонны валовой вместимости)

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы)

25

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги)

20

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы

200

транспортного средства)

30.

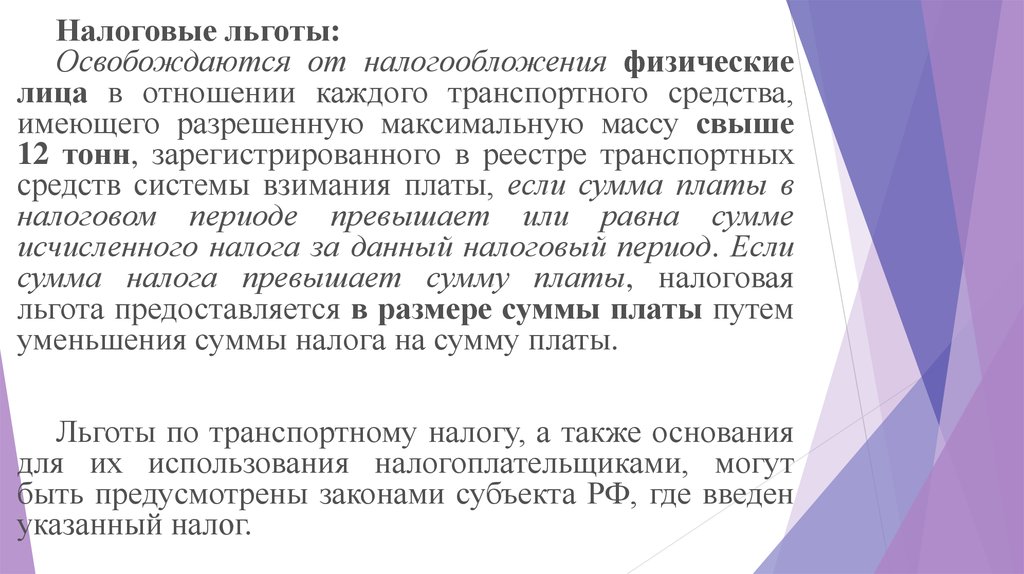

Налоговые льготы:Освобождаются от налогообложения физические

лица в отношении каждого транспортного средства,

имеющего разрешенную максимальную массу свыше

12 тонн, зарегистрированного в реестре транспортных

средств системы взимания платы, если сумма платы в

налоговом периоде превышает или равна сумме

исчисленного налога за данный налоговый период. Если

сумма налога превышает сумму платы, налоговая

льгота предоставляется в размере суммы платы путем

уменьшения суммы налога на сумму платы.

Льготы по транспортному налогу, а также основания

для их использования налогоплательщиками, могут

быть предусмотрены законами субъекта РФ, где введен

указанный налог.

31.

Налоговым периодом признается календарныйгод.

Отчетными

периодами

для

налогоплательщиков, являющихся организациями,

признаются I, II и III квартал.

32.

Исчислениесуммы

налога

производится

с

учетом

повышающего коэффициента:

1,1 - в отношении легковых автомобилей средней

стоимостью от 3 миллионов до 5 миллионов рублей включительно,

с года выпуска которых прошло от 2 до 3 лет;

1,3 - в отношении легковых автомобилей средней

стоимостью от 3 миллионов до 5 миллионов рублей включительно,

с года выпуска которых прошло от 1 года до 2 лет;

1,5 - в отношении легковых автомобилей средней

стоимостью от 3 миллионов до 5 миллионов рублей включительно,

с года выпуска которых прошло не более 1 года;

2 - в отношении легковых автомобилей средней стоимостью

от 5 миллионов до 10 миллионов рублей включительно, с года

выпуска которых прошло не более 5 лет;

3 - в отношении легковых автомобилей средней стоимостью

от 10 миллионов до 15 миллионов рублей включительно, с года

выпуска которых прошло не более 10 лет;

3 - в отношении легковых автомобилей средней стоимостью

от 15 миллионов рублей, с года выпуска которых прошло не более

20 лет.

33.

Налогоплательщики-организации исчисляютсуммы авансовых платежей по налогу по

истечении каждого отчетного периода в размере

одной четвертой произведения соответствующей

налоговой базы и налоговой ставки с учетом

повышающего коэффициента.

34.

В случае регистрации транспортного средства и (или)снятия транспортного средства с регистрации в течение

налогового (отчетного) периода исчисление суммы налога

(суммы авансового платежа по налогу) производится с учетом

коэффициента, определяемого как отношение числа

месяцев, в течение которых данное транспортное средство

было зарегистрировано на налогоплательщика, к числу

календарных месяцев в налоговом (отчетном) периоде.

Если регистрация транспортного средства произошла до

15-го числа соответствующего месяца включительно или

снятие транспортного средства с регистрации (снятие с учета,

исключение из государственного судового реестра и так

далее) произошло после 15-го числа соответствующего

месяца, за полный месяц принимается месяц регистрации

(снятия с регистрации) транспортного средства.

35. Налог на игорный бизнес

Игорныйбизнес

–

предпринимательская

деятельность по организации и проведению азартных

игр, связанная с извлечением организациями доходов в

виде выигрыша и (или) платы за проведение азартных

игр.

Игровое поле – специальное место на игровом

столе, оборудованное в соответствии с правилами

азартной игры, где проводится азартная игра с любым

количеством участников азартной игры и только с

одним работником организатора азартной игры,

участвующим в указанной игре.

36.

Налогоплательщиками налога на игорныйбизнес признаются организации, осуществляющие

предпринимательскую деятельность в сфере

игорного бизнеса.

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) процессинговый центр тотализатора;

4) процессинговый центр букмекерской конторы;

5) пункт приема ставок тотализатора;

6) пункт приема ставок букмекерской конторы.

37.

Каждый объект налогообложения подлежитрегистрации в налоговом органе по месту установки

(месту нахождения) этого объекта налогообложения

не позднее чем за два дня до даты установки

(открытия) каждого объекта налогообложения.

Регистрация проводится налоговым органом на

основании

заявления

налогоплательщика

о

регистрации объекта (объектов) налогообложения с

обязательной выдачей свидетельства о регистрации

объекта (объектов) налогообложения.

38.

Налогоплательщики, не состоящие на учете вналоговых органах на территории того субъекта

Российской Федерации, где устанавливается

(устанавливаются), открывается (открываются)

объект (объекты) налогообложения, обязаны встать

на учет в налоговых органах по месту установки

(месту нахождения) такого объекта (таких объектов)

налогообложения не позднее чем за два дня до даты

установки

(открытия)

каждого

объекта

налогообложения.

39.

Налоговая база по каждому из объектов налогообложенияопределяется

отдельно

как

общее

количество

соответствующих объектов налогообложения.

Налоговым периодом признается календарный месяц.

Налоговые ставки устанавливаются законами субъектов

Российской Федерации в следующих пределах:

1) за один игровой стол - от 25000 до 125000 рублей;

2) за один игровой автомат - от 1500 до 7500 рублей;

3) за один процессинговый центр тотализатора - от 25000

до 125000 рублей;

4) за один процессинговый центр букмекерской конторы от 25 000 до 125 000 рублей;

5) за один пункт приема ставок тотализатора - от 5 000 до 7

000 рублей;

6) за один пункт приема ставок букмекерской конторы - от

5 000 до 7 000 рублей.

40.

В случае, если ставки налогов не установленызаконами субъектов Российской Федерации, ставки

налогов устанавливаются в следующих размерах:

1) за один игровой стол – 25 000 рублей;

2) за один игровой автомат – 1 500 рублей;

3) за один процессинговый центр тотализатора –

25 000 рублей;

4) за один процессинговый центр букмекерской

конторы – 25 000 рублей;

5) за один пункт приема ставок тотализатора –

5 000 рублей;

6) за один пункт приема ставок букмекерской

конторы – 5 000 рублей.

41. 4 Распределение поступлений по налогам и сборам между различными бюджетами

Вфедеральный

бюджет

зачисляются

налоговые доходы от следующих федеральных

налогов и сборов, налогов, предусмотренных

специальными налоговыми режимами:

42.

налога на прибыль организаций по ставке, установленной длязачисления указанного налога в федеральный бюджет (2,0% из

20%), - по нормативу 100 процентов;

налога на добавленную стоимость - по нормативу 100 процентов;

акцизов на спирт этиловый из пищевого сырья - по нормативу 50

процентов;

акцизов на спирт этиловый из всех видов сырья, за исключением

пищевого, - по нормативу 100 процентов;

акцизов на спиртосодержащую продукцию - по нормативу 50

процентов;

акцизов на алкогольную продукцию с объемной долей этилового

спирта свыше 9 процентов - по нормативу 60 процентов;

акцизов на табачную продукцию - по нормативу 100 процентов;

акцизов на автомобили легковые и мотоциклы - по нормативу 100

процентов;

акцизов по подакцизным товарам и продукции, ввозимым на

территорию Российской Федерации, - по нормативу 100 процентов;

43.

налога на добычу полезных ископаемых в виде углеводородного сырья - понормативу 100 процентов;

налога на добычу полезных ископаемых (за исключением полезных

ископаемых в виде углеводородного сырья,) - по нормативу 40 процентов;

налога на добычу полезных ископаемых на континентальном шельфе

Российской Федерации, в исключительной экономической зоне Российской

Федерации, за пределами территории Российской Федерации - по нормативу

100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при

выполнении соглашений о разделе продукции в виде углеводородного сырья

(газ горючий природный) - по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при

выполнении соглашений о разделе продукции в виде углеводородного сырья

(за исключением газа горючего природного) - по нормативу 95 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) на

континентальном шельфе, в исключительной экономической зоне

Российской Федерации, за пределами территории Российской Федерации

при выполнении соглашений о разделе продукции - по нормативу 100

процентов;

44.

сбораза

пользование

объектами

водных

биологических ресурсов (исключая внутренние

водные объекты) - по нормативу 20 процентов;

сбора

за

пользование

объектами

водных

биологических ресурсов (по внутренним водным

объектам) - по нормативу 20 процентов;

водного налога - по нормативу 100 процентов;

государственной пошлины - по нормативу 100

процентов;

государственной

пошлины

за

совершение

федеральными органами исполнительной власти

юридически значимых действий в случае подачи

заявления и (или) документов, необходимых для их

совершения,

в

многофункциональный

центр

предоставления государственных и муниципальных

услуг - по нормативу 50 процентов.

45.

Вбюджеты

субъектов

Российской

Федерации подлежат зачислению налоговые

доходы

от

следующих

региональных

налогов:

налога на имущество организаций - по

нормативу 100 процентов;

налога на игорный бизнес - по нормативу 100

процентов;

транспортного налога - по нормативу 100

процентов.

46.

2. В бюджеты субъектов Российской Федерации подлежатзачислению налоговые доходы от следующих федеральных

налогов и сборов, в том числе предусмотренных специальными

налоговыми режимами налогов:

налога на прибыль организаций по ставке, установленной

для зачисления указанного налога в бюджеты субъектов

Российской Федерации (18% из 20%), - по нормативу 100

процентов;

налога на доходы физических лиц - по нормативу 85

процентов;

налога

на доходы физических лиц, уплачиваемого

иностранными гражданами в виде фиксированного

авансового платежа при осуществлении ими на территории

Российской Федерации трудовой деятельности на основании

патента, - по нормативу 100 процентов;

47.

акцизов на спирт этиловый из пищевого сырья - по нормативу 50 процентов;акцизов на спиртосодержащую продукцию - по нормативу 50 процентов;

акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные

масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на

территории Российской Федерации, - по нормативу 100 процентов;

акцизов на топливо печное бытовое, вырабатываемое из дизельных фракций прямой

перегонки и (или) вторичного происхождения, кипящих в интервале температур от 280 до

360 градусов Цельсия, производимое на территории Российской Федерации, - по нормативу

100 процентов;

акцизов на алкогольную продукцию за исключением пива, вин, фруктовых вин, игристых

вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного

этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного

или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята

алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов,, - по

нормативу 40 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9

процентов, включающую пиво, вина, фруктовые вина, игристые вина (шампанские), винные

напитки, изготавливаемые без добавления ректификованного этилового спирта,

произведенного из пищевого сырья, и (или) спиртованных виноградного или иного

фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, - по

нормативу 100 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта до 9 процентов

включительно - по нормативу 100 процентов;

48.

налога на добычу общераспространенных полезныхископаемых - по нормативу 100 процентов;

налога

на добычу полезных ископаемых (за

исключением

полезных

ископаемых

в

виде

углеводородного сырья, природных алмазов и

общераспространенных полезных ископаемых) - по

нормативу 60 процентов;

налога на добычу полезных ископаемых в виде

природных алмазов - по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых

(роялти) при выполнении соглашений о разделе

продукции в виде углеводородного сырья (за

исключением газа горючего природного) - по

нормативу 5 процентов;

49.

сбораза пользование объектами водных

биологических ресурсов (исключая внутренние

водные объекты) - по нормативу 80 процентов;

сбора

за пользование объектами водных

биологических ресурсов (по внутренним водным

объектам) - по нормативу 80 процентов;

сбора за пользование объектами животного мира

- по нормативу 100 процентов;

налога, взимаемого в связи с применением

упрощенной системы налогообложения, - по

нормативу 100 процентов;

минимального налога, взимаемого в связи с

применением

упрощенной

системы

налогообложения, - по нормативу 100 процентов;

50.

государственнойпошлины

(подлежащей

зачислению

по

месту

государственной

регистрации, совершения юридически значимых

действий или выдачи документов), - по

нормативу 100 процентов.

государственной

пошлины

(подлежащей

зачислению

по

месту

государственной

регистрации, совершения юридически значимых

действий или выдачи документов) за совершение

федеральными органами исполнительной власти

юридически значимых действий в случае подачи

заявления и (или) документов, необходимых для

их совершения, в многофункциональный центр

предоставления

государственных

и

муниципальных услуг - по нормативу 50

процентов.

51.

В бюджеты субъектов Российской Федерации- городов федерального значения Москвы,

Санкт-Петербурга и Севастополя подлежат

зачислению налоговые доходы от федеральных

налогов и сборов, налогов, предусмотренных

специальными

налоговыми

режимами,

подлежащих в соответствии с настоящим

Кодексом зачислению в местные бюджеты и

бюджеты субъектов Российской Федерации.

52.

В бюджеты городских поселений зачисляются налоговые доходыот

следующих

местных

налогов,

устанавливаемых

представительными органами городских поселений в соответствии с

законодательством Российской Федерации о налогах и сборах:

земельного налога - по нормативу 100 процентов;

налога на имущество физических лиц - по нормативу 100

процентов.

В бюджеты городских поселений зачисляются налоговые доходы

от следующих федеральных налогов и сборов, в том числе налогов,

предусмотренных специальными налоговыми режимами:

налога на доходы физических лиц - по нормативу 10 процентов;

единого сельскохозяйственного налога - по нормативу 50

процентов;

государственной пошлины за совершение нотариальных действий

должностными лицами органов местного самоуправления

городского поселения, уполномоченными в соответствии с

законодательными актами Российской Федерации на совершение

нотариальных действий, за выдачу органом местного

самоуправления городского поселения специального разрешения

на движение по автомобильной дороге транспортного средства,

осуществляющего перевозки опасных, тяжеловесных и (или)

крупногабаритных грузов, - по нормативу 100 процентов.

53.

В бюджеты муниципальных районовподлежат зачислению налоговые доходы от

следующих местных налогов, устанавливаемых

представительными органами муниципальных

районов в соответствии с законодательством

Российской Федерации о налогах и сборах:

земельного

налога,

взимаемого

на

межселенных территориях, - по нормативу

100 процентов;

налога на имущество физических лиц,

взимаемого на межселенных территориях, по нормативу 100 процентов.

54.

В бюджеты муниципальных районов подлежат зачислениюналоговые доходы от следующих федеральных налогов и сборов, в

том числе налогов, предусмотренных специальными налоговыми

режимами:

налога на доходы физических лиц, взимаемого на территориях

городских поселений, - по нормативу 5 процентов;

налога на доходы физических лиц, взимаемого на территориях

сельских поселений, - по нормативу 13 процентов;

налога на доходы физических лиц, взимаемого на межселенных

территориях, - по нормативу 15 процентов;

единого налога на вмененный доход для отдельных видов

деятельности - по нормативу 100 процентов;

единого сельскохозяйственного налога, взимаемого на территориях

городских поселений, - по нормативу 50 процентов;

единого сельскохозяйственного налога, взимаемого на территориях

сельских поселений, - по нормативу 70 процентов;

единого

сельскохозяйственного

налога,

взимаемого

на

межселенных территориях, - по нормативу 100 процентов;

государственной пошлины (подлежащей зачислению по месту

государственной регистрации, совершения юридически значимых

действий или выдачи документов) - по нормативу 100 процентов;

налога, взимаемого в связи с применением патентной системы

налогообложения, - по нормативу 100 процентов.

55.

В бюджеты городских округов зачисляются налоговые доходы отследующих местных налогов, устанавливаемых представительными

органами городских округов в соответствии с законодательством

Российской Федерации о налогах и сборах:

земельного налога - по нормативу 100 процентов;

налога на имущество физических лиц - по нормативу 100

процентов.

В бюджеты городских округов зачисляются налоговые доходы от

следующих федеральных налогов и сборов, в том числе налогов,

предусмотренных специальными налоговыми режимами:

налога на доходы физических лиц - по нормативу 15 процентов;

единого налога на вмененный доход для отдельных видов

деятельности - по нормативу 100 процентов;

единого сельскохозяйственного налога - по нормативу 100

процентов;

государственной пошлины - в соответствии с пунктом 2 статьи 61.1

БК РФ;

налога, взимаемого в связи с применением патентной системы

налогообложения, - по нормативу 100 процентов.

56.

В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующихместных налогов, устанавливаемых представительными органами сельских поселений в

соответствии с законодательством Российской Федерации о налогах и сборах:

земельного налога - по нормативу 100 процентов;

налога на имущество физических лиц - по нормативу 100 процентов.

В бюджеты сельских поселений подлежат зачислению налоговые доходы от следующих

федеральных налогов и сборов, в том числе налогов, предусмотренных специальными

налоговыми режимами:

налога на доходы физических лиц - по нормативу 2 процента;

единого сельскохозяйственного налога - по нормативу 30 процентов;

государственной пошлины за совершение нотариальных действий должностными лицами

органов местного самоуправления сельского поселения, уполномоченными в соответствии с

законодательными актами Российской Федерации на совершение нотариальных действий, по нормативу 100 процентов;

государственной пошлины за выдачу органом местного самоуправления сельского поселения

специального разрешения на движение по автомобильной дороге транспортного средства,

осуществляющего перевозки опасных, тяжеловесных и (или) крупногабаритных грузов, в

случае отнесения дорожной деятельности к вопросам местного значения - по нормативу 100

процентов.

Финансы

Финансы