Похожие презентации:

Современные банковские продукты и услуги

1. СОВРЕМЕННЫЕ БАНКОВСКИЕ ПРОДУКТЫ И УСЛУГИ

2. Ушанов Александр Евгеньевич

К.э.н., доцентДепартамента банковского дела и

финансовых рынков

Тел.: 8-903-185-86-09

Mail: ushanov_0656@mail.ru

AEUshanov@fa.ru

3. Тема 1

Содержаниебанковского продукта и

банковской услуги

4.

Цельбанковской

деятельности:

получение прибыли, но не только…

Содержание банковской деятельности:

Продукт

Кредиты, депозиты,

инвестиции,

инкассация..

Услуга

Кредитование, РКО…

Операция

По привлечению

средств во вклады, по

открытию счета …

5.

Банковская услуга- удовлетворение

потребностей клиентов банка, предоставление им

технических,

технологических,

финансовых,

интеллектуальных и профессиональных услуг,

сопровождающих

и

оптимизирующих

проведение банковских операций.

6.

Банковские услуги характеризуются:несохраняемостью,

абстрактностью

и

неосязаемостью

непостоянством

качества и неотделимостью

от специалистов, их представляющих

носят

длительный характер, осуществляются

на доверительной основе, в соответствии с

законодательством

и

банковскими

требованиями,

осуществляются

по

стандартным правилам.

Ключевая характеристика банковской услуги

— ее эффективность, в том числе конкретная

выгода и польза, которую получает от нее клиент

(потребитель).

7.

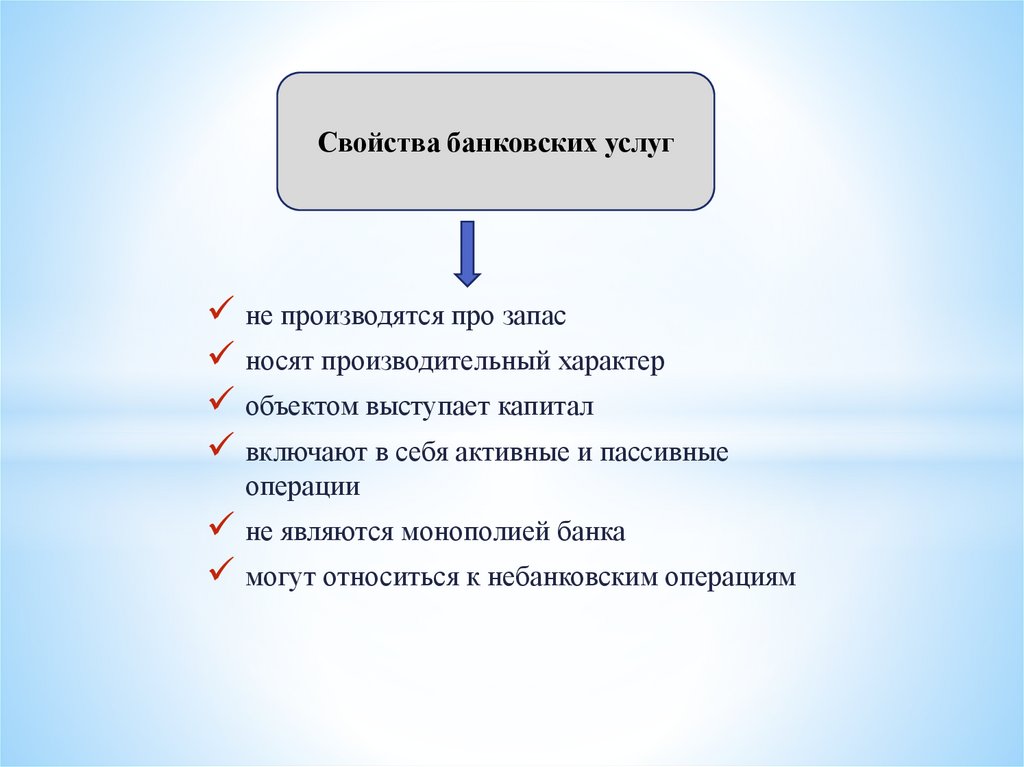

Свойства банковских услугне производятся про запас

носят производительный характер

объектом выступает капитал

включают в себя активные и пассивные

операции

не являются монополией банка

могут относиться к небанковским операциям

8.

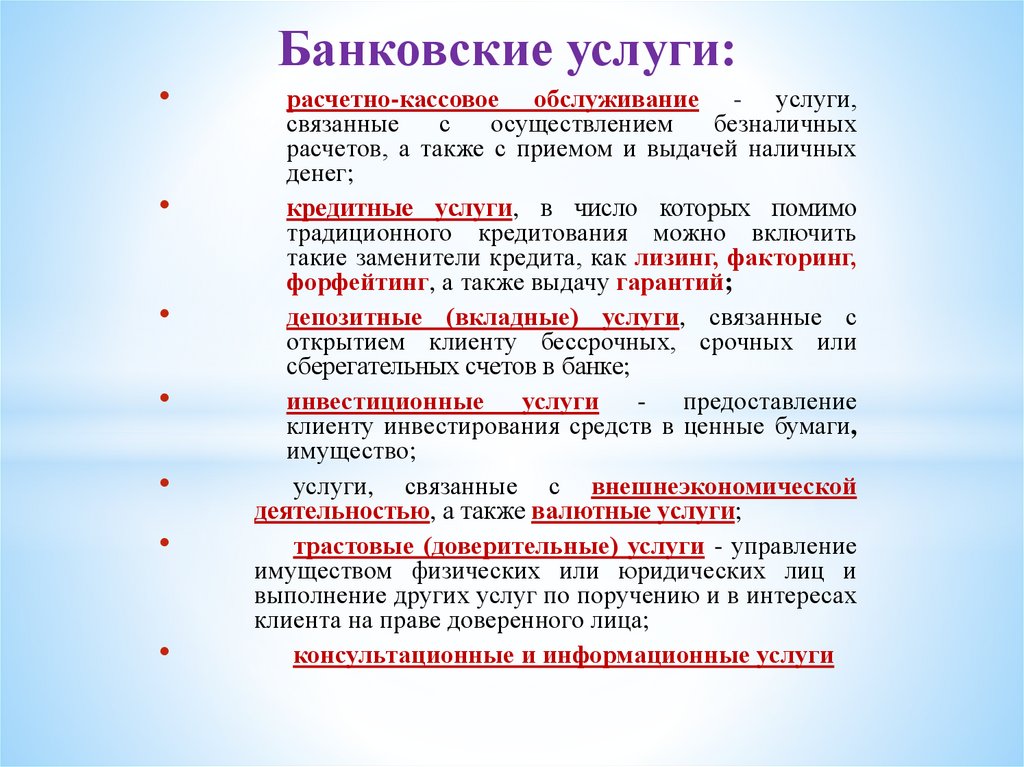

Банковские услуги:

расчетно-кассовое обслуживание - услуги,

связанные

с

осуществлением

безналичных

расчетов, а также с приемом и выдачей наличных

денег;

кредитные услуги, в число которых помимо

традиционного кредитования можно включить

такие заменители кредита, как лизинг, факторинг,

форфейтинг, а также выдачу гарантий;

депозитные (вкладные) услуги, связанные с

открытием клиенту бессрочных, срочных или

сберегательных счетов в банке;

инвестиционные услуги - предоставление

клиенту инвестирования средств в ценные бумаги,

имущество;

услуги, связанные с внешнеэкономической

деятельностью, а также валютные услуги;

трастовые (доверительные) услуги - управление

имуществом физических или юридических лиц и

выполнение других услуг по поручению и в интересах

клиента на праве доверенного лица;

консультационные и информационные услуги

9.

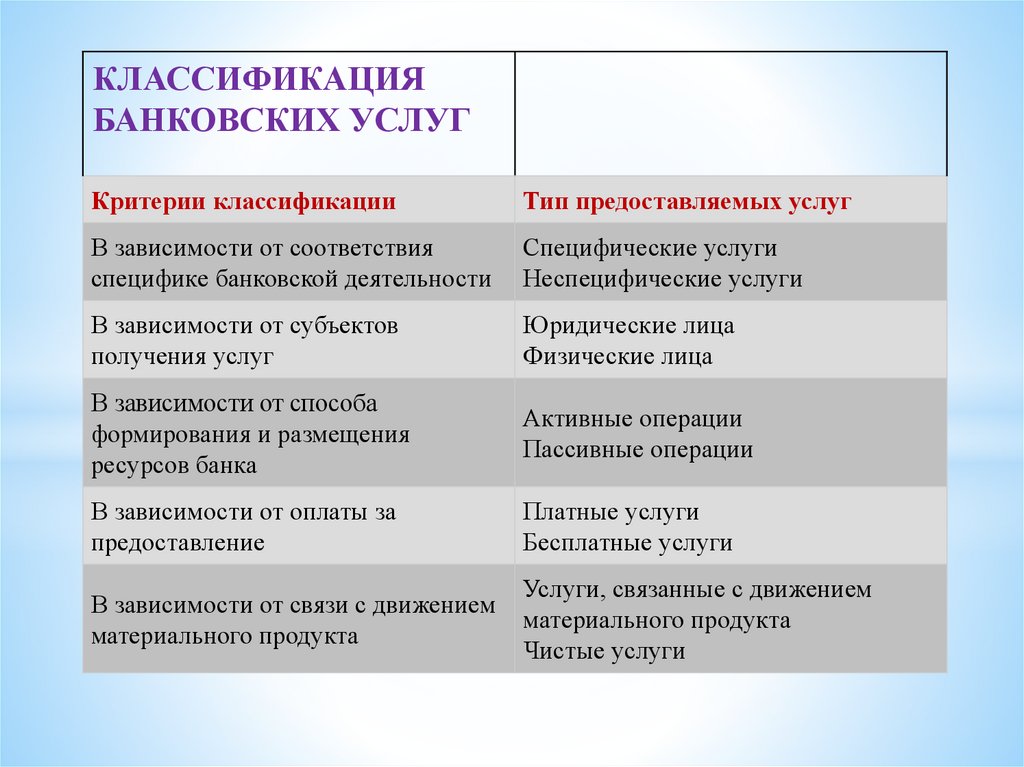

КЛАССИФИКАЦИЯБАНКОВСКИХ УСЛУГ

Критерии классификации

Тип предоставляемых услуг

В зависимости от соответствия

специфике банковской деятельности

Специфические услуги

Неспецифические услуги

В зависимости от субъектов

получения услуг

Юридические лица

Физические лица

В зависимости от способа

формирования и размещения

ресурсов банка

Активные операции

Пассивные операции

В зависимости от оплаты за

предоставление

Платные услуги

Бесплатные услуги

В зависимости от связи с движением

материального продукта

Услуги, связанные с движением

материального продукта

Чистые услуги

10.

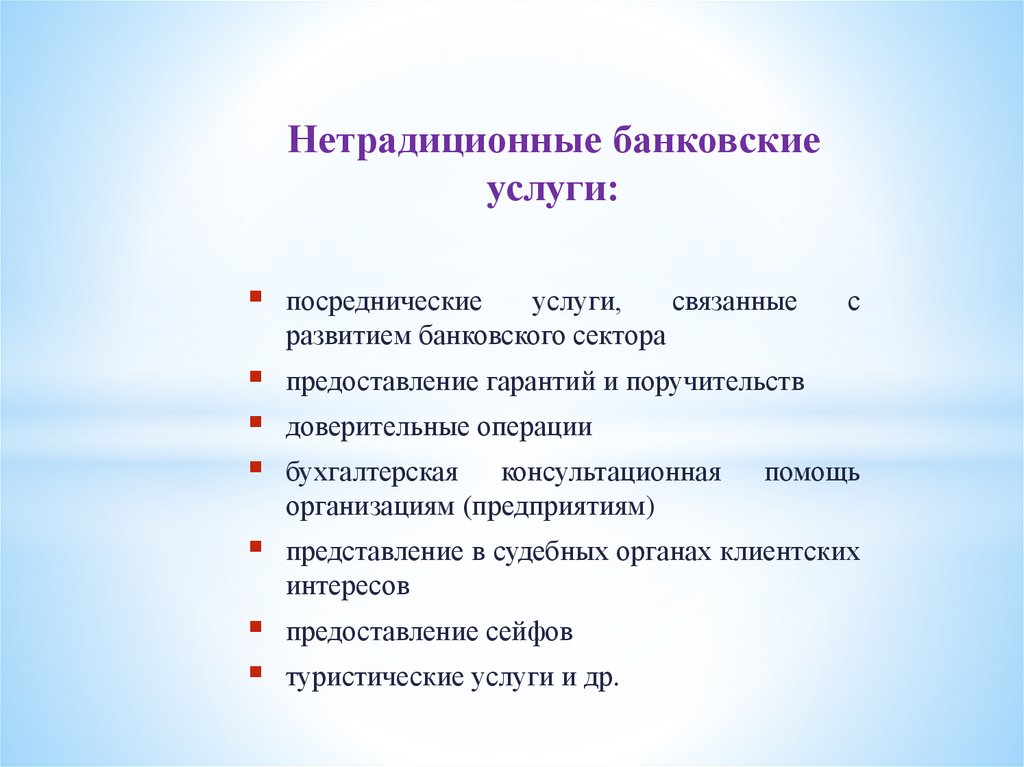

Нетрадиционные банковскиеуслуги:

посреднические

услуги,

связанные

развитием банковского сектора

предоставление гарантий и поручительств

представление в судебных органах клиентских

интересов

предоставление сейфов

с

доверительные операции

бухгалтерская консультационная

организациям (предприятиям)

туристические услуги и др.

помощь

11. Модель производства банковских услуг

Виды и объемыбанковских услуг

Кадровые

ресурсы,

финансовые

ресурсы,

материальные

ресурсы

Процесс создания

услуг

Порядок,

протоколы

Результат

Единицы

измерения

результатов

предоставления

банковских услуг

12.

Продукт экономический –результат человеческого труда, хозяйственной

деятельности, представленный в материальновещественной форме (материальный продукт), в

духовной,

информационной

форме

(интеллектуальный продукт) либо в виде

выполненных работ и услуг

13.

Эволюция продуктаХорошая бизнес-идея

Создание нового

успешного бизнеса

Необходимо создать тот продукт (товары или услуги),

который будете продавать своим клиентам. Однако никто не

говорит, что в дальнейшем этот продукт останется

неизменным. Это и есть эволюция (генезис) продукта.

Напротив, вы должны его развивать, чтобы усиливать

свои позиции в конкурентной борьбе. Для этого нужно

понимать, на каком этапе развития находятся конкурентные

предложения на данном рынке сейчас и в каком направлении

они должны развиваться. Предвосхитив это развитие, можно

сразу подготовить продукт, оптимальный для следующего

этапа

развития

рынка.

14.

Банковский продукт –это

функционально

обособленная,

юридически

закрепленная

система

отношений между банком и клиентом по

поводу оказания банковских услуг на основе

проведения

банковских

операций

с

использованием определенной банковской

технологии

15.

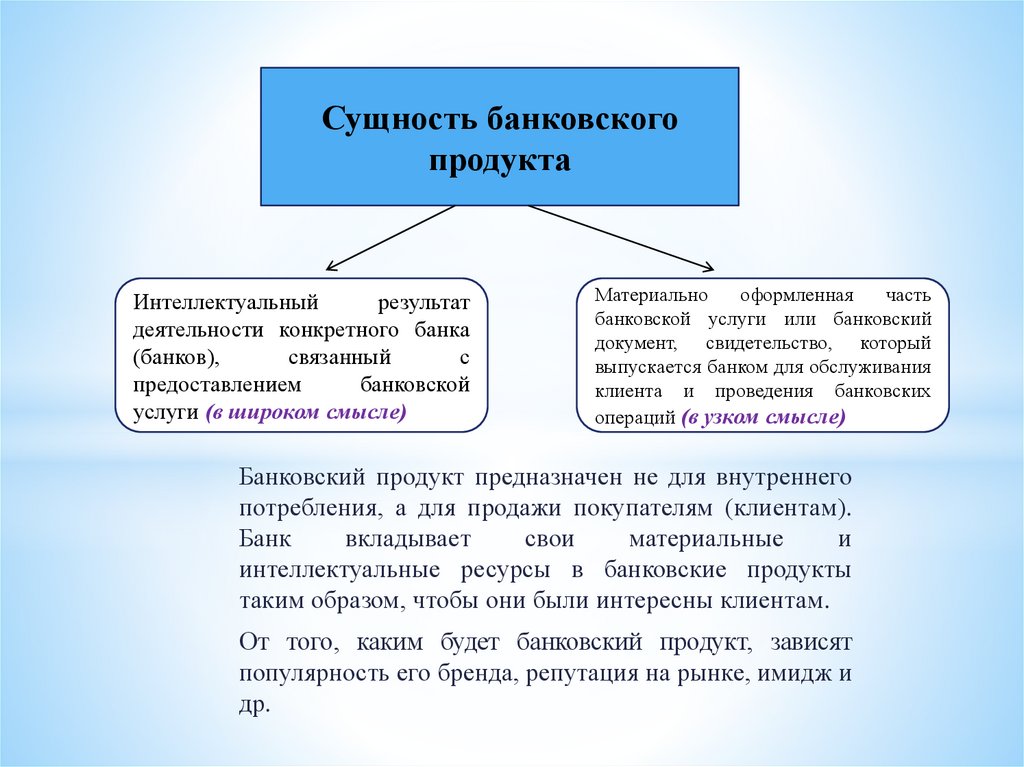

Сущность банковскогопродукта

Интеллектуальный

результат

деятельности конкретного банка

(банков),

связанный

с

предоставлением

банковской

услуги (в широком смысле)

Материально

оформленная

часть

банковской услуги или банковский

документ, свидетельство, который

выпускается банком для обслуживания

клиента и проведения банковских

операций (в узком смысле)

Банковский продукт предназначен не для внутреннего

потребления, а для продажи покупателям (клиентам).

Банк

вкладывает

свои

материальные

и

интеллектуальные ресурсы в банковские продукты

таким образом, чтобы они были интересны клиентам.

От того, каким будет банковский продукт, зависят

популярность его бренда, репутация на рынке, имидж и

др.

16.

Основные особенности банковскогопродукта:

- имеет абстрактную или документарную форму

- ограничен временными рамками

- имеет форму договора

- быстро повторяется (заимствуется).

Основные банковские продукты –

привлечение

вкладов

и

предоставление

кредитов.

17.

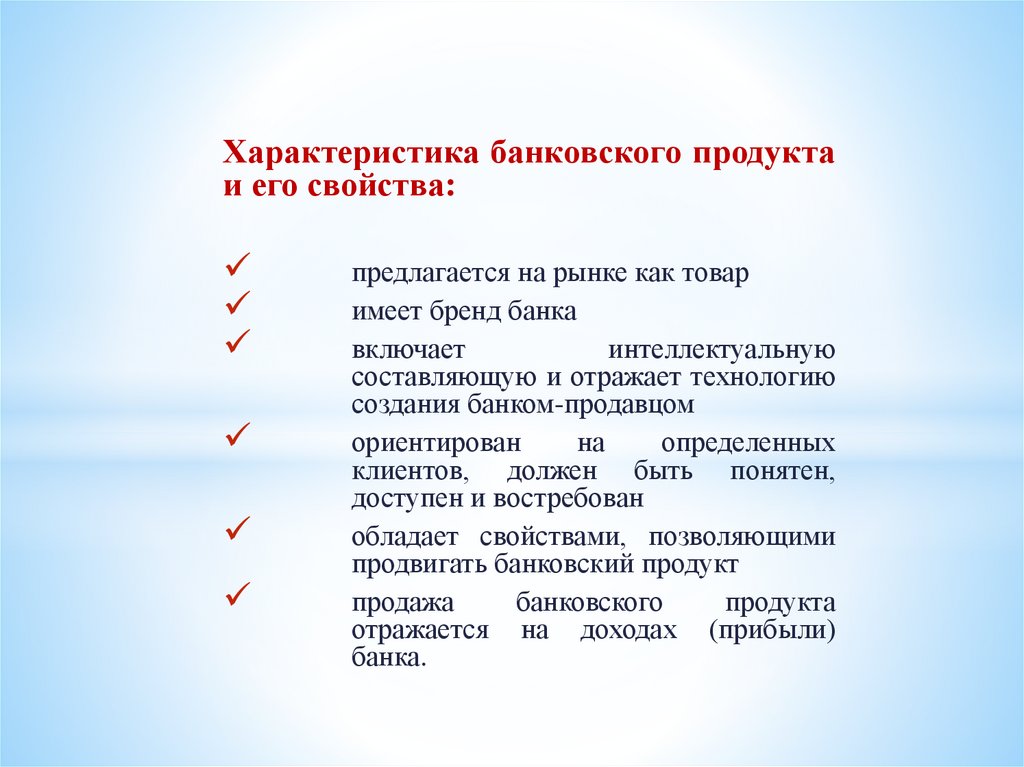

Характеристика банковского продуктаи его свойства:

предлагается на рынке как товар

имеет бренд банка

включает

интеллектуальную

составляющую и отражает технологию

создания банком-продавцом

ориентирован

на

определенных

клиентов, должен быть понятен,

доступен и востребован

обладает свойствами, позволяющими

продвигать банковский продукт

продажа

банковского

продукта

отражается на доходах (прибыли)

банка.

18.

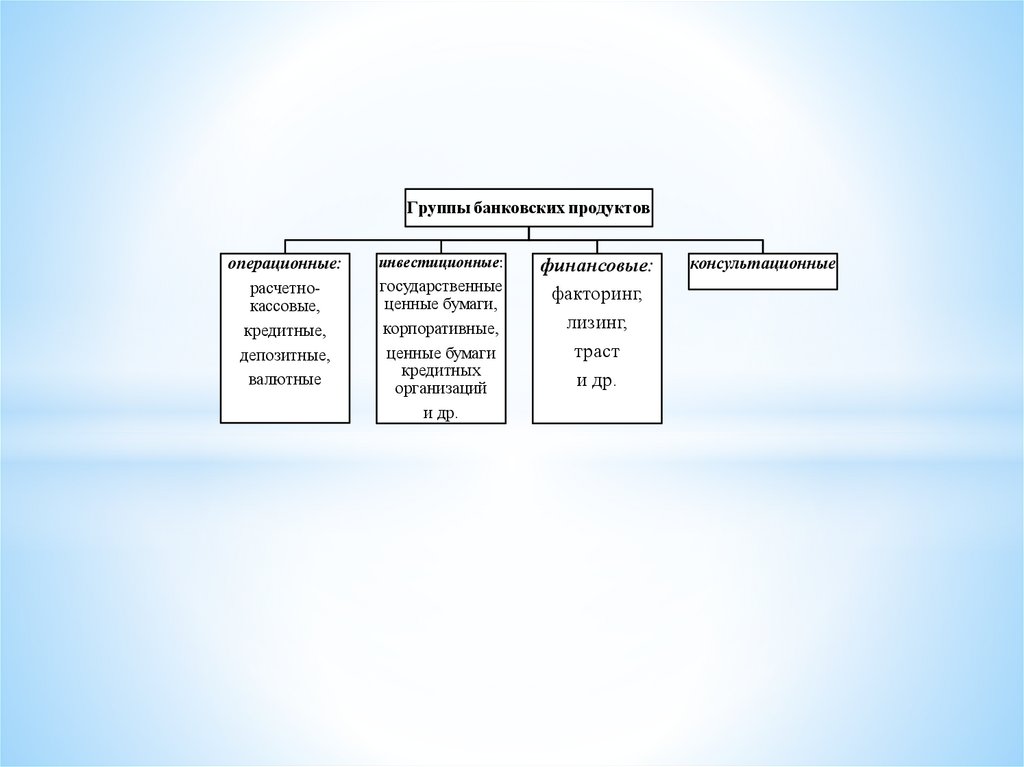

Группы банковских продуктовоперационные:

расчетнокассовые,

кредитные,

депозитные,

валютные

инвестиционные:

государственные

ценные бумаги,

корпоративные,

ценные бумаги

кредитных

организаций

и др.

финансовые:

факторинг,

лизинг,

траст

и др.

консультационные

19. Банковские продукты:

кредит

депозит

банковская карта

инкассация денежных средств

доставка денежных средств и др.

20.

Продукт и услуга: сходства и различиеБанковский продукт — предмет договора банка

с

клиентом,

комплекс

организационных,

финансовых, информационных и юридических

услуг, предоставляемых как физическим, так и

юридическим лицам.

Банковская

услуга

—

удовлетворение

потребностей клиента банка, предоставление им

технических, технологических, финансовых,

интеллектуальных и профессиональных услуг,

сопровождающих

и

оптимизирующих

проведение банковских операций.

Сходства:

удовлетворение потребностей клиента

способствуют

получению

банком

прибыли

Различие:

Банковская услуга первична, банковский продукт

вторичен.

21.

КАЧЕСТВОКа́чество — философская категория,

выражающая

совокупность

существенных

признаков, особенностей и свойств, которые

отличают один предмет или явление от других и

придают ему определённость.

Качество предмета или явления, как

правило, не сводится к отдельным его свойствам.

Оно связано с предметом как целым, охватывает

его полностью и неотделимо от него.

22.

Генезис содержания понятия«качество»

Субстратное

Предметное

Системное

Функциональное

Характерно для древних культур и сводится к

осознанию основных природных стихий: огня, воды,

земли и воздуха. Данный этап характеризовался

отсутствием

сложных

изделий,

примитивным

представлением об устройстве мира и физических

законах природы. Поэтому свойства или качества

любого объекта рассматривались с точки зрения

соответствия, подобия основным стихиям

Появилось

под

влиянием

производственной

деятельности человека. На этом этапе было признано,

что каждый предмет обладает специфическими

свойствами, которые могут подвергаться изменениям

Появилось в связи с тем, что объектами научного исследования

и практической деятельности стали различные системы. Наука

пришла к пониманию того, что практически любой объект

материального и нематериального мира представляет собой

систему, поэтому его качество также является системной

категорией.

Обусловлено тем, что качество определенных результатов

хозяйственной

деятельности

человека

(прежде

всего

продукции) стало отождествляться с выполнением им

определенных функций в соответствии со своим назначением

23.

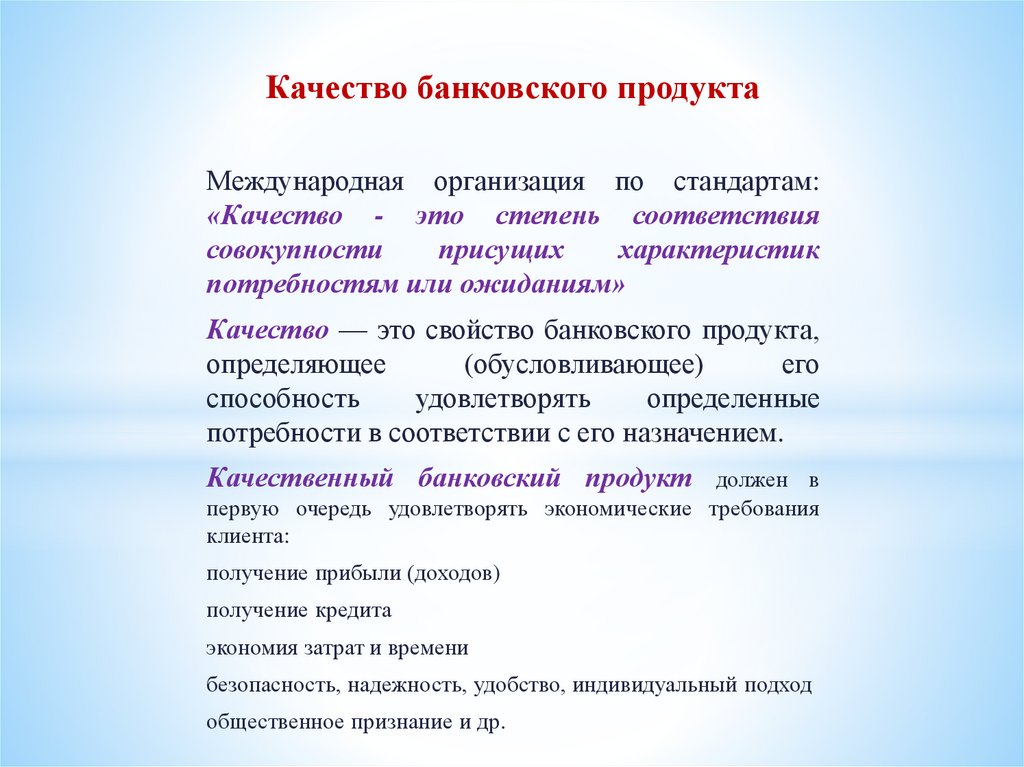

Качество банковского продуктаМеждународная организация по стандартам:

«Качество - это степень соответствия

совокупности

присущих

характеристик

потребностям или ожиданиям»

Качество — это свойство банковского продукта,

определяющее

(обусловливающее)

его

способность

удовлетворять

определенные

потребности в соответствии с его назначением.

Качественный банковский продукт

должен в

первую очередь удовлетворять экономические требования

клиента:

получение прибыли (доходов)

получение кредита

экономия затрат и времени

безопасность, надежность, удобство, индивидуальный подход

общественное признание и др.

24.

Составные элементы качествабанковского продукта

инновационность и комплексность

скорость обработки информации

и реализации

операции

доступность и удобство банковского сервиса

стоимость продукта (услуги, программы)

атмосфера, грамотность, лояльность персонала

банка к потенциальному клиенту

уровень

развития сотрудничества банка с другими

кредитными учреждениями, организациями других

сфер и направлений бизнеса (в т.ч. экосистемы)

уровень

диверсификации умений,

возможностей

удовлетворять

требования разнообразных клиентов

желаний и

изысканные

25.

Цена банковского продуктаЦена на банковский продукт — количественное

выражение стоимости продукта (затраты плюс

прибыль), выступающая как результат соглашения

покупателя и банка исходя из спроса и предложения

его на рынке

Ценообразование на банковские продукты —

важнейший элемент создания конкурентных условий

для привлечения клиентов на обслуживание

26.

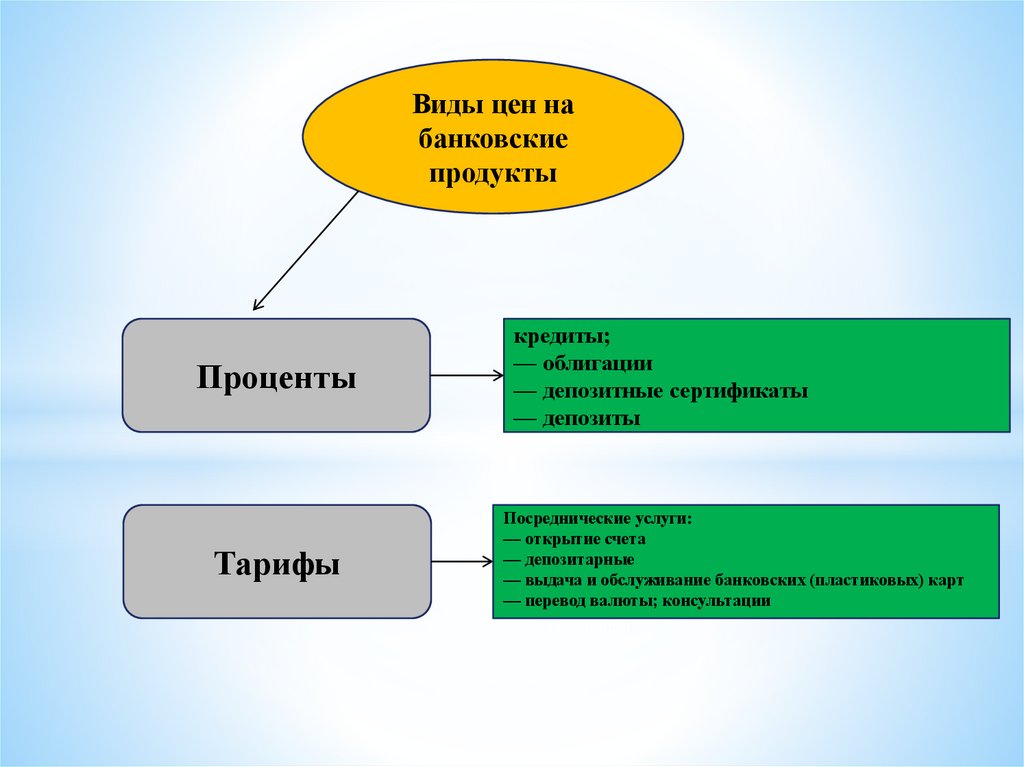

Виды цен набанковские

продукты

Проценты

Тарифы

кредиты;

— облигации

— депозитные сертификаты

— депозиты

Посреднические услуги:

— открытие счета

— депозитарные

— выдача и обслуживание банковских (пластиковых) карт

— перевод валюты; консультации

— консультации

27.

Комиссионное вознаграждение:- посреднические услуги:

— расчетные операции;

— брокерские услуги по купле-продаже ценных бумаг

и иностранной валюты;

— размещение ценных бумаг клиентов;

— депозитарные услуги;

— гарантии и поручительства

Курсы обмена валюты:

- купля-продажа иностранной валюты в обменных

пунктах

Цены спроса и предложения:

- купля-продажа иностранной валюты и ценных бумаг

на биржевом и внебиржевом рынках

Дивиденды:

- выплата доходов по акциям

28.

Банковские стратегииценообразования:

- стратегия снятия сливок — установка высокой

стоимости (цены) на банковские услуги; применяется в

начале цикла использования. Такую стратегию

ценообразования использует банк-монополист. Цель —

получить максимальную прибыль, пока другие банки

(конкуренты) не выйдут на рынок с аналогичной

банковской услугой и не вытеснят его;

- стратегия внедрения на рынок банковской

услуги прямо противоположна стратегии снятия

сливок. Используется банком для захватывания рынка

за счет минимизации ценовой составляющей в

маркетинге.

Эта

стратегия

используется

для

стимулирования применения определенных видов

банковских услуг (первоначально банковская услуга

предоставляется по низкой цене в целях формирования

спроса), банк привлекает новых клиентов;

29.

- стратегия следования за лидером (стратегияведомых) — установка цены на банковские услуги,

направленная на лидера — ведущий банк. Цена

отклоняется от варианта лидера в пределах

характеристик банковской услуги, отличающиеся от

лидерских;

- стратегия престижных цен — установка цены

на особые банковские услуги для определенной

категории клиентов, готовых платить большую цену,

предлагаемую банком. У банка хорошая репутация по

качеству оказываемых банковских услуг и высокий

уровень обслуживания клиентов;

- стратегия применения психологически

привлекательных цен (перечеркнутая старая цена)

является

психологическим

приемом

в

ценообразовании: клиент получает информацию как

акцию, которая может закончиться в любое время

30.

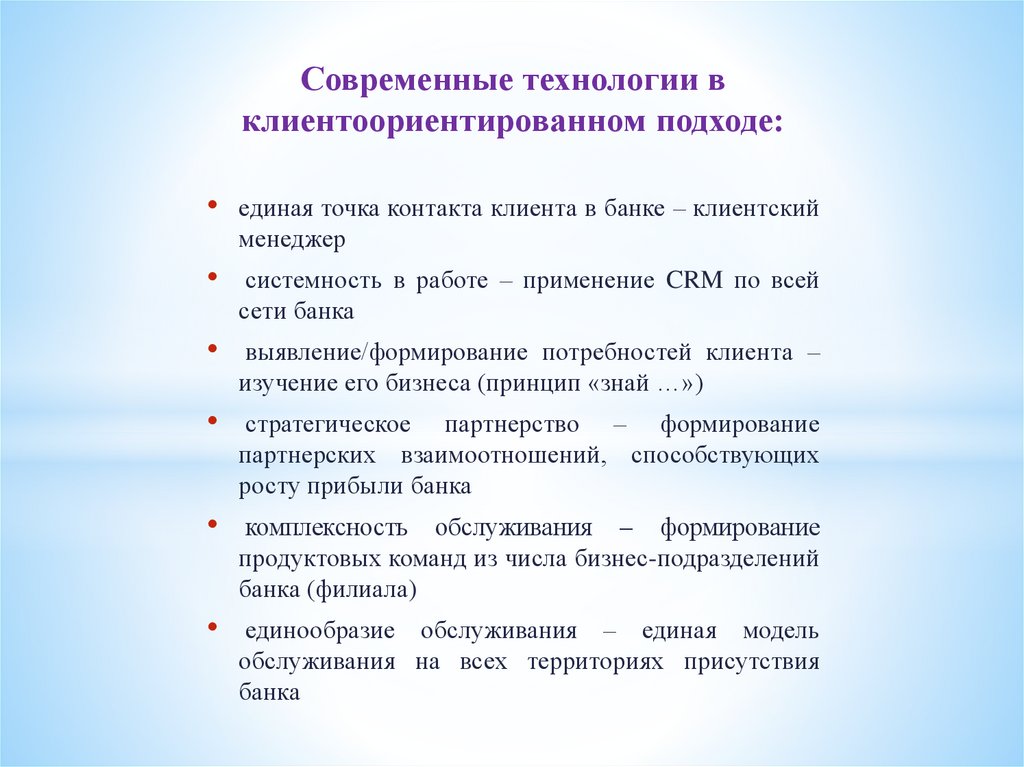

Современные технологии вклиентоориентированном подходе:

единая точка контакта клиента в банке – клиентский

менеджер

системность в работе – применение CRM по всей

сети банка

выявление/формирование потребностей клиента –

изучение его бизнеса (принцип «знай …»)

стратегическое партнерство – формирование

партнерских взаимоотношений, способствующих

росту прибыли банка

комплексность обслуживания – формирование

продуктовых команд из числа бизнес-подразделений

банка (филиала)

единообразие обслуживания – единая модель

обслуживания на всех территориях присутствия

банка

31.

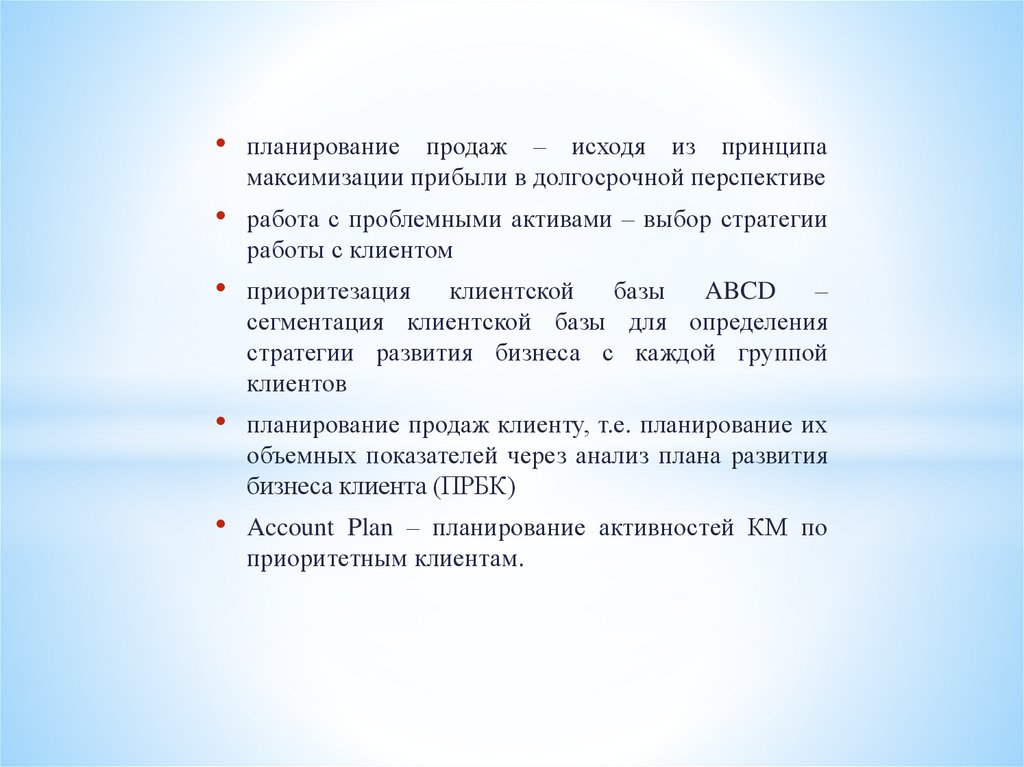

планирование продаж – исходя из принципа

максимизации прибыли в долгосрочной перспективе

работа с проблемными активами – выбор стратегии

работы с клиентом

приоритезация

клиентской

базы

ABCD

–

сегментация клиентской базы для определения

стратегии развития бизнеса с каждой группой

клиентов

планирование продаж клиенту, т.е. планирование их

объемных показателей через анализ плана развития

бизнеса клиента (ПРБК)

Account Plan – планирование активностей КМ по

приоритетным клиентам.

32.

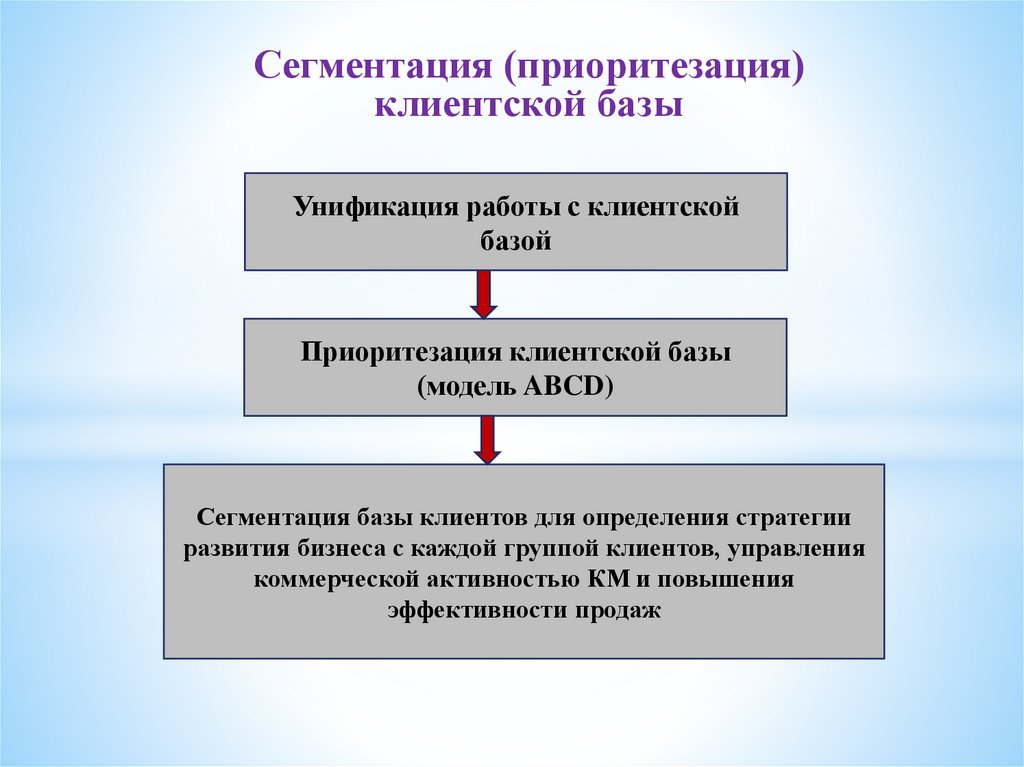

Сегментация (приоритезация)клиентской базы

Унификация работы с клиентской

базой

Приоритезация клиентской базы

(модель ABCD)

Сегментация базы клиентов для определения стратегии

развития бизнеса с каждой группой клиентов, управления

коммерческой активностью КМ и повышения

эффективности продаж

33.

Модель ABCD(формируется раздельно по

клиентским сегментам «Крупный

бизнес», «Средний бизнес»)

Классификация компаний

моделью следующая:

в

соответствии

A

– клиент, приносящий

банку доход выше среднего

и

обладающий

потенциалом

для

дальнейшего развития

с

C

B

– клиент, приносящий

банку низкий уровень

дохода, но обладающий

потенциалом для развития

– клиент, приносящий

банку стабильный доход

выше среднего уровня, но

не

обладающий

потенциалом для развития

D

– клиент, не приносящий

существенного дохода банку

(филиалу), и не обладающий

потенциалом для расширения

сотрудничества

34.

Крупные клиенты Стратегия А(пример реализации в банке TOP-уровня)

развитие и удержание клиентов, увеличение

доли банка в «кошельке» клиента через

понимание стратегии компании и финансового

плана в 2-3 летней перспективе

изучение личных потребностей собственников

бизнеса

квалификация КМ - самого высокого уровня

(навыки продаж, отраслевой и стратегической

экспертизы бизнеса), опыт более 3-х лет

формирование

клиентско-продуктовых

команд,

формирующих

комплексное

продуктовое предложение, направленное на

удовлетворение

потребностей

компании,

собственников бизнеса и ТОП-менеджеров

коммерческая активность КМ (минимальные

требования): 2 встречи в месяц на территории

клиента, 2 звонка в месяц, 1 коммерческое

предложение в месяц

статусные встречи: 4 в год с руководством

банка. целевой ориентир – не менее 11

банковских продуктов и 4 продукта компанийпартнеров банка и т.д.

35.

Пакетные предложенияПакет услуг – перечень продуктов

и услуг, входящих в состав Пакета услуг,

оказываемых Банком Клиенту на специальных

условиях,

определенных

разделом

Тарифов

по Пакету услуг, предоставленных после подключения

Клиенту Пакета услуг.

Пример.

Потребительский кредит или дебетовая

карточка + весь спектр продуктов. Пакет услуг может

соответствовать практически всем потребностям

клиента — давать возможность выпустить несколько

карт,

предоставлять

повышенное

начисление

процентов на остаток по текущему счету, страхование

для выезжающих за рубеж, консьерж-сервис и др.

36.

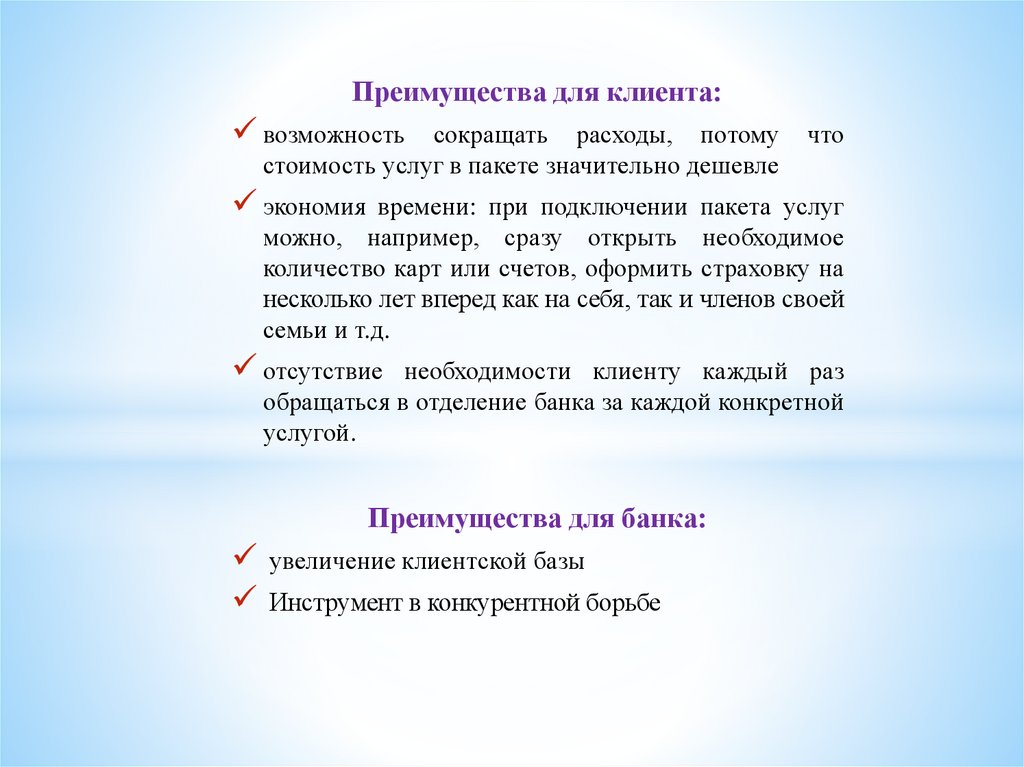

Преимущества для клиента:возможность

сокращать расходы, потому

стоимость услуг в пакете значительно дешевле

что

экономия

времени: при подключении пакета услуг

можно, например, сразу открыть необходимое

количество карт или счетов, оформить страховку на

несколько лет вперед как на себя, так и членов своей

семьи и т.д.

отсутствие

необходимости клиенту каждый раз

обращаться в отделение банка за каждой конкретной

услугой.

Преимущества для банка:

увеличение клиентской базы

Инструмент в конкурентной борьбе

37.

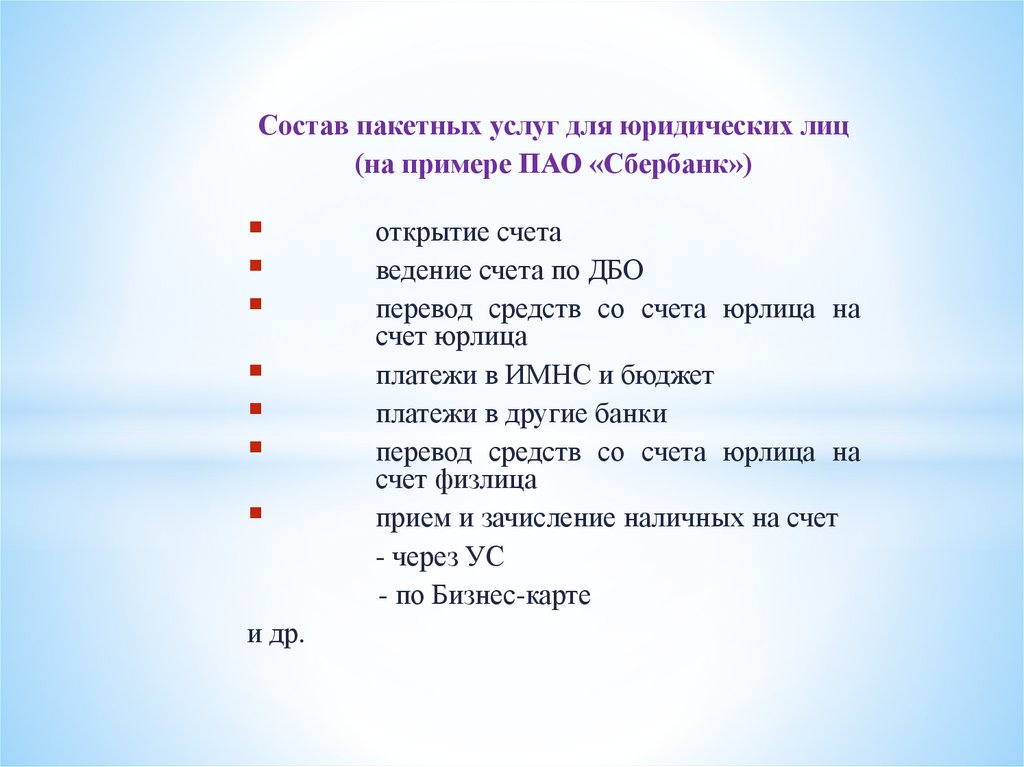

Состав пакетных услуг для юридических лиц(на примере ПАО «Сбербанк»)

и др.

открытие счета

ведение счета по ДБО

перевод средств со счета юрлица на

счет юрлица

платежи в ИМНС и бюджет

платежи в другие банки

перевод средств со счета юрлица на

счет физлица

прием и зачисление наличных на счет

- через УС

- по Бизнес-карте

38.

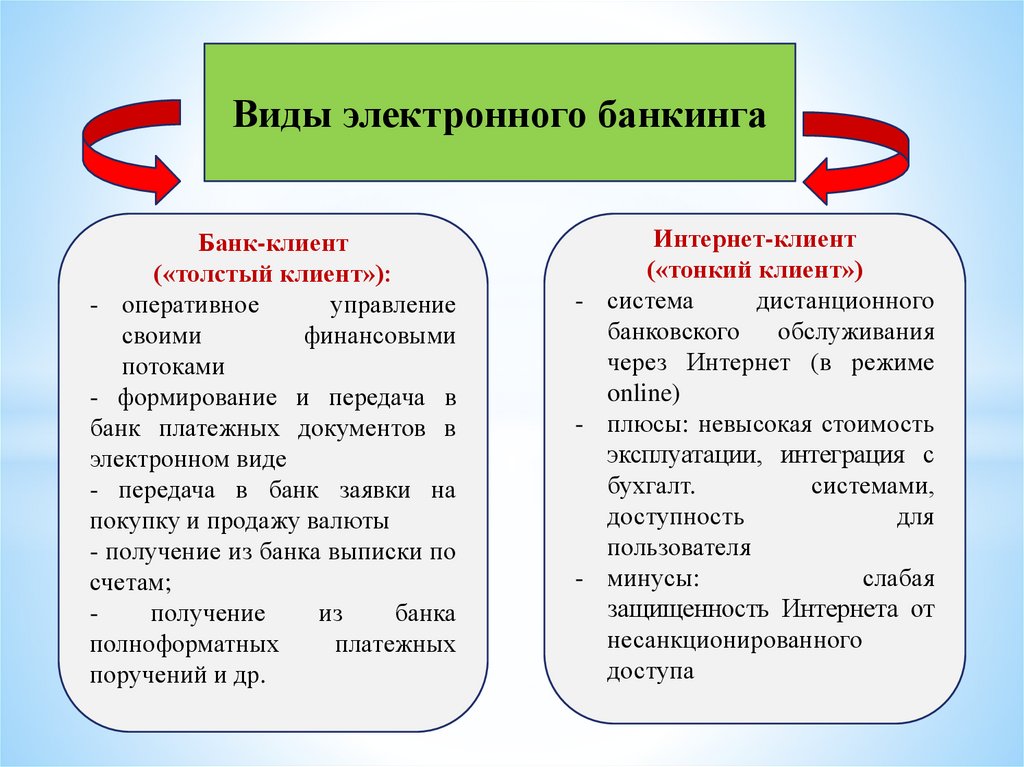

Виды электронного банкингаБанк-клиент

(«толстый клиент»):

- оперативное

управление

своими

финансовыми

потоками

- формирование и передача в

банк платежных документов в

электронном виде

- передача в банк заявки на

покупку и продажу валюты

- получение из банка выписки по

счетам;

получение

из

банка

полноформатных

платежных

поручений и др.

Интернет-клиент

(«тонкий клиент»)

- система

дистанционного

банковского обслуживания

через Интернет (в режиме

online)

- плюсы: невысокая стоимость

эксплуатации, интеграция с

бухгалт.

системами,

доступность

для

пользователя

- минусы:

слабая

защищенность Интернета от

несанкционированного

доступа

39. Интернет - банкинг

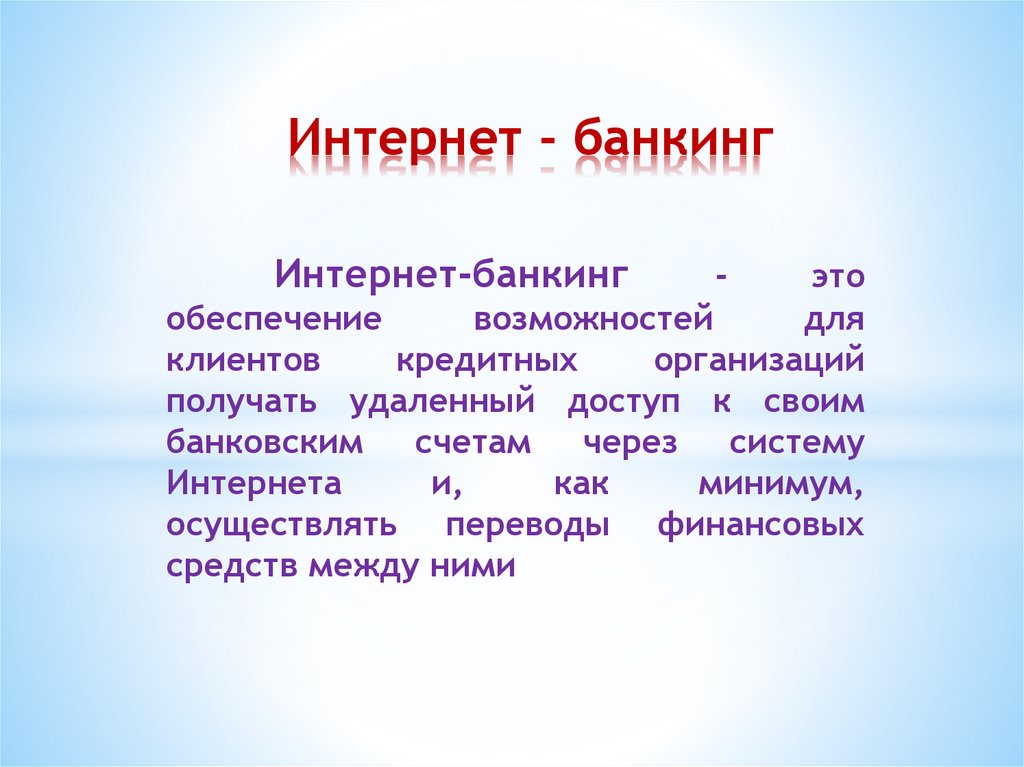

Интернет-банкинг-

это

обеспечение

возможностей

для

клиентов

кредитных

организаций

получать удаленный доступ к своим

банковским счетам через

систему

Интернета

и,

как

минимум,

осуществлять переводы финансовых

средств между ними

40.

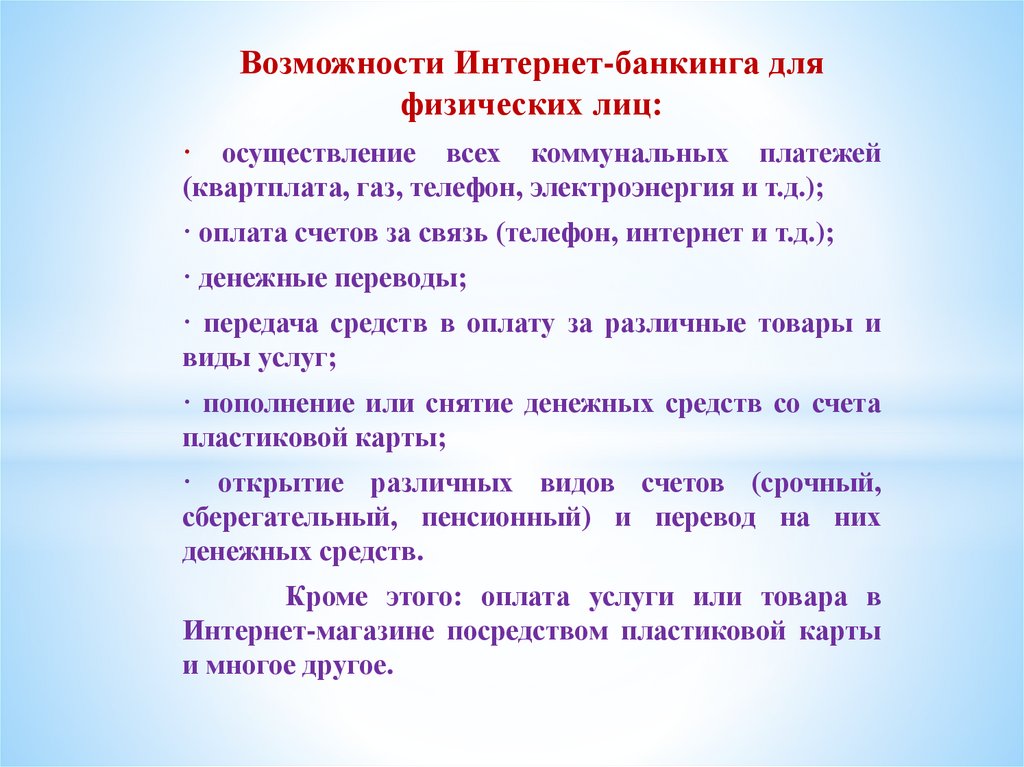

Возможности Интернет-банкинга дляфизических лиц:

· осуществление всех коммунальных платежей

(квартплата, газ, телефон, электроэнергия и т.д.);

· оплата счетов за связь (телефон, интернет и т.д.);

· денежные переводы;

· передача средств в оплату за различные товары и

виды услуг;

· пополнение или снятие денежных средств со счета

пластиковой карты;

· открытие различных видов счетов (срочный,

сберегательный, пенсионный) и перевод на них

денежных средств.

Кроме этого: оплата услуги или товара в

Интернет-магазине посредством пластиковой карты

и многое другое.

41.

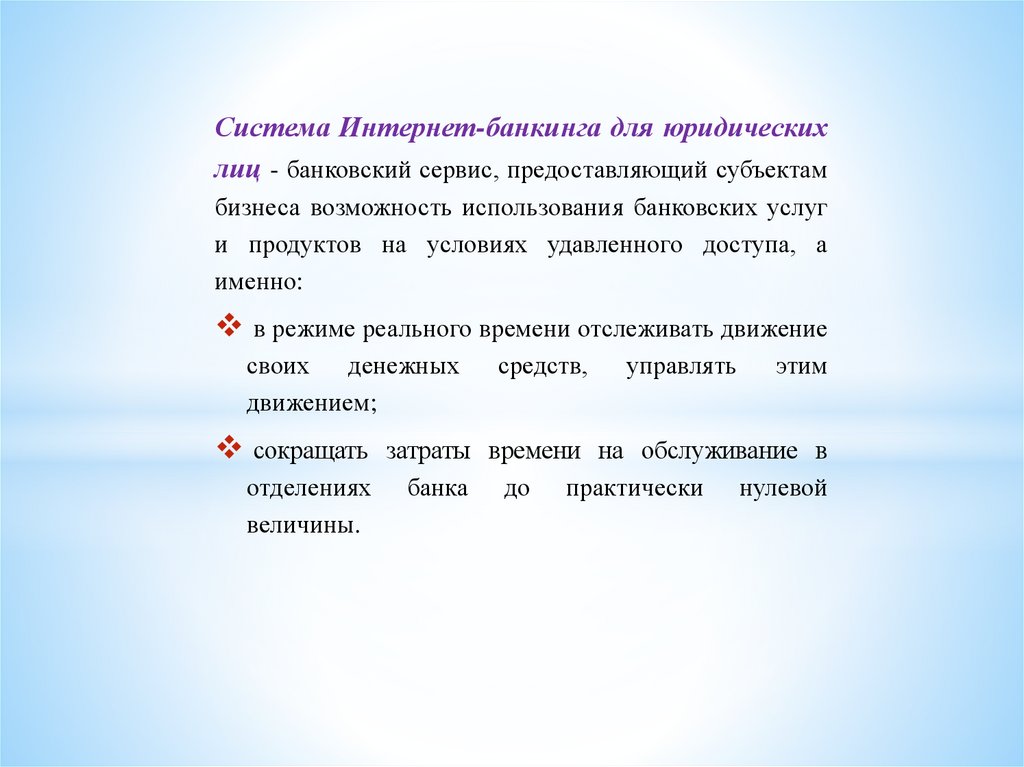

Система Интернет-банкинга для юридическихлиц - банковский сервис, предоставляющий субъектам

бизнеса возможность использования банковских услуг

и продуктов на условиях удавленного доступа, а

именно:

в режиме реального времени отслеживать движение

своих

денежных

движением;

сокращать

средств,

управлять

этим

затраты времени на обслуживание в

отделениях банка до практически нулевой

величины.

42.

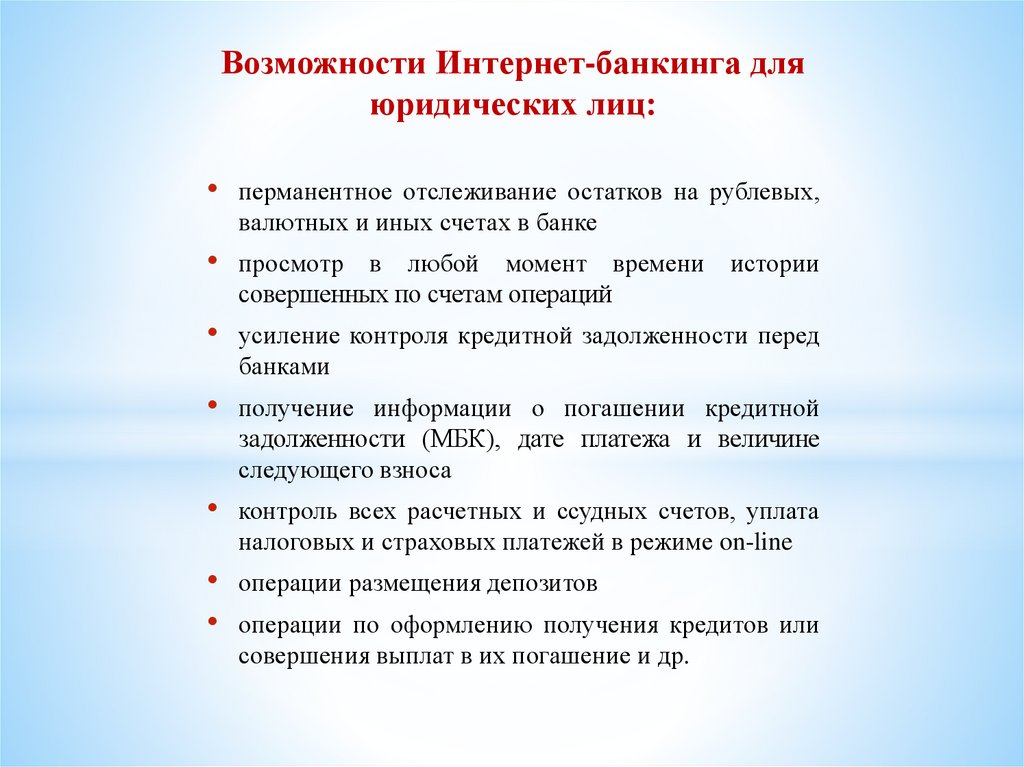

Возможности Интернет-банкинга дляюридических лиц:

перманентное отслеживание остатков на рублевых,

валютных и иных счетах в банке

просмотр в любой момент времени

совершенных по счетам операций

усиление контроля кредитной задолженности перед

банками

получение информации о погашении кредитной

задолженности (МБК), дате платежа и величине

следующего взноса

контроль всех расчетных и ссудных счетов, уплата

налоговых и страховых платежей в режиме on-line

операции размещения депозитов

истории

операции по оформлению получения кредитов или

совершения выплат в их погашение и др.

43.

Банковские инновацииБанковская инновация — это конечный

результат научно-технической деятельности банка,

получивший воплощение в виде нового или

усовершенствованного

продукта,

или

услуги,

направленный на лучшее удовлетворение имеющихся

потребностей клиентов или формирование новых в

процессе управления ресурсным потенциалом банка.

Двигатель банковских инноваций - новая

реальность и человеческие потребности.

Скорость! Мы стремительно несёмся вперёд

и не хотим, чтобы сервисы, обеспечивающие высокое

качество нашей жизни тормозили. Они должны не

просто идти в ногу с нами, они должны нас опережать!

44.

Что ждет клиент от банка?чтобы помощь сотрудников банка была бы доступна

в любое время — по телефону, интернету или

непосредственно в отделении

чтобы скорость и качество оказания услуги была

одинаковой во всех каналах

чтобы

банковские счета были доступны с разных

устройств

чтобы

большую часть ежедневных банковских

операций можно было проводить по цифровым

каналам

чтобы

покупки, платежи и денежные переводы

можно было осуществлять с помощью смартфона

чтобы

операции были безопасными, быстрыми и

дешёвыми

чтобы

обратная связь с банком была простой и

доступной, а реакция на нее — оперативной (в том

числе в социальных сетях)

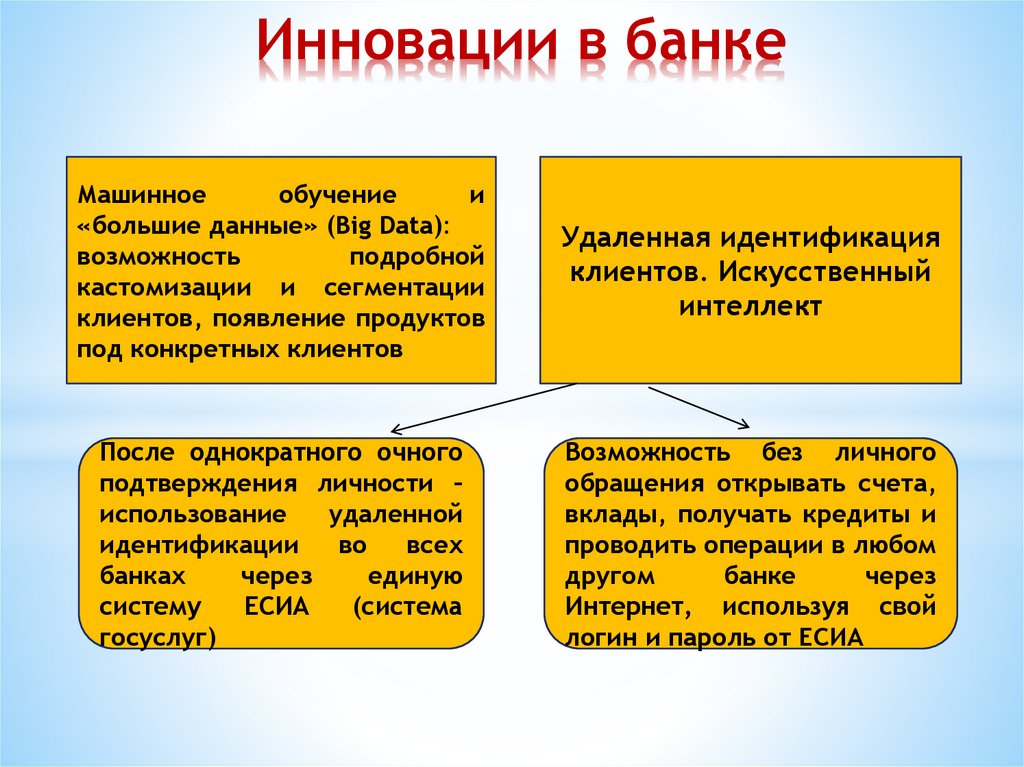

45. Инновации в банке

Машинноеобучение

и

«большие данные» (Big Data):

возможность

подробной

кастомизации и сегментации

клиентов, появление продуктов

под конкретных клиентов

Удаленная идентификация

клиентов. Искусственный

интеллект

После однократного очного

подтверждения личности –

использование

удаленной

идентификации

во

всех

банках

через

единую

систему

ЕСИА

(система

госуслуг)

Возможность без личного

обращения открывать счета,

вклады, получать кредиты и

проводить операции в любом

другом

банке

через

Интернет, используя свой

логин и пароль от ЕСИА

46.

Биометрическая идентификацияклиента в рамках ЕСИА

По лицу

По

голосу

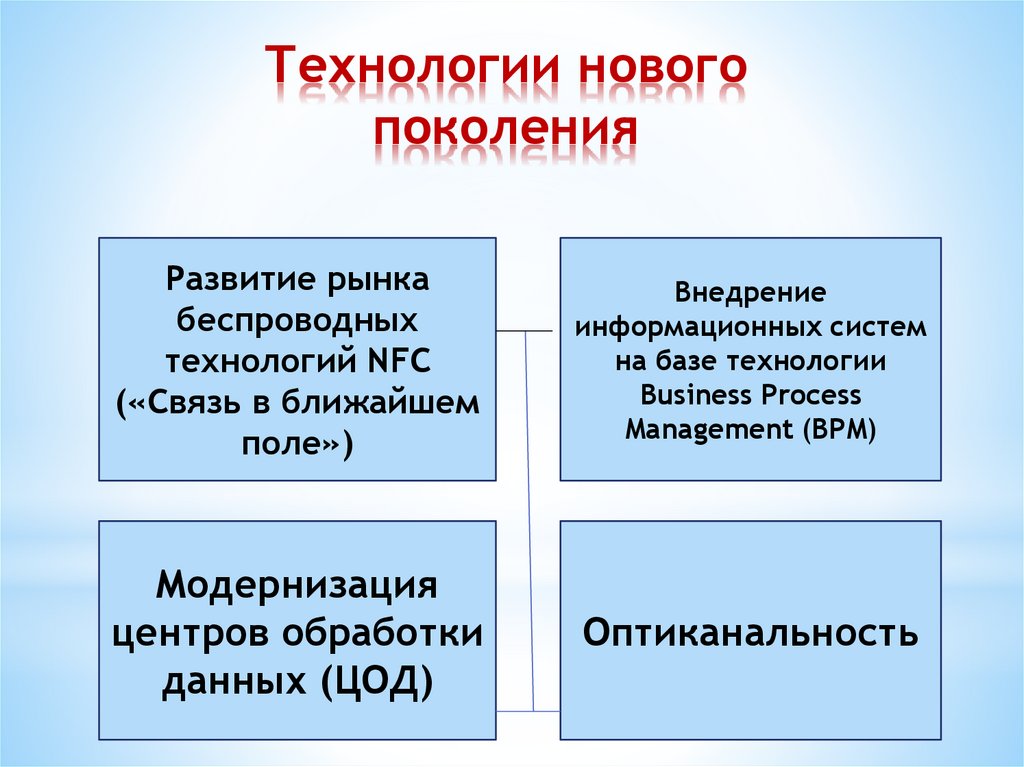

47. Технологии нового поколения

Развитие рынкабеспроводных

технологий NFC

(«Связь в ближайшем

поле»)

Внедрение

информационных систем

на базе технологии

Business Process

Management (BPM)

Модернизация

центров обработки

данных (ЦОД)

Оптиканальность

48.

Развитие рынка беспроводныхтехнологий (NFC):

обеспечивает

удобную,

надежную

и

защищенную

передачу

данных

по

радиоканалу

на

короткие

расстояния между различными

электронными

устройствами

(компьютеры, приставки и т.д.)

удобны для клиентов, т.к. могут

хранить

нескольких

карточках.

информацию

о

банковских

49. Внедрение информационных систем на базе технологии BusinessProcess Management:

способствуетвысвобождению

сотрудников отделов продаж для

активной работы с клиентами

стимулирует

продажи

новых

продуктов

позволяет

отслеживать ход бизнеспроцессов и при необходимости

корректировать

регламенты

оперативнее

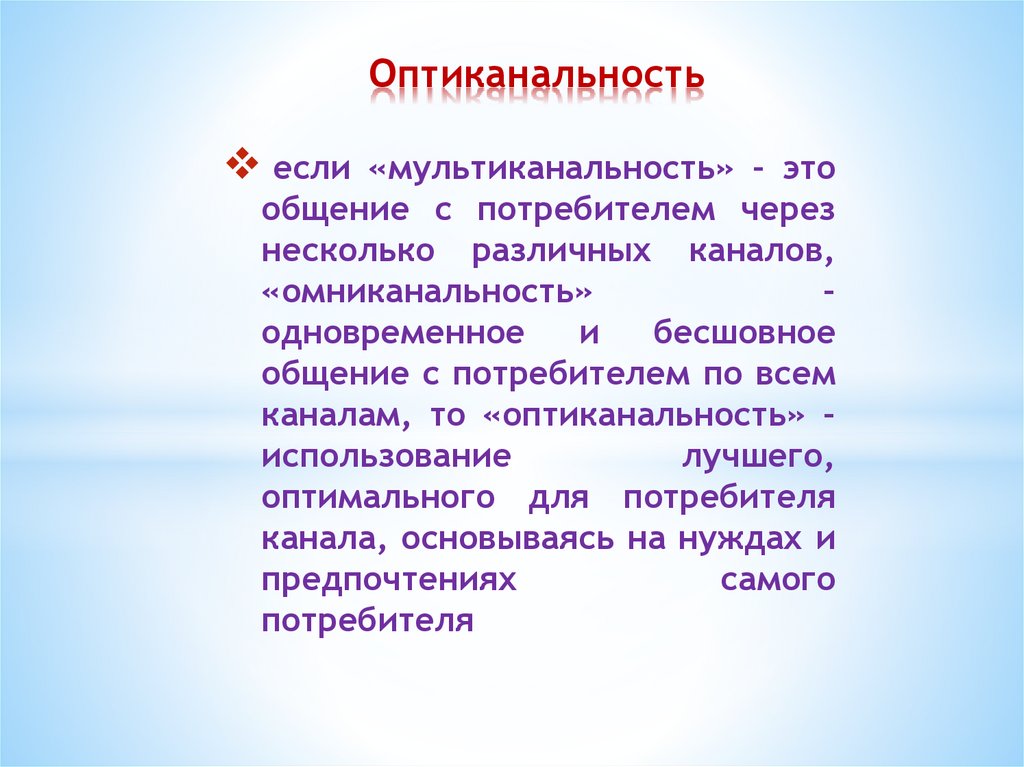

50. Оптиканальность

если«мультиканальность» – это

общение с потребителем через

несколько различных каналов,

«омниканальность»

–

одновременное

и

бесшовное

общение с потребителем по всем

каналам, то «оптиканальность» –

использование

лучшего,

оптимального для потребителя

канала, основываясь на нуждах и

предпочтениях

самого

потребителя

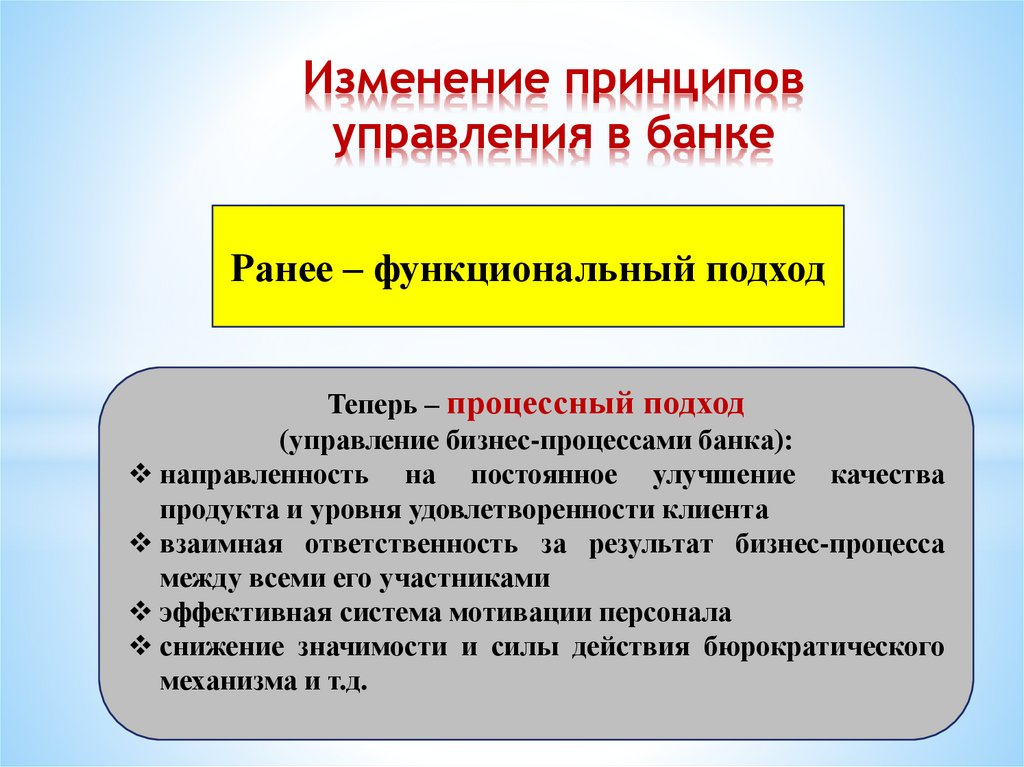

51. Изменение принципов управления в банке

Ранее – функциональный подходТеперь – процессный подход

(управление бизнес-процессами банка):

направленность на постоянное улучшение качества

продукта и уровня удовлетворенности клиента

взаимная ответственность за результат бизнес-процесса

между всеми его участниками

эффективная система мотивации персонала

снижение значимости и силы действия бюрократического

механизма и т.д.

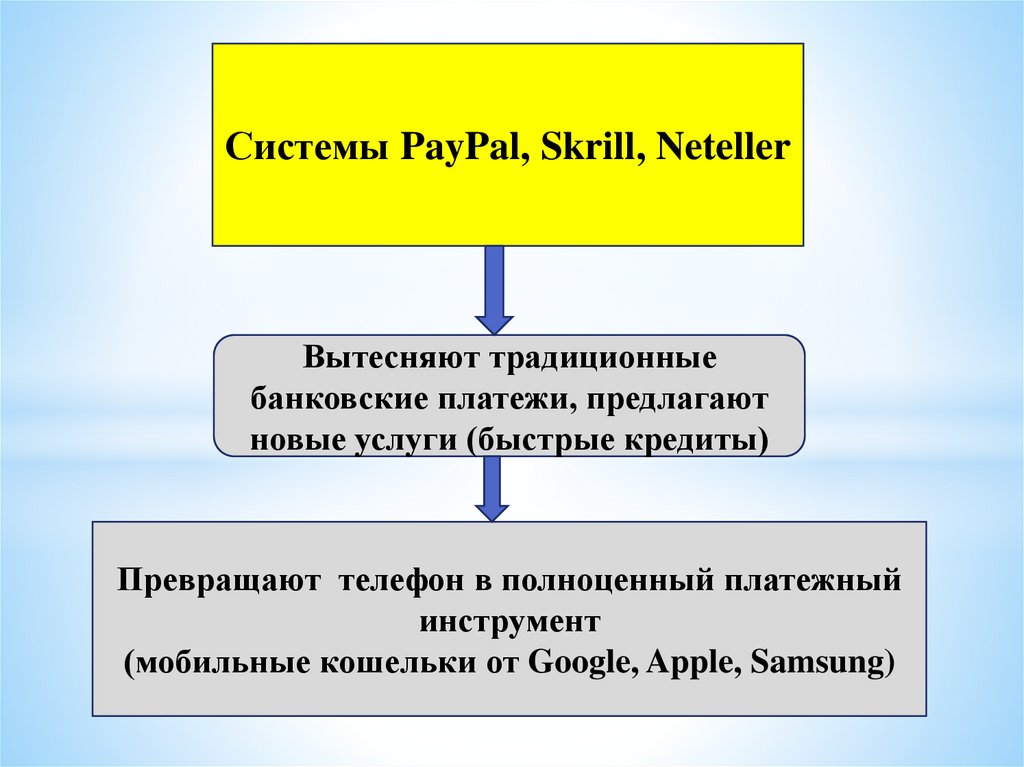

52.

Системы PayPal, Skrill, NetellerВытесняют традиционные

банковские платежи, предлагают

новые услуги (быстрые кредиты)

Превращают телефон в полноценный платежный

инструмент

(мобильные кошельки от Google, Apple, Samsung)

53.

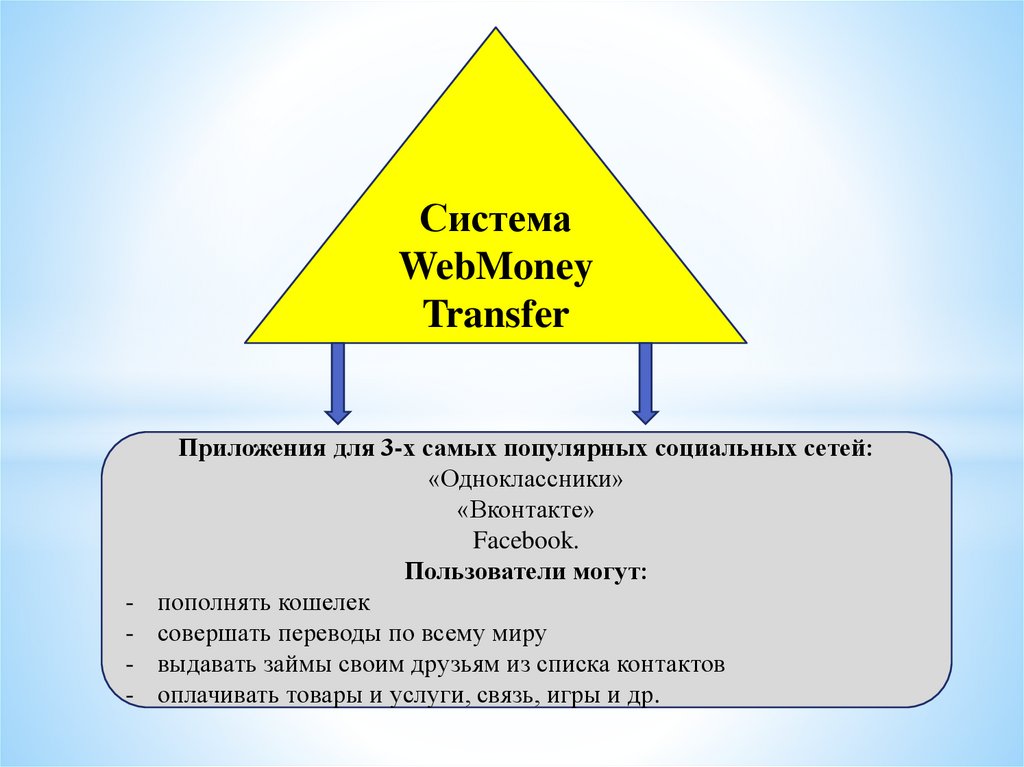

СистемаWebMoney

Transfer

-

Приложения для 3-х самых популярных социальных сетей:

«Одноклассники»

«Вконтакте»

Facebook.

Пользователи могут:

пополнять кошелек

совершать переводы по всему миру

выдавать займы своим друзьям из списка контактов

оплачивать товары и услуги, связь, игры и др.

54. Социально-корпоративная ответственность (КСО) отвечающая специфике и уровню развития Банка, регулярно пересматриваемая и

Социально-корпоративная(КСО)

ответственность

отвечающая специфике и уровню развития Банка, регулярно

пересматриваемая и динамично изменяющаяся совокупность

обязательств, добровольно и согласованно вырабатываемых с

участием ключевых заинтересованных сторон, принимаемых

руководством Банка.

55.

Заинтересованные

лица

Цель

группы

заинтересованн

ых лиц

Работа банка для

реализации

цели

группы

заинтересованных

лиц

Акционеры

инвесторы

и

• Развитие

банка;

рост

цены

акций и

дивидендо

в

• Повышение

доходности;

• повышение

инвестиционн

ой

привлекательн

ости;

развитие

бренда;

• выход на

международн

ые рынки

Ожидаемые

результаты

Увеличен

ие

капитализ

ации

банка;

рост

цены

акции

56.

КлиентыШирокий

спектр

банковски

х

продуктов

и услуг;

доступнос

ть

банковски

х

продуктов

и услуг для

широкого круга

клиентов

• Анализ

клиентской базы и

детальная

сегментация

клиентов по

материальным,

социальным,

региональным

показателям;

• оценка

кредитоспособност

и и целей

кредитования;

• взаимодействие

с региональными

органами власти в целях

повышения

благосостояния клиентов

• Развитие

клиентской

базы;

укрепление

доверия

клиентов во

всех

регионах

присутствия

;

• снижение

рисков

кредитовани

я;

• создание

условий для

устойчивого

развития

57.

Сотрудники• Комфортные

условия

работы;

профессиональ

ная реализация;

достойный

уровень жизни

Достойный

уровень

оплаты труда;

формирование

системы

оплаты труда в

зависимости от

его количества

и качества;

• социальный

пакет;

• поддержка и

поощрение

творческих

инициатив;

поощрение

повышения

уровня

образования

сотрудников;

• уважительное

отношение

к

личности

сотрудников

• Формирование

коллектива

профессионалов;

взаимопонимани

е менеджмента и

сотрудников

банка;

• инициирование

и

инноваций;

внедрение

повышение

эффективности

деятельности банка

58.

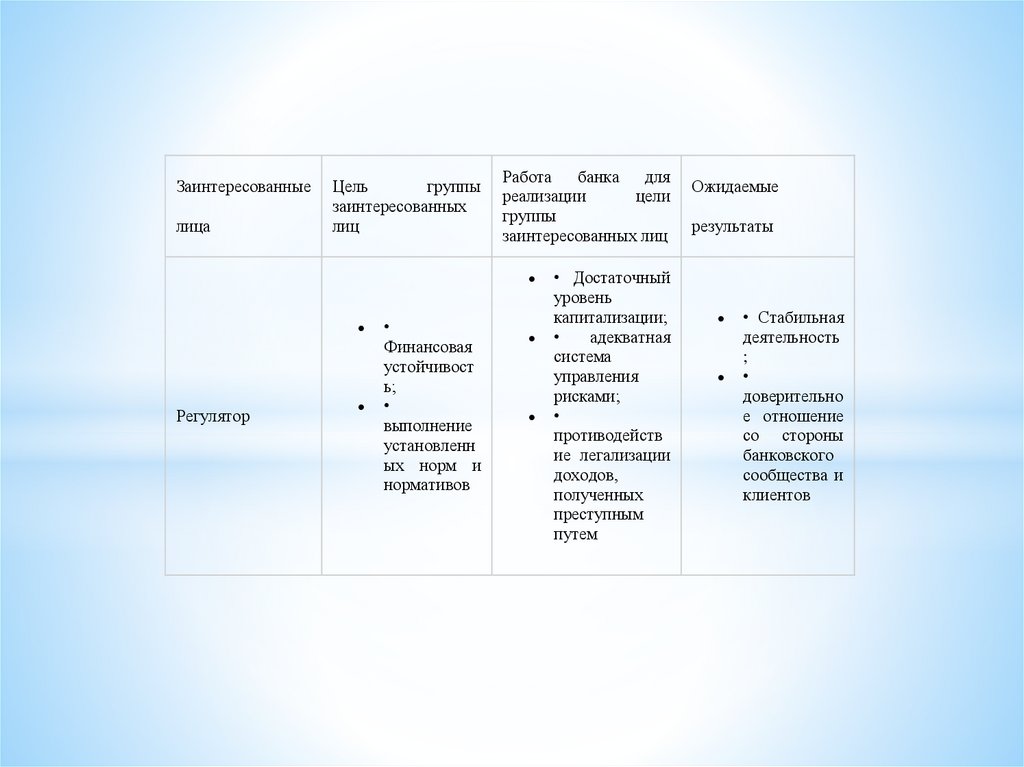

Заинтересованныелица

Цель

группы

заинтересованных

лиц

Работа

банка

для

реализации

цели

группы

заинтересованных лиц

Регулятор

Финансовая

устойчивост

ь;

выполнение

установленн

ых норм и

нормативов

• Достаточный

уровень

капитализации;

адекватная

система

управления

рисками;

противодейств

ие легализации

доходов,

полученных

преступным

путем

Ожидаемые

результаты

• Стабильная

деятельность

;

доверительно

е отношение

со стороны

банковского

сообщества и

клиентов

Финансы

Финансы