Похожие презентации:

Современные банковские продукты и услуги

1. СОВРЕМЕННЫЕ БАНКОВСКИЕ ПРОДУКТЫ И УСЛУГИ

2. Ушанов Александр Евгеньевич

К.э.н., доцентДепартамента банковского дела и

финансовых рынков

Тел.: 8-903-185-86-09

Mail: ushanov_0656@mail.ru

AEUshanov@fa.ru

3. Тема 2

Банковские продукты иуслуги для физических

лиц

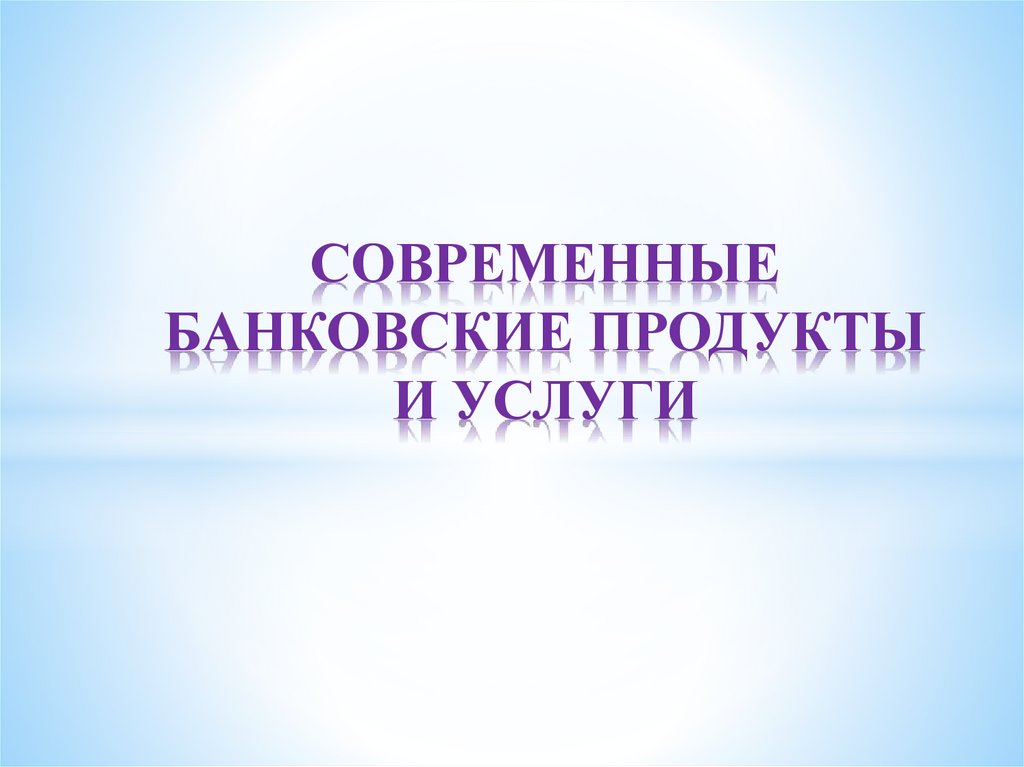

4. Услуги физическим лицам

ДепозитыПластиковые карты:

дебетовые, кредитные,

зарплатные, пенсионные,

студенческие,

сберегательные (безнал.

расчеты, обналичивание,

оплата покупок)

Кредиты

Денежные переводы и

платежи (переводы,

оплата услуг ЖКХ,

телефона, Интернета,

ТВ и др.)

Прочие услуги (открытие и обслуживание

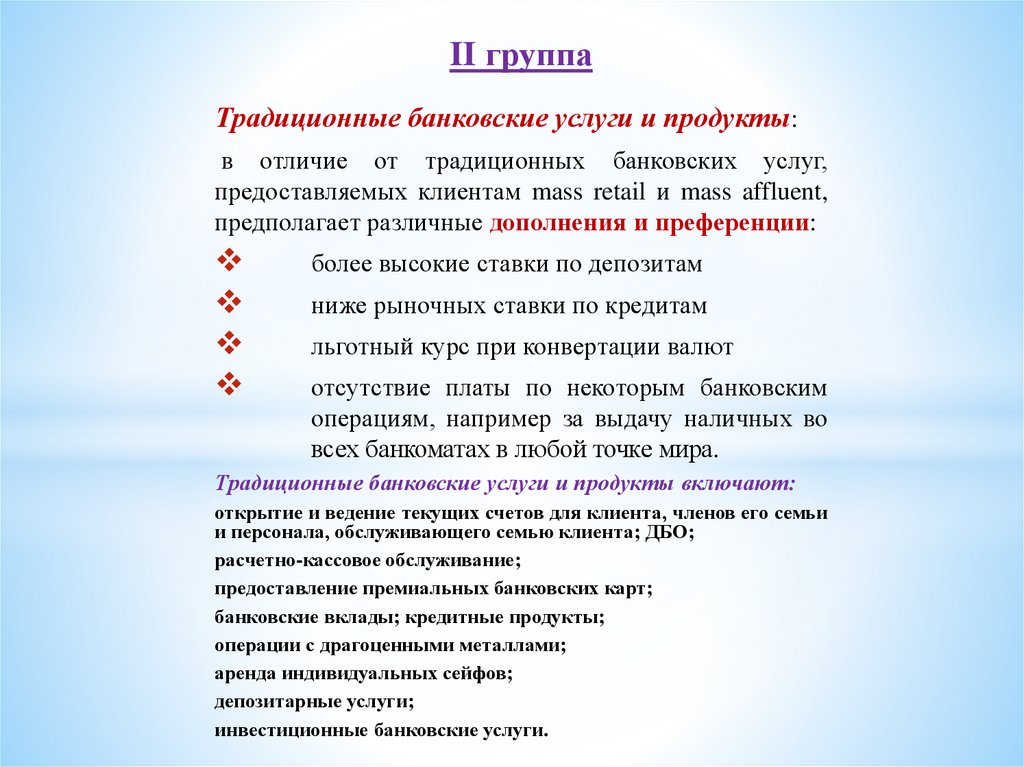

расчетных счетов, аренда банковских ячеек,

страхование, инвестиционные услуги и др.)

5.

Принципы дифференциации клиентов– физических лиц

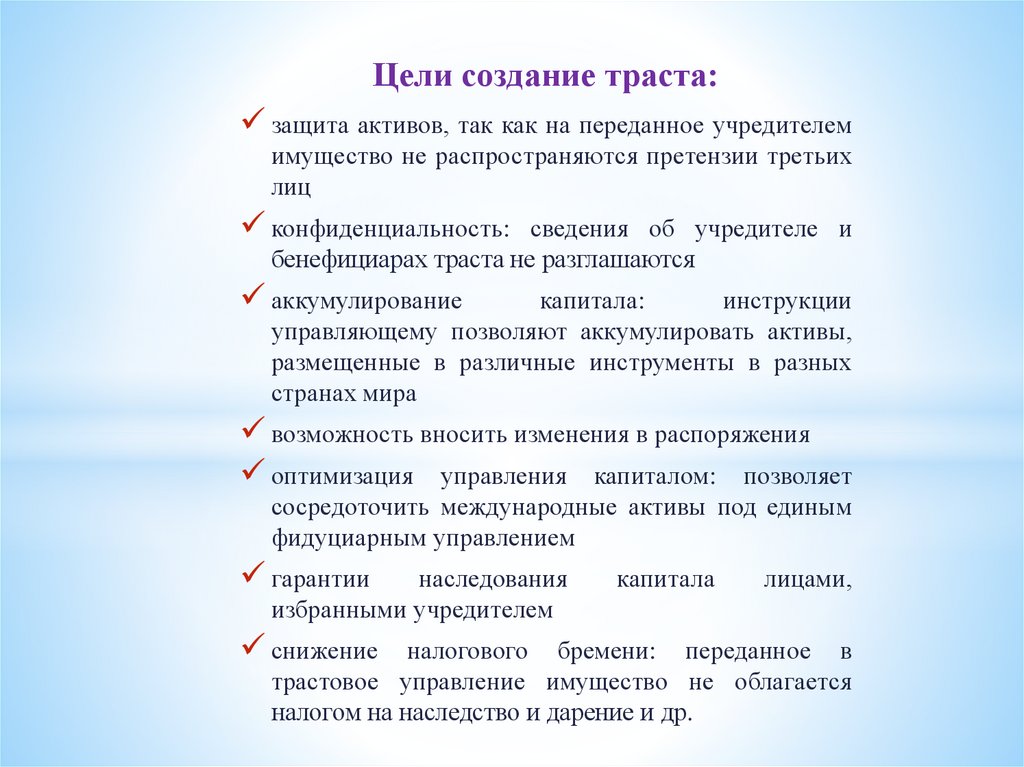

Массовый сегмент (mass retail)

Средний класс (mass

affluent)

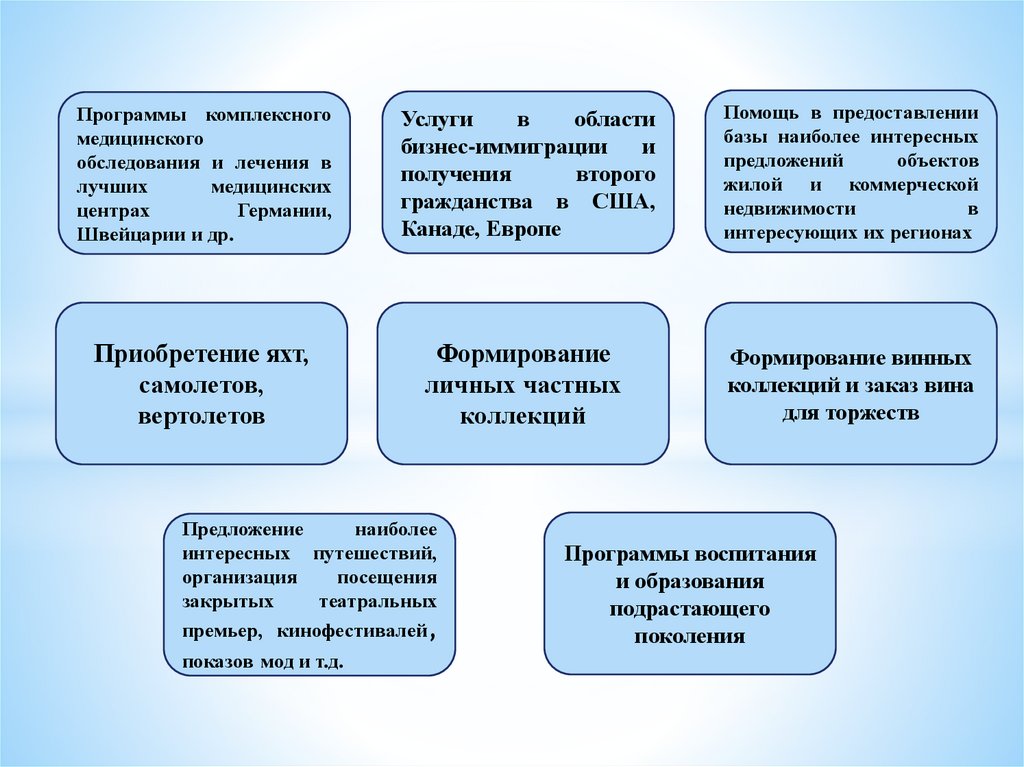

(более состоятельные, чем

основная масса населения)

Состоятельные

клиенты (private

banking)

6.

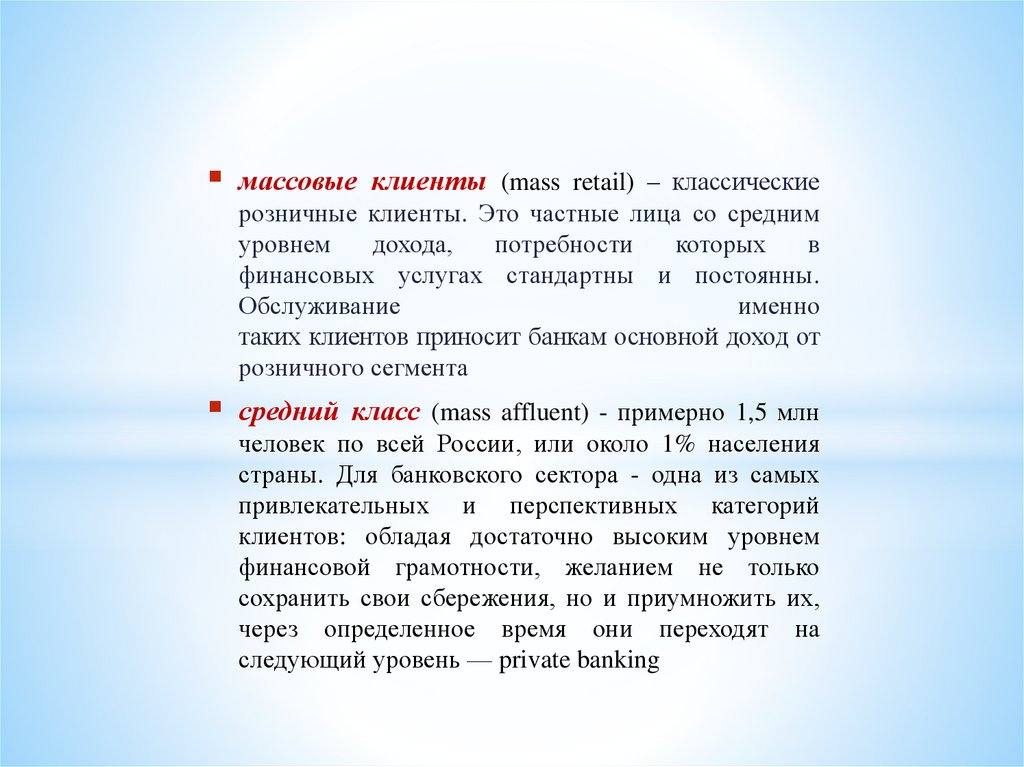

массовые клиенты (mass retail) – классическиерозничные клиенты. Это частные лица со средним

уровнем

дохода,

потребности

которых

в

финансовых услугах стандартны и постоянны.

Обслуживание

именно

таких клиентов приносит банкам основной доход от

розничного сегмента

средний класс (mass affluent) - примерно 1,5 млн

человек по всей России, или около 1% населения

страны. Для банковского сектора - одна из самых

привлекательных и перспективных категорий

клиентов: обладая достаточно высоким уровнем

финансовой грамотности, желанием не только

сохранить свои сбережения, но и приумножить их,

через определенное время они переходят на

следующий уровень — private banking

7.

private banking (РВ)- комплекс финансовых и

нефинансовых услуг, который предлагается банками VIPклиентам и включает в себя индивидуальную систему

обслуживания.

Нижний порог вхождения в группу VIP

существенно различается – от 1 млн руб. в Восточном

Экспресс Банке до $500 000 - в Альфа-Банке.

Private banking включает в себя:

банковские, инвестиционные и консультационные услуги

на лучших, индивидуальных условиях

инвестиционный сервис подразумевает размещение

средств клиента в ПИФы, ОФБУ, доверительное

управление, инструменты накопительного страхования

жизни, альтернативные инвестиции (винные коллекции,

вложения в драгоценности и т. д.)

консультационные

услуги:

юридические

и

инвестиционные вопросы, в т. ч. по инструментам

международных рынков. Помощь в оптимизации

налогообложения, выборе страховых продуктов, в

открытии счетов и депозитов в зарубежных банках, в

бронировании гостиниц, в организации путешествий и т. д.

8.

Вкладывклады, принимаемые на фиксированные сроки без

права частичного снятия денежных средств, а также

вклады, по которым возможно только пополнение

счета;

вклады, предусматривающие возможность как

пополнения счета, так и снятия наличных в

пределах неснижаемого остатка денежных средств

на счете;

вклады, по которым клиент самостоятельно

выбирает структуру валют, срок и сумму

размещения денежных средств, возможность

капитализации процентов, их перечисления на

отдельный счет или расходования;

специальные

программы

для

определенных

категорий клиентов (для пенсионеров, детей,

клиентов — участников зарплатных проектов и др.

9.

вклады,

включающие

составляющую;

накопительные счета;

инвестиционную

вклады, предполагающие их самостоятельное

дистанционное открытие клиентом и управление с

помощью банковских терминалов или ITтехнологий.

Накопительные счета:

осуществление необходимых расходов

погашение кредита

получение ссудного процента на ежедневный

ежемесячный остаток денежных средств

или

открытие счета как лично в отделении банка, так и

дистанционно с помощью мобильного приложения или

онлайн.

10.

Пример условий ведения накопительногосчета АО «Альфа-Банк»

продукт

«Копилка для сдачи»: увеличивается

остаток за счет определенного договором процента с

каждой покупки, оплаченной дебетовой картой

банка (т.е. клиент тратит и накапливает деньги

одновременно);

продукт «Копилка для зарплаты» пополнение счета

происходит в день поступления зарплаты:

обусловленный в договоре процент переводится с

зарплатного счета на накопительный;

продукт

«АэроПлан»:

на

минимальный

ежемесячный

остаток

начисляются

мили

«Аэрофлота»: 1 миля за каждые 200 руб., 30 USD

или 300 EUR.

Единое условие для всех накопительных

счетов - это то, что проценты по счету начисляются

ежемесячно на минимальный остаток средств,

находящихся на счете в течение календарного месяца.

11.

КредитыКредиты физическим лицам

Потребительские

Автокредиты

Банковские карты

Ипотечное кредитование

12.

Необходимые условия предоставления кредитана приобретение автомобиля:

трудоспособный возраст потенциального клиента

трудовая занятость клиента

страхование автомобиля: автокаско в пользу банка в

течение всего срока действия кредитного договора,

обязательное

страхование

автогражданской

ответственности

первоначальный взнос заемщика

гражданство РФ

проживание в регионе присутствия банка

Возраст - от 21 года на момент получения

кредита

до 65 лет на дату его погашения

сумма кредита - от 100 тыс. до 7 млн руб. при сроке

до 7 лет

первоначальный

взнос - от

приобретаемого автомобиля.

20%

стоимости

13.

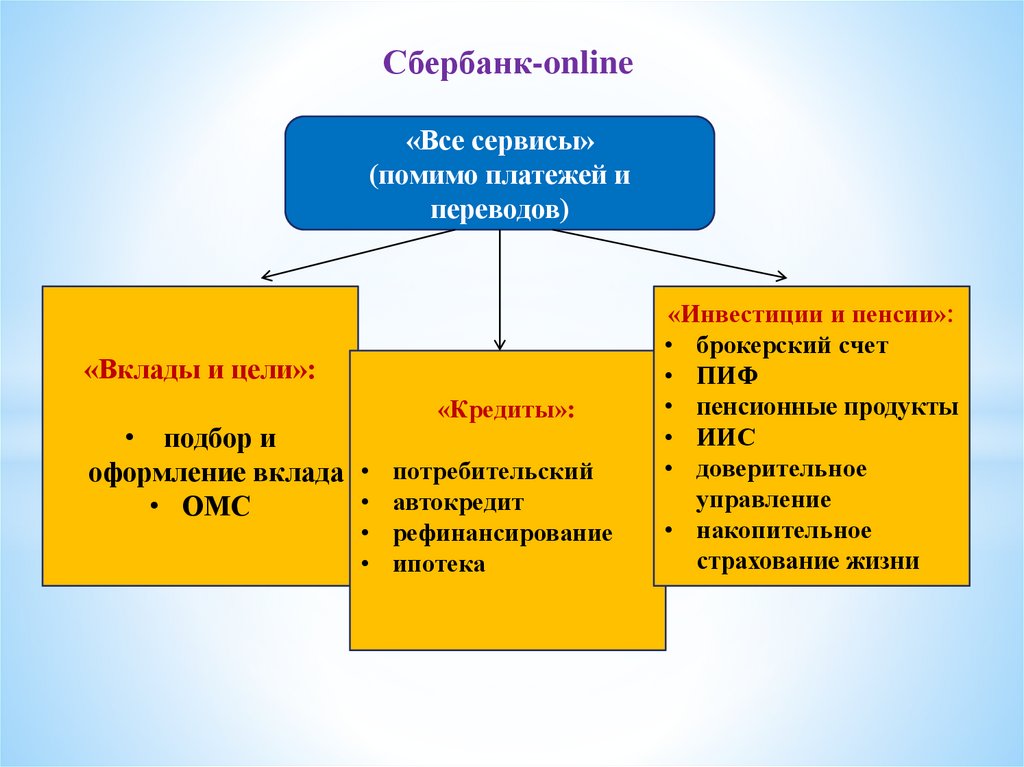

Сбербанк-online«Все сервисы»

(помимо платежей и

переводов)

«Вклады и цели»:

«Кредиты»:

• подбор и

оформление вклада • потребительский

• автокредит

• ОМС

• рефинансирование

• ипотека

«Инвестиции и пенсии»:

• брокерский счет

• ПИФ

• пенсионные продукты

• ИИС

• доверительное

управление

• накопительное

страхование жизни

14.

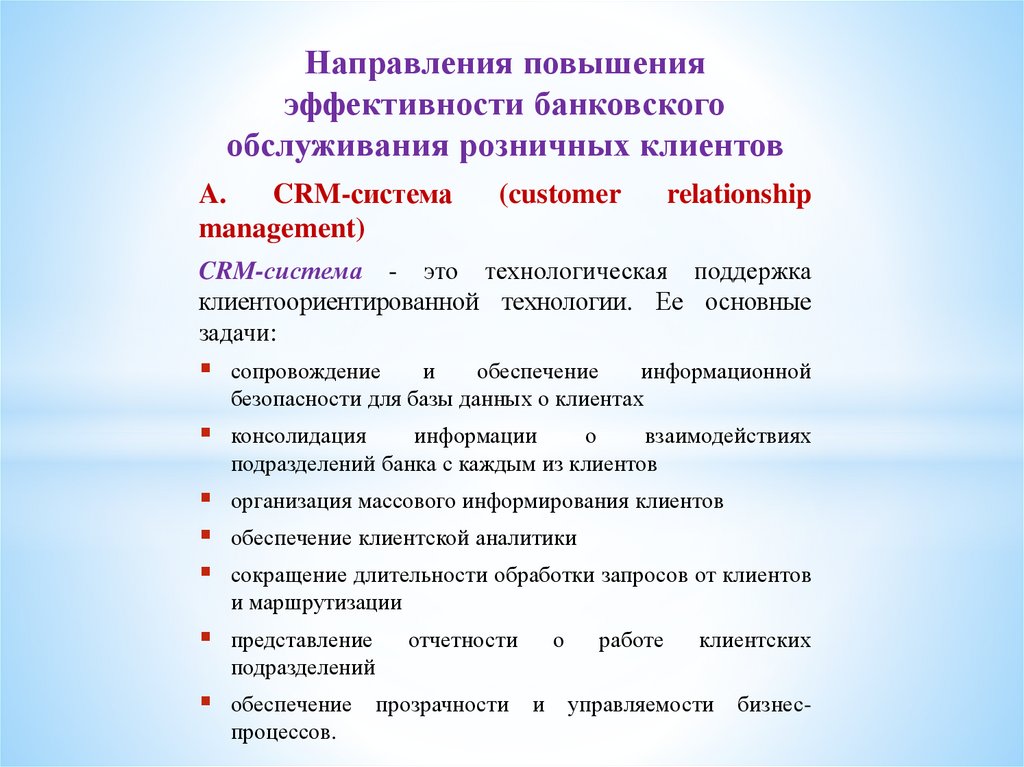

Направления повышенияэффективности банковского

обслуживания розничных клиентов

A.

CRM-система

management)

(customer

relationship

CRM-система - это технологическая поддержка

клиентоориентированной технологии. Ее основные

задачи:

сопровождение

и

обеспечение

информационной

безопасности для базы данных о клиентах

консолидация

информации

о

взаимодействиях

подразделений банка с каждым из клиентов

организация массового информирования клиентов

представление

подразделений

обеспечение

процессов.

обеспечение клиентской аналитики

сокращение длительности обработки запросов от клиентов

и маршрутизации

отчетности

прозрачности

о

и

работе

клиентских

управляемости

бизнес-

15.

Преимущества от внедрения CRM-системДля руководства:

оперативный источник актуальных и достоверных

сведений, в том числе о работе филиальной сети

банка

повышение

управляемости

и

сохранение

корпоративной информации внутри банка

эффективный инструмент контроля оперативной

работы и выполнения задач, позволяющий

проводить анализ управленческой деятельности.

Для

сотрудников

клиентских подразделений:

и

руководителей

ведение базы данных

взаимосвязи между ними

планирование и регистрация возможных типов

взаимодействия с клиентами

автоматизация процесса подготовки планов продаж

клиентов,

учитывая

16.

экономия времени на отчетностипроведение рассылки маркетинговой

и иной информации

клиентам

анализ

эффективности

кампаний и т.д.

рекламных

и

маркетинговых

Благодаря возможности сохранять в CRM-системе

любую информацию по клиенту, включая список банковских

операций и внутренний документооборот при работе с ним,

деятельность клиентских менеджеров становится прозрачной

и передача клиента от одного менеджера к другому не

представляет затруднений.

17.

Результаты внедрения CRM-системы в АО«Райффайзенбанк»:

максимизация

ожидаемой

доходности

от

коммуникаций с клиентами (ожидаемая прибыль

складывается из расчета вероятности по всем

каналам продаж, для всех продуктов и планируемой

доходности от каждого клиента по ним с

последующим подбором конкретному клиенту того

канала

и

предложения,

которое

показало

максимальную доходность);

рост продаж по некоторым продуктам составил

более 100%, продажи таких продуктов банка, как

депозиты и паи инвестиционных фондов, выросли

вдвое;

система

в

полноценном

рабочем

режиме

используется подразделением CRM, а проект

автоматизации

аналитической

CRM-системы

признан успешным.

18.

B.Система

управления

опытом

взаимодействия банка и клиента (CEM

Customer experience management

В настоящее время с целью повышения

ориентированности бизнеса на клиентов банки

приходят к выводу, что необходимо управлять не

только взаимоотношениями с клиентами, но и их так

называемым

клиентским

опытом

(Customer

Experience).

Клиентский опыт и задачи банков:

совокупность всех ощущений и впечатлений,

получаемых клиентом при покупке банковских

продуктов и услуг на протяжении всего времени

взаимодействия с кредитной организацией - начиная

от поиска информации, ее оценки и до

непосредственной покупки продукта, услуги

налаживание банка клиентом обратной связи

изучение

предпочтений,

моделей

поведения

и иерархии ценностей тех или иных групп клиентов.

19.

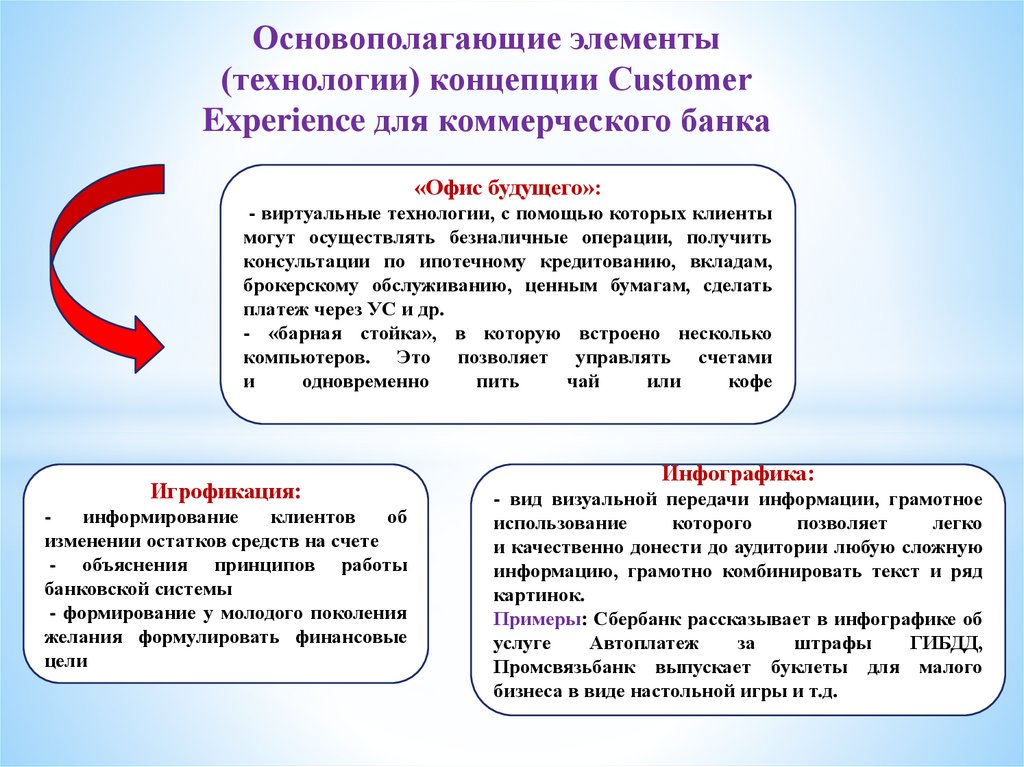

Основополагающие элементы(технологии) концепции Customer

Experience для коммерческого банка

«Офис будущего»:

- виртуальные технологии, с помощью которых клиенты

могут осуществлять безналичные операции, получить

консультации по ипотечному кредитованию, вкладам,

брокерскому обслуживанию, ценным бумагам, сделать

платеж через УС и др.

- «барная стойка», в которую встроено несколько

компьютеров. Это позволяет управлять счетами

и

одновременно

пить

чай

или

кофе

Игрофикация:

информирование

клиентов

об

изменении остатков средств на счете

- объяснения принципов работы

банковской системы

- формирование у молодого поколения

желания формулировать финансовые

цели

Инфографика:

- вид визуальной передачи информации, грамотное

использование

которого

позволяет

легко

и качественно донести до аудитории любую сложную

информацию, грамотно комбинировать текст и ряд

картинок.

Примеры: Сбербанк рассказывает в инфографике об

услуге

Автоплатеж

за

штрафы

ГИБДД,

Промсвязьбанк выпускает буклеты для малого

бизнеса в виде настольной игры и т.д.

20.

Инфографика—

это

визуальный

способ

коммуникации, поэтому в ней всегда преобладают

изображения и графики.

Инфографика нужна, чтобы легко объяснять сложные

процессы, в увлекательной форме распространять

громоздкие данные и сильнее вовлекать читателей в

контент (см. «Сбербанк. Инфографика». Яндекс YouTube).

Игрофикация - специализированный карточный

портал, на котором можно в игровой форме

отслеживать динамику своих сбережений и трат по

картам, включая то, на что именно клиент тратит

средства, получать разные виды детализированных

выписок по счетам и индивидуальные предложения от

банка.

21.

Геймификация - помогает клиенту осознать, какиеего проблемы и как решаются с помощью банковских

продуктов, и сформировать потребность в их

использовании.

Выступает рычагом, привлекающим внимание,

предлагающим попробовать новый продукт – и

остаться с ним.

Пример (АО »Альфа-Банк»)

Банк обращается к клиентам, которые ведут активный

образ жизни, примерно с таким посланием:

«Если ты учитываешь свою физическую нагрузку,

то, вероятно, спорт для тебя важен. Давай

подкопим денег и купим что-нибудь полезное:

коньки, лыжи, или в Альпы съездишь на сноуборде

покататься?»

22.

Банковские продукты длясостоятельных клиентов

Неспецифические принципы обслуживания

клиентов сегмента рrivate banking:

безопасность и конфиденциальность

профессионализм и компетентность

индивидуальный подход

оперативность

комфортные условия обслуживания.

23.

Private banking - это комплексное банковскоеобслуживание состоятельных клиентов, составляющим

которого может быть аsset management, или управление

активами.

Управление активами банки предлагают клиентам —

физическим лицам, относящимся к различным

сегментам: массовому, среднему классу, а также

состоятельным клиентам.

В процессе управления активами менеджер банка

совместно с клиентом:

рассматривает

несколько

инвестиционных стратегий

помогает

клиенту

сформировать

инвестиционный

портфель,

наилучшим

образом соответствующий его экономическим

интересам

обечпечивает

более

индивидуальности.

имеющихся

высокую

степень

24.

Банковские продукты и услуги длясостоятельных клиентов:

I группа — разработка стратегии инвестирования и

формирование инвестиционного портфеля клиента

II группа — традиционные банковские услуги и

продукты

III группа — страховые и консультационные услуги;

V группа — услуги, направленные на повышение

лояльности клиента к банку и формирование его

стиля жизни.

IV группа — фидуциарные услуги, услуги в области

наследования капитала

25.

I группаРазработка

стратегии

инвестирования

и

формирование инвестиционного портфеля с целью

сохранения и приумножения богатства.

Принципы диверсификации активов

Классы (фонды

облигаций, акций,

альтернативные

инвестиции)

Валюты (рубли,

доллары, евро,

швейцарские франки и

Риски, ликвидность,

доходность, горизонт

инвестирования

др.)

Страны, отрасли

промышленности

Открытая архитектура:

предложение лучших

инвестпродуктов других

банков и компаний

26.

Фонды прямых инвестиций (private equity funds)направляют

средства

на

финансирование

перспективных проектов не публичных и не имеющих

длительной истории инновационных компаний малого

и среднего бизнеса. Как правило, фонды прямых

инвестиций закрыты для широкого круга инвесторов

Закрытые паевые фонды недвижимости являются

альтернативой прямым инвестициям в жилье, являясь

при этом менее рискованным и более доходным

защищенным законодательством инвестиционным

инструментом. Среди закрытых ПИФ выделяют

специализированные

фонды

(строительные,

земельные, рентные) и смешанные. Строительные

фонды инвестируют в строящиеся объекты

Хедж-фонды (hedge-funds) не подвержены жесткому

регулированию и не имеют ограничений в инвестиционном

процессе. Благодаря этому средства хедж-фондов могут

инвестироваться в различные активы по всему миру и

участвовать в реализации сложных стратегий. Создание хеджфондов

преследует

цель

стабильного

увеличения

инвестируемого капитала при любой ситуации на финансовом

рынке

27.

II группаТрадиционные банковские услуги и продукты:

в отличие от традиционных банковских услуг,

предоставляемых клиентам mass retail и mass affluent,

предполагает различные дополнения и преференции:

более высокие ставки по депозитам

ниже рыночных ставки по кредитам

льготный курс при конвертации валют

отсутствие платы по некоторым банковским

операциям, например за выдачу наличных во

всех банкоматах в любой точке мира.

Традиционные банковские услуги и продукты включают:

открытие и ведение текущих счетов для клиента, членов его семьи

и персонала, обслуживающего семью клиента; ДБО;

расчетно-кассовое обслуживание;

предоставление премиальных банковских карт;

банковские вклады; кредитные продукты;

операции с драгоценными металлами;

аренда индивидуальных сейфов;

депозитарные услуги;

инвестиционные банковские услуги.

28.

III группаДочерние страховые компании банков предлагают

клиентам рrivate banking комплексные индивидуальные

программы

страхования,

гарантирующие

всеобъемлющую страховую защиту клиента и его

семьи:

страхование

транспортных

средств,

гражданской

ответственности,

личного

имущества, здоровья клиента и его близких,

российской и зарубежной недвижимости,

предметов искусства и антиквариата, винных

коллекций и многого другого

одна из таких программ - Private Insurance

Club, в соответствии с которой обеспечивается

персональный подход к запросам клиента,

учитывающий

нестандартные

условия

страхования

с

закреплением

личного

страхового менеджера

29.

IV группаФидуциарные

услуги

-

услуги

в

области

наследования капитала.

Фидуциарные

услуги

Траст

Семейный

фонд

30.

Траст - соглашение, обеспечивающее гибкоеуправление и защиту имущества учредителя,

распределение доходов до и после его смерти.

Траст может включать различные активы:

средства на банковских счетах, ценные бумаги,

недвижимость, воздушные и морские суда.

31.

Цели создание траста:защита активов, так как на переданное учредителем

имущество не распространяются претензии третьих

лиц

конфиденциальность:

сведения об учредителе и

бенефициарах траста не разглашаются

аккумулирование

капитала:

инструкции

управляющему позволяют аккумулировать активы,

размещенные в различные инструменты в разных

странах мира

возможность вносить изменения в распоряжения

оптимизация управления капиталом: позволяет

сосредоточить международные активы под единым

фидуциарным управлением

гарантии

наследования

избранными учредителем

снижение

капитала

лицами,

налогового бремени: переданное в

трастовое управление имущество не облагается

налогом на наследство и дарение и др.

32.

Семейный фонд - юридическое лицо (в отличие оттраста), который управляется советом фонда.

Совет

фонда

выбирается

учредителем

для

осуществления управления активами в соответствии с

руководящими документами фонда (уставом и

приложением к уставу) и несет фидуциарные, то есть

основанные на доверии, обязательства перед

бенефициарами.

Задача

семейного

фонда

обеспечение

конфиденциальных,

гибких

решений

для

удовлетворения различных потребностей клиентов.

Например, в семейном фонде могут быть размещены

акции компании, владельцем которой является

учредитель.

33.

V группаУслуги, повышающие лояльность клиента к банку и

формирующие

его

стиль

жизни

(lifestyle

management), предлагающие лучшие решения для

клиента в нефинансовой сфере:

организация медицинского обслуживания

туризм и путешествия

консультации по вопросам иммиграции

покупка недвижимости за рубежом

приобретение яхт, самолетов, вертолетов

создание личных частных коллекций

формирование винных коллекций и заказ вина

для торжеств

программы

воспитания

подрастающего поколения

и

образования

34.

Программы комплексногомедицинского

обследования и лечения в

лучших

медицинских

центрах

Германии,

Швейцарии и др.

Услуги

в

области

бизнес-иммиграции

и

получения

второго

гражданства в США,

Канаде, Европе

Помощь в предоставлении

базы наиболее интересных

предложений

объектов

жилой и коммерческой

недвижимости

в

интересующих их регионах

Приобретение яхт,

самолетов,

вертолетов

Формирование

личных частных

коллекций

Формирование винных

коллекций и заказ вина

для торжеств

Предложение

наиболее

интересных путешествий,

организация

посещения

закрытых

театральных

премьер, кинофестивалей,

показов мод и т.д.

Программы воспитания

и образования

подрастающего

поколения

Финансы

Финансы