Похожие презентации:

Действующие налоги и сборы. Специальные налоговые режимы в РФ

1.

Тема лекции: «Действующие налоги и сборы,Специальные налоговые режимы в РФ»

Вопросы:

1. Налоги в бюджетной системе РФ

2. Федеральные налоги и сборы

3. Региональные налоги

4. Местные налоги и сборы

2.

1.Налоги в бюджетной системе РФ

Структура налоговой системы РФ

Федеральные

налоги и

сборы

Региональные

налоги

Местные

налоги и

сборы

Специальные

налоговые

режимы

3.

ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ НАЛОГОВ1. Налог - сбор, устанавливаемый государством и

взимаемый на основании законодательно закрепленных

правил

для

удовлетворения

общественных

потребностей.

2. Налог - изъятие государством в свою пользу

определенной части ВВП в виде обязательного взноса

4.

Элементы налогаобъект

льготы

срок

уплаты

плательщик

НАЛОГ

отчетность

налоговый

период

порядок

расчета

база н/о

единица

н/о

ставка

5.

ХАРАКТЕРИСТИКА ЭЛЕМЕНТОВ НАЛОГАo объект налогообложения – предмет, подлежащий

налогообложению

o субъект (плательщик) налога – физическое или

юридическое лицо, на которое законом возложено

обязательство уплачивать налог

o база налогообложения – подлежащая

налогообложению часть объекта налога

o единица налогообложения – единица измерения

объекта налога

o порядок исчисления налога – метод определения

суммы налога

o ставка налога – величина налога на единицу

налогообложения

6.

o налоговый период - период,рассчитывается и взимается налог

за

который

o срок и порядок уплаты налога – срок уплаты и

механизм перечисления налогов

o срок и порядок предоставления отчетности –

срок подачи и порядок ее предоставления

налоговым органам

o налоговые льготы – полное или частичное

освобождение от уплаты налога

7.

Отличительные черты налога от сбора:сумма, взимаемая с помощью налогового

механизма, вносится в бюджет, а сумма

сбора перечисляется на счет юр. лица;

перечисляемые суммы налогов не имеют

целевого назначения;

налоги перечисляются вне зависимости от

получения каких-либо услуг или благ со

стороны государства.

8.

Функции налогов:Фискальная

Регулирующая

Стимулирующая

Дестимулирующая

Воспроизводственная

Распределительная

Контрольная

9.

Фискальная функция – формирование финансовых ресурсов государствачерез аккумулирование средств в бюджеты различных уровней и целевые

государственные фонды с целью обеспечения его дееспособности.

Регулирующая функция – предназначена для решения задач

экономической политики государства с помощью налоговых механизмов:

• стимулирующая

подфункция

стимулирование

развития

определенных

отраслей

путем

предоставления

льгот

в

налогообложении;

• дестимулирующая подфункция — через налоговое бремя

препятствует развитию экономических процессов в государстве с

целью обеспечения государственной безопасности;

• воспроизводственная подфункция – аккумулирует средства для

восстановления используемых ресурсов.

Распределительная (социальная) функция - перераспределении

общественных доходов (происходит передача средств в пользу более

слабых и незащищённых категорий граждан за счёт возложения

налогового бремени на более сильные категории населения).

Контрольная функция - позволяет отслеживать своевременность и полноту

поступлений в бюджет денежных средств и сопоставлять их величину

10.

КЛАССИФИКАЦИЯ НАЛОГОВ ПО РАЗЛИЧНЫМ ПРИЗНАКАМПо методу установления

Прямые, косвенные

По степени учета финансового

положения

Личные, реальные

По виду налоговых ставок

Процентные, твердые,

комбинированные

По экономическому содержанию объекта

налогообложения

Имущество,

ресурсы,

доход (прибыль),

действия

По субъектам налогообложения

С юрлиц, с физлиц,

смешанные

По уровню перечисления

Федеральные,

региональные, местные

По характеру использования

поступлений

Общие, специальные

11.

По методу установленияПрямые – налоги, взымаемые непосредственно с доходов и имущества

налогоплательщиков

Косвенные - налоги на товары и услуги, устанавливаемые в виде

надбавки к цене или тарифу (НДС, акциз, таможенная пошлина).

По степени учета финансового положения

Личные - налоговая база формируется с учетом доходов (НДФЛ)

Реальные – налоговая база формируется без учета доходов (налог на

имущество, земельный налог)

По виду налоговых ставок

Процентные:

- пропорциональные (адвалорные) — действуют в одинаковом проценте к

налоговой базе без учёта её величины;

- прогрессивные — возрастают по мере роста налоговой базы;

- регрессивные - возрастают по мере уменьшения налоговой базы

Твердые - устанавливаются в абсолютной сумме на единицу (иногда весь

объект) обложения независимо от размеров налоговой базы

Комбинированные - налог взимается по твердой ставке + % от оборота

при установлении минимума за единицу (акциз на сигареты)

12.

По экономическому содержанию объектаналогообложения

Имущество – налог на имущество организаций и физ. лиц

Ресурсы – рентная плата за нефть, природный газ и т.д.

Доход (прибыль) – налог на прибыль

Действия – продажа ЦБ

По субъектам налогообложения

Физические лица

Юридические лица

Смешанные – уплачивают как организации, так и физ. лица (НДС, земельный налог и др.)

По уровню перечисления

Федеральные налоги (сборы) – условия взимания и уплаты одинаковы для всех

налогоплательщиков

Региональные и местные налоги (сборы) - условия уплаты регулируются на уровне

региональной и местной власти, но в рамках общегосударственных норм (регулируются

отдельные элементы – ставки, сроки уплаты)

По характеру использования поступлений

Общие - НДС, акцизы, таможенная пошлина, налог на прибыль, НДФЛ, земельный налог

Специальные - ориентированы на целевое использование средств (сбор за пользование

объектами животного мира и водных биоресурсов, утилизационный сбор)

13.

ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ- налог на добавленную стоимость (гл. 21 НК РФ);

- акцизы (гл. 22 НК РФ);

- налог на доходы физических лиц (гл. 23 НК РФ);

- налог на прибыль организаций (гл. 25 НК РФ);

- налог на добычу полезных ископаемых (гл. 26 НК РФ);

- водный налог (гл. 25.2 НК РФ);

- сборы за пользование объектами животного мира и за пользование объектами

водных биологических ресурсов (гл. 25.1 НК РФ);

- государственная пошлина (гл. 25.3 НК РФ);

- налог на дополнительный доход от добычи углеводородного сырья (введен

Федеральным законом от 19.07.2018 N 199-ФЗ) (гл. 25.4 НК РФ).

РЕГИОНАЛЬНЫЕ НАЛОГИ

- транспортный налог (гл. 28 НК РФ);

- налог на игорный бизнес (гл. 29 НК РФ);

- налог на имущество организаций (гл. 30 НК РФ)

МЕСТНЫЕ НАЛОГИ И СБОРЫ

- земельный налог (гл. 31 НК РФ);

- налог на имущество физических лиц (гл. 32 НК РФ);

- торговый сбор (гл. 33 НК РФ)

14.

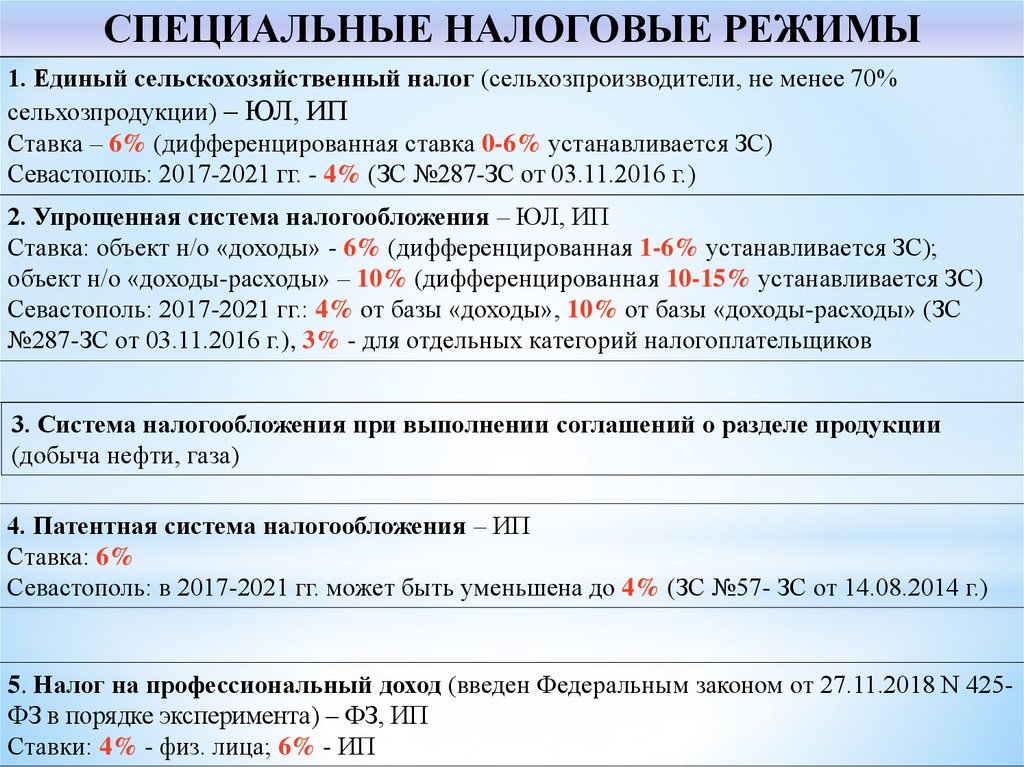

СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ1. Единый сельскохозяйственный налог (сельхозпроизводители, не менее 70%

сельхозпродукции) – ЮЛ, ИП

Ставка – 6% (дифференцированная ставка 0-6% устанавливается ЗС)

Севастополь: 2017-2021 гг. - 4% (ЗС №287-ЗС от 03.11.2016 г.)

2. Упрощенная система налогообложения – ЮЛ, ИП

Ставка: объект н/о «доходы» - 6% (дифференцированная 1-6% устанавливается ЗС);

объект н/о «доходы-расходы» – 10% (дифференцированная 10-15% устанавливается ЗС)

Севастополь: 2017-2021 гг.: 4% от базы «доходы», 10% от базы «доходы-расходы» (ЗС

№287-ЗС от 03.11.2016 г.), 3% - для отдельных категорий налогоплательщиков

3. Система налогообложения при выполнении соглашений о разделе продукции

(добыча нефти, газа)

4. Патентная система налогообложения – ИП

Ставка: 6%

Севастополь: в 2017-2021 гг. может быть уменьшена до 4% (ЗС №57- ЗС от 14.08.2014 г.)

5. Налог на профессиональный доход (введен Федеральным законом от 27.11.2018 N 425ФЗ в порядке эксперимента) – ФЗ, ИП

Ставки: 4% - физ. лица; 6% - ИП

15.

2. Федеральные налоги и сборыНАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

НДС – косвенный налог на прибавочную (добавленную) стоимость,

возникающую в процессе создания товаров, работ, услуг. Налог

уплачивается по мере реализации произведенной продукции (выполнения

работ, оказания услуг) или получения предварительной оплаты от

покупателя.

Объект налогообложения:

- реализация товаров (работ, услуг) на территории Российской

Федерации (в т.ч. на безвозмездной основе);

- передача на территории Российской Федерации товаров (выполнение

работ, оказание услуг) для собственных нужд, расходы на которые не

принимаются к вычету (в том числе через амортизационные

отчисления) при исчислении налога на прибыль организаций;

- выполнение строительно-монтажных работ для собственного

потребления;

ввоз товаров на территорию Российской Федерации и иные

территории, находящиеся под ее юрисдикцией.

16.

СтавкаПлатеж

0%

Экспорт товаров, международные пассажирские

перевозки, а также операции, перечисленные в ст.

164 НК РФ.

10%

Льготная ставка, применяемая при продаже

некоторых продовольственных, детских,

лекарственных и медицинских товаров, книг и др.

случаях, установленных в п.2 ст. 164 НК РФ.

20%

Основная ставка. Реализация большинства товаров

и услуг в соответствии с п.3 ст. 164 НК РФ.

10/110%

Расчетная ставка, применяемая продавцом при

получении предоплаты по поставкам товаров,

облагаемых по ставке 10%

20/120%

Расчетная ставка, применяемая продавцом при

получении предоплаты по поставкам товаров,

облагаемых по ставке 20%.

16,67%

Реализация компании в качестве имущественного

комплекса; продажа зарубежными фирмами

физическим лицам услуг в электронном формате.

17.

НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦНалог с доходов, уплачиваемый физическими лицами.

Объект налогообложения – доход, полученный налогоплательщиком:

- от источников в Российской Федерации и (или) от источников за

пределами Российской Федерации - для физических лиц, являющихся

налоговыми резидентами Российской Федерации;

- от источников в Российской Федерации - для физических лиц, не

являющихся налоговыми резидентами Российской Федерации.

Налоговая база - доходы, полученные налогоплательщиком в денежной

форме, натуральной форме, а также в виде материальной выгоды.

18.

СтавкаПлатеж

13%

- зарплата, отпускные и другие выплаты

работнику — резиденту РФ, а также

зарплата для:

• высоквалифицированных

иностранных специалистов;

• работников из стран ЕАЭС;

• безвизовых мигрантов ;

• беженцев.

- дивиденды резиденту РФ;

- доходы ИП от предпринимательской

деятельности на общем режиме

15%

Дивиденды нерезиденту РФ

30%

Зарплата, отпускные и другие выплаты

работнику – нерезиденту РФ

- призы и выигрыши в лотерею (в

сумме, превышающей 4000 руб.)

35%

19.

АкцизыПодакцизные товары: ( Ст. 181 НК)

*

*

спирт этиловый, алкогольные напитки, пиво

виноград для производства вина с защищенным географическим указанием и

наименованием места происхождения (с 2020г.)

*

*

виноматериалы (с 2020г.)

*

*

*

*

нефтепродукты (бензин, дизтопливо, авиационный керосин и т.п.)

*

спиртосодержащая парфюмерно-косметическая продукция в металлической аэрозольной

упаковке;

*

*

*

спиртосодержащая продукция бытовой химии в металлической аэрозольной упаковке;

табак и табачные изделия (в т.ч табак используемый путем нагревания, электронные

сигареты и жидкость к ним)

автомобили легковые и мотоциклы

моторные масла

лекарственные средства (включая гомеопатические лекарственные препараты),

изготавливаемые аптечными организациями по рецептам на лекарственные препараты и

требованиям медицинских организаций, разлитые в емкости в соответствии с

требованиями нормативной документации, согласованной уполномоченным федеральным

органом исполнительной власти;

спиртосодержащая парфюмерно-косметическая продукция в малой емкости;

препараты ветеринарного назначения, прошедшие государственную регистрацию в

уполномоченном федеральном органе исполнительной власти и внесенные в

Государственный реестр зарегистрированных ветеринарных препаратов, разработанных

для применения в животноводстве на территории Российской Федерации, разлитые в

емкости не более 100 мл;

20.

НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙПрямой налог, величина которого прямо зависит от конечных финансовых

результатов деятельности организации.

Объект налогообложения - прибыль, полученная налогоплательщиком:

- для российских организаций - прибыль, рассчитанная как разница

между полученными доходами и произведенными расходами;

- для иностранных организаций, осуществляющих деятельность в РФ

через постоянное представительство - аналогично для данного

представительства

- для других иностранных организаций - доходы, полученные в России

(например, дивиденды).

Ставка налога – 20%:

- с 2017 до 2024 год — 17%

- в региональный бюджет, 3% — в федеральный;

Законодательные органы субъектов РФ могут понижать ставку налога для

отдельных категорий налогоплательщиков, но не более чем

до 13,5% (12,5 % в 2017-2020 гг.).

21.

НАЛОГ НА ДОБЫЧУ ПОЛЕЗНЫХ ИСКОПАЕМЫХПрямой налог, взимаемый с недропользователей.

Объект налогообложения:

- полезные ископаемые, добытые из недр на территории Российской Федерации

на участке недр (в том числе из залежи углеводородного сырья), предоставленном

налогоплательщику в пользование;

- полезные ископаемые, извлеченные из отходов (потерь) добывающего

производства, если такое извлечение подлежит отдельному лицензированию в

соответствии с законодательством Российской Федерации о недрах;

- полезные ископаемые, добытые из недр за пределами территории Российской

Федерации, если эта добыча осуществляется на территориях, находящихся под

юрисдикцией Российской Федерации.

Налоговая база определяется как стоимость добытых полезных ископаемых по

каждому виду, с учетом установленных различных ставок.

Налоговые ставки:

- адвалорные ставки (в процентах) – применяются в отношении налоговой базы,

определяемой как стоимость добытого полезного ископаемого;

- специфические ставки (в рублях за тонну) – применяются в отношении

налоговой базы, определяемой как количество добытого полезного ископаемого.

22.

* Государственная пошлина - сбор,взимаемый с лиц, указанных в статье 333.17

настоящего Кодекса, при их обращении в

государственные органы, органы местного

самоуправления, иные органы и (или) к

должностным лицам, которые уполномочены

в соответствии с законодательными актами

Российской Федерации, законодательными

актами субъектов Российской Федерации и

нормативными правовыми актами органов

местного самоуправления, за совершением в

отношении этих лиц юридически значимых

действий, предусмотренных настоящей

главой, за исключением действий,

совершаемых консульскими учреждениями

Российской Федерации.

23.

3. Региональные налогиТРАНСПОРТНЫЙ НАЛОГ

Налог, взимаемый с владельцев зарегистрированных автотранспортных средств.

Объект налогообложения - автомобили, мотоциклы, мотороллеры, автобусы и

другие самоходные машины и механизмы на пневматическом и гусеничном ходу,

самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы,

мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и

другие водные и воздушные транспортные средства, зарегистрированные в

установленном порядке.

Налоговая база определяется:

- в отношении транспортных средств, имеющих двигатели, - как мощность

двигателя транспортного средства в лошадиных силах;

- в отношении воздушных транспортных средств, для которых определяется тяга

реактивного двигателя, - как паспортная статическая тяга реактивного двигателя

воздушного транспортного средства на взлетном режиме в земных условиях в

килограммах силы;

- в отношении водных несамоходных (буксируемых) транспортных средств, для

которых определяется валовая вместимость, - как валовая вместимость в

регистровых тоннах

24.

Налоговые ставки (ст. 361 НК РФ) устанавливаются законамисубъектов Российской Федерации соответственно в зависимости от

мощности двигателя, тяги реактивного двигателя или валовой

вместимости транспортного средства в расчете на одну лошадиную

силу мощности двигателя транспортного средства, один килограмм

силы тяги реактивного двигателя, одну регистровую тонну, одну

единицу валовой вместимости транспортного средства или одну

единицу транспортного средства.

25.

НАЛОГ НА ИГОРНЫЙ БИЗНЕСНалог с организаций, осуществляющих предпринимательскую в сфере игорного бизнеса.

Объекты налогообложения:

- игровой стол;

- игровой автомат;

- процессинговый центр букмекерской конторы;

- процессинговый центр тотализатора;

- процессинговый центр интерактивных ставок тотализатора;

- процессинговый центр интерактивных ставок букмекерской конторы;

- пункт приема ставок тотализатора;

- пункт приема ставок букмекерской конторы.

Налоговые ставки:

- за один игровой стол - от 50 000 до 250 000 рублей;

- за один игровой автомат - от 3 000 до 15 000 рублей;

- за один процессинговый центр букмекерской конторы - от 50 000 до 250 000 рублей;

- за один процессинговый центр тотализатора - от 50 000 до 250 000 рублей;

- за один процессинговый центр интерактивных ставок тотализатора - от 2 500 000 до 3 000

000 рублей;

- за один процессинговый центр интерактивных ставок букмекерской конторы - от 2 500

000 до 3 000 000 рублей;

- за один пункт приема ставок тотализатора - от 10 000 до 14 000 рублей;

- за один пункт приема ставок букмекерской конторы - от 10 000 до 14 000 рублей.

26.

НАЛОГ НА ИМУЩЕСТВО ОРГАНИЗАЦИЙНалог на недвижимое имущество (включая имущество, переданное во временное

владение, пользование, распоряжение или доверительное управление, внесённое в

совместную деятельность, в том числе имущество, полученное по концессионному

соглашению).

До 2019 года налогом на имущество облагалось и движимое имущество.

Объект налогообложения:

- для российских организаций - недвижимое имущество (в том числе имущество,

переданное во временное владение, в пользование, распоряжение, доверительное

управление), учитываемое на балансе в качестве объектов основных средств;

- для иностранных организаций, осуществляющих деятельность в Российской

Федерации через постоянные представительства, - недвижимое имущество,

относящееся к объектам основных средств и недвижимое имущество, полученное

по концессионному соглашению;

- для иностранных организаций, не осуществляющих деятельности в Российской

Федерации через постоянные представительства, признаются находящееся на

территории Российской Федерации и принадлежащее указанным иностранным

организациям на праве собственности недвижимое имущество и полученное по

концессионному соглашению недвижимое имущество.

27.

Налоговые ставки устанавливаются законами субъектов РоссийскойФедерации и не могут превышать 2,2 процента, если иное не

предусмотрено статьей 380 НК РФ.

Налоговые ставки, установленные законами Республики Крым и города

федерального значения Севастополя, не могут быть повышены в течение

пяти последовательных налоговых периодов начиная с налогового

периода, с которого применяется налоговая ставка.

28.

4. Местные налоги и сборыЗЕМЕЛЬНЫЙ НАЛОГ

Земельный налог — налог, уплачиваемый организациями и

физическими лицами, обладающими земельными участками на

праве собственности, праве постоянного пользования или праве

пожизненного наследуемого владения.

Объект налогообложения - земельные участки, расположенные в

пределах муниципального образования (городов федерального

значения Москвы, Санкт-Петербурга и Севастополя), на территории

которого введен налог.

Налоговая база определяется как кадастровая стоимость земельных

участков, признаваемых объектом налогообложения.

29.

Налоговые ставкиустанавливаются НПА городов федерального

значения и не могут превышать:

- 0,3% в отношении земельных участков:

• отнесенных к землям сельскохозяйственного назначения или к землям в

составе зон сельскохозяйственного использования в населенных

пунктах и используемых для сельскохозяйственного производства;

• занятых

жилищным

фондом

и

объектами

инженерной

инфраструктуры жилищно-коммунального комплекса;

• приобретенных (предоставленных) для личного подсобного хозяйства,

садоводства, огородничества или животноводства, а также дачного

хозяйства;

• ограниченных

в

обороте

в

соответствии

с законодательством Российской Федерации, предоставленных для

обеспечения обороны, безопасности и таможенных нужд

- 1,5% в отношении прочих земельных участков.

30.

НАЛОГ НА ИМУЩЕСТВО ФИЗИЧЕСКИХ ЛИЦНалог, уплачиваемый физическими лицами - собственниками

имущества, признаваемого объектом налогообложения.

Объект налогообложения - расположенное в пределах

муниципального образования (города федерального значения

Москвы, Санкт-Петербурга или Севастополя) следующее

имущество:

- жилой дом;

- квартира, комната;

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

Не признается объектом налогообложения имущество, входящее в

состав общего имущества многоквартирного дома.

31.

Налоговая база определяетсяинвентаризационной стоимости.

исходя

из

их

кадастровой

или

Налоговые ставки: в случае определения налоговой базы исходя из кадастровой

стоимости объекта налогообложения налоговые ставки устанавливаются в

размерах, не превышающих:

- 0,1% в отношении:

• жилых домов, частей жилых домов, квартир, частей квартир, комнат;

• объектов незавершенного строительства в случае, если проектируемым

назначением таких объектов является жилой дом;

• единых недвижимых комплексов, в состав которых входит хотя бы один жилой

дом;

• гаражей и машино-мест;

• хозяйственных строений или сооружений, площадь каждого из которых не

превышает 50 квадратных метров и которые расположены на земельных

участках для ведения личного подсобного хозяйства, огородничества,

садоводства или индивидуального жилищного строительства

- 2% в отношении объектов налогообложения, кадастровая стоимость каждого из

которых превышает 300 миллионов рублей;

- 0,5% в отношении прочих объектов налогообложения

32.

ТОРГОВЫЙ СБОРЕжеквартальный

фиксированный

платеж,

зависящий

площади торгового помещения и места расположения объекта.

от

Объект обложения - использование объекта движимого или недвижимого

имущества для осуществления плательщиком сбора вида предпринимательской

деятельности, в отношении которого установлен сбор, хотя бы один раз в течение

квартала.

Ставки

сбора

устанавливаются

нормативными

правовыми

актами

муниципальных образований (законами городов федерального значения Москвы,

Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на объект

осуществления торговли или на его площадь.

Финансы

Финансы