Похожие презентации:

Количественный финансовый анализ ценных бумаг с фиксированным доходом

1. Тема 2. Количественный финансовый анализ ценных бумаг с фиксированным доходом

2.

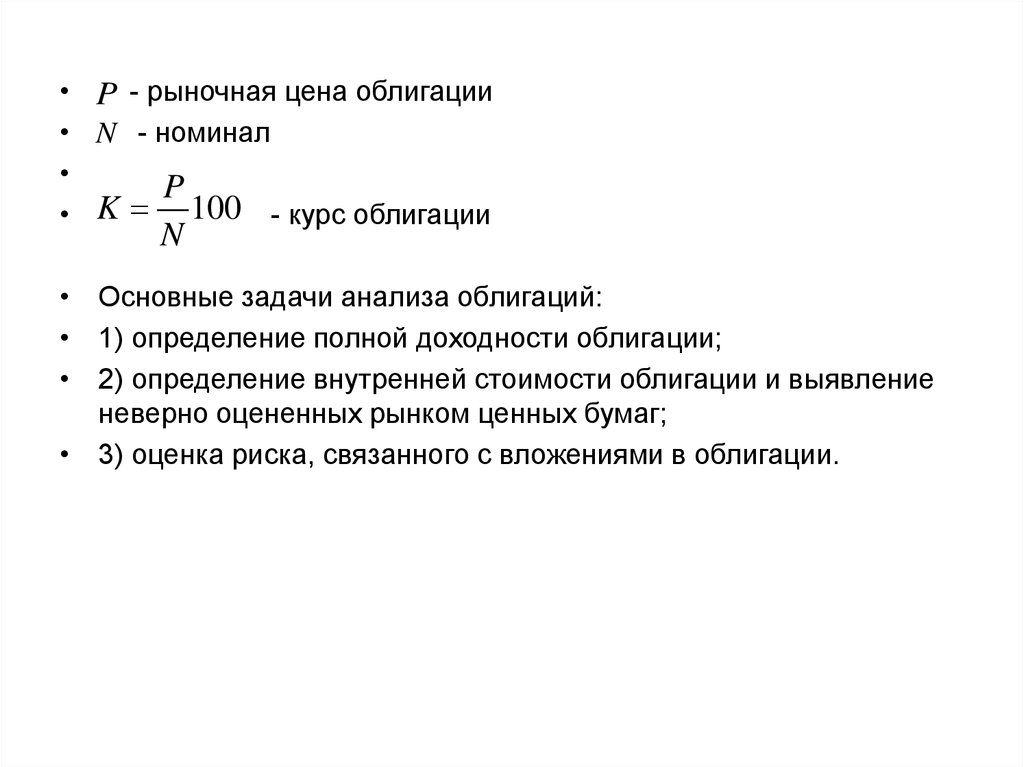

• P - рыночная цена облигации• N - номинал

P

• K 100 - курс облигации

N

• Основные задачи анализа облигаций:

• 1) определение полной доходности облигации;

• 2) определение внутренней стоимости облигации и выявление

неверно оцененных рынком ценных бумаг;

• 3) оценка риска, связанного с вложениями в облигации.

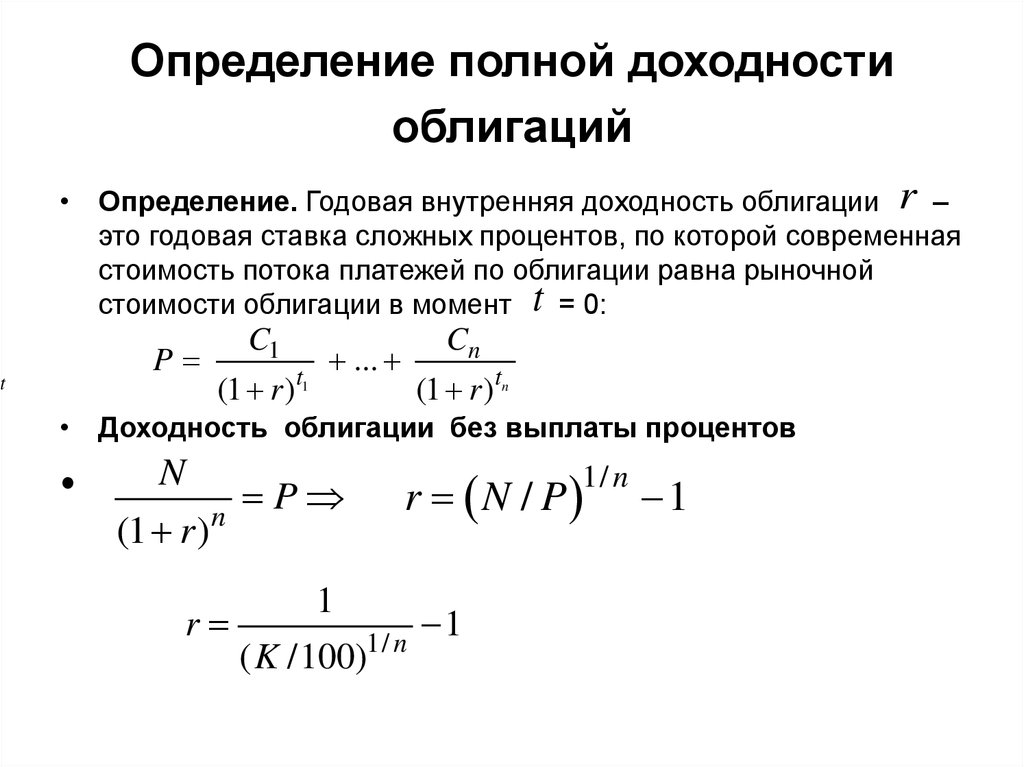

3. Определение полной доходности облигаций

• Определение. Годовая внутренняя доходность облигации r –это годовая ставка сложных процентов, по которой современная

стоимость потока платежей по облигации равна рыночной

стоимости облигации в момент t = 0:

P

t

C1

(1 r )

t1

Cn

...

(1 r )tn

• Доходность облигации без выплаты процентов

N

(1 r )

n

r

r N / P

1/ n

P

1

1/ n

( K /100)

1

1

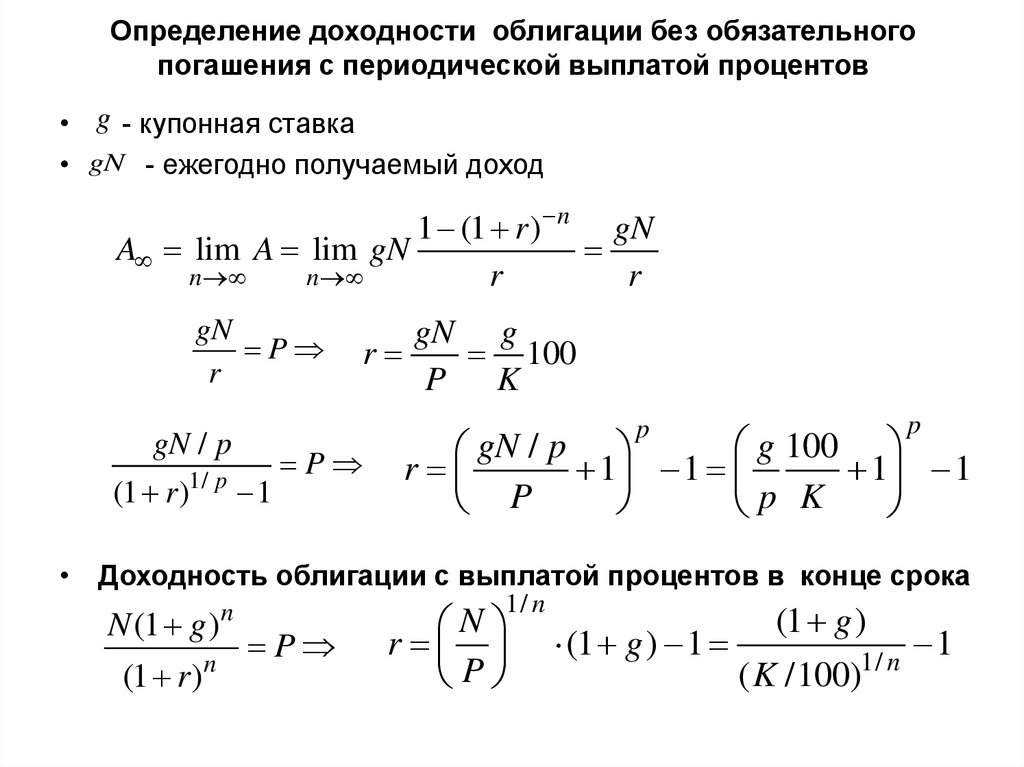

4. Определение доходности облигации без обязательного погашения с периодической выплатой процентов

• g - купонная ставка• gN - ежегодно получаемый доход

1 (1 r ) n gN

A lim A lim gN

n

n

r

r

gN

P

r

gN / p

(1 r )1/ p 1

gN g

r

100

P

K

P

p

p

g 100

gN / p

r

1 1

1 1

P

p K

• Доходность облигации с выплатой процентов в конце срока

N (1 g )

(1 r )

n

n

1/ n

P

N

r

P

(1 g ) 1

(1 g )

1/ n

( K /100)

1

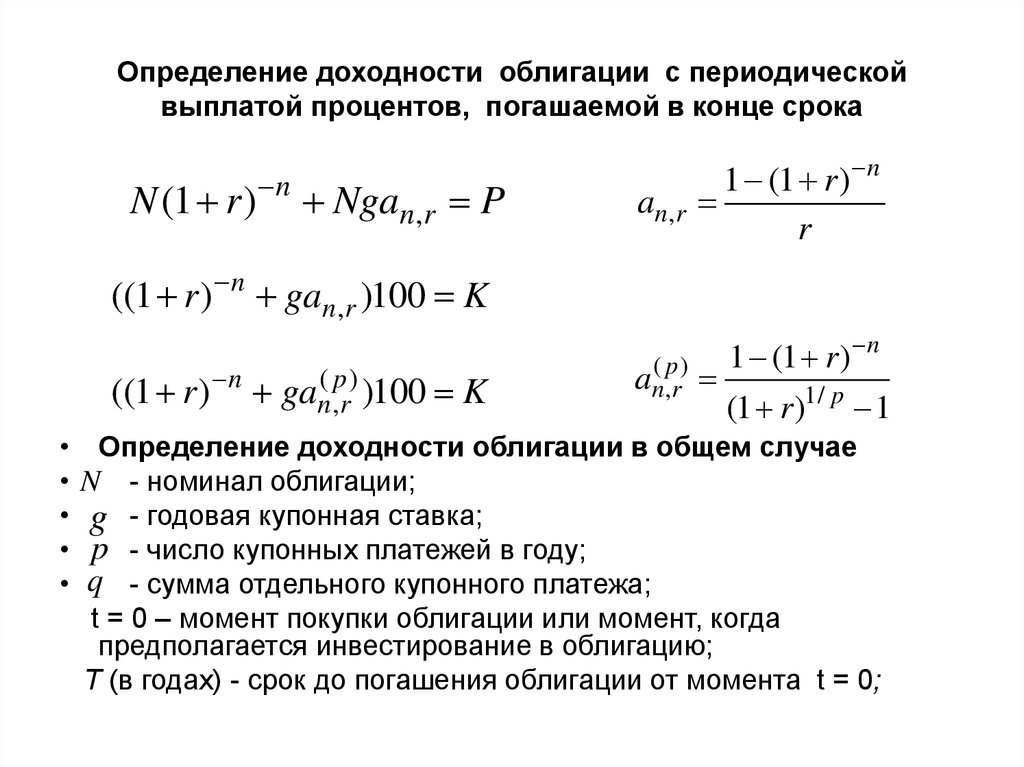

5. Определение доходности облигации с периодической выплатой процентов, погашаемой в конце срока

N (1 r )n

Ngan,r P

an,r

1 (1 r ) n

r

((1 r ) n gan,r )100 K

((1 r ) n gan( ,pr) )100 K

an( ,pr)

1 (1 r ) n

(1 r )1/ p 1

Определение доходности облигации в общем случае

N - номинал облигации;

g - годовая купонная ставка;

p - число купонных платежей в году;

q - сумма отдельного купонного платежа;

t = 0 – момент покупки облигации или момент, когда

предполагается инвестирование в облигацию;

T (в годах) - срок до погашения облигации от момента t = 0;

6.

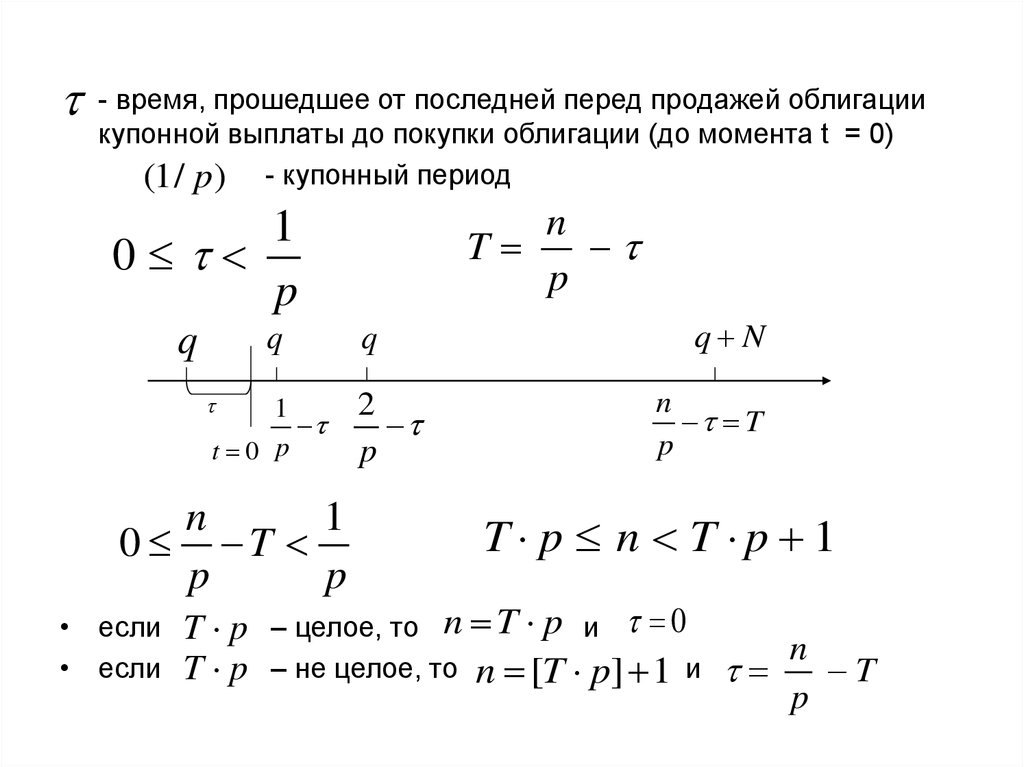

- время, прошедшее от последней перед продажей облигациикупонной выплаты до покупки облигации (до момента t = 0)

(1/ p) - купонный период

n

T

p

1

0

p

q

q

1

t 0 p

n

1

0 T

p

p

• если

• если

q

2

p

q N

n

T

p

T p n T p 1

T p – целое, то n T p и 0

n

T p – не целое, то n [T p] 1 и

T

p

7.

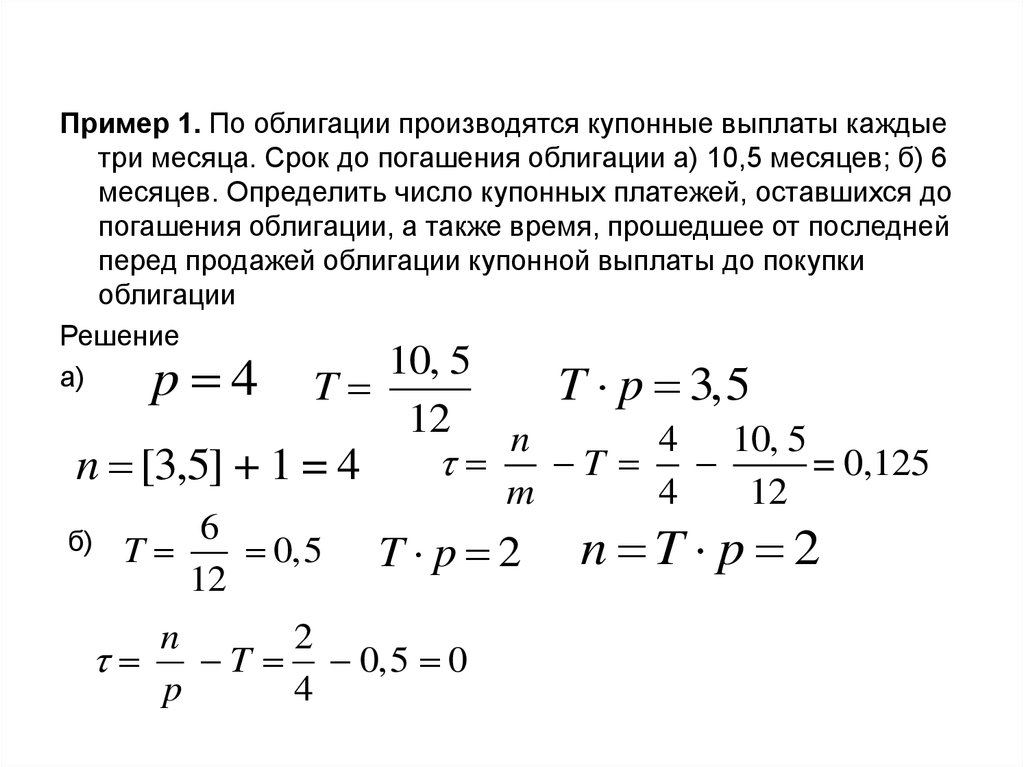

Пример 1. По облигации производятся купонные выплаты каждыетри месяца. Срок до погашения облигации а) 10,5 месяцев; б) 6

месяцев. Определить число купонных платежей, оставшихся до

погашения облигации, а также время, прошедшее от последней

перед продажей облигации купонной выплаты до покупки

облигации

Решение

10, 5

а)

T

p 4

n [3,5] + 1 = 4

б)

6

T

0,5

12

T p 3,5

12 n

4 10, 5

T

= 0,125

m

T p 2

n

2

T 0,5 0

p

4

4

12

n T p 2

8.

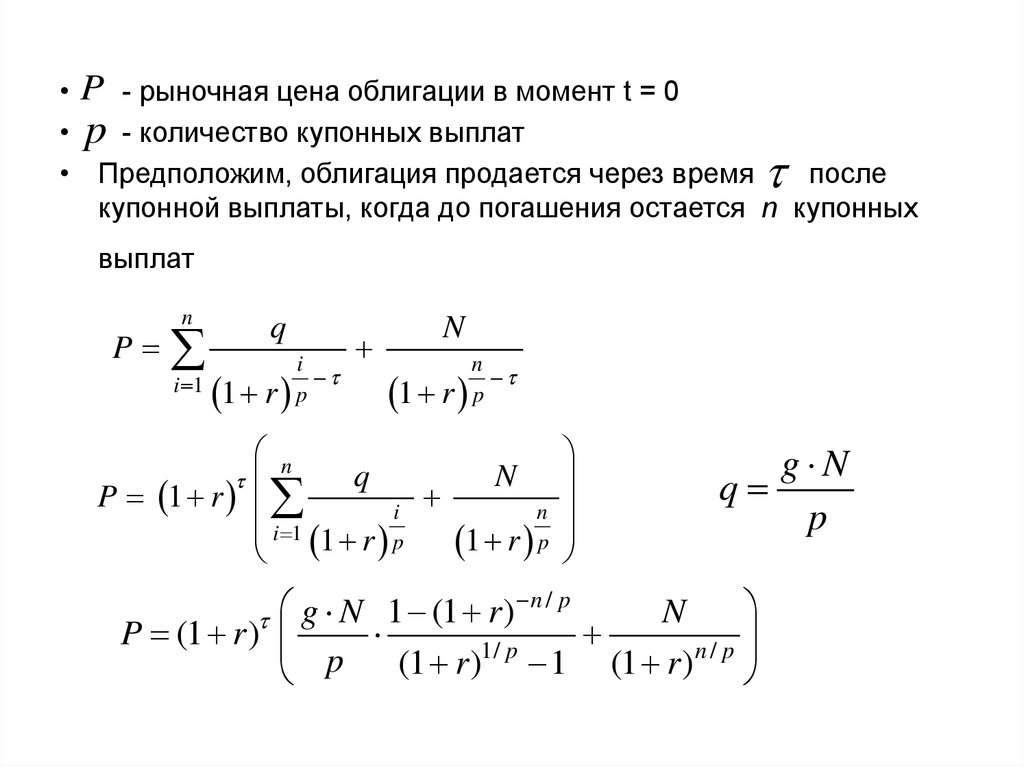

• P - рыночная цена облигации в момент t = 0• p - количество купонных выплат

• Предположим, облигация продается через время

после

купонной выплаты, когда до погашения остается n купонных

выплат

P

n

i 1

q

1 r

i

p

N

1 r

n

p

n

q

N

P 1 r

i

n

i

1

1 r p

1 r p

g N

q

p

n / p

g

N

1

(1

r

)

N

P (1 r )

1/ p

n/ p

p

(1 r ) 1 (1 r )

9.

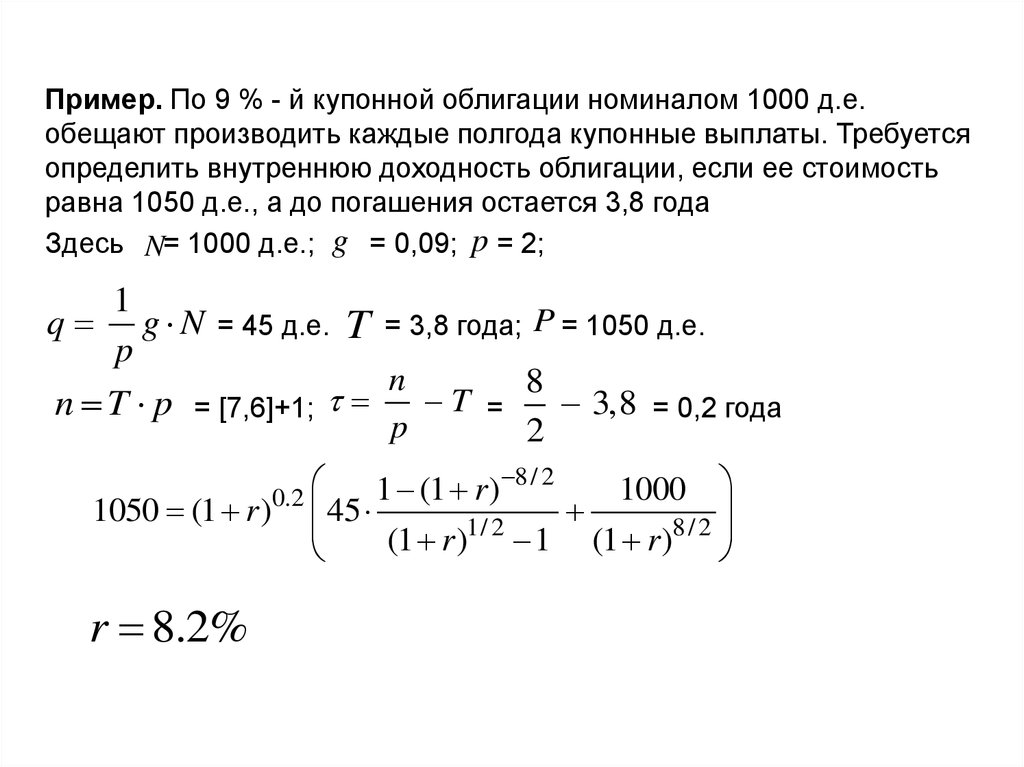

Пример. По 9 % - й купонной облигации номиналом 1000 д.е.обещают производить каждые полгода купонные выплаты. Требуется

определить внутреннюю доходность облигации, если ее стоимость

равна 1050 д.е., а до погашения остается 3,8 года

Здесь N= 1000 д.е.; g = 0,09; p = 2;

1

q g N = 45 д.е. T = 3,8 года; P = 1050 д.е.

p

n

8

T =

3,8 = 0,2 года

n T p = [7,6]+1;

p

2

1050 (1 r )

r 8.2%

0.2

1 (1 r ) 8 / 2

45

1/ 2

8/ 2

(1

r

)

1

(1

r

)

1000

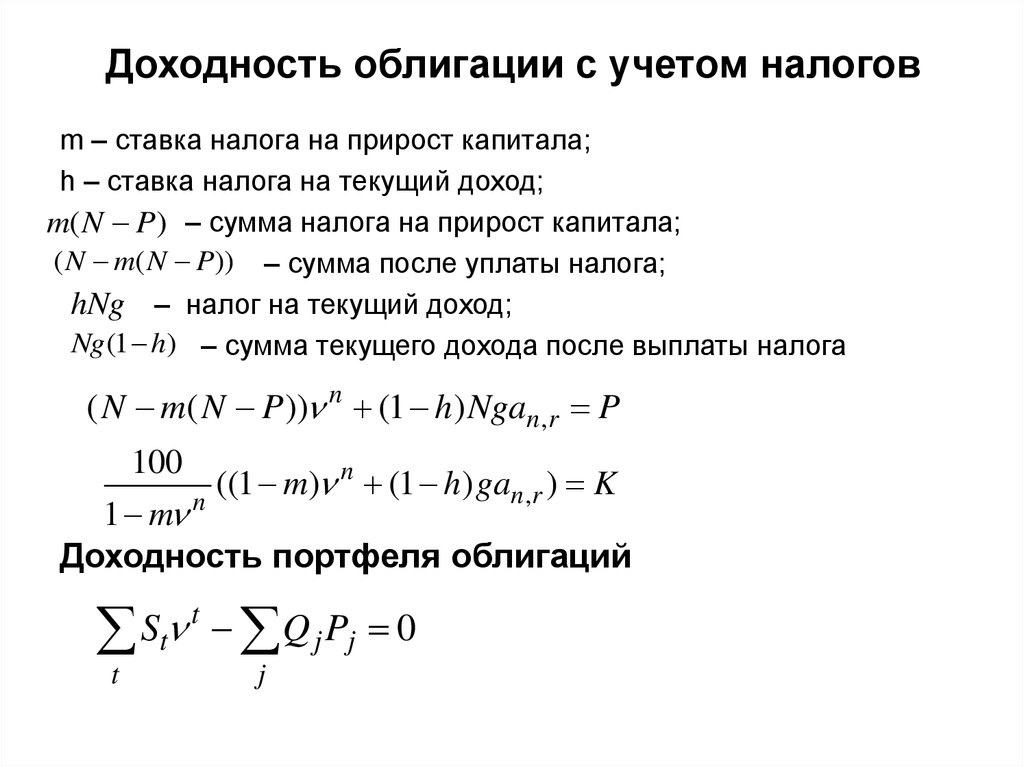

10. Доходность облигации с учетом налогов

m – ставка налога на прирост капитала;h – ставка налога на текущий доход;

m( N P) – сумма налога на прирост капитала;

( N m( N P)) – сумма после уплаты налога;

hNg – налог на текущий доход;

Ng(1 h) – сумма текущего дохода после выплаты налога

( N m( N P )) n (1 h ) Ngan,r P

100

n

((1

m

)

(1 h ) gan,r ) K

n

1 m

Доходность портфеля облигаций

t

S

t Q j Pj 0

t

j

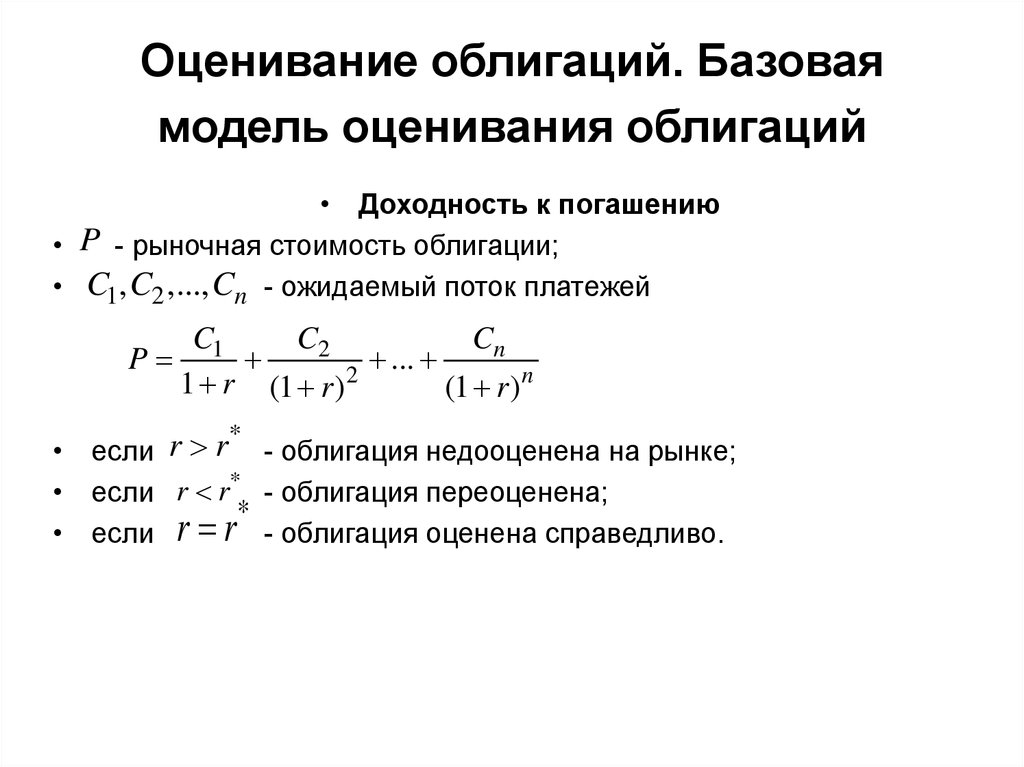

11. Оценивание облигаций. Базовая модель оценивания облигаций

• Доходность к погашению• P - рыночная стоимость облигации;

• C1, C2 ,..., Cn - ожидаемый поток платежей

P

C1

C2

Cn

...

1 r (1 r )2

(1 r ) n

*

r

r

• если

- облигация недооценена на рынке;

*

• если r r - облигация переоценена;

*

• если r r - облигация оценена справедливо.

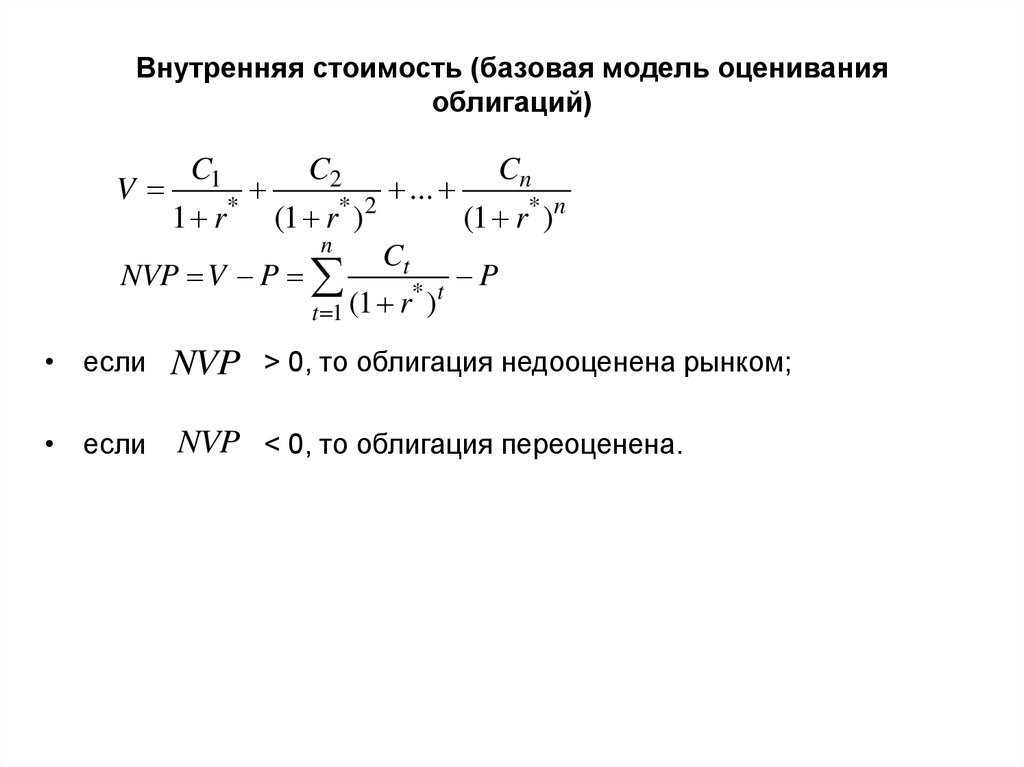

12. Внутренняя стоимость (базовая модель оценивания облигаций)

VC1

1 r

*

C2

(1 r )

* 2

n

NVP V P

...

Ct

t 1 (1 r

* t

)

Cn

(1 r* )n

P

• если

NVP

> 0, то облигация недооценена рынком;

• если

NVP < 0, то облигация переоценена.

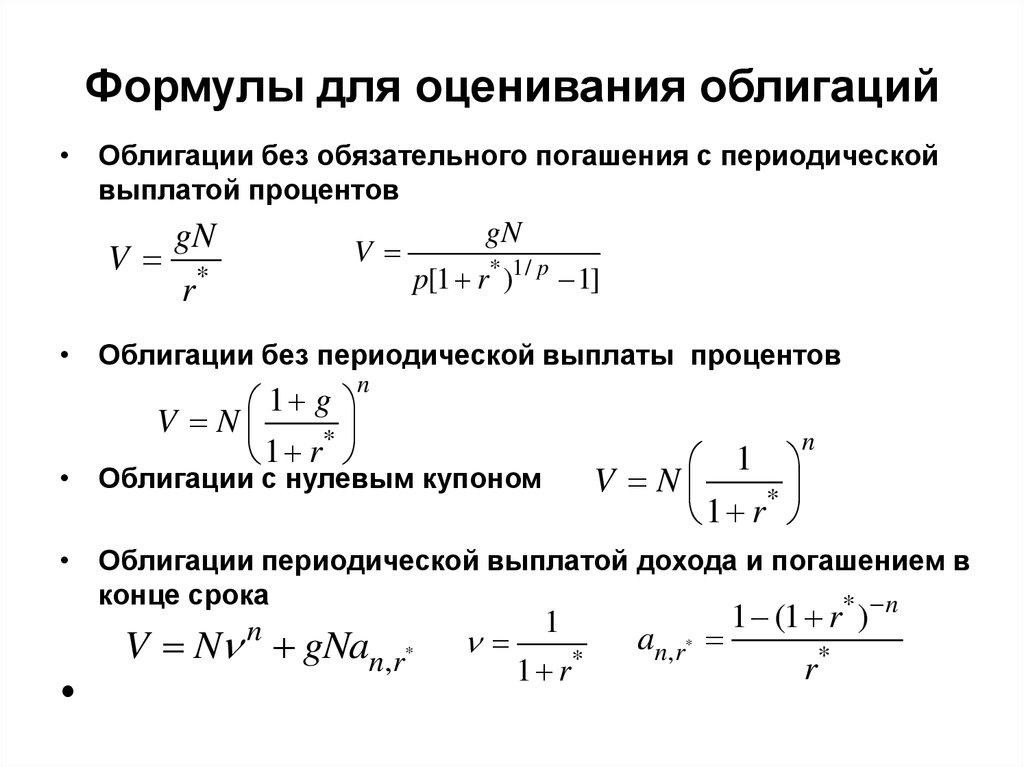

13. Формулы для оценивания облигаций

• Облигации без обязательного погашения с периодическойвыплатой процентов

V

gN

r

*

V

gN

p[1 r* )1/ p 1]

• Облигации без периодической выплаты процентов

1 g

V N

*

1 r

n

• Облигации с нулевым купоном

1

V N

1 r*

n

• Облигации периодической выплатой дохода и погашением в

конце срока

* n

1

(1

r

)

1

n

a

*

V N gNan,r*

n ,r

*

r*

1 r

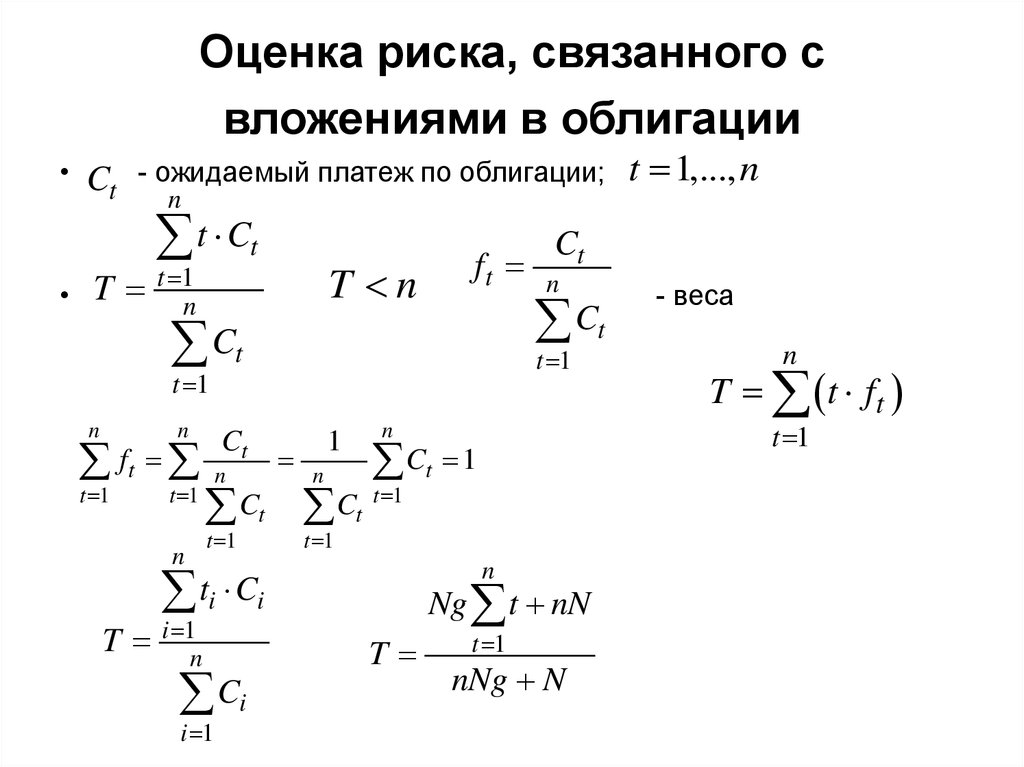

14. Оценка риска, связанного с вложениями в облигации

Ct - ожидаемый платеж по облигации; t 1,..., n

n

T

t Ct

T n

t 1

n

ft

Ct

n

ft

t 1

t 1

n

T

Ct

n

n

Ct

t 1

t 1

n

Ct

1

n

Ct 1

t 1

ti Ci

i 1

n

Ci

i 1

n

T

n

T t ft

t 1

n

Ct Ct t 1

t 1

- веса

Ng t nN

t 1

nNg N

Финансы

Финансы