Похожие презентации:

Начисление и уплата НДС при импорте (ввозе) товаров

1.

Начисление и уплата НДСпри импорте (ввозе) товаров

1

2. Начисление и уплата НДС при импорте из государств, не входящих в ЕАЭС

Обязанностиналогоплательщика

Основание (нормативноправовая база)

Отличительные особенности

Ввоз товаров в Россию

(импорт товаров) признается

объектом налогообложения по

НДС

подп. 4 п. 1 ст. 146 НК,

подп. 3 п. 1 ст. 46 ТК ЕАЭС

НДС уплачивается в составе общих таможенных

платежей

Уплата НДС на таможне

п. 1 ст. 143 и подп. 4 п. 1

ст. 146, п. 3 ст. 346.1, п. 1

ст. 346.11, абз. 3 п. 4

ст. 346.26, подп. 2 п. 11

ст. 346.43 НК

Платить НДС при ввозе товаров должны все

импортеры независимо от системы

налогообложения

Сроки уплаты НДС на

таможне

п. 1 ст. 174 НК, ст. 61 ТК

ЕАЭС, ст. 57 ТК ЕАЭС

НДС на таможне нужно заплатить одновременно с

уплатой других таможенных платежей

Порядок определения

налоговой базы по НДС на

таможне

ст. 160 НК

Налоговая база по НДС=

ТС +ТП + Акциз,

ТС – тамож. Стоимость, ТП-таможенная пошлина,

Акциз (по подакцизным товарам)

Налоговые ставки

п.1, п. 5 ст. 164 НК,

п. 1 ст. 165 НК

0%, 10%, 20%

НДС начисляется в рублях и округляется до

второго знака после запятой п. 30 Инструкции,

утв. приказом ГТК от 07.02.2001 № 131).

Сумма НДС, уплаченная на

таможне, может быть принята

к вычету импортером

п. 2 ст. 171 НК, ст. 173 НК

НДС «в бюджет»=

НДС обязательство («от покупателя») -НДС вычет

2

(«оплаченный поставщику, таможенному органу»)

3. Начисление и уплата НДС при импорте из государств, не входящих в ЕАЭС

Обязанностиналогоплатель

щика

Основание (нормативноправовая база)

Отличительные особенности

Освобождение

от НДС

ст. 150 НК,

Постановления Правительства от

30.04.2009 № 372;

от 24.10.2014 № 1096; от

30.09.2015 № 1042; Приказ

Минпромторга от 11.11.2016

№ 4008

Если нет аналогов в России:

1. технологическое оборудование (в т. ч. комплектующих и

запчастей к нему);

2. расходные материалы для научных исследований;

3. медицинские товары, сырье и комплектующие для их

производства;

4. ввоз племенных животных (по 31.12.2020 г.)

Освобождение

от НДС

с 01.01.2020 г.

подп. 12 ст. 150 НК

1. водные суда, которые должны быть зарегистрированы в

Российском открытом реестре судов. Льгота действует, если

водные суда импортируют участники специальных

административных районов в Калининградской области и

Приморском крае

подп. 20 ст. 150 НК

2. гражданские воздушные суда, зарегистрированные в

Государственном реестре гражданских воздушных судов.

подп. 21 ст. 150 НК

3. гражданские воздушные суда, зарегистрированные в

реестрах иностранных государств

подп. 22 ст. 150 НК

4. авиационные двигатели, запчастей и комплектующих,

которые предназначены для строительства, ремонта или

модернизации гражданских воздушных судов в России.

Ввоз печатных изданий, опытных образцов или их

составных частей, необходимых для разработки, создания и

3

испытаний гражданских воздушных судов или

авиационных двигателей.

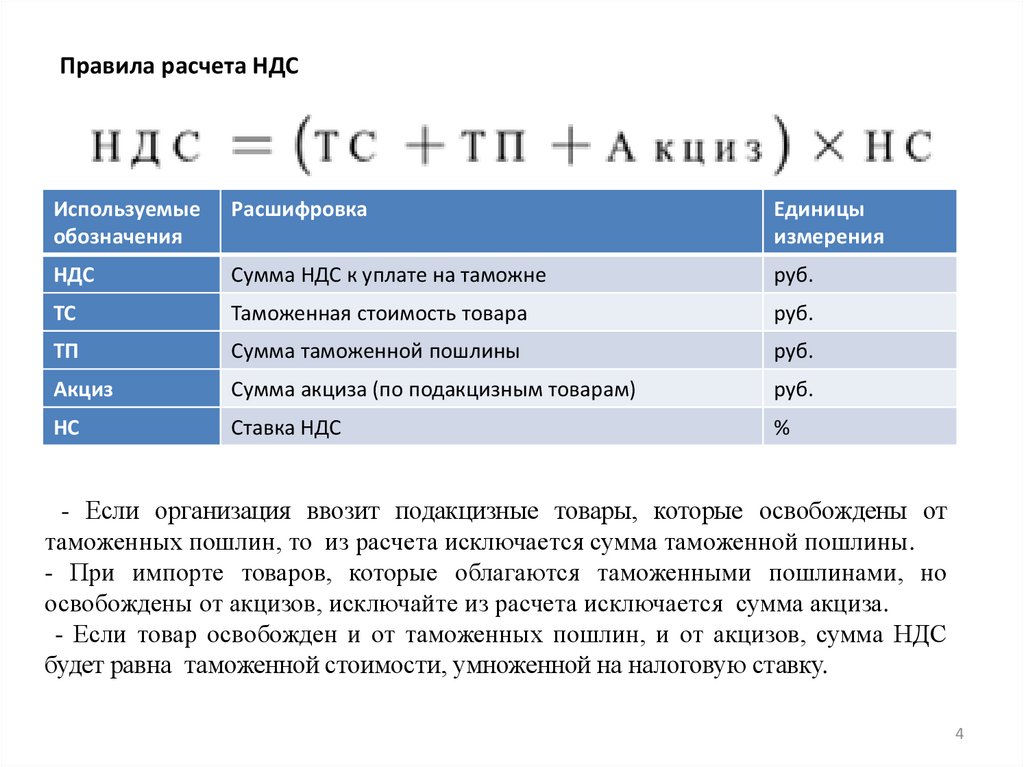

4. Правила расчета НДС

Используемыеобозначения

Расшифровка

Единицы

измерения

НДС

Сумма НДС к уплате на таможне

руб.

ТС

Таможенная стоимость товара

руб.

ТП

Сумма таможенной пошлины

руб.

Акциз

Сумма акциза (по подакцизным товарам)

руб.

НС

Ставка НДС

%

- Если организация ввозит подакцизные товары, которые освобождены от

таможенных пошлин, то из расчета исключается сумма таможенной пошлины.

- При импорте товаров, которые облагаются таможенными пошлинами, но

освобождены от акцизов, исключайте из расчета исключается сумма акциза.

- Если товар освобожден и от таможенных пошлин, и от акцизов, сумма НДС

будет равна таможенной стоимости, умноженной на налоговую ставку.

4

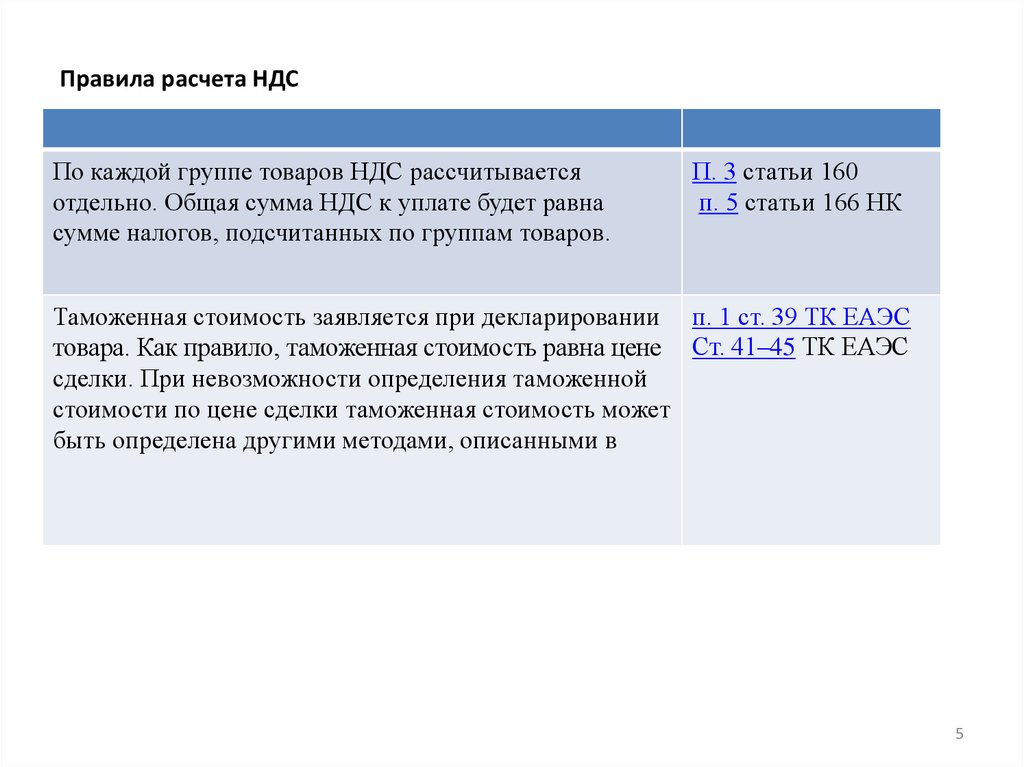

5. Правила расчета НДС

По каждой группе товаров НДС рассчитываетсяотдельно. Общая сумма НДС к уплате будет равна

сумме налогов, подсчитанных по группам товаров.

П. 3 статьи 160

п. 5 статьи 166 НК

Таможенная стоимость заявляется при декларировании п. 1 ст. 39 ТК ЕАЭС

товара. Как правило, таможенная стоимость равна цене Ст. 41–45 ТК ЕАЭС

сделки. При невозможности определения таможенной

стоимости по цене сделки таможенная стоимость может

быть определена другими методами, описанными в

5

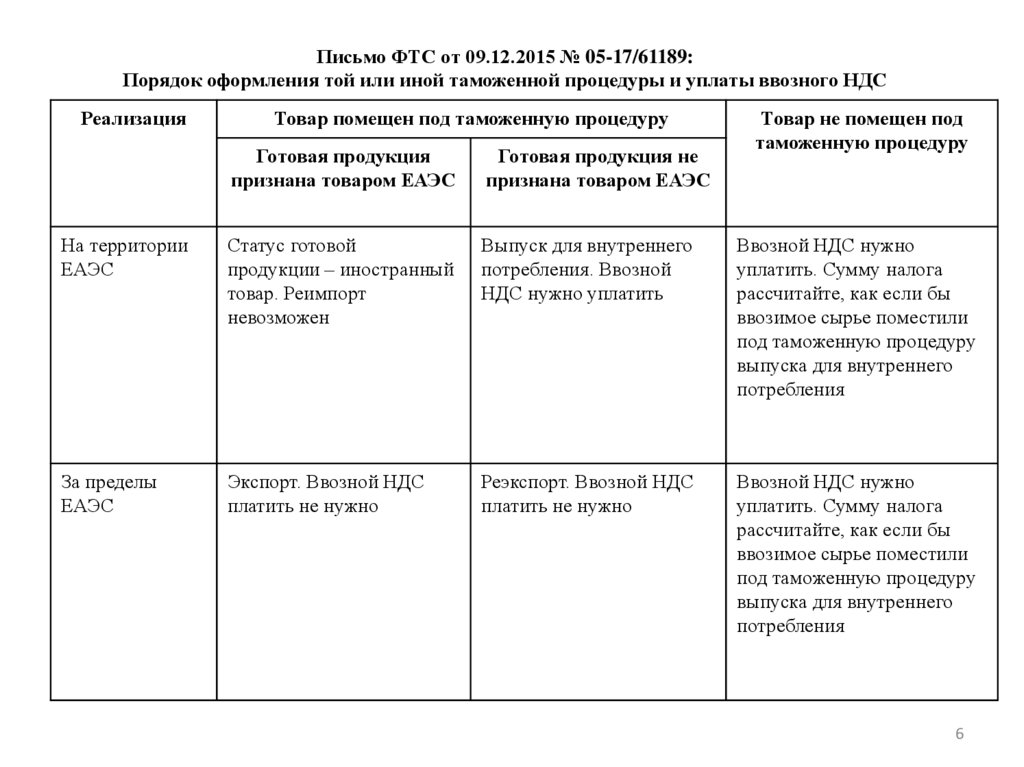

6. Письмо ФТС от 09.12.2015 № 05-17/61189: Порядок оформления той или иной таможенной процедуры и уплаты ввозного НДС

Письмо ФТС от 09.12.2015 № 05-17/61189:Порядок оформления той или иной таможенной процедуры и уплаты ввозного НДС

Реализация

Товар помещен под таможенную процедуру

Товар не помещен под

таможенную процедуру

Готовая продукция

признана товаром ЕАЭС

Готовая продукция не

признана товаром ЕАЭС

На территории

ЕАЭС

Статус готовой

продукции – иностранный

товар. Реимпорт

невозможен

Выпуск для внутреннего

потребления. Ввозной

НДС нужно уплатить

Ввозной НДС нужно

уплатить. Сумму налога

рассчитайте, как если бы

ввозимое сырье поместили

под таможенную процедуру

выпуска для внутреннего

потребления

За пределы

ЕАЭС

Экспорт. Ввозной НДС

платить не нужно

Реэкспорт. Ввозной НДС

платить не нужно

Ввозной НДС нужно

уплатить. Сумму налога

рассчитайте, как если бы

ввозимое сырье поместили

под таможенную процедуру

выпуска для внутреннего

потребления

6

Финансы

Финансы