Похожие презентации:

Особенности исчисления и взимания ндс при импортных и экспортных операциях

1.

ОСОБЕННОСТИ ИСЧИСЛЕНИЯ ИВЗИМАНИЯ НДС ПРИ ИМПОРТНЫХ И

ЭКСПОРТНЫХ ОПЕРАЦИЯХ

Подготовил:

студенты третьего курса очной формы

обучения,

финансово-экономического факультета,

группы КФ3-2,

Семко Полина, Рабият Шарафутдинова

Москва 2020

2.

НДС для экспорта товаровЭкспорт - таможенный режим, при котором товары, находящиеся в свободном

обращении на таможенной территории Российской Федерации, вывозятся с этой

территории без обязательства об обратном ввозе.

3.

Ставка налога для экспортеровНалоговая ставка при вывозе товаров из России составляет 0%. Иначе говоря, экспортеры не

освобождены от налога на добавленную стоимость: являются его плательщиками, должны сдавать

декларации, вправе претендовать на вычет входящих сумм.

Список документов для подтверждения нулевой ставки НДС при экспорте в 2020 году:

• оригинал или копия внешнеторгового контракта;

• таможенная декларация;

• копии транспортных и товаросопроводительных справок.

С 2018 года нулевая ставка налога на добавленную стоимость при экспорте стала не обязанностью, а

правом плательщиков. Они получили возможность официально не применять льготу на

экспортируемые товары. Отказ возможен по всем экспортным сделкам в комплексе при условии

подачи в налоговую службу заявления в срок не позднее 1-го числа квартала, с которого

налогоплательщик планирует рассчитываться по налогу по обычной ставке.

4.

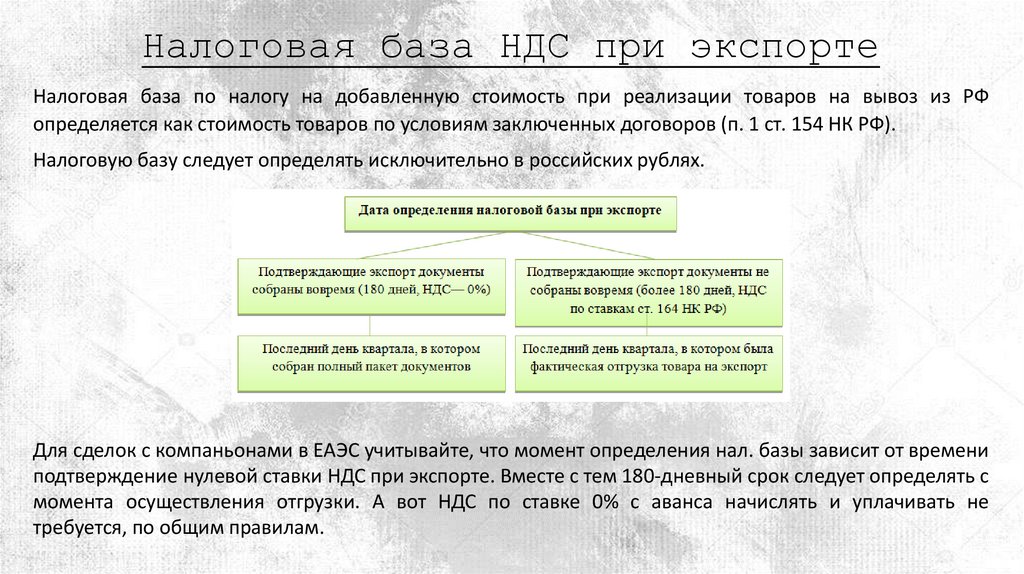

Налоговая база НДС при экспортеНалоговая база по налогу на добавленную стоимость при реализации товаров на вывоз из РФ

определяется как стоимость товаров по условиям заключенных договоров (п. 1 ст. 154 НК РФ).

Налоговую базу следует определять исключительно в российских рублях.

Для сделок с компаньонами в ЕАЭС учитывайте, что момент определения нал. базы зависит от времени

подтверждение нулевой ставки НДС при экспорте. Вместе с тем 180-дневный срок следует определять с

момента осуществления отгрузки. А вот НДС по ставке 0% с аванса начислять и уплачивать не

требуется, по общим правилам.

5.

Возмещение, возврат или вычет НДС при экспортеВычет относится к вычислению суммы налога

(ст. 171), определяется самим предприятием

при подаче декларации;

Возмещение или возврат НДС при экспорте из

России — общее понятие для зачета и

возврата (ст. 176), вопрос о нем решает ФНС на

основании поданных документов: деклараций

и заявлений.

Уплата налогов зачастую приводит к ситуации,

кода из-за вычетов сумма налога станет

отрицательной.

6.

Действия по возмещению налога:Предприятие подает декларацию и заявление о зачете или возврате НДС. Зачет

по декларации — сумма идет на штрафы, недоимки или будущие платежи; если по

документам возврат — сумма перечисляется на банковский счет.

Налоговая проверяет сведения в отчетных декларациях в течение трех месяцев

(ст. 88). Она уполномочена запросить дополнительные документы, например,

копии счетов-фактур, книгу продаж или уточняющие декларации.

Затем она в течение семи дней принимает решение о полном, частичном

возмещении или отказе в нем. Форма возмещения — зачет или возврат —

определяется либо ФНС для покрытия недоимок в бюджет, либо согласно

заявлению.

Федеральная инспекция отправляет платежные документы в Казначейство на

следующий день после принятия решения о возврате. Деньги перечисляются

Казначейством в течение пяти дней.

7.

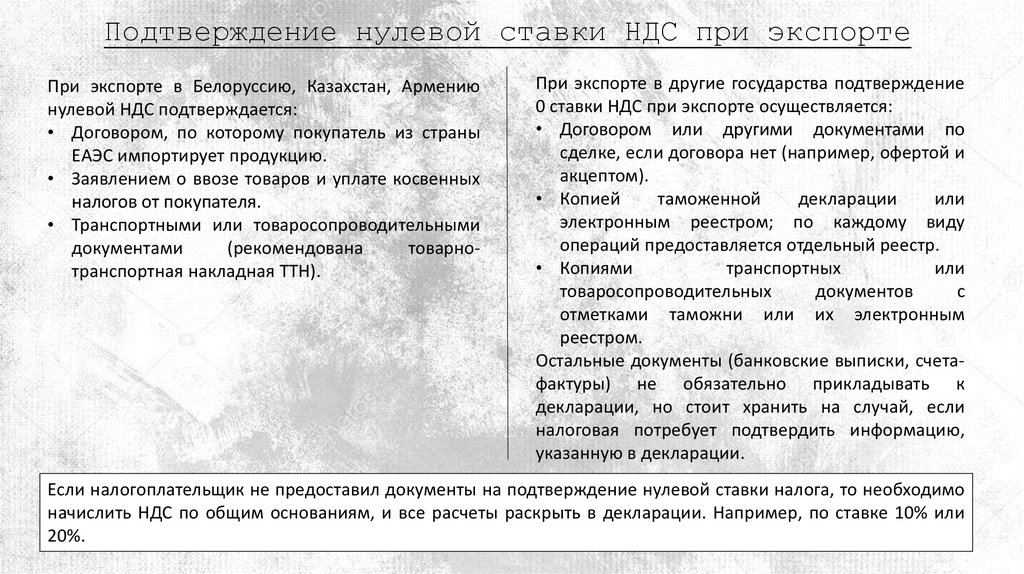

Подтверждение нулевой ставки НДС при экспортеПри экспорте в Белоруссию, Казахстан, Армению

нулевой НДС подтверждается:

• Договором, по которому покупатель из страны

ЕАЭС импортирует продукцию.

• Заявлением о ввозе товаров и уплате косвенных

налогов от покупателя.

• Транспортными или товаросопроводительными

документами

(рекомендована

товарнотранспортная накладная ТТН).

При экспорте в другие государства подтверждение

0 ставки НДС при экспорте осуществляется:

• Договором или другими документами по

сделке, если договора нет (например, офертой и

акцептом).

• Копией

таможенной

декларации

или

электронным реестром; по каждому виду

операций предоставляется отдельный реестр.

• Копиями

транспортных

или

товаросопроводительных

документов

с

отметками таможни или их электронным

реестром.

Остальные документы (банковские выписки, счетафактуры) не обязательно прикладывать к

декларации, но стоит хранить на случай, если

налоговая потребует подтвердить информацию,

указанную в декларации.

Если налогоплательщик не предоставил документы на подтверждение нулевой ставки налога, то необходимо

начислить НДС по общим основаниям, и все расчеты раскрыть в декларации. Например, по ставке 10% или

20%.

8.

Особенности налогообложения импортных операцийИмпортом является ввоз товаров на таможенную территорию российского государства без наличия

обязательств об их обратном вывозе (п. 10 ст. 2 Федерального закона № 164-ФЗ). Ввоз (импорт) товаров

на территорию РФ является одним из объектов налогообложения по НДС (п. 2 ст. 11, подп. 4 п. 1 ст. 146

НК РФ). При этом под товаром понимается любое имущество, перемещаемое через границу РФ.

9.

Ставка НДС при импортеПри ввозе НДС исчисляется в зависимости от вида ввозимого товара по ставке 10%(продовольственные

товары, медицинские препараты и оборудование, импортных товаров для детей, книжной печатной

продукции и периодических изданий и т.п.)

или 20% (на всё остальное) (п. 5 ст. 164 НК РФ), и затем принимается к вычету в общеустановленном

порядке (п. 2 ст. 171 НК РФ). Порядок таможенного оформления ввозимых товаров регулируется

Таможенным кодексом и зависит от таможенного режима, в котором ввозится товар.

10.

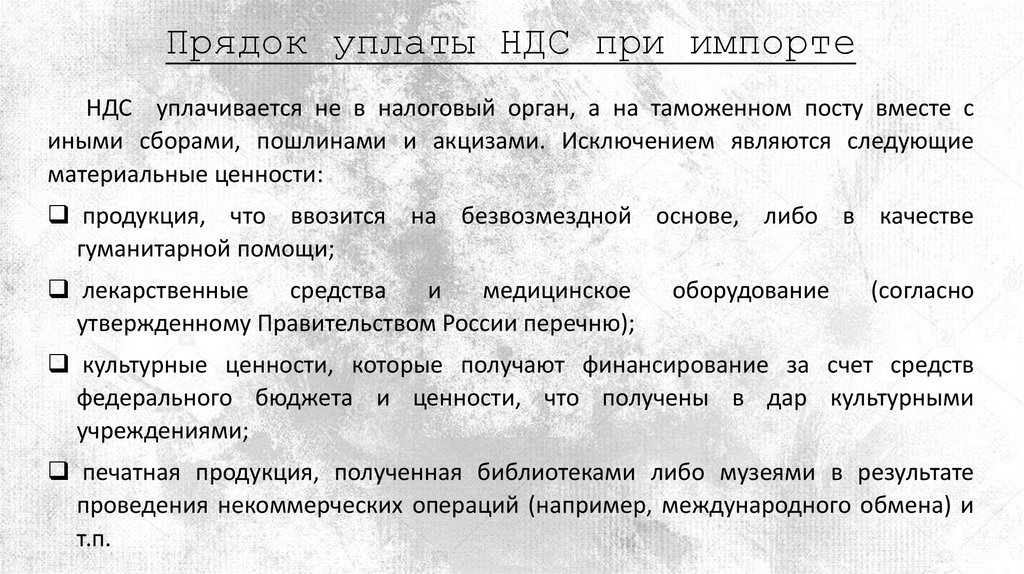

Прядок уплаты НДС при импортеНДС уплачивается не в налоговый орган, а на таможенном посту вместе с

иными сборами, пошлинами и акцизами. Исключением являются следующие

материальные ценности:

продукция, что ввозится на безвозмездной основе, либо в качестве

гуманитарной помощи;

лекарственные

средства

и

медицинское

утвержденному Правительством России перечню);

оборудование

(согласно

культурные ценности, которые получают финансирование за счет средств

федерального бюджета и ценности, что получены в дар культурными

учреждениями;

печатная продукция, полученная библиотеками либо музеями в результате

проведения некоммерческих операций (например, международного обмена) и

т.п.

11.

Налоговая база по НДС при импортеНалоговая база по НДС определяется в

общем случае на основе стоимости

приобретенных

товаров.

Стоимостью

приобретенных товаров, в том числе товаров,

являющихся результатом выполнения работ

по договору (контракту) об их изготовлении,

является цена сделки, подлежащая уплате

поставщику за товары (работы, услуги),

согласно условиям договора (контракта).

Сумма акцизов, подлежащих уплате по

подакцизным

товарам,

включается

в

налоговую базу по НДС.

12.

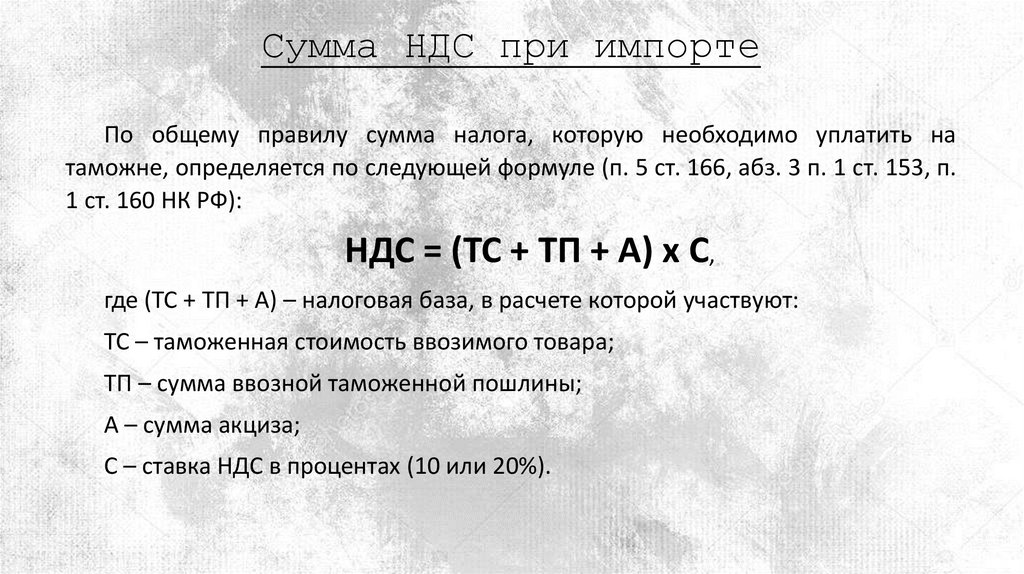

Сумма НДС при импортеПо общему правилу сумма налога, которую необходимо уплатить на

таможне, определяется по следующей формуле (п. 5 ст. 166, абз. 3 п. 1 ст. 153, п.

1 ст. 160 НК РФ):

НДС = (ТС + ТП + А) x С,

где (ТС + ТП + А) – налоговая база, в расчете которой участвуют:

ТС – таможенная стоимость ввозимого товара;

ТП – сумма ввозной таможенной пошлины;

А – сумма акциза;

С – ставка НДС в процентах (10 или 20%).

13.

Вычет НДС при импортеСогласно п. 2 ст. 171 НК РФ, НДС, уплаченный на таможне по импортируемым товарам, принимается к

вычету. При этом купленные товары должны быть приобретены для операций, облагаемых НДС.

Вычет НДС предоставляется после оприходования импортных товаров на балансе предприятия.

Финансы

Финансы