Похожие презентации:

Основы управления основным капиталом предприятия

1. Основы управления основным капиталом предприятия

К.э.н., доцент кафедры экономики и менеджментаБорщёва Наталья Леонидовна

2. Структура капитала предприятия

• Предприятия и фирмы получают необходимый для своейдеятельности капитал из разных источников.

• При этом используемые источники капитала существенно

отличаются по методам привлечения и по цене (стоимости).

Несмотря на разнообразие подобных источников, в общем случае

все они могут быть разделены на собственные и заемные.

• В этой связи под структурой капитала понимается соотношение

собственного и заемного капитала в финансировании

предприятия.

3. Понятие капитала

• Капитал - это общая стоимость средств в денежной,материальной и нематериальной формах, инвестированных в

формирование активов.

• В зависимости от принадлежности различают собственный и

заемный капитал.

• Собственный капитал - это доля в активах предприятия,

остающаяся после вычитания его обязательств.

• Активы = Собственный капитал + Обязательства

• Собственный капитал = Активы - Обязательства

4. Собственный капитал характеризуется следующими основными преимуществами:

простотой привлечения

во время его привлечения предприятие не несет

дополнительных затрат(уплата процентов)

ограниченность объемов привлечения;

высокая стоимость по сравнению с альтернативными

источниками привлечения;

не используется возможность повышения рентабельности

собственного капитала за счет привлечения заемного.

5. Функции собственного капитала:

Долгосрочное финансирование.Ответственность и защита прав кредиторов.

Компенсация понесенных убытков.

Кредитоспособность.

Обеспечение финансового риска.

Обеспечение финансовой самостоятельности.

Распределение доходов и активов.

6. Акционерный капитал

В состав собственного капитала входит акционерный капитал инераспределенная прибыль.

Акционерный капитал играет основную роль в функционировании

предприятия:

• это стартовый капитал необходимый для ведения бизнеса и

получения прибыли, его объем не может быть меньше

установленной законодательством суммы;

• он регулирует отношения собственности, распределения

дивидендов и управления предприятием.

7. Методы увеличения акционерного капитала:

• выпуск новых акций,• обмен облигаций на акции,

• увеличение номинальной стоимости акций.

8. Источники увеличения акционерного капитала:

• дополнительные взносы участников,• индексация (переоценка) основных средств,

• реинвестирование прибыли,

• выплата дивидендов акциями.

9. Методы уменьшения акционерного капитала:

• уменьшение номинальной стоимости акции,• выкуп акций с целью их аннулирования,

• конверсия: объединение нескольких акций,

• бесплатная передача к аннулированию.

10. Заемный капитал

Заемный капитал - это денежные средства и другие имущественныеценности, привлекаемые предприятием на платной основе. Другими

словами, заемный капитал - это обязательства.

Обязательства - это задолженность предприятия, которая возникла в

результате прошедших событий и ожидаемое погашение которой

приведет к уменьшению экономических выгод предприятия.

• Различают два вида заемного капитала:

• долгосрочный заемный капитал - облигации и долгосрочные

кредиты;

• краткосрочный заемный капитал - краткосрочные кредиты, текущая

кредиторская задолженность и другие краткосрочные обязательства.

11. Долгосрочные кредиты

• Долгосрочные кредиты привлекаются предприятием дляфинансирования основных средств (их приобретение,

реконструкция, модернизация), нового строительства, других

видов внеоборотных активов, а также отдельных видов

оборотных активов, которые замораживаются на

продолжительный период.

• В развитых странах долгосрочными кредитами пользуется, как

правило, малый и средний бизнес. Крупные предприятия

долгосрочный капитал привлекают за счет эмиссии облигаций.

• Основной чертой долгосрочных кредитов являются большие

риски, более сложные условия обслуживания и обеспечения.

12. Краткосрочные кредиты

• Краткосрочные кредиты - обязательства перед кредитнымучреждением, которые должны быть выполнены на протяжении

срока, не превышающего 1 год с момента составления баланса, а

также обязательства по кредитам (долгосрочным и

краткосрочным), срок погашения которых прошел на дату

составления баланса.

• Краткосрочные кредиты привлекаются для финансирования

оборотных средств предприятия: на покрытие временного

дефицита денежных средств, приобретение товаров,

производственных запасов и т.п.

13. Задачи управления капиталом корпорации

Управление капиталом корпорации основывается на системе принципов и методов разработки иреализации управленческих решений, связанных с оптимальным формированием капитала за счет

различных источников и обеспечением его эффективного использования в различных видах

хозяйственной деятельности.

• Управление капиталом предприятия должно быть направлено на решение следующих основных задач:

• 1.

Формирование суммы капитала, достаточной для обеспечения необходимых темпов развития

предприятия.

• 2.

Оптимизация распределения капитала по видам деятельности предприятия и направлениям

использования.

• 3.

Достижение наибольшей доходности капитала при запланированном уровне финансового риска.

• 4.

Обеспечение финансового равновесия предприятия в процессе его развития, т.е. высокого

уровня финансовой устойчивости и

• 5.

Обеспечение

достаточного уровня финансового контроля со стороны учредителей

предприятия.

• 6.

Обеспечение

достаточной

финансовой гибкости предприятия.

• 7.

Оптимизация оборота капитала за счет эффективного управления потоками различных форм

капитала в процессе отдельных циклов его кругооборота на предприятии, минимизации средних

размеров капитала, временно не используемого в хозяйственной деятельности предприятия.

• 8.

Обеспечение своевременного реинвестирования капитала предприятия при падении уровня

доходности в связи с изменениями во внешней или внутренней среде предприятия.

14. Управление стоимостью капитала предприятия

• Концепция стоимости капитала является одной из базовых теорий финансового менеджмента,которая заключается в том, что независимо от источника финансирования, привлечение капитала

связано с определенными расходами.

• Стоимость или цена капитала - это общая сумма средств, уплачиваемая за использование

определенного объема финансовых ресурсов, выраженная в процентах к этому объему.

• Стоимость капитала - это требуемая поставщиками капитала ставка доходности для различных типов

финансирования бизнеса.

• Стоимость капитала используется как:

• измеритель доходности текущей деятельности предприятия;

• базовый критерий эффективности финансовых инвестиций;

• механизм управления структурой капитала;

• критерий эффективности лизинговых операций (если стоимость обслуживания лизинга превышает

цену капитала предприятия, то применять лизинг невыгодно) ;

• измеритель уровня рыночной цены предприятия. Снижение цены капитала предприятия приводит к

росту его рыночной стоимости (если цена акций на фондовом рынке изменяется, то изменяется и

стоимость капитала АО).

15. Процесс оценки стоимости капитала

Управление стоимостью капитала невозможно без его оценки.Процесс оценки стоимости капитала включает три

последовательных этапа:

• 1. Оценка стоимости отдельных элементов собственного

капитала предприятия.

• 2. Оценка стоимости отдельных элементов привлекаемого

(заемного) капитала.

• 3. Оценка средневзвешенной стоимости капитала предприятия.

16. Определение стоимости элементов собственного капитала предприятия

• Это цена, которую корпорация платит за используемый капиталсобственников. Цену определяют сами собственники,

устанавливая размер процентов или дивидендов на вложенный

капитал.

где СКо - стоимость функционирующего собственного капитала предприятия в отчетном

периоде, выраженная в процентах,

(СК) ̅ - средняя величина собственного капитала предприятия в отчетном периоде.

ЧП - сумма чистой прибыли, выплачиваемая собственникам предприятия в виде процентов или

дивидендов за отчетный период.

17. Определение стоимости дополнительно привлекаемого акционерного (паевого) капитала

• Определение стоимости дополнительно привлекаемогоакционерного (паевого) капитала осуществляется по простым и

по привилегированным акциям.

Основными элементами собственного капитала предприятий

являются:

• привилегированные акции;

• обыкновенные акции;

• нераспределенная прибыль и приравненные к ней средства.

18. Стоимость заемных источников

Цена заемного капитала предприятия – это полная доходность соответствующегофинансового инструмента. Заемный капитал в процессе финансового управления

оценивается по следующим элементам:

1) стоимость капитала, привлекаемого за счет эмиссии облигаций;

2) стоимость финансового кредита (банковского и лизингового);

3) стоимость товарного (коммерческого) кредита в форме краткосрочной или

долгосрочной отсрочки платежа,

4) стоимость текущих обязательств по расчетам.

Основными видами долгосрочных заемных источников формирования капитала

предприятия являются:

• кредиты банков;

• облигационные займы;

• Лизинг, в том числе финансовый лизинг и др.

Стоимость большинства заемных источников можно определить на основе чистой

суммы привлеченных средств и потока платежей по их погашению.

19. Стоимость финансового лизинга

• Суть финансового лизинга заключается в инвестированиивременно свободных или привлеченных финансовых средств,

когда по поручению предприятия-лизингополучателя лизинговая

компания приобретает в собственность имущество у

определенного продавца и предоставляет это имущество

лизингополучателю за плату во временное владение и

пользование.

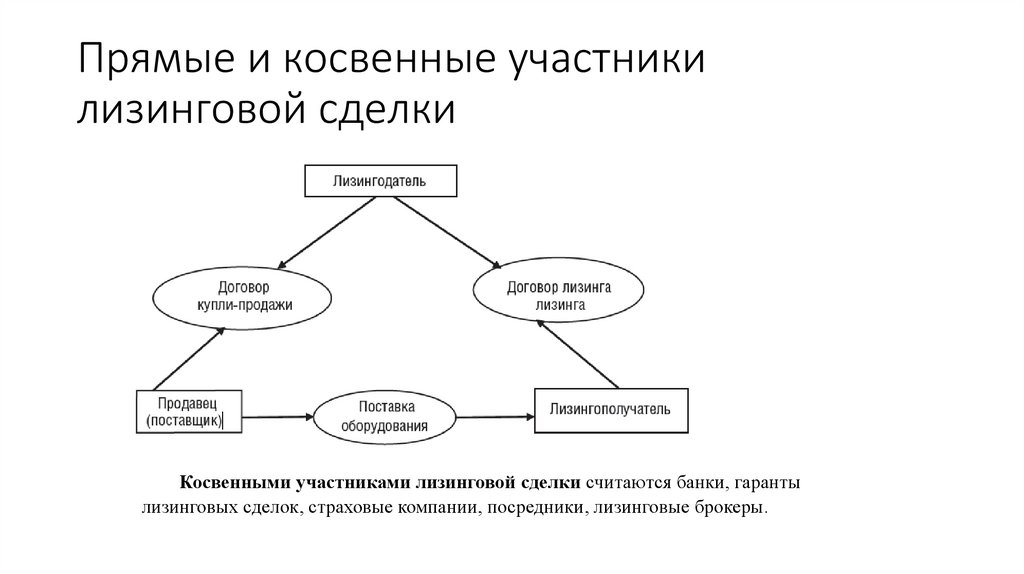

20. Участники лизинговой сделки

• Лизингополучатель — физическое или юридическое лицо, которое в соответствии сдоговором лизинга обязано принять предмет лизинга за определенную плату, на

определенный срок и на определенных условиях во временное владение и в

пользование в соответствии с договором лизинга.

• Лизингодатель — физическое или юридическое лицо, которое за счет

привлеченных или собственных денежных средств приобретает в ходе реализации

лизинговой сделки в собственность имущество и предоставляет его в качестве

предмета лизинга лизингополучателю за определенную плату, на определенный

срок и на определенных условиях во временное владение и в пользование с

переходом или без перехода к лизингополучателю права собственности на предмет

лизинга.

• Продавец — физическое или юридическое лицо, которое в соответствии с

договором купли-продажи с лизингодателем продает лизингодателю в

обусловленный срок производимое (закупаемое) им имущество, являющееся

предметом лизинга. Продавец обязан передать предмет лизинга лизингодателю

или лизингополучателю в соответствии с условиями договора купли-продажи.

21. Прямые и косвенные участники лизинговой сделки

Косвенными участниками лизинговой сделки считаются банки, гарантылизинговых сделок, страховые компании, посредники, лизинговые брокеры.

22. «Лизинговые платежи» - это стоимость предмета лизинга для лизингополучателя.

В состав лизинговых платежей, которые будет во время выполнения договорализинга выплачивать предприятие-лизингополучатель лизингодателю,

должны входить следующие элементы:

• амортизация имущества;

• плата за финансовые ресурсы, привлекаемые лизингодателем для

осуществления лизинговой сделки (кредиты банка, займы, собственные

средства лизинговой компании);

• лизинговая маржа лизингодателя;

• рисковая премия, плата за оказываемые лизингодателем дополнительные

услуги лизингополучателю, предусмотренные в лизинговом договоре

(консалтинговые, юридические, технические, аутсорсинг и т.д.;

• плата за различные формы страхования;

• сумма налогов, выплачиваемых лизингодателем за сдаваемое в лизинг

имущество.

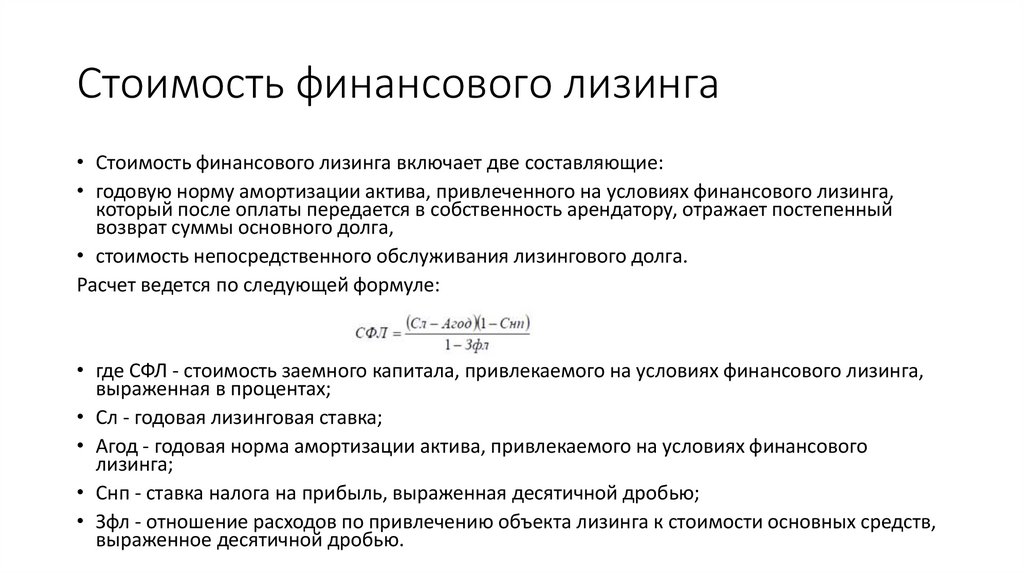

23. Стоимость финансового лизинга

• Стоимость финансового лизинга включает две составляющие:• годовую норму амортизации актива, привлеченного на условиях финансового лизинга,

который после оплаты передается в собственность арендатору, отражает постепенный

возврат суммы основного долга,

• стоимость непосредственного обслуживания лизингового долга.

Расчет ведется по следующей формуле:

• где СФЛ - стоимость заемного капитала, привлекаемого на условиях финансового лизинга,

выраженная в процентах;

• Сл - годовая лизинговая ставка;

• Агод - годовая норма амортизации актива, привлекаемого на условиях финансового

лизинга;

• Снп - ставка налога на прибыль, выраженная десятичной дробью;

• Зфл - отношение расходов по привлечению объекта лизинга к стоимости основных средств,

выраженное десятичной дробью.

24. Управление структурой капитала

Структура капитала определяется соотношением всех формсобственных и заемных ресурсов, используемых предприятием в

процессе хозяйственной деятельности для финансирования

активов.

Существуют три основных показателя структуры капитала:

1.

Коэффициент соотношения заемных и собственных средств.

2.

Коэффициент автономии

3.

Коэффициент финансового рычага

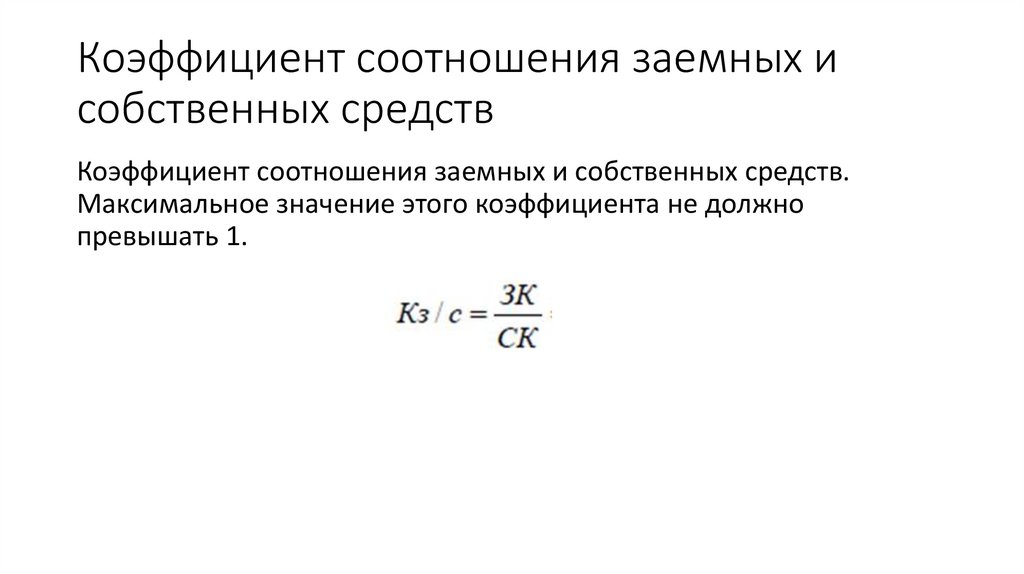

25. Коэффициент соотношения заемных и собственных средств

Коэффициент соотношения заемных и собственных средств.Максимальное значение этого коэффициента не должно

превышать 1.

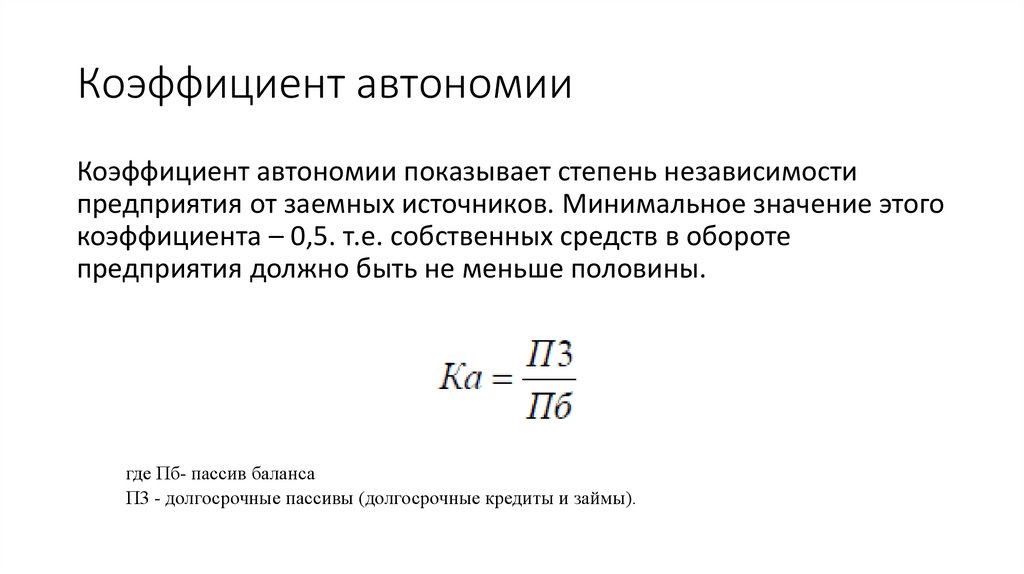

26. Коэффициент автономии

Коэффициент автономии показывает степень независимостипредприятия от заемных источников. Минимальное значение этого

коэффициента – 0,5. т.е. собственных средств в обороте

предприятия должно быть не меньше половины.

где Пб- пассив баланса

П3 - долгосрочные пассивы (долгосрочные кредиты и займы).

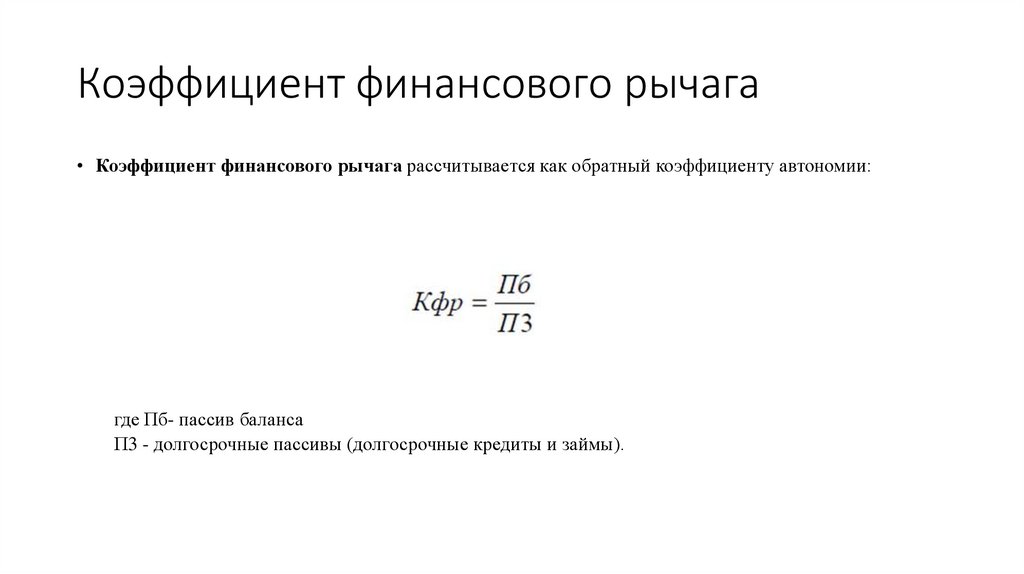

27. Коэффициент финансового рычага

• Коэффициент финансового рычага рассчитывается как обратный коэффициенту автономии:где Пб- пассив баланса

П3 - долгосрочные пассивы (долгосрочные кредиты и займы).

28. Финансовый леверидж

• Оптимальная структура капитала представляет собой такоесоотношение собственных и заемных средств, при котором

обеспечивается наиболее эффективная пропорция между

коэффициентом экономической рентабельности и

коэффициентом финансовой устойчивости, при которой

максимизируется рыночная стоимость предприятия.

• Одним из механизмов оптимизации структуры капитала является

использование финансового левериджа (рычага).

• Финансовый леверидж характеризует изменение рентабельности

собственного капитала предприятия в зависимости от

соотношения собственных и заемных средств.

29. Финановый леверидж

• Финансовый рычаг (Financial leverage) — это соотношение собственного и заёмногокапитала.

• Одним из показателей, применяемых для оценки эффективности использования

заёмных средств, является эффект финансового рычага (ЭФР), который показывает,

насколько процентов увеличивается рентабельность собственного капитала за

счёт привлечения заемных средств в оборот компании.

• Заёмные средства представляют собой часть финансовых ресурсов предприятия,

которыми предприятие оплачивает свои активы и расходы, связанные с текущей

деятельностью. Одним из основных постулатов финансового менеджмента

западных компаний является утверждение: «прибыль нужно зарабатывать, прежде

всего, не на своих, а на чужих деньгах».

• Заёмный капитал должен способствовать повышению доходности собственного

капитала, увеличению прибыли и рентабельности капитала компании в целом.

30. Эффект финансового левериджа

• Показатель, отражающий уровень дополнительно генерируемойприбыли на собственный капитал при различной доле

использования заемных средств называется эффектом

финансового левериджа (с учетом налогообложения прибыли):

• где Снп - ставка налога на прибыль, выраженная десятичной дробью,

• ЭР - экономическая рентабельность

• Ск - средний размер процентов за кредит, выплачиваемый предприятием за использование

заемного капитала,

• ЗС- средняя сумма используемого предприятием заемного капитала,

• СС- средняя сумма собственного капитала предприятия.

Финансы

Финансы