Похожие презентации:

Кредитная политика компании. Место кредитной политики в финансовом менеджменте организации

1.

КРЕДИТНАЯПОЛИТИКА КОМПАНИИ

Место кредитной политики в финансовом

менеджменте организации.

Разработка эффективной кредитной политики

предприятия.

Moscow, 2018

2.

Определение1.

2.

3.

4.

Кредитная политика (традиционно, в терминах финансового

менеджмента) - это разрабатываемый предприятием механизм

управления дебиторской задолженностью.

Кредитная политика представляет собой совокупность

мероприятий по определению допустимого общего объема

задолженности и обеспечению своевременного ее погашения

для поддержания необходимого уровня платежеспособности

организации.

Кредитная политика - политика заимствований, привлечения

финансирования в кредитных и пр.учреждениях, необходимых

для реализации инвестиционных, производственных и других

стратегических планов компании.

Кредитная политика — это система мер и правил,

направленных на реализацию контроля за привлечением и

использованием финансирования, необходимого предприятию

для осуществления эффективной финансово-хозяйственной

деятельности.

3.

способы финансирования предприятий• самофинансирование;

• прямое финансирование через механизмы рынка

капиталов;

банковское кредитование;

лизинг;

факторинг;

бюджетное финансирование;

взаимное финансирование предприятий;

краудфандинг, краудинвестинг, ICO и пр.

4.

4термин «кредит» российском

законодательстве

• банковский кредит (ст. 819 Гражданского кодекса РФ).

• товарный кредит (ст. 822 Гражданского кодекса РФ).

• коммерческий кредит (ст.823 Гражданского кодекса РФ);

• бюджетный кредит (ст. 6 Бюджетного кодекса РФ);

• целевой иностранный кредит (заимствование)

(ст. 6 Бюджетного кодекса РФ), включают связанные

кредиты иностранных государств, иностранных

юридических лиц, а также нефинансовые кредиты

международных финансовых организаций;

• инвестиционный налоговый кредит (ст. 66 Налогового

кодекса РФ).

5.

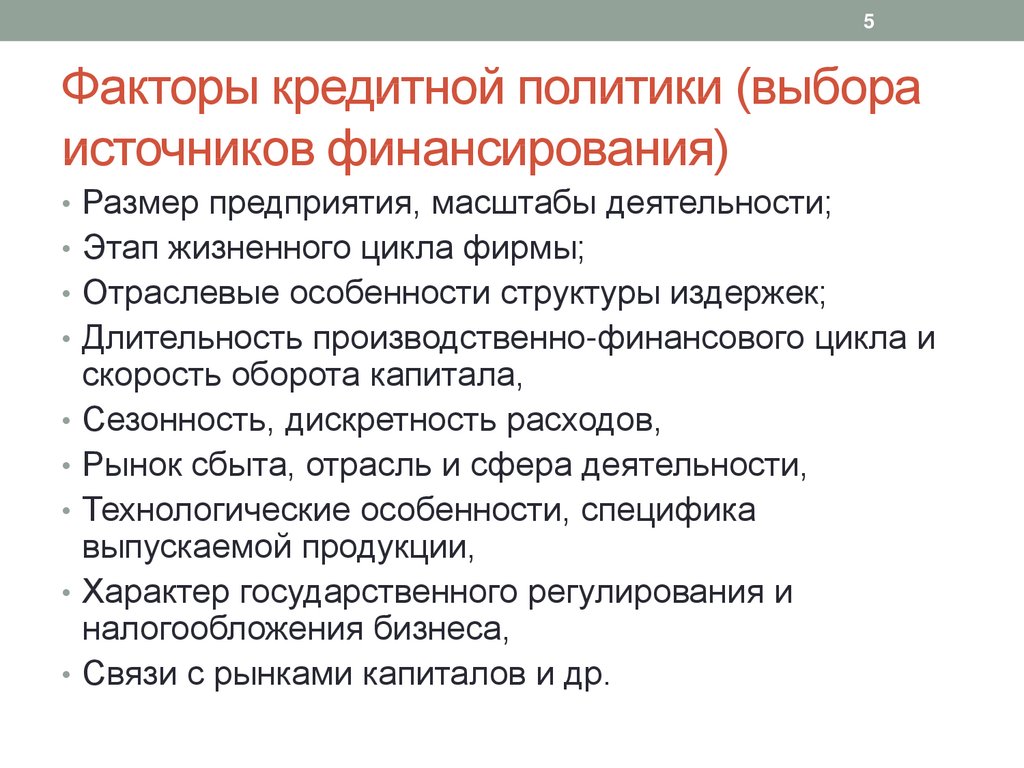

5Факторы кредитной политики (выбора

источников финансирования)

• Размер предприятия, масштабы деятельности;

• Этап жизненного цикла фирмы;

• Отраслевые особенности структуры издержек;

• Длительность производственно-финансового цикла и

скорость оборота капитала,

Сезонность, дискретность расходов,

Рынок сбыта, отрасль и сфера деятельности,

Технологические особенности, специфика

выпускаемой продукции,

Характер государственного регулирования и

налогообложения бизнеса,

Связи с рынками капиталов и др.

6.

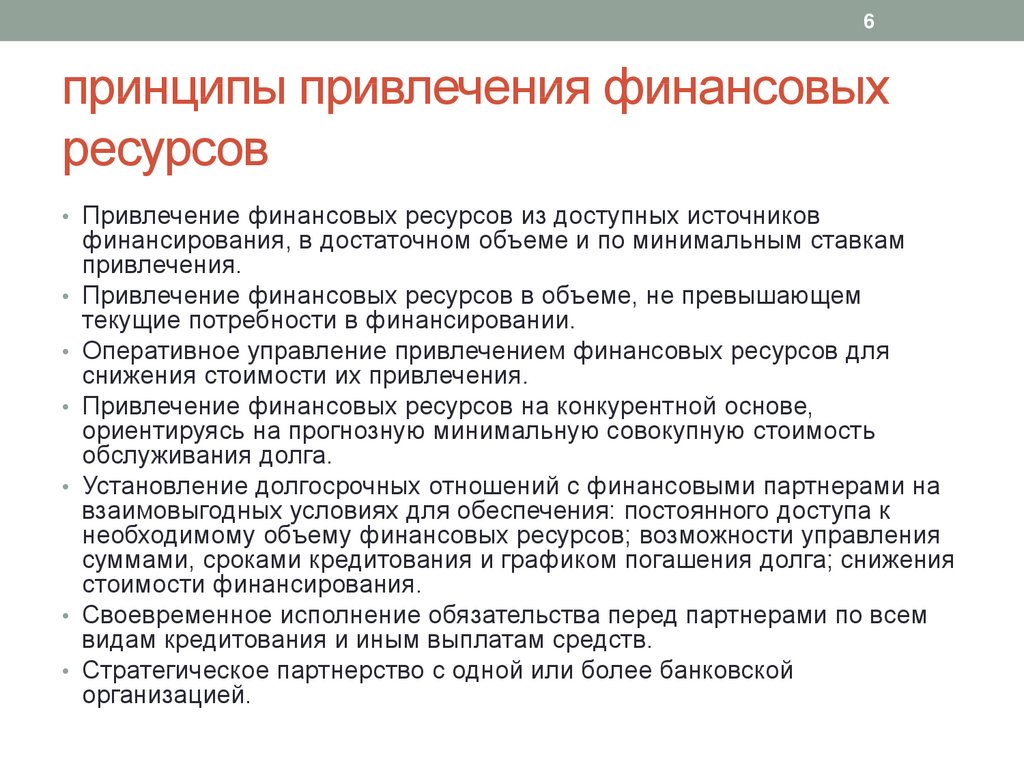

6принципы привлечения финансовых

ресурсов

• Привлечение финансовых ресурсов из доступных источников

финансирования, в достаточном объеме и по минимальным ставкам

привлечения.

Привлечение финансовых ресурсов в объеме, не превышающем

текущие потребности в финансировании.

Оперативное управление привлечением финансовых ресурсов для

снижения стоимости их привлечения.

Привлечение финансовых ресурсов на конкурентной основе,

ориентируясь на прогнозную минимальную совокупную стоимость

обслуживания долга.

Установление долгосрочных отношений с финансовыми партнерами на

взаимовыгодных условиях для обеспечения: постоянного доступа к

необходимому объему финансовых ресурсов; возможности управления

суммами, сроками кредитования и графиком погашения долга; снижения

стоимости финансирования.

Своевременное исполнение обязательства перед партнерами по всем

видам кредитования и иным выплатам средств.

Стратегическое партнерство с одной или более банковской

организацией.

7.

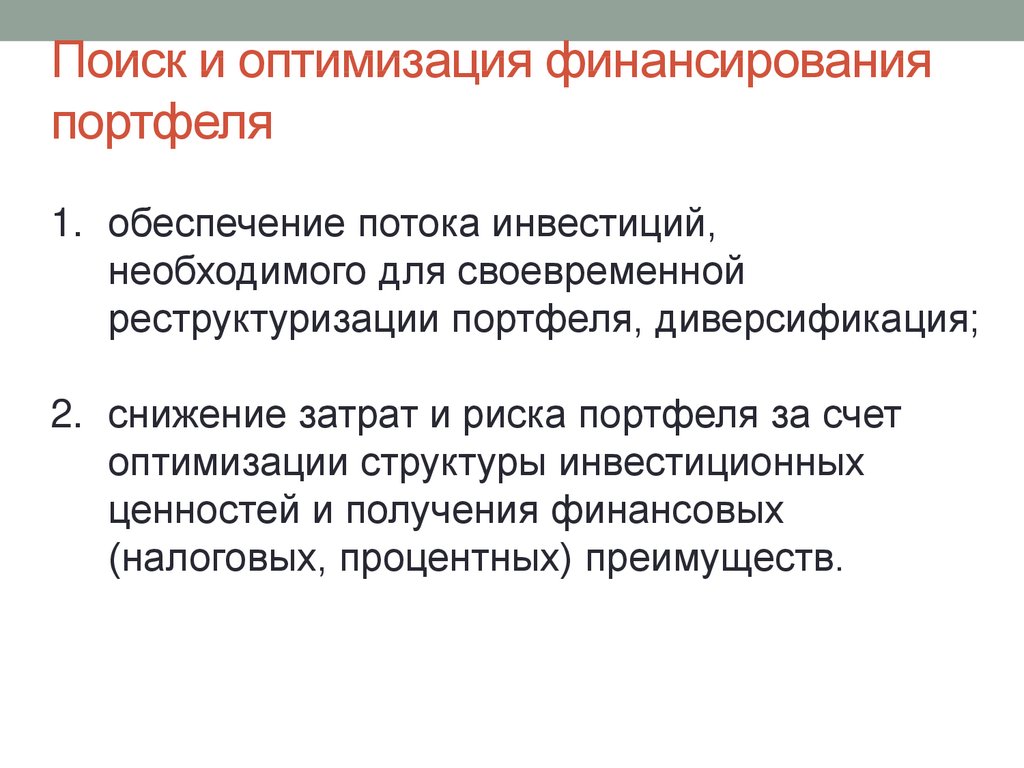

Поиск и оптимизация финансированияпортфеля

1. обеспечение потока инвестиций,

необходимого для своевременной

реструктуризации портфеля, диверсификация;

2. снижение затрат и риска портфеля за счет

оптимизации структуры инвестиционных

ценностей и получения финансовых

(налоговых, процентных) преимуществ.

8.

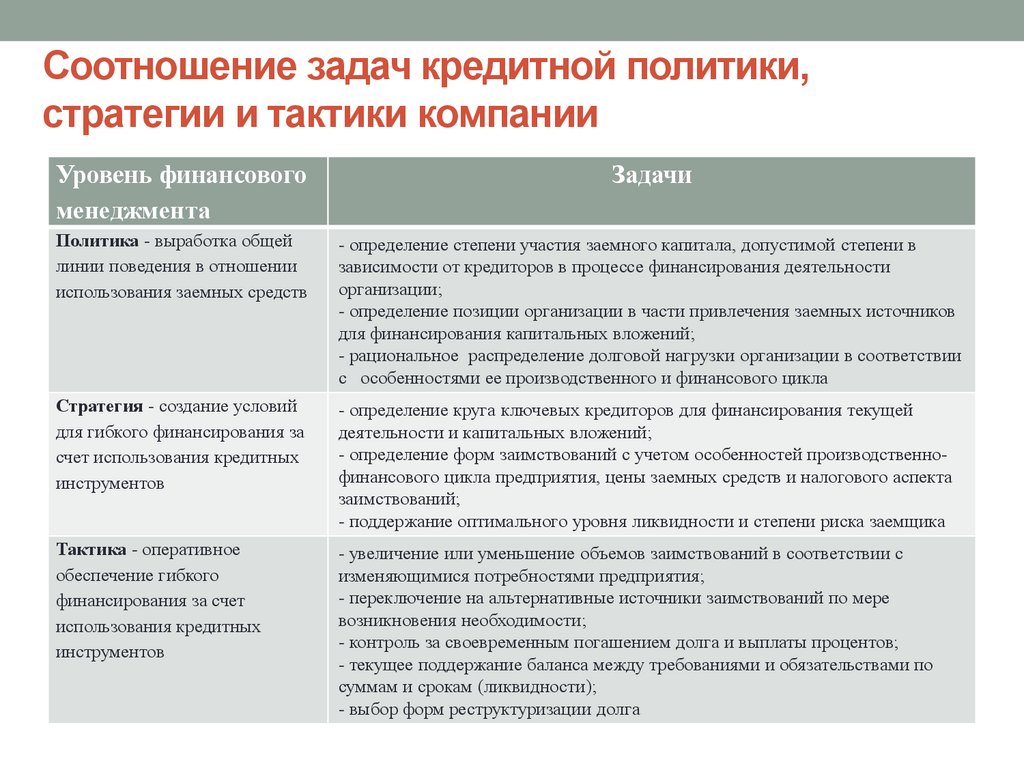

Соотношение задач кредитной политики,стратегии и тактики компании

Уровень финансового

менеджмента

Задачи

Политика - выработка общей

линии поведения в отношении

использования заемных средств

- определение степени участия заемного капитала, допустимой степени в

зависимости от кредиторов в процессе финансирования деятельности

организации;

- определение позиции организации в части привлечения заемных источников

для финансирования капитальных вложений;

- рациональное распределение долговой нагрузки организации в соответствии

с особенностями ее производственного и финансового цикла

Стратегия - создание условий

для гибкого финансирования за

счет использования кредитных

инструментов

- определение круга ключевых кредиторов для финансирования текущей

деятельности и капитальных вложений;

- определение форм заимствований с учетом особенностей производственнофинансового цикла предприятия, цены заемных средств и налогового аспекта

заимствований;

- поддержание оптимального уровня ликвидности и степени риска заемщика

Тактика - оперативное

обеспечение гибкого

финансирования за счет

использования кредитных

инструментов

- увеличение или уменьшение объемов заимствований в соответствии с

изменяющимися потребностями предприятия;

- переключение на альтернативные источники заимствований по мере

возникновения необходимости;

- контроль за своевременным погашением долга и выплаты процентов;

- текущее поддержание баланса между требованиями и обязательствами по

суммам и срокам (ликвидности);

- выбор форм реструктуризации долга

9.

этапы формирования кредитной стратегии1. Оценка необходимого совокупного объема

финансирования на основе инвестиционной

программы.

2. Определение объема собственных финансовых

источников.

3. Формирование кредитных альтернатив и анализ

направлений улучшения инвестиционной

привлекательности.

4. Обобщение кредитных альтернатив.

5. Реализация мер по повышению инвестиционной

привлекательности и осуществление

заимствований.

10.

Инструменты кредитной политикиАнализ привлечения и использования кредитных

(заемных) средств в предшествующем периоде.

2. Определение целей и потребности привлечения

кредитных средств в предстоящем периоде.

3. Определение предельного объема привлечения

кредитных средств.

4. Оценка стоимости привлечения кредитов из различных

источников.

5. Определение соотношения объема заемных средств,

привлекаемых на кратко - и долгосрочной основе.

6. Определение форм привлечения кредитных средств.

7. Определение состава основных кредиторов.

8. Формирование эффективных условий привлечения

кредитов.

9. Обеспечение эффективного использования привлеченных

кредитов.

10. Обеспечение своевременных расчетов по полученным

кредитам

1.

11.

1. Анализ привлечения и использованиякредитных (заемных) средств в предшествующем

периоде

• изучается динамика общего объема привлечения заемных

средств в рассматриваемом периоде; темпы этой динамики

сопоставляются с темпами прироста суммы собственных

ресурсов, объемов операционной и инвестиционной

деятельности, общей суммы активов предприятия.

определяются основные формы привлечения заемных средств,

анализируются в динамике удельный вес сформированного

финансового кредита и внутренней кредиторской задолженности

в общей сумме заемных средств, используемых предприятием.

определяется соотношение объемов используемых

предприятием заемных средств по периоду их привлечения.

изучается состав конкретных кредиторов предприятия и условия

предоставления ими различных форм финансового и товарного

кредитов.

изучается эффективность использования заемных средств в

целом и отдельных их форм на предприятии.

12.

2. Определение целей и потребностипривлечения кредитных средств в предстоящем

периоде

Основными целями привлечения заемных средств

предприятия являются:

• пополнение необходимого объема постоянной части

оборотных активов.

• обеспечение формирования переменной части

оборотных активов.

• формирование недостающего объема

инвестиционных ресурсов.

• обеспечение социально-бытовых потребностей своих

работников.

• другие временные нужды.

13.

3. Определение предельного объемапривлечения кредитных средств

Максимальный объем этого привлечения

диктуется двумя основными условиями:

• предельным эффектом финансового

левериджа (рычага);

• обеспечением достаточной финансовой

устойчивости предприятия.

14.

4.Оценка стоимости привлеченияфинансирования из различных источников

• Заемные, собственные и привлеченные

источники;

• Из внешних и внутренних источников.

15.

5. Определение соотношения объема заемныхсредств, привлекаемых на кратко - и долгосрочной

основе

Полный срок использования заемных средств

включает три временных периода:

• срок полезного использования - это период

времени, в течение которого предприятие

непосредственно использует предоставленные

заемные средства в своей хозяйственной

деятельности;

• льготный период - период времени с момента

окончания полезного использования заемных средств

до начала погашения долга;

• срок погашения - это период времени, в течение

которого происходит полная выплата основного долга

и процентов по используемым заемным средствам.

16.

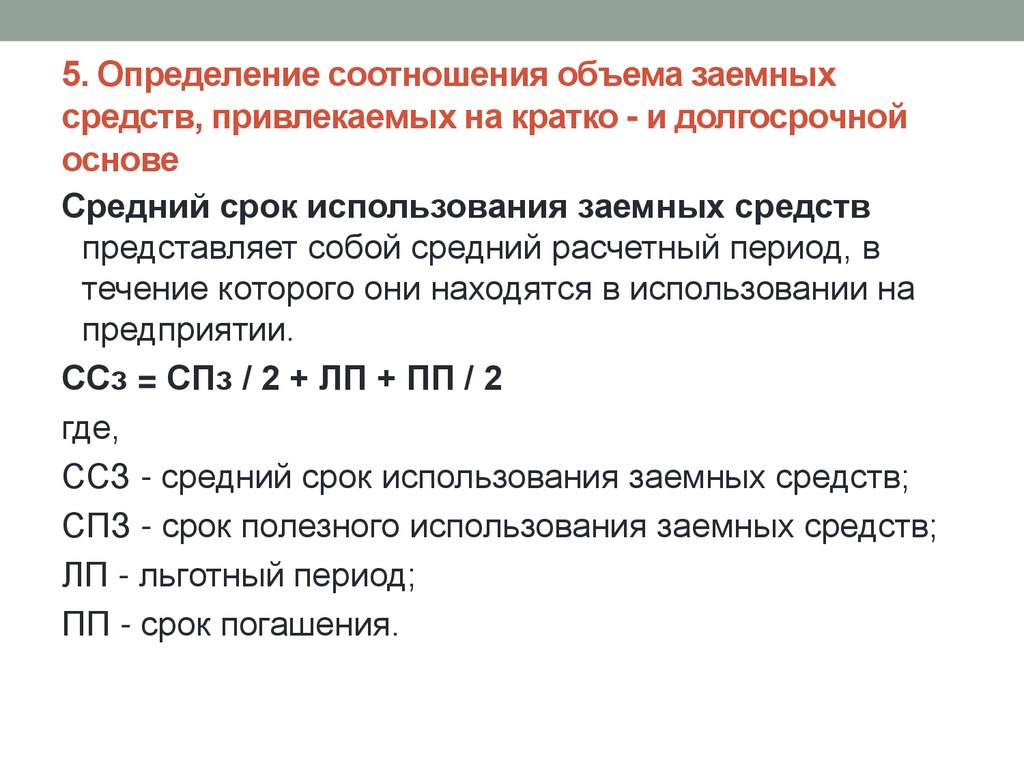

5. Определение соотношения объема заемныхсредств, привлекаемых на кратко - и долгосрочной

основе

Средний срок использования заемных средств

представляет собой средний расчетный период, в

течение которого они находятся в использовании на

предприятии.

ССз = СПз / 2 + ЛП + ПП / 2

где,

ССЗ - средний срок использования заемных средств;

СПЗ - срок полезного использования заемных средств;

ЛП - льготный период;

ПП - срок погашения.

17.

176. Определение форм привлечения

кредитных средств.

7. Определение состава основных

кредиторов

18.

8. Формирование эффективных условийпривлечения кредитов

• срок предоставления кредита

•ставка процента за кредит

• условия выплаты суммы процента (выплата всей суммы процента в

момент предоставления кредита; выплата суммы процента

равномерными частями; выплата всей суммы процента в момент уплаты

суммы основного долга).

• условия выплаты суммы основного долга - характеризуются

предусматриваемыми периодами его возврата (частичный возврат

суммы основного долга в течение общего периода функционирования

кредита; полный возврат всей суммы долга по истечении срока

использования кредита; возврат основной или части долга с

предоставлением льготного периода по истечении срока полезного

использования кредита).

• прочие условия

19.

9. Обеспечение эффективного использованияпривлеченных кредитов. Критерием такой

эффективности выступают показатели

оборачиваемости и рентабельности капитала.

10. Обеспечение своевременных расчетов по

полученным кредитам

20.

Финансовой службе предприятия рекомендуетсярассчитать потребность в заемных средствах (при ее отсутствии возможную выгоду от их привлечения);

2. правильно выбрать кредитную организацию;

3. составить план погашения заемных средств и расчет процентной

суммы с учетом особенностей налогообложения прибыли.

4.

постоянный мониторинг и управление оборотными средствами

(выбор между рентабельностью и вероятностью

неплатежеспособности).

5. постоянно контролировать очередность сроков финансирования

активов:

• хеджирование (компенсация активов обязательствами при равном

сроке погашения);

• финансирование по краткосрочным ссудам;

• финансирование по долгосрочным ссудам;

• финансирование преимущественно по долгосрочным ссудам

(консервативная политика);

• финансирование преимущественно по краткосрочным ссудам

(агрессивная политика).

1.

21.

обеспеченность взятых ссуд•увеличение доли ликвидных активов;

•удлинение сроков, на которые выдаются ссуды

предприятию.

22.

анализ оборачиваемости дебиторской и кредиторскойзадолженности с учетом их нормативных значений

• принятие решения о замене неденежных форм

расчетов или по крайней мере об установлении их

оптимального критического уровня на основе анализа

эффективности вексельных расчетов или операций по

переуступке прав требования долга;

• составление программы по ликвидации

задолженности по выплате заработной платы;

• рассмотрение возможности реструктуризации

задолженности по платежам в федеральный бюджет и

внебюджетные государственные фонды.

23.

При выработке кредитной политики предприятияучитываются принципы банковского кредитования

(требования к организации кредитного процесса)

1) возвратность и срочность кредитования;

2) дифференцированность кредитования;

3) обеспеченность кредита;

4) платность банковских ссуд;

5) целевой характер кредита.

Финансы

Финансы