Похожие презентации:

Особенности организации финансов страховщиков. Инвестиционная деятельность

1. Тема: Особенности организации финансов страховщиков. Инвестиционная деятельность

2.

3.

План1.

2.

3.

4.

5.

Состав финансов СК. Собственный и привлеченный

капитал

Состав страховых резервов, образование резервов

по страхованию жизни

Образование резерва по другим видам, состав

технических резервов

Инвестиции резервов.

Расчет доли перестраховщика в резервах

4.

1 вопросФинансы страховой организации – денежные

средства, находящиеся в обороте, используемые

для проведения страховых и нестраховых

операций, а также для проведения

инвестиционной деятельности.

Обычно финансы СК делят на 2 части:

Собственный капитал

Привлеченный капитал

5.

Собственный капиталУставный капитал

Добавочный капитал

Резервный капитал

Нераспределенная прибыль

Законодательно устанавливается требование к УК:

300 млн. р.

Коэффициенты:

1,5 – если СК занимается страхованием жизни,

ответственности

2 – если СК принимает риски в перестрахование

6.

Привлеченный капиталСтраховые резервы

Кредиторская задолженность

Банковские кредиты

7.

2 вопросСтраховые

резервы – специальные

денежные средства или фонды,

которые формируются за счет премий,

служат для выплат и используются как

источник инвестиций. Размер этих

средств обычно непостоянный, т.к.

величина

страховых

резервов

показывает объем обязательств СК на

конкретную дату.

8.

Классификация страховых резервовРезервы по страхованию жизни

(математические)

Резервы по иным видам

страхования (технические)

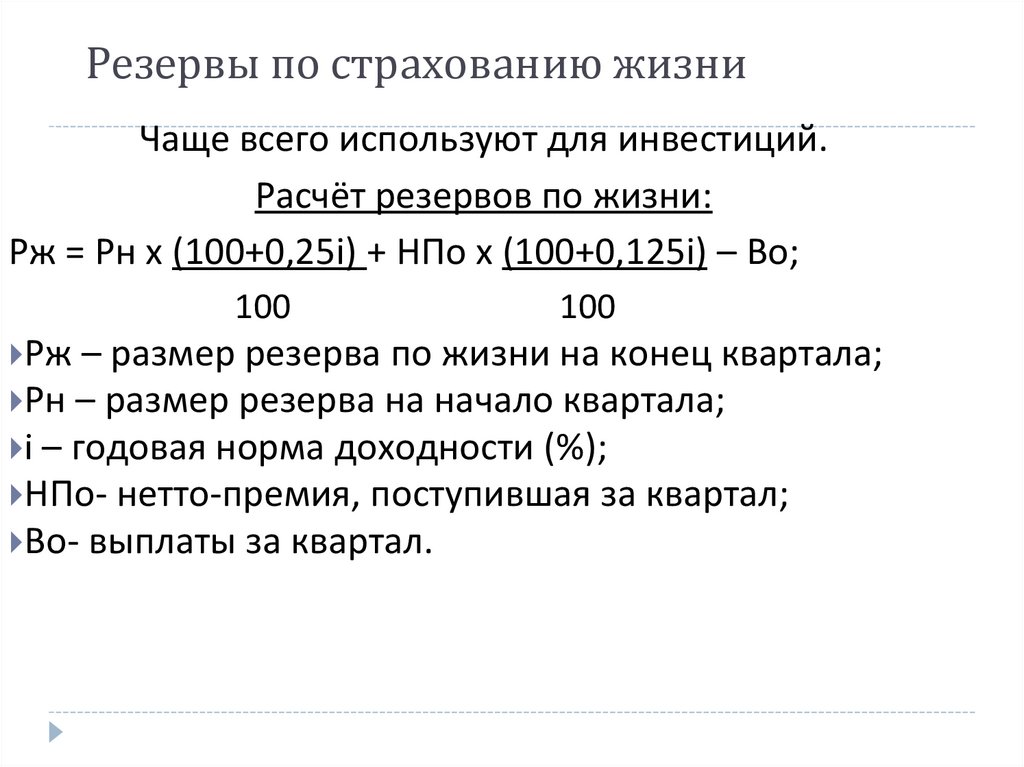

9. Резервы по страхованию жизни

Чаще всего используют для инвестиций.Расчёт резервов по жизни:

Рж = Рн х (100+0,25i) + НПо х (100+0,125i) – Во;

100

100

Рж – размер резерва по жизни на конец квартала;

Рн – размер резерва на начало квартала;

i – годовая норма доходности (%);

НПо- нетто-премия, поступившая за квартал;

Во- выплаты за квартал.

10.

3 вопрос1. Технические резервы:

Резерв незаработанной премии (РНП)

Резервы убытков:

а) Резерв заявленных, но не урегулированных

убытков (РЗУ)

б) Резерв произошедших, но не заявленных

убытков (РПНУ)

Стабилизационный резерв (СР)

11.

Для расчёта резервов все договоры делят на 19учётных групп

Учётная группа 1: Страхование от несчастных

случаев;

Учётная группа 2: Добровольное

медицинское страхование;

Учётная группа 3:Страхование пассажиров и

т.д.

12.

Резерв незаработанной премииДенежный резерв под часть

премии, которую должен оплатить

клиент в будущем при

периодической оплате взносов.

Необходим для возможных выплат

по страховым случаям.

13.

Расчет РНП методом«pro rata temporis»

РНПд = БСПд* (Дд-Сд)/Дд

БСПд– базовая страховая премия

Сд – число дней с начала действия договора

Дд- срок действия договора в днях

БСПд = Брутто-премия – КВ –РПМ

КВ – комиссионное вознаграждение

РПМ – Резерв предупредительных мероприятий

Находим РНП по каждой учётной группе, затем

общий размер РНП по всем учётным группам:

РНП общ. = РНП1+ РНП2+ РНП3+….

14.

Резерв заявленных, нонеурегулированных убытков (РЗУ)

Формируется согласно количеству

заявленных убытков за отчетный

период с учётом оплаты услуг

сторонним оценщикам, юристам и

т.д. (3% от этого резерва).

Необходим для выплат.

Рассчитывается ежеквартально.

15.

Расчет РЗУ1.

2.

3.

Заявленные, но не урегулированные

убытки (ЗНУ)= сумма заявленных

убытков за отч.квартал + сумма

неурегулированных убытков за 3

предшествующих квартала – сумма

оплаченных в течение отчётного

квартала убытков.

РЗУ 1= ЗНУ х 1,03 (3%) – по учётной

группе.

Общ.РЗУ = РЗУ1+ РЗУ2+ РЗУ3+…

16.

Резерв произошедших, нонезаявленных убытков (РПНУ)

Формируется специально для

клиентов, которые не заявили вовремя

о страховом случае по уважительной

причине (болезнь, травма,

командировка, отъезд и др.).

Необходим для выплат с учётом

расходов сторонним специалистам (3%

от этого резерва).

Расчёт ежеквартально.

17.

Расчёт РПНУПроизошедшие, но незаявленные вовремя

убытки (они берутся за прошлый квартал):

ПНУ уч. гр = ПУ – ЗНУ по учетной группе; где

ПУ – произошедшие убытки;

ЗНУ – заявленные, но

неурегулированные

убытки.

РПНУуч. группы = ПНУ х 1,03 (3%)

Общ. РПНУ = РПНУ1 + РПНУ2 + РПНУ3 +…

18.

Стабилизационный резервнеобходим для выплат, в случае

образования отрицательного

финансового результата (убытка) от

проведения страховых операций, а

также, в случае превышения

коэффициента состоявшихся убытков

над его средним значением.

19.

4. Инвестирование страховых резервовСогласно Распоряжению ЦБ РФ «Правила размещения

страховых резервов»:

Принципы вложения резервов:

Диверсификация – вложение в разные активы;

Возвратность – вложенные денежные средства

должны вернуться в страховую компанию;

Прибыльность – вернуться должны с доходом;

Ликвидность – быстрое обращение в наличные.

20.

Соотношения активов и вложенныхстраховых резервов:

Разрешённые активы

% от общей величины резервов

Государственные ценные бумаги

не более чем 45%

Банковские депозиты

не более чем 60%

Права собственности в др.

предприятиях

не более чем 10%

Займы страхователям по договорам не более чем 10%

страхования жизни

Акции

не более чем 20%

Совокупная недвижимость

не более чем 20%

Драгоценные металлы

не более чем 15%

Паевые инвестиционные фонды

(ПИФы)

не более чем 15%

Жилищные сертификаты

не более чем 10%

21.

Не менее 70% резервов должныбыть размещены на территории РФ

Все эти данные должны входить в

годовую отчётность страховщиков.

22.

23.

5 вопросФормула расчета доли перестраховщика:

ДП = (ПП - КВдп)/БСП, где

ДП – доля перестраховщиков в резерве (образуется когда

перестраховываем договор)

ПП – сумма перестраховочной премии

КВдп – комиссионное вознагр. договора перестрахования

БСП - базовая страховая премия

24.

ПримерСтраховая премия составляет 8 тыс. д.е., КВ страхового

агента – 20% от СП, договор передан в

перестрахование в размере 50% обязательств, КВ по

договору перестрахования – 10%, РНП = 5000 д.е.

Определить ДП

25.

РешениеПП = 8000*0,5 = 4000 ; Кв =0,1* 4000 = 400

БСП = 8000-1600 ; ДП = (4000-400)/(8000-1600)= 0,56

Доля = 0,56 х 5000 = 2800

5000 - РНП

2800 – Доля перестраховщиков

Финансы

Финансы