Похожие презентации:

Налог на прибыль организаций и правовые основы его взимания

1.

Налог на прибыльорганизаций

и правовые основы его взимания

2.

Налог на прибыль — основной платёждля крупного и среднего бизнеса, а

также части малых компаний, которые

не перешли на специальные режимы.

Это прямой налог, который

юридические лица уплачивают с того,

что они заработали.

Налог на прибыль организаций является

традиционно бюджет образующим налогом. В

доходах бюджетной системы Российской

Федерации роль налога на прибыль

организаций достаточно существенна. Налог на

прибыль организаций занимает третье место

после НДС и НДПИ.

Согласно ст. 246 НК РФ

налогоплательщиками налога

на прибыль организаций

признаются:

• Российские организации,

применяющие основную

систему налогообложения

• иностранные организации,

осуществляющие

предпринимательскую

деятельность в РФ через

постоянные

представительства и (или)

получающие доходы от

источников в РФ.

3.

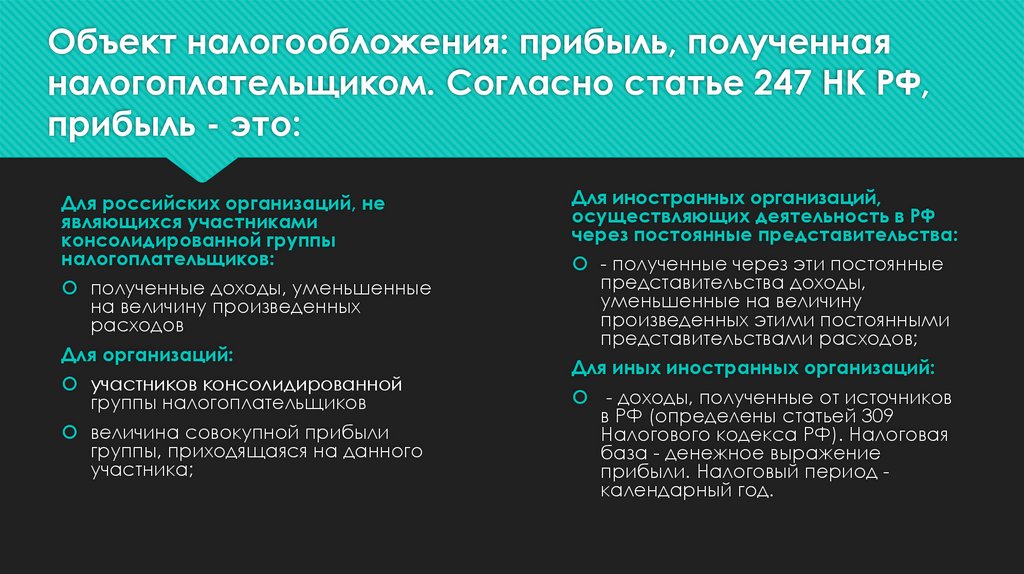

Объект налогообложения: прибыль, полученнаяналогоплательщиком. Согласно статье 247 НК РФ,

прибыль - это:

Для российских организаций, не

являющихся участниками

консолидированной группы

налогоплательщиков:

полученные доходы, уменьшенные

на величину произведенных

расходов

Для организаций:

участников консолидированной

группы налогоплательщиков

величина совокупной прибыли

группы, приходящаяся на данного

участника;

Для иностранных организаций,

осуществляющих деятельность в РФ

через постоянные представительства:

- полученные через эти постоянные

представительства доходы,

уменьшенные на величину

произведенных этими постоянными

представительствами расходов;

Для иных иностранных организаций:

- доходы, полученные от источников

в РФ (определены статьей 309

Налогового кодекса РФ). Налоговая

база - денежное выражение

прибыли. Налоговый период календарный год.

4.

Как рассчитать налогФормула расчёта налога стандартная: Налоговая база * Налоговая ставка.

А вот базу по налогу на прибыль определить непросто. Алгоритм такой:

рассчитывается прибыль либо убыток от реализации;

рассчитывается прибыль или убыток от внереализационных операций;

итоговая база по налогу: прибыль (убыток) от реализации + прибыль (убыток) от

внереализационных операций - убытки прошлых лет, которые можно перенести на текущий

период.

Если прошлые периоды закончены в минус, убытки можно полностью или частично вычесть из

налоговой базы.

Основная задача при исчислении налога на прибыль заключается в правильном определении

доходов и расходов.

5.

Доходы, которыеучаствуют в

расчёте налога

Доходы от реализации организация получает следующим

образом (статья 249 НК РФ)

от продажи своих товаров, работ, услуг, имущественных

прав;

перепродавая ранее приобретенные товары.

Доходы для этой цели

делятся на две группы:

от реализации и

внереализационные.

Все прочие доходы считаются внереализационными. Это,

например, доходы от долевого участия в других компаниях, от

сдачи имущества в аренду, проценты по вкладам и другие.

Налогом облагается не вся прибыль — список исключений

приводится в статье 251 НК РФ.

Необлагаемых доходов довольно много, вот лишь некоторые:

предоплата;

имущество, которое получено в виде залога или задатка;

кредитные и заёмные средства;

всё, что передано в виде вклада в уставный или складочный

капитал.

6.

Расходы,участвующие в

расчёте базы

Расходами считаются

подтверждённые документами

затраты, а также убытки.

К производственным расходам относится всё то, что

организация тратит на изготовление своих товаров,

работ или услуг, а также на их продажу. Такие

расходы могут быть:

прямыми — это материальные затраты, издержки на

оплату труда, амортизацию;

косвенными — это прочие затраты, связанные с

реализацией.

Внереализационные расходы перечислены в статье

Расходы тоже подразделяются 265 НК РФ. Например, это расходы на содержание

на 2 группы: производственные переданного в аренду имущества, проценты по

долговым обязательствам, отрицательные курсовые

и внереализационные

разницы и другие. Если какой-либо вид затрат, не

связанных с реализацией, в статье не перечислен, то

вычитать его из доходов нельзя.

Кроме того, есть расходы, которые не уменьшают

налоговую базу. В статье 270 НК РФ приводится их

закрытый перечень.

7.

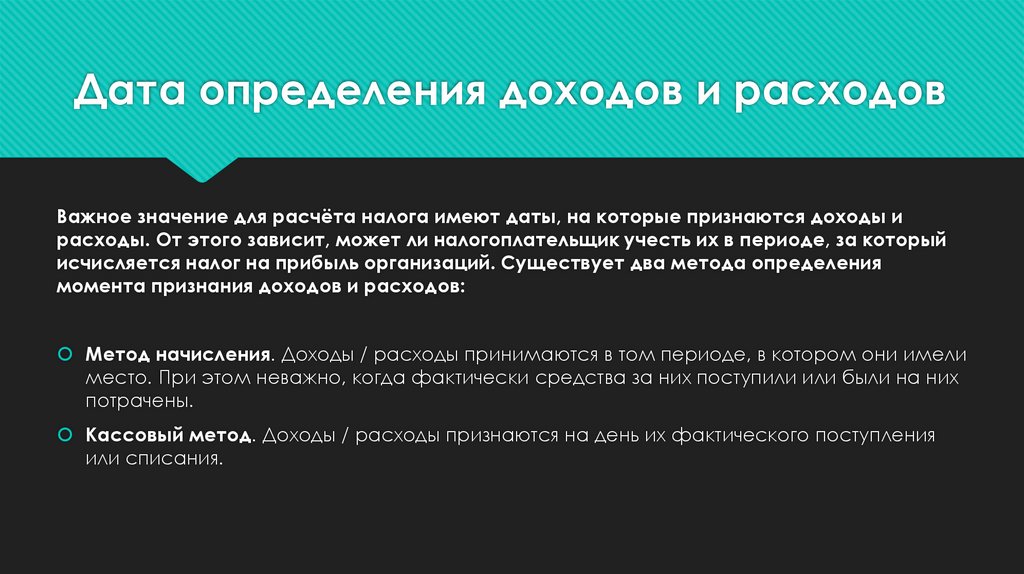

Дата определения доходов и расходовВажное значение для расчёта налога имеют даты, на которые признаются доходы и

расходы. От этого зависит, может ли налогоплательщик учесть их в периоде, за который

исчисляется налог на прибыль организаций. Существует два метода определения

момента признания доходов и расходов:

Метод начисления. Доходы / расходы принимаются в том периоде, в котором они имели

место. При этом неважно, когда фактически средства за них поступили или были на них

потрачены.

Кассовый метод. Доходы / расходы признаются на день их фактического поступления

или списания.

8.

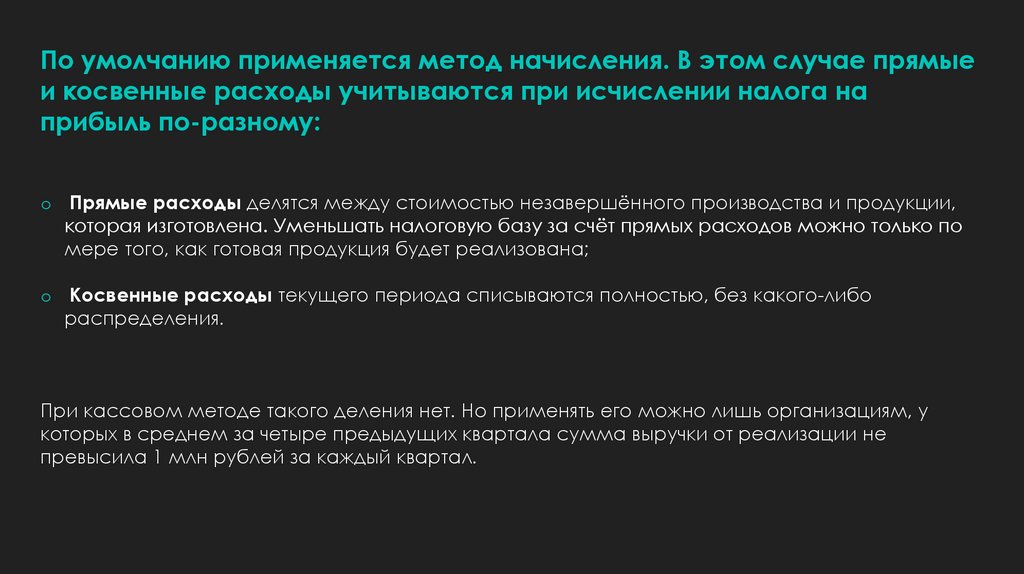

По умолчанию применяется метод начисления. В этом случае прямыеи косвенные расходы учитываются при исчислении налога на

прибыль по-разному:

o Прямые расходы делятся между стоимостью незавершённого производства и продукции,

которая изготовлена. Уменьшать налоговую базу за счёт прямых расходов можно только по

мере того, как готовая продукция будет реализована;

o Косвенные расходы текущего периода списываются полностью, без какого-либо

распределения.

При кассовом методе такого деления нет. Но применять его можно лишь организациям, у

которых в среднем за четыре предыдущих квартала сумма выручки от реализации не

превысила 1 млн рублей за каждый квартал.

9.

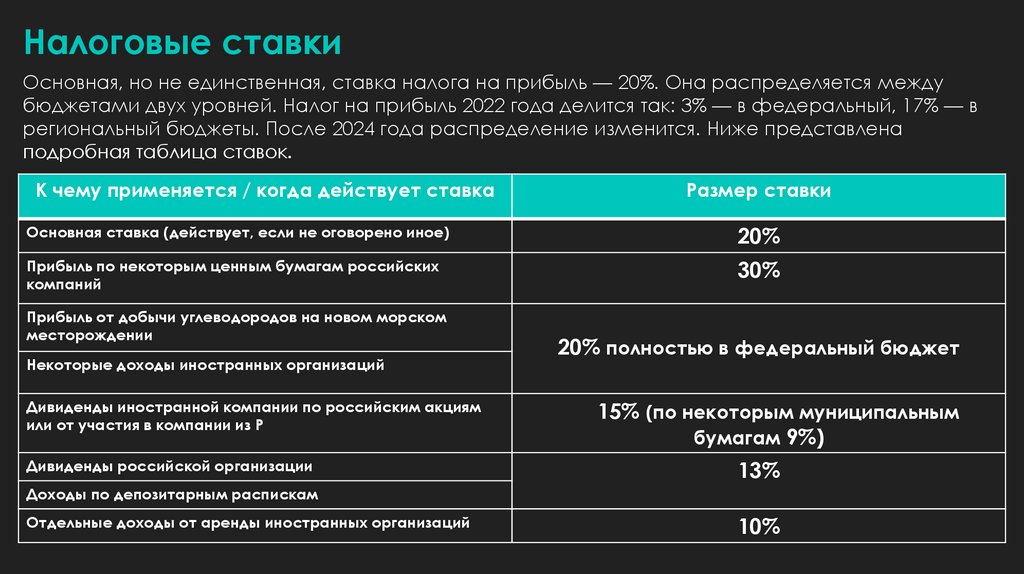

Налоговые ставкиОсновная, но не единственная, ставка налога на прибыль — 20%. Она распределяется между

бюджетами двух уровней. Налог на прибыль 2022 года делится так: 3% — в федеральный, 17% — в

региональный бюджеты. После 2024 года распределение изменится. Ниже представлена

подробная таблица ставок.

К чему применяется / когда действует ставка

Размер ставки

Основная ставка (действует, если не оговорено иное)

20%

Прибыль по некоторым ценным бумагам российских

компаний

30%

Прибыль от добычи углеводородов на новом морском

месторождении

Некоторые доходы иностранных организаций

Дивиденды иностранной компании по российским акциям

или от участия в компании из Р

Дивиденды российской организации

20% полностью в федеральный бюджет

15% (по некоторым муниципальным

бумагам 9%)

13%

Доходы по депозитарным распискам

Отдельные доходы от аренды иностранных организаций

10%

10.

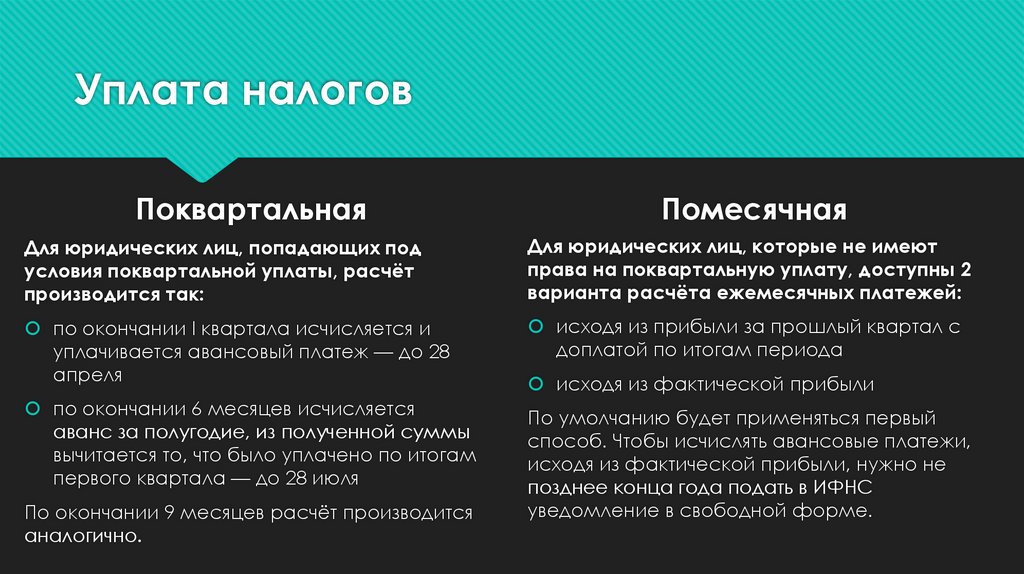

Уплата налоговПоквартальная

Помесячная

Для юридических лиц, попадающих под

условия поквартальной уплаты, расчёт

производится так:

Для юридических лиц, которые не имеют

права на поквартальную уплату, доступны 2

варианта расчёта ежемесячных платежей:

по окончании I квартала исчисляется и

уплачивается авансовый платеж — до 28

апреля

исходя из прибыли за прошлый квартал с

доплатой по итогам периода

по окончании 6 месяцев исчисляется

аванс за полугодие, из полученной суммы

вычитается то, что было уплачено по итогам

первого квартала — до 28 июля

По умолчанию будет применяться первый

способ. Чтобы исчислять авансовые платежи,

исходя из фактической прибыли, нужно не

позднее конца года подать в ИФНС

уведомление в свободной форме.

По окончании 9 месяцев расчёт производится

аналогично.

исходя из фактической прибыли

11.

Отчетность по налогу на прибыль.Декларация

По итогам каждого отчетного и налогового периода организация обязана предоставить в

налоговые органы декларацию по налогу на прибыль.

Декларация предоставляется в налоговую инспекцию:

По месту нахождения организации

По месту нахождения каждого обособленного подразделения организации

В электронном виде обязаны предоставлять декларацию:

Крупнейшие налогоплательщики

Организации, в которых средняя численность работников за предшествующий календарный

год составила 100 человек и более

Вновь созданные организации с численностью работников более 100

Остальные налогоплательщики могут представлять декларацию в бумажном виде.

12.

Источникиhttps://www.nalog.gov.ru/rn77/taxation/taxes/profitul/

http://ppt.ru/nalogi/?id=183

http://buh.ru/articles/documents/37432/

http://www.grandars.ru/student/nalogi/nalog-na-pribyl-organizaci

Финансы

Финансы Право

Право