Похожие презентации:

Единый налоговый платёж с 2023 года

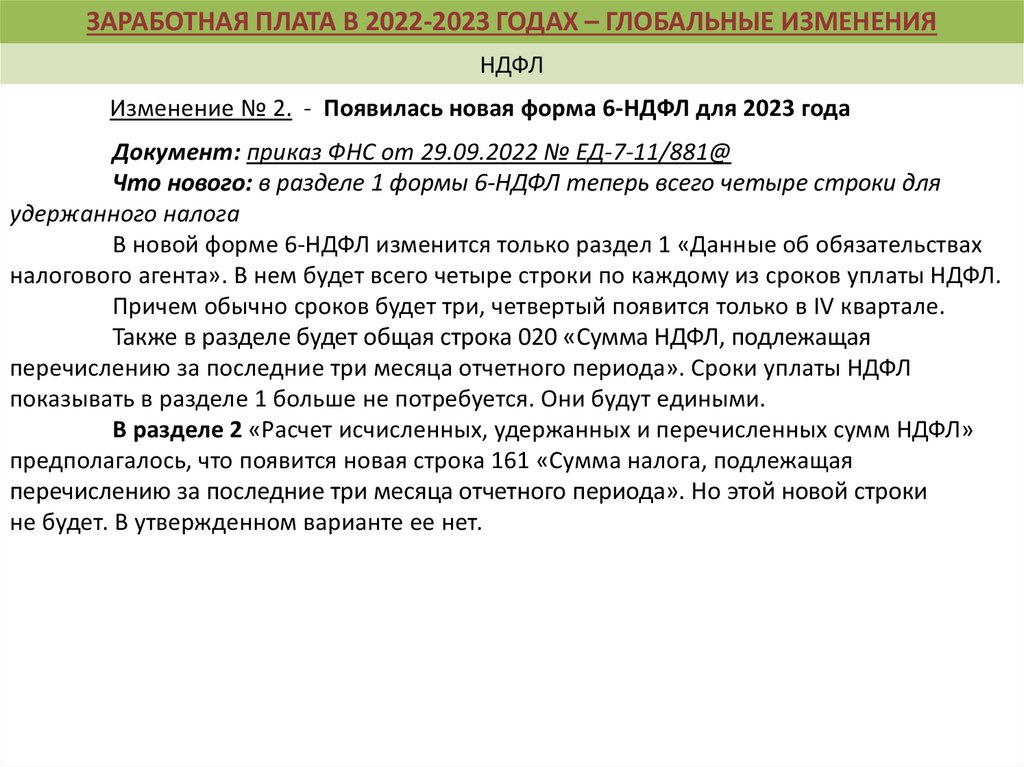

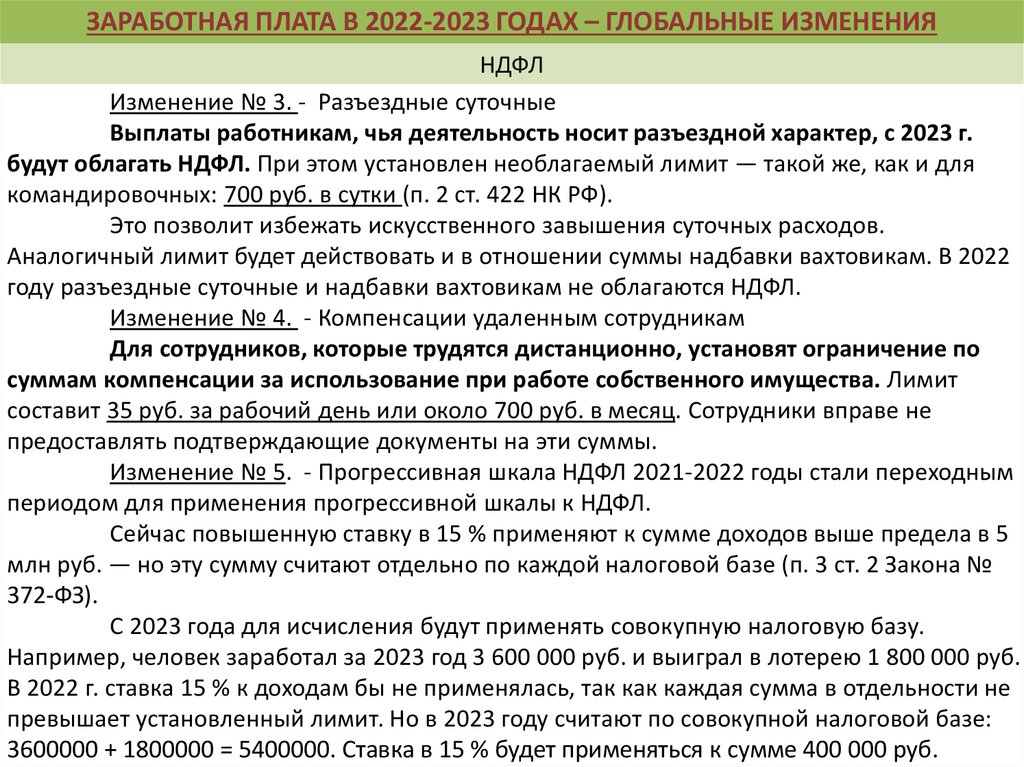

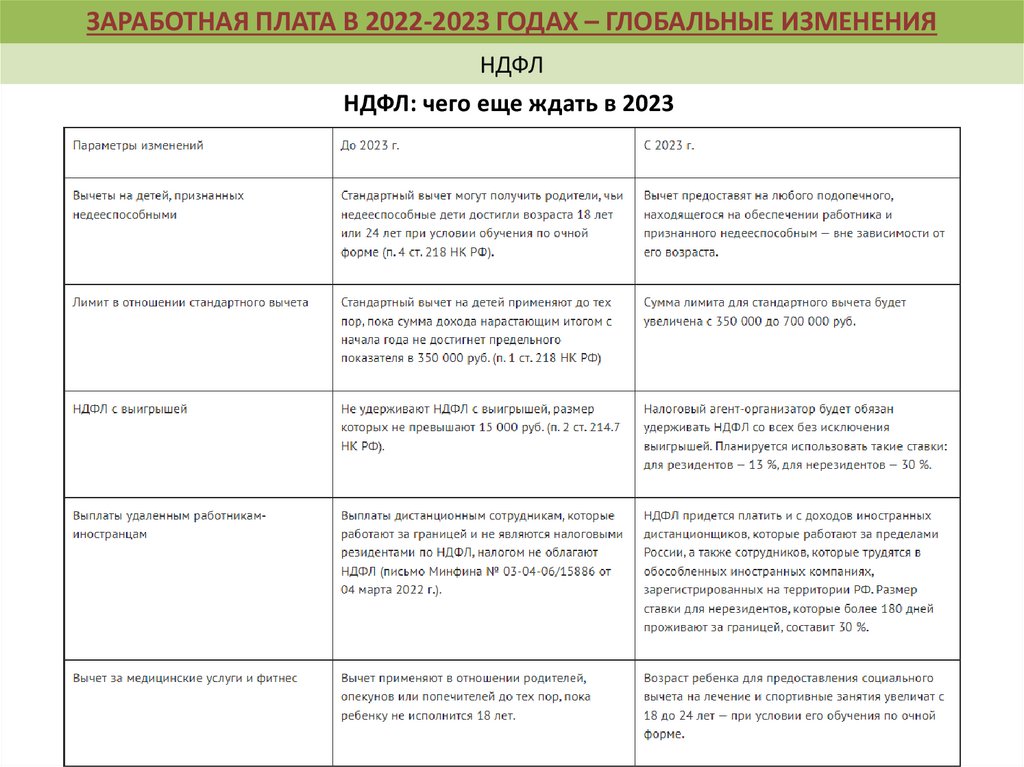

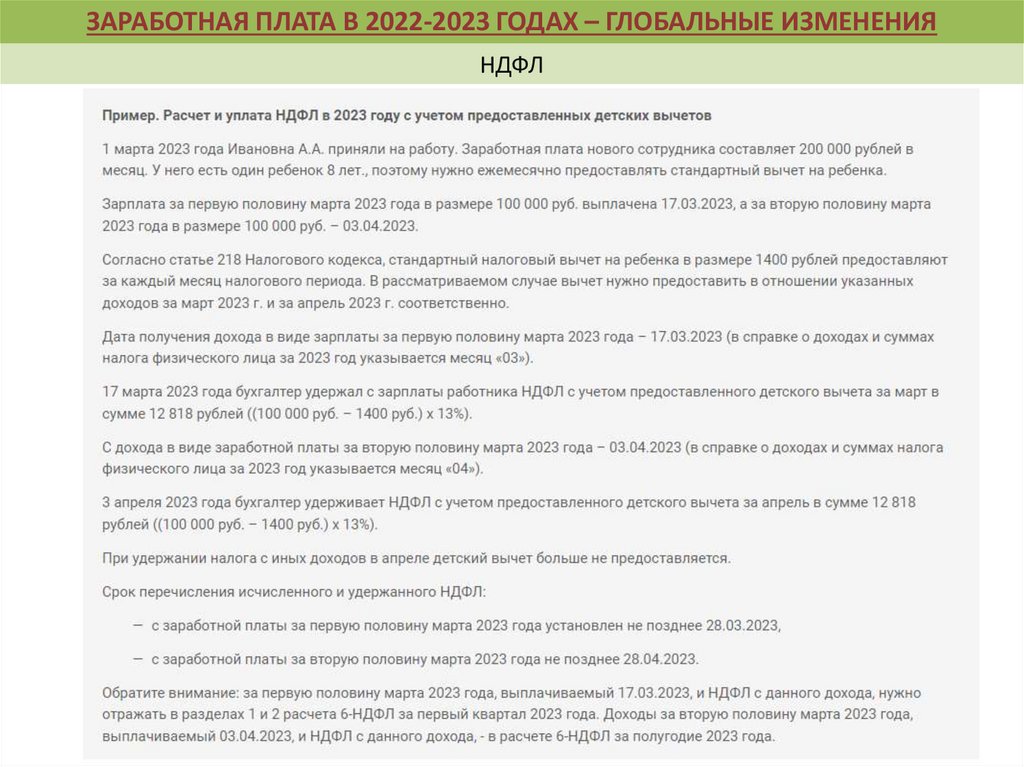

1.

ЗАРАБОТНАЯ ПЛАТА В 2022-2023 ГОДАХ – ГЛОБАЛЬНЫЕ ИЗМЕНЕНИЯЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЁЖ С 2023 ГОДА

Расчеты с бюджетом — через единый налоговый счет

У каждого учреждения появился единый налоговый счет в Федеральном

казначействе. Он привязан к ИНН работодателя.

Счет предназначен для всех расчетов по налогам, сборам, страховым

взносам, штрафам и пеням.

Чтобы их перечислить, уже не обязательно оформлять отдельные платежные

поручения с разными реквизитами. Достаточно своевременно пополнить единый

налоговый счет одной платежкой. Сделать это нужно до установленного в Налоговом

кодексе срока уплаты. Инспекторы сами спишут суммы, которые вы рассчитаете в учете.

Отказаться от единого налогового счета нельзя. Этот способ уплаты налогов

и взносов с 2023 года будет единственным

2.

ЗАРАБОТНАЯ ПЛАТА В 2022-2023 ГОДАХ – ГЛОБАЛЬНЫЕ ИЗМЕНЕНИЯЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЁЖ С 2023 ГОДА

Единый налоговый платеж (ЕНП) - это денежные средства, перечисленные

налогоплательщиком, плательщиком сбора, страховых взносов, налоговым агентом

(иным лицом за плательщика) на соответствующий счет Федерального казначейства для

исполнения совокупной обязанности и учитываемые на едином налоговом счете, а также

взысканные с него (ст. ст. 11.3, 45 НК РФ). К ЕНП относятся также денежные средства,

учитываемые на ЕНС по иным основаниям, например в связи с принятием инспекцией

решения о возмещении (вычете).

Единый налоговый счет (ЕНС) ведется в отношении каждого

налогоплательщика, плательщика сборов, страховых взносов, налогового агента (п. 4 ст.

11.3 НК РФ). На нем учитываются:

денежные средства, перечисленные (признаваемые) в качестве ЕНП;

совокупная обязанность.

ЕНП банки должны проводить без комиссии

ФНС выявила факты взимания кредитными организациями с

налогоплательщиков комиссии за перечисление ЕНП. Это неправомерно и

противоречит положениям НК РФ, сказали в ведомстве (письмо ФНС от 02.08.2022 №

КЧ-4-8/9976@)

3.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Чтобы определить сумму ЕНП к конкретной дате, надо сложить все текущие

платежи к этой дате и размер недоимок. В любом случае надо убедиться, что

перечисленных вами денег хватит, чтобы после зачета инспекцией ЕНП в счет исполнения

совокупной обязанности на нем не возникло отрицательного сальдо. Определить сумму

ЕНП к уплате можно, в частности, на основе данных (п. 5 ст. 11.3 НК РФ):

• налоговых деклараций (расчетов), в том числе уточненных, уведомлений об

исчисленных суммах налогов, сборов, авансовых платежей по налогам, страховых

взносов;

• налоговых уведомлений, сообщений об исчисленных налоговым органом суммах

налогов;

• решений инспекции о привлечении к ответственности за налоговые

правонарушения.

Денежные средства в счет уплаты конкретного налога (или страховых

взносов) могут быть уплачены в налоговый орган как единовременно, так и по

частям. Главное условие - успеть внести платеж (его часть) до наступления срока

уплаты того или иного налога (п. 1 ст. 45 HK РФ).

4.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

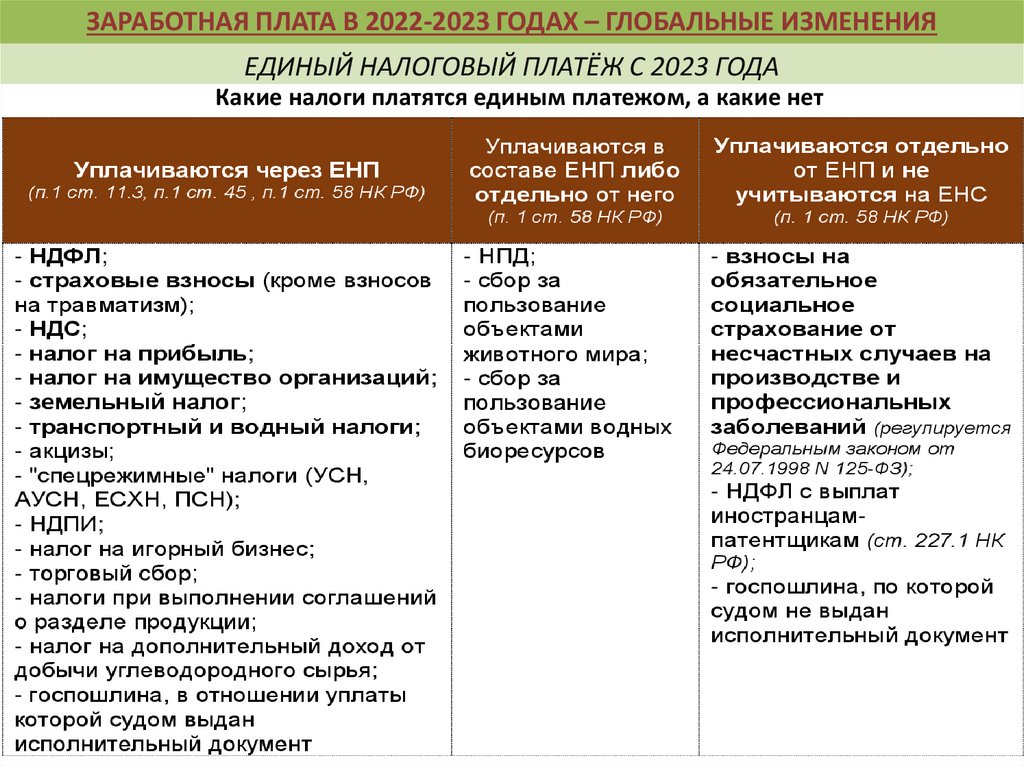

Какие налоги платятся единым платежом, а какие нет

5.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

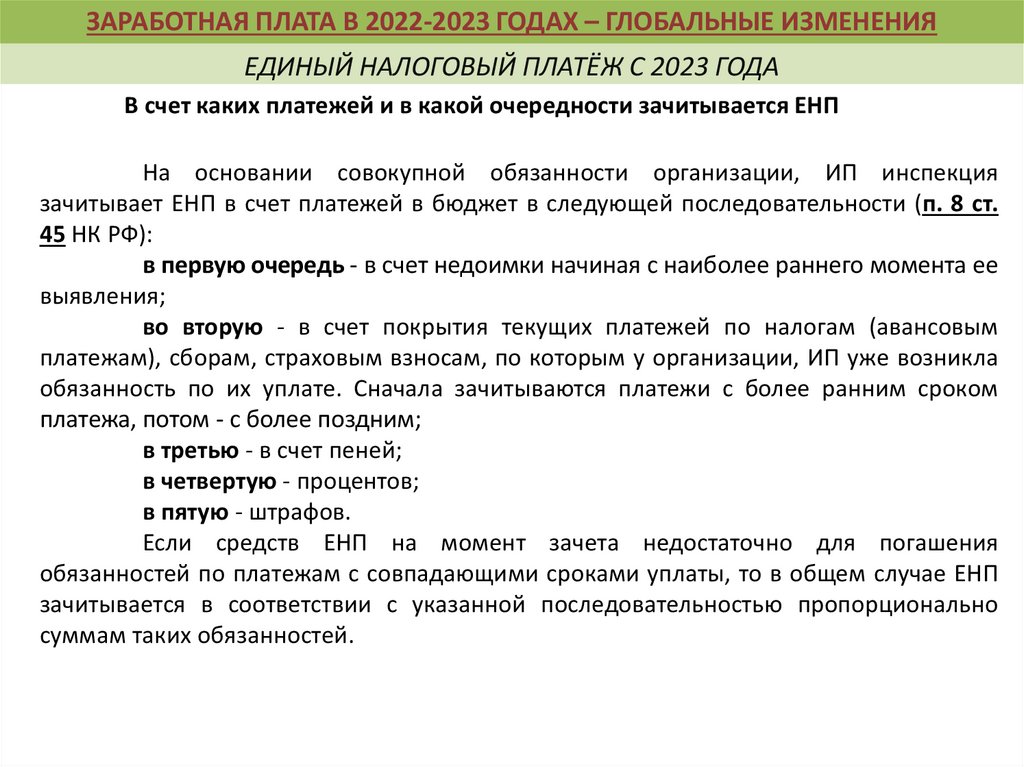

В счет каких платежей и в какой очередности зачитывается ЕНП

На основании совокупной обязанности организации, ИП инспекция

зачитывает ЕНП в счет платежей в бюджет в следующей последовательности (п. 8 ст.

45 НК РФ):

в первую очередь - в счет недоимки начиная с наиболее раннего момента ее

выявления;

во вторую - в счет покрытия текущих платежей по налогам (авансовым

платежам), сборам, страховым взносам, по которым у организации, ИП уже возникла

обязанность по их уплате. Сначала зачитываются платежи с более ранним сроком

платежа, потом - с более поздним;

в третью - в счет пеней;

в четвертую - процентов;

в пятую - штрафов.

Если средств ЕНП на момент зачета недостаточно для погашения

обязанностей по платежам с совпадающими сроками уплаты, то в общем случае ЕНП

зачитывается в соответствии с указанной последовательностью пропорционально

суммам таких обязанностей.

6.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Какие суммы учитываются на едином налоговом счете

На едином налоговом счете (ЕНС) инспекция учитывает денежные средства,

перечисленные (признаваемые) в качестве ЕНП, и совокупную обязанность. ЕНС ведется в

отношении каждого лица, являющегося налогоплательщиком, плательщиком сборов,

страховых взносов, налоговым агентом (п. п. 2, 4 ст. 11.3 НК РФ).

Разница между ЕНП и совокупной обязанностью составляет сальдо ЕНС.

При формировании положительного сальдо (ЕНП больше совокупной

обязанности) не учитываются суммы, зачтенные в счет исполнения соответствующей

обязанности налогоплательщика, плательщика сбора, страховых взносов, налогового

агента (п. 3 ст. 11.3 НК РФ).

Если сальдо ЕНС отрицательное, то у налогоплательщика, плательщика сборов,

страховых взносов, налогового агента - задолженность. Она может складываться из

недоимок по налогам, сборам, страховым взносам, неуплаченных пеней, штрафов и

процентов, а также сумм налогов, подлежащих возврату в бюджет (п. 2 ст. 11 НК РФ).

7.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

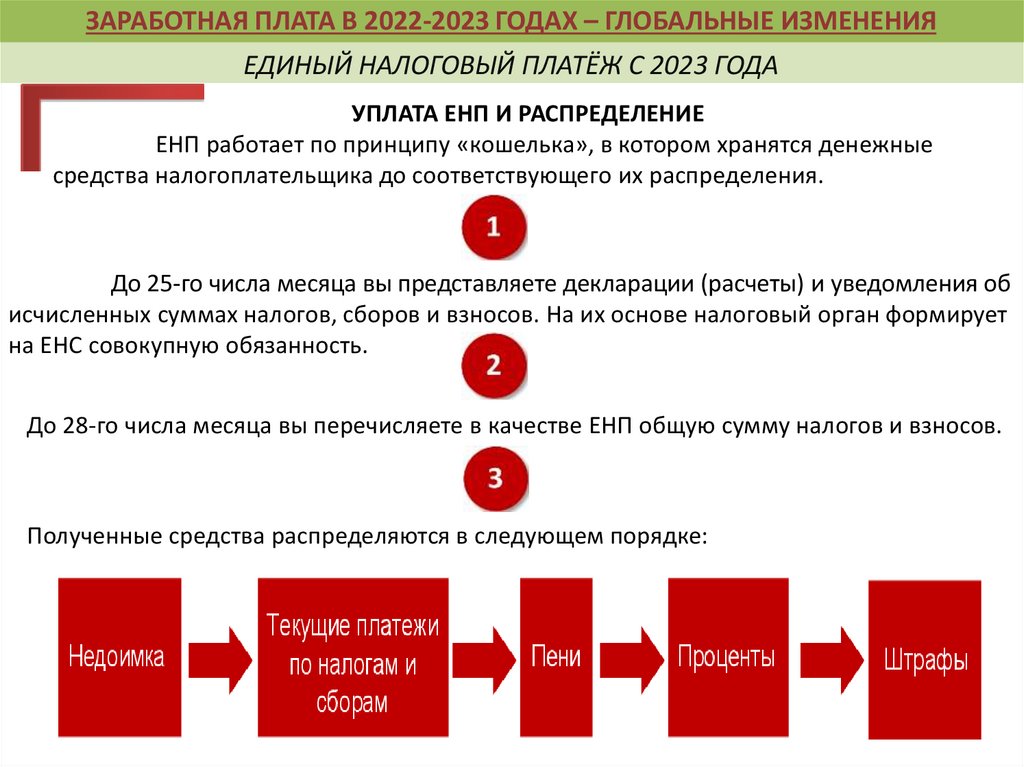

УПЛАТА EHП И РАСПРЕДЕЛЕНИЕ

EHП работает по принципу «кошелька», в котором хранятся денежные

средства налогоплательщика до соответствующего их распределения.

До 25-го числа месяца вы представляете декларации (расчеты) и уведомления об

исчисленных суммах налогов, сборов и взносов. На их основе налоговый орган формирует

на EHC совокупную обязанность.

До 28-го числа месяца вы перечисляете в качестве EHП общую сумму налогов и взносов.

Полученные средства распределяются в следующем порядке:

8.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Вы получаете от налоговых органов информацию о зачете (распределении)

EHП и признании обязанности налогоплательщика по уплате налогов, сборов

и взноcoв исполнeнной.

Такую информацию налоговики будут предоставлять только по запросу. Важно

регулярно получать эту информацию для своевременного и корректного отражения

расчетов.

9.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Учреждение может запросить информацию о состоянии своего ЕНС у

налогового органа. В зависимости от запроса инспекция представляет (п. 6 ст. 6.1, пп. 10

п. 1 ст. 32 НК РФ):

справку о наличии положительного, отрицательного или нулевого сальдо ЕНС в течение пяти рабочих дней со дня поступления запроса. При отрицательном

сальдо сведения об обязанности по уплате налогов (авансовых платежей по

налогам, сборов, страховых взносов, пеней, штрафов, процентов)

детализируются;

справку о принадлежности сумм денежных средств, перечисленных в качестве

ЕНП, - в течение пяти рабочих дней со дня поступления запроса. Период, за

который представляется справка, не превышает трех лет, предшествующих дате

поступления запроса;

справку об исполнении обязанности по уплате налогов, сборов, пеней,

штрафов, процентов - в течение 10 рабочих дней со дня поступления запроса.

Заявление на получение справки оформляется по форме, утв. Приказом ФНС

России от 14.11.2022 N ЕД-7-19/108б@, и направляется в налоговый орган:

в электронной форме по TKC или через личный кабинет налогоплательщика;

на бумажном носителе

(пп. 10 п. 1 ст. 32 HK РФ).

10.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ –СЧЕТ

ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Сальдо может получиться:

положительным — переплата оказалась больше недоимки;

нулевым — переплата равна недоимке;

отрицательным — недоимка превышает переплату.

Если сальдо будет отрицательным, есть риск начать год с требований от ФНС

и блокировки расчетного счета (п. 1 ст. 69, ст. 76 НК РФ).

Требование об уплате задолженности налоговая может выставить в течение

трех месяцев, но если недоимка меньше 3000 рублей — в течение года. Срок на уплату

будет указан в требовании, он не может быть меньше 8 рабочих дней.

11.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Заявление на возврат

Для возврата положительного сальдо ЕНС и налогов не на ЕНС направьте в

налоговую инспекцию заявление (п. 1 ст. 79 НК). Срок подачи заявления в НК не

установлен. Ограничений по сроку обращения с таким заявлением нет. Заявление на

возврат переплаты можно отправить на бумаге, в электронном виде по ТКС или через

личный кабинет налогоплательщика (абз. 3 п. 1 ст. 79 НК). Электронное заявление нужно

заверить усиленной квалифицированной электронной подписью.

Форма и формат заявления о возврате денежных средств, формирующих полож

ительное сальдо ЕНС, утверждена приказом ФНС от 30.11.2022 № ЕД-7-8/1133@ КНД

1112542.

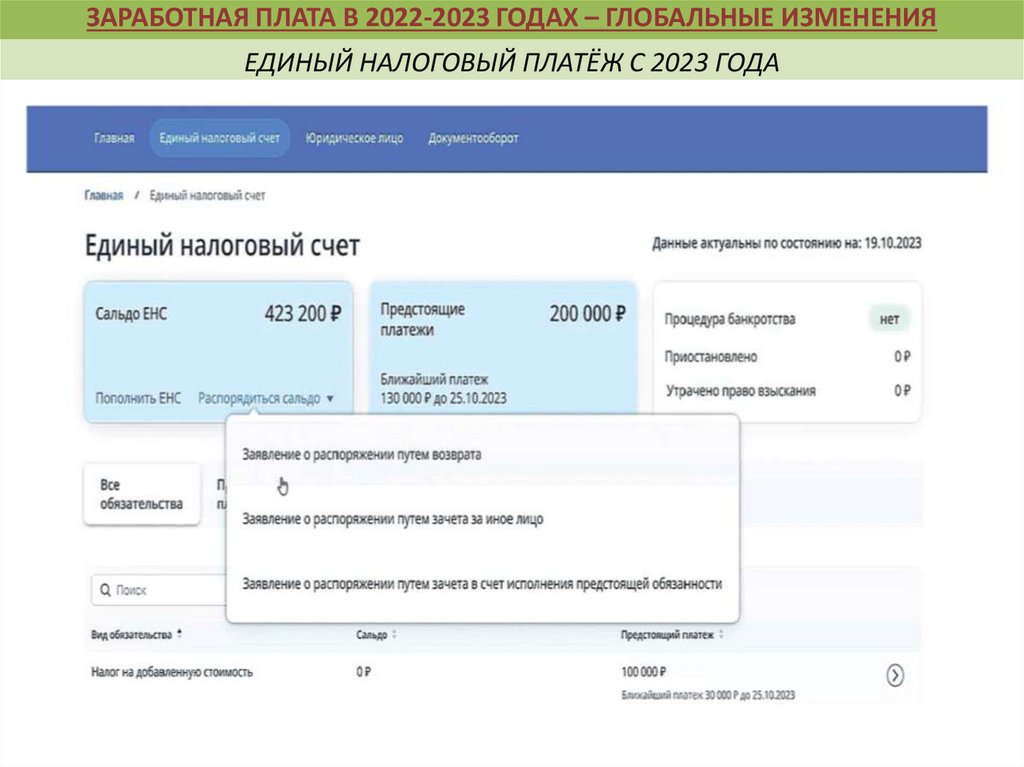

Чтобы распорядиться положительным сальдо ЕНС через личный кабинет

налогоплательщика на сайте ФНС, на поле с сальдо ЕНС нажмите на кнопку

«Распорядиться сальдо». Выберите из выпадающего списка «Заявление о распоряжении

путем возврата». Заполните данные в полях заявления, подпишите электронной

подписью и отправьте в налоговые органы.

12.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

13.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ –СЧЕТ

ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Рекомендуемая форма и формат заявления о возврате налогов и сборов,

которые перечислены не через ЕНП, направлены письмом ФНС от 11.01.2023 № КЧ-48/105@. Используйте это заявление, чтобы вернуть НДФЛ с выплат иностранцам,

работающим по патенту, налог на профдоход, сбор за пользование объектами животного

мира или объектами водных биологических ресурсов.

Срок возврата

Срок, в течение которого инспекторы обязаны принять решение о возврате

положительного сальдо ЕНС, в статье 79 НК не установлен. Но если налогоплательщику

не вернули переплату в течение 10 рабочих дней с даты получения заявления о

возврате положительного сальдо ЕНС, ему положены проценты (п. 6 ст. 6.1, п. 9 ст. 79

НК).

В течение следующего рабочего дня после того, как ИФНС примет решение о возврате, в

Федеральное казначейство направят поручение о возврате денег налогоплательщику (п.

3 ст. 79 НК). Федеральное казначейство обязано исполнить поручение в течение одного

рабочего дня после получения, а затем уведомить об этом инспекцию (п. 6 и 8 ст. 79 НК).

14.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Сделать выбор в пользу уведомления или платежек, заменяющих уведомления

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам,

сборов, страховых взносов, уплаченных (перечисленных) в качестве EHП — это отчетный

документ, обязательный с 01.01.2023 г.

Уведомление необходимо для корректного разнесения EHП по конкретным

налогам и взносам.

Уведомление представляется в налоговый орган по месту учета не позднее 25го числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых

платежей по налогам, сборов, страховых взносов.

Форма уведомления, его формат и порядок заполнения утверждены приказом

ФНС России от 02.11.2022 N ЕД-7-8/1047@.

15.

ЗАРАБОТНАЯ2022-2023 ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИВ БЮДЖЕТНОЙ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ ПЛАТЁЖ

С 2023

ГОДА

В 2023 году у организаций и ИП есть возможность сделать выбор:

в пользу уведомления;

или вместо уведомления продолжить оформлять распоряжения на

перевод денежных средств, т. е. привычные платежки на уплату

конкретного налогового платежа с указанием в них соответствующего

Второй вариант возможен только при условии, что ранее вы не представляли

уведомления (ч. 12 и ч. 14 ст. 4 Закона N 263-ФЗ).

Свой выбор необходимо зафиксировать в учетной политике.

Обратите внимание!

Независимо от вашего выбора денежные средства, поступившие по таким

платежкам, будут также учитываться в качестве EHП. Пpocтo дальнейшее их

распределение будет осуществляться либо на основании уведомлений, либо на

основании реквизитов платежных поручений (в зависимости от выбранного

способа).

16.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Дополнить рабочий План счетов

При EHП налоговые платежи будут перечисляться в бюджет единой суммой, но

начислять налоги и взносы необходимо на соответствующих учетных счетах раздельно (в

разрезе субсчетов).

Поэтому с 01.01.2023 в рабочий План счетов следует добавить новый субсчет

"Единый налоговый счет" 303.14 , для обобщения информации о расчетах с бюджетом при

уплате EHП.

Для перехода на уплату EHП никаких настроек делать не нужно, нужно только

обновить релиз до актуального, не ниже 3.0.127. После этого весь функционал станет

доступен.

17.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

С 1 января отражайте налоги и взносы в учете по двум новым счетам: 0 303

14 и 0 303 15.

С 1 января 2023 года при уплате налогов и взносов, которые входят в ЕНП,

используйте два новых счета: 0 303 14 «Расчеты по единому налоговому платежу»

и 0 303 15 «Расчеты по единому страховому тарифу». Их Минфин включает в Единый

план счетов. Однако типовых проводок, то есть изменений в инструкции

№ 174н и № 183н, финансовое ведомство пока не подготовило.

Как по новым правилам отражать налоги

При отражении налоговых обязательств применяйте новый счет 0 303 14 «Расчеты

по единому налоговому платежу». Отражайте на нем перечисление налогов, которые

входят в ЕНП. Например, НДФЛ и др.

Начисляйте налоги, пошлины и иные обязательные платежи по счетам учета

с аналитикой, которая соответствует конкретному платежу. Например:

ДЕБЕТ 0 302 11 831 КРЕДИТ 0 303 01 731

— начислен НДФЛ;

Перечисление налога отражайте по КВР и кодам КОСГУ в том же порядке, как

и в 2022 году, но в счет учета расчетов по единому налоговому платежу (письмо

Минфина от 19.08.2022 № 02-05-10/81409).

18.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

В учете сделайте бухгалтерские записи:

ДЕБЕТ 0 303 14 831 КРЕДИТ 0 201 11 610

— перечислен НДФЛ на единый налоговый счет. Отражено увеличение забалансового

счета 18 (КВР 111, код 211 КОСГУ);

На дату, когда наступит срок уплаты налогов, ФНС зачтет платежи. Для

большинства налогов срок уплаты — 28-е число. Если 28-е число выпадает на выходной

или нерабочий день, платеж зачтут в ближайший рабочий день (п. 7 ст. 6.1, п. 9 ст. 58 НК).

Когда получите информацию от налоговой о зачислении платежа, проведите

зачет налоговых обязательств. Для этого отразите:

ДЕБЕТ 0 303 01 831 КРЕДИТ 0 303 14 731

— зачтен НДФЛ;

19.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Как по-новому отражать страховые взносы

Начисляйте и уплачивайте страховые взносы в 2023 году обособленно

от единого налогового платежа. Расчеты по страховым взносам учитывайте на счете

0 303 15 «Расчеты по единому страховому тарифу».

Перечисление взносов отражайте по КВР и кодам КОСГУ в том же порядке, как

и в 2022 году. Например, с зарплаты сотрудникам — код 213 КОСГУ и КВР 119.

Расчеты в 2023 году по страховым взносам в учете отражайте проводками:

Счет 0 303 15 может иметь только кредитовый остаток — это пассивный счет. Переплаты

и дебетовые остатки в механизме единого страхового тарифа не предусмотрены.

Расчеты по страховым взносам на травматизм отражайте по-прежнему обособленно.

В учете сделайте проводки:

ДЕБЕТ 0 401 20 213 (0 109 Х0 213) КРЕДИТ 0 303 15 731

— начислен единый страховой взнос;

ДЕБЕТ 0 303 14 831 КРЕДИТ 0 201 11 610

— уплачен единый страховой взнос. Отражено увеличение забалансового счета 18 (КВР

119, код 213 КОСГУ);

ДЕБЕТ 0 303 15 831 КРЕДИТ 0 303 14 731

— зачтены обязательства.

20.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Расчеты по страховым взносам на травматизм отражайте по-прежнему

обособленно. В учете сделайте проводки:

ДЕБЕТ 0 401 20 213 (0 109 Х0 213) КРЕДИТ 0 303 06 731

— начислены взносы на страхование от несчастных случаев на производстве;

ДЕБЕТ 0 303 06 831 КРЕДИТ 0 201 11 610

— уплачены взносы на страхование от несчастных случаев на производстве. Отражено

увеличение забалансового счета 18 (КВР 119, код 213 КОСГУ).

С 2023 года взносы на травматизм нужно перечислять в новый Социальный фонд

отдельной платежкой. Этот взнос не входит в ЕНП, но реквизиты для уплаты тоже

изменились. Уточнить реквизиты можно в своем региональном отделении фонда на сайте

sfr.gov.ru.

Для этого выберите свой регион в правой части сайта и перейдите в раздел

«Страхователям».

КБК для взносов на травматизм с 1 января также действует новый — 797 1 02

12000 06 1000 160

21.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Способы уплаты ЕНП

В 2023 году действует переходный период (п. 12-14 ст. 4 Федерального закона

от 14.07.2022 № 263-ФЗ), во время которого разрешено платить налоги как по новым

правилам, так и по старым, хотя и несколько «модернизированным»:

Вариант 1. Уплачивать всё одним платежным поручением.

Вариант 2. Отправлять на каждый налог отдельные платежные порученияраспоряжения.

При этом любая сумма, поступившая в Казначейство с 1 января 2023 года, будет

считаться ЕНП, независимо от способа уплаты.

Неважен и период, за который уплачена сумма. Даже если вы платите,

например, за 2020 год, все равно ее зачислят на ЕНС.

Поступивший единый платеж налоговики будут распределять в счет уплаты

конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет

только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам

и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах

ИФНС будет получать, в зависимости от выбранного варианта уплаты, из:

уведомлений по ЕНП (п. 9 ст. 58 НК РФ в ред. 263-ФЗ);

распоряжений, в роли которых будут обычные платежки на уплату конкретных

налогов (п. 12 ст. 4 263-ФЗ).

И уведомления, и платежки-распоряжения необходимо подавать в ИФНС до 25

числа месяца, в котором платится налог.

22.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

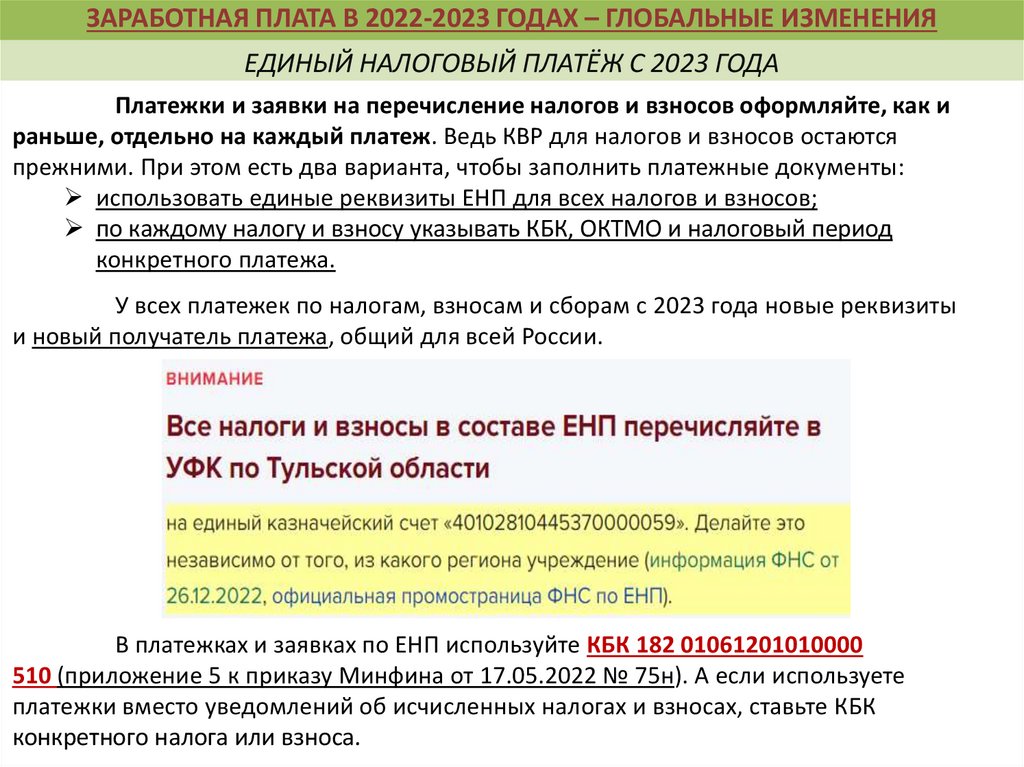

Платежки и заявки на перечисление налогов и взносов оформляйте, как и

раньше, отдельно на каждый платеж. Ведь КВР для налогов и взносов остаются

прежними. При этом есть два варианта, чтобы заполнить платежные документы:

использовать единые реквизиты ЕНП для всех налогов и взносов;

по каждому налогу и взносу указывать КБК, ОКТМО и налоговый период

конкретного платежа.

У всех платежек по налогам, взносам и сборам с 2023 года новые реквизиты

и новый получатель платежа, общий для всей России.

В платежках и заявках по ЕНП используйте КБК 182 01061201010000

510 (приложение 5 к приказу Минфина от 17.05.2022 № 75н). А если используете

платежки вместо уведомлений об исчисленных налогах и взносах, ставьте КБК

конкретного налога или взноса.

23.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

ЕНП по обособленным подразделениям

Филиалы и обособленные подразделения учреждения перечисляют ЕНП

на единый налоговый счет учреждения. Специального ЕНС для обособленных

подразделений не будет.

С 2023 года это единая МИФНС по управлению долгом. Ее надо указывать

независимо от того, где зарегистрированы обособленные подразделения.

В платежных документах по ЕНП и в отдельных платежках по отдельным

налогам и взносам, которые можно подавать вместо уведомления, получателем платежа

нужно указывать «Управление Федерального казначейства по Тульской области

(Межрегиональная инспекция Федеральной налоговой службы по управлению

долгом)».

ИНН, КПП и банковские реквизиты получателя – это реквизиты единой МИФНС.

В платежках вместо уведомлений нужно дополнительно указать ОКТМО

территории, куда должен зачисляться платеж. ОКТМО надо указывать, как в налоговой

отчетности.

24.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Способ 1 — с помощью одного платежного поручения и уведомлений

Если вы выбираете этот способ, то порядок такой:

Шаг 1. До 25 числа подайте в ИФНС:

или текущую отчетность — для налогов, по которым она предусмотрена;

или уведомление — по «авансовым» налогам, а также по тем налогам,

по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма

платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Но поскольку уведомления станут обязательными только с 2024 года, то в 2023-м

вы еще можете выбирать — подавать именно их или сообщать о назначении платежа

платежными поручениями (п. 12 ст. 4 263-ФЗ).

25.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

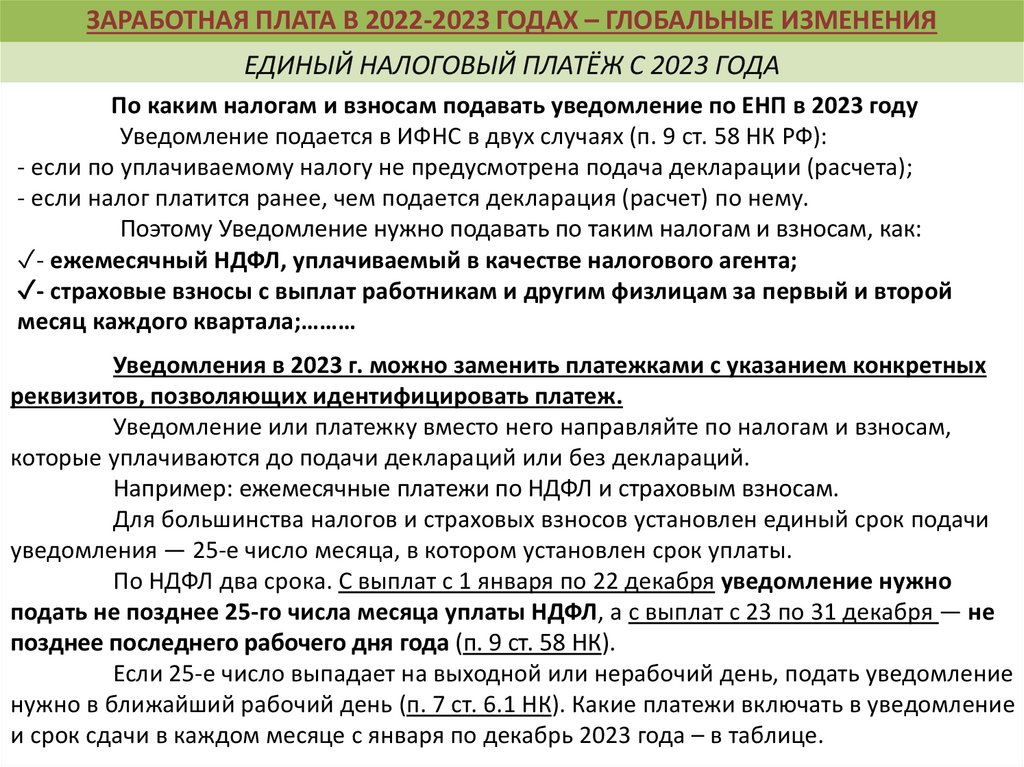

По каким налогам и взносам подавать уведомление по ЕНП в 2023 году

Уведомление подается в ИФНС в двух случаях (п. 9 ст. 58 НК РФ):

- если по уплачиваемому налогу не предусмотрена подача декларации (расчета);

- если налог платится ранее, чем подается декларация (расчет) по нему.

Поэтому Уведомление нужно подавать по таким налогам и взносам, как:

✓- ежемесячный НДФЛ, уплачиваемый в качестве налогового агента;

✓- страховые взносы с выплат работникам и другим физлицам за первый и второй

месяц каждого квартала;………

Уведомления в 2023 г. можно заменить платежками с указанием конкретных

реквизитов, позволяющих идентифицировать платеж.

Уведомление или платежку вместо него направляйте по налогам и взносам,

которые уплачиваются до подачи деклараций или без деклараций.

Например: ежемесячные платежи по НДФЛ и страховым взносам.

Для большинства налогов и страховых взносов установлен единый срок подачи

уведомления — 25-е число месяца, в котором установлен срок уплаты.

По НДФЛ два срока. С выплат с 1 января по 22 декабря уведомление нужно

подать не позднее 25-го числа месяца уплаты НДФЛ, а с выплат с 23 по 31 декабря — не

позднее последнего рабочего дня года (п. 9 ст. 58 НК).

Если 25-е число выпадает на выходной или нерабочий день, подать уведомление

нужно в ближайший рабочий день (п. 7 ст. 6.1 НК). Какие платежи включать в уведомление

и срок сдачи в каждом месяце с января по декабрь 2023 года – в таблице.

26.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

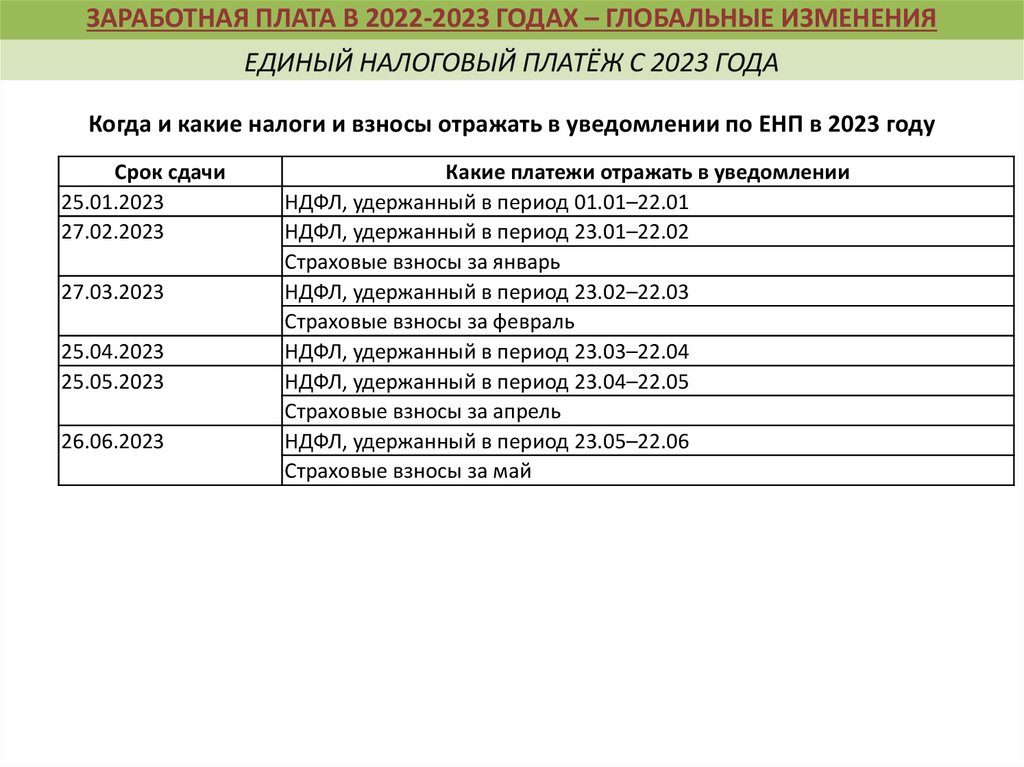

Когда и какие налоги и взносы отражать в уведомлении по ЕНП в 2023 году

Срок сдачи

25.01.2023

27.02.2023

27.03.2023

25.04.2023

25.05.2023

26.06.2023

Какие платежи отражать в уведомлении

НДФЛ, удержанный в период 01.01–22.01

НДФЛ, удержанный в период 23.01–22.02

Страховые взносы за январь

НДФЛ, удержанный в период 23.02–22.03

Страховые взносы за февраль

НДФЛ, удержанный в период 23.03–22.04

НДФЛ, удержанный в период 23.04–22.05

Страховые взносы за апрель

НДФЛ, удержанный в период 23.05–22.06

Страховые взносы за май

27.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

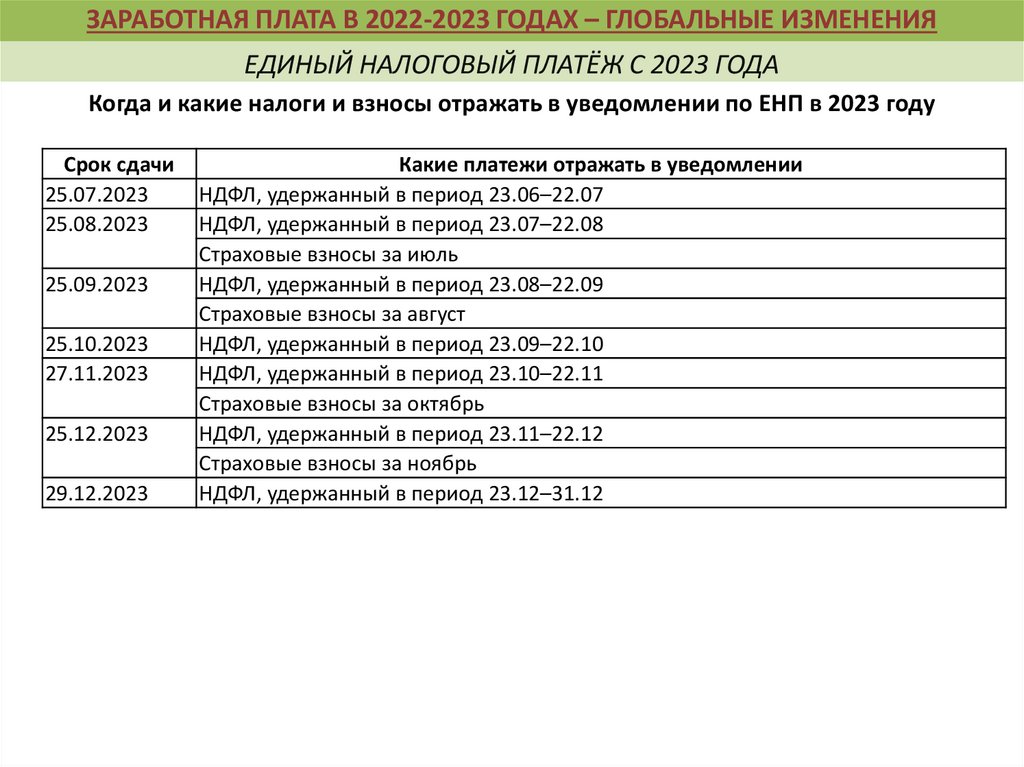

Когда и какие налоги и взносы отражать в уведомлении по ЕНП в 2023 году

Срок сдачи

25.07.2023

25.08.2023

25.09.2023

25.10.2023

27.11.2023

25.12.2023

29.12.2023

Какие платежи отражать в уведомлении

НДФЛ, удержанный в период 23.06–22.07

НДФЛ, удержанный в период 23.07–22.08

Страховые взносы за июль

НДФЛ, удержанный в период 23.08–22.09

Страховые взносы за август

НДФЛ, удержанный в период 23.09–22.10

НДФЛ, удержанный в период 23.10–22.11

Страховые взносы за октябрь

НДФЛ, удержанный в период 23.11–22.12

Страховые взносы за ноябрь

НДФЛ, удержанный в период 23.12–31.12

28.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

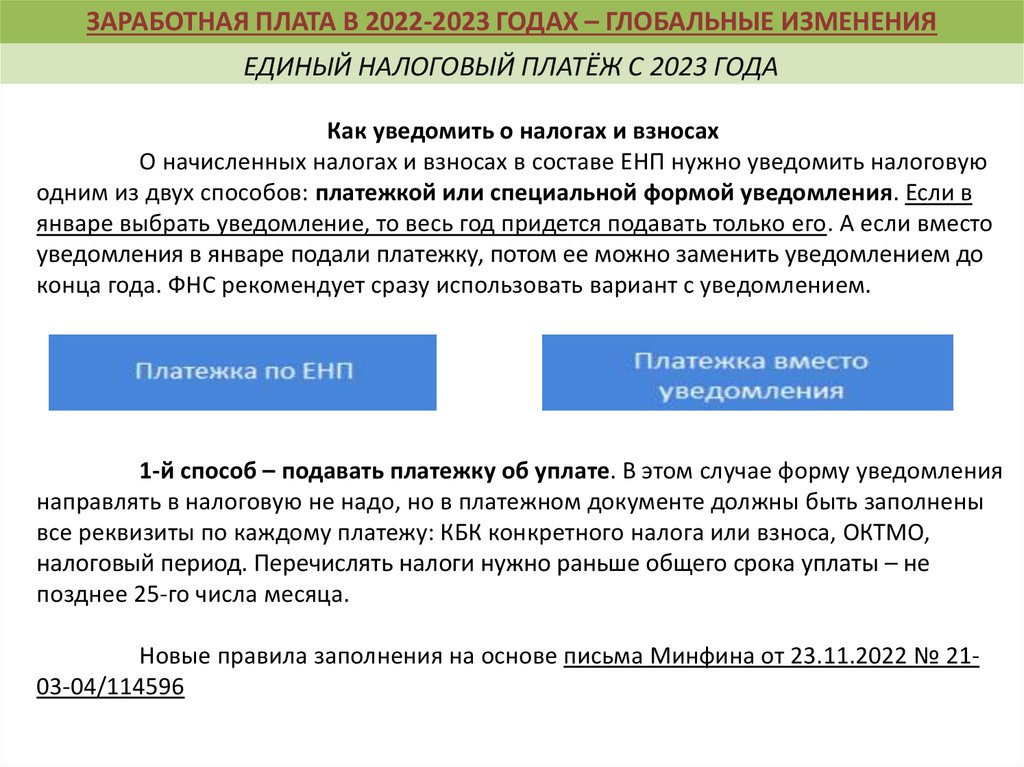

Как уведомить о налогах и взносах

О начисленных налогах и взносах в составе ЕНП нужно уведомить налоговую

одним из двух способов: платежкой или специальной формой уведомления. Если в

январе выбрать уведомление, то весь год придется подавать только его. А если вместо

уведомления в январе подали платежку, потом ее можно заменить уведомлением до

конца года. ФНС рекомендует сразу использовать вариант с уведомлением.

1-й способ – подавать платежку об уплате. В этом случае форму уведомления

направлять в налоговую не надо, но в платежном документе должны быть заполнены

все реквизиты по каждому платежу: КБК конкретного налога или взноса, ОКТМО,

налоговый период. Перечислять налоги нужно раньше общего срока уплаты – не

позднее 25-го числа месяца.

Новые правила заполнения на основе письма Минфина от 23.11.2022 № 2103-04/114596

29.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Оформление ЗКР

В 2023 году есть два варианта, как заполнять поля заявок на кассовый расход:

по реквизитам ЕНП;

как ЗКР, которая заменит уведомление о начисленных налогах и взносах.

Реквизиты для заполнения ЗКР на уплату ЕНП довело Казначейство письмом от 09.01.2023

№ 07-04-05/05-40.

В письме рассмотрены не все поля, поэтому также нужно использовать данные

с промостраницы ФНС по ЕНП (www.nalog.gov.ru)

Заявка на кассовый расход вместо уведомления об исчисленных налогах и взносах для

зачета ЕНП

С 2023 года форму заявки в данной редакции (с измененным разделом 2)

применяют прямые участники системы казначейских платежей, кроме финорганов

субъектов РФ (муниципальных образований), органов управления государственных

внебюджетных фондов (п. 2 приказа Казначейства от 29.07.2022 № 19н).

Образец дан с учетом письма Казначейства от 09.01.2023 № 07-04-05/05-40 и

рекомендаций ФНС на промостранице ЕНП.

30.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

2-й способ – подавать уведомление.

В этом случае можно упрощенно оформлять платежные документы на уплату:

для всех налогов и взносов ставить единый КБК по ЕНП 182 01061201010000 510, не

заполнять налоговый период.

Что будет, если ошибиться в платежке

С 2023 года перестают действовать правила, которые разрешают уточнять

платежи практически при любой ошибке (главное — чтобы платеж попал в бюджет).

Со следующего года налог считается неуплаченным, если платеж вы отправите не в ту

ИФНС, в которую бы следовало (п. 13 ст. 45 НК РФ в ред. 263-ФЗ). В этом случае уточнить

платеж не получится.

Неверно уплаченные суммы, скорее всего, придется разыскивать

и возвращать, а также платить снова, но уже по корректным реквизитам. Возможно,

разрешат делать зачеты между ИФНС, но сегодня о такой возможности в НПА

не упоминается. Будем надеяться, что зачет все же разрешат.

31.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Уведомление

Форма и формат уведомления утверждены приказом ФНС от 02.11.2022 № ЕД7-8/1047@. Уведомление состоит из титульного листа и раздела «Данные».

В разделе «Данные» укажите сведения по налогам и взносам, по которым срок

уплаты наступает в текущем месяце и к сроку уплаты не сдается налоговая отчетность с

начислениями.

В уведомлении надо указать:

ИНН и КПП организации или ИНН предпринимателя;

код инспекции;

КПП из налоговой декларации;

ОКТМО;

КБК;

сумму платежа;

код отчетного или налогового периода;

отчетный год.

Когда у организации есть обособленные подразделения, в разделе «Данные»

укажите начисления по головному учреждению и всем обособкам.

Включите в уведомление дополнительные листы с разделом «Данные», если

одного листа недостаточно, чтобы указать все начисления.

Достоверность сведений в уведомлении подтверждает руководитель или

представитель по доверенности.

32.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

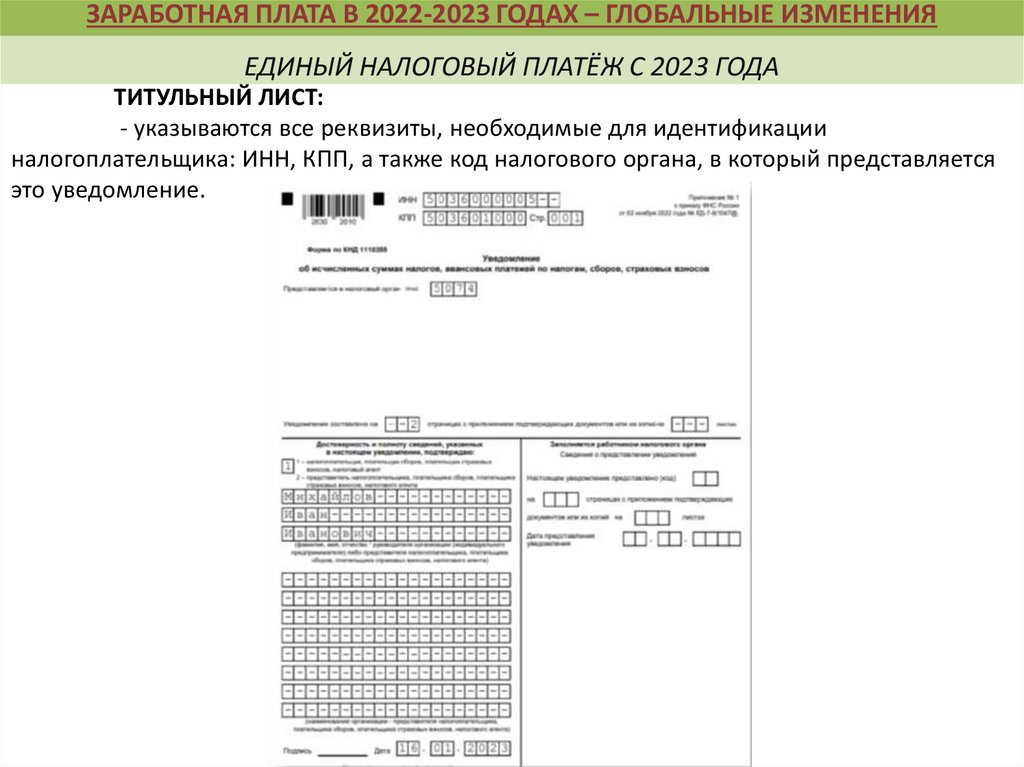

ТИТУЛЬНЫЙ ЛИCT:

- указываются все реквизиты, необходимые для идентификации

налогоплательщика: ИНН, КПП, а также код налогового органа, в который представляется

это уведомление.

33.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

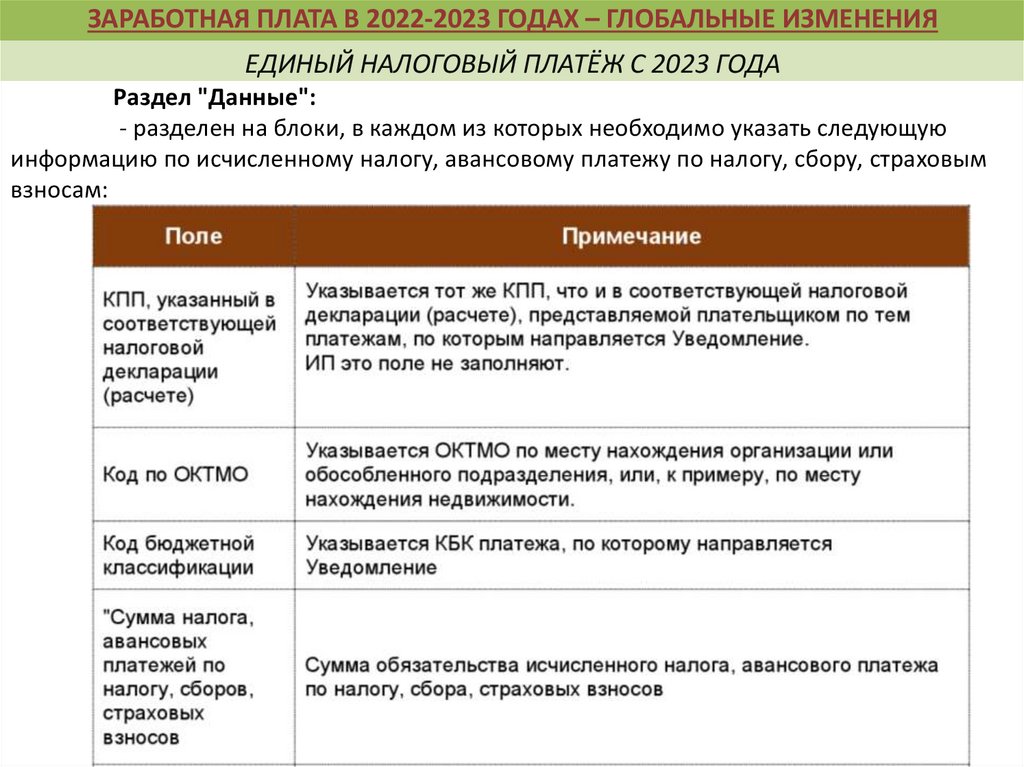

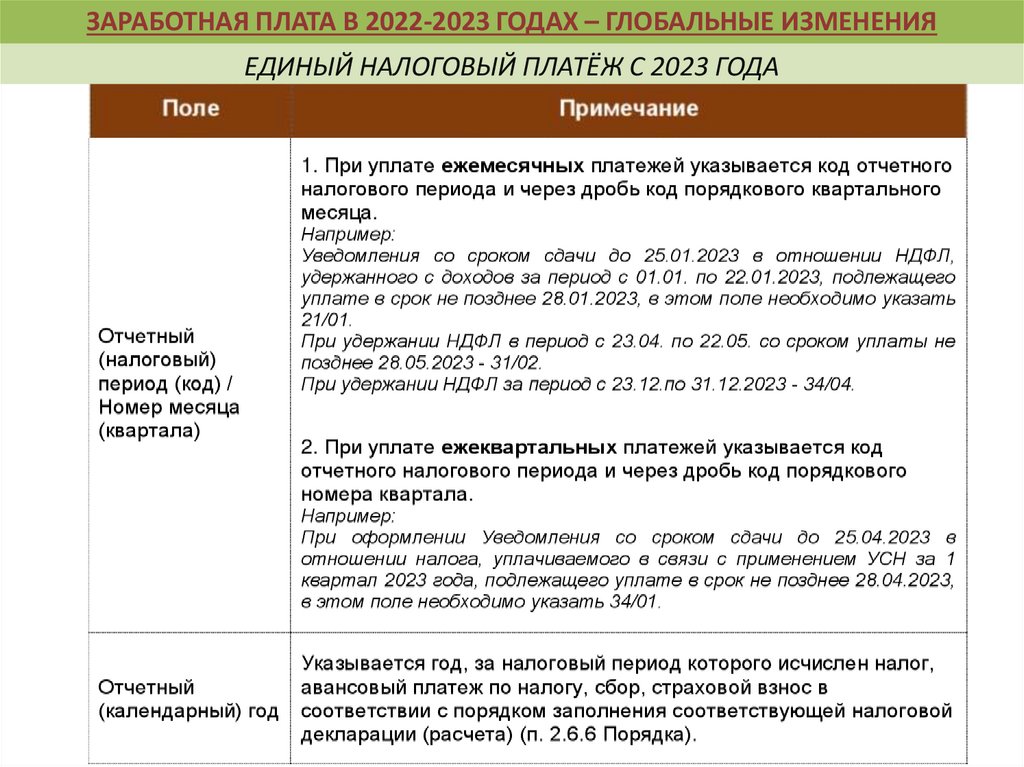

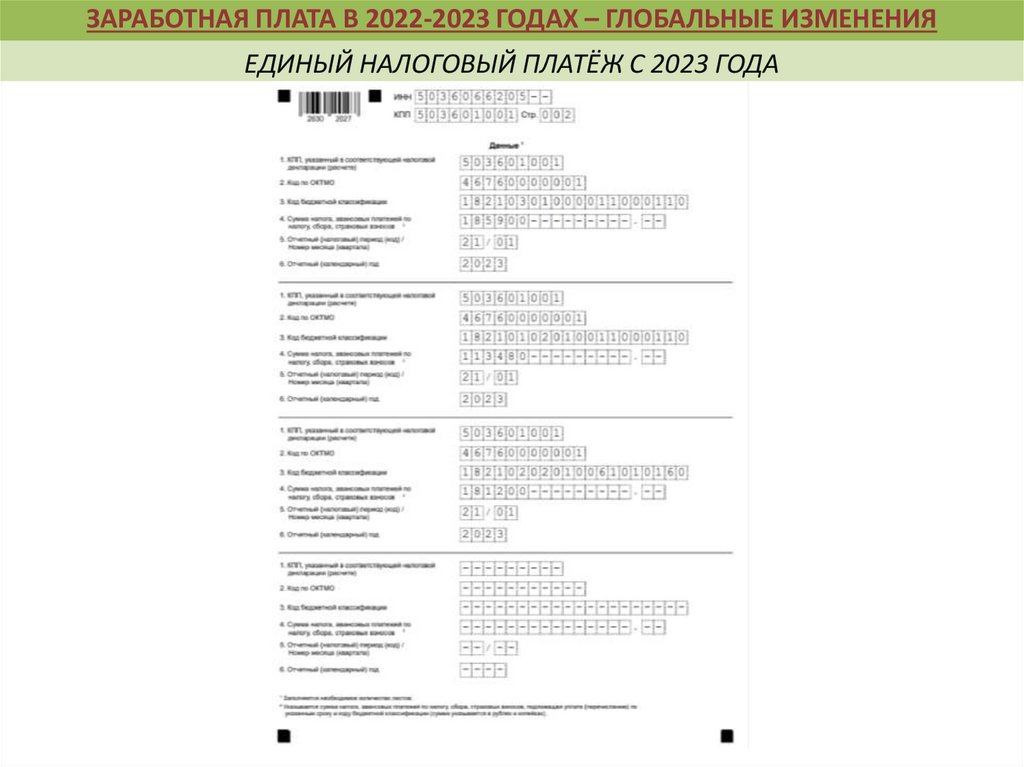

Раздел "Данные":

- разделен на блоки, в каждом из которых необходимо указать следующую

информацию по исчисленному налогу, авансовому платежу по налогу, сбору, страховым

взносам:

34.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

35.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

36.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

37.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Как платить ЕНП при наличии обособленного подразделения (ОП)?

ЕНС открывается один на организацию-налогоплательщика в целом. Отдельных

ЕНС на ОП не предусмотрено.

То есть налоги и взносы ОП будут уплачиваться в составе ЕНП, а затем распределяться

между подразделениями на основании:

✓- Уведомлений (по НДФЛ и страховым взносам);

✓- Деклараций (по налогу на прибыль), а также расчетов 6-НДФЛ и РСВ.

Уведомления сдаются по месту нахождения самой организации (п. 2.5.2, 2.5.4

Приложения № 2 к Приказу ФНС от 02.11.2022 № ЕД-7-8/1047@). В Уведомлениях

необходимо будет указывать соответствующие КПП подразделений и ОКТМО по месту их

нахождения.

38.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Нужно ли в январе 2023 г. подавать Уведомление об исчисленных суммах

НДФЛ и страховых взносов с зарплаты за декабрь 2022 г.?

Если зарплата за декабрь 2022 г. выплачена в январе 2023 г., то для целей НДФЛ

она относится к доходу на момент выплаты (письмо ФНС России от 09.11.2022 N БС-411/15099@).

НДФЛ с такой заплаты будет включен в расчет по форме 6-НДФЛ за первый

квартал 2023 года. Срок перечисления этого НДФЛ - не позднее 30.01.2023. Поэтому до

25.01.2023 г. необходимо будет подать Уведомление о сумме НДФЛ, удержанной с

доходов, выплаченных с 01.01.2023 по 22.01.2023. Уведомление можно заменить

платежным поручением на отдельные КБК, если вы приняли решение в 2023 г. работать

без Уведомлений.

Срок уплаты страховых взносов за декабрь 2022 года - не позднее 30.01.2023 (п.

7 ст. 6.1, п. 3 ст. 431 НК РФ). Информацию о сумме страховых взносов за декабрь 2022

года налоговый орган получит из РСВ за период, который необходимо представить до

25.01.2023 (п. 7 ст. 431 НК РФ). Значит, по страховым взносам Уведомление в данном

случае подавать не нужно.

39.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Нужны ли уведомления за последний месяц квартала, по которому сдают

декларацию или расчет? Скажем, компания представила расчет по взносам

за I квартал. Уведомления по взносам за март нужны?

Если срок представления уведомления совпадает со сроком представления

деклараций или расчетов, то, конечно, такое уведомление не надо представлять.

Например, по страховым взносам за последний месяц квартала такие сроки

совпадают. Налоговый орган получит сведения об исчисленных суммах из расчета.

Но если компания не сдаст декларацию или расчет, все зачисленные

по уведомлениям суммы через 10 рабочих дней будут возвращены на единый налоговый

счет. Ведь мы не знаем, надо ли зачитывать эти суммы в счет налога или взноса.

Возможно, у налогоплательщика нет обязанности по уплате, и он решил не представлять

декларацию.

Авансы, которые компания перечисляла и о которых заявляла

в уведомлениях, посчитают неуплаченными из-за отсутствия декларации или

расчета?

Да, суммы сторнируются и вернутся на единый налоговый платеж. Вот почему

очень важно вовремя представлять декларацию. По уведомлениям инспекции

не проводят камеральные проверки. Уведомление — это информация, чтобы инспекция

знала, куда распределить единый налоговый платеж. А вот когда приходит декларация,

она проходит камеральный контроль, и все суммы становятся подтвержденными или

исправленными по результатам камеральной проверки.

40.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Если учреждение в уведомлении поставит одни суммы, а в декларации

другие. Какие из них учтут налоговики?

Если по декларации сумма к уплате не совпадает с суммами, которые были

указаны в уведомлении, суммы будут исправлены на те, которые есть в декларации. Они

считаются правильными, ведь налогоплательщик их уже выверил и представил нам

по соответствующему сроку.

Если сроки платежей пропустили, как будут начисляться пени на единый

налоговый платеж?

Пени начисляются на всю совокупную обязанность. Но пени на пени, конечно,

не начисляются. Также и пени на штрафы тоже начисляться не будут. То есть пени

начисляются только на тело самого долга. Теперь не будут рассчитывать пени по каждому

налогу отдельно. Они будут считаться в целом по всей сумме долга на ЕНС.

41.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Изменятся сроки уплаты НДФЛ и взносов

Сейчас вы перечисляете НДФЛ в бюджет каждый раз после выплаты

облагаемого дохода — не позднее следующего рабочего дня. Исключение — отпускные

и пособия по временной нетрудоспособности. Для них срок уплаты налога — последнее

число месяца, в котором работник получил деньги (п. 6 ст. 226 НК).

С января достаточно будет один раз в месяц перевести деньги на единый

налоговый счет. При этом нужно соблюдать установленный срок. Им почти всегда

будет 28-е число. Это день уплаты налога, который вы удержали в период с 23-го числа

предыдущего по 22-е число текущего месяца. Но есть два исключения.

Во-первых, сохранится правило о переносе срока, который выпал на выходной

или праздничный день. Во-вторых, будет два особых месяца: декабрь и январь.

Налог, удержанный с 23 по 31 декабря, инспекторы спишут в последний

рабочий день декабря. А НДФЛ, удержанный с 1 по 22 января, — 28 января. Те же

дедлайны утвердили и по страховым взносам.

Перечислять в качестве ЕНП сумму, превышающую размер совокупной обязанности, не

запрещается. Следовательно, вы вправе внести в качестве ЕНП денежные средства в

большем размере, чем размер рассчитанной вами совокупной обязанности.

42.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ЗАРАБОТНАЯ ПЛАТА

В 2022-2023

ГОДАХ СЧЕТ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

налоговый

платеж

ЕДИНЫЙ Единый

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023 ГОДА

Изменения по НДФЛ с 1 января 2023 года

С 1 января 2023 года НДФЛ с зарплаты сотрудников нужно исчислять и

удерживать в день выплаты. Так как согласно статье 136 Трудового кодекса заработная

плата выплачивается не реже чем каждые полмесяца, то налог нужно удерживать с

каждой выплаты: при выплате аванса и при расчете за месяц.

Уплата НДФЛ, если зарплата за декабрь 2022 года выплачена в январе 2023

года

Если заработная плата (оплата труда) за выполнение трудовых

обязанностей в декабре выплачивается в январе следующего календарного года, то

такой доход относится к другому налоговому периоду. То есть декабрьская зарплата в

этом случае относится к 2023 году и, поэтому нужно применять к ней новые правила

уплаты НДФЛ. ФНС России письме от 9 ноября 2022 года № БС-4-11/15099@ привела

наглядный пример.

43.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

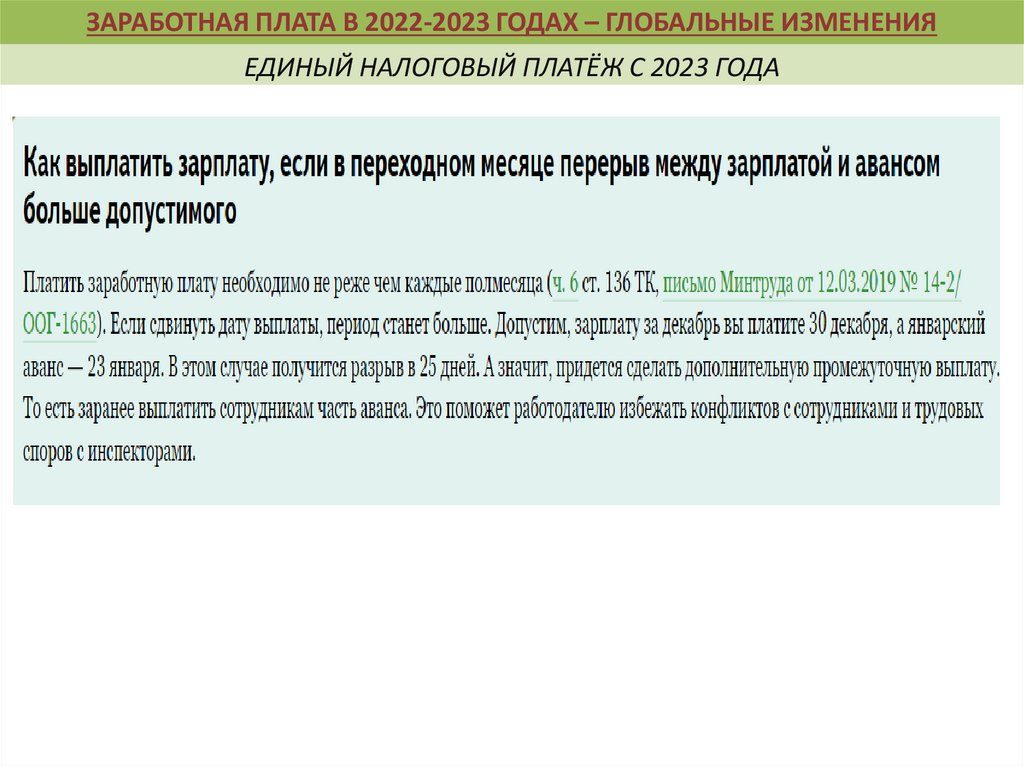

Решите, когда хотите перечислять налог с зарплатного аванса — в текущем

месяце или в следующем.

В зависимости от решения зарплатные сроки можно поменять. Причем

сдвинуть сроки нужно таким образом, чтобы период между выплатами был не меньше,

чем полмесяца (ч. 6 ст. 136 ТК). Поэтому сдвигать придется сразу обе даты — для

зарплаты и для аванса.

В каких случаях стоит пересмотреть сроки. Если хотите, чтобы оставалось

больше времени на расчет НДФЛ и подготовку уведомления об исчисленной сумме, есть

смысл сдвинуть зарплатные сроки.

Например, организация платит аванс до 22-го числа включительно. В этом

случае ей нужно посчитать сумму налога, составить и подать уведомление за три

календарных дня — до 25-го числа включительно. Если изменить дату аванса, времени

станет больше.

44.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

Как внести изменения в документы.

Если решитесь менять даты зарплаты и аванса, новые сроки понадобится

зафиксировать в документах. Как это сделать, зависит от того, где они прописаны —

в трудовых договорах или правилах внутреннего трудового распорядка.

Если сроки установлены правилами внутреннего трудового распорядка,

достаточно издать приказ об их изменении.

Этот документ работодатель может менять в одностороннем порядке. А значит,

заранее уведомлять работников не нужно. Главное под подпись ознакомить

их с изменениями, которые внесли в правила (ч. 2 ст. 22 ТК).

Если же зарплатные сроки прописаны в трудовых договорах, придется

получить согласие работников. Без согласия менять условия договора можно только при

организационных или технологических изменениях (ч. 1 ст. 74 ТК). Затем надо издать

приказ с новыми сроками и заключить дополнительные соглашения к трудовым

договорам.

45.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

46.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

ВПЛАТЁЖ

ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

С 2023

ГОДА

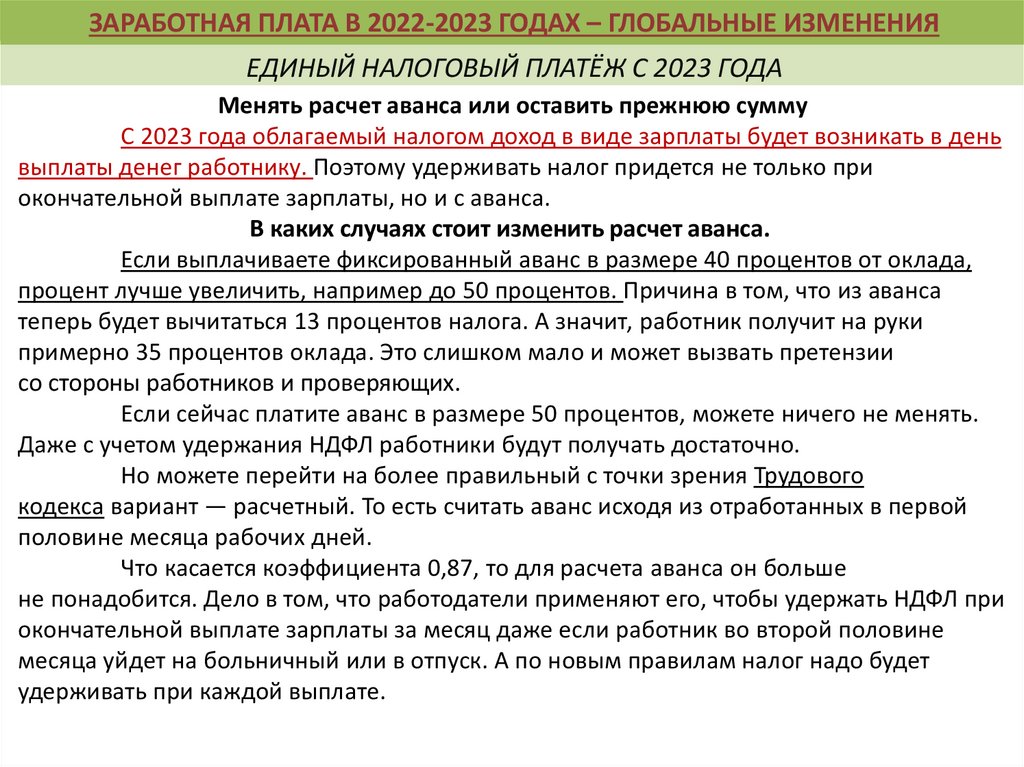

Менять расчет аванса или оставить прежнюю сумму

С 2023 года облагаемый налогом доход в виде зарплаты будет возникать в день

выплаты денег работнику. Поэтому удерживать налог придется не только при

окончательной выплате зарплаты, но и с аванса.

В каких случаях стоит изменить расчет аванса.

Если выплачиваете фиксированный аванс в размере 40 процентов от оклада,

процент лучше увеличить, например до 50 процентов. Причина в том, что из аванса

теперь будет вычитаться 13 процентов налога. А значит, работник получит на руки

примерно 35 процентов оклада. Это слишком мало и может вызвать претензии

со стороны работников и проверяющих.

Если сейчас платите аванс в размере 50 процентов, можете ничего не менять.

Даже с учетом удержания НДФЛ работники будут получать достаточно.

Но можете перейти на более правильный с точки зрения Трудового

кодекса вариант — расчетный. То есть считать аванс исходя из отработанных в первой

половине месяца рабочих дней.

Что касается коэффициента 0,87, то для расчета аванса он больше

не понадобится. Дело в том, что работодатели применяют его, чтобы удержать НДФЛ при

окончательной выплате зарплаты за месяц даже если работник во второй половине

месяца уйдет на больничный или в отпуск. А по новым правилам налог надо будет

удерживать при каждой выплате.

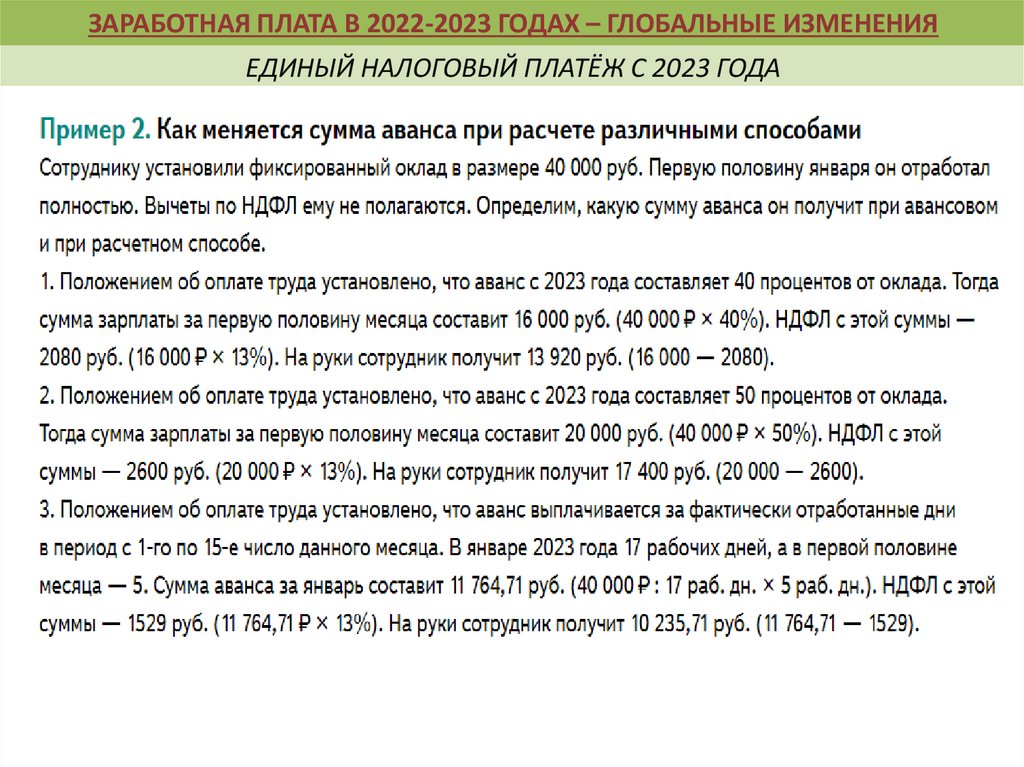

47.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В

ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

48.

ЕДИНЫЙНАЛОГОВЫЙ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

–СЧЕТ

ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

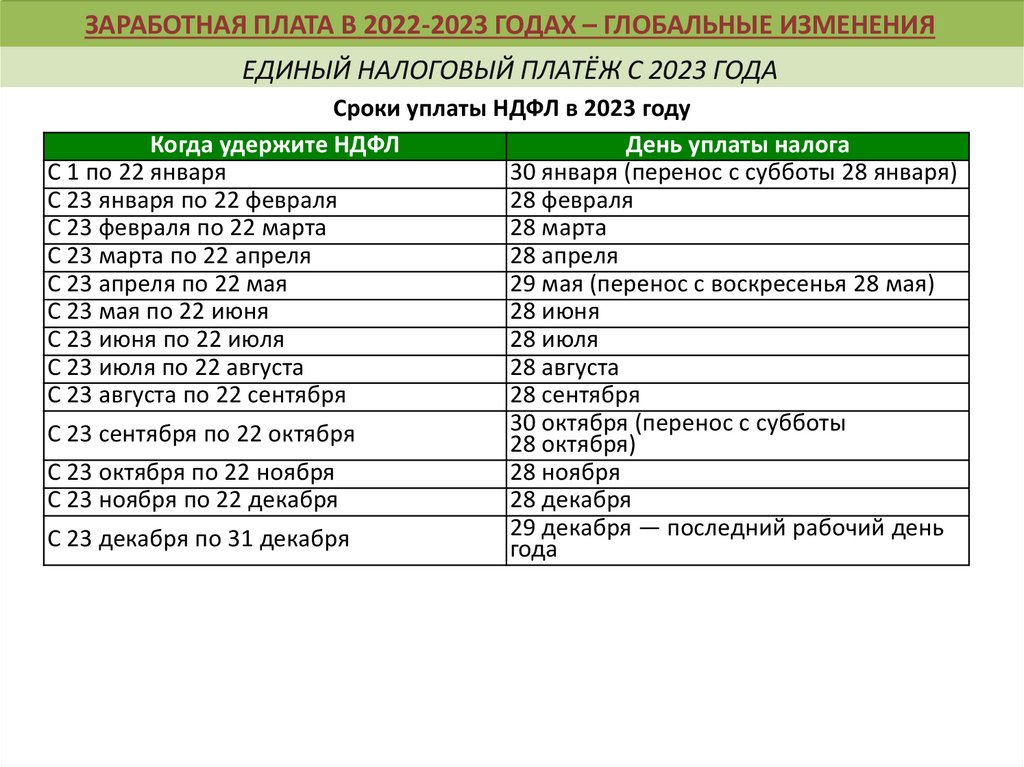

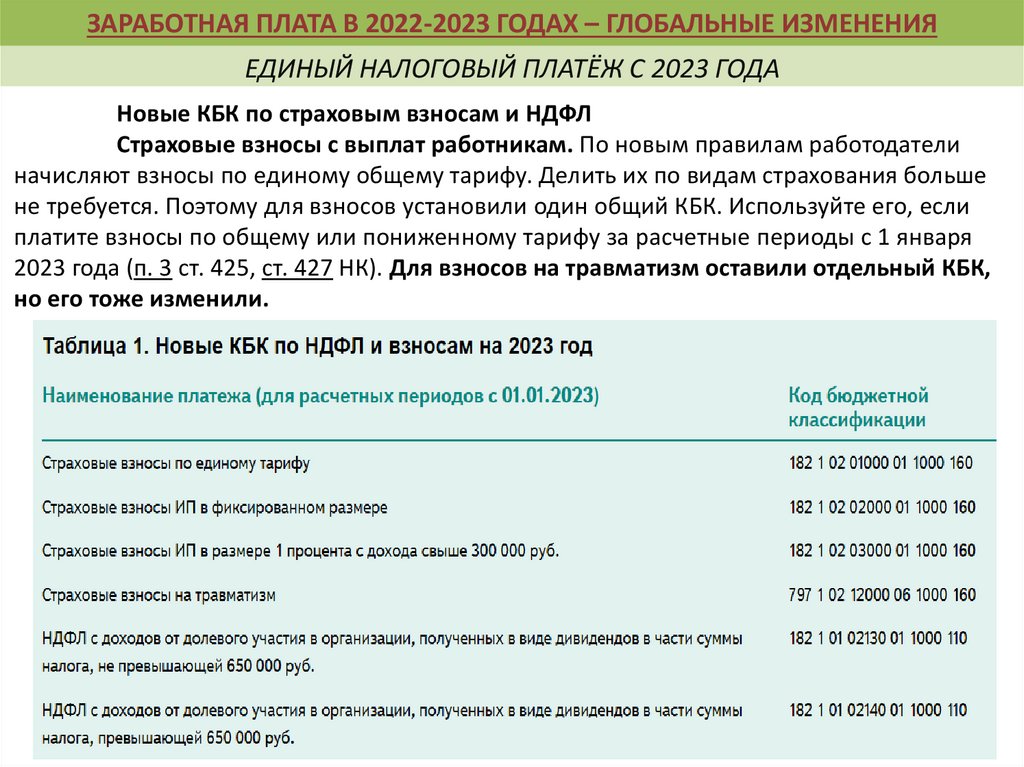

Сроки уплаты НДФЛ в 2023 году

Когда удержите НДФЛ

День уплаты налога

С 1 по 22 января

30 января (перенос с субботы 28 января)

С 23 января по 22 февраля

28 февраля

С 23 февраля по 22 марта

28 марта

С 23 марта по 22 апреля

28 апреля

С 23 апреля по 22 мая

29 мая (перенос с воскресенья 28 мая)

С 23 мая по 22 июня

28 июня

С 23 июня по 22 июля

28 июля

С 23 июля по 22 августа

28 августа

С 23 августа по 22 сентября

28 сентября

30 октября (перенос с субботы

С 23 сентября по 22 октября

28 октября)

С 23 октября по 22 ноября

28 ноября

С 23 ноября по 22 декабря

28 декабря

29 декабря — последний рабочий день

С 23 декабря по 31 декабря

года

49.

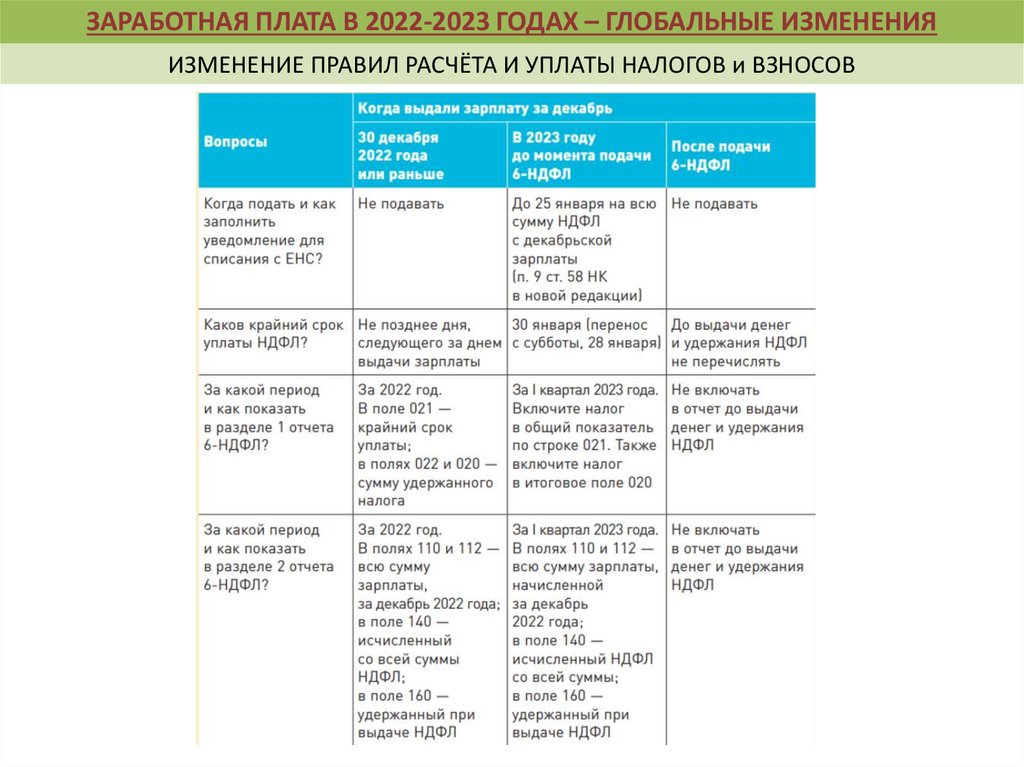

ЗАРАБОТНАЯ ПЛАТА В 2022-2023 ГОДАХ – ГЛОБАЛЬНЫЕ ИЗМЕНЕНИЯИЗМЕНЕНИЕ ПРАВИЛ РАСЧЁТА И УПЛАТЫ НАЛОГОВ и ВЗНОСОВ

50.

ЗАРАБОТНАЯ ПЛАТА В 2022-2023 ГОДАХ – ГЛОБАЛЬНЫЕ ИЗМЕНЕНИЯИЗМЕНЕНИЕ ПРАВИЛ

СТРАХОВЫЕ

РАСЧЁТА

ВЗНОСЫ

И УПЛАТЫ

И ОТЧЁТНОСТЬ

НАЛОГОВ и ВЗНОСОВ

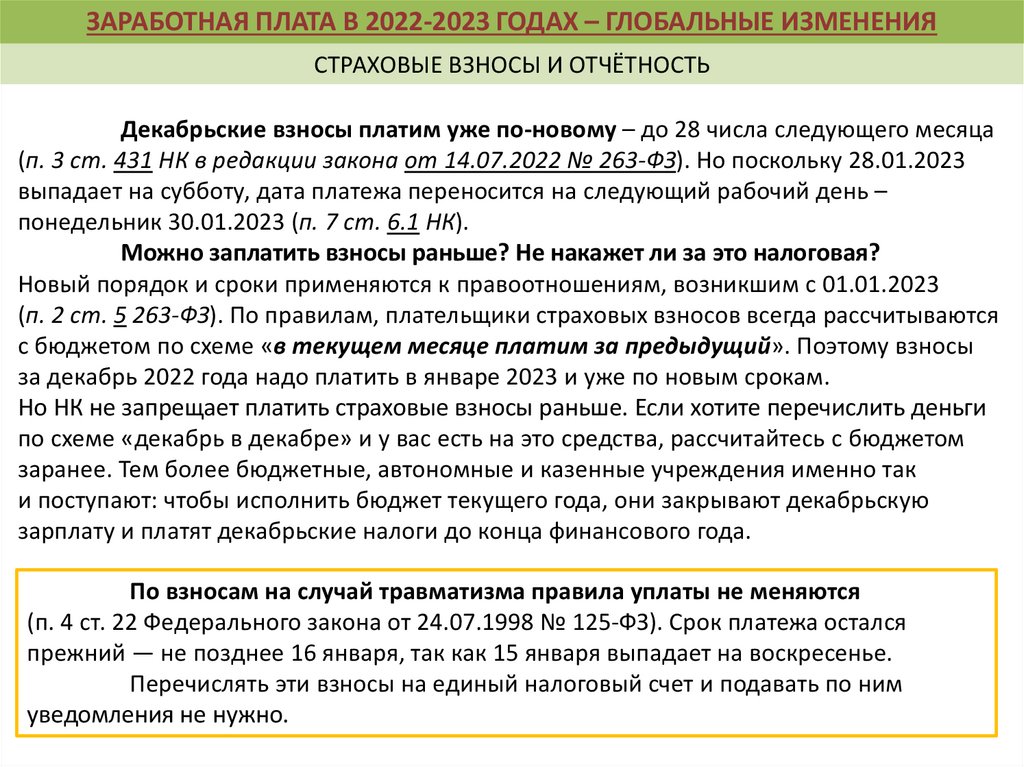

Декабрьские взносы платим уже по-новому – до 28 числа следующего месяца

(п. 3 ст. 431 НК в редакции закона от 14.07.2022 № 263-ФЗ). Но поскольку 28.01.2023

выпадает на субботу, дата платежа переносится на следующий рабочий день –

понедельник 30.01.2023 (п. 7 ст. 6.1 НК).

Можно заплатить взносы раньше? Не накажет ли за это налоговая?

Новый порядок и сроки применяются к правоотношениям, возникшим с 01.01.2023

(п. 2 ст. 5 263-ФЗ). По правилам, плательщики страховых взносов всегда рассчитываются

с бюджетом по схеме «в текущем месяце платим за предыдущий». Поэтому взносы

за декабрь 2022 года надо платить в январе 2023 и уже по новым срокам.

Но НК не запрещает платить страховые взносы раньше. Если хотите перечислить деньги

по схеме «декабрь в декабре» и у вас есть на это средства, рассчитайтесь с бюджетом

заранее. Тем более бюджетные, автономные и казенные учреждения именно так

и поступают: чтобы исполнить бюджет текущего года, они закрывают декабрьскую

зарплату и платят декабрьские налоги до конца финансового года.

По взносам на случай травматизма правила уплаты не меняются

(п. 4 ст. 22 Федерального закона от 24.07.1998 № 125-ФЗ). Срок платежа остался

прежний — не позднее 16 января, так как 15 января выпадает на воскресенье.

Перечислять эти взносы на единый налоговый счет и подавать по ним

уведомления не нужно.

51.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый ВЗНОСЫ

налоговый

платежГОСУПРАВЛЕНИЯ

ЦИФРОВАЯ ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

СТРАХОВЫЕ

И ОТЧЁТНОСТЬ

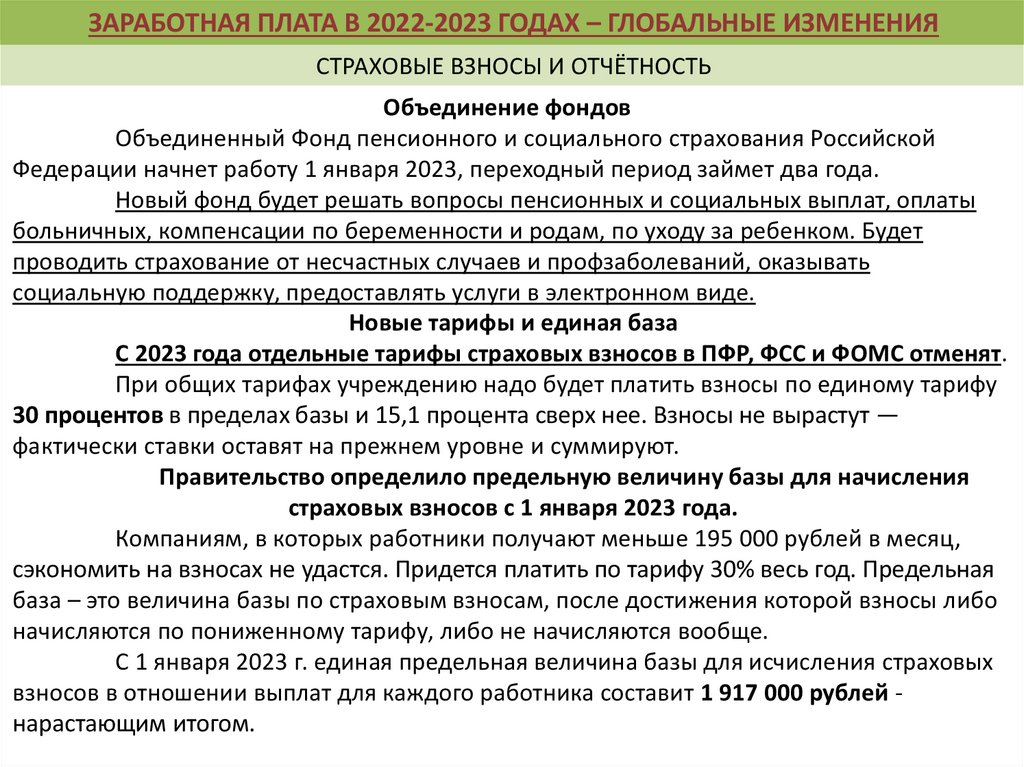

Объединение фондов

Объединенный Фонд пенсионного и социального страхования Российской

Федерации начнет работу 1 января 2023, переходный период займет два года.

Новый фонд будет решать вопросы пенсионных и социальных выплат, оплаты

больничных, компенсации по беременности и родам, по уходу за ребенком. Будет

проводить страхование от несчастных случаев и профзаболеваний, оказывать

социальную поддержку, предоставлять услуги в электронном виде.

Новые тарифы и единая база

С 2023 года отдельные тарифы страховых взносов в ПФР, ФСС и ФОМС отменят.

При общих тарифах учреждению надо будет платить взносы по единому тарифу

30 процентов в пределах базы и 15,1 процента сверх нее. Взносы не вырастут —

фактически ставки оставят на прежнем уровне и суммируют.

Правительство определило предельную величину базы для начисления

страховых взносов с 1 января 2023 года.

Компаниям, в которых работники получают меньше 195 000 рублей в месяц,

сэкономить на взносах не удастся. Придется платить по тарифу 30% весь год. Предельная

база – это величина базы по страховым взносам, после достижения которой взносы либо

начисляются по пониженному тарифу, либо не начисляются вообще.

С 1 января 2023 г. единая предельная величина базы для исчисления страховых

взносов в отношении выплат для каждого работника составит 1 917 000 рублей нарастающим итогом.

52.

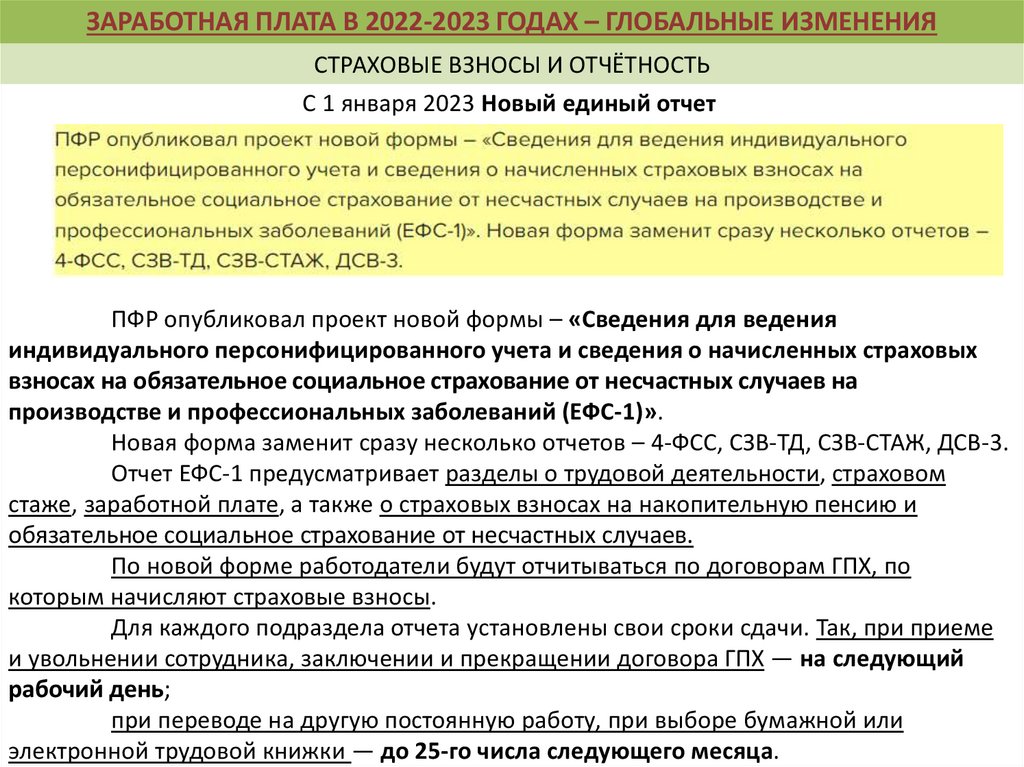

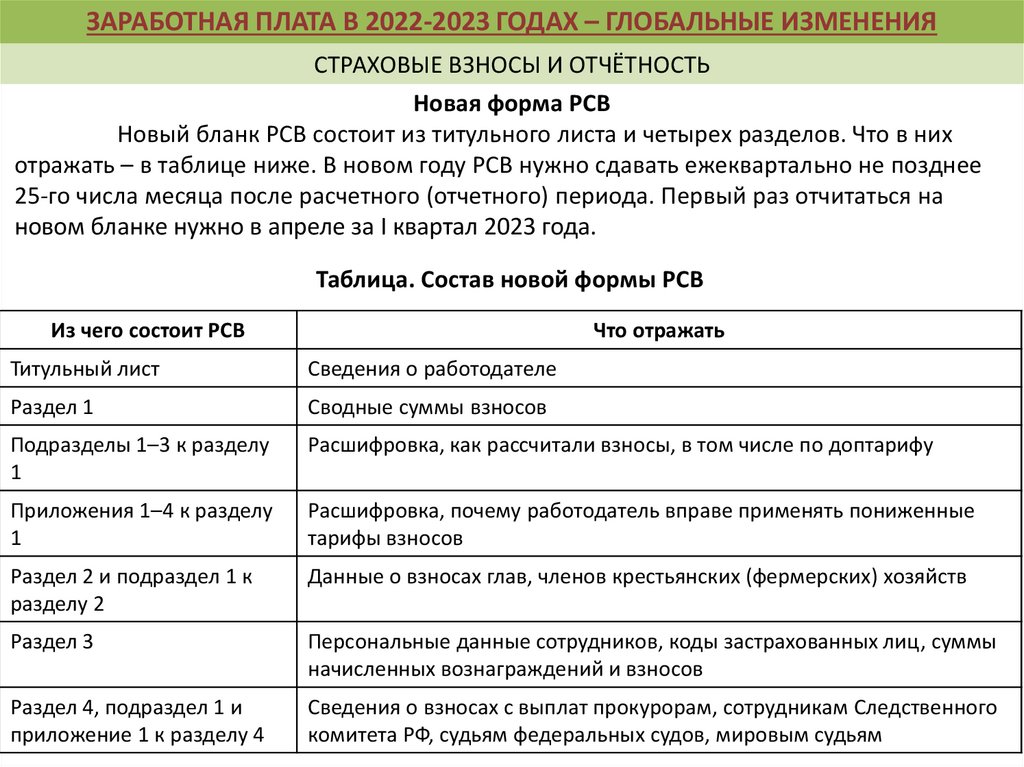

ЗАРАБОТНАЯ ПЛАТА В 2022-2023 ГОДАХ – ГЛОБАЛЬНЫЕ ИЗМЕНЕНИЯСТРАХОВЫЕ ВЗНОСЫ И ОТЧЁТНОСТЬ

С 1 января 2023 Новый единый отчет

ПФР опубликовал проект новой формы – «Сведения для ведения

индивидуального персонифицированного учета и сведения о начисленных страховых

взносах на обязательное социальное страхование от несчастных случаев на

производстве и профессиональных заболеваний (ЕФС-1)».

Новая форма заменит сразу несколько отчетов – 4-ФСС, СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3.

Отчет ЕФС-1 предусматривает разделы о трудовой деятельности, страховом

стаже, заработной плате, а также о страховых взносах на накопительную пенсию и

обязательное социальное страхование от несчастных случаев.

По новой форме работодатели будут отчитываться по договорам ГПХ, по

которым начисляют страховые взносы.

Для каждого подраздела отчета установлены свои сроки сдачи. Так, при приеме

и увольнении сотрудника, заключении и прекращении договора ГПХ — на следующий

рабочий день;

при переводе на другую постоянную работу, при выборе бумажной или

электронной трудовой книжки — до 25-го числа следующего месяца.

53.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

Чиновники добавили работодателям новую задачу. Отчитываться нужно будет

о заключении и расторжении договоров ГПХ. Срок, чтобы сдать отчет, будет таким же,

как о приеме и увольнении сотрудников — один рабочий день с даты заключения или

расторжения договора ГПХ.

Если сделаете ошибку в разделе отчета о кадровых мероприятиях или периоде

работы сотрудника или исполнителя по договору ГПХ, исправьте неточность раньше, чем

ее обнаружит программа фонда — тогда работодателя не оштрафуют. В случае, когда от

фонда придет требование исправить ошибку, сделать это нужно в течение пяти рабочих

дней с даты, когда информацию получили.

54.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

Как заполнить подраздел 1.3 «Сведения о зарплате» формы ЕФС-1

Подраздел 1.3 раздела 1 формы ЕФС-1 заполняют государственные

и муниципальные учреждения, которые ведут определенные виды

деятельности. Перечень видов деятельности определил Минтруд приказом от 02.09.2022

№ 507н. Данные подраздела 1.3 нужны для мониторинга системы оплаты труда

работников бюджетной сферы.

Такие правила — в пунктах 1.7, 6.1 Порядка, утвержденного постановлением

Правления ПФР от 31.10.2022 № 245п.

Ранее учреждения уже сдавали аналогичную информацию о зарплате

в Минтруд — по отдельным распоряжениям министерства. Так, в 2021 году форму

СИоЗПи инструкцию по заполнению доводили письмом Минтруда от 15.03.2021 № 145/10/П-1949.

55.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

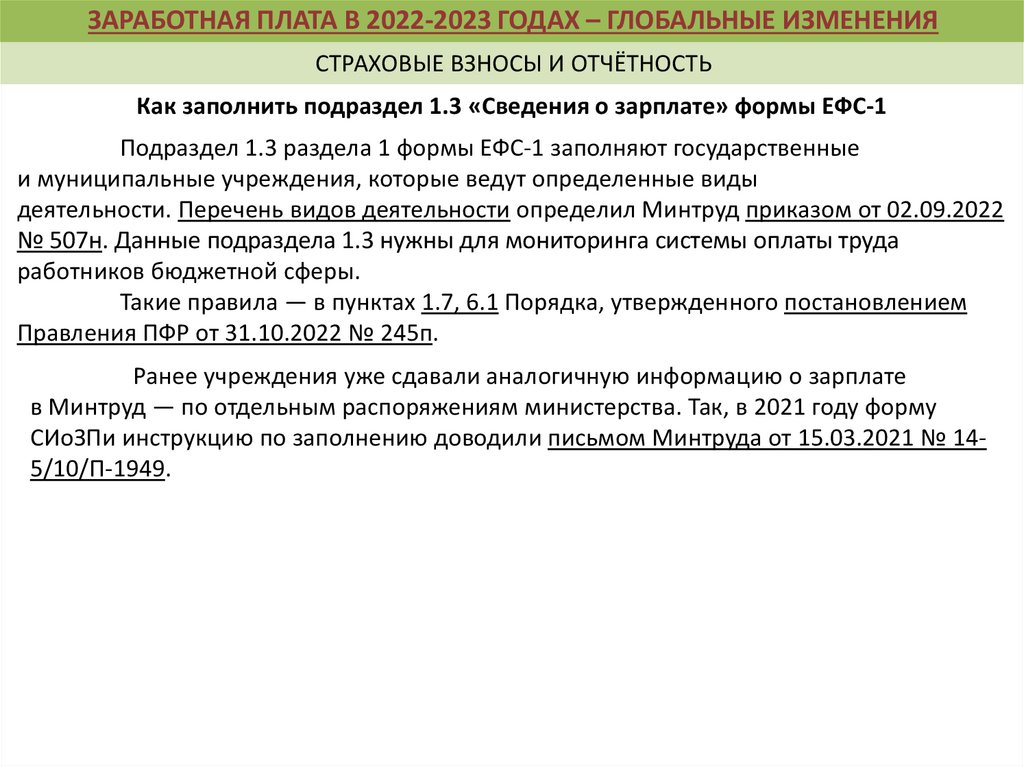

Срок представления

Срок представления подраздела 1.3 — ежемесячно, не позднее 25-го числа

месяца, следующего за отчетным (ч. 9 ст. 11 Закона от 01.04.1996 № 27-ФЗ в ред. Закона

от 14.07.2022 № 237-ФЗ).

Впервые подраздел 1.3 учреждения должны представить за январь 2023 года

в срок до 25 февраля 2023 года.

Как заполнить кодовую часть

В кодовой части подраздела 1.3 укажите отчетный месяц, коды учреждения и тип

сведений — исходный, корректирующий или отменяющий (п. 6.2–6.4 Порядка,

утв. постановлением Правления ПФР от 31.10.2022 № 245п).

Поле «Отчетный период». Укажите месяц и год, за который представляете

сведения. Месяц укажите в формате «ХХ», например: «01», «02», «03» и т. д. Год укажите

в формате «ХХХХ», например: «2023».

56.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

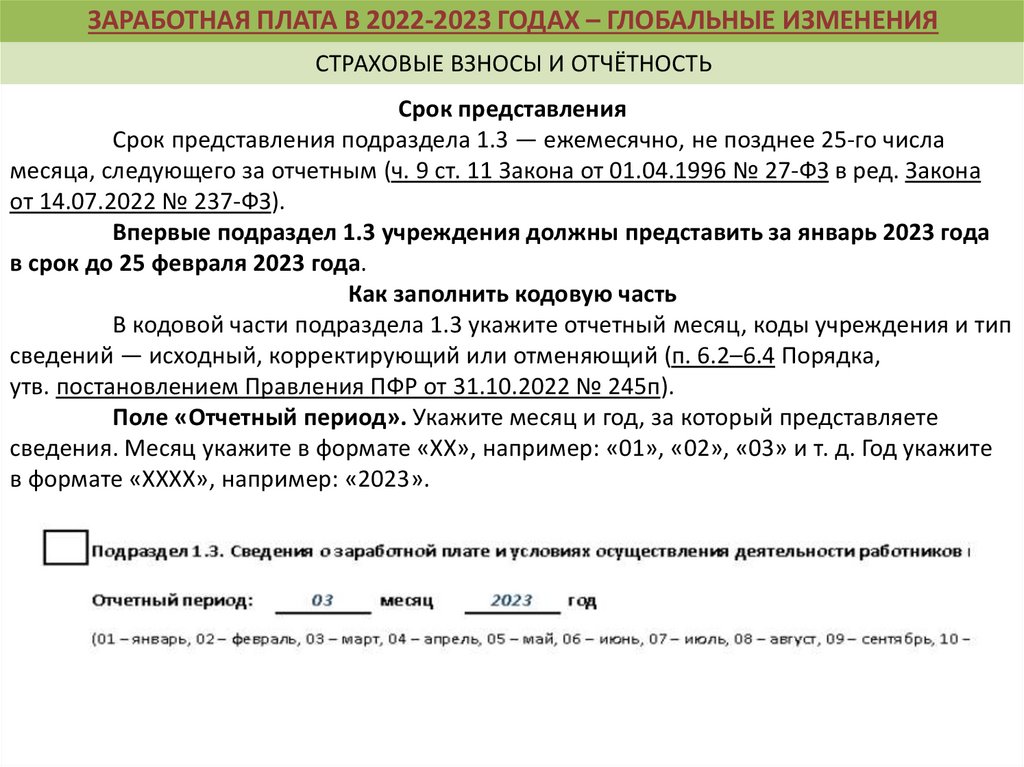

Поле «Тип сведений».

Отметьте знаком «Х» один из типов формы сведений — исходная,

корректирующая или отменяющая. Обратите внимание, что в одной форме ЕФС-1 не

может быть разный тип сведений на одного сотрудника.

Поле «Корректируемый (отменяемый) период». Заполните, если

представляете корректирующую или отменяющую форму. Укажите период, который

отменяете или изменяете: месяц — в формате «ХХ», например: «01», «02», «03» и т. д.

Год укажите в формате «ХХХХ», например: «2023».

Поле «КТО организации». Укажите код типа учреждения. Код выбирайте в зависимости

от обязанности представлять статистические формы по оплате труда из приказа Росстата

от 30.07.2021 № 457. Учреждение:

представляет формы ЗП-здрав, ЗП-культура, ЗП-образование, ЗП-наука, ЗП-соц —

код выбирайте из Классификатора типов организации в приложении к Порядку,

утвержденному постановлением Правления ПФР от 31.10.2022 № 245п;

не представляет статистические формы по оплате труда — укажите код «6.0».

Об этом сказано в пункте 6.5 Порядка, утвержденного постановлением Правления ПФР

от 31.10.2022 № 245п.

57.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

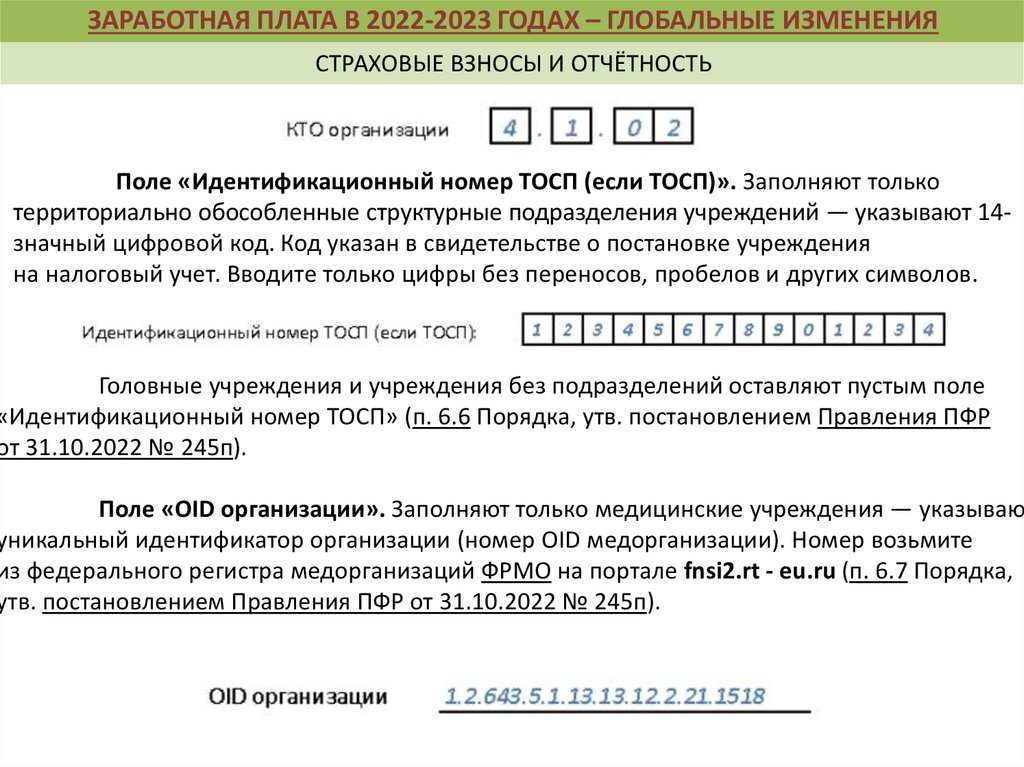

Поле «Идентификационный номер ТОСП (если ТОСП)». Заполняют только

территориально обособленные структурные подразделения учреждений — указывают 14значный цифровой код. Код указан в свидетельстве о постановке учреждения

на налоговый учет. Вводите только цифры без переносов, пробелов и других символов.

Головные учреждения и учреждения без подразделений оставляют пустым поле

«Идентификационный номер ТОСП» (п. 6.6 Порядка, утв. постановлением Правления ПФР

от 31.10.2022 № 245п).

Поле «OID организации». Заполняют только медицинские учреждения — указывают

уникальный идентификатор организации (номер OID медорганизации). Номер возьмите

из федерального регистра медорганизаций ФРМО на портале fnsi2.rt - eu.ru (п. 6.7 Порядка,

утв. постановлением Правления ПФР от 31.10.2022 № 245п).

58.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

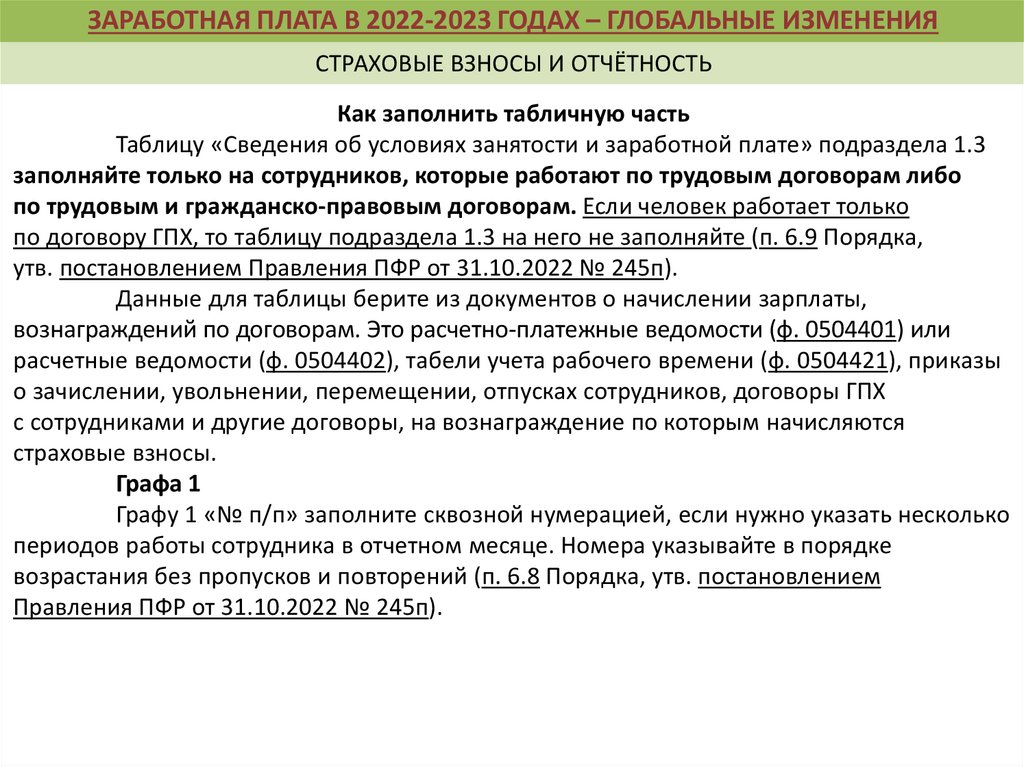

Как заполнить табличную часть

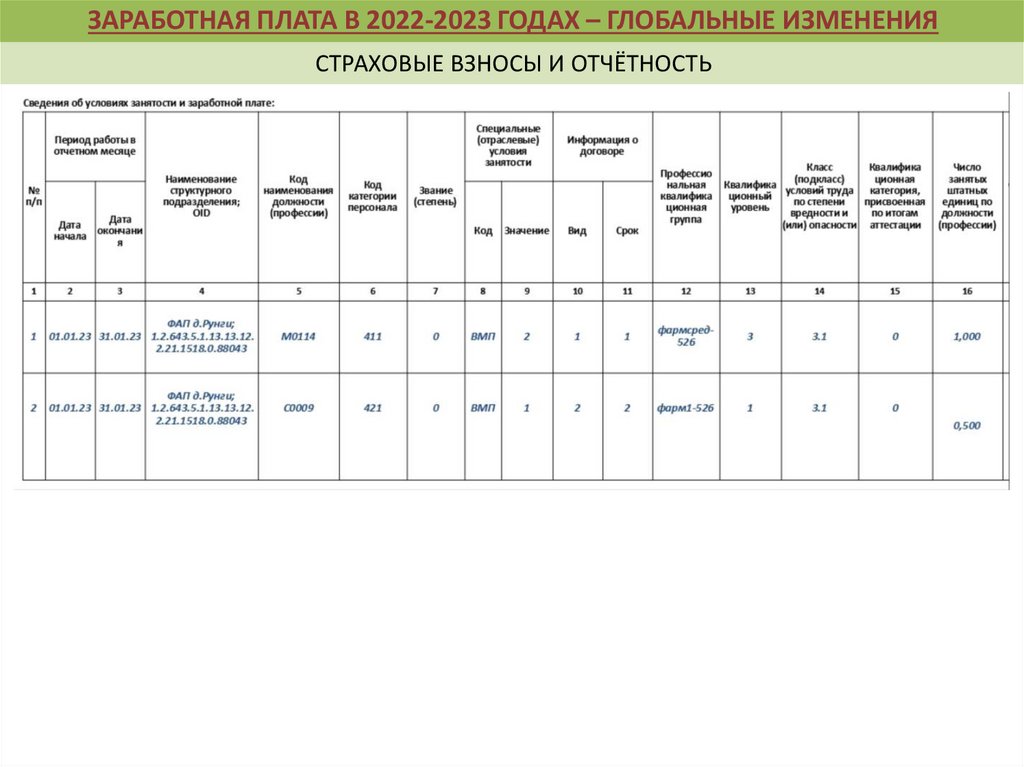

Таблицу «Сведения об условиях занятости и заработной плате» подраздела 1.3

заполняйте только на сотрудников, которые работают по трудовым договорам либо

по трудовым и гражданско-правовым договорам. Если человек работает только

по договору ГПХ, то таблицу подраздела 1.3 на него не заполняйте (п. 6.9 Порядка,

утв. постановлением Правления ПФР от 31.10.2022 № 245п).

Данные для таблицы берите из документов о начислении зарплаты,

вознаграждений по договорам. Это расчетно-платежные ведомости (ф. 0504401) или

расчетные ведомости (ф. 0504402), табели учета рабочего времени (ф. 0504421), приказы

о зачислении, увольнении, перемещении, отпусках сотрудников, договоры ГПХ

с сотрудниками и другие договоры, на вознаграждение по которым начисляются

страховые взносы.

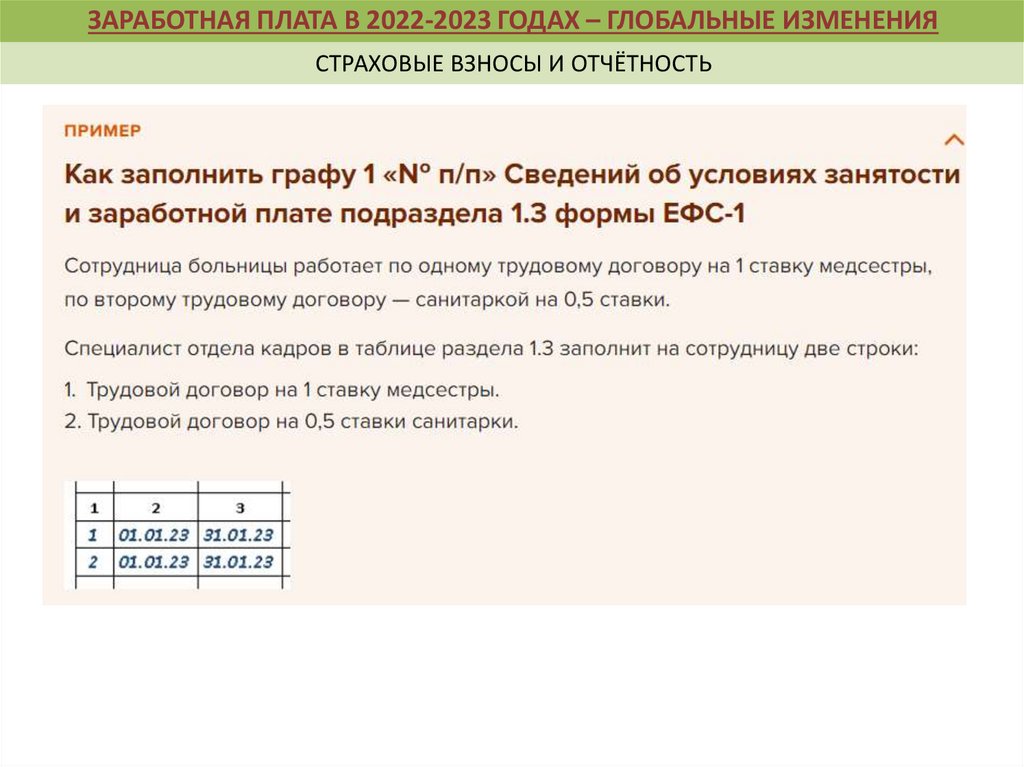

Графа 1

Графу 1 «№ п/п» заполните сквозной нумерацией, если нужно указать несколько

периодов работы сотрудника в отчетном месяце. Номера указывайте в порядке

возрастания без пропусков и повторений (п. 6.8 Порядка, утв. постановлением

Правления ПФР от 31.10.2022 № 245п).

59.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

60.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

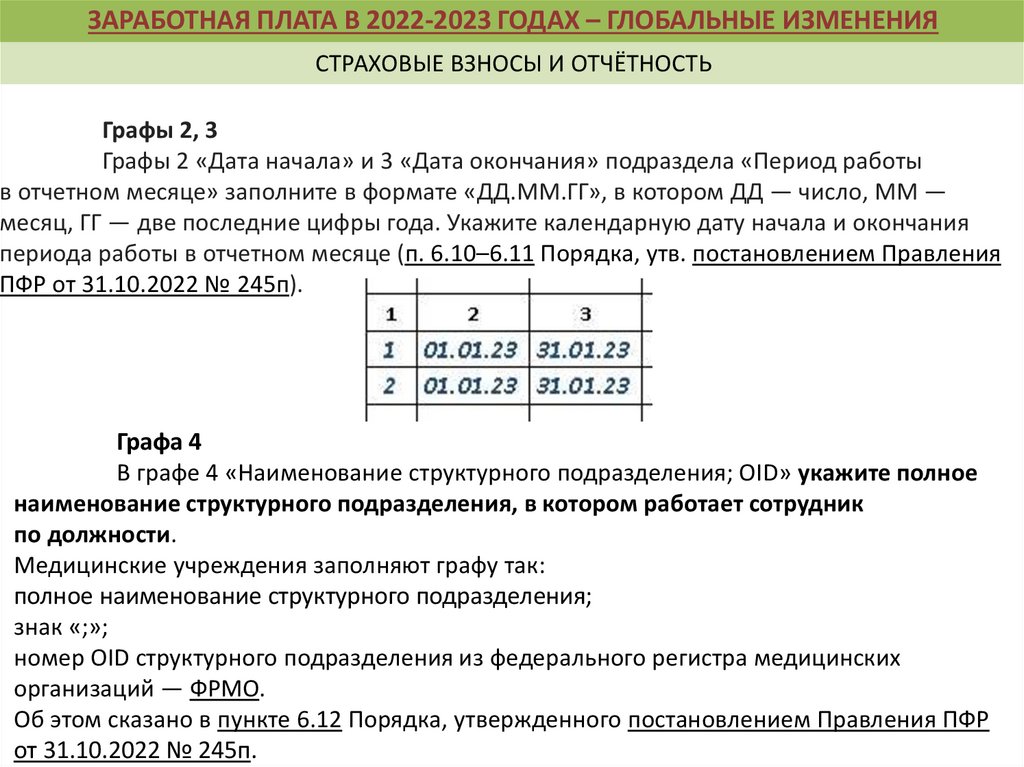

Графы 2, 3

Графы 2 «Дата начала» и 3 «Дата окончания» подраздела «Период работы

в отчетном месяце» заполните в формате «ДД.ММ.ГГ», в котором ДД — число, ММ —

месяц, ГГ — две последние цифры года. Укажите календарную дату начала и окончания

периода работы в отчетном месяце (п. 6.10–6.11 Порядка, утв. постановлением Правления

ПФР от 31.10.2022 № 245п).

Графа 4

В графе 4 «Наименование структурного подразделения; OID» укажите полное

наименование структурного подразделения, в котором работает сотрудник

по должности.

Медицинские учреждения заполняют графу так:

полное наименование структурного подразделения;

знак «;»;

номер OID структурного подразделения из федерального регистра медицинских

организаций — ФРМО.

Об этом сказано в пункте 6.12 Порядка, утвержденного постановлением Правления ПФР

от 31.10.2022 № 245п.

61.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

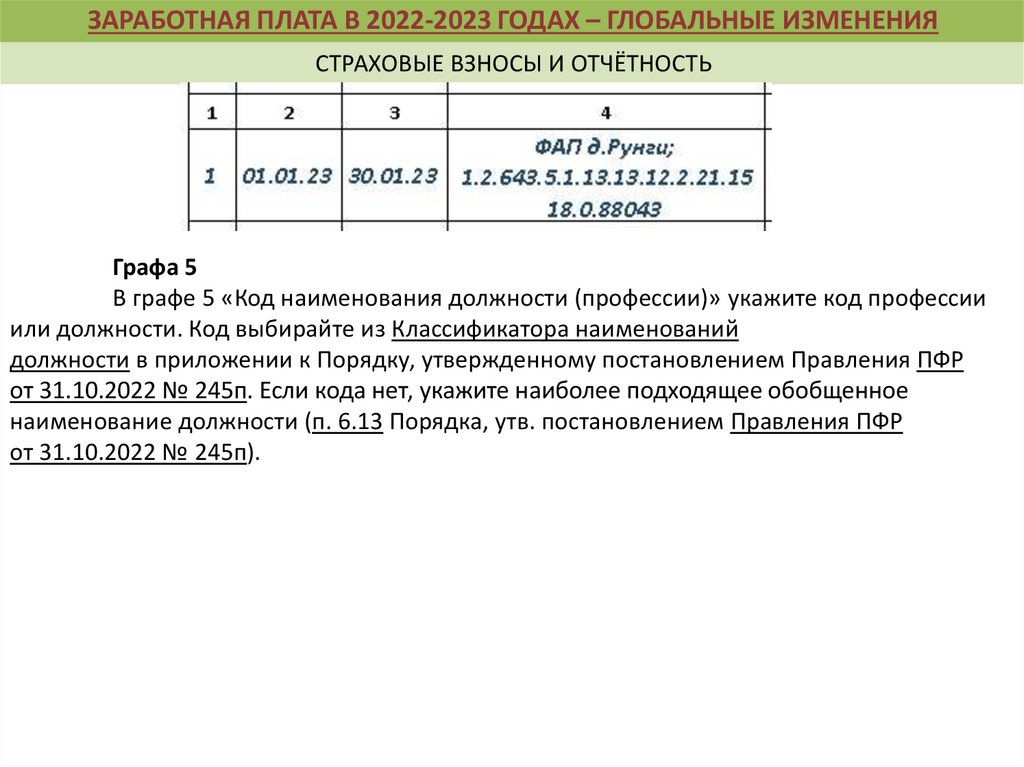

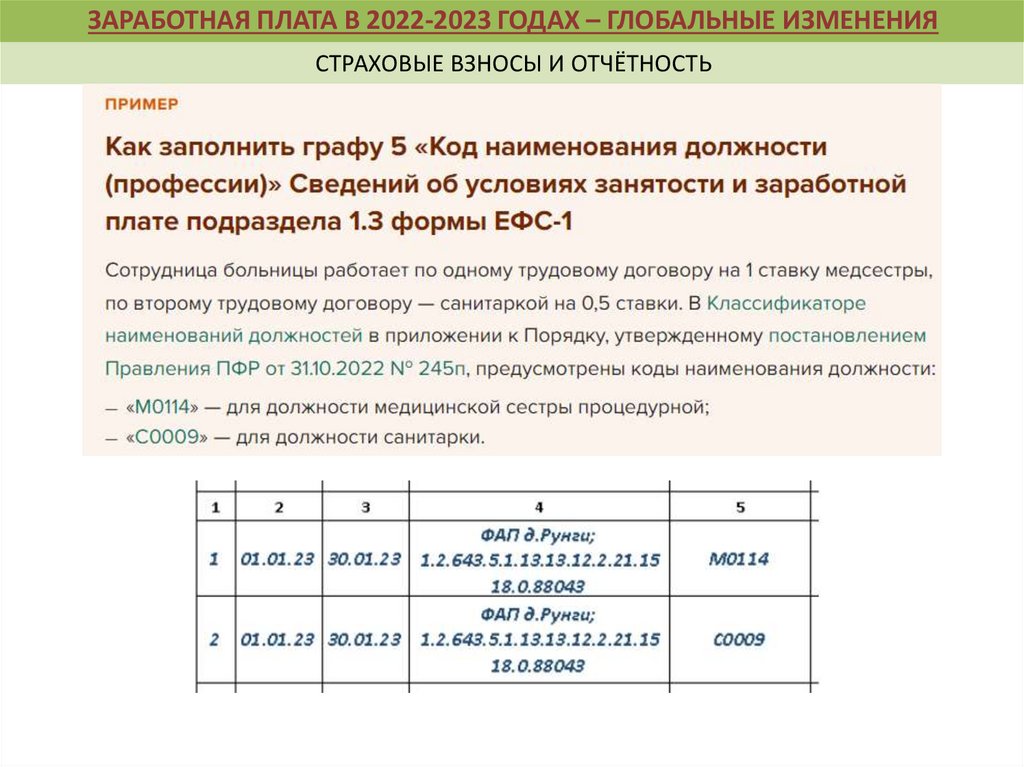

Графа 5

В графе 5 «Код наименования должности (профессии)» укажите код профессии

или должности. Код выбирайте из Классификатора наименований

должности в приложении к Порядку, утвержденному постановлением Правления ПФР

от 31.10.2022 № 245п. Если кода нет, укажите наиболее подходящее обобщенное

наименование должности (п. 6.13 Порядка, утв. постановлением Правления ПФР

от 31.10.2022 № 245п).

62.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

63.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

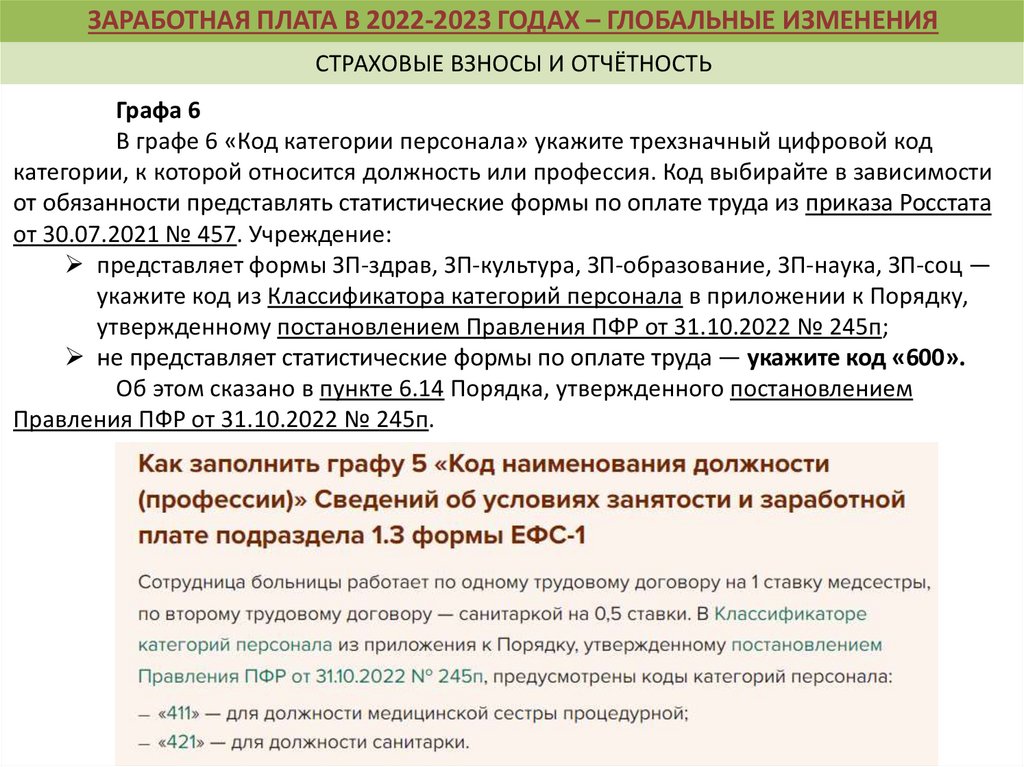

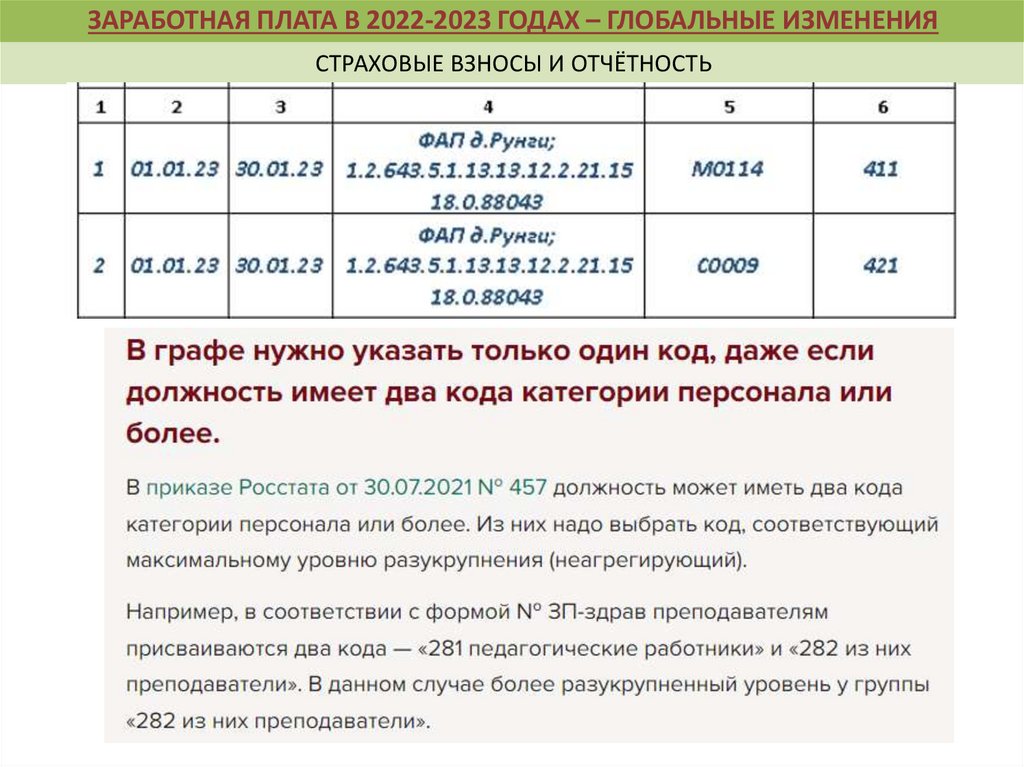

Графа 6

В графе 6 «Код категории персонала» укажите трехзначный цифровой код

категории, к которой относится должность или профессия. Код выбирайте в зависимости

от обязанности представлять статистические формы по оплате труда из приказа Росстата

от 30.07.2021 № 457. Учреждение:

представляет формы ЗП-здрав, ЗП-культура, ЗП-образование, ЗП-наука, ЗП-соц —

укажите код из Классификатора категорий персонала в приложении к Порядку,

утвержденному постановлением Правления ПФР от 31.10.2022 № 245п;

не представляет статистические формы по оплате труда — укажите код «600».

Об этом сказано в пункте 6.14 Порядка, утвержденного постановлением

Правления ПФР от 31.10.2022 № 245п.

64.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

65.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

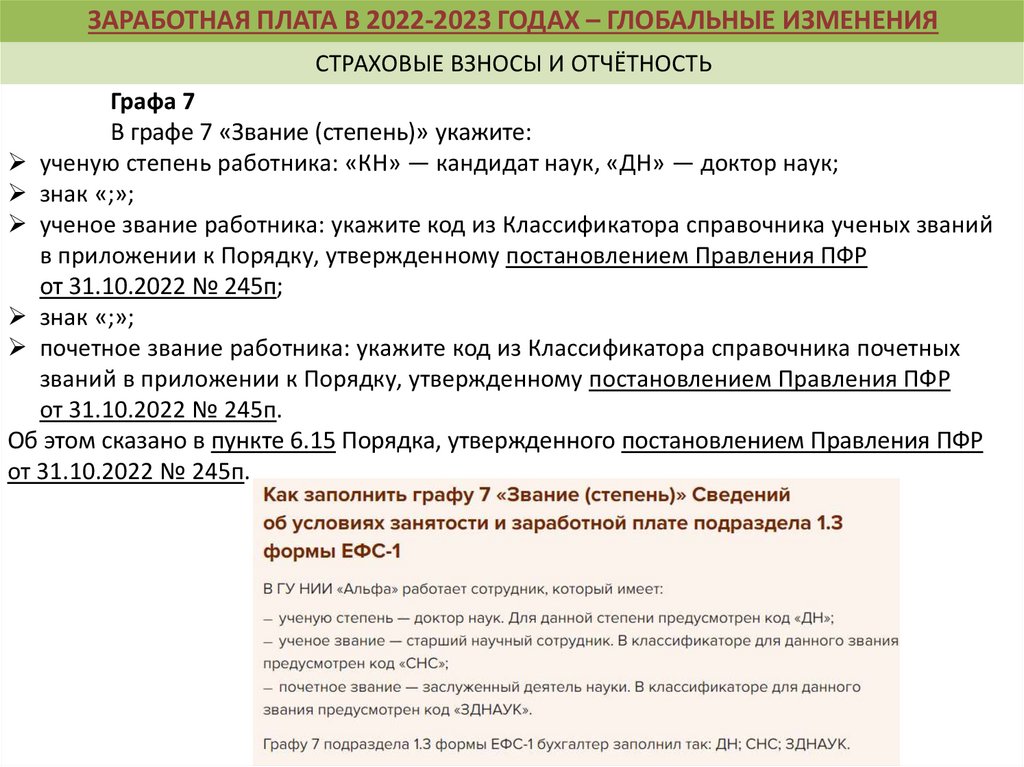

Графа 7

В графе 7 «Звание (степень)» укажите:

ученую степень работника: «КН» — кандидат наук, «ДН» — доктор наук;

знак «;»;

ученое звание работника: укажите код из Классификатора справочника ученых званий

в приложении к Порядку, утвержденному постановлением Правления ПФР

от 31.10.2022 № 245п;

знак «;»;

почетное звание работника: укажите код из Классификатора справочника почетных

званий в приложении к Порядку, утвержденному постановлением Правления ПФР

от 31.10.2022 № 245п.

Об этом сказано в пункте 6.15 Порядка, утвержденного постановлением Правления ПФР

от 31.10.2022 № 245п.

66.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

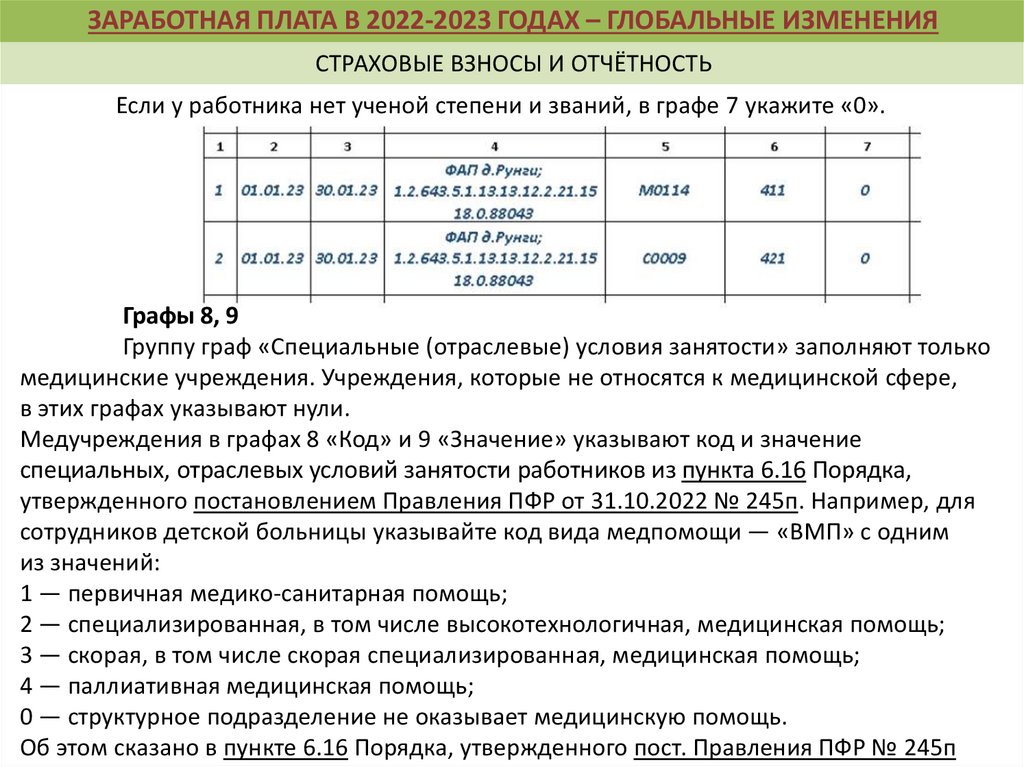

Если у работника нет ученой степени и званий, в графе 7 укажите «0».

Графы 8, 9

Группу граф «Специальные (отраслевые) условия занятости» заполняют только

медицинские учреждения. Учреждения, которые не относятся к медицинской сфере,

в этих графах указывают нули.

Медучреждения в графах 8 «Код» и 9 «Значение» указывают код и значение

специальных, отраслевых условий занятости работников из пункта 6.16 Порядка,

утвержденного постановлением Правления ПФР от 31.10.2022 № 245п. Например, для

сотрудников детской больницы указывайте код вида медпомощи — «ВМП» с одним

из значений:

1 — первичная медико-санитарная помощь;

2 — специализированная, в том числе высокотехнологичная, медицинская помощь;

3 — скорая, в том числе скорая специализированная, медицинская помощь;

4 — паллиативная медицинская помощь;

0 — структурное подразделение не оказывает медицинскую помощь.

Об этом сказано в пункте 6.16 Порядка, утвержденного пост. Правления ПФР № 245п

67.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

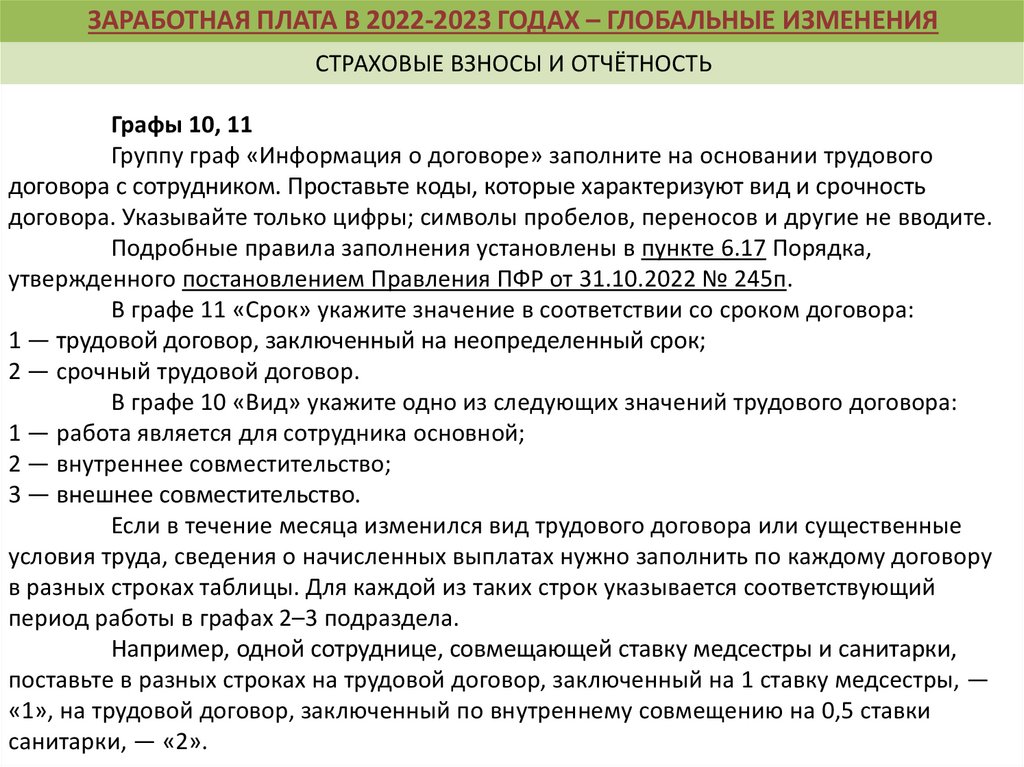

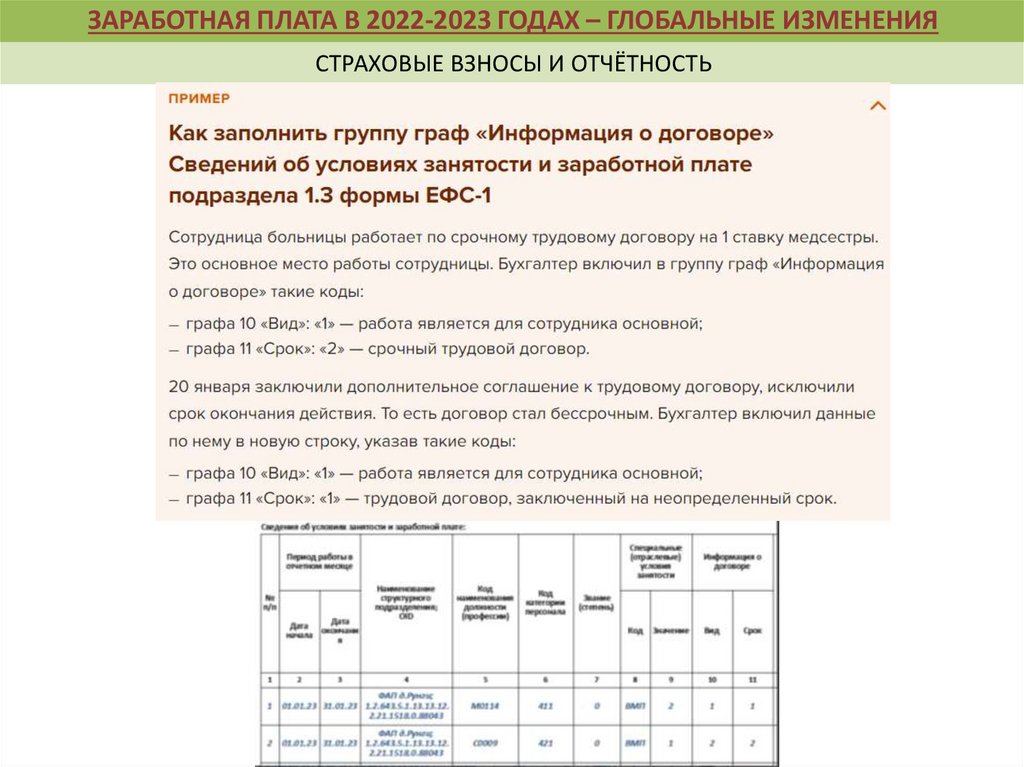

Графы 10, 11

Группу граф «Информация о договоре» заполните на основании трудового

договора с сотрудником. Проставьте коды, которые характеризуют вид и срочность

договора. Указывайте только цифры; символы пробелов, переносов и другие не вводите.

Подробные правила заполнения установлены в пункте 6.17 Порядка,

утвержденного постановлением Правления ПФР от 31.10.2022 № 245п.

В графе 11 «Срок» укажите значение в соответствии со сроком договора:

1 — трудовой договор, заключенный на неопределенный срок;

2 — срочный трудовой договор.

В графе 10 «Вид» укажите одно из следующих значений трудового договора:

1 — работа является для сотрудника основной;

2 — внутреннее совместительство;

3 — внешнее совместительство.

Если в течение месяца изменился вид трудового договора или существенные

условия труда, сведения о начисленных выплатах нужно заполнить по каждому договору

в разных строках таблицы. Для каждой из таких строк указывается соответствующий

период работы в графах 2–3 подраздела.

Например, одной сотруднице, совмещающей ставку медсестры и санитарки,

поставьте в разных строках на трудовой договор, заключенный на 1 ставку медсестры, —

«1», на трудовой договор, заключенный по внутреннему совмещению на 0,5 ставки

санитарки, — «2».

68.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

69.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

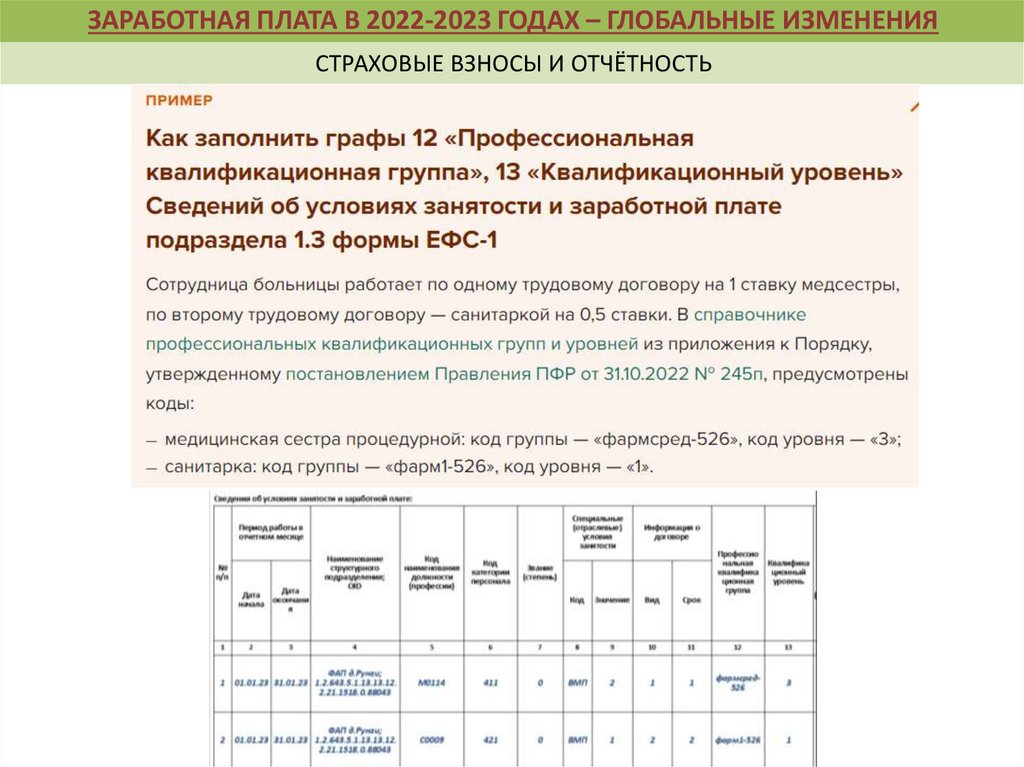

Графы 12, 13

В графах 12 «Профессиональная квалификационная группа»,

13 «Квалификационный уровень» укажите код группы, к которой относится должность или

профессия, и соответствующий ей квалификационный уровень.

В списке перечней профессиональных квалификационных групп найдите

перечень профессий, подходящий для сотрудников вашего учреждения. Так вам будет

удобнее определить код профессиональной группы из справочника профессиональных

квалификационных групп и уровней в приложении к Порядку,

утвержденному постановлением Правления ПФР от 31.10.2022 № 245п.

Обратите внимание: если должность или профессия, указанная в графе 5:

не включена в профессиональные квалификационные группы, в графах

12 и 13 поставьте ноль;

включена в профессиональную квалификационную группу, но для нее

не определен квалификационный уровень, в графе 13 поставьте ноль.

Об этом сказано в пункте 6.18 Порядка, утвержденного постановлением

Правления ПФР от 31.10.2022 № 245п.

70.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

71.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

Графа 14

В графе 14 «Класс (подкласс) условий труда по степени вредности и (или)

опасности» укажите класс, подкласс условий труда по итогам спецоценки условий труда

на рабочих местах вашего учреждения.

Коды берите из Классификатора кодов специальной оценки в приложении

к Порядку, утвержденному постановлением Правления ПФР от 31.10.2022 № 245п. Если

нет информации о присвоенном классе, подклассе условий труда, в графе 14 поставьте

ноль. Об этом сказано в пункте 6.19 Порядка, утвержденного постановлением Правления

ПФР от 31.10.2022 № 245п.

Графа 15

В графе 15 «Квалификационная категория, присвоенная по итогам аттестации»

укажите одно из следующих значений категорий по специальности или должности:

1 — вторая квалификационная категория;

2 — первая квалификационная категория;

3 — высшая квалификационная категория.

Если у работника нет квалификационной категории, в графе 15 поставьте ноль

(п. 6.20 Порядка, утв. постановлением Правления ПФР от 31.10.2022 № 245п).

72.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

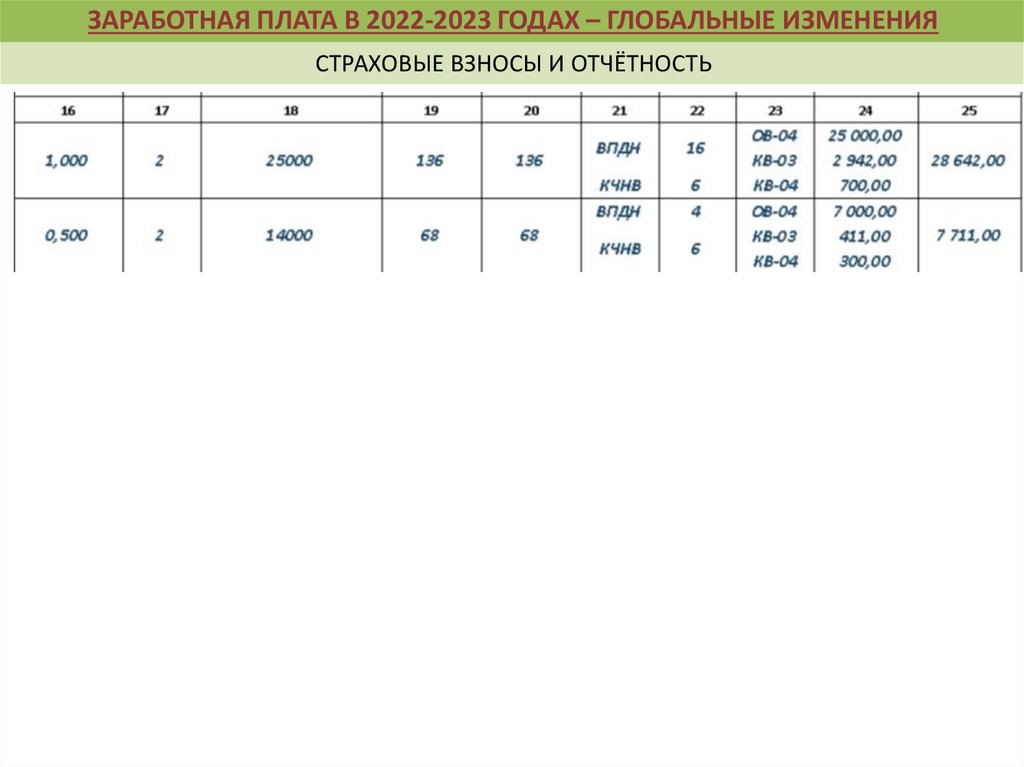

Графа 16

В графу 16 «Число занятых штатных единиц по должности (профессии)» впишите

число штатных единиц, занятых работником по должности или профессии, указанной

в графе 5.

При работе на условиях:

полной занятости на ставке, в том числе при сокращенной продолжительности

рабочего времени, укажите значение 1,000;

неполного рабочего времени укажите долю занятости (долю ставки) с тремя

знаками после запятой. Например: 0,750; 0,500; 0,250; 0,125.

При работе по основному месту работы и совместительству данные заполните

отдельными строками по каждому трудовому договору.

Если в течение месяца изменилось число штатных единиц, занятых работником,

сведения о выплатах заполните по каждой штатной единице в разных строках таблицы.

При этом в группе граф 2 и 3 «Период работы в отчетном месяце» укажите

период работы по каждой занятой должности (п. 6.21 Порядка, утв. постановлением

Правления ПФР от 31.10.2022 № 245п).

73.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ

ТРАНСФОРМАЦИЯ

В ОБЛАСТИ

ГОСУПРАВЛЕНИЯ

СТРАХОВЫЕ

ВЗНОСЫ

И ОТЧЁТНОСТЬ

ЕДИНЫЙ

НАЛОГОВЫЙ

ПЛАТЁЖ

С 2023

ГОДА

74.

ЕДИНЫЙНАЛОГОВЫЙ

СЧЕТ

(ЕНС)

ОСНОВНЫЕ

ЦЕЛИ ИПЛАТА

ЗАДАЧИ

ПОЛИТИКИ

РФ НА СОВРЕМЕННОМ

ЭТАПЕ

ЗАРАБОТНАЯ

В БЮДЖЕТНОЙ

2022-2023

ГОДАХ

– ГЛОБАЛЬНЫЕ

ИЗМЕНЕНИЯ

Единый

налоговый

платеж

ЦИФРОВАЯ