Похожие презентации:

Виды налоговых правонарушений и ответственность за их совершение

1.

Налоговые правонарушения. Понятие налоговогоправонарушения. Общие условия привлечения к

ответственности. Виды правонарушений.

Нарушение сроков постановки на учет в налоговые

органы. Неуплата или неполная уплата сумм

налога. Непредставление налоговых деклараций.

Налоговые санкции. Сущность налоговых

правонарушений и ответственность за их

совершение

2.

за которое вдействующем праве предусмотрена юридическая

ответственность.

При этом выделяются общие, присущие всем

правонарушениям черты:

противоправность деяния, т.е. действия или бездействие

субъекта, противоречащие установленным нормам права;

общественная вредность деяния, которая выражается в

юридической оценке (квалификации) соответствующих

видов фактического поведения людей;

виновность субъекта, выражающаяся в возможности

субъекта самостоятельно определять свое поведение.

деликтоспособность субъекта, т.е. способность того или

иного лица нести юридическую ответственность,

характеризующуюся в зависимости от субъекта

социально-юридическими и медико-юридическими

критериями.

3.

виновно совершенное противоправное (внарушение законодательства о налогах и

сборах) деяние (действие или бездействие)

налогоплательщика, налогового агента и

иных лиц, за которое НК РФ установлена

ответственность (ст. 106 НК РФ).

Данное понятие отражает общие признаки,

характерные для всех налоговых

правонарушений.

4.

носящее противоправный характер.Противоправность применительно к налоговым

правонарушениям состоит в неисполнении или

ненадлежащем исполнении норм

законодательства о налогах и сборах.

Во-вторых, лишь налоговое правонарушение

может порождать неблагоприятные последствия

для нарушителя - налоговую ответственность.

Третьим признаком является виновность, т.е.

налоговые правонарушения совершаются только

виновно (умышленно или по неосторожности).

5.

является установление факта совершенияданного нарушения, зафиксированного в

решении налогового органа, вступившем в силу

(п. 3 ст. 108 НК РФ).

При этом виновным в налоговом

правонарушении признается лицо,

совершившее противоправное деяние

умышленно или по неосторожности.

Вина организации в налоговом правонарушении

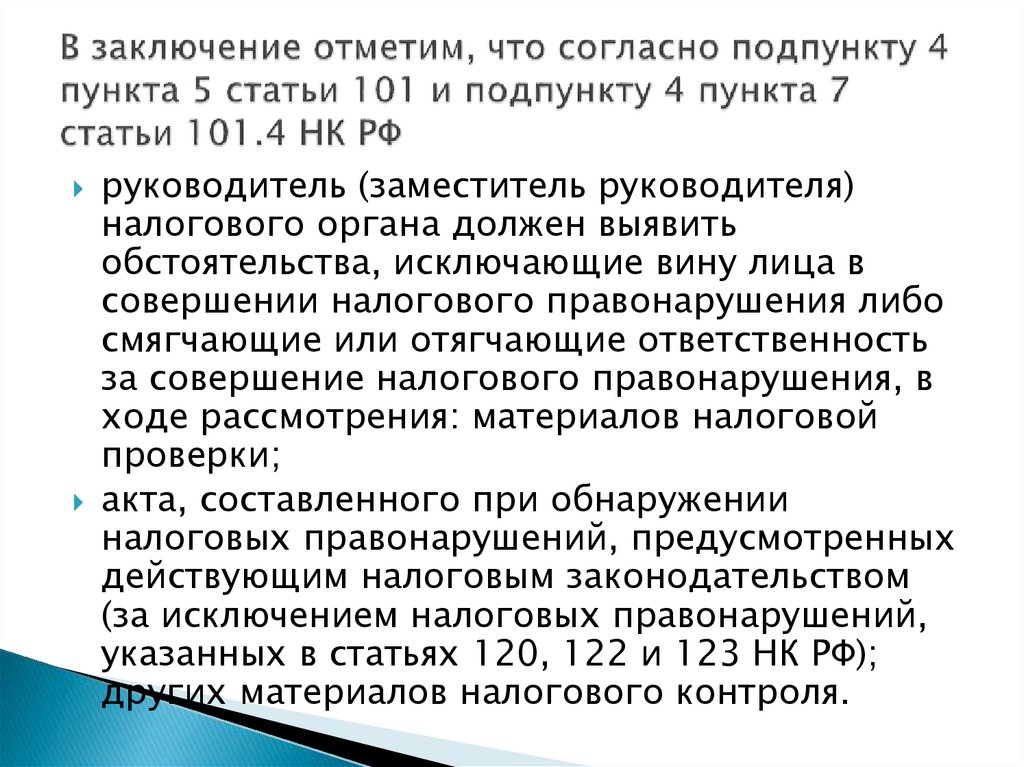

определяется в зависимости от вины ее

должностных лиц либо ее представителей,

действия (бездействие) которых обусловили

совершение данного налогового

правонарушения (п. 1 и 4 ст. 110 НК РФ).

6.

не освобождает ее должностных лиц (приналичии оснований) от административной,

уголовной или иной ответственности,

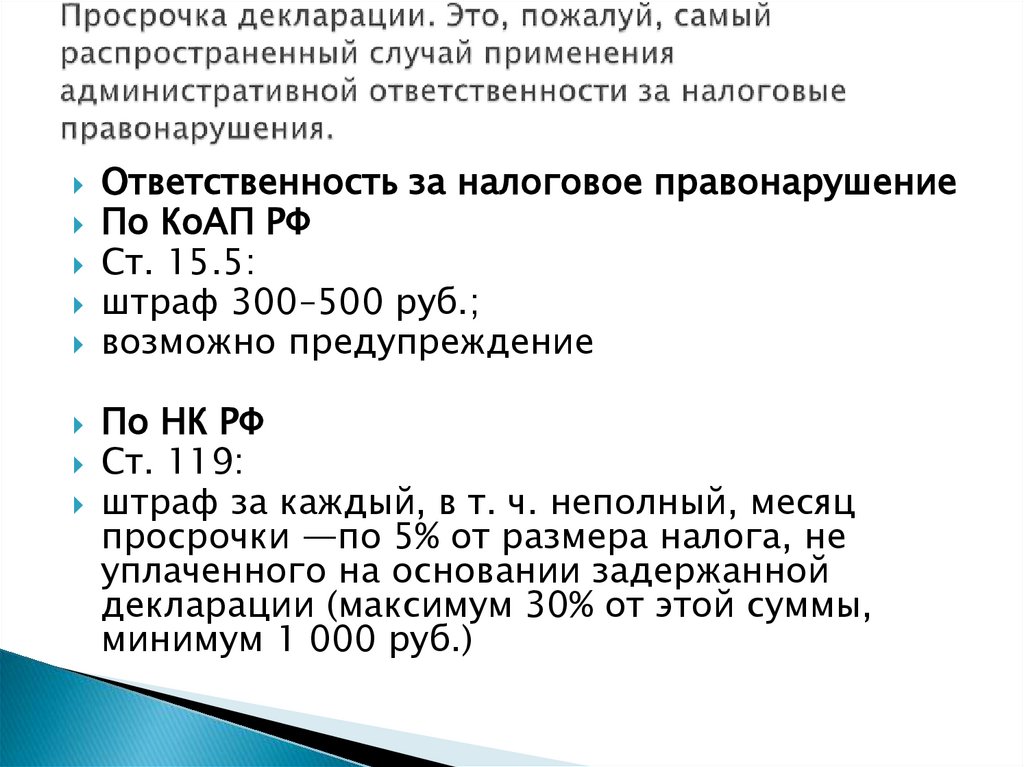

предусмотренной законами РФ (п. 4 ст. 108

НК РФ).

Мерой ответственности за совершение

налогового правонарушения является

налоговая санкция (п. 1 ст. 114 НК РФ).

Она устанавливается и применяется в виде

денежных взысканий (штрафов) в размерах,

предусмотренных главами 16 и 18

Налогового кодекса (п. 2 ст. 114 НК РФ).

7.

Налогоплательщик не может бытьпривлечен к налоговой ответственности,

если истек срок давности привлечения к

ответственности за совершение налогового

правонарушения или имеются

обстоятельства, исключающие ее

возникновение.

Указанные обстоятельства перечислены в

статье 109 НК РФ.

8.

отсутствие события налогового правонарушения(то есть лицо не совершало противоправных

действий (бездействия), которые Налоговым

кодексом расцениваются как налоговые

правонарушения);

отсутствие вины лица в совершении налогового

правонарушения (то есть налоговое

правонарушение было допущено не по вине

налогоплательщика или же его вина в

совершении налогового правонарушения не

доказана);

совершение деяния, содержащего признаки

налогового правонарушения, физическим лицом,

не достигшим к моменту совершения деяния 16

лет;

истечение сроков давности привлечения к

ответственности за совершение налогового

правонарушения.

9.

Подобные обстоятельства приведены в пункте1 статьи 111 НК РФ.

Одно из них — совершение деяния,

содержащего признаки налогового

правонарушения, вследствие стихийного

бедствия или других чрезвычайных и

непреодолимых обстоятельств.

Такие обстоятельства устанавливаются

наличием общеизвестных фактов, публикаций

в средствах массовой информации и иными

способами, не нуждающимися в специальных

средствах доказывания.

10.

Так, оно освобождается от налоговойответственности, если совершило

налоговое правонарушение в момент, когда

находилось в состоянии, при котором не

могло отдавать себе отчета в своих

действиях или руководить ими вследствие

болезненного состояния.

Указанные обстоятельства доказываются

путем представления в налоговый орган

документов, которые по смыслу,

содержанию и дате относятся к тому

налоговому периоду, в котором совершено

налоговое правонарушение.

11.

При этом физическое лицо может бытьпривлечено к налоговой ответственности с

16-летнего возраста.

Важно четко разграничивать понятия

«налоговое правонарушение» и «нарушение

законодательства о налогах и сборах».

Нарушение законодательства о налогах и

сборах может быть квалифицировано не

только как налоговое правонарушение, но

и как уголовное преступление, а иногда и

как административное правонарушение.

12.

Таким же образом необходимо отличатьпонятие «налоговая ответственность» (или

«ответственность за совершение налогового

правонарушения») от понятия

«ответственность за нарушение

законодательства о налогах и сборах».

Если налоговая ответственность регулируется

лишь налоговым правом, то ответственность

за нарушения законодательства о налогах и

сборах является, по существу, комплексной,

поскольку регламентируется нормами не

только налогового, но также

административного (ст. 15.3-15.9 КоАП РФ) и

уголовного права.

13.

В частности, УК РФ предусматриваетуголовную ответственность за уклонение от

уплаты налогов и (или) сборов с физического

лица (ст. 198) и уклонение от уплаты налогов

и (или) сборов с организации (ст. 199), за

неисполнение обязанностей налогового

агента (ст. 199) и за сокрытие денежных

средств либо имущества организации или

индивидуального предпринимателя, за счет

которых должно производиться взыскание

налогов и (или) сборов (ст. 199).

14.

В НК РФ определены общие условияпривлечения к ответственности за совершение

налогового правонарушения.

Основные из них следующие:

ответственность за деяние, совершенное

физическим лицом, наступает, если оно не

содержит признаков состава преступления,

предусмотренного уголовным

законодательством РФ;

15.

не освобождает ее должностных лиц приналичии соответствующих оснований от

административной, уголовной или иной

ответственности, предусмотренной

законами РФ;

лицо считается невиновным в совершении

налогового правонарушения, пока его

виновность не будет доказана в

предусмотренном федеральным законом

порядке.

Неустранимые сомнения в виновности лица,

привлекаемого к ответственности,

толкуются в пользу этого лица.

16.

Виновным в совершении налоговогоправонарушения признается лицо,

совершившее противоправное деяние

умышленно или по неосторожности.

Налоговое правонарушение признается

совершенным умышленно, если лицо

осознавало противоправный характер

своих действий (бездействия), желало либо

сознательно допускало наступление

вредных последствий таких действий

(бездействия).

17.

если лицо не осознавало противоправногохарактера своих действий (бездействия) либо

вредный характер последствий, возникших

вследствие этих действий (бездействия), хотя

должно было и могло это осознавать.

При этом вина организации в совершении

налогового правонарушения определяется в

зависимости от вины ее должностных лиц либо

ее представителей, действия (бездействие)

которых обусловили совершение данного

налогового правонарушения.

18.

Обстоятельствами, смягчающимиответственность, признаются:

совершение правонарушения вследствие

стечения тяжелых личных или семейных

обстоятельств;

совершение правонарушения под влиянием

угрозы или принуждения либо в силу

материальной, служебной или иной

зависимости;

иные обстоятельства, которые судом или

налоговым органом, рассматривающим дело,

могут быть признаны смягчающими

ответственность.

19.

Принуждение к совершению налоговогоправонарушения может быть физическим

(побои, лишение свободы, причинение

вреда здоровью) и психическим (угрозы

причинения физического, морального,

имущественного вреда).

20.

что лицо, повинное в совершенииправонарушения, получает материальные

средства от других лиц для обеспечения

себя, своих родителей и близких при

отсутствии каких-либо иных источников

средств существования.

21.

подчинении одного лица другому лицу подолжностному положению.

В данном случае правонарушение может

быть совершено под угрозой применения

мер дисциплинарного характера

начальником в отношении подчиненного.

Обстоятельства возникновения иной

зависимости должны устанавливаться судом

в каждом конкретном случае.

Такая зависимость, в частности, может

вытекать из родственных или супружеских

отношений, основываться на законе или

договоре и т. п.

22.

Мерой налоговой ответственности являютсяналоговые санкции.

Налоговые санкции устанавливаются и применяются в

виде денежных взысканий (штрафов) в размерах,

предусмотренных статьями гл. 16 НК РФ.

При наличии хотя бы одного смягчающего

ответственность обстоятельства размер штрафа

подлежит уменьшению не меньше, чем в два раза по

сравнению с размером, установленным

соответствующей статьей НК РФ.

При наличии отягчающего вину обстоятельства

размер штрафа увеличивается на 100%.

При совершении одним лицом двух и более

налоговых правонарушений налоговые санкции

взыскиваются за каждое правонарушение в

отдельности без поглощения более строгой санкцией

менее строгой.

23.

Таким образом, отягчающие налоговуюответственность обстоятельства не могут быть

применены к налогоплательщику, в отношении

которого ранее было вынесено решение суда или

налогового органа о взыскании налоговой санкции

за аналогичное правонарушение, при условии,

если c момента вступления в силу этого решения не

прошло 12 месяцев. То есть в соответствии c

пунктом 4 статьи 114 НК РФ увеличение на 100%

размера штрафа допустимо только в том случае,

когда лицо, привлекаемое к ответственности c

учетом отягчающего обстоятельства, совершило

правонарушение после привлечения его к

ответственности за аналогичное правонарушение.

24.

на основании решения руководителя (егозаместителя) налогового органа, если

сумма штрафа, налагаемого на

налогоплательщика - индивидуального

предпринимателя, не превышает 5 тыс. руб.

по каждому неуплаченному налогу за

налоговый период и (или) иному

нарушению законодательства о налогах и

сборах, а на организацию - 50 тыс. руб. по

каждому неуплаченному налогу за

налоговый период и (или) иному

нарушению законодательства о налогах и

сборах;

25.

если сумма штрафа, налагаемого наналогоплательщика - индивидуального

предпринимателя, превышает 5 тыс. руб.,

на организацию - 50 тыс. руб., а также в

случае, если к ответственности

привлекается физическое лицо, не

являющееся индивидуальным

предпринимателем.

26.

При этом должны соблюдаться и общиеправила о давности привлечения к

ответственности - лицо не привлекается к

ответственности, если со дня совершения

налогового правонарушения либо со

следующего дня после окончания

налогового периода, в течение которого

было совершено это правонарушение,

истекли три года.

27.

которые участвуют в налоговых отношениях.Сами по себе указанные должностные лица

(например, директор организации)

участниками налоговых отношений не

являются.

Налоговая ответственность, напротив, должна

применяться именно к непосредственным

участникам налоговых отношений, т.е. к

организациям и физическим лицам,

выступающим в роли налогоплательщиков,

налоговых агентов и некоторых иных

участников налоговых отношений,

определенных НК РФ.

28.

грубое нарушение правил учета доходов и расходов иобъектов налогообложения (ст. 120);

неуплата или неполная уплата сумм налога (ст. 122);

невыполнение налоговым агентом обязанности по

удержанию и (или) перечислению налогов (123);

несоблюдение порядка владения, пользования и (или)

распоряжения имуществом, на которое наложен арест

(ст. 125);

непредставление налоговому органу сведений,

необходимых для осуществления налогового контроля

(ст. 126);

ответственность свидетеля (ст. 128);

отказ эксперта, переводчика или специалиста от участия

в проведении налоговой проверки, дача заведомо

ложного заключения или осуществление заведомо

ложного перевода (ст. 129);

неправомерное несообщение сведений налоговому

органу (1291).

29.

Нарушение срока постановки на учет в налоговоморгане (ст. 116). В силу п. 1 ст. 116 нарушение

налогоплательщиком установленного срока подачи

заявления о постановке на учет в налоговом органе, по

общему правилу, влечет взыскание штрафа в размере 10

тыс. руб.

В соответствии с п. 2 ст. 116 Ведение деятельности

организацией или индивидуальным предпринимателем

без постановки на учет в налоговом органе по

основаниям, предусмотренным настоящим Кодексом,

влечет взыскание штрафа в размере 10 процентов от

доходов, полученных в течение указанного времени в

результате такой деятельности, но не менее 40 тысяч

рублей.

При применении этой статьи необходимо учитывать, что

не на всех налогоплательщиков возложена обязанность

предпринимать какие-либо активные действия по

постановке на налоговый учет.

30.

физические лица, не являющиесяиндивидуальными предпринимателями,

ставятся на налоговый учет

непосредственно налоговыми органами на

основе информации, которая имеется в их

распоряжении. Государственные органы,

осуществляющие регистрацию актов

гражданского состояния физических лиц, и

иные регистрирующие органы, а также

некоторые учреждения, организации,

должностные лица обязаны информировать

налоговые органы в установленном

законом порядке (ст. 85 НК РФ).

31.

Непредставление налогоплательщиком вустановленный законодательством о налогах и

сборах срок налоговой декларации в

налоговый орган по месту учета, влечет

взыскание штрафа в размере 5 процентов не

уплаченной в установленный

законодательством о налогах и сборах срок

суммы налога (страховых взносов),

подлежащей уплате (доплате) на основании

этой декларации (расчета по страховым

взносам), за каждый полный или неполный

месяц со дня, установленного для ее

представления, но не более 30 процентов

указанной суммы и не менее 1 000 рублей.

32.

правоприменительной практике штраф занепредставление налоговой декларации по

ст. 119 подлежит наложению даже в том

случае, если по декларации фактически не

должны уплачиваться какие-либо налоги

данным конкретным налогоплательщиком,

обязанным подать декларацию.

В этом случае с налогоплательщика

взыскивается минимальная сумма штрафа

33.

Согласно данной норме неуплата илинеполная уплата сумм налога в результате

занижения налоговой базы, иного

неправильного исчисления налога или

других неправомерных действий

(бездействия) влечет взыскание штрафа в

размере 20% неуплаченных сумм налога.

Те же деяния, совершенные умышленно,

влекут взыскание штрафа в размере 40%

неуплаченных сумм налога.

34.

так как стечение тяжелых экономическихобстоятельств или иные факторы могут

объективно препятствовать ему исполнить

его налоговую обязанность.

В этом случае с налогоплательщика может

взыскиваться пени по ст. 75 НК РФ как мера,

компенсирующая убытки бюджета вне

зависимости от степени непосредственной

виновности налогоплательщика, однако

санкция по ст. 122 не будет подлежать

взысканию.

35.

Под грубым нарушением правил учета доходови расходов и объектов налогообложения для

целей ст. 120 понимается отсутствие

первичных документов, или отсутствие счетовфактур, или регистров бухгалтерского учета,

систематическое (два раза и более в течение

календарного года) несвоевременное или

неправильное отражение на счетах

бухгалтерского учета и в отчетности

хозяйственных операций, денежных средств,

материальных ценностей, нематериальных

активов и финансовых вложений

налогоплательщика.

36.

В силу этой нормы неправомерноенеперечисление (неполное перечисление)

сумм налога, подлежащего удержанию и

перечислению налоговым агентом, влечет

взыскание штрафа в размере 20% суммы,

подлежащей перечислению.

37.

например, если налогоплательщикупроизводится не денежная выплата, а он

получает доход в натуральной форме.

В подобных случаях законодатель

предусматривает освобождение налогового

агента от исполнения его обязанности по

удержанию (например, п. 5 ст. 226 НК РФ

по налогу на доходы физических лиц).

Следовательно, не может применяться и

ответственность за неисполнение

отсутствующей у налогового агента

обязанности.

38.

Согласно НК РФ непредставление вустановленный срок налогоплательщиком

(налоговым агентом) в налоговые органы

документов и (или) иных сведений,

предусмотренных НК РФ и иными актами

законодательства о налогах и сборах,

влечет взыскание штрафа в размере 200

руб. за каждый непредставленный

документ .

39.

выразившееся в отказе организациипредоставить имеющиеся у нее документы,

предусмотренные НК РФ, со сведениями о

налогоплательщике по запросу налогового

органа, а равно иное уклонение от

предоставления таких документов либо

предоставление документов с заведомо

недостоверными сведениями влечет

взыскание штрафа в размере 10 тыс. руб.

40.

За нарушение сроков уплаты налогов ивзносов действующим законодательством

РФ предусмотрено начисление пени.

Правила начисления пени за просрочку

платежа установлены ст. 75 НК РФ.

41.

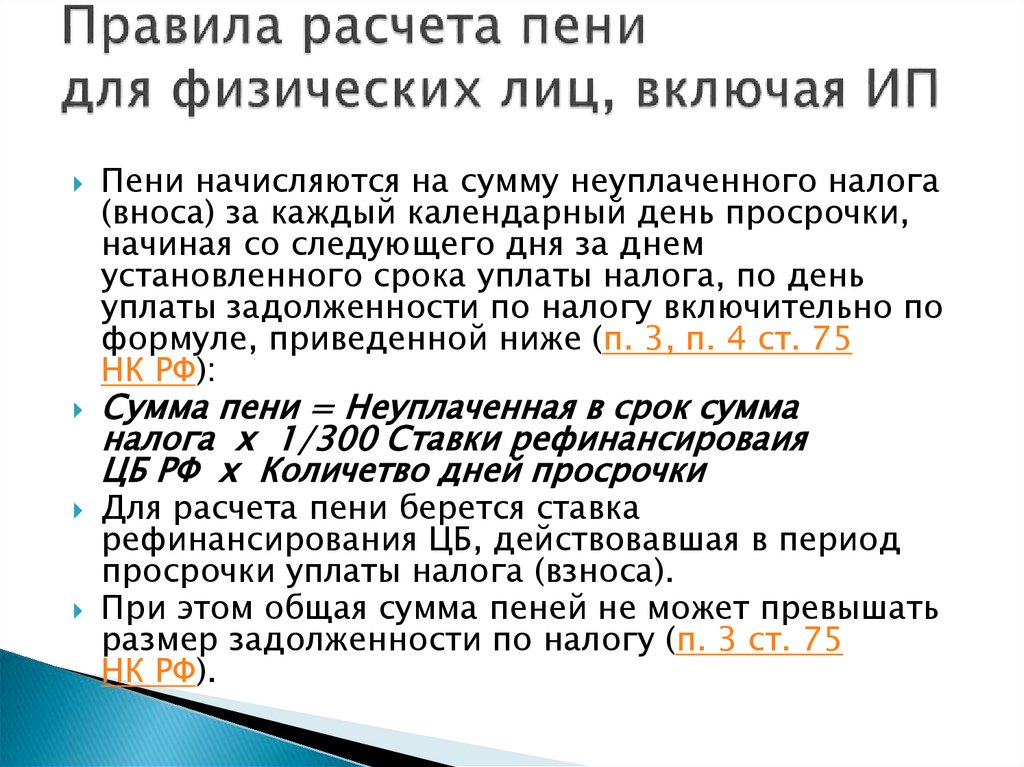

Пени начисляются на сумму неуплаченного налога(вноса) за каждый календарный день просрочки,

начиная со следующего дня за днем

установленного срока уплаты налога, по день

уплаты задолженности по налогу включительно по

формуле, приведенной ниже (п. 3, п. 4 ст. 75

НК РФ):

Сумма пени = Неуплаченная в срок сумма

налога х 1/300 Ставки рефинансироваия

ЦБ РФ х Количетво дней просрочки

Для расчета пени берется ставка

рефинансирования ЦБ, действовавшая в период

просрочки уплаты налога (взноса).

При этом общая сумма пеней не может превышать

размер задолженности по налогу (п. 3 ст. 75

НК РФ).

42.

пеня рассчитывается по формулам, приведеннымниже (п. 3, п. 4 ст. 75 НК РФ):

Сумма пени = Сумма пени за период с 1-го дня

по 30-й день + Сумма пени за период, начиная

с 31-го дня по день уплаты долга по налогу

включительно,

где

Сумма пени за период с 1-го дня по 30-й день =

Неуплаченная в срок сумма налога х 1/300 Ставки

рефинансирования ЦБ РФ х Количество дней

просрочки

Сумма пени за период, начиная с 31-го дня по

день уплаты долга по налогу включительно =

Неуплаченная в срок сумма налога х 1/150 Ставки

рефинансирования ЦБ РФ х Количество дней

просрочки

43.

Административная ответственность предполагаетобязательство для налогоплательщика погасить

образовавшуюся недоимку. Никаких

дополнительных санкций (в виде наказания рублем

или лишения свободы) этот вид ответственности не

предусматривает.

Налоговая ответственность предполагает

финансовые расходы, то есть наказание рублем в

виде штрафа. Инспектор вправе потребовать у

налогоплательщика погасить недоимку, начислить

пеню, штрафы. Эти суммы налоговики взыщут и без

судебного разбирательства.

Уголовная ответственность предусмотрена за

преступления тяжелые и финансово емкие.

Виновного определяет суд, который может его

заключить под арест и лишить свободы на

довольно длительный срок, в зависимости от

тяжести и масштаба преступления.

44.

Например, организации могут бытьназначены штрафные санкции, а

сотрудников могут привлечь к уголовной

ответственности.

Наказывают обычно директоров и тех, кто

фактически руководит компанией.

Реже под уголовное преследование

попадают главные бухгалтеры и юристы.

Наказанию юристу грозит в том случае,

если есть неоспоримые доказательства, что

именно он разработал схему налогового

преступления.

45.

В Налоговом кодексе (НК РФ) налоговымправонарушением признается совершенное

противоправное деяние

налогоплательщика, плательщика

страховых взносов, налогового агента и

иных лиц, за которое настоящим Кодексом

установлена ответственность.

46.

предусматривает уголовную ответственность запреступления в сфере налогообложения.

Налоговое преступление понимается как

совершенное в налоговой сфере противоправное

деяние, преступный характер которого признан

действующим уголовным законодательством РФ.

Из анализа вышеизложенного понятия можно

сделать вывод, что налоговое преступление

содержит в себе те же самые элементы налогового

правонарушения.

Поэтому само по себе существование преступления

без налогового правонарушения невозможно.

Оно же становится налоговым преступлением при

наступлении общественно опасных последствий.

47.

Ответственность за совершение налоговыхпреступлений устанавливается УК РФ,

именно в статьях 198, 199, 199.1 и 199.2

УК РФ.

Налоговые правонарушения представляют

меньшую общественную опасность по

сравнению с налоговыми преступлениями,

из общего числа налоговых деяний

налоговые правонарушения составляют

наибольшую часть, на их долю приходится

более 90% налоговых деяний.

48.

Среди этих мер наказания есть и штрафы, илишение свободы, и исправительные работы,

при этом вне зависимости от вида наказания,

это все равно будет уголовное наказание.

Еще одним существенным

дифференцирующим признаком является то,

что субъектом преступления всегда является

только физическое лицо.

Это означает, что к уголовной ответственности

может быть привлечен только гражданин, но

не, например, субъект предпринимательской

деятельности.

49.

При этом для привлечения к уголовнойответственности должны быть соблюдены

два условия:

умышленный или халатный характер

действий обвиняемого;

причинение обвиняемым государству

ущерба в крупных или особо крупных

размерах;

достижение обвиняемым возраста 16 лет.

50.

Если размер меньше установленнойзаконом минимальной планки – это

налоговое правонарушение, а не

преступление.

На практике налоговые нарушения

классифицируются как преступления не

часто.

Следует отметить, что у компаний

появилась возможность распоряжаться

своими переплатами по налогам и сборам.

Переплату можно перекинуть на

предстоящие платежи или погасить ею

задолженность по любому налогу.

51.

Нарушение сроков постановки на учет вналоговый органах -штраф 500-1000

рублей, а для тех, кто в такой «безучетный»

период вел свою деятельность, размер

штрафа возрастает до 3000 рублей.

Впервые привлеченным по такой статье

должностным лицам может быть объявлено

только предупреждение без применения

штрафной санкции.

Но если нарушение срока постановки не

превышает 2-3 недель.

52.

При нарушении этого требованиядолжностное лицо юридического лица

подлежит привлечению к ответственности

по ст. 15.3 КОАП РФ, что не исключает

применение налоговой санкции по ст. 116

НК РФ к самому предприятию.

53.

-штраф 300-500 рублей. Как правило,виновным по данной статье признается

главный бухгалтер или другое лицо,

отвечающий за предоставление декларации

в инспекцию.

Физические лица также несут

ответственность на основании ст. 119 НК

РФ.

54.

-штраф для должностных лиц в размере300-500 рублей.

Неуплата налогов

-штраф 2000 – 3000 рублей.

Размер зависит от суммы расхождения с

фискальными платежами.

55.

Выявление нарушений законодательства вобласти налогообложения проводится с

помощью комплекса мер, которые объединены

в понятие «налоговый контроль».

Способы проверки налогоплательщика:

Налоговые проверки.

1. Камеральные проверки проходят в

налоговой инспекции.

2. Выездные проверки проводятся на

территории налогоплательщика.

Проверка данных учета и отчетности.

Запросы дополнительных сведений. Пояснения

могут быть запрошены как в письменной

форме, так и в устной. Все предоставляемые

сведения протоколируются.

56.

ФНС проверяет реальность сделки.Изучает взаимозависимость и проявление

должной осмотрительности.

Анализируют документы, проводит

допросы свидетелей.

Осматриваются помещения,

производственные, складские территории и

т.п.

Осмотр должен проходить в присутствии

понятых, при необходимости ведется фото

и видеосъемка.

57.

руководитель (заместитель руководителя)налогового органа должен выявить

обстоятельства, исключающие вину лица в

совершении налогового правонарушения либо

смягчающие или отягчающие ответственность

за совершение налогового правонарушения, в

ходе рассмотрения: материалов налоговой

проверки;

акта, составленного при обнаружении

налоговых правонарушений, предусмотренных

действующим налоговым законодательством

(за исключением налоговых правонарушений,

указанных в статьях 120, 122 и 123 НК РФ);

других материалов налогового контроля.

58.

Существует целый ряд налоговыхобязательств как для физических, так и для

юридических лиц.

Так, физические лица обязаны уплачивать

налоги:

на доходы (НДФЛ) в размере 13% со всех

видов дохода, включая заработную плату,

доходы от сдачи имущества в аренду,

доходы от выигрышей и т.д.;

налог на имущество, включая налог на

недвижимость и транспортный налог.

59.

НДС;на прибыль юридических лиц (УСН, ОСН,

ПСН).

Для ИП – НДФЛ;

акцизные сборы;

социальный.

Любые отклонения от правильного

исполнения налоговых обязательств

караются (в зависимости от суммы ущерба

государству) либо в порядке

административной, либо в порядке

уголовной ответственности.

60.

Шансы попасть под правоохранительныйадминистративный «каток» есть у ИП,

которые:

внесли неверные сведения в декларацию;

опоздали с подачей декларации;

не оплатили или частично не оплатили

страховые, социальные и пенсионные

взносы, НДФЛ, НДС, налог на имущество.

61.

Прежде всего, следует понимать, чтоответственность, установленная в НК – эта та же

административная ответственность, хотя и не

включенная в КоАП.

К основным видам правонарушений в сфере

налоговых обязательств НК РФ относит:

«теневую деятельность» или непостановку на учет в

ФНС как плательщика налогов (ст. 116 НК);

некорректные расчеты налоговых обязательств (ст.

120 НК РФ);

уклонение от подачи декларации, объяснений и

документов в ФНС (ст.ст. 119, 123, 122 НК РФ).

То есть, как мы видим, Налоговый кодекс

регламентирует ответственность только в части

организационных вопросов, связанных с ФНС.

62.

В соответствии с положениями КоАП РФ, гл. 15КоАП РФ, привлекаются к административной

ответственности должностные лица

организаций и предприятий за

правонарушения, связанные:

с несвоевременной постановкой на учет в

качестве налогоплательщика;

с несвоевременной сдачей налоговых отчетов;

с отказом в предоставлении документов

сотрудникам ФНС, осуществляющим контроль

за исчислением налоговых платежей;

с нарушениями в ведении бухгалтерской

документации.

63.

Лица, привлеченные к ответственности занарушения в сфере налогообложения,

помимо административного штрафа или

уголовного наказания, могут быть обязаны

также выплатить пеню, накопившуюся за

время просрочки платежей.

При умышленном уклонении от уплаты

налогов могут быть применены также

штрафные санкции в размере до 40% от

суммы начисленного налога.

При этом следует учитывать, что при

расчете пени и штрафа учитываются 3

последних года из истории

налогоплательщика.

64.

Случаи, когда применяется административнаяответственность за налоговые правонарушения,

собраны в гл. 15 КоАП РФ.

Административные протоколы по таким

проступкам составляют налоговики, а дела

рассматриваются по правилам гл. 29 КоАП РФ.

Рассмотрим вкратце каждый из таких случаев.

Начнем с самых частых. И сразу оговоримся,

что все это касается только организаций.

На ИП ответственность за налоговые

правонарушения по указанным ниже

административным статьям не налагается.

65.

Ответственность за налоговое правонарушениеПо КоАП РФ

Ст. 15.5:

штраф 300–500 руб.;

возможно предупреждение

По НК РФ

Ст. 119:

штраф за каждый, в т. ч. неполный, месяц

просрочки —по 5% от размера налога, не

уплаченного на основании задержанной

декларации (максимум 30% от этой суммы,

минимум 1 000 руб.)

66.

Ответственность за налоговое правонарушениеПо КоАП РФ

Ст. 15.6:

штраф 300–500 руб.

Налагается:

за просрочку сдачи документов и информации;

отказ их подать;

представление в неполном объеме или с искажениями

По НК РФ

Ст. 126 — штраф:

200 руб. за каждый непредставленный документ (п. 1);

10 000 руб. (п. 2).

Ст. 129.1:

штраф от 5 000 до 20 000 руб.

67.

с 2015 года сдается только в электронномвиде. Теперь даже вовремя подготовленная и

сданная декларация по этому налогу в

бумажном виде считается непредставленной (п.

5 ст. 174 НК РФ).

По остальным формам отчетности нарушение

способа сдачи (на бумаге вместо ТКС) приведет

к штрафу в 200 руб. (ст. 119.1 НК РФ).

Подробнее о штрафах за декларацию по НДС

читайте здесь.

Указанные выше санкции накладываются на

налогоплательщика.

Но и должностное лицо рискует получить

предупреждение или штраф — он составляет

от 300 до 500 руб. (ст. 15.5, 15.6 КоАП РФ).

68.

блокировка расчетных счетов.Это может произойти, если налоговый отчет

или расчет по взносам не представлен в

течение 10 дней после истечения

установленного для него срока подачи.

Блокируются все расчетные счета, в том

числе валютные, даже если они находятся в

разных банках.

Данное право инспекции предусмотрено п.

3 ст. 76 НК РФ.

69.

Ответственность за налоговое правонарушениеПо КоАП РФ

Ст. 15.11 КоАП РФ:

штраф 2 000–3 000 руб.

Налагается, если сумма фискальных платежей занижена не

менее чем на 10%, а причина тому — искажение

бухгалтерских данных.

Освободит от ответственности за налоговое правонарушение

в данном случае:

подача уточненки с уплатой налога и пеней;

исправление ошибки до утверждения бухотчетности

По НК РФ

Ст. 122:

штраф от 20 до 40% от неуплаченной суммы.

Ст. 123:

штраф 20% от суммы, подлежащей удержанию и

перечислению налоговым агентом

70.

Ответственность за налоговоеправонарушение

По КоАП РФ

Ст. 15.3:

штраф от 500 до 3 000 руб.

По НК РФ

Ст. 116:

штраф от 10 000 руб.;

за деятельность без регистрации могут

взыскать 10% доходов (минимум 40 000

руб.)

71.

в качестве наказания, когда запрашиваемыеими бумаги не были представлены совсем

или были направлены позже, чем того

требует закон.

Однако причин неисполнения данной

обязанности может быть множество.

периодически приходится отвечать на

требования налоговиков о представлении

документов о своем контрагенте, знают,

насколько объемную информацию они

порой запрашивают и как непросто в

чрезвычайно сжатые сроки, ограниченные

днями, выполнить указания.

72.

Вид нарушенияНарушение налогоплательщиком

установленного срока подачи заявления о

постановке на учет в налоговом органе

Размер штрафа

10 000 руб.

10% от доходов, полученных в результате

Ведение деятельности организацией или ИП

такой деятельности, но не менее 40 000

без постановки на учет в налоговом органе

руб.

Основание (статья НК)

ст. 116

ст. 116

5% не уплаченной в установленный

законодательством о налогах и сборах срок

Непредставление в установленный

суммы налога (страховых взносов),

законодательством о налогах и сборах срок подлежащей уплате (доплате) на основании

налоговой декларации (расчета по

этой декларации (расчета по страховым

ст. 119

страховым взносам) в налоговый орган по

взносам), за каждый полный или неполный

месту учета

месяц со дня, установленного для ее

представления, но не более 30% указанной

суммы и не менее 1 000 руб.

Непредставление управляющим товарищем,

ответственным за ведение налогового учета,

1 000 руб. за каждый полный или неполный

расчета финансового результата

месяц со дня, установленного для его

ст. 119

инвестиционного товарищества в налоговый

представления

орган по месту учета в установленный

законодательством о налогах и сборах срок

Несоблюдение порядка представления

налоговой декларации (расчета) в

электронной форме

200 руб.

ст. 119.1

73.

Грубое нарушение правил учета доходов и(или) расходов и (или) объектов

налогообложения

10 000 руб. (если эти деяния совершены в течение

одного налогового периода);

30 000 руб. (если эти деяния совершены в течение более

одного налогового периода);

ст. 120

20% от суммы неуплаченного налога (взноса), но не

менее 40 000 руб. (если эти деяния повлекли занижение

налоговой базы)

Неуплата или неполная уплата сумм налога

(сбора, страховых взносов) в результате

занижения налоговой базы (базы для

исчисления страховых взносов), иного

неправильного исчисления налога (сбора,

страховых взносов) или других

неправомерных действий (бездействия)

20% от неуплаченной суммы налога (сбора, взноса);

40% от неуплаченной суммы налога (сбора, взноса) (если ст. 122

эти деяния совершены умышленно)

Неправомерное неудержание и (или)

неперечисление (неполное удержание и (или)

перечисление) в установленный срок сумм

налога, подлежащего удержанию и

перечислению налоговым агентом

20% от суммы, подлежащей удержанию и (или)

перечислению

ст. 123

74.

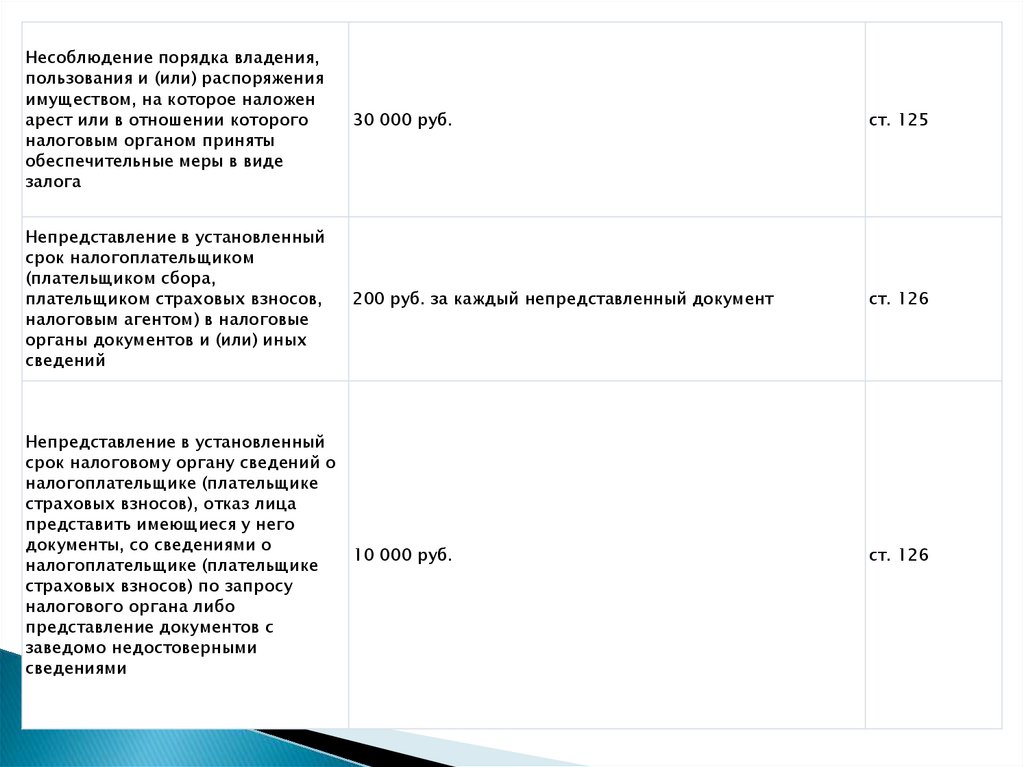

Несоблюдение порядка владения,пользования и (или) распоряжения

имуществом, на которое наложен

арест или в отношении которого

налоговым органом приняты

обеспечительные меры в виде

залога

30 000 руб.

ст. 125

Непредставление в установленный

срок налогоплательщиком

(плательщиком сбора,

плательщиком страховых взносов,

налоговым агентом) в налоговые

органы документов и (или) иных

сведений

200 руб. за каждый непредставленный документ

ст. 126

Непредставление в установленный

срок налоговому органу сведений о

налогоплательщике (плательщике

страховых взносов), отказ лица

представить имеющиеся у него

документы, со сведениями о

10 000 руб.

налогоплательщике (плательщике

страховых взносов) по запросу

налогового органа либо

представление документов с

заведомо недостоверными

сведениями

ст. 126

75.

Представление налоговым агентом налоговомуоргану документов, содержащих недостоверные

сведения

500 руб. за каждый представленный документ,

содержащий недостоверные сведения

ст. 126.1

Неявка либо уклонение от явки без уважительных

причин лица, вызываемого по делу о налоговом 1 000 руб.

правонарушении в качестве свидетеля

ст. 128

Неправомерный отказ свидетеля от дачи

показаний, а равно дача заведомо ложных

показаний

ст. 128

3 000 руб.

Неправомерное несообщение (несвоевременное

сообщение) лицом сведений, которые это лицо

должно сообщить налоговому органу, в том числе

5 000 руб.;

непредставление (несвоевременное

20 000 руб. (те же деяния, совершенные

представление) лицом в налоговый орган

повторно в течение календарного года)

пояснений в случае непредставления в

установленный срок уточненной налоговой

декларации

ст. 129.1

76.

и ответственность за их совершение (гл. 18), аименно ответственность за следующие нарушения:

нарушение банком порядка открытия счета

налогоплательщику (ст. 132);

нарушение срока исполнения поручения о

перечислении налога или сбора (ст.

133);

неисполнение банком решения налогового органа

о приостановлении операций по счетам

налогоплательщика, плательщика сбора или

налогового агента (ст. 134);

неисполнение банком решения о взыскании налога

и сбора, а также пени (ст. 135);

непредставление налоговым органам сведений о

финансово-хозяйственной деятельности

налогоплательщиков - клиентов банка (ст. 1351).

77.

начисляемые в качестве меры обеспеченияза допущенные неисполнения налоговой

обязанности без учета виновности в этом

банка (ст. 75, ст. 133 и 135).

Штрафы, указанные в ст. 132-134,

взыскиваются в порядке, аналогичном

предусмотренному НК РФ порядку

взыскания санкций за налоговые

правонарушения, установленному в гл. 15.

Финансы

Финансы