Похожие презентации:

Принципы и система налогообложения. Лекция 12

1.

Лекция 12Принципы и система

налогообложения

2.

Налоги и их функцииНалоги – обязательные платежи юридических и

физических лиц в государственные фонды и

госбюджет.

Налоги

основной источник

доходов

государства. Они представляют собой основной

инструмент перераспределения национального

дохода между членами общества и имеют целью

уменьшение неравенства в доходах.

Налоги выполняют следующие функции:

- фискальная: сбор средств государством с

целью финансирования госрасходов;

- социальная: обеспечение социальной и

политической стабильности;

- регулирующая: государственное регулирование

экономики.

3.

Налоговая системаНалоговая система включает в себя следующие элементы:

• субъект налогообложения (кто должен платить налоги);

• объект налогообложения (что облагается налогом).

Налогами облагают: доходы, имущество, прибыль,

выручку (оборот), добавочную стоимость (НДС), товары и

услуги (акцизы, налог с продаж), определённые виды

деятельности (лицензии), передаваемое имущество

(дарение, наследование);

• налоговые

ставки

(процент,

по

которому

рассчитывается сумма налогов);

• налогооблагаемая база - величина, с которой

выплачивается налог. Для национальной экономики ею

является величина совокупного (национального) дохода Y.

Чтобы рассчитать сумму налога (Tx), следует величину

налогооблагаемой базы (Y) умножить на налоговую ставку

(t):

Tx = Y · t.

4.

Принципы налогообложения1) эффективности: налоговая система должна

обеспечивать эффективность на микроуровне,

способствуя

наиболее

рациональному

размещению и использованию ресурсов;

2) вертикальной справедливости: люди,

получающие разные доходы, должны платить

неодинаковые налоги;

3) горизонтальной справедливости: люди с

равными доходами должны платить равные

налоги;

4) простота и доступность для исчисления.

5.

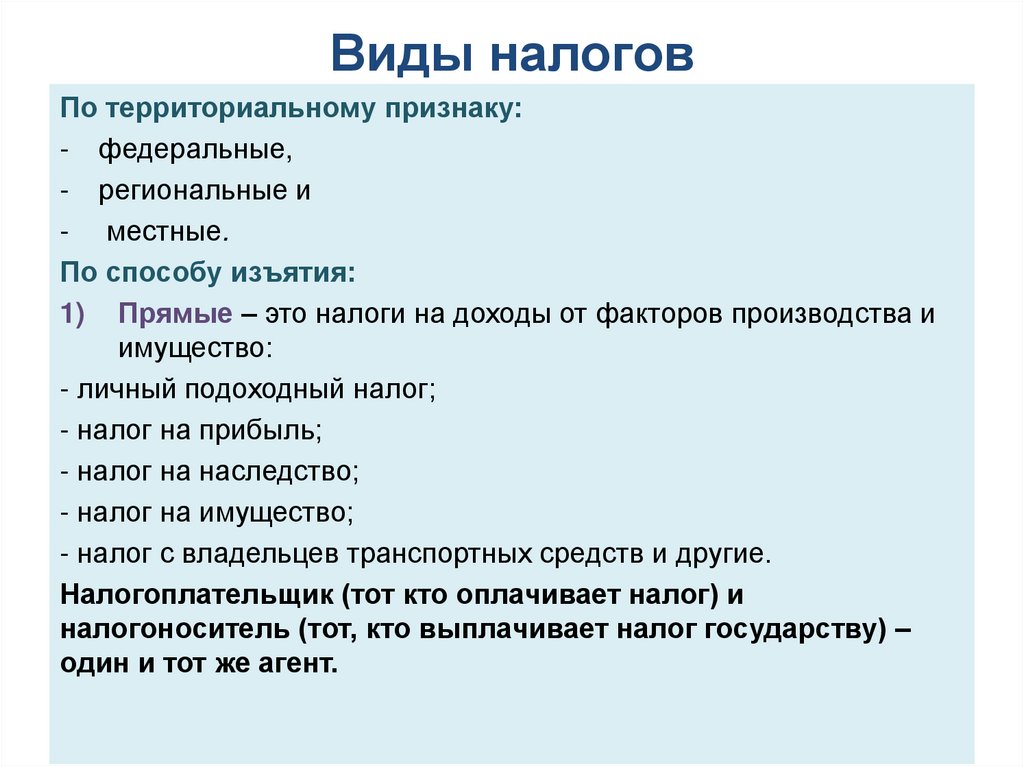

Виды налоговПо территориальному признаку:

- федеральные,

- региональные и

- местные.

По способу изъятия:

1) Прямые – это налоги на доходы от факторов производства и

имущество:

- личный подоходный налог;

- налог на прибыль;

- налог на наследство;

- налог на имущество;

- налог с владельцев транспортных средств и другие.

Налогоплательщик (тот кто оплачивает налог) и

налогоноситель (тот, кто выплачивает налог государству) –

один и тот же агент.

6.

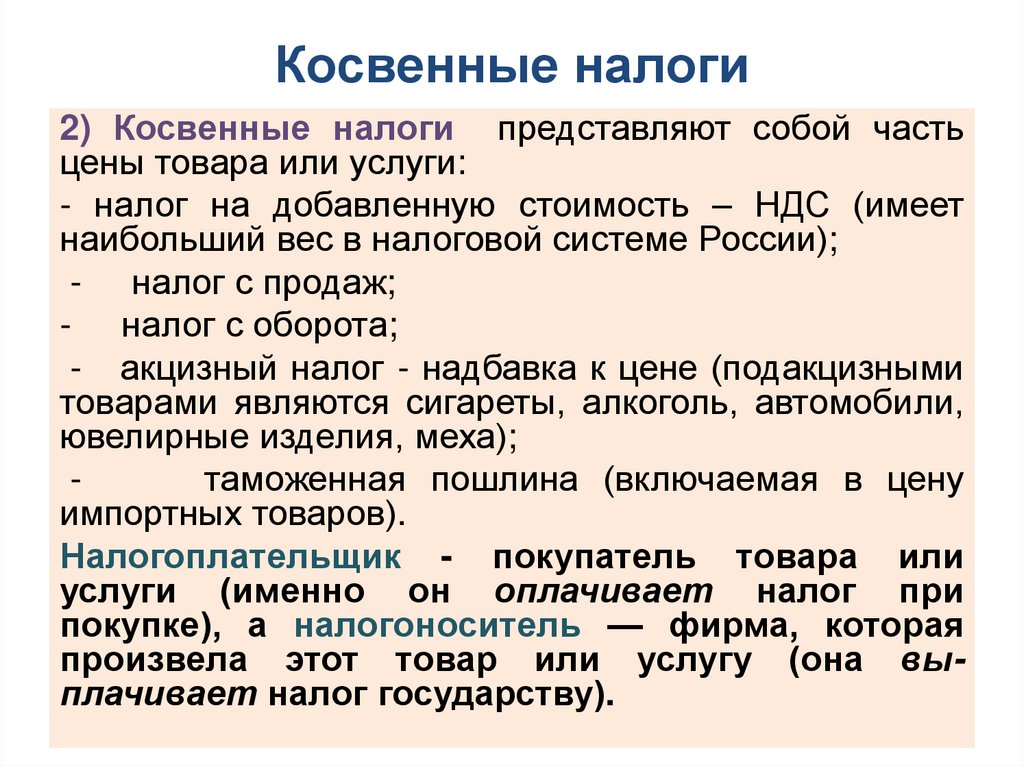

Косвенные налоги2) Косвенные налоги представляют собой часть

цены товара или услуги:

- налог на добавленную стоимость – НДС (имеет

наибольший вес в налоговой системе России);

- налог с продаж;

- налог с оборота;

- акцизный налог - надбавка к цене (подакцизными

товарами являются сигареты, алкоголь, автомобили,

ювелирные изделия, меха);

таможенная пошлина (включаемая в цену

импортных товаров).

Налогоплательщик - покупатель товара или

услуги (именно он оплачивает налог при

покупке), а налогоноситель — фирма, которая

произвела этот товар или услугу (она выплачивает налог государству).

7.

Ставка налогаСредняя ставка налога — это отношение

налоговой суммы к величине дохода,

выраженное в процентах:

Tx

tср. = ---- • 100%.

Y

Предельная ставка налога — это

процентное отношение величины прироста

налоговой суммы к величине прироста

дохода:

∆ Tx

t пред. = ------- • 100%.

∆Y

8.

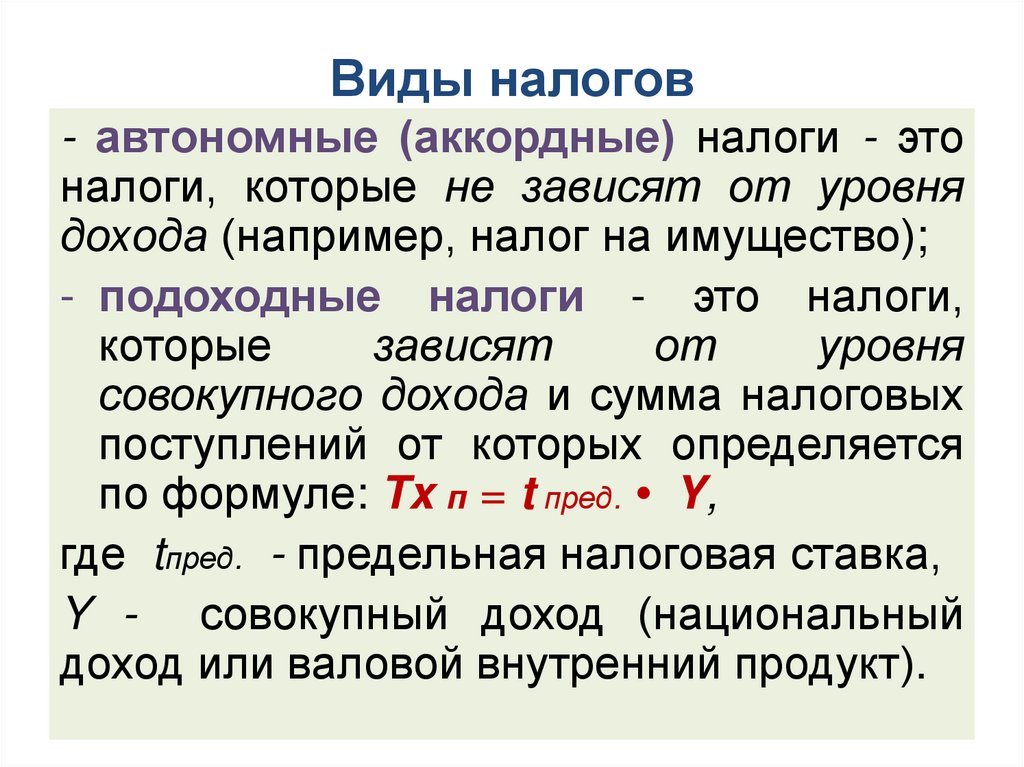

Виды налогов- автономные (аккордные) налоги - это

налоги, которые не зависят от уровня

дохода (например, налог на имущество);

- подоходные налоги - это налоги,

которые

зависят

от

уровня

совокупного дохода и сумма налоговых

поступлений от которых определяется

по формуле: Tx п = t пред. • Y,

где tпред. - предельная налоговая ставка,

Y - совокупный доход (национальный

доход или валовой внутренний продукт).

9.

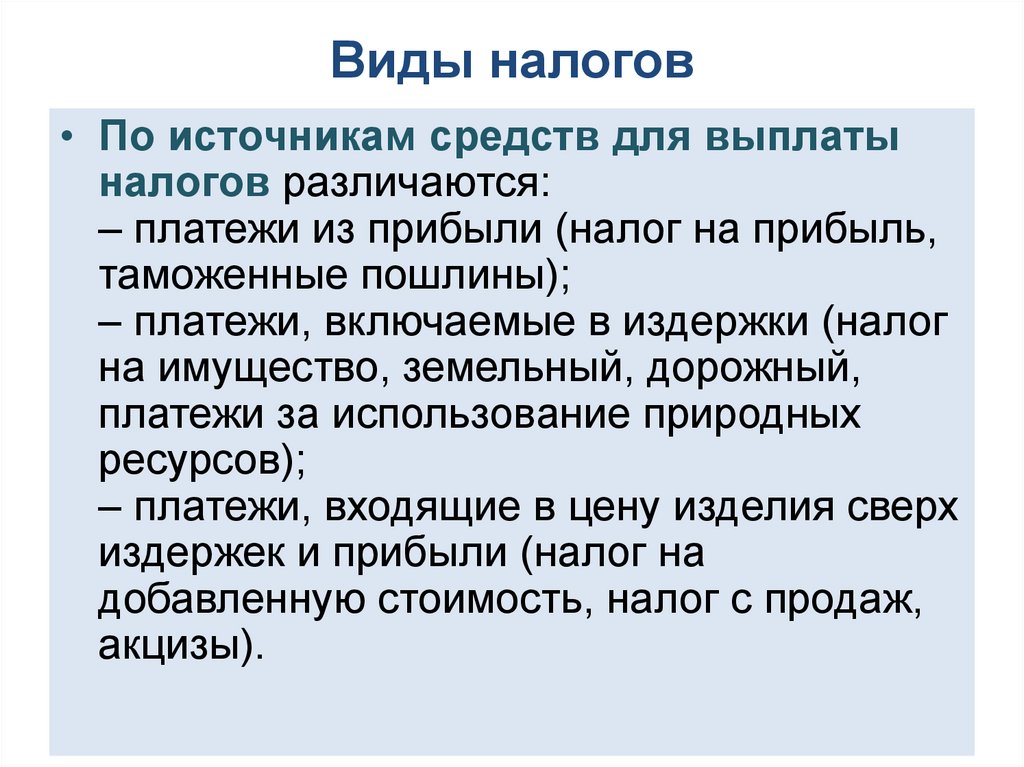

Виды налогов• По источникам средств для выплаты

налогов различаются:

– платежи из прибыли (налог на прибыль,

таможенные пошлины);

– платежи, включаемые в издержки (налог

на имущество, земельный, дорожный,

платежи за использование природных

ресурсов);

– платежи, входящие в цену изделия сверх

издержек и прибыли (налог на

добавленную стоимость, налог с продаж,

акцизы).

10.

Виды налогов в зависимости отустановления налоговой ставки

- пропорциональные: средняя налоговая ставка

остаётся неизменной независимо от величины

дохода, сумма налога пропорциональна величине

дохода;

Пример: налог на прибыль предприятий и

организаций.

- прогрессивные: средняя ставка увеличивается по

мере роста величины дохода и уменьшается по мере

сокращения величины дохода.

Пример:

подоходный

налог.

Такая

система

налогообложения

в

максимальной

степени

способствует перераспределению доходов, однако не

содействует

повышению

эффективности

производства;

11.

Виды налогов в зависимости отустановления налоговой ставки

-

регрессивные налоги: средняя налоговая ставка увеличивается по

мере сокращения дохода и уменьшается по мере роста дохода.

В явном виде регрессивная система налогообложения в современных

условиях не наблюдается – прямых регрессивных налогов нет.

Однако все косвенные налоги с точки зрения доли, которую они

занимают в доходе покупателя (а не с точки зрения установления

ставки налога), являются регрессивными, причём, чем выше ставка

налога, тем в большей степени регрессивным он является.

Наиболее регрессивный характер имеют акцизные налоги.

Поскольку косвенный налог – это часть цены товара, то в

зависимости от величины дохода покупателя доля этой суммы в его

доходе будет тем больше, чем меньше доход, и тем меньше, чем

больше доход. Например, если акцизный налог на пачку сигарет

составляет 10 руб., то доля этой суммы в бюджете покупателя,

имеющего доход 1000 руб., равна 0,1 %, а в бюджете покупателя,

имеющего доход 5000 руб. – лишь 0,05 %.

12.

Теория предложенияЭкономическая

теория

предложения

—

это макроэкономическая

теория, согласно

которой экономический рост можно эффективно

стимулировать за счёт снижения барьеров для

производства (предложения) товаров и услуг, то

есть за счёт снижения налогов и снятия запретов,

создаваемых государственным регулированием.

В таком случае потребитель получает больше

товаров и услуг по меньшей цене.

Термин

«экономическая

теория

предложения» появился в 1970-х годах, а её

основоположниками

считают

известных

экономистов Роберта Манделла и Артура

Лаффера.

13.

Теория предложенияЭкономическая теория предложения носит ярко

выраженный

антикейнсианский

характер.

Если

кейнсианская теория исходит из необходимости

активизировать спрос в экономике, то экономическая

теория предложения, как видно из её названия,

считает

основной

экономической

задачей

стимулирование предложения.

Рынок, по мнению авторов теории предложения,

является единственным механизмом реализации

человеком

своих

целей

по

максимизации

благосостояния. Стагнация рынка происходит изза малых сбережений, которых не хватает для

экономического роста. Главная причина этого —

деформация рынка со стороны государства.

14.

Деформация рынкаПроявляется:

1. В политической нестабильности рынка из-за смены правящих

партий, у которых различные политические приоритеты.

2. В высоком уровне налогообложения, что приводит к:

а) сокращению объёмов инвестиций;

б) уменьшению прибыли. В результате предприниматели

вынуждены работать на старом оборудовании. Это ведет к

снижению темпов научно-технического прогресса и экономического

роста;

в) стремлению к уклонению от уплаты налогов. По мнению

сторонников теории предложения, предприниматели нанимают

юристов и бухгалтеров, которые находят им налоговые лазейки, и

это все тяжёлым бременем ложится на экономику;

15.

Деформация рынкаг) вывозу предпринимателями капитала за

границу или его использованию в теневой

экономике;

д) сокращению объёмов сбережений и

увеличению склонности людей к потреблению

заработанного;

е) люди перестают работать сверхурочно,

повышать свою квалификацию, ибо возросший

доход съедается налогами. Поэтому работе они

предпочтут досуг. По словам А. Лаффера, люди

работают не для того, чтобы платить налоги.

Они думают о том, что им останется после их

уплаты.

16.

Деформация рынка3. В росте государственных долговых обязательств. На

их приобретение направляются значительные

денежные средства и сокращаются объёмы частных

инвестиций. В результате замедляется экономический

рост.

4. В неэффективности государственных расходов. Это

проявляется в следующем:

а) налоговые поступления направляются в

неперспективные отрасли. Тем самым поощряются

слабые и наказываются сильные предприятия;

б) усиливается система государственного социального

обеспечения. В результате снижаются стимулы у

безработных к поиску рабочих мест. Этим уменьшается

привлекательность занятости по сравнению с

обеспеченной праздностью.

17.

Деформация рынкаВышесказанное

стимулирующей

приводит

к

мысли

налоговой политики.

следующее.

о

необходимости

Она предполагает

1. Снижение налоговых ставок на прибыль, особенно на доходы от

инвестиций.

2. Сокращение степени прогрессивности налогообложения. Это

позволит снизить налоговое бремя для лиц с высокими доходами и

превратить

их

сбережения

в

инвестиции.

Сокращение налогов в краткосрочном периоде, по мнению авторов

теории предложения, даст рост налогов в долгосрочном периоде в

результате увеличения средств на инвестиции, что приведёт к

экономическому

подъёму

и

повышению благосостояния.

18.

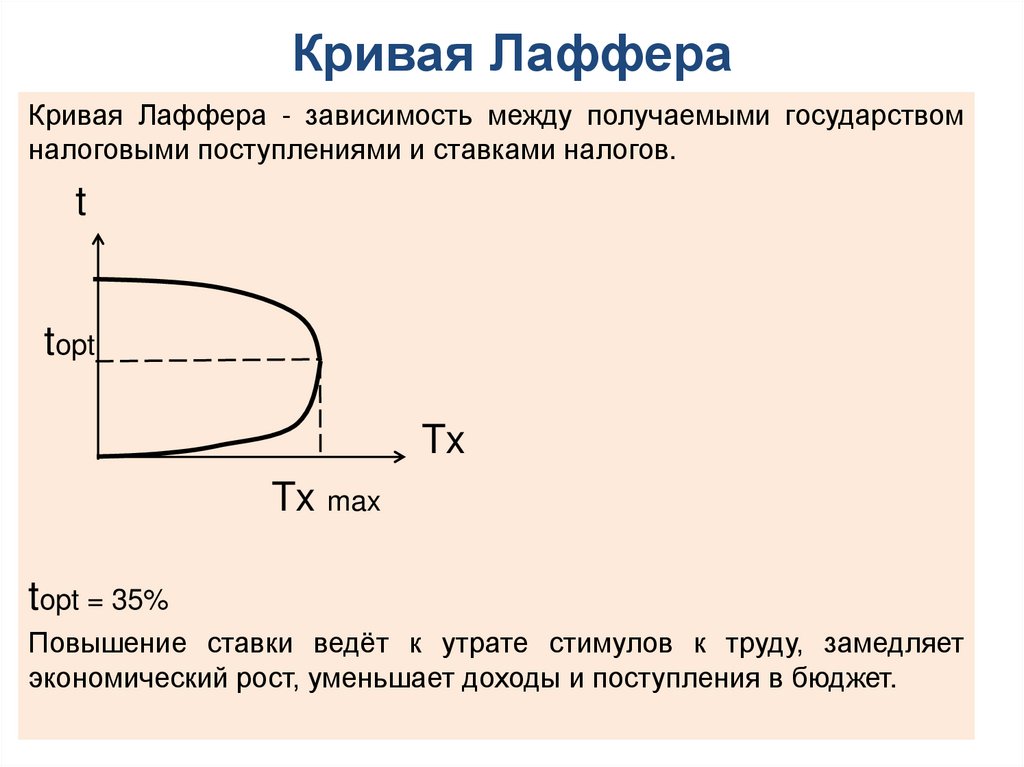

Кривая ЛаффераКривая Лаффера - зависимость между получаемыми государством

налоговыми поступлениями и ставками налогов.

t

topt

Tx

Tx max

topt = 35%

Повышение ставки ведёт к утрате стимулов к труду, замедляет

экономический рост, уменьшает доходы и поступления в бюджет.

19.

Влияние снижения налоговойставки на экономику

• Переход к более низкой ставке обеспечивает рост

сбережений, инвестиций, занятости, совокупных доходов

и увеличение поступлений в бюджет. Для получения

ожидаемого эффекта следует снизить налоговые ставки,

прежде всего на доходы и прибыли корпораций.

• Практика показала, что реакция различных групп

населения на снижение налоговых ставок неодинакова.

Наиболее активно на снижение налогов реагируют

высокооплачиваемые слои населения – менеджеры,

директора фирм, квалифицированные рабочие.

20.

Влияние налоговой нагрузки наэффективность развития экономики

Страна

Налоговая нагрузка

(% ВВП)

Уровень жизни, долл.

Швеция

51,0

25.710

Франция

44,1

26.270

Финляндия

47,3

23.240

Турция

22,2

2.830

США

31,8

28.020

Мексика

39,3

3.600

Канада

16,0

19.020

Испания

35,8

14.350

Германия

39,3

28.870

Бельгия

46,6

26.440

Австрия

42,8

28.110

РФ

36,49

12.264

21.

Налоговое бремя∑ все налоги (руб.)

Налоговое бремя = ---------------------------------- • 100%.

ВВП (руб.)

Налоговое бремя во многих странах 35%.

Налоговые льготы – полное или

освобождение от уплаты налогов.

частичное

22.

Налоговая льготаНалоговая

льгота

—

преимущество,

предоставляемое

государством либо местным самоуправлением определённой

категории налогоплательщиков, ставящее их в более выгодное

положение в сравнении с остальными налогоплательщиками.

Налоговые льготы являются одним из элементов налоговой

политики и преследуют социальные и экономические цели.

Налоговые льготы можно разделить на следующие группы:

• для физических и юридических лиц;

• общеэкономические и социальные налоговые льготы;

• внешнеэкономические налоговые льготы, направленные на

стимулирование экспорта, и общеэкономические льготы.

Любые льготы несут одновременно отрицательные последствия

для государства и положительные для лиц, которым они

предоставляются. Так, для государства это уменьшение доходов от

сбора налогов, а для лиц, которым она предоставлена возможность повысить свое благосостояние. Обычно налоговые

льготы выдаются в рамках государственной поддержки бизнеса,

зачастую - во время экономических кризисов.

23.

Налоговая льготаВ отечественной налоговой литературе представлена следующая

классификация:

1. изъятия — выведение из-под налогообложения отдельных

предметов (объектов) налогообложения.

1) изъятия из налогообложения для отдельных категорий лиц.

Освобождение от уплаты может быть постоянным или срочным

(налоговые каникулы). Налоговый иммунитет в отношении

дипломатических представительств и консульств на основе

международных соглашений.

2) необлагаемый налогом минимум дохода — то есть

минимальная часть объекта, не облагаемая налогом.

Например, из налогообложения изымаются доходы, не

превышающие 4 000 рублей, полученные по каждому из

определённых законом оснований за налоговый период — льготы,

направленные на сокращение налоговой базы.

Плательщик имеет право уменьшить прибыль, подлежащую

налогообложению, на сумму произведенных им расходов на цели,

поощряемые обществом и государством. Например, расходы

налогоплательщика на обучение по основным и дополнительным

профессиональным

образовательным

программам,

профессиональную подготовку и переподготовку работников

налогоплательщика.

24.

Налоговая льгота2. освобождение — льгота, направленная на уменьшение

налоговой ставки или окладной суммы налога (налогового

оклада).

1) понижение налоговой ставки — например, понижение ставки до

0 % для крупного бизнеса, получающего доход в виде дивидендов

(подп.1 п. 3 ст. 284 НК РФ);

2) уменьшение налогового оклада — самая эффективная налоговая

льгота, которая непосредственно уменьшает размер (сумму) налога,

причитающегося взносу в бюджет. См., например облигации академии

квалифицированной зоны в США (фактически, проценты по облигации

уменьшают налоговый оклад)

3) Отсрочка или рассрочка уплаты налога. Отсрочка или рассрочка

уплаты налога — это форма изменения срока уплаты налога,

установленного законом.

25.

Налоговая льгота4) Налоговый кредит, так же как и отсрочка (или рассрочка) уплаты

налога, — форма изменения срока уплаты налога. Различия есть,

например, в процедурах предоставления этих льгот: отсрочки или

рассрочки предоставляются решением уполномоченного органа, а для

предоставления налогового кредита заключается договор. За

пользование налоговым кредитом взимаются проценты, как и за

предоставление отсрочки или рассрочки.

Возврат ранее уплаченного налога (части налога) или

налоговая

амнистия

(не

путать

с

освобождением

налогоплательщика от финансовых санкций) — например,

подп.2 п.2 ст. 151 предусмотрено, что при вывозе товаров за

пределы таможенной территории Российской Федерации в

таможенном режиме реэкспорта уплаченные при ввозе на

таможенную территорию Российской Федерации суммы налога

возвращаются налогоплательщику.

5) Зачёт ранее уплаченного налога. Эта разновидность

освобождения широко используется в целях избежания

двойного налогообложения (так называемый кредит для

иностранных налогов).

Финансы

Финансы