Похожие презентации:

Налог на добавленную стоимость

1.

Налог на добавленнуюстоимость

Выполнили студентки

22 группы:

Плешакова К.

Бонарь К.

2.

Добавленная стоимость- представляет собой часть стоимоститоваров, услуг, которую производитель добавляет к стоимости

сырья, материалов, работ и услуг третьих лиц, используемых в

процессе производства.

Методы определения ДС

Сложение

(аддативный)

Вычитание

(инвойсный)

3.

НДС — это косвенный налог. Исчисление производитсяпродавцом при реализации товаров (работ, услуг, имущественных

прав) покупателю. Стоимость этого налога всегда включается в

реализационную цену, поэтому принято считать, что уплачивает

ее конечный потребитель.

В настоящее время НДС - один из важнейших федеральных

налогов. Основой его взимания, как следует из названия, является

добавленная стоимость, создаваемая на всех стадиях

производства и обращения товаров. Это налог традиционно

относят к категории универсальных косвенных налогов, которые

в виде своеобразных надбавок взимаются путем включения в

цену товаров, перенося основную тяжесть налогообложения на

конечных потребителей продукции, работ, услуг.

4.

Налогообложение НДСПлательщиками НДС признаются:

• организации (в том числе некоммерческие)

• предприниматели

Условно всех налогоплательщиков НДС можно разделить на две группы:

• налогоплательщики «внутреннего» НДС т.е. НДС, уплачиваемого при

реализации товаров (работ, услуг) на территории РФ

• налогоплательщики «ввозного» НДС т.е. НДС, уплачиваемого при ввозе

товаров на территорию РФ

5.

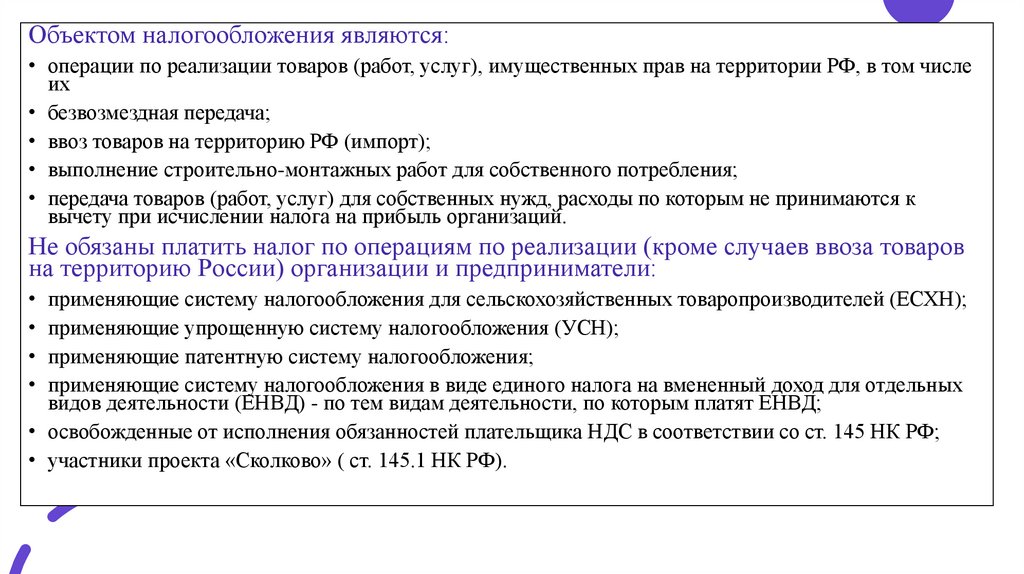

Объектом налогообложения являются:• операции по реализации товаров (работ, услуг), имущественных прав на территории РФ, в том числе

их

• безвозмездная передача;

• ввоз товаров на территорию РФ (импорт);

• выполнение строительно-монтажных работ для собственного потребления;

• передача товаров (работ, услуг) для собственных нужд, расходы по которым не принимаются к

вычету при исчислении налога на прибыль организаций.

Не обязаны платить налог по операциям по реализации (кроме случаев ввоза товаров

на территорию России) организации и предприниматели:

применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН);

применяющие упрощенную систему налогообложения (УСН);

применяющие патентную систему налогообложения;

применяющие систему налогообложения в виде единого налога на вмененный доход для отдельных

видов деятельности (ЕНВД) - по тем видам деятельности, по которым платят ЕНВД;

• освобожденные от исполнения обязанностей плательщика НДС в соответствии со ст. 145 НК РФ;

• участники проекта «Сколково» ( ст. 145.1 НК РФ).

6.

Тарифы и ставки платежейВ Российской Федерации предусмотрено три размера ставок для начисления

налога на добавленную стоимость:

• Ставка в 0% используется при реализации товаров за рубеж – налог будет

уплачен в стране импортера

• 10% ставки НДС начисляется при реализации медицинских товаров

коммерческими предприятиями, детской одежды и принадлежностей,

игрушек, а также для всех категорий продуктов питания

• Тариф 20 % применяется во всех прочих случаях

В некоторых случаях, например, при покупке товаров для собственного

использования или уплате НДС в двух странах, плательщик имеет право на

частичный возврат суммы, уплаченной в рамках налога.

7.

Порядок исчисления и уплаты НДСНДС исчисляется в виде процента от общей налоговой базы или суммируются результаты

раздельных подсчетов по ставкам.

Моментом создания основания для отчисления НДС считают дату, наиболее раннюю из

перечня:

• Передача права собственности или отгрузка товара покупателю

• День полной или частичной оплаты груза

• День уступки долгового требования или дата полного погашения стоимости товара

покупателем

• При поступлении товаров на склад (день постановки продукции на приход) при импорте

товаров

8.

Возврат НДСЕсли совокупная цена НДС превышает общую стоимость всех прочих

налогов, предприятие имеет право на возмещение его в размере той

самой разницы. При подаче заявления на возврат налога на добавленную

стоимость, уполномоченная инстанция рассматривает отчетную

декларацию, проверяет обоснованность начисления налогов и

формирует комиссию для проверки предприятия. И только по истечении

недели после тщательного рассмотрения вопроса можно рассчитывать

на возмещение части уплаченного налога из государственного бюджета.

9.

ВычетыВычетам подлежат суммы НДС, которые:

• предъявили поставщики (подрядчики, исполнители) при приобретении товаров (работ,

услуг);

• уплачены при ввозе товаров на территорию Российской Федерации в таможенных

процедурах выпуска для внутреннего потребления, временного ввоза и переработки

вне таможенной территории;

• уплачены при ввозе на территорию Российской Федерации товаров, с территории

государств - членов Таможенного союза (п. 2 ст. 171 НК РФ).

Для применения вычетов необходимо иметь:

• счета-фактуры;

• первичные документы, подтверждающие принятие товаров (работ услуг) к учету.

• В отдельных случаях вместо счетов-фактур применяются другие документы,

подтверждающие уплату налога.

10.

ЛьготыОперации, не образующие объекта налогообложения

Отдельные хозяйственные операции по реализации (передаче) товаров (работ, услуг) не образуют

объекта налогообложения по НДС, исчислять и уплачивать НДС при их осуществлении не

требуется.

Льготные операции

При осуществлении некоторых операций, являющихся объектом налогообложения по НДС,

организации и предприниматели не обязаны исчислять и уплачивать налог. Такие операции

отнесены к категории льготных операций и освобождены от обложения НДС. Их перечень

является закрытым и установлен ст. 149 НК РФ.

• Если плательщик одновременно осуществляет операции, подлежащие налогообложению, и

операции, не подлежащие налогообложению, то он обязан вести раздельный учет таких

операций (п. 4 ст. 149 НК РФ).

• Если освобождаемый вид деятельности лицензируется, то налогоплательщик может применять

льготу только при наличии лицензии;

• Налогоплательщик может отказаться от применения льгот, указанных в п.3 ст. 149 НК РФ.

11.

Налоговые агенты• Налоговыми агентами признаются лица, на которых возложены

обязанности по исчислению, удержанию у налогоплательщика и

перечислению налогов в бюджетную систему ( ст. 24 НК РФ).

Налоговые агенты имеют те же права, что и налогоплательщики.

Налоговые проверки налоговых агентов проводятся в том же

порядке, что и проверки налогоплательщиков.

12.

Ответственность за налоговыеправонарушения

Налоговое правонарушение – это виновно совершенное противоправное (в нарушение законодательства о налогах и

сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое НК

установлена ответственность.

Основные виды налоговых правонарушений, предусмотренных действующим НК:

• нарушение срока постановки на учет в налоговом органе ( ст. 116 НК РФ);

• непредставление налоговой декларации ( ст. 119 НК РФ);

• грубое нарушение правил учета доходов и расходов и объектов налогообложения ( ст. 120 НК РФ);

• неуплату или неполную уплату сумм налога ( ст. 122 НК РФ);

• невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов ( ст. 123 НК РФ);

• непредставление налоговому органу сведений, необходимых для осуществления налогового контроля (ст. 126 НК

РФ);

• неправомерное несообщение сведений налоговому органу ( ст. 129.1 НК РФ);

• нарушение срока исполнения поручения о перечислении налога ( ст. 133 НК РФ);

• неисполнение банком РФ решения о взыскании налога, а также пеней ( ст. 135 НК РФ);

• непредставление банком РФ налоговым органам сведений о финансово-хозяйственной деятельности

налогоплательщиков – клиентов банка РФ ( ст. 135.1 НК РФ).

13.

ДекларированиеСрок представления декларации

Налоговая декларация по НДС представляется налогоплательщиком (налоговым агентом) в налоговые органы по месту своего учета в

качестве налогоплательщика НДС в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом. Составлять

и сдавать декларации по местонахождению обособленных подразделений не нужно. Вся сумма налога поступает в доход

федерального бюджета.

Порядок заполнения декларации

Декларация заполняется в рублях без копеек. Показатели в копейках либо округляются до рубля (если больше 50 копеек), либо

отбрасываются (если меньше 50 копеек).

Титульный лист и раздел 1 декларации представляют все налогоплательщики. Эти требования распространяются и на тех

налогоплательщиков, у которых по итогам квартала налоговая база нулевая.

Разделы 2 - 12, а также приложения к декларации включаются в состав декларации только при осуществлении налогоплательщиками

соответствующих операций.

Разделы 4-6 заполняется в случае осуществления деятельности облагаемой по ставке НДС 0 процентов.

Разделы 10-11 заполняется в случае выставления и (или) получения счетов-фактур при осуществлении предпринимательской

деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной

экспедиции, а также при выполнении функций застройщика.

Раздел 12 декларации заполняется только в случае выставления покупателю счета-фактуры с выделением суммы налога следующими

лицами:

• налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой

налога на добавленную стоимость;

• налогоплательщиками при отгрузке товаров (работ, услуг), операции по реализации которых не подлежат налогообложению

налогом на добавленную стоимость;

• лицами, не являющимися налогоплательщиками налога на добавленную стоимость.

Финансы

Финансы