Похожие презентации:

Экспертные навыки работы с требованиями налогового органа

1.

ТЕМАТИЧЕСКАЯ СТАЖИРОВКАЭкспертные навыки работы с требованиями налогового органа

МОДУЛЬ 2

«Камеральные налоговые Требования»

Руководитель стажировки–

Шиляева Юлия Геннадьевна

руководитель налогово-правового направления

Адвокатского бюро «ЮРКОМПЭКС»,

аттестованный налоговый консультант,

член Федеральной Палаты налоговых консультантов

советник налоговой службы РФ 2 ранга

2. Вопросы модуля 2

Камеральные налоговые Требования1. Основания истребования

- пояснений

- документов

2. Случаи «приношения жертвы» налогоплательщиком

3. Истребование документов по «цепочке»

4.Истребование документов по трудовым и гражданско-правовым

отношениям

5. Анализ и разбор Требований

6. Подготовка мотивированных ответов на Требования

3. Основания истребования пояснений в КНП статья 88 НК РФ

ОснованияФорма истребования

Норма НК РФ

1. Ошибки в налоговой декларации (расчете)

2. Противоречия между сведениями,

содержащимися в налоговой декларации

(расчете)

3. Противоречия между сведениями,

содержащими в налоговой декларации и

документов, представленных с ней вместе

К Требованию прилагается перечень

операций, по которым выявлены ошибки и

указан код ошибки в соответствии с

Письмом ФНС РФ от 03.12.18г. № ЕД-415/23367 «О направлении

информационного письма».

ПОЯСНЕНИЯ

или

УТОЧНЕННАЯ

ДЕКЛАРАЦИЯ

п. 3 ст. 88 НК РФ

4. Несоответствие между представленными

сведениями (данными декларации, расчета,

приложенных документов) и данными, которые

имеются у ИФНС

5. Убыток, заявленный в налоговой декларации

ПОЯСНЕНИЯ,

обосновывающие размер

убытка

6. Уточненная декларация с суммой налога к

уменьшению

ПОЯСНЕНИЯ,

обосновывающие

изменения показателей

Примечание

Внимание! Справка 2-НДФЛ не является

декларацией (расчетом), поэтому ИФНС не

вправе требовать пояснения или

уточненную справку.

Период, за который подана уточненная

налоговая декларация, не имеет значения.

4. Коды ошибок

- код ошибки "1" указывается в случае, если запись об операции отсутствует в налоговой декларацииконтрагента, либо контрагент не представил налоговую декларацию по НДС за аналогичный

отчетный период, либо контрагент представил налоговую декларацию с нулевыми показателями,

либо допущенные ошибки не позволяют идентифицировать запись о счет-фактуре и,

соответственно, сопоставить ее с контрагентом;

- код ошибки "2" указывается в случае, если не соответствуют данные об операции между разделом 8

"Сведения из книги покупок" (приложением 1 к разделу 8 "Сведения из дополнительных листов

книги покупок") и разделом 9 "Сведения из книги продаж" (приложением 1 к разделу 9 "Сведения

из дополнительных листов книги продаж") налоговой декларации налогоплательщика (например,

при принятии к вычету суммы НДС по ранее исчисленным авансовым счетам-фактурам);

- если указан код "3" - данные об операции между разделом 10 "Сведения из журнала учета

выставленных счетов-фактур" и разделом 11 "Сведения из журнала учета полученных счетовфактур" налоговой декларации налогоплательщика не соответствуют (например, отражение

посреднических операций);

- код ошибки "4" означает, что возможно допущена ошибка в какой-либо графе. При этом номер

графы с возможно допущенной ошибкой указан в скобках;

- код ошибки "5" означает, что в разделах 8 - 12 налоговой декларации по НДС не указана дата счетафактуры или указанная дата счета-фактуры превышает отчетный период, за который представлена

налоговая декларация по НДС;

5. Коды ошибок

- код ошибки "6" означает, что в разделе 8 "Сведения из книги покупок" (приложении 1 к разделу 8"Сведения из дополнительных листов книги покупок") налоговой декларации заявлен вычет по НДС

в налоговых периодах за пределами трех лет;

- код ошибки "7" означает, что в разделе 8 "Сведения из книги покупок" (приложении 1 к разделу 8

"Сведения из дополнительных листов книги покупок") налоговой декларации заявлен вычет по НДС

на основании счет-фактуры, составленной до даты государственной регистрации;

- код ошибки "8" означает, что в разделах 8 - 12 налоговой декларации по НДС некорректно указан код

вида операции, предусмотренный приказом ФНС России от 14 марта 2016 года N ММВ-7-3/136@

"Об утверждении перечня кодов видов операций, указываемых в книге покупок, применяемой при

расчетах по налогу на добавленную стоимость, дополнительном листе к ней, книге продаж,

применяемой при расчетах по налогу на добавленную стоимость, дополнительном листе к ней, а

также кодов видов операций по налогу на добавленную стоимость, необходимых для ведения

журнала учета полученных и выставленных счетов-фактур";

- код ошибки "9" означает, что допущены ошибки при аннулировании записей в разделе 9 "Сведения

из книги продаж" (приложении 1 к разделу 9 "Сведения из дополнительных листов книги продаж")

налоговой декларации, а именно сумма НДС, указанная с отрицательным значением, превышает

сумму НДС, указанную в записи по счету-фактуре, подлежащей аннулированию, либо отсутствует

запись по счету-фактуре, подлежащая аннулированию.

6.

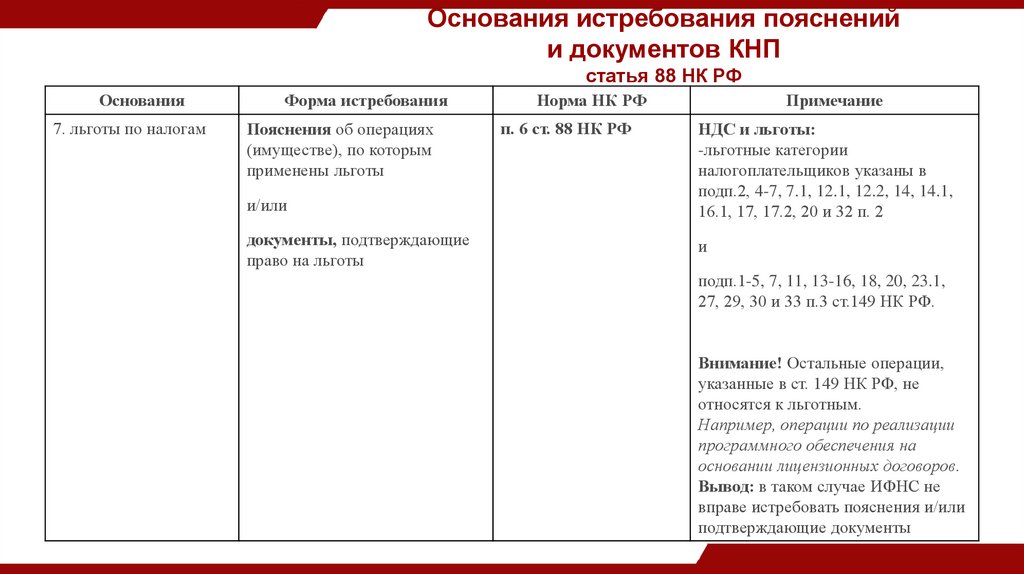

Основания истребования поясненийи документов КНП

статья 88 НК РФ

Основания

7. льготы по налогам

Форма истребования

Пояснения об операциях

(имуществе), по которым

применены льготы

и/или

документы, подтверждающие

право на льготы

Норма НК РФ

п. 6 ст. 88 НК РФ

Примечание

НДС и льготы:

-льготные категории

налогоплательщиков указаны в

подп.2, 4-7, 7.1, 12.1, 12.2, 14, 14.1,

16.1, 17, 17.2, 20 и 32 п. 2

и

подп.1-5, 7, 11, 13-16, 18, 20, 23.1,

27, 29, 30 и 33 п.3 ст.149 НК РФ.

Внимание! Остальные операции,

указанные в ст. 149 НК РФ, не

относятся к льготным.

Например, операции по реализации

программного обеспечения на

основании лицензионных договоров.

Вывод: в таком случае ИФНС не

вправе истребовать пояснения и/или

подтверждающие документы

7.

Основания истребования пояснений и документовв КНП

статья 88 НК РФ

Основание

Форма истребования

Норма НК РФ

Примечание

8. Налоговая декларация по НДС

(возмещение)

Документы, подтверждающие право на вычет

(ст. 172 НК РФ)

п. 8 ст. 88 НК РФ

Только при возмещении ИФНС

вправе истребовать документы

9. Налоговая декларация по НДС с

противоречиями между сведениями

об операциях

Документы, подтверждающие право на вычет, а

также первичные документы и т.п.

п. 8.1 ст. 88 НК

РФ

Только в случае занижения суммы

НДС, подлежащей уплате, либо о

завышении суммы НДС,

заявленной к возмещению.

11. Уточненная налоговая

декларация, представленная спустя 2

года со дня окончания срока сдачи

отчетности

Документы, подтверждающие изменение

сведений в соответствующих показателях, и

регистры налогового учета, где отражены

показатели до и после изменений

п. 8.3. ст. 88 НК

РФ

Только в случае уменьшения

налога или увеличения убытка

12. Налоговая декларация по акцизу,

в которой заявлен вычет в связи с

возвратом реализованных

подакцизных товаров

Документы, подтверждающие возврат товаров

п. 8.4 ст. 88 НК

РФ

10. Налоговая декларация по НДС с

несоответствием сведений об

операциях с данными о тех же

операциях, которые переданы в

ИФНС другими

налогоплательщиками

8.

Основания истребования пояснений и документовв КНП

статья 88 НК РФ

Основания

Форма истребования

Норма НК РФ

Примечание

п. 8.6 ст. 88 НК РФ

13.Расчет по страховым взносам с

пониженными тарифами

Документы, подтверждающие право на

применение пониженных тарифов

14. Расчет по страховым взносам с

необлагаемыми взносами

Документы, подтверждающие обоснованность

отражения таких сумм

15. Налоговая декларация по

налогу на прибыль с

инвестиционным вычетом

Документы, подтверждающие право на вычет

п. 8.8 ст. 88 НК РФ

16. Декларация, в которой

выявлены несоответствия в

отношении операций с товарами,

подлежащих прослеживанию

Документы по сделкам с товарами,

подлежащим прослеживаемости

п. 8.9 ст. 88 НК РФ

Обязанность представлять подобную

декларацию предусмотрена п. 2 ст. 80

НК РФ, главами 21,26.2, 26.1 НК

РФ(за исключением указанной

декларации, представленной

налогоплательщиком, не имеющим

права на освобождение от исполнения

обязанностей налогоплательщика,

связанных с исчислением и уплатой

НДС, или не использующим указанное

право)

9.

Основания истребования пояснений и документовв КНП

статья 88 НК РФ

Основания

Форма истребования

Нормы НК РФ

17. Налоговая декларация по

земельному, водному налогу

или НДПИ

Документы, являющиеся

основанием для исчисления и

уплаты налога

п. 9 ст. 88 НК РФ

18. Декларация (расчет)

представлена организацией –

участником регионального

инвестиционного проекта,

которая пользуется

соответствующими льготами

Документы,

подтверждающие

соответствие показателей

реализации проекта

требованиям к таким

проектам и(или) их

участникам

п. 12 ст. 88 НК РФ

Примечание

10. Срок камеральной налоговой проверки

3 месяцавсе налоговые декларации (расчеты)

2 месяца

(+ 1 месяц – продление)

по налоговой декларации НДС

11. Неправомерность Требований в камеральной налоговой проверки

1. Истек срок проверки, а налогоплательщик получает Требование опредставлении пояснений/документов

2. В Требовании не указаны основания истребования пояснений/документов

и из Требования невозможно понять такие основания

3. Пояснения/документы, истребуемые ИФНС, не относятся к основанию

истребования, проверяемому налогу и периоду

4. У контрагента не проходит/закончилась камеральная налоговая проверка

5. Поручение (дата Поручения) об истребовании документов/информации

вынесено после истечения срока камеральной налоговой проверки

Внимание! Ранее в модуле 1 были рассмотрены основные признаки

неправомерности Требований.

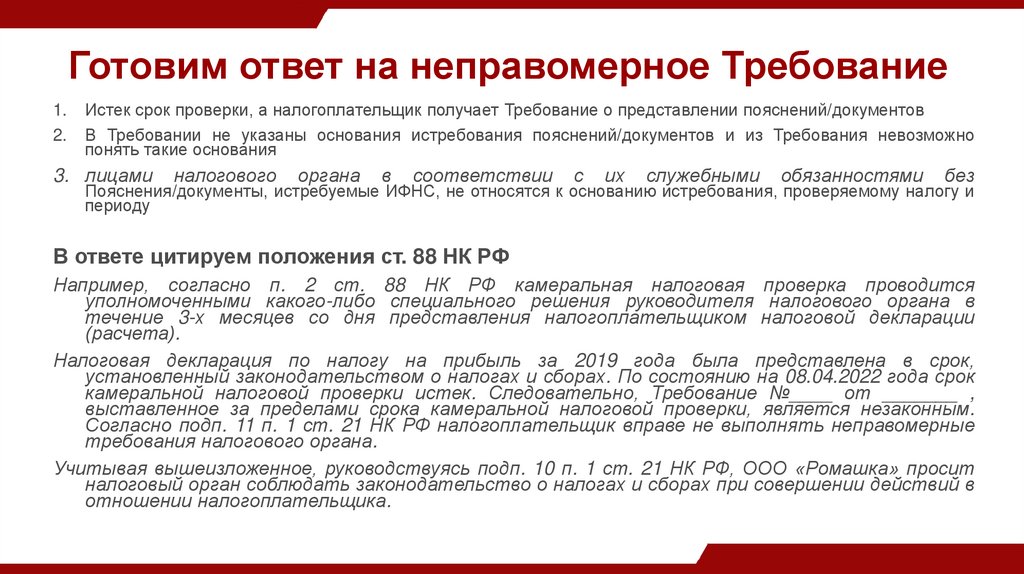

12. Готовим ответ на неправомерное Требование

1.2.

Истек срок проверки, а налогоплательщик получает Требование о представлении пояснений/документов

В Требовании не указаны основания истребования пояснений/документов и из Требования невозможно

понять такие основания

3. лицами

налогового

органа

в

соответствии

с

их

служебными

обязанностями

без

Пояснения/документы, истребуемые ИФНС, не относятся к основанию истребования, проверяемому налогу и

периоду

В ответе цитируем положения ст. 88 НК РФ

Например, согласно п. 2 ст. 88 НК РФ камеральная налоговая проверка проводится

уполномоченными какого-либо специального решения руководителя налогового органа в

течение 3-х месяцев со дня представления налогоплательщиком налоговой декларации

(расчета).

Налоговая декларация по налогу на прибыль за 2019 года была представлена в срок,

установленный законодательством о налогах и сборах. По состоянию на 08.04.2022 года срок

камеральной налоговой проверки истек. Следовательно, Требование №____ от _______ ,

выставленное за пределами срока камеральной налоговой проверки, является незаконным.

Согласно подп. 11 п. 1 ст. 21 НК РФ налогоплательщик вправе не выполнять неправомерные

требования налогового органа.

Учитывая вышеизложенное, руководствуясь подп. 10 п. 1 ст. 21 НК РФ, ООО «Ромашка» просит

налоговый орган соблюдать законодательство о налогах и сборах при совершении действий в

отношении налогоплательщика.

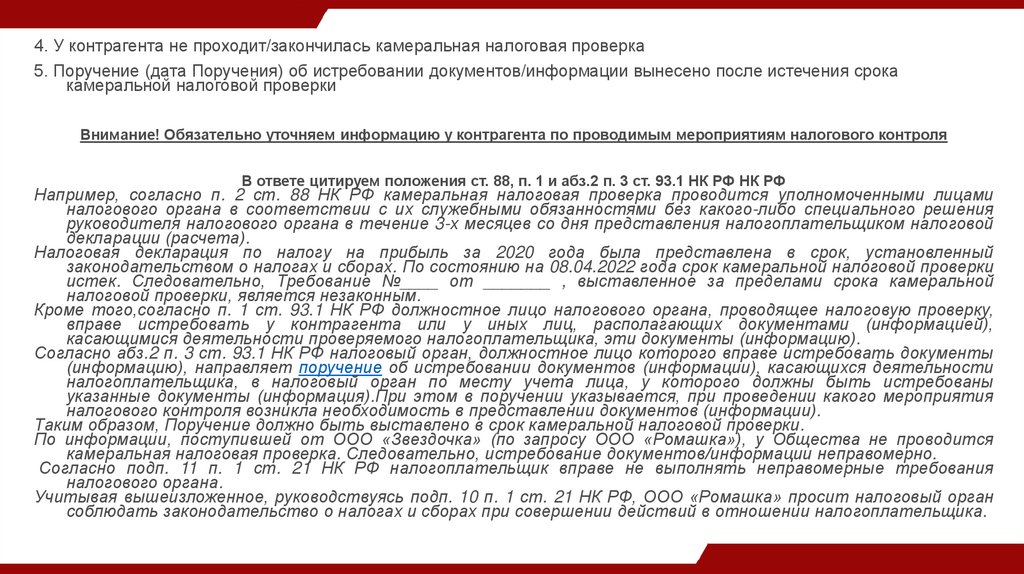

13.

4. У контрагента не проходит/закончилась камеральная налоговая проверка5. Поручение (дата Поручения) об истребовании документов/информации вынесено после истечения срока

камеральной налоговой проверки

Внимание! Обязательно уточняем информацию у контрагента по проводимым мероприятиям налогового контроля

В ответе цитируем положения ст. 88, п. 1 и абз.2 п. 3 ст. 93.1 НК РФ НК РФ

Например, согласно п. 2 ст. 88 НК РФ камеральная налоговая проверка проводится уполномоченными лицами

налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения

руководителя налогового органа в течение 3-х месяцев со дня представления налогоплательщиком налоговой

декларации (расчета).

Налоговая декларация по налогу на прибыль за 2020 года была представлена в срок, установленный

законодательством о налогах и сборах. По состоянию на 08.04.2022 года срок камеральной налоговой проверки

истек. Следовательно, Требование №____ от _______ , выставленное за пределами срока камеральной

налоговой проверки, является незаконным.

Кроме того,согласно п. 1 ст. 93.1 НК РФ должностное лицо налогового органа, проводящее налоговую проверку,

вправе истребовать у контрагента или у иных лиц, располагающих документами (информацией),

касающимися деятельности проверяемого налогоплательщика, эти документы (информацию).

Согласно абз.2 п. 3 ст. 93.1 НК РФ налоговый орган, должностное лицо которого вправе истребовать документы

(информацию), направляет поручение об истребовании документов (информации), касающихся деятельности

налогоплательщика, в налоговый орган по месту учета лица, у которого должны быть истребованы

указанные документы (информация).При этом в поручении указывается, при проведении какого мероприятия

налогового контроля возникла необходимость в представлении документов (информации).

Таким образом, Поручение должно быть выставлено в срок камеральной налоговой проверки.

По информации, поступившей от ООО «Звездочка» (по запросу ООО «Ромашка»), у Общества не проводится

камеральная налоговая проверка. Следовательно, истребование документов/информации неправомерно.

Согласно подп. 11 п. 1 ст. 21 НК РФ налогоплательщик вправе не выполнять неправомерные требования

налогового органа.

Учитывая вышеизложенное, руководствуясь подп. 10 п. 1 ст. 21 НК РФ, ООО «Ромашка» просит налоговый орган

соблюдать законодательство о налогах и сборах при совершении действий в отношении налогоплательщика.

14.

Истребование поясненийКамеральная налоговая проверка

15.

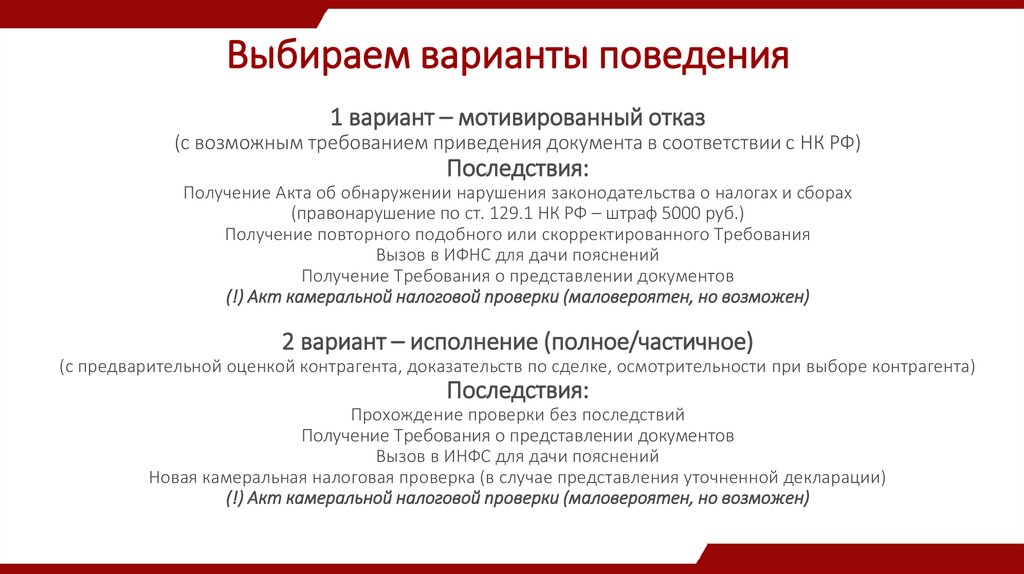

Выбираем варианты поведения1 вариант – мотивированный отказ

(с возможным требованием приведения документа в соответствии с НК РФ)

Последствия:

Получение Акта об обнаружении нарушения законодательства о налогах и сборах

(правонарушение по ст. 129.1 НК РФ – штраф 5000 руб.)

Получение повторного подобного или скорректированного Требования

Вызов в ИФНС для дачи пояснений

Получение Требования о представлении документов

(!) Акт камеральной налоговой проверки (маловероятен, но возможен)

2 вариант – исполнение (полное/частичное)

(с предварительной оценкой контрагента, доказательств по сделке, осмотрительности при выборе контрагента)

Последствия:

Прохождение проверки без последствий

Получение Требования о представлении документов

Вызов в ИНФС для дачи пояснений

Новая камеральная налоговая проверка (в случае представления уточненной декларации)

(!) Акт камеральной налоговой проверки (маловероятен, но возможен)

16.

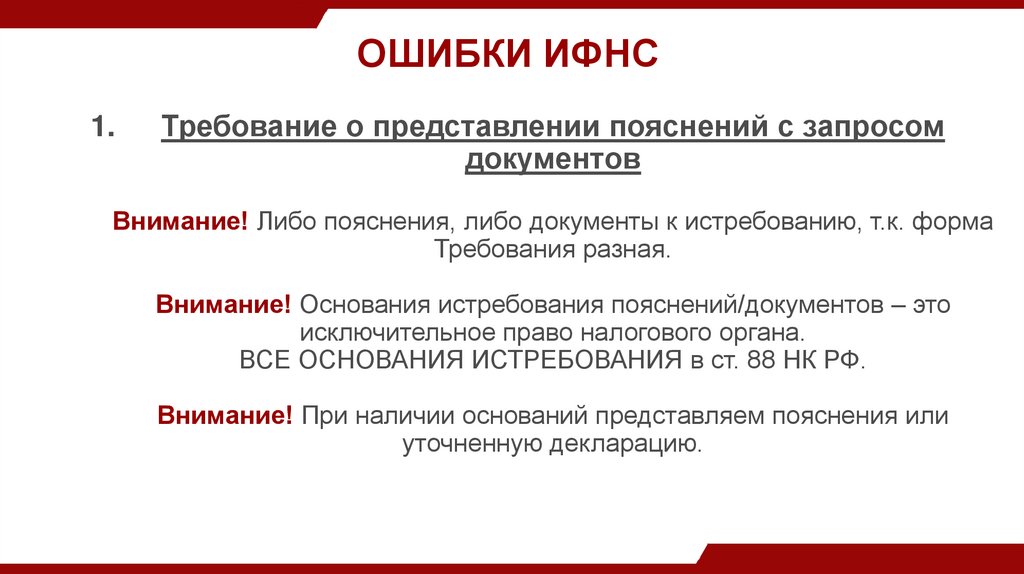

ОШИБКИ ИФНС1.

Требование о представлении пояснений с запросом

документов

Внимание! Либо пояснения, либо документы к истребованию, т.к. форма

Требования разная.

Внимание! Основания истребования пояснений/документов – это

исключительное право налогового органа.

ВСЕ ОСНОВАНИЯ ИСТРЕБОВАНИЯ в ст. 88 НК РФ.

Внимание! При наличии оснований представляем пояснения или

уточненную декларацию.

17.

Пример неправомерного Требования18.

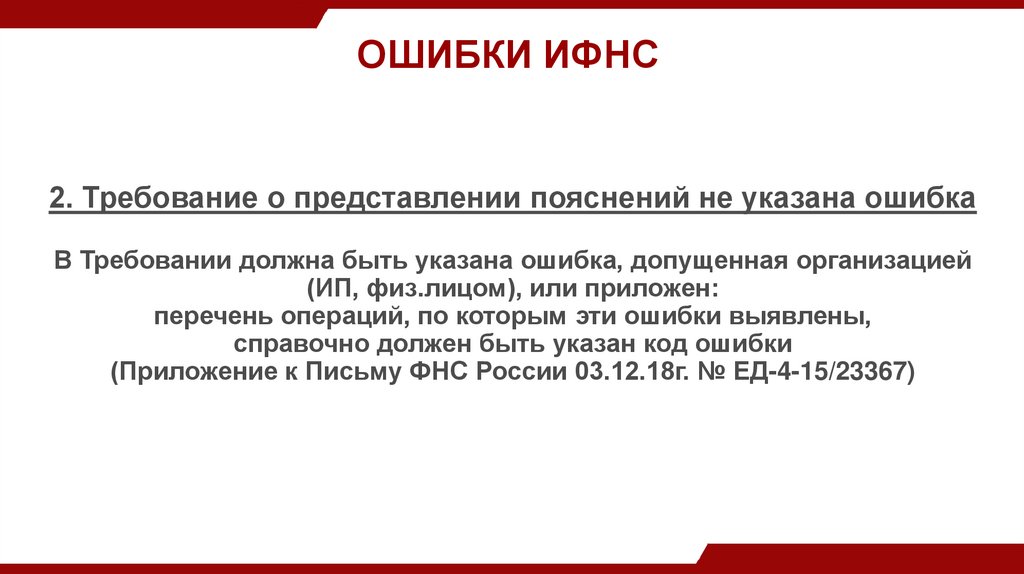

ОШИБКИ ИФНС2. Требование о представлении пояснений не указана ошибка

В Требовании должна быть указана ошибка, допущенная организацией

(ИП, физ.лицом), или приложен:

перечень операций, по которым эти ошибки выявлены,

справочно должен быть указан код ошибки

(Приложение к Письму ФНС России 03.12.18г. № ЕД-4-15/23367)

19.

ОШИБКИ ИФНС3. Требование о представлении документов, в т.ч. КУДиР,

по налоговой декларации по УСН

Определение ВС РФ от 12.04.19г. № 309-ЭС19-3406 по Делу № А71-130/2018

(Постановление АС УО от 08.12.18г. № Ф09-7976/18)

«Налоговый орган при проведении камеральной налоговой проверки не вправе истребовать у

налогоплательщика книгу учета доходов и расходов, книгу кассира операциониста и другие

документы, подтверждающие ведение раздельного учета по специальным налоговым

режимам, поскольку подобный запрет содержится в п. 7 ст. 88 НК РФ. Глава 26.2 НК РФ

также не предполагает обязанности налогоплательщика представлять в налоговый орган

вместе с налоговой декларацией по единому налогу по УСН, книгу учета доходов и расходов,

книгу кассира операциониста и другие документы, подтверждающие ведение раздельного

учета по специальным налоговым режимам».

Готовим ответ по п. 3:

п. 1 ст. 88 НК РФ

п. 3 ст. 88 НК РФ

В части истребования документов:

п. 7 ст. 88 НК РФ

20.

ОШИБКИ ИФНС4. Истребование документов в рамках камеральной налоговой проверки

по ст. 93 НК РФ

Перечень оснований истребования документов

в камеральной налоговой проверки ЗАКРЫТЫЙ

Ссылка на ст. 93 НК РФ НЕПРАВОМЕРНА!

«Положения указанной статьи являются общими по отношения к проверкам, проводимым

налоговыми органами. Специальной нормой, регламентирующей порядок проведения,

сроки , а также полномочия должностных лиц при осуществлении камеральной налоговой

проверки, является ст.88 НК РФ. Положения указанной статьи предусматривают случаи,

когда налоговый орган вправе запрашивать сведения и/или документы у проверяемого

лица».

Постановление 13ААС от 21.03.17г. По Делу № А56-53545/2016

Постановление Президиума Вас РФ от 11.11.2008 № 7307/08

Постановление АС СЗО от 18.01.21г. № Ф07-15509/20 по делу № А56-38742/2020

21.

Пример неправомерногоТребования

22.

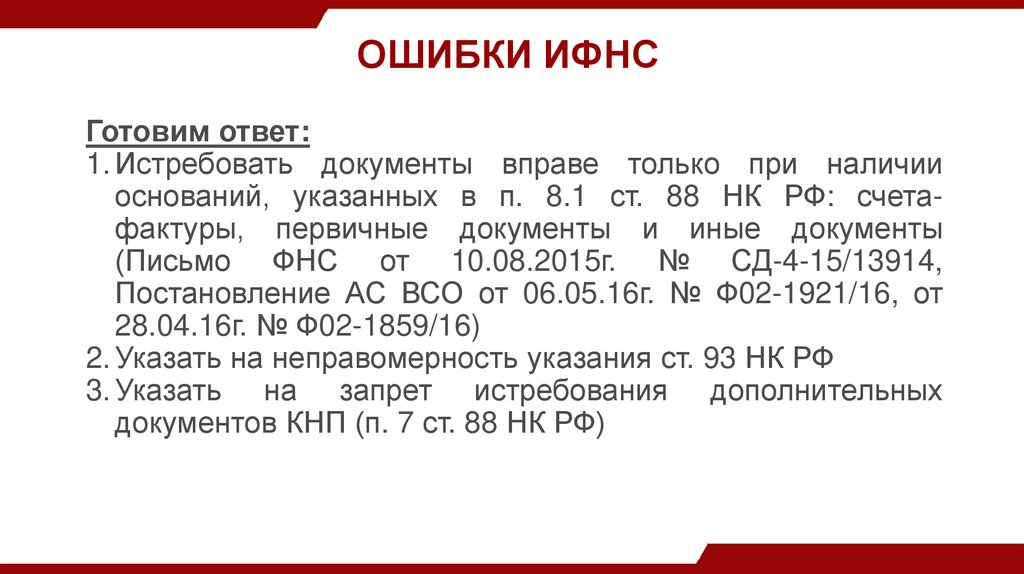

ОШИБКИ ИФНСГотовим ответ:

1. Истребовать документы вправе только при наличии

оснований, указанных в п. 8.1 ст. 88 НК РФ: счетафактуры, первичные документы и иные документы

(Письмо ФНС от 10.08.2015г. № СД-4-15/13914,

Постановление АС ВСО от 06.05.16г. № Ф02-1921/16, от

28.04.16г. № Ф02-1859/16)

2. Указать на неправомерность указания ст. 93 НК РФ

3. Указать на запрет истребования дополнительных

документов КНП (п. 7 ст. 88 НК РФ)

23.

ОШИБКИ ИФНС5. Истребование документов в рамках камеральной налоговой проверки

в связи с возмещением НДС (истребованы документы, не касающиеся

применения налоговых вычетов, заявленных к возмещению)

П. 8 ст. 88 НК РФ

Данная статья позволяет ИФНС истребовать документы, подтверждающие

право на вычет НДС в соответствии со ст. 172 НК РФ

Положения п. 1 ст. 172 НК РФ предусмотрено, что право на применение налоговых

вычетов поставлено в зависимость от наличия у налогоплательщика счетов-фактур и

первичных документов, подтверждающих принятие на учет (работ, услуг),

имущественных прав. Какие-либо иные документ (в том числе, договры, регистры

бух.учета) в качестве основания для применеия налогового вычета в ст. 172 НК РФ не

упоминаются.

(Постановление АС СЗО от 18.01.21г. № Ф07-15509/20)

24.

25.

26.

ОШИБКИ ИФНСГотовим ответ:

1. Цитируем п. 8 ст. 88 НК РФ

2. Представляем документы по ст. 172 НК РФ,а также

документы не критичные для организации, либо

сообщаем о том, что подобные документы были

представлены ранее

3. Внимание! Не заостряем внимание на неисполнении

остальных пунктов Требования.

4. Сделать ссылку на Постановление АС СЗО от 18.01.21г.

№ Ф07-15509/20 по делу№ А56-38742/2020

27.

ОШИБКИ ИФНС6. Истребование документов по операциям, которые не являются

льготой

П. 6 ст. 88 НК РФ

Данная статья позволяет ИФНС истребовать пояснения и документы,

подтверждающие право на льготу.

П.1 ст. 56 НК РФ

Льгота

–

это

преимущество,

налогоплательщик (это право).

которым

может

воспользоваться

Вместе с тем со ссылкой на положения п. 6 ст. 88 НК РФ у налогоплательщиков не могут быть

истребованы документы по операциям, не являющимся объектом налогообложения (п. 2 ст. 146 НК

РФ) или освобождаемым от налогообложения на основании ст. 149 НК РФ, когда такое освобождение

не имеет своей целью предоставление определенной категории лиц преимуществ по сравнению с

другими лицами, совершающими такие же операции, а представляет собой специальные правила

налогообложения соответствующих операций.

(п. 14 Постановления Пленума Вас РФ № 33 от 30.05.14г.)

28.

ОШИБКИ ИФНСГотовим ответ:

1. Цитируем п. 6 ст. 88 НК РФ

2. Если в декларации заявлена льгота и документы,

подтверждающие право на ее применение, не были

представлены, предоставить документы необходимо

3. В части истребования документов, которые не относятся к

льготам, поясните, что данные документы не могут быть

истребованы по основаниям п. 6 ст. 88 НК РФ

4. П. 7 ст. 88 НК РФ

29.

ОШИБКИ ИФНС7. В КНП просят представить уточненную декларацию по

НДС, т.к. контрагенты проблемные

Внимание!

Проанализировать

риски

по

заявленному

контрагенту, проверить доказательства, в т.ч. коммерческой

осмотрительности, принять решение.

30.

Правомерное/НеправомерноеТребование

Камеральная налоговая проверка

Внимание!

Наличие непрямых

разрывов

свидетельствует о

противоречии.

Это основание

истребование пояснений

(п. 3 ст. 88 НК РФ)

31. Готовим ответ

Цитируем положения п. 3 ст. 88 НК РФ и п. 2 ст. 93 НК РФ – не вправеистребовать уточненную декларацию

Поясняем характер договорных отношений с контрагентом ( форма –

пояснение), реальность сделки, представляем доказательства

Сообщаем ИФНС, что записи об операциях внесены на основании

первичных документов

Также цитируем положения ст. 81 НК РФ, в соответствии с которой

налогоплательщик обязан представлять уточненную декларацию

только в случае обнаружения занижения налоговой базы и

неправильного исчисления налога

32.

«Встречная» проверкав рамках КНП по цепочке

33. Готовим ответ

1.2.

3.

4.

Проверяем представлялся ли подобный пакет документов в ИФНС

Цитируем положения п.1 ст. 93.1 НК РФ

Документы, относящие к деятельности проверяемого налогоплательщика готовим для представления

В отношении счетов фактур, не относящихся к деятельности проверяемого налогоплательщика, готовим

мотивированный отказ (п. 1 ст. 93.1 НК РФ)

5. Делаем ссылку на судебную практику:

Согласно Определению ВАС РФ от 15.10.2013 № ВАС-14062/13 по делу № А43-18174/2012, если истребуемые

документы не касаются деятельности проверяемого налогоплательщика и содержащаяся в них

информация не может повлиять на определение размера его налоговых обязательств, то неисполнение

такого требования не влечет ответственности.

Но есть судебные решения, в которых суд в конкретной ситуации признал правомерным истребование

документов (информации) в связи с проводимой проверкой по цепочке сделок, связанных с первичной

сделкой, у последующих организаций (контрагентов второго, третьего и последующего звена). То есть, у

лица, не являвшегося непосредственным контрагентом проверяемого налогоплательщика

(Определение Верховного Суда РФ от 20.02.2015 № 305-КГ14-7282 по делу № А40-172004/2013)

Вывод: В случае получения требования, в котором налоговым органом обосновывается связь истребуемых

документов с деятельностью проверяемого лица, рекомендуем исполнять полученное требование. Отказ от

исполнения требования по существу возможен в виду явной и безусловной неотносимости документов к

проверяемому налогоплательщику.

34.

Готовим ответ1. Цитируем положения ст. 93 НК РФ и делаем вывод о

невозможности использования положения данной статьи

вне связи со ст. 88 НК РФ

2. Цитируем положения п.8.6 ст. 88 НК РФ и делаем вывод

об отсутствии оснований к истребованию документов

3. Цитируем положения п. 7 ст. 88 НК РФ

4. Обращаем внимание ИФНС на неправомерное

использование п. 6 ст. 101 НК РФ, т.к. такие мероприятия не

проводятся в ходе проверки

5. Делаете ссылку на судебные акты

6. Указываете на права налогоплательщика,

предусмотренные подп.11 и 10 п. 1 ст. 21 НК РФ

7. Просите налоговый орган привести Требование в

соответствие с НК РФ.

35.

Неправомерное ТребованиеКамеральная налоговая проверка

НД по налогу на прибыль

ГОТОВИМ ОТВЕТ:

-п. 3 ст. 88 НК РФ

-П. 7 ст. 88 НК РФ

-Указываем на

ненадлежащую форму

истребования для

документов

-Поясняем, что изменения

дз/кз не являются

ошибкой. Это следствие

ФХД

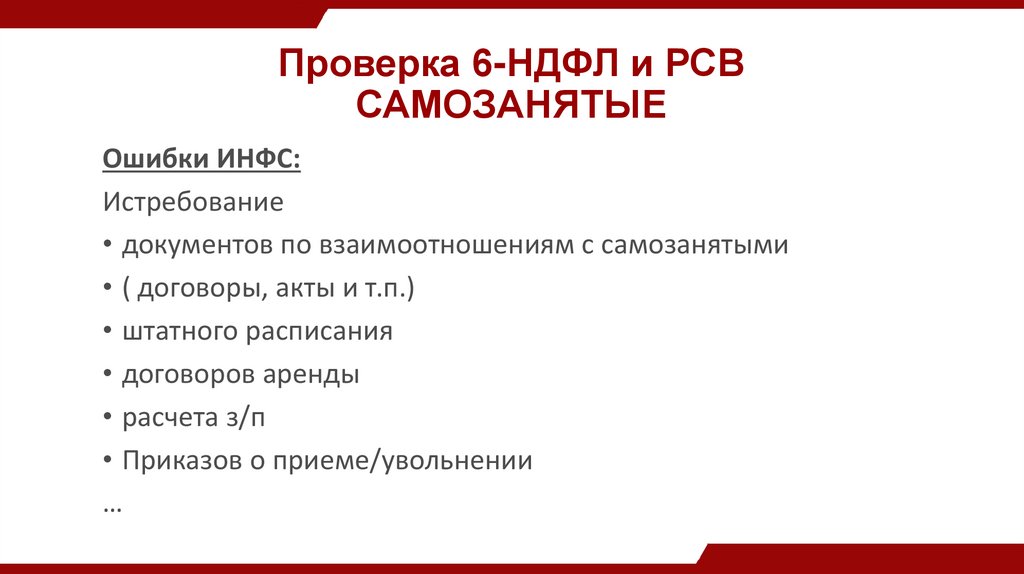

36. Проверка 6-НДФЛ и РСВ САМОЗАНЯТЫЕ

Ошибки ИНФС:Истребование

• документов по взаимоотношениям с самозанятыми

• ( договоры, акты и т.п.)

• штатного расписания

• договоров аренды

• расчета з/п

• Приказов о приеме/увольнении

…

37. Проверка 6-НДФЛ и РСВ САМОЗАНЯТЫЕ

Готовим ответ:Поясняем специфику деятельности организации, цели

привлечения самозанятых

Аргументируем свою позицию на предмет незаконности и

неправомерности переквалификации ГПД в трудовой договор

Представляем в качестве примера договор с самозанятым с

доп.соглашением, усиливающим положения ГПД в пользу

организации

38. ПОДВОДИМ ИТОГИ по камеральным Требованиям

39. Камеральная проверка

ПримерПример

Проверяется

налоговая декларация по НДС

Проверяется

налоговая декларация по УСН

Истребуемые документы:

• Путевые листы

• Карточки бухгалтерских счетов

• Договоры со всеми поставщиками

• Платежки

• ОСВ

• Штатное расписание

• Акты сверки расчетов со всеми

покупателями и т.д.

Истребуемые документы:

• Первичные документы,

подтверждающие доходы и расходы

• КУДиР

• Пояснения по видам деятельности

• Пояснения по источникам доходов

• Пояснения по форме расхода

40. Истребование документов/информации

Камеральная налоговая проверкаПроблема

Чрезмерное

истребование

документов

Уточнение Требования,

Завуалированный отказ

налогоплательщика

Отказ в вычетах,

расходах по прибыли,

применение

расчетного метода(!)

41. Камеральная проверка

Безапелляционность КНПОтработка выгодоприобретателя

Передача сотрудниками ППА и КАО

доказательственной базы в КНП для

оформления Акта

Сомнения в правильности учета

налогоплательщика

Истребование документов ради

истребования

…

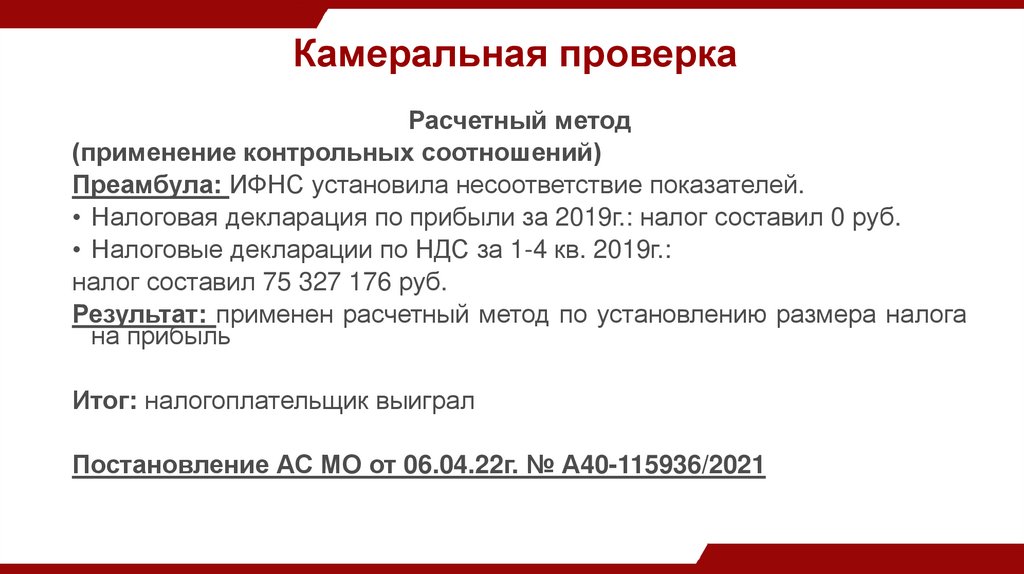

42. Камеральная проверка

Расчетный метод(применение контрольных соотношений)

Преамбула: ИФНС установила несоответствие показателей.

• Налоговая декларация по прибыли за 2019г.: налог составил 0 руб.

• Налоговые декларации по НДС за 1-4 кв. 2019г.:

налог составил 75 327 176 руб.

Результат: применен расчетный метод по установлению размера налога

на прибыль

Итог: налогоплательщик выиграл

Постановление АС МО от 06.04.22г. № А40-115936/2021

Финансы

Финансы