Похожие презентации:

Налоговые требования

1.

Мастер-классНАЛОГОВЫЕ ТРЕБОВАНИЯ

Оксана Каверина – генеральный

директор ООО «Уполномоченная

бухгалтерия» с 2012 года

Практикующий бухгалтер с 2004

года

Финансовый директор ГК с

полумиллиардным оборотом и

численностью сотрудников 100 чел.

Автор онлайн-курсов «Бухгалтерия

ИП» и «Бухгалтер малого

предприятия»

Бизнес-тренер ЦПП по

налогообложению и финансовому

планированию

2.

НАЛОГОВЫЕ ТРЕБОВАНИЯ:НАЛОГОВОЕ ТРЕБОВАНИЕ ОБ УПЛАТЕ НАЛОГА

НАЛОГОВОЕ ТРЕБОВАНИЕ О ПРЕДОСТАВЛЕНИИ

ДОКУМЕНТОВ (ПОЯСНЕНИЙ)

3.

НАЛОГОВОЕ ТРЕБОВАНИЕОБ УПЛАТЕ НАЛОГА

ЧТО СОДЕРЖИТ ТРЕБОВАНИЕ ОБ УПЛАТЕ НАЛОГА?

сумма задолженности по налогу и пени;

меры, которые будут приняты по взысканию налога;

основания взимания налога, а также ссылку на

положения законодательства о налогах и сборах,

которые устанавливают обязанность

налогоплательщика уплатить налог;

срок уплаты налогов;

срок исполнения требования (обычно 10 рабочих

дней).

4.

НАЛОГОВОЕ ТРЕБОВАНИЕОБ УПЛАТЕ НАЛОГА

Требование об уплате налога организация, предприниматель или

физлицо может получить несколькими способами:

лично под расписку;

по почте заказным письмом;

в электронной форме по ТКС (порядок утвержден приказом ФНС

России от 27.02.2017 № ММВ-7-8/200@);

в личном кабинете налогоплательщика (порядок утвержден

приказом ФНС России от 30.06.2015 № ММВ-7-17/260@).

Требование считается полученным на 6 день отправки.

При неисполнении требования об уплате налога выносится решение

о взыскании (2 месяца).

5.

НАЛОГОВОЕ ТРЕБОВАНИЕ ОПРЕДОСТАВЛЕНИИ ДОКУМЕНТОВ

(ПОЯСНЕНИЙ)

Налоговые органы направляют требование о предоставлении

документов или информации налогоплательщику в следующих

случаях:

✓ Когда налоговая проверка проводится в отношении

налогоплательщика.

✓ Когда осуществляется проверка у контрагентов

налогоплательщика.

✓ Когда проводится проверка в отношении третьих лиц.

6.

В РАМКАХ КАКИХ МЕРОПРИЯТИЙМОГУТ БЫТЬ ЗАПРОСЫ?

В рамках выездных налоговых проверок (ст. 89

НК РФ)

В рамках проведения камеральных налоговых

проверок (ст.88 НК РФ)

Вне рамок налоговых проверок (п.2 ст.93.1

НК РФ)

7.

8.

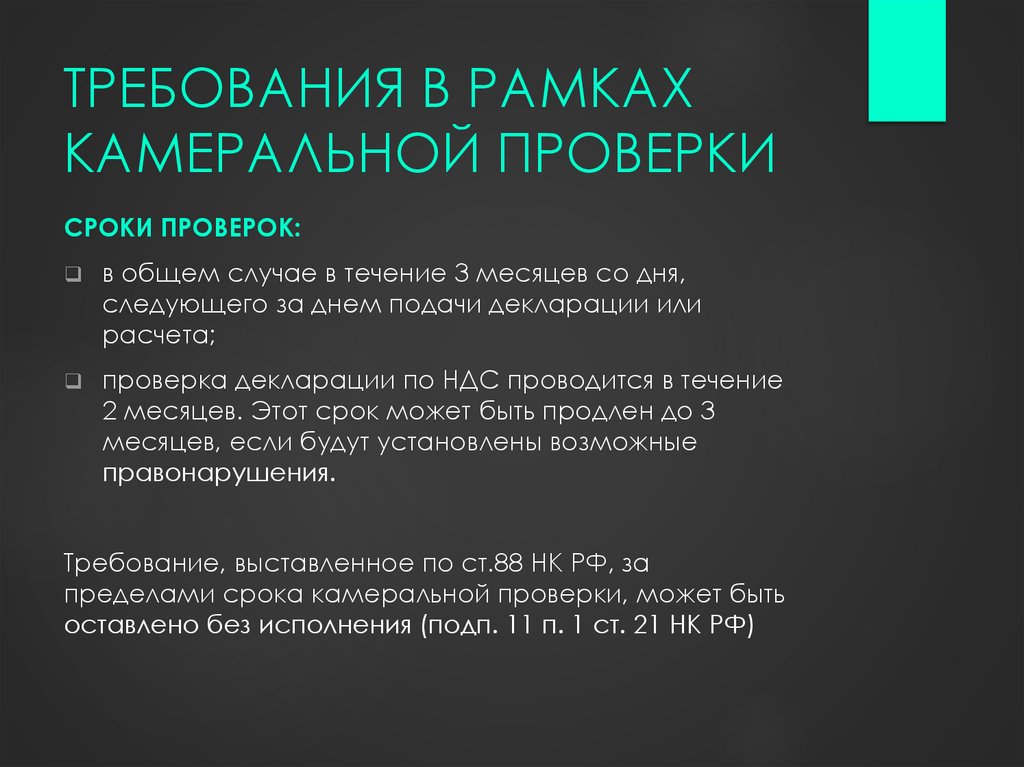

ТРЕБОВАНИЯ В РАМКАХКАМЕРАЛЬНОЙ ПРОВЕРКИ

СРОКИ ПРОВЕРОК:

в общем случае в течение 3 месяцев со дня,

следующего за днем подачи декларации или

расчета;

проверка декларации по НДС проводится в течение

2 месяцев. Этот срок может быть продлен до 3

месяцев, если будут установлены возможные

правонарушения.

Требование, выставленное по ст.88 НК РФ, за

пределами срока камеральной проверки, может быть

оставлено без исполнения (подп. 11 п. 1 ст. 21 НК РФ)

9.

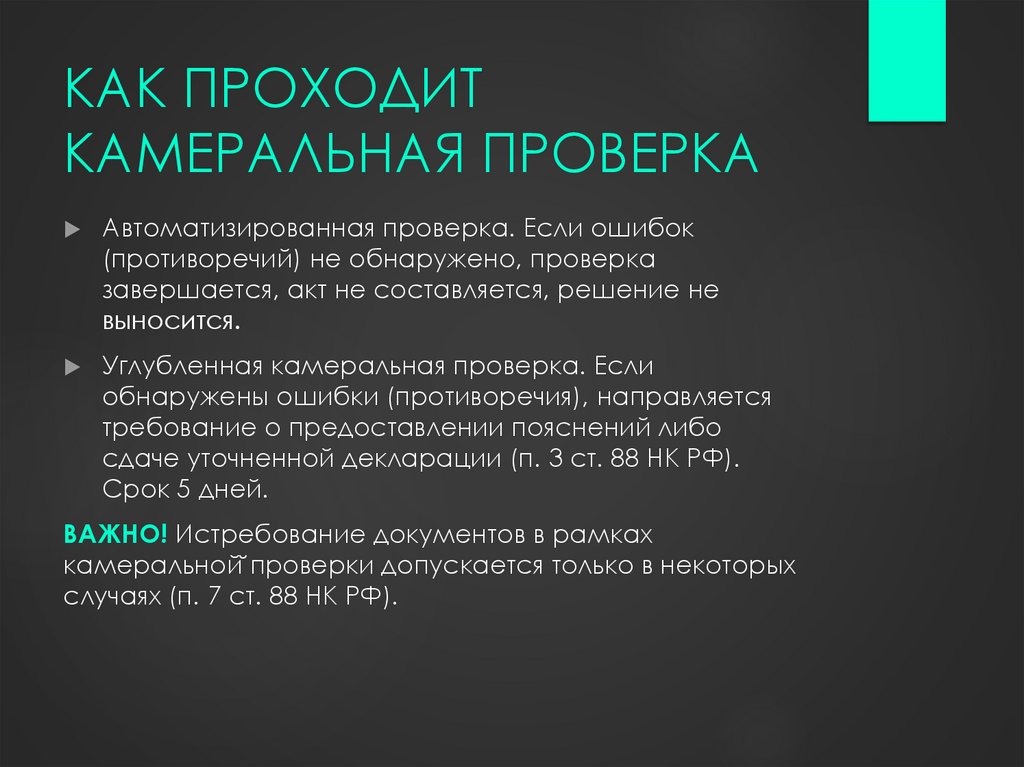

КАК ПРОХОДИТКАМЕРАЛЬНАЯ ПРОВЕРКА

Автоматизированная проверка. Если ошибок

(противоречий) не обнаружено, проверка

завершается, акт не составляется, решение не

выносится.

Углубленная камеральная проверка. Если

обнаружены ошибки (противоречия), направляется

требование о предоставлении пояснений либо

сдаче уточненной декларации (п. 3 ст. 88 НК РФ).

Срок 5 дней.

ВАЖНО! Истребование документов в рамках

камеральной̆ проверки допускается только в некоторых

случаях (п. 7 ст. 88 НК РФ).

10.

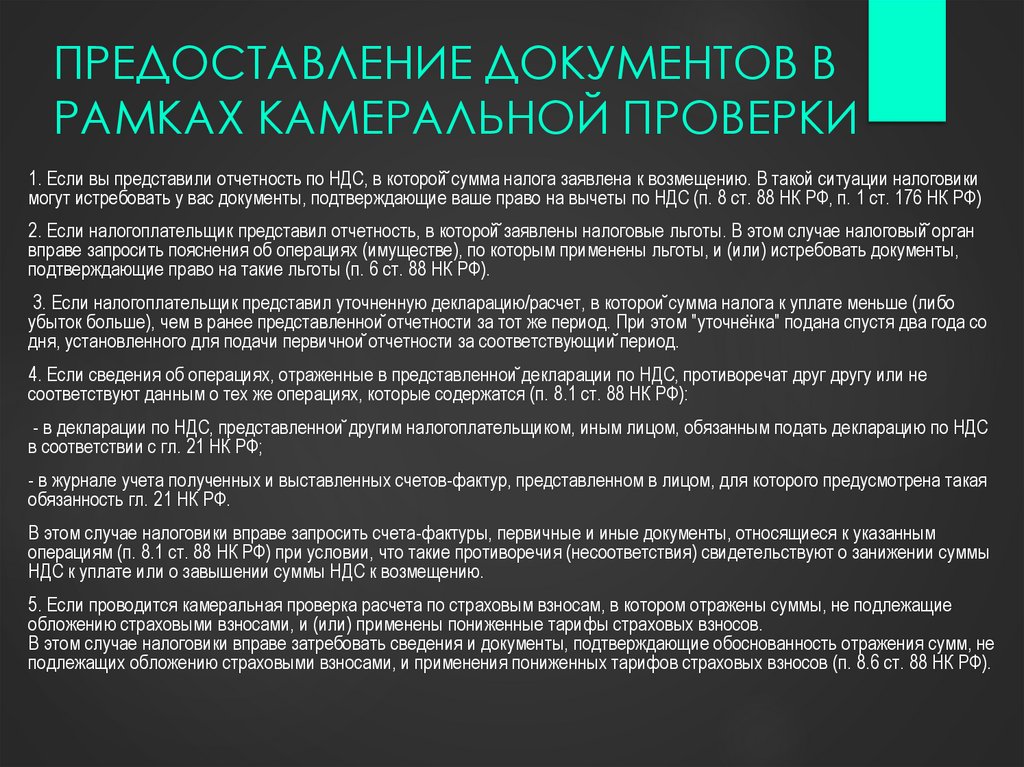

ПРЕДОСТАВЛЕНИЕ ДОКУМЕНТОВ ВРАМКАХ КАМЕРАЛЬНОЙ ПРОВЕРКИ

1. Если вы представили отчетность по НДС, в которой̆ сумма налога заявлена к возмещению. В такой ситуации налоговики

могут истребовать у вас документы, подтверждающие ваше право на вычеты по НДС (п. 8 ст. 88 НК РФ, п. 1 ст. 176 НК РФ)

2. Если налогоплательщик представил отчетность, в которой̆ заявлены налоговые льготы. В этом случае налоговый̆ орган

вправе запросить пояснения об операциях (имуществе), по которым применены льготы, и (или) истребовать документы,

подтверждающие право на такие льготы (п. 6 ст. 88 НК РФ).

3. Если налогоплательщик представил уточненную декларацию/расчет, в которой сумма налога к уплате меньше (либо

убыток больше), чем в ранее представленной отчетности за тот же период. При этом "уточнёнка" подана спустя два года со

дня, установленного для подачи первичной отчетности за соответствующий период.

4. Если сведения об операциях, отраженные в представленной декларации по НДС, противоречат друг другу или не

соответствуют данным о тех же операциях, которые содержатся (п. 8.1 ст. 88 НК РФ):

- в декларации по НДС, представленной другим налогоплательщиком, иным лицом, обязанным подать декларацию по НДС

в соответствии с гл. 21 НК РФ;

- в журнале учета полученных и выставленных счетов-фактур, представленном в лицом, для которого предусмотрена такая

обязанность гл. 21 НК РФ.

В этом случае налоговики вправе запросить счета-фактуры, первичные и иные документы, относящиеся к указанным

операциям (п. 8.1 ст. 88 НК РФ) при условии, что такие противоречия (несоответствия) свидетельствуют о занижении суммы

НДС к уплате или о завышении суммы НДС к возмещению.

5. Если проводится камеральная проверка расчета по страховым взносам, в котором отражены суммы, не подлежащие

обложению страховыми взносами, и (или) применены пониженные тарифы страховых взносов.

В этом случае налоговики вправе затребовать сведения и документы, подтверждающие обоснованность отражения сумм, не

подлежащих обложению страховыми взносами, и применения пониженных тарифов страховых взносов (п. 8.6 ст. 88 НК РФ).

11.

ПРЕДОСТАВЛЕНИЕ ДОКУМЕНТОВПО ВСТРЕЧНОЙ ПРОВЕРКЕ

В рамках проверок (п. 8.1 ст. 88 НК РФ), если в вашей̆ декларации

и декларации вашего контрагента имеются расхождения,

свидетельствующие о занижении налога к уплате. Срок

предоставления 10 дней.

В рамках проверок (пп. 1, 1.1 ст. 93.1 НК РФ), если проводится

выездная или камеральная проверка вашего контрагента

(третьего лица), и нужны сведения по взаимоотношениям с ним

Срок предоставления 5 дней.

Вне рамок проверок (п.1 ст.93.1 НК РФ). В отношении вашего

контрагента (третьего лица) назначены дополнительные

мероприятия налогового контроля после камеральной или

выездной проверки.

Срок предоставления 5 дней.

12.

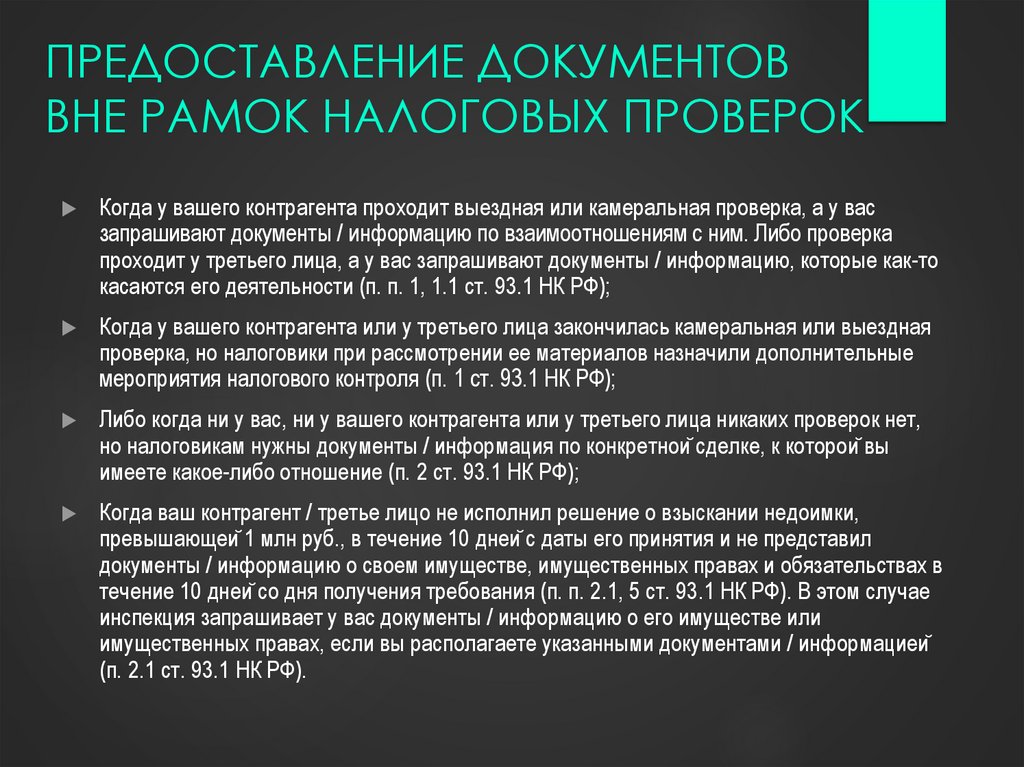

ПРЕДОСТАВЛЕНИЕ ДОКУМЕНТОВВНЕ РАМОК НАЛОГОВЫХ ПРОВЕРОК

Когда у вашего контрагента проходит выездная или камеральная проверка, а у вас

запрашивают документы / информацию по взаимоотношениям с ним. Либо проверка

проходит у третьего лица, а у вас запрашивают документы / информацию, которые как-то

касаются его деятельности (п. п. 1, 1.1 ст. 93.1 НК РФ);

Когда у вашего контрагента или у третьего лица закончилась камеральная или выездная

проверка, но налоговики при рассмотрении ее материалов назначили дополнительные

мероприятия налогового контроля (п. 1 ст. 93.1 НК РФ);

Либо когда ни у вас, ни у вашего контрагента или у третьего лица никаких проверок нет,

но налоговикам нужны документы / информация по конкретной сделке, к которой вы

имеете какое-либо отношение (п. 2 ст. 93.1 НК РФ);

Когда ваш контрагент / третье лицо не исполнил решение о взыскании недоимки,

превышающей 1 млн руб., в течение 10 дней с даты его принятия и не представил

документы / информацию о своем имуществе, имущественных правах и обязательствах в

течение 10 дней со дня получения требования (п. п. 2.1, 5 ст. 93.1 НК РФ). В этом случае

инспекция запрашивает у вас документы / информацию о его имуществе или

имущественных правах, если вы располагаете указанными документами / информацией

(п. 2.1 ст. 93.1 НК РФ).

13.

КАКИЕ ДОКУМЕНТЫ ВПРАВЕЗАПРОСИТЬ

Состав документов, которые инспекция вправе запросить,

зависит от того, какое мероприятие она проводит.

Определенного перечня нет (ст. 93.1 НК РФ).

В требовании могут быть указаны конкретные реквизиты

документов, либо налоговики могут не указывать

конкретные реквизиты документов, при этом должны быть

указаны сведения, которые позволяют идентифицировать

конкретную/ые сделку/и (Письма Минфина России от

15.10.2018 N 03-02-07/1/73833, УФНС России по г. Москве от

01.04.2020 N 15- 19/063226@).

Налоговики вправе в одном требовании запросить

информацию сразу по нескольким сделкам (Письма

Минфина России от 15.10.2018 N 03-02-07/1/73833, УФНС

России по г. Москве от 01.04.2020 N 15-19/063226@).

14.

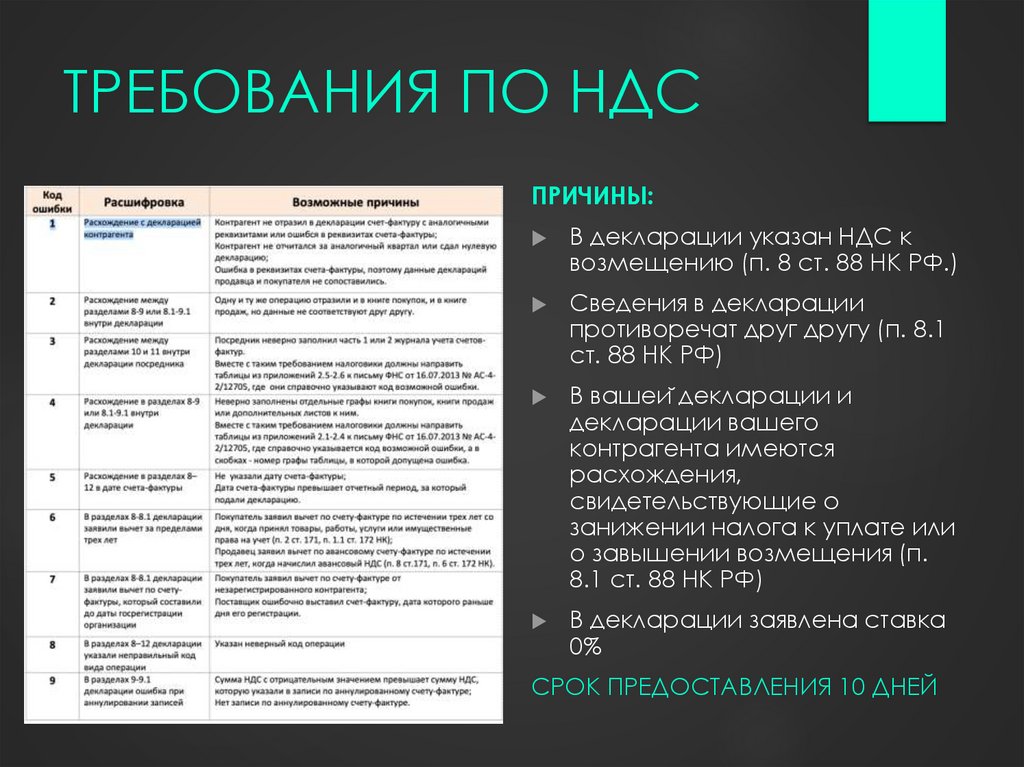

ТРЕБОВАНИЯ ПО НДСПРИЧИНЫ:

В декларации указан НДС к

возмещению (п. 8 ст. 88 НК РФ.)

Сведения в декларации

противоречат друг другу (п. 8.1

ст. 88 НК РФ)

В вашей декларации и

декларации вашего

контрагента имеются

расхождения,

свидетельствующие о

занижении налога к уплате или

о завышении возмещения (п.

8.1 ст. 88 НК РФ)

В декларации заявлена ставка

0%

СРОК ПРЕДОСТАВЛЕНИЯ 10 ДНЕЙ

15.

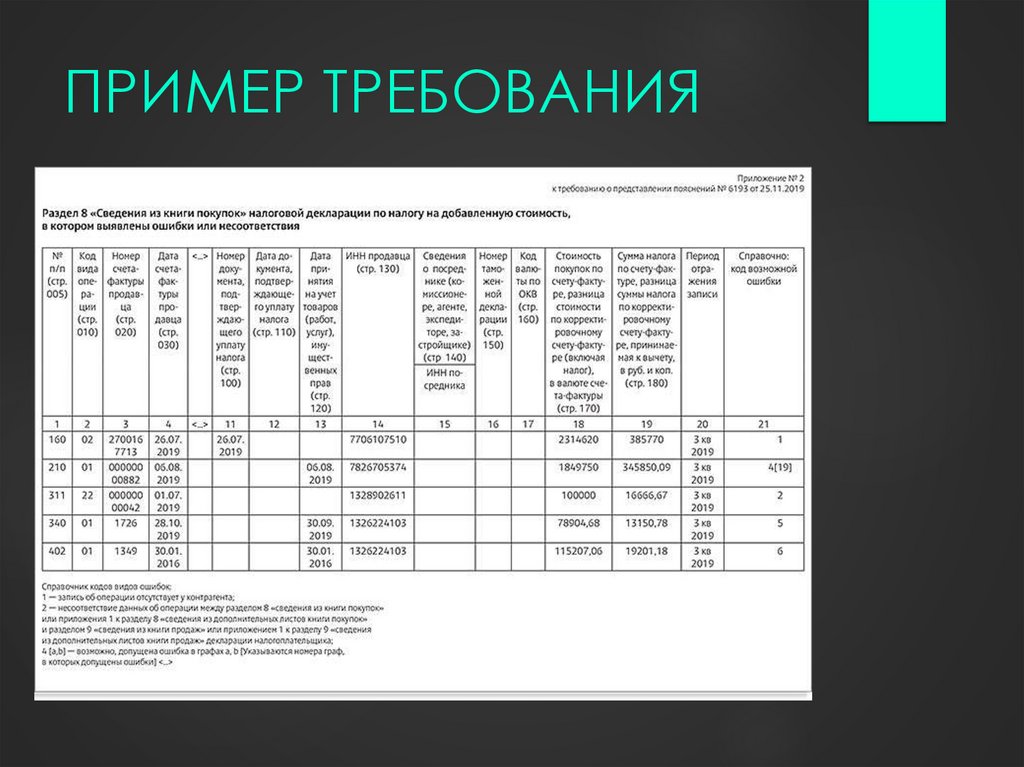

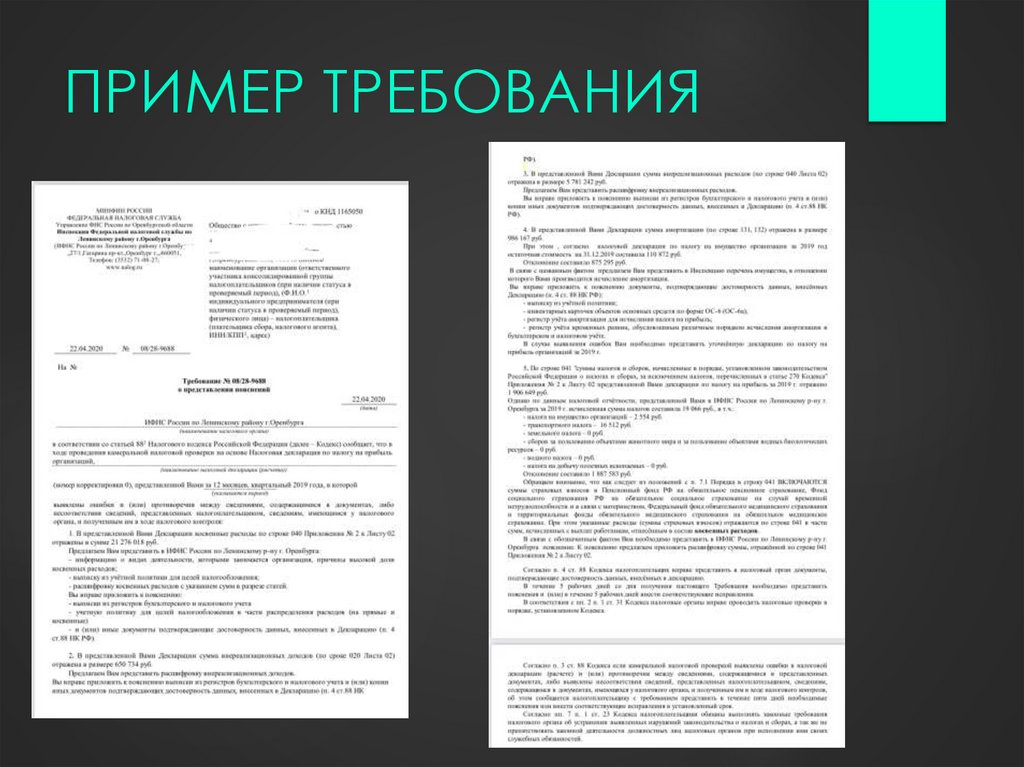

ПРИМЕР ТРЕБОВАНИЯ16.

ТРЕБОВАНИЯ ПО НАЛОГУНА ПРИБЫЛЬ

ПРИЧИНЫ:

В декларации заявлен убыток (п. 3 ст. 88 НК РФ.)

Большая доля косвенных и (или)

внереализационных расходов

Темпы роста расходов опережают темпы

роста доходов

17.

ПРИМЕР ТРЕБОВАНИЯ18.

ТРЕБОВАНИЯ ПО РАСХОЖДЕНИЯМВ НАЛОГОВОЙ БАЗЕ ПО НДС И

НАЛОГУ НА ПРИБЫЛЬ

ПРИЧИНЫ:

Есть необлагаемые НДС операции (не отраженные в

разделе 7)

Корректировка реализаций в сторону уменьшения

Корректировка поступлений (возвраты)

Разные периоды признания доходов по экспортным

операциям

19.

ПРИМЕР ТРЕБОВАНИЯ20.

ТРЕБОВАНИЯ ПО РАСХОЖДЕНИЯМВ НАЛОГОВОЙ БАЗЕ ПО НАЛОГУ

НА ПРИБЫЛЬ И БУХОТЧЕТНОСТИ

ПРИЧИНЫ:

Начисление амортизационной премии по ОС

Помощь от учредителя

Исправление ошибок прошлого периода

21.

ТРЕБОВАНИЯ ПО УСНРасхождения между данными НД и данными,

полученными налоговым органом (по

расчетному счету и онлайн-кассе)

Расхождения между данными НД и

бухгалтерской отчетности

22.

ПРИМЕР ТРЕБОВАНИЯ23.

ТРЕБОВАНИЯ ПО УСНПричины расхождений между данными НД и данными,

полученными налоговым органом (по расчетному

счету и онлайн-кассе):

Необлагаемые доходы

Возврат авансов

Возмещения от страховых компаний и ФСС

«Задваивание» эквайринга

Обороты между расчетными счетами

Внесение на счет личных средств или выручки

Возврат подотчетных сумм

Совмещение УСН и ПСН (для ИП)

Агентские доходы

24.

ТРЕБОВАНИЯ ПО УСНПричины расхождения между данными НД и

бухгалтерской отчетности:

Погашение дебиторской задолженности прошлого

периода

Непогашение дебиторской задолженности

текущего периода

Безвозмездное получение помощи от учредителя с

долей более 50%

Различия в методе признания расходов на ОС

Оплата расходов, понесенных в прошлом периоде

25.

ТРЕБОВАНИЯ ПО РСВ И 6-НДФЛПРИЧИНЫ:

В расчете заявлены необлагаемые выплаты

(п. 8.6 ст. 88 НК РФ)

В расчете применены пониженные тарифы

(п. 8.6 ст. 88 НК РФ)

Расхождения между РСВ и 6-НДФЛ

26.

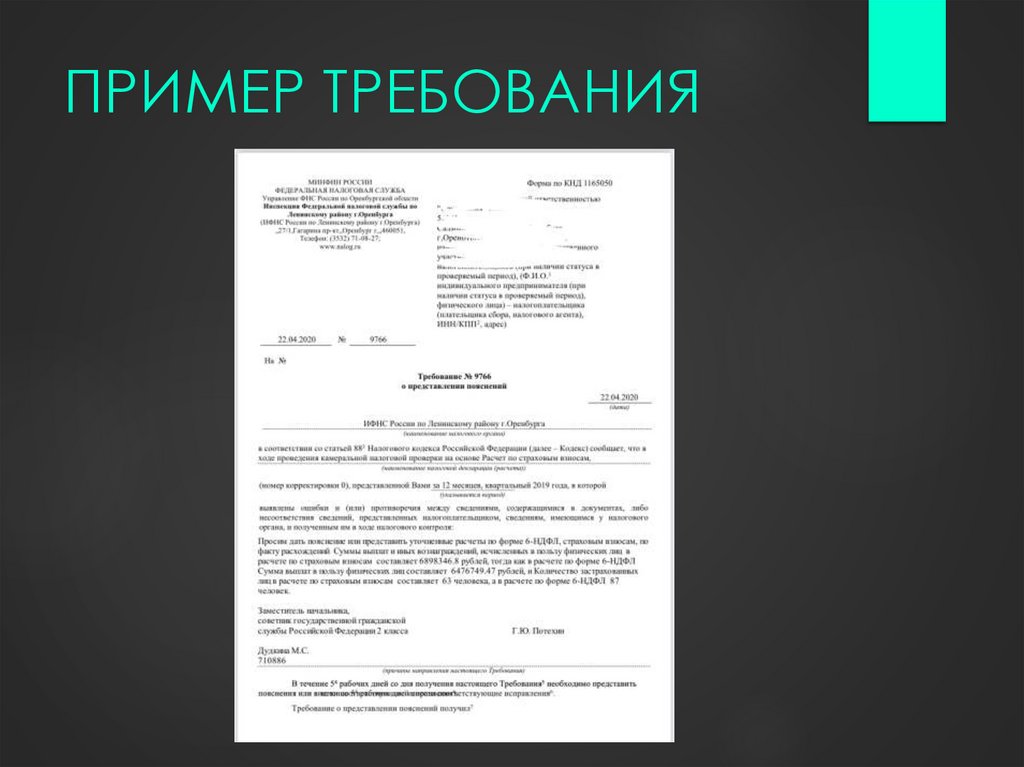

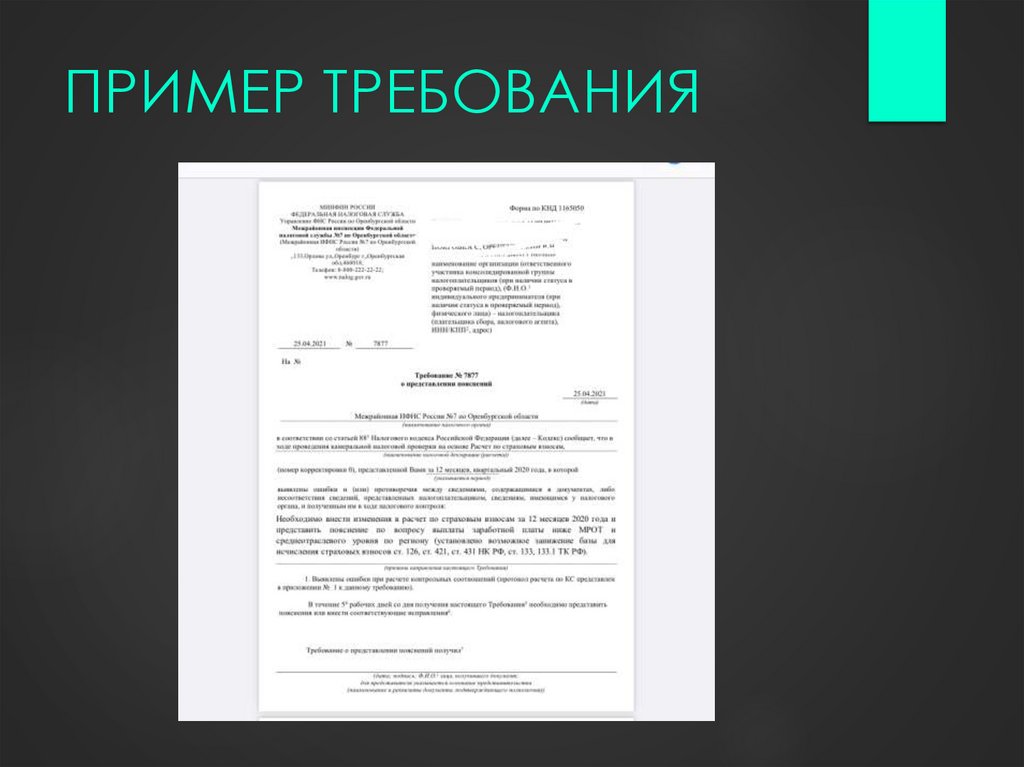

ПРИМЕР ТРЕБОВАНИЯ27.

ТРЕБОВАНИЯ В РАМКАХПРЕДПРОВЕРОЧНОГО АНАЛИЗА

Высокая доля вычетов по НДС

Заработная плата ниже среднеотраслевого уровня

(ниже МРОТ)

Высокая доля расходов по налогу на прибыль, УСН

Убытки

Низкая налоговая нагрузка (сравнение со

среднеотраслевым значением по ОКВЭД)

Требования по легализации

28.

ПРИМЕР ТРЕБОВАНИЯ29.

ПРИМЕР ТРЕБОВАНИЯ30.

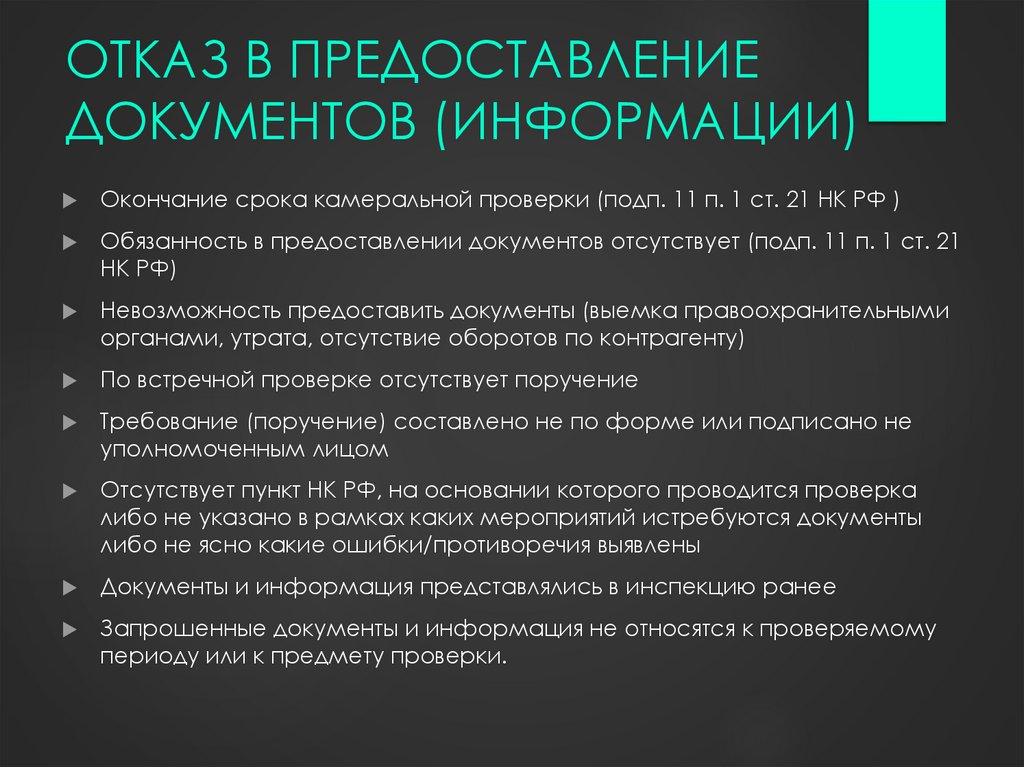

ОТКАЗ В ПРЕДОСТАВЛЕНИЕДОКУМЕНТОВ (ИНФОРМАЦИИ)

Окончание срока камеральной проверки (подп. 11 п. 1 ст. 21 НК РФ )

Обязанность в предоставлении документов отсутствует (подп. 11 п. 1 ст. 21

НК РФ)

Невозможность предоставить документы (выемка правоохранительными

органами, утрата, отсутствие оборотов по контрагенту)

По встречной проверке отсутствует поручение

Требование (поручение) составлено не по форме или подписано не

уполномоченным лицом

Отсутствует пункт НК РФ, на основании которого проводится проверка

либо не указано в рамках каких мероприятий истребуются документы

либо не ясно какие ошибки/противоречия выявлены

Документы и информация представлялись в инспекцию ранее

Запрошенные документы и информация не относятся к проверяемому

периоду или к предмету проверки.

31.

ОТВЕТСТВЕННОСТЬСт. 126 НК РФ

200 руб. за каждый непредоставленный документ, если проводится проверка самой

компании (п. 1 ст. 126 НК РФ), за повторное нарушение в течение 12 месяцев по 400

руб. (п. п. 2, 3 ст. 112, п. 4 ст. 114 НК РФ).

100 000 руб. - в случае неподачи документации относительно прибыли

контролируемой фирмы-иностранца.

10 000 руб., если налогоплательщик не подал в срок документацию по контрагенту в

рамках встречной проверки или не направил документы по конкретной сделке,

запрошенные налоговиками вне каких-либо проверок.

Аналогичная сумма взимается за отказ в представлении документов или передаче

заведомо недостоверных данных.

Ст.129.1 НК РФ

По этой статье с налогоплательщиков взимаются штрафы за несвоевременное

предоставление информации:

5 000 руб., если деяние совершено впервые;

20 000 руб., если компания допустила нарушение повторно в течение одного года.

За игнорирование требования налоговиков о передаче информации взимаются

аналогичные суммы.

32.

Я САМС КУРАТОРОМ

ХОЧУ НА ФРИЛАНС

VIP-ТАРИФ

Неделя 1-8

• Без обратной связи

• Без проверки домашних

заданий

• Без участия в

мастермайндах

Неделя 1-8

• Доступ к системе

Гарант на время курса

• Доступ к учебной базе

1С:Бухгалтерия 8.3

• Общий чат

• Чат с куратором

• Обратная связь от

куратора

• Проверка домашних

заданий куратором

• Участие в еженедельных

мастермайндах

• Сертификат школы

Неделя 1-9

• Доступ к системе

Гарант на время курса

• Доступ к учебной базе

1С:Бухгалтерия 8.3

• Общий чат

• Чат с куратором

• Обратная связь от

куратора

• Проверка домашних

заданий куратором

• Участие в еженедельных

мастермайндах

• Диплом о

профессиональной

переподготовке

установленного

образца

Неделя 1-9

• Доступ к системе

Гарант на время курса

• Доступ к учебной базе

1С:Бухгалтерия 8.3

• Общий чат

• Чат с Оксаной

Кавериной

• Обратная связь от

Оксаны Кавериной

• Проверка домашних

заданий Оксаной

Кавериной

• Участие в еженедельных

мастермайндах

• Диплом о

профессиональной

переподготовке

установленного

образца

Бонусы:

Видео “Создание

договора с помощью

конструктора договоров”

Видео “Деловая

переписка”

Видео “Налоговые

требования”

15 образцов необходимых

документов

Бонусы:

Все бонусы тарифа “Я

сам”

Эфир от приглашенного

эксперта по таймменеджменту

Бонусы:

Все бонусы тарифа “Я

сам”

Чек-листы и гайд 9 недели

Эфир от приглашенного

эксперта по таймменеджменту

Эфир от маркетолога

Доступ ко всем мастерклассам Оксаны

Кавериной

Бонусы:

Все бонусы тарифа “Я

сам”

Чек-листы и гайд 9 недели

Эфир от приглашенного

эксперта по таймменеджменту

Эфир от маркетолога

Доступ ко всем мастерклассам Оксаны

Кавериной

Личная консультация от

Оксаны

Финансы

Финансы