Похожие презентации:

Сущность налоговой обязанности. Способы обеспечения исполнения налоговой обязанности

1.

ТемаСущность налоговой обязанности.

Способы обеспечения исполнения налоговой

обязанности.

Зачет и возврат излишне уплаченных налогов и пени.

Понятие налоговой обязанности.

Налоговая обязанность представляет собой

конституционную обязанность граждан

своевременно и в полном объеме уплачивать

законно установленные налоги в пользу

государства. Правовые основы налогового

обязательства регулируются Налоговым кодексом

КР, и другими сопутствующими нормативными

актами.

2.

Налоговое законодательство связывает возникновениеналоговой обязанности со следующими

обстоятельствами:

во-первых, наличие объекта конкретного

налога;

во-вторых, наличие непосредственной связи

между этим объектом и субъектом

(налогоплательщиком). И именно с наличием этой

непосредственной связи налоговое законодательство

связывает возникновение налоговой обязанности;

наконец, третье обстоятельство – это

наступление срока уплаты налога.

При наличии трех обстоятельств, существующих

одновременно, возникает налоговая обязанность по

уплате конкретного налога.

3.

Основания возникновения, приостановленияи прекращения налоговой обязанности.

Налоговое законодательство связывает

обязанность уплаты налога с моментом

возникновения обстоятельств,

предусматривающих уплату конкретного налога.

Фактически налоговая обязанность

устанавливается по каждому виду налога

отдельно, поскольку момент возникновения

обязанности по уплате налога и сроки ее

реализации определяются по-разному.

4.

Исполнение обязанности по уплате налогов являетсясложным юридическим фактом, поскольку предполагает

целую систему обязанностей налогоплательщика.

• Так, согласно НК КР налоговая обязанность включает

комплекс мер должного поведения налогоплательщиков:

• 1) вставать на учет в налоговых органах, если такая

обязанность предусмотрена НК КР;

• 2) платить законно установленные налоги;

• 3) вести в установленном порядке учет своих доходов

(расходов) и объектов налогообложения, если такая

обязанность предусмотрена налоговым

законодательством;

• 4) представлять в налоговый орган по месту учета в

установленном порядке налоговые декларации по тем

налогам, которые они обязаны уплачивать;

• 5) обязанность уплачивать пени и штрафы в случае

неисполнения налогового обязательства.

5.

Фактическое исполнение налоговогообязательства может осуществляться

(1)путем внесения наличных денежных средств

и/или (2) перечислением денежных средств

через банк в безналичном порядке в счет уплаты

всей причитающейся суммы налога.

Сущность исполнения налоговой обязанности

заключается в уплате налога.

Сумма налога, подлежащая уплате за налоговый

период, исчисляется на основании налоговой

базы, налоговой ставки и налоговых льгот.

6.

Добровольное исполнение налоговойобязанности является основным способом уплаты

налогов. В то время как принудительное

исполнение считается дополнительным способом,

который возникает только в том случае, когда

налогоплательщик не реализует добровольный

порядок уплаты.

7.

• Исполнение налогового обязательства обусловленосроками его осуществления. Налоговое обязательство

исполняется в установленные сроки. Срок уплаты

налога является одним из обязательных элементов

налогообложения и должен быть определен по

каждому налогу индивидуально. Нарушение срока

уплаты налога влечет начисление пени.

8.

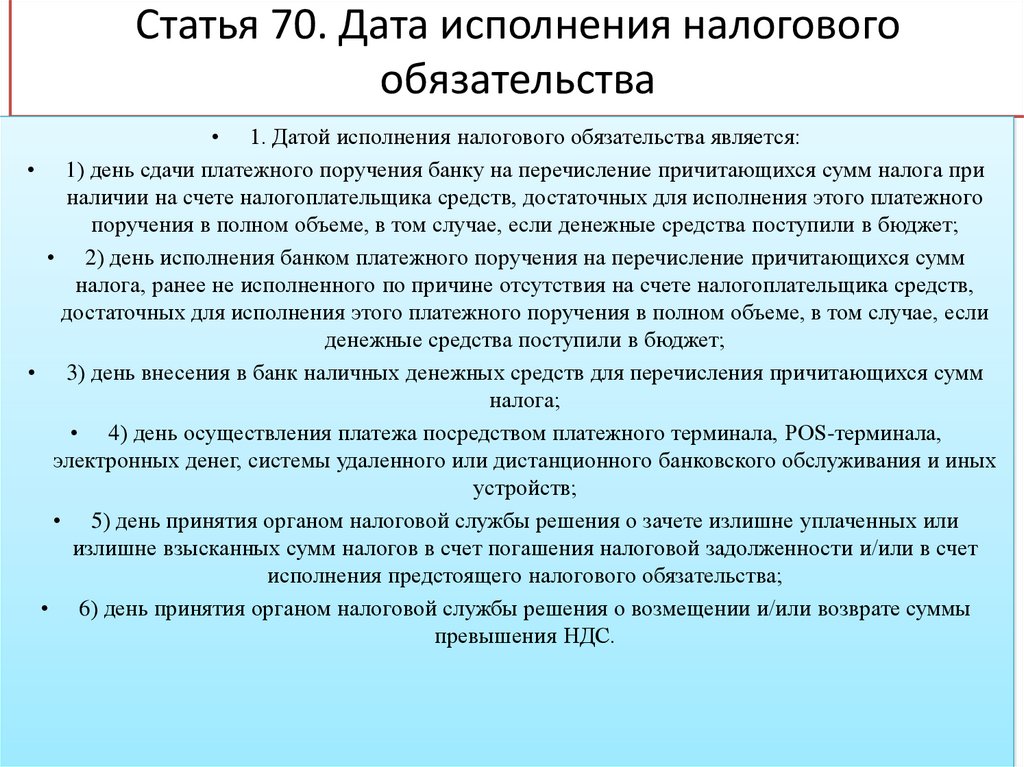

Статья 70. Дата исполнения налоговогообязательства

• 1. Датой исполнения налогового обязательства является:

• 1) день сдачи платежного поручения банку на перечисление причитающихся сумм налога при

наличии на счете налогоплательщика средств, достаточных для исполнения этого платежного

поручения в полном объеме, в том случае, если денежные средства поступили в бюджет;

• 2) день исполнения банком платежного поручения на перечисление причитающихся сумм

налога, ранее не исполненного по причине отсутствия на счете налогоплательщика средств,

достаточных для исполнения этого платежного поручения в полном объеме, в том случае, если

денежные средства поступили в бюджет;

• 3) день внесения в банк наличных денежных средств для перечисления причитающихся сумм

налога;

• 4) день осуществления платежа посредством платежного терминала, POS-терминала,

электронных денег, системы удаленного или дистанционного банковского обслуживания и иных

устройств;

• 5) день принятия органом налоговой службы решения о зачете излишне уплаченных или

излишне взысканных сумм налогов в счет погашения налоговой задолженности и/или в счет

исполнения предстоящего налогового обязательства;

• 6) день принятия органом налоговой службы решения о возмещении и/или возврате суммы

превышения НДС.

9.

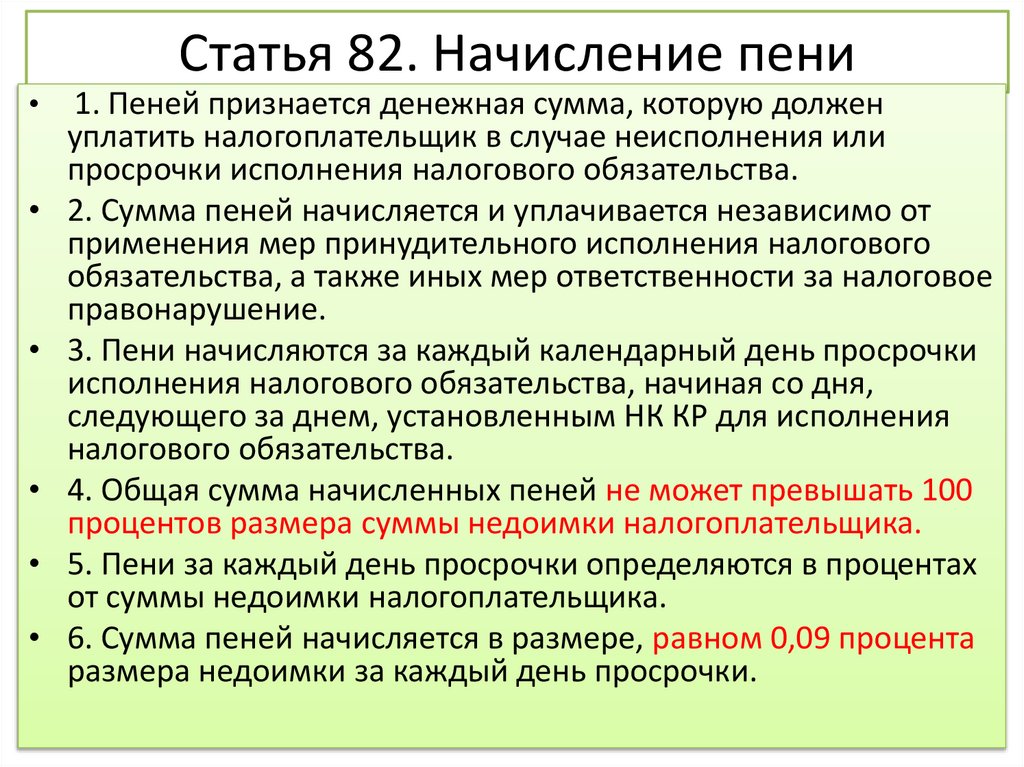

Статья 82. Начисление пени1. Пеней признается денежная сумма, которую должен

уплатить налогоплательщик в случае неисполнения или

просрочки исполнения налогового обязательства.

2. Сумма пеней начисляется и уплачивается независимо от

применения мер принудительного исполнения налогового

обязательства, а также иных мер ответственности за налоговое

правонарушение.

3. Пени начисляются за каждый календарный день просрочки

исполнения налогового обязательства, начиная со дня,

следующего за днем, установленным НК КР для исполнения

налогового обязательства.

4. Общая сумма начисленных пеней не может превышать 100

процентов размера суммы недоимки налогоплательщика.

5. Пени за каждый день просрочки определяются в процентах

от суммы недоимки налогоплательщика.

6. Сумма пеней начисляется в размере, равном 0,09 процента

размера недоимки за каждый день просрочки.

10.

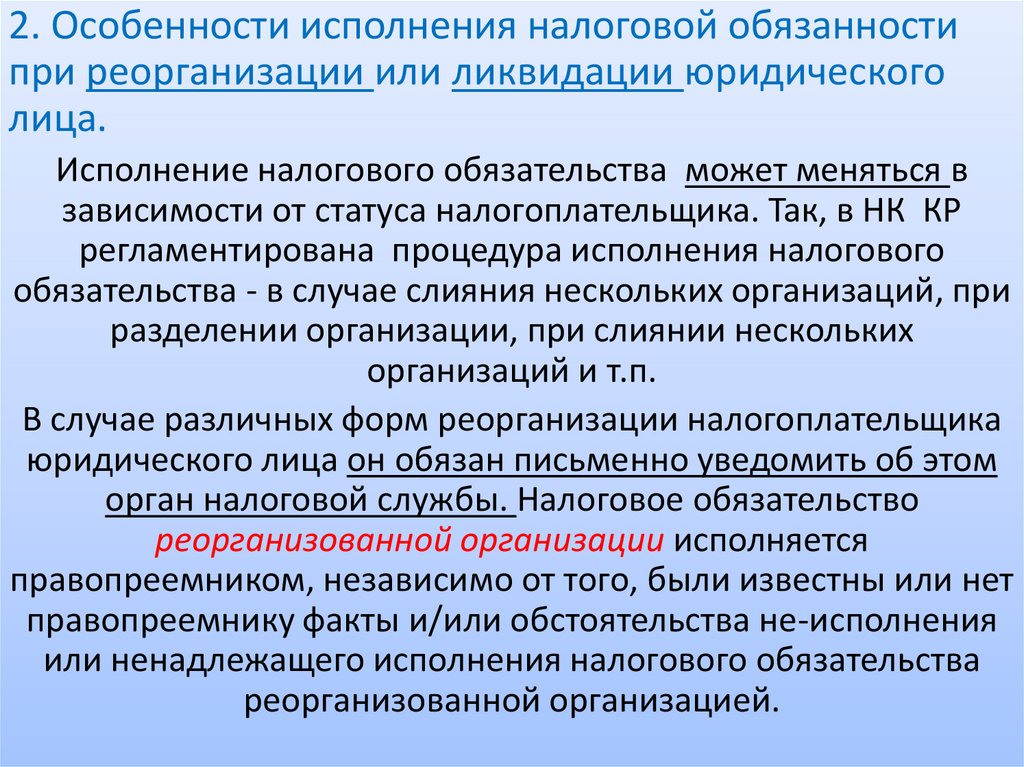

2. Особенности исполнения налоговой обязанностипри реорганизации или ликвидации юридического

лица.

Исполнение налогового обязательства может меняться в

зависимости от статуса налогоплательщика. Так, в НК КР

регламентирована процедура исполнения налогового

обязательства - в случае слияния нескольких организаций, при

разделении организации, при слиянии нескольких

организаций и т.п.

В случае различных форм реорганизации налогоплательщика

юридического лица он обязан письменно уведомить об этом

орган налоговой службы. Налоговое обязательство

реорганизованной организации исполняется

правопреемником, независимо от того, были известны или нет

правопреемнику факты и/или обстоятельства не-исполнения

или ненадлежащего исполнения налогового обязательства

реорганизованной организацией.

11.

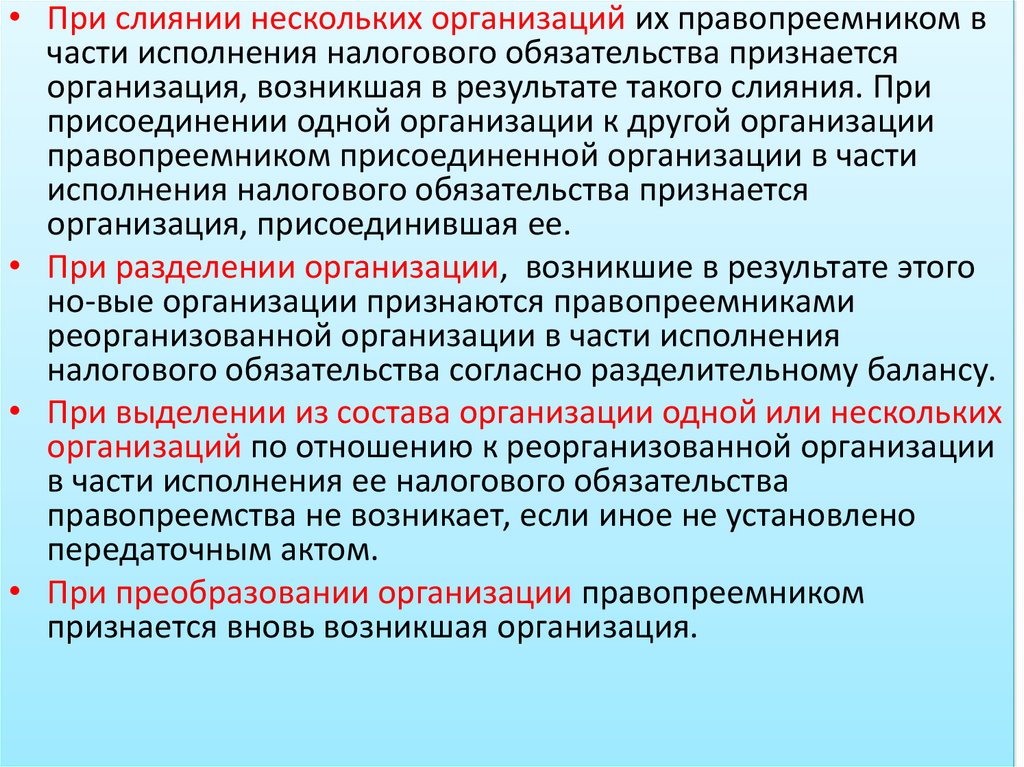

• При слиянии нескольких организаций их правопреемником вчасти исполнения налогового обязательства признается

организация, возникшая в результате такого слияния. При

присоединении одной организации к другой организации

правопреемником присоединенной организации в части

исполнения налогового обязательства признается

организация, присоединившая ее.

• При разделении организации, возникшие в результате этого

но-вые организации признаются правопреемниками

реорганизованной организации в части исполнения

налогового обязательства согласно разделительному балансу.

• При выделении из состава организации одной или нескольких

организаций по отношению к реорганизованной организации

в части исполнения ее налогового обязательства

правопреемства не возникает, если иное не установлено

передаточным актом.

• При преобразовании организации правопреемником

признается вновь возникшая организация.

12.

Налоговики сумели доказать, что компания перевела бизнес нановую организацию с единственной целью – уйти от долгов.

Источник: http://www.lawyercom.ru/news/18002-qqn-16-m9-20-09-2016-nelzya-brosit-kompaniyu-s-dolgami-po-nalogam-i-otkryt-novuyuopen?ustp=F&IdSL=1129302602&IdBatch=2937902&utm_medium=letter&utm_source=letternews&utm_campaign=letternews_2016.09.26_uk

_traffic_w39_readers_64330

• Налоговая инспекция проверила организацию и

доначислила 200 млн рублей. Компания, еще до

окончания проверки, зарегистрировала новую

организацию, на которую перевела сотрудников и

переоформила договоры с контрагентами. Первую

компанию бросили, а затем обанкротили. В

результате инспекция не смогла взыскать

недоимку с проверенной организации и

обратилась в суд, чтобы взыскать с новой. Две

инстанции встали на сторону инспекторов.

Кассация защитила компанию. Дело передали в

Верховный суд РФ.

13.

• Если у реорганизуемой организацииотсутствует налоговая задолженность, излишне

уплаченная сумма налогов подлежит возврату ее

правопреемникам или зачитывается им в счет

исполнения на-логового обязательства.

• Налоговое обязательство ликвидируемой

платежеспособной организации исполняется

ликвидационной комиссией за счет денежных

средств этой организации, в том числе

полученных от реализации имущества

организации, в порядке очередности,

установленной Гражданским кодексом

Кыргызской Республики.

14.

• Исполнение налогового обязательстванеплатежеспособной организации, или

индивидуального предпринимателя,

признанных или объявленных банкротом,

производится в соответствии с

законодательством Кыргызской Республики о

банкротстве с учетом особенностей,

установленных Налоговым кодексом Кыргызской

Республики. Начисление налогового

обязательства прекращается со дня принятия

решения о признании или объявлении

неплатежеспособной организации банкротом.

15.

• В случае смерти физического лица или объявления его судом умершим,нотариус, орган по регистрации актов гражданского со-стояния, суд обязаны

уведомить орган налоговой службы по месту открытия наследства в течение

шести месяцев со дня открытия наследства. Орган налоговой службы в

течение пяти дней, следующего за днем получения уведомления об открытии

наследства обязан сообщить нотариусу по месту открытия наследства и

наследнику о наличии налоговой задолженности умершего физического

лица. При этом орган налоговой службы вправе предъявить свои требования,

вытекающие из налогового обязательства умершего физического лица, к

исполнителю завещания (управляющему наследством) или к наследникам.

Налоговое обязательство умершего физического лица исполняется его наследником,

принявшим наследуемое имущество умершего, в пределах стоимости наследуемого

имущества и пропорционально доле в наследстве не позднее 6 месяцев со дня, следующего за

днем принятия наследства. При этом правопреемства по исполнению наследником

обязанности по уплате налоговых санкций, причитающихся с умершего физического лица за

совершенное налоговое правонарушение, не возникает. В случае отсутствия наследника или

при отказе наследника от принятия наследства, а также в случае, когда величина налоговой

задолженности умершего физического лица превышает стоимость наследуемого

имущества, непогашенная сумма налоговой задолженности признается безнадежным

долгом.

• Налоговое обязательство безвестно отсутствующего или не-дееспособного физического

лица исполняется опекуном, попечителем или управляющим, осуществляющим

доверительное управление имуществом, за счет имущества физического лица не позднее

шести месяцев со дня, следующего за днем признания судом физического лица безвестно

отсутствующим или недееспособным.

16.

Способы обеспечения исполненияналогового обязательства

Способы обеспечения исполнения обязанности по

уплате налогов состоят в возложении на

налогоплательщика дополнительной обязанности

в том случае, если исполнение налоговой

обязанности выполнено не полностью, или

налогоплательщик уклоняется исполнить такое

обязательство.

17.

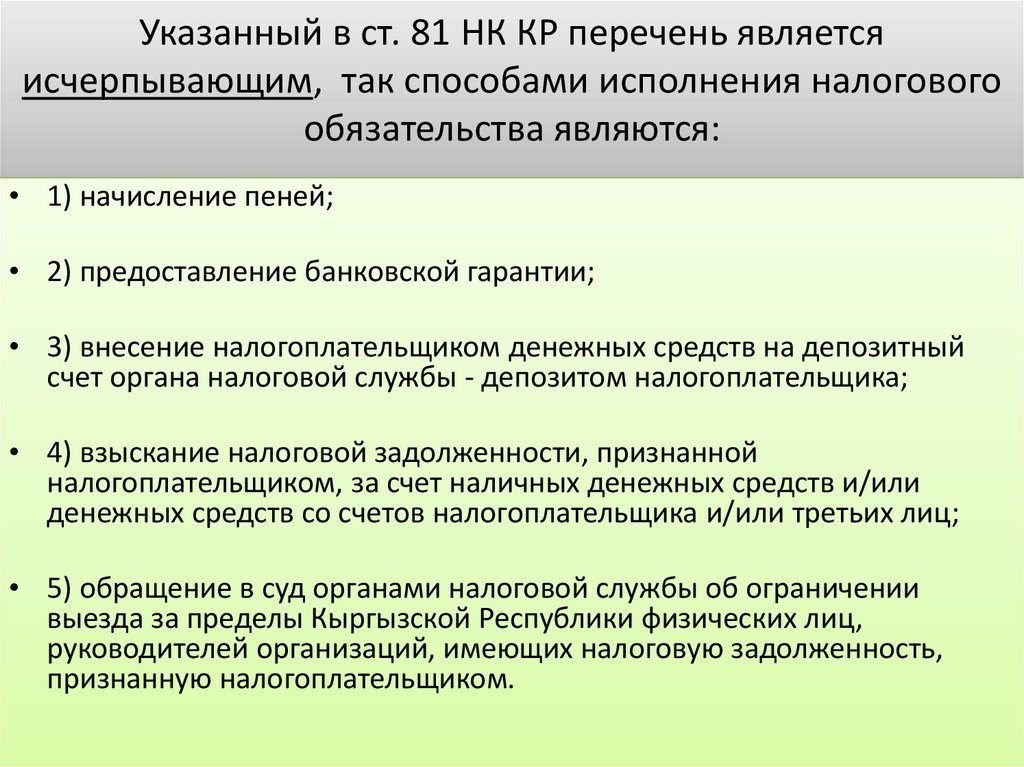

Указанный в ст. 81 НК КР перечень являетсяисчерпывающим, так способами исполнения налогового

обязательства являются:

• 1) начисление пеней;

• 2) предоставление банковской гарантии;

• 3) внесение налогоплательщиком денежных средств на депозитный

счет органа налоговой службы - депозитом налогоплательщика;

• 4) взыскание налоговой задолженности, признанной

налогоплательщиком, за счет наличных денежных средств и/или

денежных средств со счетов налогоплательщика и/или третьих лиц;

• 5) обращение в суд органами налоговой службы об ограничении

выезда за пределы Кыргызской Республики физических лиц,

руководителей организаций, имеющих налоговую задолженность,

признанную налогоплательщиком.

18.

1) начисление пениПеней признается денежная сумма (в

процентах), которую должен выплатить

налогоплательщик в случае неисполнения

или просрочки исполнения налогового

обязательства. Общая сумма начисленной

пени не может превышать 100% размера

суммы недоимки налогоплательщика.

19.

2) Банковская гарантияБанковской гарантией является обязательство

банка перед органом налоговой службы

исполнить обязанность налогоплательщика по

уплате суммы налоговой задолженности в

соответствии с условиями банковской гарантии. К

правоотношениям, возникающим при выдаче

банковской гарантии в качестве меры по

обеспечению исполнения обязанности по уплате

суммы налоговой задолженности, применяются

положения гражданского законодательства

Кыргызской Республики.

20.

Банковская гарантия представляет собой способобеспечения обязательств, наравне с залогом,

поручительством и задатком. В правоотношении

участвуют три стороны:

- гарант (банк, иная кредитная организация),

- бенефициар (кредитор по основному обязательству)

и

- принципал (должник по основному обязательству).

Предоставлению банковской гарантии, как правило,

предшествует заключение договора о выдаче

банковской гарантии, в котором гарант и принципал

оговаривают условия гарантии и особенности

возмещения принципалом сумм, которые гарант

может уплатить бенефициару.

21.

3) Депозит налогоплательщикаДепозит налогоплательщика. Налогоплательщик

может внести денежные средства на специальный

счет налоговой службы для исполнения налогового

обязательства, при этом орган налоговой службы,

принявший депозит в подтверждение, выдает

налогоплательщику справку.

Орган налоговой службы имеет право

распоряжаться суммами, хранящимися на

депозитном счете, только в случаях, на условиях и в

сроки, предусмотренные в решении органа

налоговой службы, принявшего депозит

налогоплательщика.

22.

4)Взыскание налоговой задолженности, признанной

налогоплательщиком, за счет наличных денежных средств

и/или денежных средств со счетов налогоплательщика

и/или третьих лиц.

• В случае неуплаты или неполной уплаты суммы

налоговой задолженности, признанной

налогоплательщиком, налоговый орган имеет

право в бесспорном порядке взыскивать

денежные средства налогоплательщика организации или индивидуального

предпринимателя без их согласия на взыскание

и направлять взысканные средства в счет уплаты

суммы такой задолженности.

23.

Взыскание денежных средств в счет уплаты суммыналоговой задолженности, признанной

налогоплательщиком, со счетов

налогоплательщика производится путем

выставления в банк налогового платежного

требования (НПТ). НПТ исполняется банком путем

списания денежных средств (включая валютный)

со счетов налогоплательщика в счет уплаты его

налоговой задолженности не позднее одного

операционного дня, следующего за днем

поступления в банк НПТ.

Неисполнение своевременного налогового

обязательства налогоплательщиком, является

основанием для предъявления налоговой службой

требования об уплате причитающегося налога.

24.

В случае недостаточности или отсутствияденежных средств у налогоплательщика

налоговый орган имеет право в пределах

налоговой задолженности, признанной

налогоплательщиком, взыскивать наличные

денежные средства со счетов третьих лиц при

наличии документально подтвержденной

задолженности третьего лица перед

налогоплательщиком на основании акта сверки

взаиморасчетов между налогоплательщиком и

третьим лицом в бесспорном порядке.

25.

• Исполнение налоговой задолженности путемвыставления в банк налогового платежного

требования осуществляется в том случае, если

налогоплательщику было вручено решение об

обеспечении исполнения налоговой

задолженности, признанной

налогоплательщиком, за счет наличных

денежных средств и/или денежных средств со

счетов налогоплательщика и/или третьих лиц и

налогоплательщик не исполнил данное решение

в течение 15 календарных дней со дня,

следующего за днем вручения соответствующего

решения, или не обжаловал данное решение.

26.

• Вышеизложенное позволяет отметить:• 1. способы обеспечения возврата носят

имущественный характер;

• 2. в случае, если государство не получает ту

сумму налога на которую оно рассчитывало

согласно плану, то оно имеет право

применить способы обеспечения возврата

налогов с учетом штрафных санкций (не во

всех случаях).

Финансы

Финансы