Похожие презентации:

Податкове планування та прогнозування. Тема 4

1.

1ТЕМА 4. ПОДАТКОВЕ ПЛАНУВАННЯ ТА ПРОГНОЗУВАННЯ

План

1.1. Поняття і сутність податкового прогнозування і планування.

1.2. Корпоративне податкове планування.

1.3. Фактори впливу

на

якість податкового

планування.

1.4. Напрями

підвищення рівня податкового

планування.

прогнозування

і

прогнозування та

2.

1.1. Поняття і сутність податкового прогнозування і планування.Податкове прогнозування і планування – це особливі елементи системи

вироблення і прийняття рішень у сфері життєдіяльності держави у процесі

перерозподілу валового внутрішнього продукту, що є однією з дієвих

господарських функцій держави в умовах економіки ринкового типу.

2

3.

Прогноз (англ. forecast) – це ймовірне, аргументоване, науковообґрунтоване (тобто основане на системі фактів, доказів) судження про

стан будь-якого об’єкта (процесу, явища) в визначений момент часу в

майбутньому і/або альтернативних шляхах і термінах досягнення якихнебудь результатів.

Прогнозування (грец. prognosis – знання наперед) – це вид

пізнавальної діяльності людини, спрямований на формування прогнозів

розвитку об’єкта на основі аналізу тенденцій його розвитку.

3

4.

Податкове прогнозування і планування – засіб фіскальної політикидержави, який є важливою складовою податкового механізму.

Головна

мета

державного

прогнозування

і

планування

податкових надходжень – визначення обсягу податкових зобов’язань по

платниках

податків

для

централізації

грошових

коштів

у

загальнодержавному бюджеті.

4

5.

Існує три підходи до державного прогнозування податкових надходжень:1) за видами платежів;

2) за регіонами;

3) за галузями економіки.

Прогноз залежить від вихідної інформації, прийнятих припущень, заданих

обмежень тощо і не може бути абсолютно точним, достовірним і однозначним.

5

6.

Податкове планування – це сукупність інструментів, методів, прийомів,способів і засобів інформаційно-аналітичного забезпечення, за допомогою яких

державні органи та суб'єкти господарювання реалізують на законодавчій основі

податковий механізм і узгоджують повноваження і функції в податковій сфері при

постійних економіко-політичних змінах.

Податкове планування – це комплексне явище, що охоплює:

по-перше, систему органів управління податковим процесом;

по-друге, сукупність правил і вимог, що регламентують податкові дії, а також

обумовлюють заходи податкової відповідальності.

6

7.

Об’єктом прогнозування та планування у податковому менеджменті єобсяги податкових надходжень до бюджетів усіх рівнів. У свою чергу суб’єктами є

держава в особі державних органів управління і платники податків.

Принципами податкового планування прийнято вважати:

- законність;

- альтернативність;

- комплексність;

- цілеспрямованість;

- оперативність;

- ефективність.

7

8.

Рис. 1. Структурні елементи податкового планування.8

9.

1.2. Корпоративне податкове планування.Корпоративне податкове планування - це одна з функцій управління фінансовогосподарською діяльністю, яка полягає у встановленні передбачуваних параметрів

майбутнього стану об’єкта, оптимальних способів і методів досягнення даного стану в

умовах обмеженості ресурсів та при допустимому рівні податкового ризику.

Кінцевою метою податкового планування є не тільки і не стільки оптимізація

податків, скільки підвищення фінансової стійкості діяльності підприємства.

9

10.

Завданнями податкового планування на корпоративному рівні є:- збереження оборотних коштів;

- підвищення

загальної ефективності господарської діяльності;

- запобігання

негативним наслідкам прийнятих управлінських рішень;

- контроль за ефективністю схем мінімізації оподаткування.

10

11.

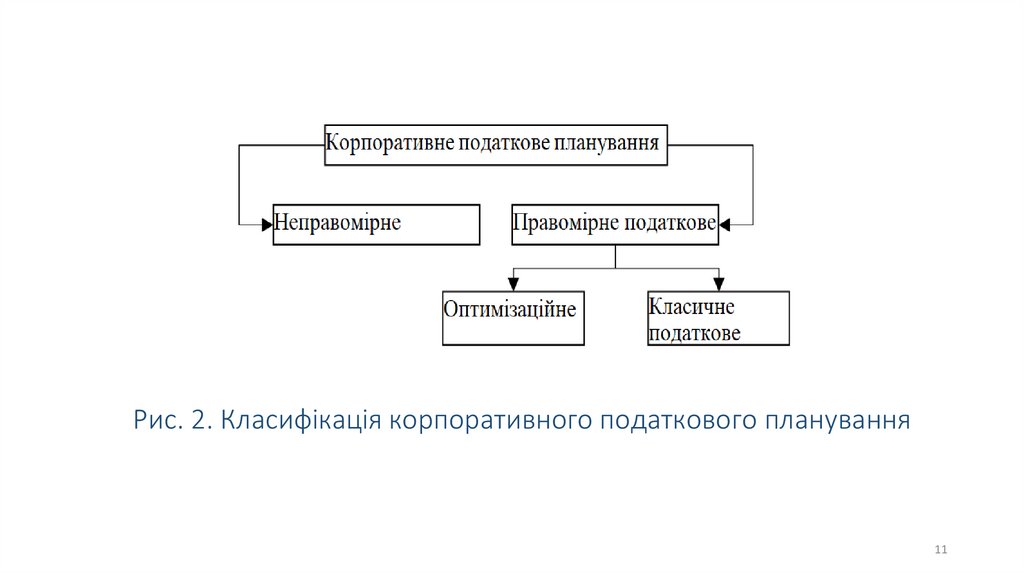

Рис. 2. Класифікація корпоративного податкового планування11

12.

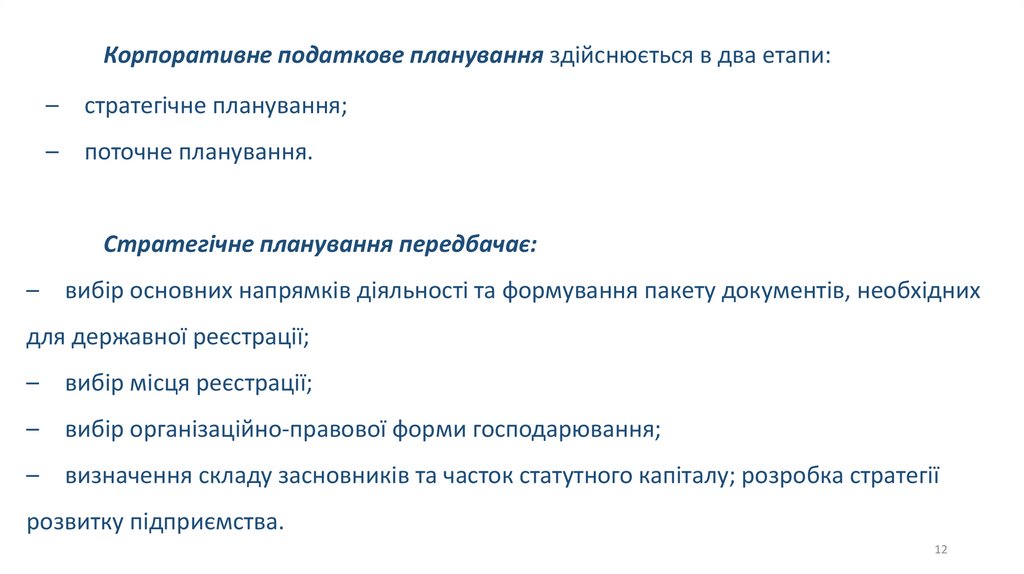

Корпоративне податкове планування здійснюється в два етапи:–

стратегічне планування;

–

поточне планування.

Стратегічне планування передбачає:

–

вибір основних напрямків діяльності та формування пакету документів, необхідних

для державної реєстрації;

–

вибір місця реєстрації;

–

вибір організаційно-правової форми господарювання;

–

визначення складу засновників та часток статутного капіталу; розробка стратегії

розвитку підприємства.

12

13.

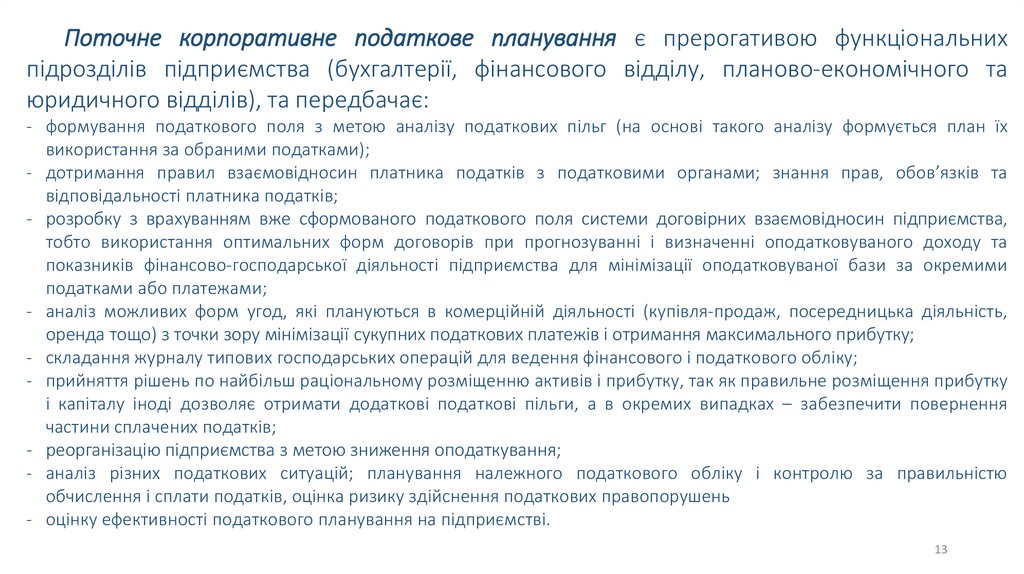

Поточне корпоративне податкове планування є прерогативою функціональнихпідрозділів підприємства (бухгалтерії, фінансового відділу, планово-економічного та

юридичного відділів), та передбачає:

- формування податкового поля з метою аналізу податкових пільг (на основі такого аналізу формується план їх

використання за обраними податками);

- дотримання правил взаємовідносин платника податків з податковими органами; знання прав, обов’язків та

відповідальності платника податків;

- розробку з врахуванням вже сформованого податкового поля системи договірних взаємовідносин підприємства,

тобто використання оптимальних форм договорів при прогнозуванні і визначенні оподатковуваного доходу та

показників фінансово-господарської діяльності підприємства для мінімізації оподатковуваної бази за окремими

податками або платежами;

- аналіз можливих форм угод, які плануються в комерційній діяльності (купівля-продаж, посередницька діяльність,

оренда тощо) з точки зору мінімізації сукупних податкових платежів і отримання максимального прибутку;

- складання журналу типових господарських операцій для ведення фінансового і податкового обліку;

- прийняття рішень по найбільш раціональному розміщенню активів і прибутку, так як правильне розміщення прибутку

і капіталу іноді дозволяє отримати додаткові податкові пільги, а в окремих випадках – забезпечити повернення

частини сплачених податків;

- реорганізацію підприємства з метою зниження оподаткування;

- аналіз різних податкових ситуацій; планування належного податкового обліку і контролю за правильністю

обчислення і сплати податків, оцінка ризику здійснення податкових правопорушень

- оцінку ефективності податкового планування на підприємстві.

13

14.

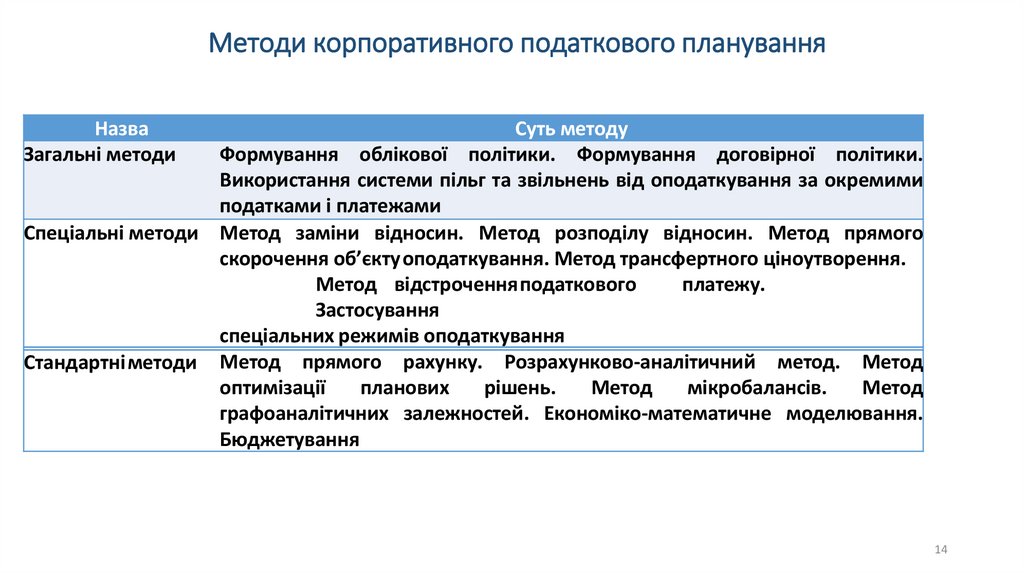

Методи корпоративного податкового плануванняНазва

Загальні методи

Суть методу

Формування облікової політики. Формування договірної політики.

Використання системи пільг та звільнень від оподаткування за окремими

податками і платежами

Спеціальні методи Метод заміни відносин. Метод розподілу відносин. Метод прямого

скорочення об’єктуоподаткування. Метод трансфертного ціноутворення.

Метод відстроченняподаткового

платежу.

Застосування

спеціальних режимів оподаткування

Стандартніметоди Метод прямого рахунку. Розрахунково-аналітичний метод. Метод

оптимізації

планових

рішень.

Метод

мікробалансів.

Метод

графоаналітичних залежностей. Економіко-математичне моделювання.

Бюджетування

14

15.

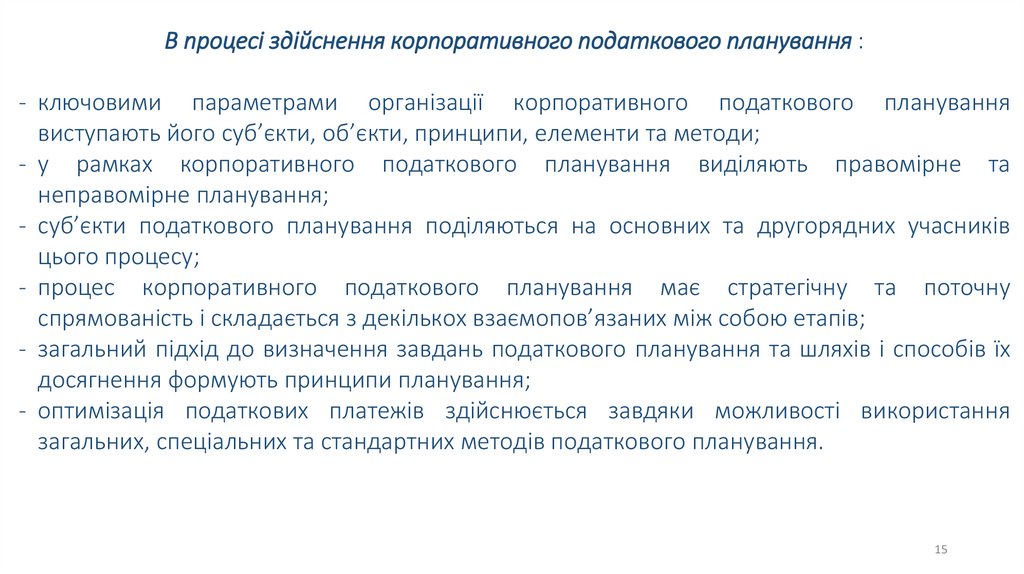

В процесі здійснення корпоративного податкового планування :- ключовими параметрами організації корпоративного податкового планування

виступають його суб’єкти, об’єкти, принципи, елементи та методи;

- у рамках корпоративного податкового планування виділяють правомірне та

неправомірне планування;

- суб’єкти податкового планування поділяються на основних та другорядних учасників

цього процесу;

- процес корпоративного податкового планування має стратегічну та поточну

спрямованість і складається з декількох взаємопов’язаних між собою етапів;

- загальний підхід до визначення завдань податкового планування та шляхів і способів їх

досягнення формують принципи планування;

- оптимізація податкових платежів здійснюється завдяки можливості використання

загальних, спеціальних та стандартних методів податкового планування.

15

16.

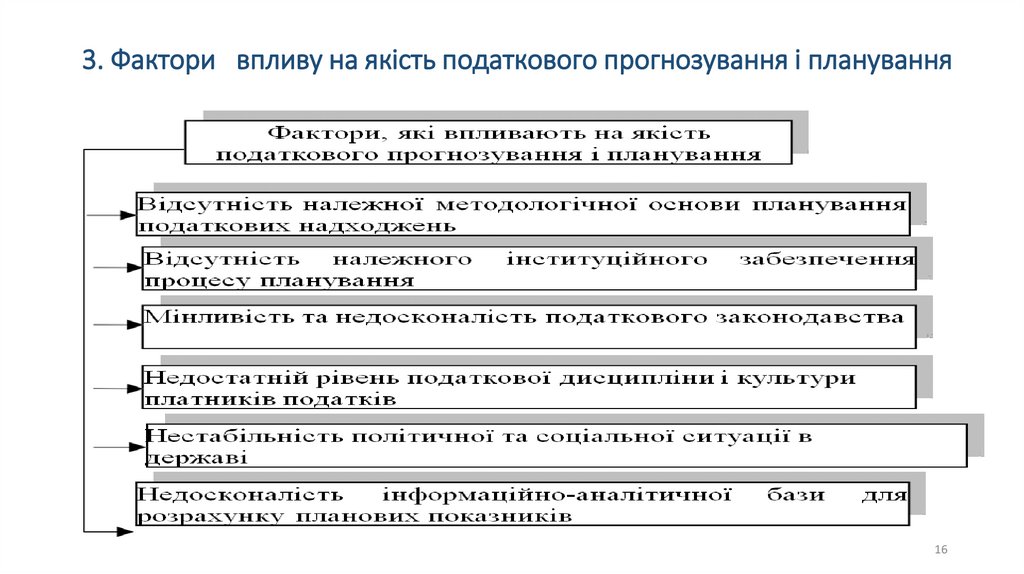

3. Фактори впливу на якість податкового прогнозування і планування16

17.

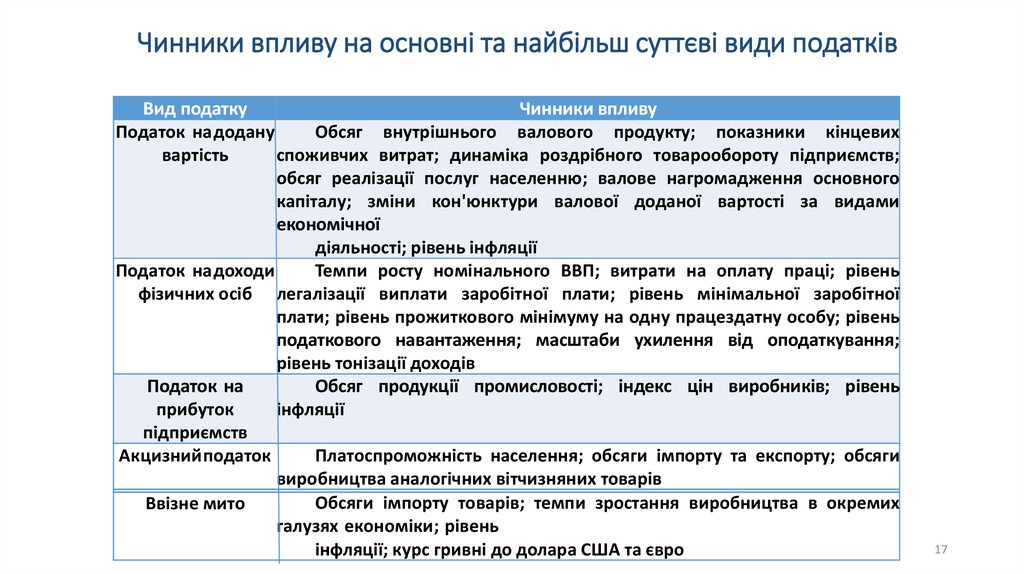

Чинники впливу на основні та найбільш суттєві види податківВид податку

Чинники впливу

Податок надодану

Обсяг внутрішнього валового продукту; показники кінцевих

споживчих витрат; динаміка роздрібного товарообороту підприємств;

вартість

обсяг реалізації послуг населенню; валове нагромадження основного

капіталу; зміни кон'юнктури валової доданої вартості за видами

економічної

діяльності; рівень інфляції

Податок надоходи

Темпи росту номінального ВВП; витрати на оплату праці; рівень

фізичних осіб легалізації виплати заробітної плати; рівень мінімальної заробітної

плати; рівень прожиткового мінімуму на одну працездатну особу; рівень

податкового навантаження; масштаби ухилення від оподаткування;

рівень тонізації доходів

Податок на

Обсяг продукції промисловості; індекс цін виробників; рівень

прибуток

інфляції

підприємств

Платоспроможність населення; обсяги імпорту та експорту; обсяги

Акцизнийподаток

виробництва аналогічних вітчизняних товарів

Обсяги імпорту товарів; темпи зростання виробництва в окремих

Ввізне мито

галузях економіки; рівень

інфляції; курс гривні до долара США та євро

17

18.

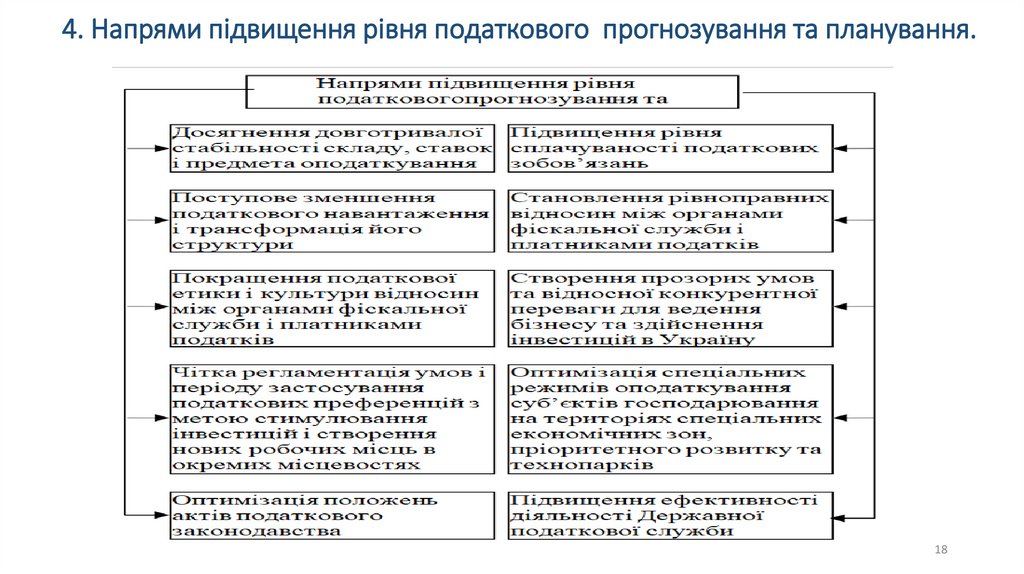

4. Напрями підвищення рівня податкового прогнозування та планування.18

19.

Удосконалення процесу податкового прогнозування та планування - це:• створення прозорих умов та відносної конкурентної переваги для ведення бізнесу та

здійснення інвестицій в Україну;

• подолання довготривалого конфлікту між владою і бізнесом, покращення етики і

культури відносин між ними, значне розширення свободи і зацікавленості в

господарюванні;

• підвищення рівня сплачуваності податкових зобов’язань;

• чітка регламентація умов і періоду застосування податкових преференцій з метою

стимулювання інвестицій і створення нових робочих місць в окремих місцевостях. При

цьому необхідні знижки або скасування платежів мають стосуватися лише прямих

податків (головним чином податку з прибутку і соціальних нарахувань на фонд заробітної

плати);

• законодавчі зміни щодо організації спеціальних режимів оподаткування суб’єктів

господарювання на територіях спеціальних економічних зон, пріоритетного розвитку та

технопарків. Новий порядок має заохочувати інвестиції і створення нових робочих місць,

а не збільшення імпорту, що надходять через ці зони і території, як це було донедавна.

19

20.

Перелік питань для контролю знань1. В чому полягає головна мета державного прогнозування і планування?

2. Охарактеризуйте фактори, які впливають на якість податкового прогнозування і планування.

3. Охарактеризуйте методи корпоративного податкового планування.

4. Наведіть завдання податкового планування на корпоративному рівні.

5. Назвіть напрями покращення ефективності діяльності Державної податкової служби в контексті

підвищення рівня податкового прогнозування та планування.

6. Які основні напрями удосконалення процесу податкового прогнозування та планування?

7. Чи існує взаємозв’язок між загальнодержавним і корпоративним податковим плануванням?

8. Доведіть необхідність макроекономічного прогнозування на сучасному етапі розвитку економіки

України. Перерахуйте основні прогнозні макропоказники економічного і соціального розвитку України.

9. Який з інструментів фінансового управління може передбачити майбутній фінансовий вплив

поточної політики, економічних тенденцій і припущень на розвиток економіки країни?

10. Назвіть існуючі підходи до прогнозування податкових надходжень до державного бюджету країни.

11. Яким чином можна трактувати поняття податкового планування в контексті розгляду його

теоретичних основ?

12. Яким чином класифікується корпоративне податкове планування?

13. Які види податкового планування можна виділити у рамках правомірного податкового

планування?

20

21.

Список рекомендованої літератури1.

Податковий кодекс України : Закон України, Кодекс від 02 грудня 2010 року № 2755-VI. URL:

http://zakon2.rada.gov.ua/laws/show/2755-17.

2.

Іванов Ю.Б., Крисоватий А.І., Кізима А.Я., Карпова В.В. Податковий менеджмент: Підручник. — К.: Знання,

2008. — 525 с.

3.

Мороз Е. Г. Податковий менеджмент : навч. посібник. [Електронне видання]. – Рівне : НУВГП, 2020. – 412 с.

4.

Державна податкова служба України : Офіційний сайт . URL: https://tax.gov.ua/

21

22.

Дякую за увагу!22

Финансы

Финансы