Похожие презентации:

Понятие, предмет инвестиционного менеджмента

1. Понятие, предмет ИМ

2. Рекомендуемая литература

1.2.

3.

4.

5.

6.

Брусов П.Н., Филатова Т.В., Лахметкина Н.И. Инвестиционный

менеджмент: Учебник. – М.: ИНФРА-М, 2014. – 333.

Балдин К.В. Управление инвестициями : учебник для вузов / К. В. Балдин,

Е. Л. Макриденко, О. И. Швайка. — Москва: Дашков и К, 2016. — 238 с.

Инвестиционный менеджмент : учебник / Н. Д. Гуськова [и др.]. — 2-е

изд., перераб. и доп. — Москва: КноРус, 2014. — 438 с.

Прокофьев Ю.С. Экономическая оценка инвестиций : учебное пособие /

Ю. С. Прокофьев. Томск: Изд-во ТПУ, 2000. — 114 с.

Калмыкова Е.Ю. Экономика недвижимости : учебное пособие для вузов /

Е. Ю. Калмыкова; Национальный исследовательский Томский

политехнический университет (ТПУ). — Томск: Изд-во ТПУ, 2010. — 135 с.

Сергейчик С.И. Ценные бумаги : учебное пособие для вузов / С. И.

Сергейчик; Томский политехнический университет (ТПУ), Институт

дистанционного образования (ИДО). — Томск: Изд-во ТПУ, 2008. — 176 с.:

3. Дополнительная литература

1.2.

3.

4.

5.

6.

Методические рекомендации по оценке эффективности инвестиционных

проектов (утв. Минэкономики РФ, Минфином РФ, Госстроем РФ 21.06.99

№ВК 477)

ФЗ «Об инвестиционной деятельности в Российской Федерации,

осуществляемой в форме капитальных вложений» от 25.02.1999 №39-ФЗ

ФЗ «Об иностранных инвестициях в Российской Федерации» от 09.07.1999

№160-ФЗ (с изм. и доп.)

Федеральный закон от 29.11.2001 N 156-ФЗ (ред. от 30.12.2015) "Об

инвестиционных фондах" (с изм. и доп., вступ. в силу с 09.02.2016)

Федеральный закон от 28.11.2011 N 335-ФЗ (ред. от 21.07.2014) "Об

инвестиционном товариществе»

Справочная

информация:

"Социальные

налоговые

вычеты

и

инвестиционные

налоговые

вычеты,

учитываемые

в

целях

налогообложения дохода физических лиц" (Материал подготовлен

специалистами КонсультантПлюс)

4. Понятие «инвестиции»

5. План

1. Понятие «инвестиции»2. Роль инвестиций и факторы их объема в

стране

3. Субъекты, объекты, формы инвестиций

4. Характеристика реальных и финансовых

инвестиций, взаимосвязь и

взаимозависимость реальных и финансовых

инвестиций

5. Классификация инвестиций

6. Источники инвестиций

6. Инвестиции - это

совокупность затрат, реализуемых в формецеленаправленного вложения капитала на определенный

срок в различные отрасли и сферы экономики, в объекты

предпринимательской и других видов деятельности для

получения прибыли (дохода) и достижения как

индивидуальных целей инвесторов, так и положительного

эффекта (социального, экологического и т.п.).

7. Инвестиции – это:

• долгосрочные вложения капитала в собственной стране или зарубежом в предприятия разных отраслей, предпринимательские

проекты, социально-экономические программы, инновационные

проекты.

• процесс увеличения реальных производительных активов…

приобретение финансовых активов, например акций компаний.

• вложение капитала в денежной, материальной и нематериальной

форме в объекты предпринимательской деятельности с целью

получения текущего дохода или обеспечения возрастания его

стоимости в будущем периоде.

• денежные средства, ценные бумаги, иное имущество, в том числе

имущественные права, иные права, имеющие денежную оценку,

вкладываемые в объекты предпринимательской и (или) иной

деятельности в целях получения прибыли и (или) достижения иного

полезного эффект.

• отказ от использования доходов на текущее потребление в пользу

капиталообразования и ожидаемого расширения потребления в

будущем

8. Факторы объема инвестиций в стране

• распределение получаемого дохода напотребление и сбережение

• ожидаемая норма чистой прибыли

• ставка ссудного процента

• предполагаемый темп инфляции

9.

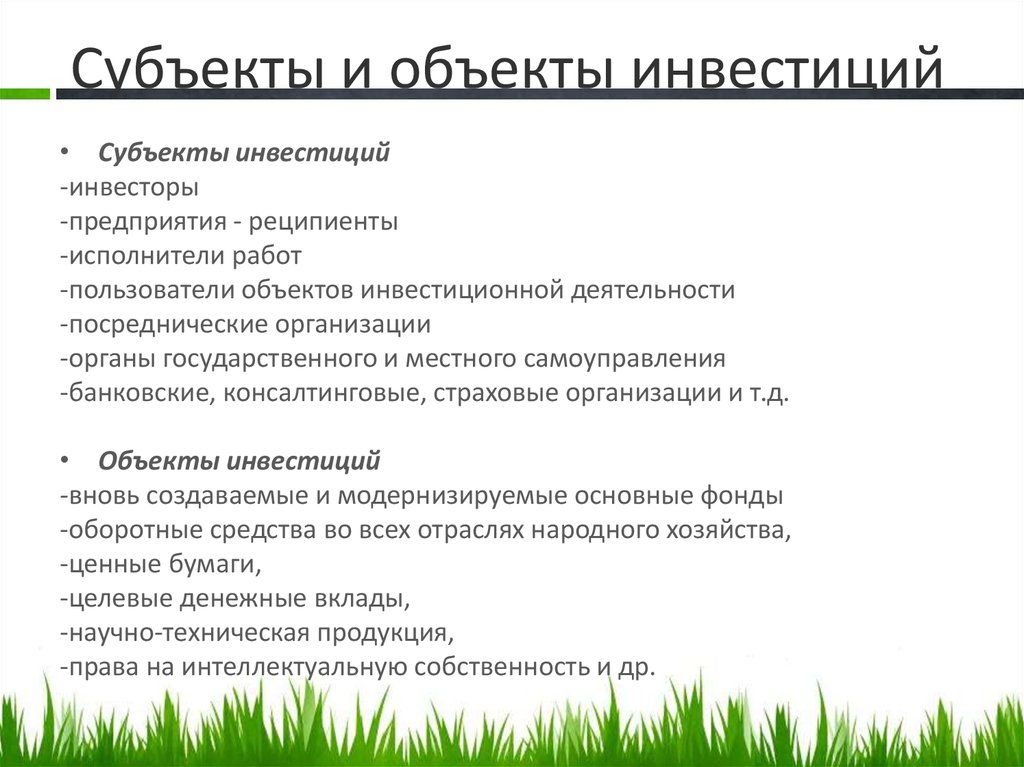

Субъекты и объекты инвестиций• Субъекты инвестиций

-инвесторы

-предприятия - реципиенты

-исполнители работ

-пользователи объектов инвестиционной деятельности

-посреднические организации

-органы государственного и местного самоуправления

-банковские, консалтинговые, страховые организации и т.д.

• Объекты инвестиций

-вновь создаваемые и модернизируемые основные фонды

-оборотные средства во всех отраслях народного хозяйства,

-ценные бумаги,

-целевые денежные вклады,

-научно-техническая продукция,

-права на интеллектуальную собственность и др.

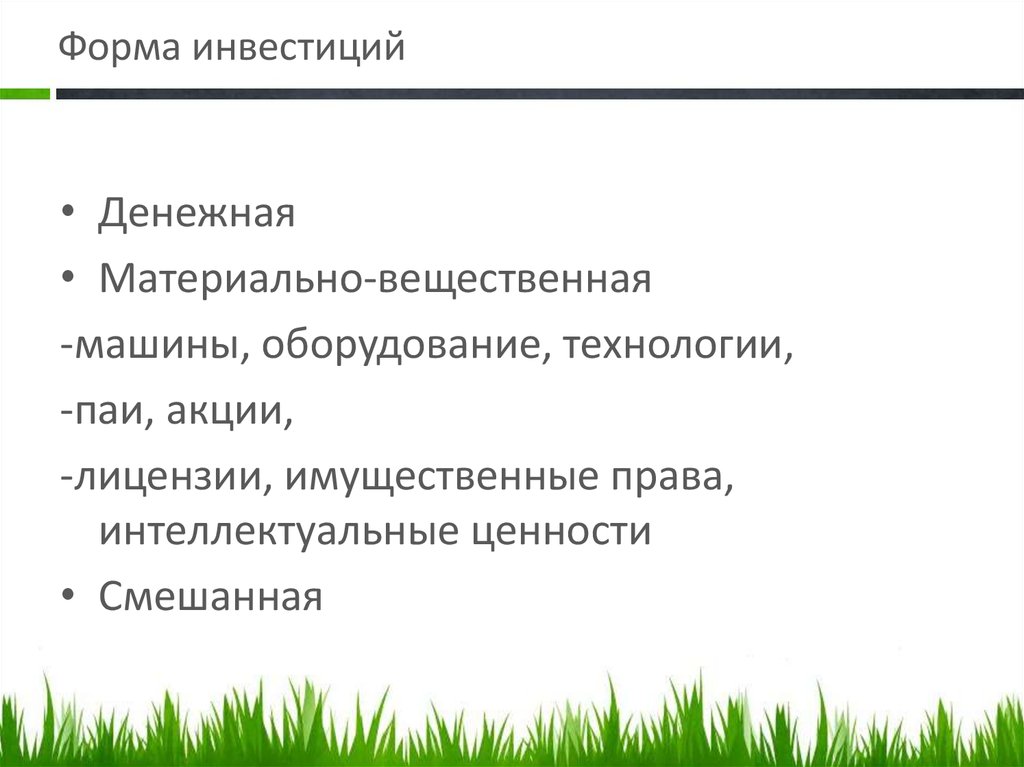

10. Форма инвестиций

• Денежная• Материально-вещественная

-машины, оборудование, технологии,

-паи, акции,

-лицензии, имущественные права,

интеллектуальные ценности

• Смешанная

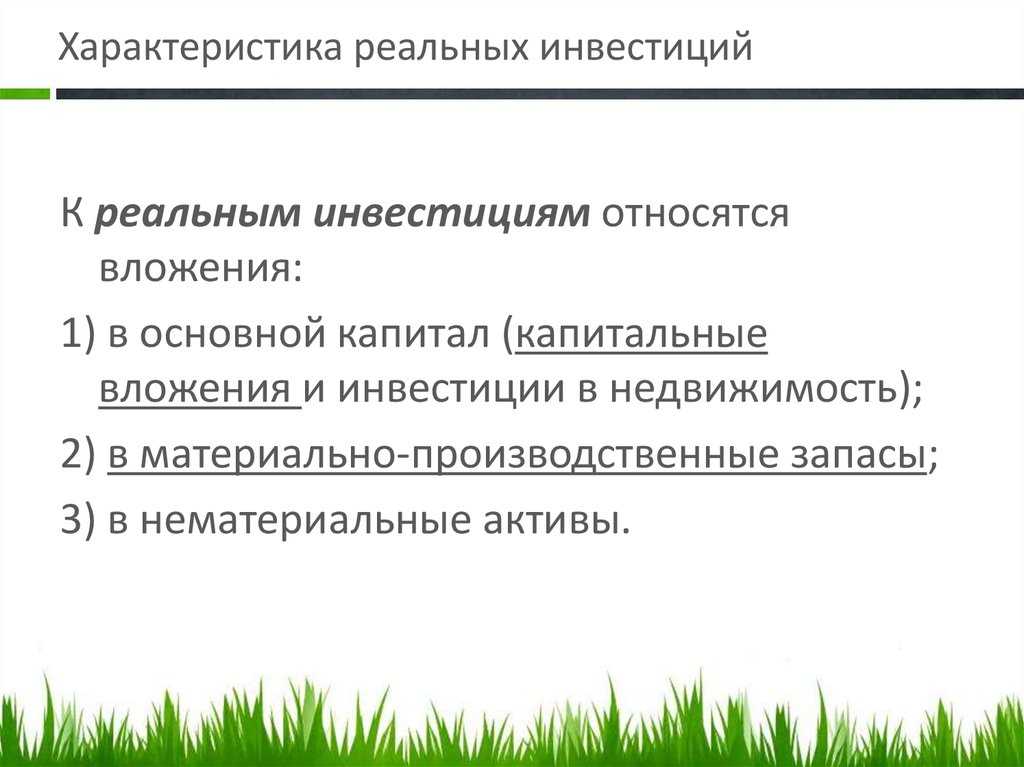

11. Характеристика реальных инвестиций

К реальным инвестициям относятсявложения:

1) в основной капитал (капитальные

вложения и инвестиции в недвижимость);

2) в материально-производственные запасы;

3) в нематериальные активы.

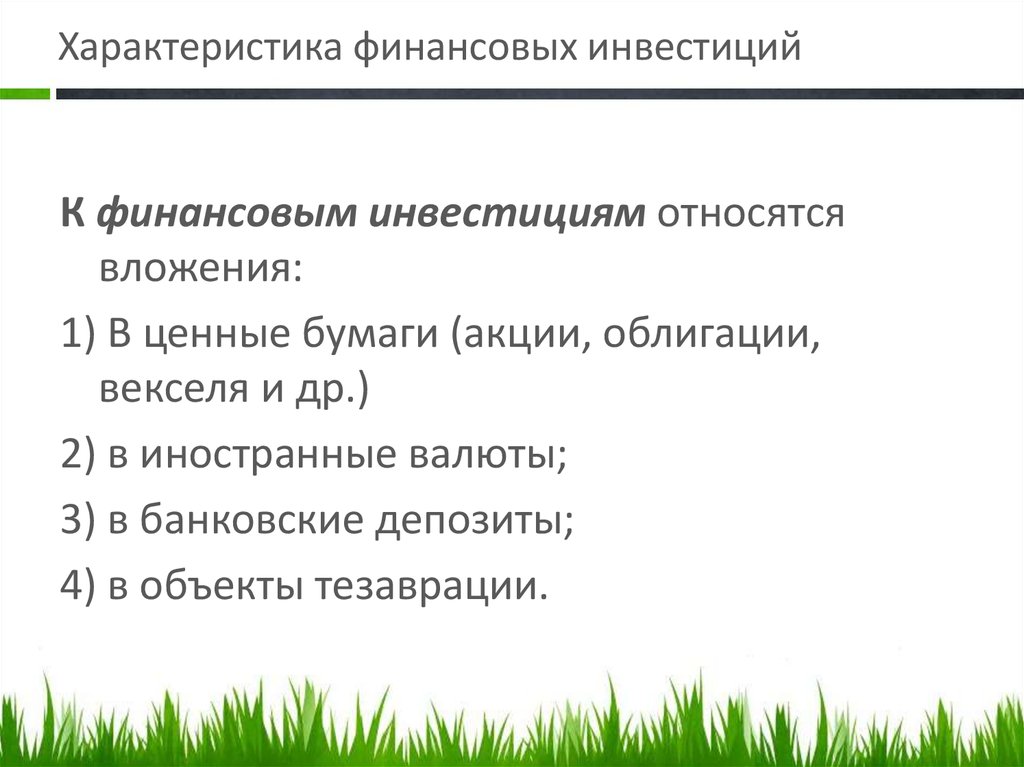

12. Характеристика финансовых инвестиций

К финансовым инвестициям относятсявложения:

1) В ценные бумаги (акции, облигации,

векселя и др.)

2) в иностранные валюты;

3) в банковские депозиты;

4) в объекты тезаврации.

13. Классификация инвестиций

1. По объекту инвестиций: реальные ифинансовые

2. По характеру участия инвестора в

инвестиционном процессе: прямые и

косвенные (непрямые).

3. По периоду инвестирования:

долгосрочные, среднесрочные и

краткосрочные

4. По региональному признаку: внутренние

(отечественные) и внешние (зарубежные)

14. Классификация инвестиций

5. По уровню риска: с низким, средним ивысоким

6. По формам собственности используемого

инвестором капитала: частные,

государственные, иностранные (прямые,

портфельные и прочие) и совместные.

7. По характеру использования капитала в

инвестиционном процессе: первичные

инвестиции, реинвестиции и деинвестиции.

15. Классификация инвестиций

8. По формам воспроизводства в реальномсекторе:

- на создание объектов предпринимательской

деятельности;

- на расширение производства;

- на реконструкцию и техническое

перевооружению и т.д.

16. Источники инвестиций

1) Собственные средства (чистая прибыль,амортизация, страховые возмещения убытков,

средства от продажи основных средств и

иммобилизации оборотных средств)

2) Привлеченные средства (средства от

дополнительной эмиссии акций, паевые

взносы, средства вышестоящих компаний,

дотации и долевое государственное участие )

3) Заемные средства (кредиты банков, заемные

средства других организаций, целевые

государственные кредиты)

17. Предмет изучения инвестиционного менеджмента

View your slides from anywhere!18. Инвестиционный менеджмент

• Управление инвестиционной деятельностьюхозяйствующих субъектов, территорий, активов в целях

эффективного использования инвестиционных ресурсов

(собственных и привлеченных).

Задачи:

1. Рост производственного и экономического потенциала

2. Максимизация финансовой отдачи от инвестиций

3. Оптимизация инвестиционных вложений

4. Минимизация риска

5. Обеспечение финансовой устойчивости и

платежеспособности

6. Поиск путей ускорения реализации инвестиционных

проектов и программ.

19. Функции инвестиционного менеджмента

• Анализ внешней инвестиционной среды иконкуренции инвестиционного рынка

• Стратегическое планирование инвестиционной

деятельности фирмы

• Оценка и отбор инвестиционно привлекательных

(эффективных) проектов, финансовых инструментов

• Формирование инвестиционного портфеля

• Текущее планирование и оперативное управление

реализацией проектов

• Мониторинг реализации проектов

• Решение о выходе из неэффективных проектов

20. Инвестиционная деятельность

– это:• вложение средств и осуществление практических

действий как в целях получения прибыли, так и

достижения прочего эффекта;

• преобразование финансовых ресурсов в инвестиции;

• вложение капитала с целью его прироста в будущем;

• финансирование основной производственной

деятельности предприятия;

• обеспечение расширенного воспроизводства

предприятия;

• вложение средств в различные отрасли и сферы

экономики, позволяющие получить материальный и

нематериальный эффект;

• перераспределение капитала в эффективные

инвестиционные объекты как на уровне предприятия,

так и на уровне отрасли и территории.

21. Инвестиционный процесс

– совокупность последовательных действий субъектовинвестиций по поводу вложения средств в объекты

инвестиций с целью получения ожидаемого эффекта.

Субъект инвестиционного процесса – это участник

процесса вложения средств, выполняющий

определенную функцию (роль) в инвестиционном

процессе, руководствуясь спецификой основного вида

своей деятельности:

• инвестор;

• реципиент;

• инициатор;

• «институт».

22.

Роли субъектов инвестиционного процесса организации взависимости от источников инвестиций

1

1.

2.

4.

3.

5.

6.

Источник

инвестиций

2

Внутренние

источники

Кредит

Эмиссия

акций

Вклад

в

уставный

капитал

Государствен

ное

и

муниципальн

ое

финансирован

ие

Приобретение

акций

на

вторичном

рынке

Инвестор

3

О

Субъекты инвестиционного процесса

Реципиент

Инициатор

Институты

4

5

6

О

О

К

К

И1

О

О

О

О

К

Ф

И0

О

И0 / П / ВФ

К / ВФ

Г/М

О

Г/ М

ГФ/К

И2

И1

И1/И2/И3

Ф

23.

ВН

Е

Ш

Н

Я

Я

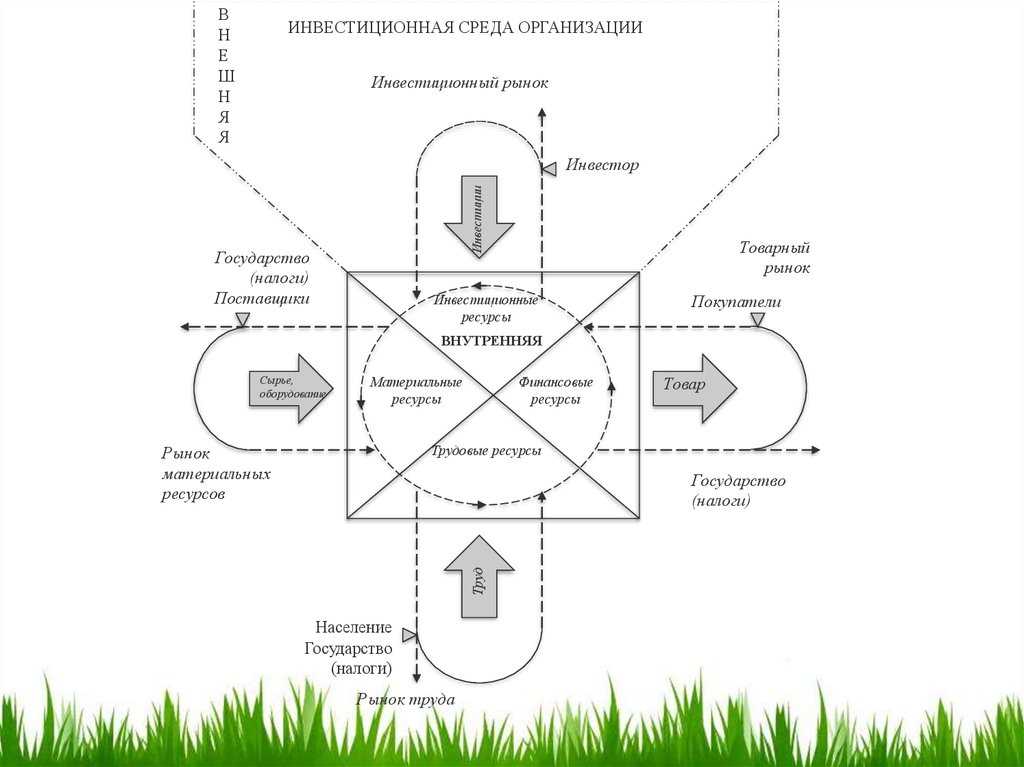

ИНВЕСТИЦИОННАЯ СРЕДА ОРГАНИЗАЦИИ

Инвестиционный рынок

Инвестиции

Инвестор

Государство

(налоги)

Поставщики

Товарный

рынок

Инвестиционные

ресурсы

Покупатели

ВНУТРЕННЯЯ

Сырье,

оборудование

Материальные

ресурсы

Финансовые

ресурсы

Товар

Трудовые ресурсы

Рынок

материальных

ресурсов

Труд

Государство

(налоги)

Население

Государство

(налоги)

Рынок труда

24. Стратегическое планирование инвестиционной деятельности

Stylize, edit, and animate your media25. Стратегия

(от др. - греч. «искусство полководца») – это:• искусство ведения войны; искусство планирования руководства,

основанного на правильных и далеко идущих прогнозах;

• обязательство действовать определенным образом;

• совокупность запланированных действий и подходов

управленческого персонала к достижению заданных

показателей, а также необходимых поправок в случае

непредвиденных обстоятельств;

• программа, план, генеральный курс субъекта управления по

достижению им стратегических целей в любой области

деятельности;

• создание уникальной и выгодной позиции,

предусматривающей определенный набор видов деятельности.

26.

Инвестиционное стратегическое управление – это совокупность действий поорганизации, планированию, мотивации и контролю инвестиционной

деятельности, призванное достигнуть как частных инвестиционных целей

организации, так и базовых целей развития организации. Основой

инвестиционного стратегического управление является инвестиционной

стратегическое планирование (ИСП).

Инвестиционная стратегия организации – это составная часть общей

стратегии развития организации, обеспечивающая финансовую реализуемость и

инвестиционную эффективность реализации стратегии развития организации,

она определяет формирование и реализацию долгосрочных целей

инвестиционной деятельности.

Инвестиционное стратегическое планирование – это поэтапное планирование

инвестиционной деятельности, включающее постановку цели и задач

инвестиционной деятельности, анализ инвестиционной среды, определение и

оценку возможных объектов инвестирования, формирование инвестиционной

программы, что в итоге приводит к привлечению инвестиций и позволяет

провести анализ результатов и предложить план корректирующих мероприятий в

инвестиционной деятельности.

27.

11

2

3

4

Этапы

стратегического

планирования

развития организации

(СПО)

2

Определение миссии

организации

Этапы

инвестиционного

стратегического

планирования (ИСП)

3

Определение периода

инвестиционной

стратегии

Постановка цели и Постановка цели и

задач

развития задач инвестиционной

организации

деятельности

Анализ внешней и Анализ внешней и

внутренней среды

внутренней

инвестиционной

среды

Разработка

стратегических

альтернатив

Направления согласования

(координации) стратегий

4

Период ИСП не должен

превышать

целевых

ориентиров СПО по срокам

Цель

и

задачи

ИСП

продолжают «древо целей»

СПО

Внешняя

/

внутренняя

инвестиционная

среда

входит в во внешнюю /

внутреннюю

среду

организации

Определение

Каждая

стратегическая

возможных объектов альтернатива развития имеет

и

источников свой набор объектов и

инвестирования

источников инвестиций

28.

56

7

Оценка эффективности

стратегических

альтернатив развития

организации

Оценка

стоимости

внешних

и

внутренних

источников

инвестиций,

определение баланса,

окупаемости и т.д.

Определение

Определение

стратегических

приоритетов

приоритетов и выбор инвестиционной

направления развития деятельности и отбор

организации

объектов

и

источников

инвестиций

в

инвестиционную

программу

Разработка стратегии

Разработка

инвестиционной

программы

Оценка

источников

–

составляющая

оценки

эффективности

стратегических направлений

развития организации.

Отбор

объектов

и

источников

инвестиций

определен

выбором

стратегического направления

развития

Инвестиционная стратегия

интегрирована в стратегию

развития организации и

решает задачи привлечение

инвестиций в утвержденные

направления развития

29.

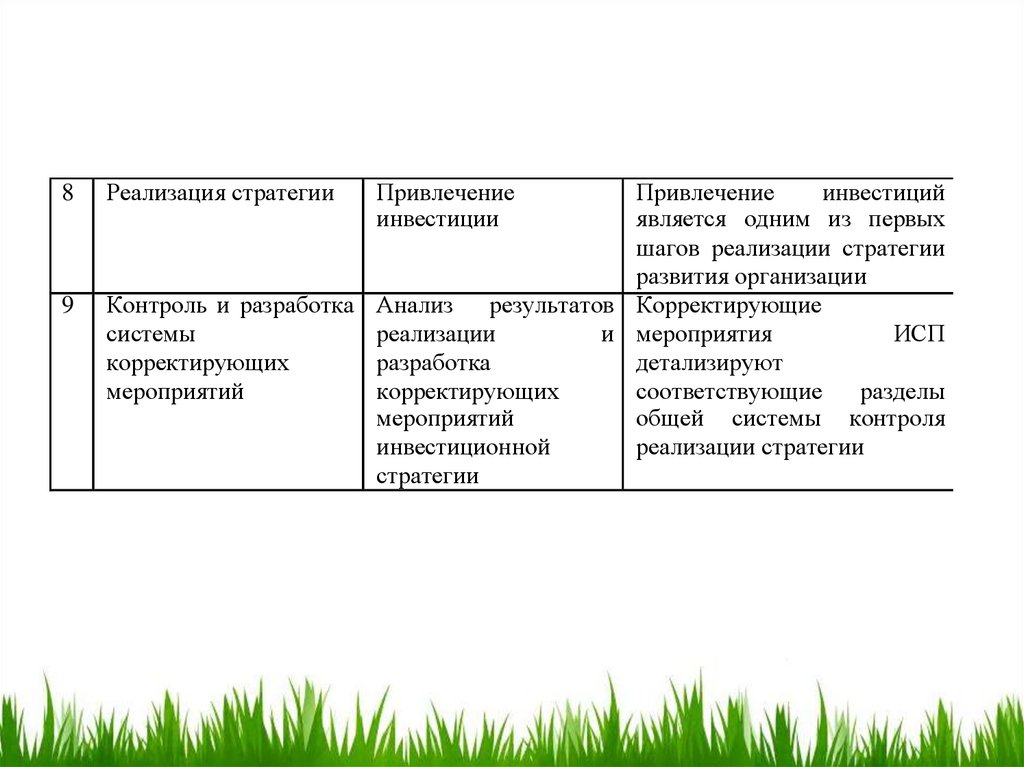

89

Реализация стратегии

Привлечение

инвестиции

Привлечение

инвестиций

является одним из первых

шагов реализации стратегии

развития организации

Контроль и разработка Анализ результатов Корректирующие

системы

реализации

и мероприятия

ИСП

корректирующих

разработка

детализируют

мероприятий

корректирующих

соответствующие

разделы

мероприятий

общей системы контроля

инвестиционной

реализации стратегии

стратегии

Менеджмент

Менеджмент