Похожие презентации:

Федеральные налоги

1.

НАЛОГИ И НАЛОГООБЛОЖЕНИЕТема 5.

Федеральные налоги

2.

Федеральные налогиАкцизы

Налог на добавленную стоимость (НДС)

Налог на прибыль организаций

Налог на доходы физических лиц (НДФЛ)

3.

1. Акцизы4.

Регламентирующий документНалоговый кодекс РФ:

22 глава НК РФ «Акцизы»

5.

Налогоплательщики акцизовПроизводители подакцизных товаров:

организации;

индивидуальные предприниматели;

лица, признаваемые налогоплательщиками в связи

с перемещением товаров через таможенную

границу Таможенного союза.

6.

Подакцизными товарами признаются:спирт этиловый из всех видов сырья;

спиртосодержащая

продукция

(растворы,

эмульсии, суспензии и другие виды продукции в

жидком виде) с объемной долей этилового

спирта более 9 процентов.

За исключением:

лекарственных препаратов;

ветеринарных препаратов, разлитых в ёмкости не более

100 мл.;

парфюмерно-косметической продукции с объемной

долей спирта 80-90 % разлитой в ёмкости не более 100

мл.;

отходов производства спирта этилового для технических

целей;

виноматериалов, виноградного и пивного сусла

7.

Подакцизными товарами признаются:алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, сидр, медовуха,

пиво и иные напитки с объемной долей этилового спирта более 0,5 процентов);

табачная продукция;

автомобили легковые;

мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л. с.);

автомобильный бензин;

дизельное топливо;

моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

8.

Подакцизными товарами признаются:прямогонный бензин

авиационный керосин

природный газ (в случаях, предусмотренных международными

договорами РФ)

электронные системы доставки никотина

жидкости для электронных систем доставки никотина

табак (табачные изделия), предназначенный для потребления

путем нагревания

9.

Объектами налогообложенияпризнаются:

реализация подакцизных

территории РФ

товаров

производителями

на

ввоз подакцизных товаров на таможенную территорию

России.

10.

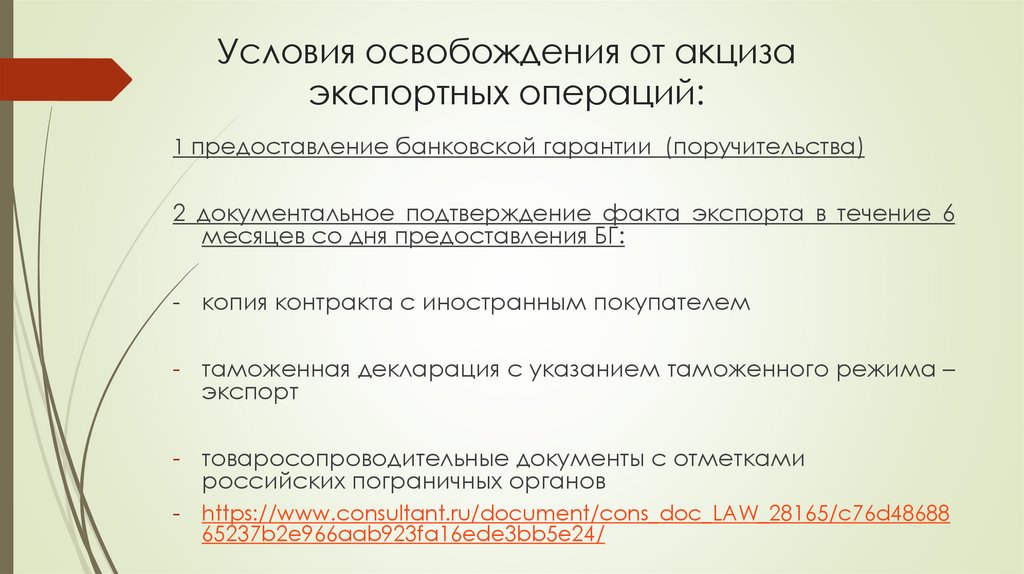

Условия освобождения от акцизаэкспортных операций:

1 предоставление банковской гарантии (поручительства)

2 документальное подтверждение факта экспорта в течение 6

месяцев со дня предоставления БГ:

- копия контракта с иностранным покупателем

- таможенная декларация с указанием таможенного режима –

экспорт

- товаросопроводительные документы с отметками

российских пограничных органов

-

https://www.consultant.ru/document/cons_doc_LAW_28165/c76d48688

65237b2e966aab923fa16ede3bb5e24/

11.

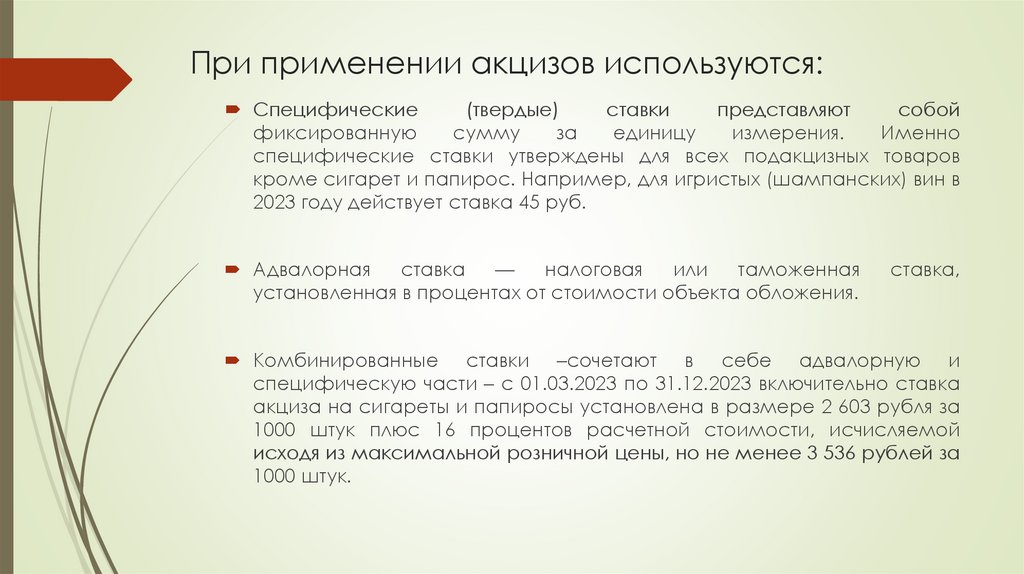

При применении акцизов используются:Специфические

(твердые)

ставки

представляют

собой

фиксированную

сумму

за

единицу

измерения.

Именно

специфические ставки утверждены для всех подакцизных товаров

кроме сигарет и папирос. Например, для игристых (шампанских) вин в

2023 году действует ставка 45 руб.

Адвалорная

ставка

—

налоговая

или

таможенная

установленная в процентах от стоимости объекта обложения.

ставка,

Комбинированные ставки –сочетают в себе адвалорную и

специфическую части – с 01.03.2023 по 31.12.2023 включительно ставка

акциза на сигареты и папиросы установлена в размере 2 603 рубля за

1000 штук плюс 16 процентов расчетной стоимости, исчисляемой

исходя из максимальной розничной цены, но не менее 3 536 рублей за

1000 штук.

12.

Налоговая база для исчисленияакциза определяется в зависимости

от вида ставки акциза:

специфическая ставка

НБ = V реализованных подакцизных товаров

где V - объем подакцизных товаров в натуральном

выражении

Налоговой базой для обложения акцизами являются объем,

количество, иные показатели ввозимых маркированных товаров в

натуральном выражении, в отношении которых установлены твердые

(специфические) ставки акцизов, либо стоимость ввезенных

подакцизных товаров, в отношении которых установлены адвалорные

ставки акцизов

13.

Налоговая базаадвалорная ставка (%)

При реализации на территории РФ

НБ = Стоимость подакцизных товаров без учета акцизов и НДС

При ввозе на территорию РФ

НБ = ТС + ТП

ТС - таможенная стоимость ввезенного подакцизного товара

ТП - подлежащая уплате таможенная пошлина

14.

Налоговая базакомбинированная ставка

НБ = V реализованных подакцизных товаров +

Расчетная стоимость подакцизных товаров

Расчетная

стоимость

=

Максимальная

розничная стоимость 1 пачки сигарет *

количество реализованных пачек сигарет

15.

Порядок расчета АкцизаА = V * СА (руб.)

А = С * СА (%)

А = (ТС+ТП)* СА (%)

А = V * СА (руб.) + РС * СА (%)

РС = Мах. Роз С * V,

Где : Мах. Роз С –максимальная розничная стоимость;

СА – ставка акциза.

16.

ЗадачаОрганизация в марте 2023 реализовала сигареты с

фильтром в количестве 20 000 коробок. В каждой

пачке содержится 20 шт. сигарет. Максимальная

розничная цена пачка составляет 60 руб.

1. Определяем количество сигарет в 20 000 коробках в

штуках.

1 коробка= 50 блоков

1 блок = 10 пачек

1 пачка= 20 шт.

1 коробка= 50*10*20=10 000 шт.

20 000 коробок= 10 000* 20 000= 200 000 000 (шт.)

17.

Задача2. Определяем расчетную стоимость партии

Расчетная стоимость партии= макс. Розн. Цена* кол-во

пачек

В 20 000 коробках=20 000 * 50 * 10 = 10 000 000(пачек)

Расчетная стоимость партии=60 руб.* 10 000 000 пачек

= 600 000 000 руб.

С 01.03.2023 по 31.12.2023 включительно ставка акциза на

сигареты и папиросы установлена в размере 2 603 рубля

за 1000 штук плюс 16 процентов расчетной стоимости,

исчисляемой исходя из максимальной розничной цены, но

не менее 3 536 рублей за 1000 штук.

18.

Задача3. С 01. 03 2023 года 16%

Рассчитываем сумму акциза по адвалорной налоговой

ставке: 16% от расчетной стоимости

16%* 600 000 000=96 000 000 (Руб.)

Рассчитываем сумму акциза по твердой ставке

2603*200 000 000/1000= 520 600 000

4. Сумма акциза по адвалорной и твердой ставкам:

520 600 000+ 96 000 000 = 616 600 000(руб.)

5. Определим сумму акциза по минимальной ставке

3536*200 000 000/1000=707 200 000

6. В бюджет уплачивается сумма акциза с наибольшим

значением: 707 200 000 руб.

19.

Задача 1Организация в июле 2023 года произвела сигареты с

фильтром в количестве 30 000 коробок. В одной коробке

50 блоков сигарет.

Один блок сигарет - 10 пачек.

В каждой пачке содержится 20 шт. сигарет.

Максимальная розничная цена пачка составляет 180 руб.

Рассчитать сумму акциза, которую необходимо уплатить

в бюджет. Для расчета суммы акциза использовать

следующие данные: с 01.03.2023 по 31.12.2023

включительно ставка акциза на сигареты и папиросы

установлена в размере 2 603 рубля за 1000 штук плюс 16

процентов расчетной стоимости, исчисляемой исходя из

максимальной розничной цены, но не менее 3 536

рублей за 1000 штук.

20.

Задача 2Задача 2. В октябре 2023г. организация –производитель

лимонадов изготовила 10 000 литров лимонада, из

которых 5 000 литров было реализовано магазину

розничной торговли, а оставшиеся 5 000 литров – на

акцизный склад оптовой торговли. Ставки акциза

определить, согласно НК РФ.

Определить сумму акциза, указывая статьи НК РФ.

21.

Задача 3Задача 2. В мае 2023г. организация –производитель

алкогольной продукции изготовила 30 000 бутылок

шампанского по 0,7 л. из которых 20 000 бутылок было

реализовано магазину розничной торговли, а

оставшиеся 10 000 бутылок – на акцизный склад оптовой

торговли. Ставки акциза определить, согласно НК РФ.

Определить сумму акциза, указывая статьи НК РФ.

22.

Вычет акцизаесли

приобретенные

подакцизные

товары

используются в качестве сырья для производства

других подакцизных товаров, суммы акциза,

уплаченные при приобретении, принимаются к

вычету

вычеты по акцизам производятся только в случае,

если ставки акциза на товары, используемые в

качестве

сырья,

и

ставки

акциза

на

произведенные товары определены в расчете на

одинаковую единицу измерения налоговой базы

23.

Сумма акциза, подлежащая уплате в бюджетАкциз в бюджет = Общая сумма исчисленного

акциза – Налоговый вычет по акцизу

Общая сумма акциза определяется как сумма,

полученная в результате сложения сумм акциза

для каждого вида подакцизного товара,

облагаемых акцизом по разным налоговым

ставкам

24.

Налоговый период – календарный месяцСумма акциза, рассчитывается по итогам

каждого календарного месяца по всем

операциям реализации подакцизных товаров,

дата реализации которых относится к

соответствующему месяцу

25.

Определение даты реализациидата реализации подакцизных товаров

определяется как день отгрузки подакцизных

товаров

26.

Сумма акциза предъявляемая продавцомпокупателю

Продавец обязан предъявить к оплате покупателю

подакцизных товаров сумму акциза.

В расчетных документах, первичных учетных документах и

счетах-фактурах сумма акциза выделяется отдельной

строкой

27.

Срок уплаты акцизовАкциз уплачивается:

- по месту производства подакцизной продукции

- в месте ввоза на таможенную территорию РФ

исходя из фактической реализации не позднее 28-го числа месяца,

следующего за налоговым периодом;

Предоставление налоговой декларации

не позднее 25-го числа месяца, следующего за истекшим

налоговым периодом

Финансы

Финансы