Похожие презентации:

Оценка финансовой устойчивости организации

1.

Государственное учебное образовательное учреждение«Усинский политехнический техникум»

(ГПОУ «УПТ»)

КУРСОВАЯ РАБОТА

НА ТЕМУ: «ОЦЕНКА ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ»

С п е ц и а л ь н о с т ь 3 8 . 0 2 . 0 1 э ко н ом и к а и бу х г а л т е р с к и й у ч е т ( п о от р а с л я м )

Выполнил студент группы Эбу-21-03

Я.С. Лещинская

Руководитель

А.Н. Низовская

Усинск, 2024

2.

ВВЕДЕНИЕАктуальность темы работы состоит в том, что для обеспечения ликвидности и платежеспособности предприятия , важное

значение уделяется анализу ликвидности, оборачиваемости активов

и пассивов, финансовой устойчивости, рентабельности

деятельности вероятности наступления банкротства, что будет противодействовать угрозам и положительно отражаться на

экономической безопасности предприятия в целом и его финансовой безопасности в частности.

Целью работы является анализ финансовой устойчивости ПАО «Россети Московский регион» и разработка мероприятий по ее

укреплению.

Для достижения цели необходимо выполнить следующие задачи:

- раскрыть теоретические аспекты анализа финансовой устойчивости организации;

- провести оценку финансовой устойчивости ПАО «Россети Московский регион»;

- сформулировать направления повышения финансовой устойчивости организации.

Объектом исследования является ПАО «Россети Московский регион».

Предметом исследования является финансовая устойчивость ПАО «Россети Московский регион».

3.

Платежеспособность предприятия - это способность оплачиватьфинансовые обязательства в срок и в полном объеме.

Ликвидность предприятия - это способность быстро реализовать

ОСНОВНЫЕ ПОНЯТИЯ

активы с минимальными потерями.

Финансовая устойчивость - это экономический показатель,

характеризующий платежеспособность и финансовую

независимость компании. Является индикатором стабильности

финансового положения компании.

4.

Для поддержания рейтинга предприятияанализу ликвидно сти, платеже спо собно сти и

э ко н о м и ч е с ко й б е з о п а с н о с т и н е о б х о д и м о

уд е л я т ь о с о б о е в н и м а н и е .

Рассмотрев мнения различных авторов, мы

п р и ш л и к в ы в о д у, ч т о о с н о в н ы е

ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ

ЛИКВИДНОСТИ И ФИНАНСОВОЙ

УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ

ко э ф ф и ц и е н т ы , х а р а к т е р и з у ю щ и е

э ко н о м и ч е с к у ю э ф ф е к т и в н о с т ь п р е д п р и я т и я ,

можно сгруппировать в три группы:

˗ п о ка зате ли ли к ви дно с ти и ли те куще й

платеже спо собно сти;

˗ п о ка зате ли ф и н а н с овой ус то й ч и во с ти;

˗ п о ка зате ли д е ло во й а кти вн о сти и ли

о б о р ач и ва е м о с т и .

5.

МЕТОДИКА АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИПРЕДПРИЯТИЯ

. Изучим какие существуют «центральные» коэффициенты, формулы для их расчета, характеристики и нормативные

значения.

Название показателя

Формула для расчета

Характеристика показателя

Коэффициент

ликвидности

текущей ОА/КрО, где ОА – оборотные Характеризует

степень

покрытия

активы, КрО – краткосрочные активами

текущих

обязательств

обязательства

организация

Коэффициент

срочной (Д+Кфв + Кдз)/КрО, где Д – Отражает

степень

покрытия

(быстрой) ликвидности

денежные средства и эквиваленты, высоколиквидными

и

Кфв – краткосрочные финансовые быстрореализуемыми

активами

вложения, Кдз – краткосрочная текущих обязательств организация

дебиторская задолженность, КрО краткосрочные обязательства

Коэффициент

ликвидности

Показывает

степень

покрытия

наиболее

ликвидными

активами

Где Д – денежные средства и

текущих обязательств организация

эквиваленты, Кфв – краткосрочные

финансовые вложения, КрО краткосрочные обязательства

Нормативное значение

в РФ

Нормативное значение

(международ-ная практика)

1,5-2,5

1-2

>0,7

0,7-1,5

0,2

0,2

абсолютной (Д+Кфв)/КрО

6.

Организационно-экономическаяхарактеристика организации

ПАО «Россети Московский регион» создано в результате

реорганизации в форме выделения из ОАО «Мосэнерго».

Главный офис находится в г. Москве. В структуру ПАО

«Россети Московский регион» (ГК «Россети») входит 8

филиалов, в группу компаний Общества - 3 дочерних общества.

Основными видами деятельности общества являются оказание

услуг

по

передаче

и

распределению

электроэнергии,

технологическое присоединение потребителей к электрическим

сетям.

7.

ПОКАЗАТЕЛИ ЛИКВИДНОСТИ ПАО «РОССЕТИ МОСКОВСКИЙ РЕГИОН» ЗА2020-2022 ГГ.

Годы

Пассивы

2020

1.

Коэффициент

абсолютной

ликвидности

2.

Коэффициент

текущей

ликвидности

3.

Коэффициент

быстрой

ликвидности

2021

2022

Отклонение,

(+,-)

2022

2021 г.

г. от

от

2021

2020 г.

г.

0,45

0,4

0,35

0,3

0,25

0,2

0,02

0,10

0,11

0,08

0,01

0,15

0,1

0,37

0,39

0,35

0,02

-0,04

0,05

0

2020

2021

Коэффицент абсолютной ликвидности

0,24

0,28

0,25

0,04

-0,03

Коэффициент текущей ликвидности

Коэфициент быстрой ликвидности

2022

8.

АНАЛИЗ АБСОЛЮТНЫХ ПОКАЗАТЕЛЕЙ ФИНАНСОВОЙ УСТОЙЧИВОСТИПАО «РОССЕТИ МОСКОВСКИЙ РЕГИОН» ЗА 2020-2022 ГГ., МЛН. РУБ.

Годы

Пассивы

1. Излишек (+), недостаток

(-) СОС

2. Излишек (+), недостаток

(-) собственных и

долгосрочных заемных

источников формирования

запасов

3. Излишек (+), недостаток

(-) общей величины

основных источников

формирования запасов

4. Трехкомпонентный

показатель типа

финансовой ситуации

Отклонение, (+,-)

2021 г. от

2020

-159742

2021

-168989

2022

-162661

2020 г.

-9247

2022 г.

от

2021 г.

6328

100000

50000

0

-50000

-44959

-63848

-94952

-18889

-31104

-100000

-150000

22817

36078

45344

13261

9266

-200000

1.

(0;0;1)

(0;0;1)

(0;0;1)

-

-

2.

2020

3.

2021

2022

9.

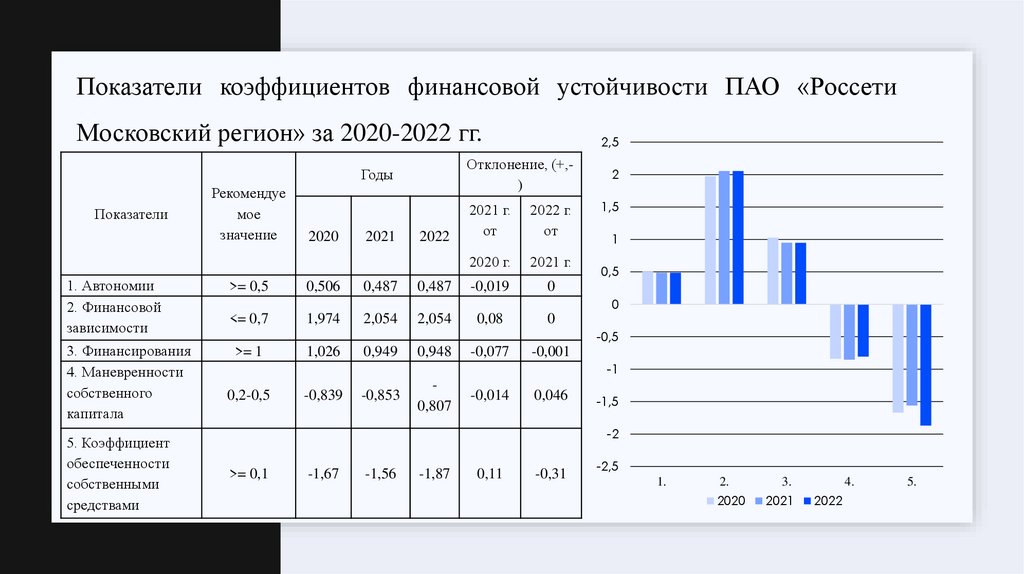

Показатели коэффициентов финансовой устойчивости ПАО «РоссетиМосковский регион» за 2020-2022 гг.

Отклонение, (+,)

Годы

Показатели

Рекомендуе

мое

значение

2020

2021

2,5

2022

2021 г.

от

2022 г.

от

2020 г.

2021 г.

1. Автономии

2. Финансовой

зависимости

>= 0,5

0,506

0,487

0,487

-0,019

0

<= 0,7

1,974

2,054

2,054

0,08

0

3. Финансирования

4. Маневренности

собственного

капитала

>= 1

1,026

0,949

0,948

-0,077

-0,001

5. Коэффициент

обеспеченности

собственными

средствами

2

1,5

1

0,5

0

-0,5

-1

0,2-0,5

-0,839

-0,853

0,807

-0,014

0,046

-1,5

-2

>= 0,1

-1,67

-1,56

-1,87

0,11

-0,31

-2,5

1.

2.

3.

2020

2021

4.

2022

5.

10.

ВЫВОДТаким образом, можно сделать вывод о том, что в период 2020-2022 гг. компания была не

платежеспособной и характеризовалась неустойчивым финансовым состоянием, в то время как в

2022 г. уровень финансовой устойчивости понизился, что, безусловно, связано с тенденцией

увеличения объемов обязательств фирмы.

Проведенный анализ показал, что коэффициент финансирования в динамике снижается, его

величина в 2020 г. превышает установленный норматив, что означает способность предприятия

полностью покрыть собственными средствами заемные и платежеспособность, при этом в

последующие годы происходит снижение в сторону негатива, как следствие по итогам 2022 г.

собственные средства не покрывали заемный капитал;

Финансы

Финансы