Похожие презентации:

Налог на доходы физических лиц НДФЛ

1. Налог на доходы физических лиц НДФЛ.

2. Основание и правовые основы НДФЛ

Налог на доходы физических лиц (сокращенно НДФЛ) - этоналог, который касается абсолютно каждого, ведь все мы

являемся физическими лицами.

Его старое, более расхожее и привычное название "подоходный налог"

- этим налогом облагаются доходы,

- этот налог применим к физическим лицам.

НДФЛ посвящена глава 23 Налогового кодекса РФ.

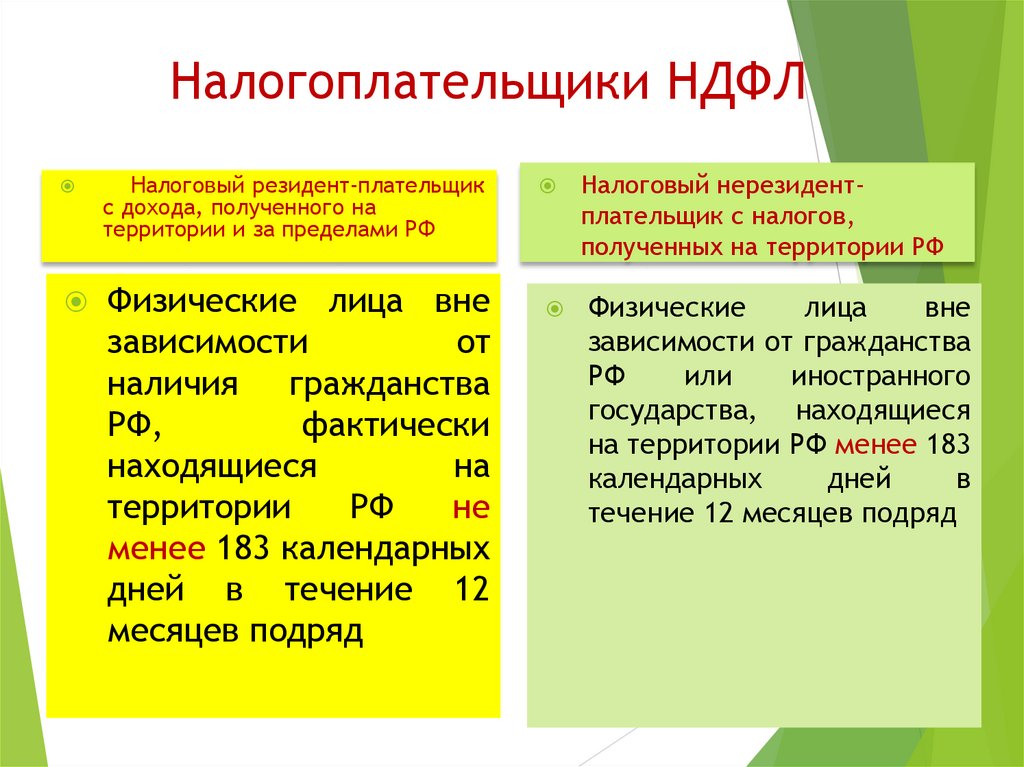

3. Налогоплательщики НДФЛ

Налоговый резидент-плательщикс дохода, полученного на

территории и за пределами РФ

Физические

лица вне

зависимости

от

наличия гражданства

РФ,

фактически

находящиеся

на

территории

РФ

не

менее 183 календарных

дней в течение 12

месяцев подряд

Налоговый нерезидентплательщик с налогов,

полученных на территории РФ

Физические

лица

вне

зависимости от гражданства

РФ

или

иностранного

государства, находящиеся

на территории РФ менее 183

календарных

дней

в

течение 12 месяцев подряд

4. Объект налогообложения НДФЛ

В соответствии со статьей 209 НК РФ объектом налогообложенияпризнается доход, полученный налогоплательщиками.

Для физических лиц, являющихся налоговыми резидентами РФ, это

весь доход, полученный как в России, так и за ее пределами.

Для физических лиц, не являющихся налоговыми резидентами,

объектом налогообложения будет только доход от источников в

России.

Таким образом, для того чтобы определить, будет ли физическое

лицо уплачивать НДФЛ в Российской Федерации, необходимо

выяснить не только налоговый статус физического лица, но и

источник дохода.

Перечни доходов, относимые к доходам от источников в Российской

Федерации и за ее пределами, приведены в статье 208 НК РФ

5.

6.

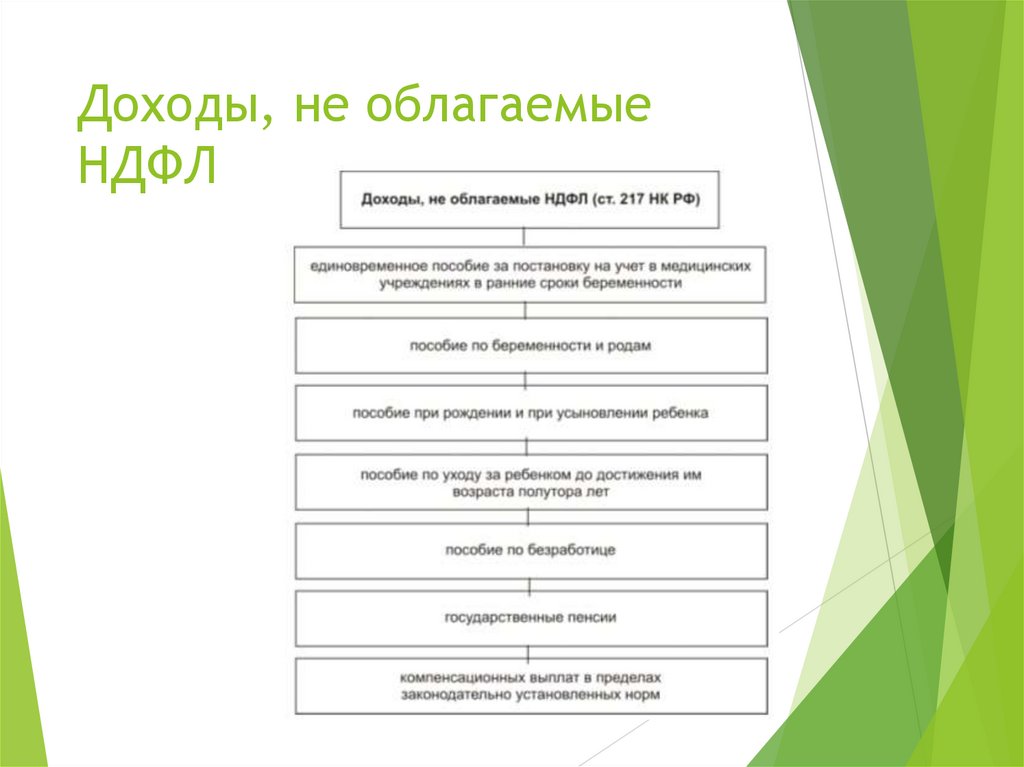

7. Доходы, не облагаемые НДФЛ

8.

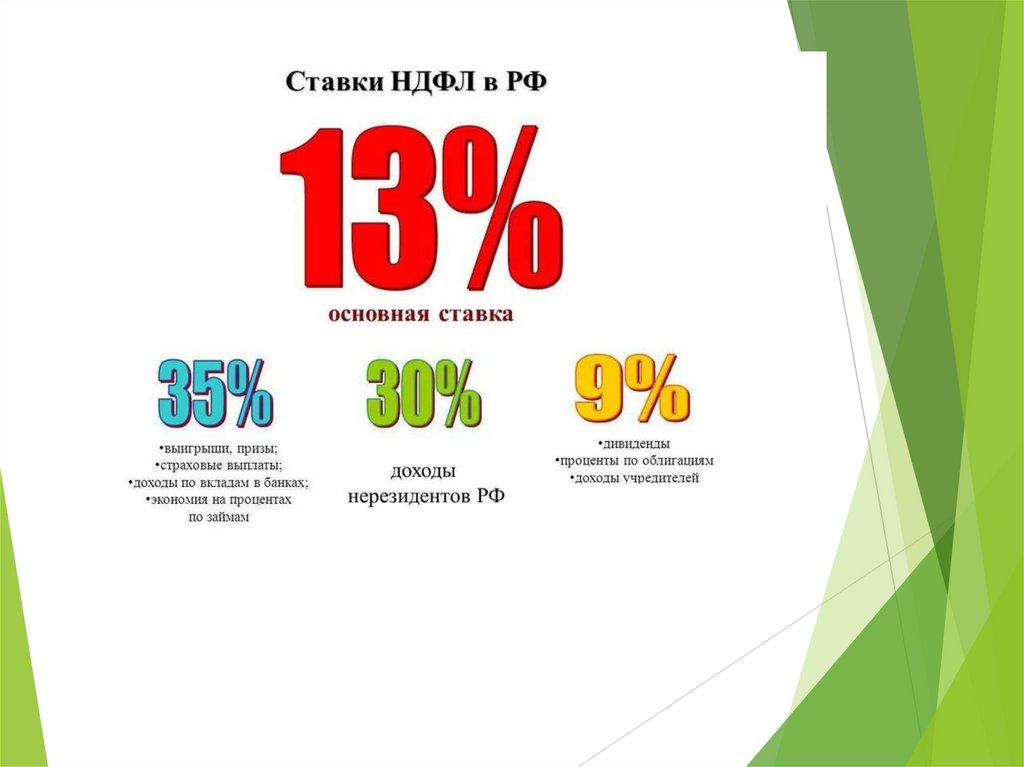

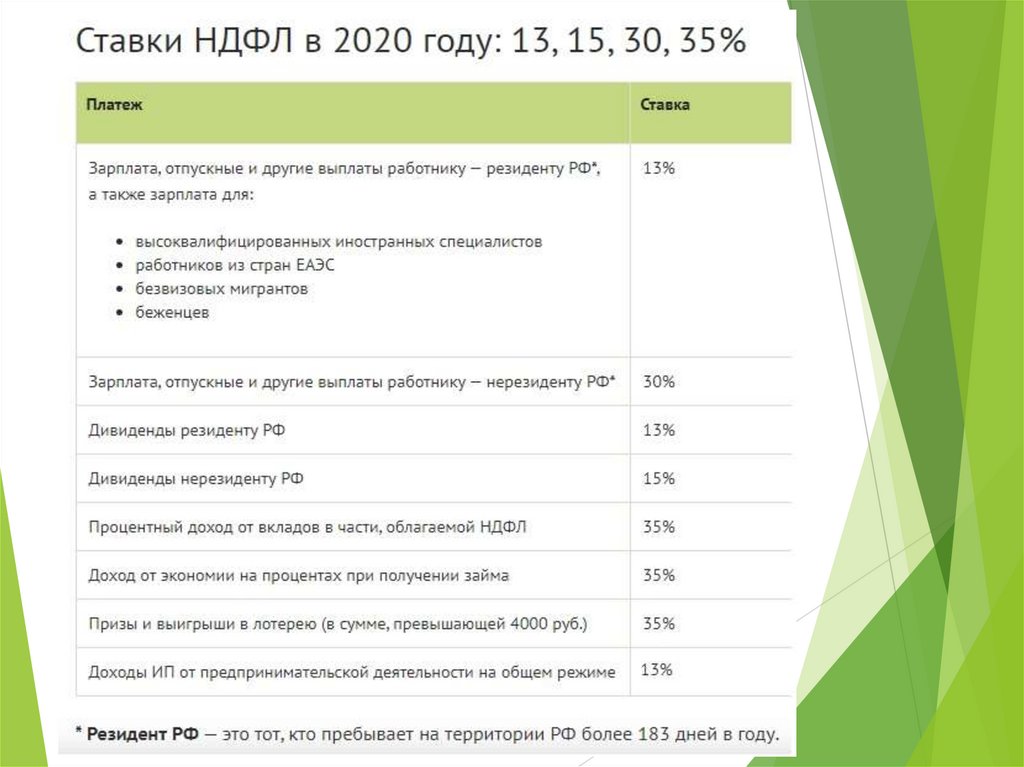

9. Налоговые ставки ндфл

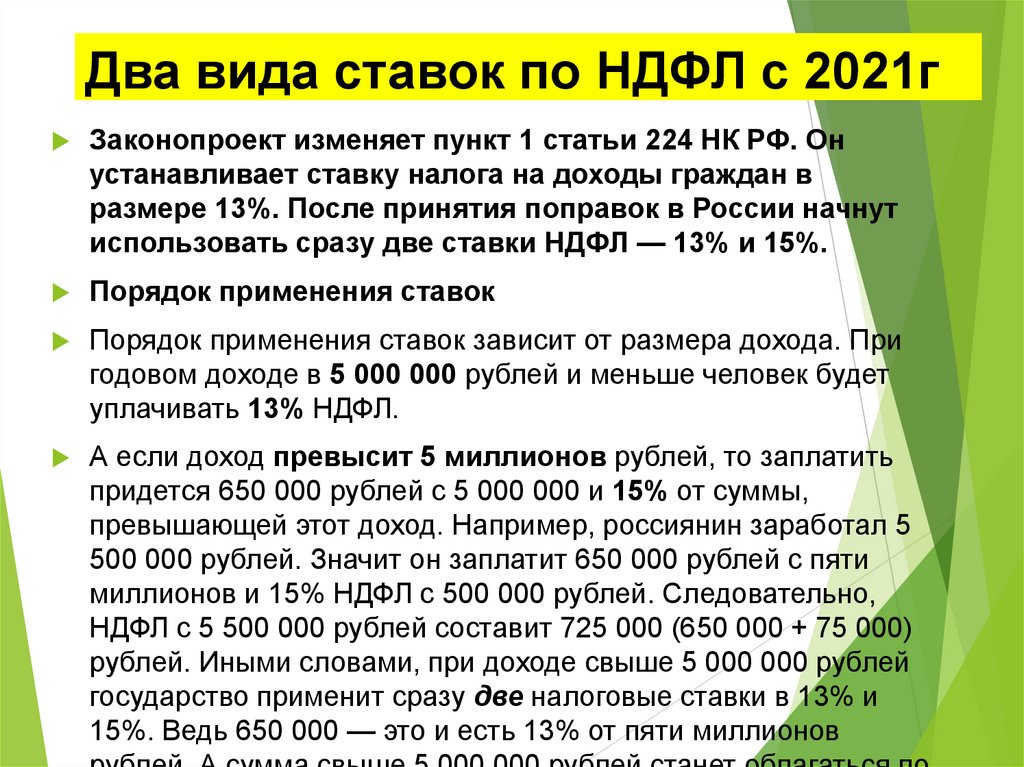

10. Два вида ставок по НДФЛ с 2021г

Законопроект изменяет пункт 1 статьи 224 НК РФ. Онустанавливает ставку налога на доходы граждан в

размере 13%. После принятия поправок в России начнут

использовать сразу две ставки НДФЛ — 13% и 15%.

Порядок применения ставок

Порядок применения ставок зависит от размера дохода. При

годовом доходе в 5 000 000 рублей и меньше человек будет

уплачивать 13% НДФЛ.

А если доход превысит 5 миллионов рублей, то заплатить

придется 650 000 рублей с 5 000 000 и 15% от суммы,

превышающей этот доход. Например, россиянин заработал 5

500 000 рублей. Значит он заплатит 650 000 рублей с пяти

миллионов и 15% НДФЛ с 500 000 рублей. Следовательно,

НДФЛ с 5 500 000 рублей составит 725 000 (650 000 + 75 000)

рублей. Иными словами, при доходе свыше 5 000 000 рублей

государство применит сразу две налоговые ставки в 13% и

15%. Ведь 650 000 — это и есть 13% от пяти миллионов

11.

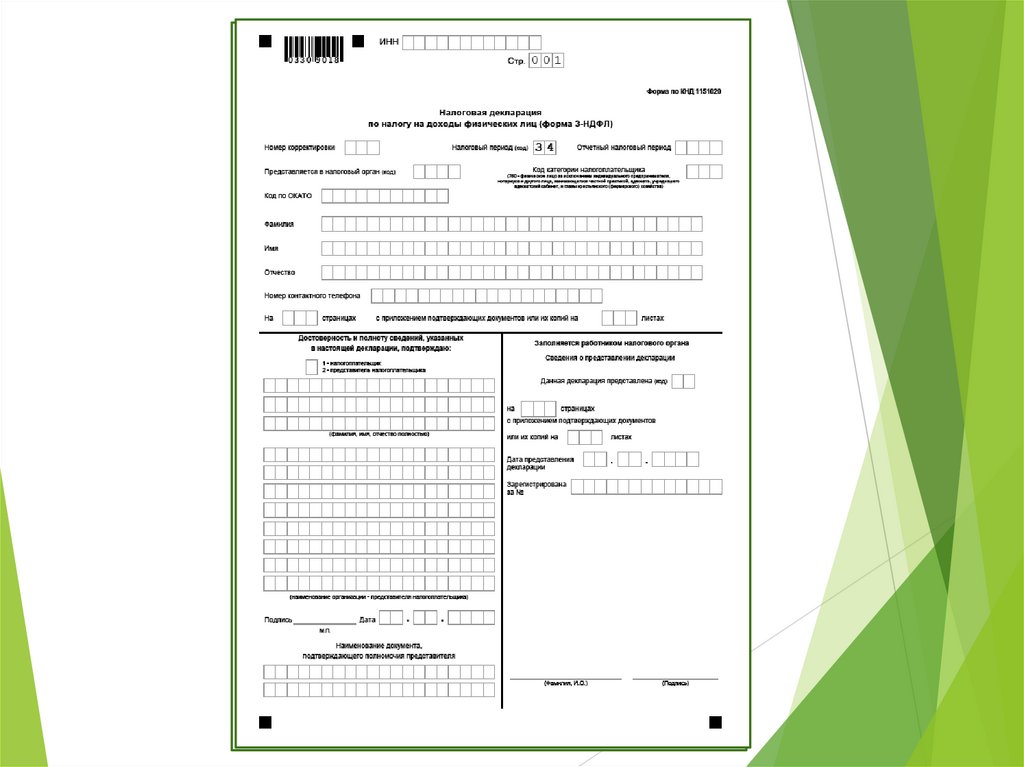

Документы:1.Декларация 3НДФЛ

Не позднее 1марта года

следующего за прошедшим

налоговым периодом в

налоговый орган

представляется налоговая декларация

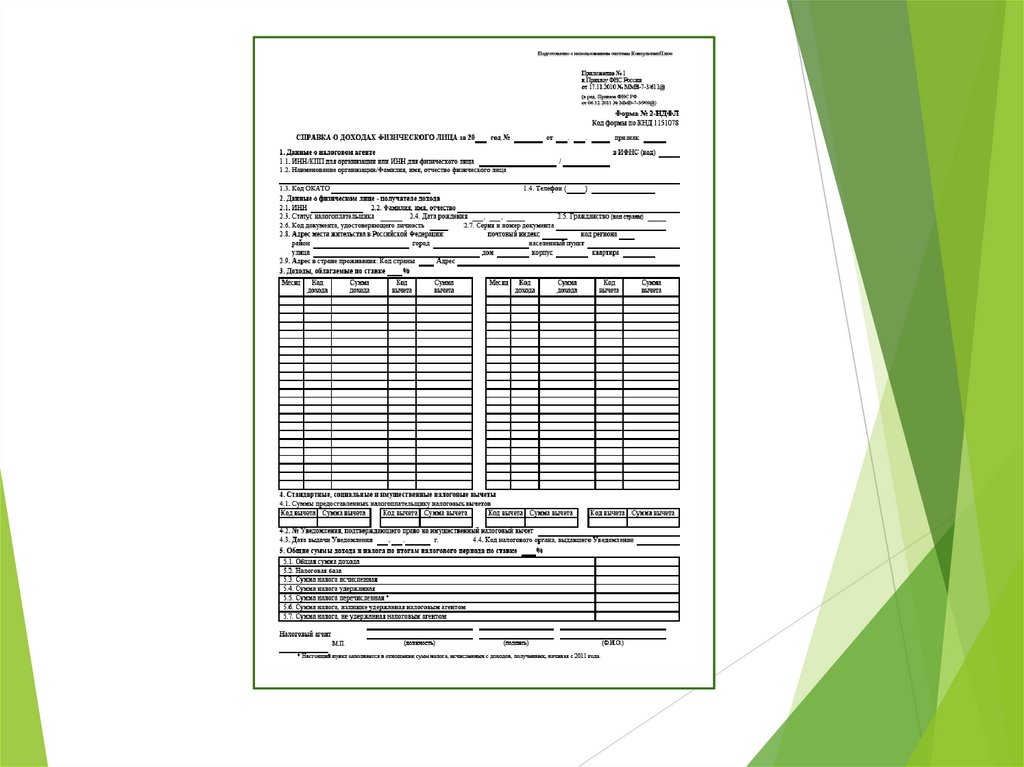

2.Спавка о доходах 2НДФЛ

12.

13.

14.

15.

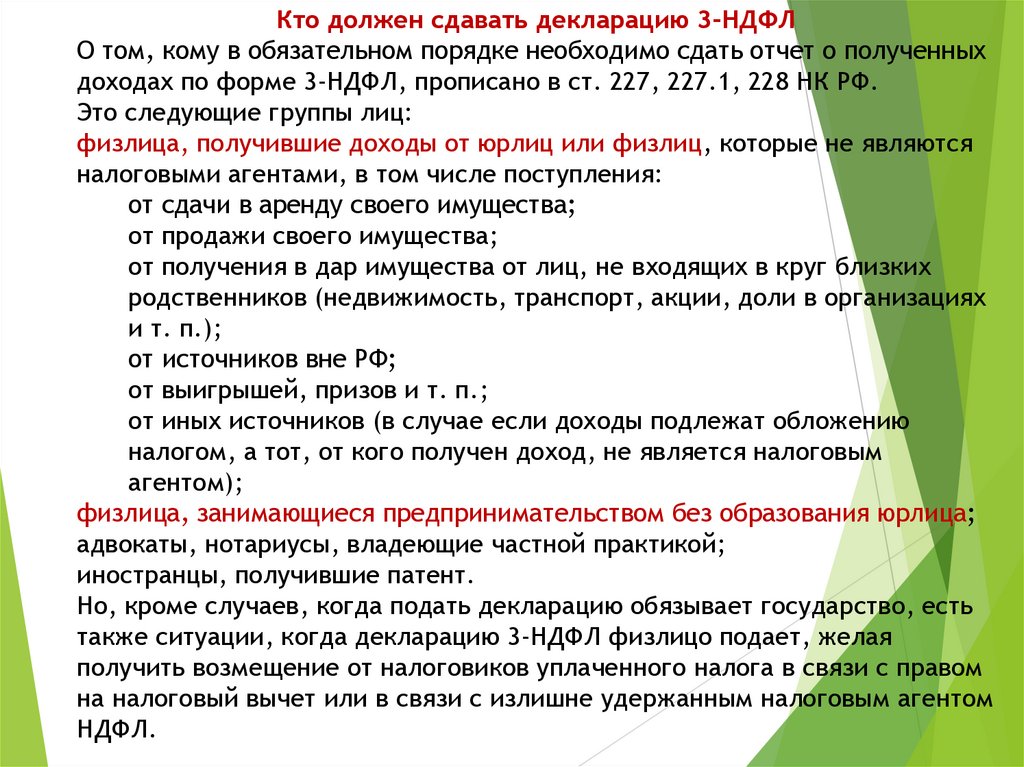

Кто должен сдавать декларацию 3-НДФЛО том, кому в обязательном порядке необходимо сдать отчет о полученных

доходах по форме 3-НДФЛ, прописано в ст. 227, 227.1, 228 НК РФ.

Это следующие группы лиц:

физлица, получившие доходы от юрлиц или физлиц, которые не являются

налоговыми агентами, в том числе поступления:

от сдачи в аренду своего имущества;

от продажи своего имущества;

от получения в дар имущества от лиц, не входящих в круг близких

родственников (недвижимость, транспорт, акции, доли в организациях

и т. п.);

от источников вне РФ;

от выигрышей, призов и т. п.;

от иных источников (в случае если доходы подлежат обложению

налогом, а тот, от кого получен доход, не является налоговым

агентом);

физлица, занимающиеся предпринимательством без образования юрлица;

адвокаты, нотариусы, владеющие частной практикой;

иностранцы, получившие патент.

Но, кроме случаев, когда подать декларацию обязывает государство, есть

также ситуации, когда декларацию 3-НДФЛ физлицо подает, желая

получить возмещение от налоговиков уплаченного налога в связи с правом

на налоговый вычет или в связи с излишне удержанным налоговым агентом

НДФЛ.

Финансы

Финансы