Похожие презентации:

Налог на прибыль организаций 2023

1.

Налог на прибыль организаций1. Регулируется в соответствии с главой 25 НК РФ;

2. С 2017 году налог на прибыль распределяется по-новому: в федеральный

бюджет идет 3%, а в региональный –17%.

3. Местные власти имеют право снизить ставку налога. В 2017-2024 гг.

минимальный порог этого сбора установлен на уровне 12,5%. Раньше лимит

составлял 13,5%. А для организаций - резидентов особой экономической зоны,

участников Особой экономической зоны в Магаданской области и по налогу от

деятельности, осуществляемой в соответствии с договором об осуществлении

деятельности в свободной экономической зоне в Крыму налоговая ставка в

период 2017 – 2024 годов не может быть выше 12,5 процентов.

4. С 2019 года действует ограничение: принимать законы о новом снижении

ставки можно, только если на это указано в кодексе (например, для

резидентов ОЭЗ). Пониженные ставки, которые были введены до 3 сентября

2018 года, действуют максимум до конца 2022 года. Но регион может

передумать и поднять их раньше.

5. Налог относится к числу федеральных налогов.

2.

ПродолжениеФедеральный закон от 30.11.2016 N 401-ФЗ внес

некоторые изменения в нормы о переносе убытков. В частности,

было снято ограничение, запрещающее переносить убытки только

на 10 лет. Сейчас их можно «разносить» на все последующие

периоды. Правда, это касается только убытков, понесенных

налогоплательщиками в 2007 году и позже.

В то же время вводится правило, по которому с 1 января

2017 года по 31 декабря 2024 года база по налогу на прибыль не

может быть уменьшена на сумму убытков прошлых лет больше,

чем на 50% (ФЗ от 02.07.2021 г. №305-ФЗ).

С 1 января 2017 года вступил в силу пакет документов,

регламентирующих

проведение

оценки

квалификации

работников. Один из законов позволяет работодателю учитывать

затраты, понесенные в связи с проверкой уровня подготовки

персонала,

в

расходах

по

налогу

на

прибыль.

3.

ПродолжениеС 1 октября 2017 года повышены штрафы за

несвоевременную уплату налогов. Это предусмотрено статьей

75 НК РФ. По новым правилам, для организаций предусмотрен

следующий механизм наказания:

- за просрочку до 30 календарных дней включительно

размер пени составляет 1/300 ставки рефинансирования ЦБ;

- с 31 дня просрочки пеня за неуплату налога вырастает

до 1/150 ставки рефинансирования ЦБ.

4.

Налогоплательщики• Все российские юридические лица

• Иностранные юридические лица, которые работают в России

через постоянные представительства или просто получают

доход от источника в РФ

• Иностранные

организации,

признаваемые

налоговыми

резидентами Российской Федерации в соответствии с

международным договором по вопросам налогообложения, для целей применения этого международного договора

• Иностранные организации, местом фактического управления

которыми является Российская Федерация, если иное не

предусмотрено международным договором по вопросам

налогообложения

5.

Не являются налогоплательщиками• Налогоплательщики, применяющие специальные

налоговые режимы (ЕСХН, УСН, ПСН) или

являющиеся плательщиком налога на игорный

бизнес

• Участники проекта «Инновационный центр

«Сколково»

6.

Объект налогообложенияОбъектом налогообложения по налогу на

прибыль выступает прибыль организации, равная

полученному доходу и уменьшенная на величину

произведенных

расходов

(экономически

обоснованных и документально подтвержденных

затрат). Расходами признаются любые затраты при

условии, что они произведены для осуществления

деятельности, направленной на получение дохода.

7.

Группировка доходовДоходы - это выручка по основному виду

деятельности (доходы от реализации), а также

суммы, полученные от прочих видов деятельности.

Например, от сдачи имущества в аренду, проценты

по банковским вкладам и пр. (внереализационные

доходы). При налогообложении прибыли все

доходы учитываются без НДС и акцизов.

Доходы

определяются

на

основании

первичных документов и других документов,

подтверждающих полученные налогоплательщиком

доходы, и документов налогового учета.

8.

Группировка доходовДоходы от реализации товаров, работ, услуг и имущественных

прав

• Доходы, определяемые методом начисления

• Доходы, определяемые кассовым методом

Внереализационные доходы

• Доходы от долевого участия в деятельности других организаций

• Положительная курсовая разница

• Доходы от сдачи имущества в аренду

• Доходы в виде процентов, полученных по договорам займа, кредита

• Доходы от предоставления в пользование прав на результаты интеллектуальной

деятельности

• Доходы от безвозмездно полученного имущества и др.

9.

Группировка расходовРасходы связанные с производством и реализацией

• Материалы и сырье

• Заработная плата

• Страховые взносы

• Амортизация

• Прочие

Внереализационные расходы

• Отрицательная курсовая разница

• Судебные и арбитражные сборы

• Проценты по долговым обязательствам

• Расходы на ликвидацию основных средств

10.

Признание расходовРасходами признаются обоснованные и

документально подтвержденные, осуществленные

(понесенные) налогоплательщиком затраты.

11.

Классификация расходов• Прямые расходы ежемесячно распределяются на остатки

незавершенного производства и стоимость изготовленной

продукции (работ, услуг). Это значит, что прямые расходы

учитываются в уменьшение налоговой базы по налогу на

прибыль организаций только по мере реализации продукции

(работ, услуг), в стоимости которых они учтены в соответствии

со статьей 319 НК РФ.

• Налогоплательщик самостоятельно определяет в учетной

политике для целей налогообложения перечень прямых

расходов, связанных с производством товаров (выполнением

работ, оказанием услуг)

• Сумма косвенных расходов на производство и реализацию,

осуществленных в отчетном (налоговом) периоде, в полном

объеме относится к расходам текущего отчетного (налогового)

периода.

12.

Признание доходов и расходовДоходы и

расходы

признаются:

Метод

начисления

Кассовый

метод

13.

Кассовый метод признания расходовКассовый метод признания доходов и расходов

имеет определенные ограничения. Этот метод вправе

применять организации, у которых за четыре последних

квартала выручка от продажи товаров (выполнения

работ, оказания услуг) не превышает в среднем 1 млн

рублей за каждый квартал, то есть суммарная выручка

за предыдущих четыре квартала не должна превысить 4

млн рублей.

Если при применении кассового метода

превышен лимит, то организация обязана перейти к

методу начисления с начала текущего года.

Во всех остальных случаях используют только

метод начисления.

14.

Налоговая ставкаОсновная ставка 20%, из них:

• 2% в федеральный бюджет (3% в 2017 - 2024 годах);

• 18% в бюджет субъекта РФ (17 % в 2017 - 2024 годах).

Законодательные органы субъектов РФ могут понижать ставку

налога для отдельных категорий налогоплательщиков, но не

более чем до 13,5% (12,5 % в 2017 - 2024 годах).

(20 % - основная налоговая ставка. (c 01.01.2009.)

24 % - (до 01.01.2009.))

Ставка может быть еще ниже:

- для резидентов (участников) особых экономических зон и

свободных экономических зон;

- для участников региональных инвестиционных проектов;

- для организаций, получивших статус резидента

территории опережающего социально-экономического развития

или свободного порта Владивостока.

15.

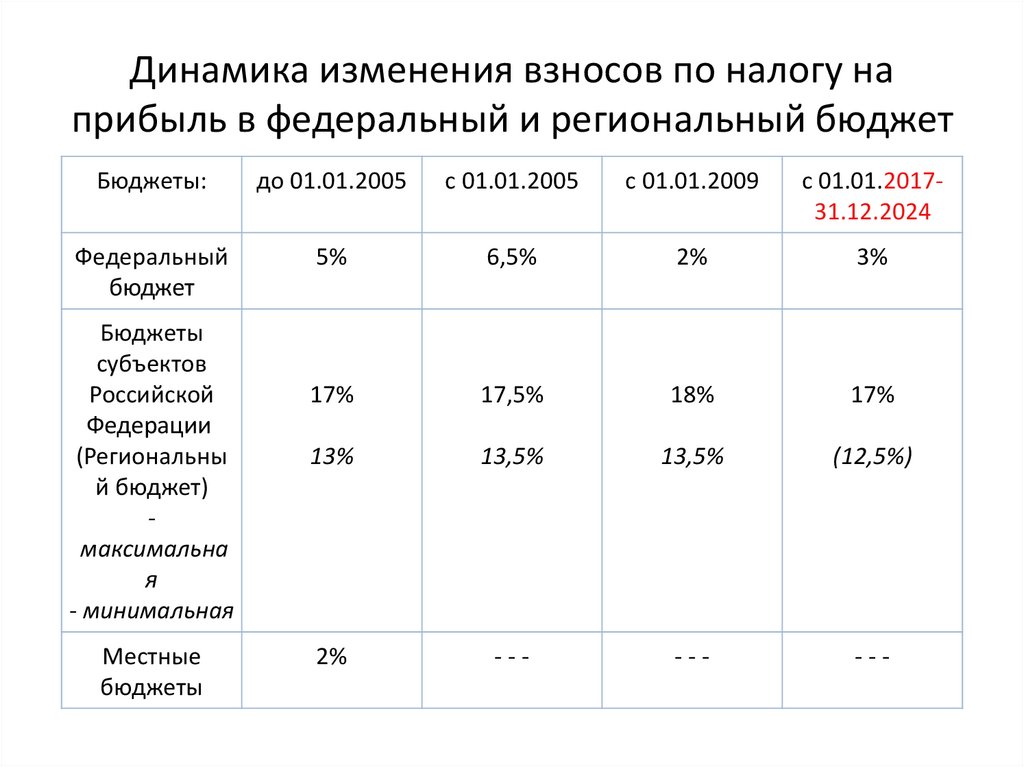

Динамика изменения взносов по налогу наприбыль в федеральный и региональный бюджет

Бюджеты:

до 01.01.2005

c 01.01.2005

c 01.01.2009

c 01.01.201731.12.2024

Федеральный

бюджет

5%

6,5%

2%

3%

17%

17,5%

18%

17%

13%

13,5%

13,5%

(12,5%)

2%

---

---

---

Бюджеты

субъектов

Российской

Федерации

(Региональны

й бюджет)

максимальна

я

- минимальная

Местные

бюджеты

16.

Иные ставки по налогу на прибыльНапример, доходы с дивидендов облагаются по

ставке 0% или 13%, в зависимости от доли компании в

уставном капитале источника дивидендов. А иностранные

компании платят налог с дивидендов по ставке 15%.

Доходы в виде процентов по муниципальным ценным

бумагам старше трех лет облагаются по ставке 9%. Причем

налог полностью перечисляется в федеральный.

По ставке 15% облагаются доходы по целому ряду

ценных бумаг. А по российским ценным бумагам,

учитываемым на счетах депо у иностранных держателей,

доход облагается по ставке 30%. Для участников ОЭЗ

максимально допустимая ставка – 12,5 %.

17.

Налоговый и отчетный периодыПо налогу на прибыль налоговым

периодом признается календарный год, а

отчетным периодом – квартал, полугодие и

девять месяцев.

При этом Налоговым

кодексом

предусмотрены

ежемесячные

авансовые платежи по налогу на прибыль,

которые уплачиваются в бюджет не позднее

28-го числа месяца, следующего за истекшим.

18.

Налоговая декларацияНалоговая декларация предоставляется в

следующие сроки:

- не позднее 28 дней со дня окончания

соответствующего отчетного периода;

- не позднее 28 марта года, следующего за

истекшим налоговым периодом.

Налоговая декларация представляется в

налоговый орган:

- по месту нахождения организации;

по

месту

нахождения

каждого

обособленного подразделения организации.

19.

Изменения по налогу на прибыль,вступившие в силу с 01.01.2019 г.

В составе расходов можно учитывать расходы на

туристические путевки работникам. Налоговую базу можно

уменьшить на стоимость проезда, проживания, питания,

санаторно-курортного обслуживания и экскурсий не только

работников, но и членов их семей. Но при этом, есть три

ограничения:

1) учесть можно расходы на турпутевки по территории России;

2) максимальная сумма на каждого работника и его родственника

– 50 000 рублей;

3) Расходы на турпутевки вместе с затратами на добровольное

личное страхование и медицинское обслуживание работников не

должны превышать 6% расходов на оплату труда.

20.

Налогообложение доходоворганизации при ликвидации

С 1 января 2019 г. доход, полученный участником

(акционером) организации при выходе (выбытии) из

организации либо при ее ликвидации в целях налога на

прибыль является дивидендами.

Доход, являющийся дивидендами, определяется по

формуле:

Доход

(дивиденды)

=

Рыночная

стоимость

полученного имущества (имущественных прав) на момент

получения - фактически оплаченная (вне зависимости от

формы оплаты) стоимость акций (долей, паев).

21.

ПродолжениеК такому доходу применяются соответствующие

«дивидендные» налоговые ставки. В отношении дохода,

полученного российской организацией в виде дивидендов

при выходе из организации (ликвидации) может

применяться и нулевая ставка. Для этого необходимо, чтобы

получающая сторона владела не менее 50-процентным

вкладом (долей) в уставном капитале не менее 365 дней на

дату принятия решения о выходе из организации

(ликвидации).

22.

Перечень необлагаемых доходов расширилиЕсли организация – акционер (участник) делала вклад в

имущество хозяйственного общества или товарищества деньгами,

и теперь получает от них безвозмездно денежные средства, то в

пределах суммы денежного вклада дохода у акционера

(участника) не возникает (данная норма введена Федеральным

законом от 27.11.2018 N 424-ФЗ).

С 1 января 2019 г. перестает действовать льгота по уплате

транспортного налога для владельцев грузовых автомобилей.

Налог нельзя будет уменьшить на сумму платы в счет возмещения

вреда, причиняемого автомобильным дорогам транспортными

средствами, имеющими разрешенную максимальную массу

свыше 12 тонн. Поэтому всю сумму платы системе «Платон»

можно будет учесть в расходах, уменьшающих налогооблагаемую

прибыль.

23.

Новый коэффициент повышенияамортизации

С 2019 года можно применять повышенный

коэффициент 2 к норме амортизации основного

технологического оборудования, если оно используется в

наилучших доступных технологиях. Перечень такого

оборудования определило Правительство.

24.

Изменения по налогу на прибыль с01.01.2020 г.

Менять метод начисления амортизации в

налоговом учете можно будет не чаще одного раза в 5

лет. До 2020 года такое ограничение действовало только

при переходе с нелинейного метода на линейный. С

2020 года это правило применяется и при переходе с

линейного на нелинейный метод амортизации.

25.

Консервация объектов ОСс 2020 года

Консервация ОС больше не будет продлевать

срок его полезного использования. Так же, как и до 2020

года, при консервации ОС на срок более 3 месяцев не

нужно будет начислять по нему амортизацию, а при

расконсервации продолжить амортизировать, но без

продления срока полезного использования.

Таким образом, часть стоимости ОС (за период

консервации) останется неучтенной для налога на

прибыль.

26.

Передача ОС в безвозмездноепользование с 2020 года

При передаче ОС в безвозмездное пользование

нужно будет продолжать амортизировать объект. Но

амортизацию при этом придется относить на расходы,

не принимаемые для целей налогообложения. До 2020

года ОС исключались из состава амортизируемого

имущества на весь период передачи в безвозмездное

пользование.

27.

Инвестиционный налоговый вычет в2020 году

С

01.01.2020

возможность

применения

инвестиционного налогового вычета по налогу на

прибыль распространили на основные средства, в том

числе и восьмой — десятой амортизационных групп,

кроме зданий, сооружений, передаточных устройств. До

2020 года ИНВ применялся только к ОС третьей —

седьмой групп.

28.

Нулевая ставка по налогу на прибыль длямедицинских и образовательных учреждений

С 1 января 2020 года медицинские и

образовательные учреждений применяют нулевую

ставку по налогу на прибыль бессрочно.

29.

Изменения по налогу на прибыль с 2021 годаС 1 января 2021 года ставка налога на прибыль для ITкомпаний снижена с 20 до 3%. Вся сумма налога на прибыль

зачисляется в федеральный бюджет.

Льгота предоставляется при условии:

- удельный вес доходов по основной (IT) деятельности

в общей сумме доходов должен быть не менее 90%;

- ССЧ наемных работников, занятых в основном виде

деятельности, - не менее 7 человек;

- компания должна иметь государственную

аккредитацию.

30.

Изменения по налогу на прибыль с 2022 годаС 1 января 2022 года амортизационные отчисления по

имуществу, находящемуся в лизинге, производятся только

лизингодателем (то есть собственником имущества). До 2022

года на основании пункта 10 статьи 258 НК РФ

амортизационные отчисления по имуществу, находящему в

лизинге, производила та сторона, которая учитывала это

имущество на балансе (как правило - лизингополучатель).

31.

Льготы и преференции, установленные с 2023года

Начиная с 2023 года инвестиционным вычетом:

- до 100% можно воспользоваться в области по

деятельности искусственного интеллекта, по услугам

установки,

тестированию,

адаптации,

модификации

программ для ЭВМ и баз данных (основные средства

должны быть включены госреестры Минпромторга и

Минцифры);

- до 42,5% суммы расходов при передаче имущества

(денежных средств) в целях развития генетических

технологий в РФ (ИНВ может воспользоваться как

налогоплательщик, так и передающая имущество сторона).

Финансы

Финансы