Похожие презентации:

Налоги не подлежащие уплате в бюджет. ЕСХН 2024

1.

ЕСХН• Налогообложение осуществляется в соответствии с гл. 26.1

НК РФ

• Это один из налоговых режимов, который подразумевает

особый порядок уплаты налогов и ориентирован на

представителей малого и среднего бизнеса, которые

занимаются производством сельскохозяйственной продукции

• Система предполагает снижение фискальной нагрузки,

упрощение порядка сдачи отчетности и отражения операций

в учете

• Минимальный

налог

отсутствует,

что

является

дополнительным стимулом для коммерческих структур,

недавно возникших на рынке или зависящих от сезонного

фактора.

2.

ПлательщикиПлательщиками ЕСХН являются организации и ИП, которые занимаются

производством, переработкой и реализацией сельхозпродукции. Организации и

предприниматели также могут перейти на уплату ЕСХН, если они оказывают

услуги сельскохозяйственным товаропроизводителям в области растениеводства

и животноводства (например, подготавливают поля для посевной или убирают

урожай);

Общее условие: в общем доходе от реализации товаров (работ, услуг) за

2024 год доля дохода от реализации перечисленных услуг должен составлять не

менее 70 процентов.

С 1 января 2024 года на ЕСХН смогут перейти производители продукции

морского зверобойного промысла.

Рыбохозяйственные организации и предприниматели, также имеют

право применять ЕСХН, но при этом доход от реализации рыбной продукции у

них должен быть больше 70%, а количество сотрудников не должно превышать

300 человек.

3.

Не являются плательщиками налогаОрганизации и ИП, не производящие сельхозпродукцию, а

только

осуществляющие

ее

первичную

или

последующую

(промышленную) переработку, не вправе применять ЕСХН.

Не могут применять ЕСХН организации и ИП, производящие

подакцизные

товары.

Исключение

сделано

только

для

сельхозпроизводителей винограда и вин из него. Это означает, что если

ИП делает вино из своего винограда, то может перейти на ЕСХН, а если из

покупного винограда – не может перейти на ЕСХН.

Для перехода на ЕСХН со следующего календарного года

необходимо в срок до 31 декабря текущего года подать уведомление в

налоговый орган.

4.

Налоги не подлежащие уплате в бюджетНа ЕСХН не подлежат уплате следующие налоги:

- НДФЛ (для ИП).

- Налог на прибыль (для организаций).

- Налог на имущество (за исключением объектов, налоговая

база по которым определяется как их кадастровая

стоимость).

ЕСХН может быть совмещен только с ПСН.

5.

Порядок уплаты НДС на ЕСХНДо 1 января 2019 года ИП и организации, использующие систему

ЕСХН, не платили НДС. После этой даты плательщики ЕСХН имеют право

на освобождение от НДС, если будут выполнены следующие условия:

- переход на ЕСХН и реализация права на освобождение происходят в

течение одного календарного года;

- сумма доходов от деятельности, в отношении которой применяется

ЕСХН, не превысила 60 млн рублей (начиная с 2022 года и в

последующие периоды).

Чтобы воспользоваться освобождением от НДС в 2024 году,

доходы предпринимателя за 2023 год без учета НДС не должны

превысить 60 млн рублей.

6.

Объект налогообложенияОбъектом налогообложения по ЕСХН признаются доходы,

уменьшенные на величину расходов.

Расходы, уменьшающие налогооблагаемую базу по

единому сельскохозяйственному налогу в 2024 году, должны

одновременно отвечать следующим требованиям:

- быть целесообразными с экономической точки зрения;

- быть полностью оплаченными;

- быть фактически понесенными;

- быть подтвержденными первичной документацией;

- входить в перечень, приведенный в п. 2 ст. 346.5 НК РФ.

7.

Налоговая ставкаСтавка по налогу – 6% с разницы между доходами и расходами.

Законами местных властей ставка по налогу для жителей Крыма

и Севастополя может быть уменьшена до:

- 0% — в 2015-2016 г. и

- 4% — в 2017-2021 г.

- 6% - с 2022 года и далее.

Региональные

органы

государственной

власти

могут

устанавливать пониженные ставки. Например, в Челябинской и

Кемеровской областях – 3%, а в Московской области – 0%.

8.

Порядок исчисления налогаЕдиный сельскохозяйственный налог рассчитывается по

следующей формуле:

ЕХСН = Налоговая база x 6%

Налоговая база – это денежное выражение доходов,

уменьшенных на величину расходов (расходы на которые можно

уменьшить налоговую базу, перечислены в п.2 - 4.1, 5 ст. 346.5 НК

РФ). Налоговая база также может быть уменьшена на сумму

убытка (превышение расходов над доходами) полученного в

предыдущих годах. Если убытки фиксировались несколько лет, то

они переносятся в той очередности, в которой были получены.

9.

Сроки уплаты налогаНалоговым

периодом

по

ЕСХН

признается

календарный год. Отчетным – полугодие. Организации и ИП

в течение года должны уплатить авансовый платеж по

итогам отчетного периода. Срок уплаты аванса — не позднее

28 дней с окончания отчетного периода (полугодия). В 2024

году организации и ИП должны уплатить авансовый платеж

за полугодие в срок с 1-28 июля. В 2024 году необходимо

рассчитать и уплатить налог по итогам 2023 года (за вычетом

ранее уплаченного аванса). Крайний срок уплаты налога по

ЕСХН за 2023 год – до 28 марта 2024 года.

10.

Налоговая отчетностьЕСХН предполагает упрощенный порядок сдачи

отчетности. Декларация подается в контролирующие органы

единожды за налоговый период, не позднее 31.03

следующего года. Хозяйствующие субъекты со штатом более

100 человек представляют ее электронно, а те, у кого

трудится менее 100 работников, – в бумажном виде.

Помимо декларации организации сдают годовую

отчетность (баланс, отчет о финансовых результатах,

приложения с пояснениями и т.д.), а предприниматели –

Книгу учета доходов и расходов для заверения налоговым

органом.

11.

Льготы по налогуНалоговое

законодательство

предусматривает

применение различного рода налоговых льгот для

производителей сельскохозяйственной продукции:

- не подлежат обложению транспортным налогом такие

виды сельскохозяйственной техники, как комбайны,

тракторы

и

прочие

автомобили,

используемые

плательщиками ЕСХН для производства продукции;

- земельные участки облагаются налогом по пониженным

ставкам от 0,1 до 0,3% в том случае, если они относятся к

территориям

сельскохозяйственного

назначения

и

используются для производства продукции или в качестве

подсобного хозяйства.

12.

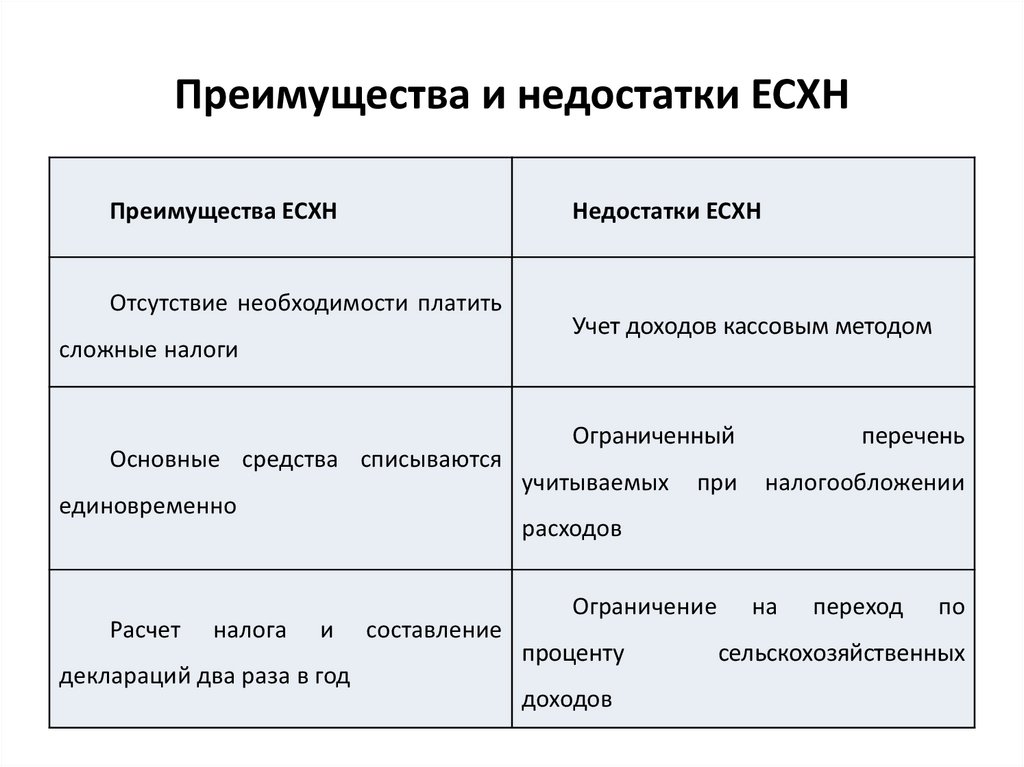

Преимущества и недостатки ЕСХНПреимущества ЕСХН

Недостатки ЕСХН

Отсутствие необходимости платить

сложные налоги

Основные средства списываются

единовременно

Расчет

налога

Учет доходов кассовым методом

Ограниченный

учитываемых

при

перечень

налогообложении

расходов

и

деклараций два раза в год

составление

Ограничение

проценту

доходов

на

переход

по

сельскохозяйственных

Финансы

Финансы Право

Право